BTC/HKD-1.76%

BTC/HKD-1.76% ETH/HKD-3.18%

ETH/HKD-3.18% LTC/HKD-3.08%

LTC/HKD-3.08% ADA/HKD-3.8%

ADA/HKD-3.8% SOL/HKD-3.26%

SOL/HKD-3.26% XRP/HKD-2.89%

XRP/HKD-2.89%來源:Twitter

作者:Joel John

DAO正在逐步起勢

關于DAO,僅以太坊上的DAO 就處理了大約 90 億美元,低于一年前的 120 億美元,有 16 個 DAO 管理著超過1億美元的資金。到目前為止,在 400 萬與 DAO 相關的代幣持有者中,約有 70 萬人參與了投票。

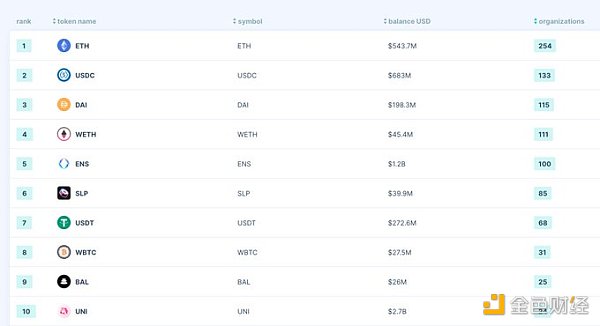

就持有它們的 DAO 而言,ETH 仍然是最受歡迎的資產,其次是 USDC。254 個 DAO 持有約 5.43 億美元的 ETH。USDC為 6.83 億美元,幾乎是 DAI 的兩倍。

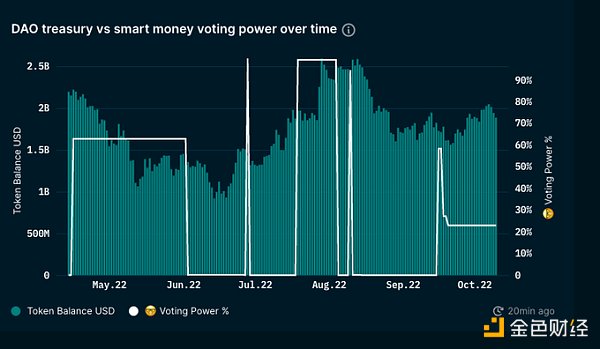

Uniswap 的資金庫在其鼎盛時期處理了大約 120 億美元。在過去的六個月里,它已經接近 20 億美元。在 35 萬 DAO 代幣持有者中,上個月有 4.72 萬投票(略高于約 1.5% 的活躍選民)。

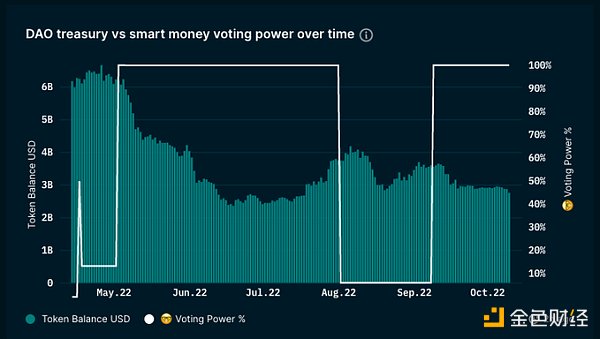

同樣,BitDAO 的資金在過去六個月從 60 億減少到約 27 億。在 20000 DAO 代幣持有者中,上個月只有 40 人投票。

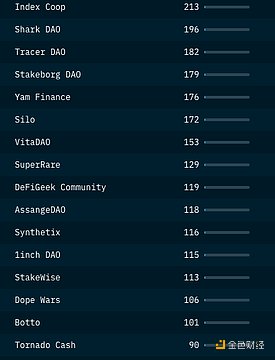

在過去六個月中,只有 1 個 DAO 擁有超過 10,000 名選民。雖然治理作為一個概念很有趣,但 DAO 的參與度并沒有你想象的那么高。Tornado cash 在 6 個月內擁有 90 個 DAO 選民。

前美聯儲政策分析師:穩定幣的風險低于銀行存款:金色財經報道,前美聯儲政策分析??師Brendan Malone代表Paradigm撰寫的一份報告表示,就風險而言,穩定幣無法與銀行存款進行比較。 該文件探討了 穩定幣對金融體系構成的風險,指出美國當前的立法提案可以將加密支付工具納入現有的銀行和證券框架。

Malone認為,穩定幣帶來的風險低于銀行存款,因為當銀行接受短期存款并利用這些資金提供多年不償還的長期貸款時,它們就會面臨所謂的期限轉換。期限轉換給銀行帶來了持續的風險,需要永久性的風險管理,而與法定貨幣掛鉤的穩定幣本質上不會帶來類似的風險,因為它們的儲備資產通常??由短期國債支持,并與發行人的資產隔離。[2023/7/28 16:03:33]

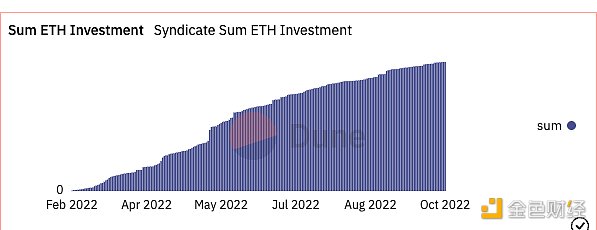

這并不是說 DAO 作為一個概念正在消亡。玩家喜歡SyndicateDAO,繼續讓個人更容易設置 DAO 根據 Dune 上的儀表板,到目前為止,已通過 Syndicate 上的 6.7000 俱樂部部署了大約 3800 ETH。

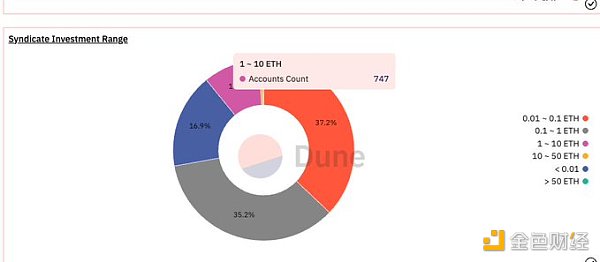

如果你認為 DAO 都是關于巨鯨的,考慮一下低于 1 ETH 的價值投資占今天通過 Syndicate DAO 進入的投資者的約 70%。這些平臺是實現以資本為導向的合作“民主化”的重要基礎設施。

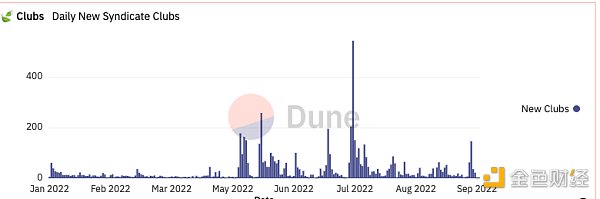

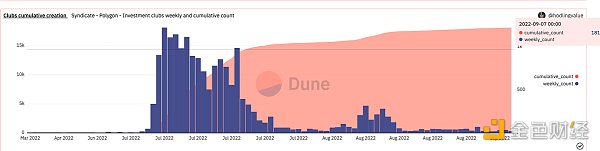

衡量 DAO 興趣的一個指標是新推出的“投資俱樂部”的數量。Syndicate DAO 繼續幫助在 9 月的單日高峰期推出 100 多個 DAO。隨著零售利息的回歸,我們可能會在一天內看到約 1000 多個俱樂部。

美聯儲資產負債表縮表至8.362萬億美元,已接近硅谷銀行事件前水平:6月26日消息,據美聯儲官網最新數據顯示,自3月21日后,美聯儲持續縮表。截至6月19日,美聯儲資產負債表規模為8.362萬億美元,已接近硅谷銀行事件前8.339萬億美元的規模。[2023/6/26 22:00:17]

我也相信成本的降低,通過使用像 Polygon 這樣的玩家將加快 DAO 的形成速度。就上下文而言,Syndicate 在 Polygon 上的產品累積 DAO 數量是其三倍(18,600 個俱樂部)。

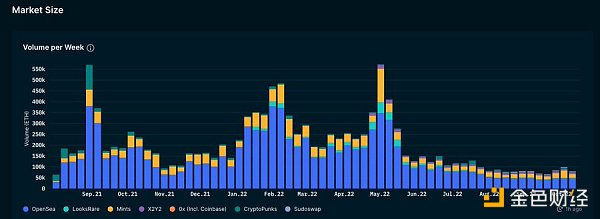

NFT交易量下降

這一年,NFT周圍的交易量大幅下降。對此,行業也已經進行了很多討論。例如1. NFT 價格的相對下降(如果 TX 數量保持不變,則會導致交易量減少);2. 風險偏好下降。

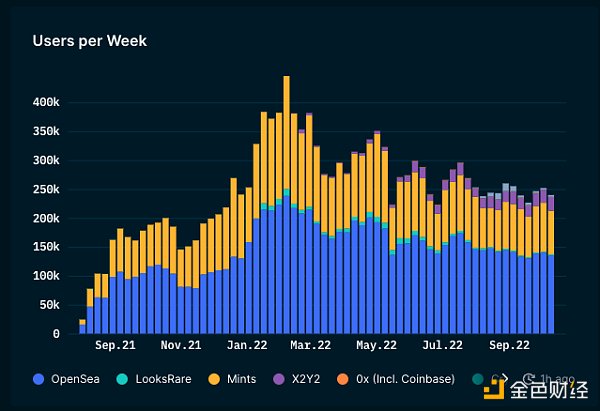

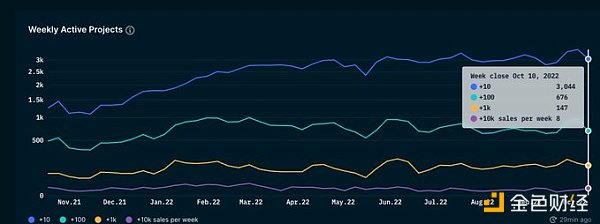

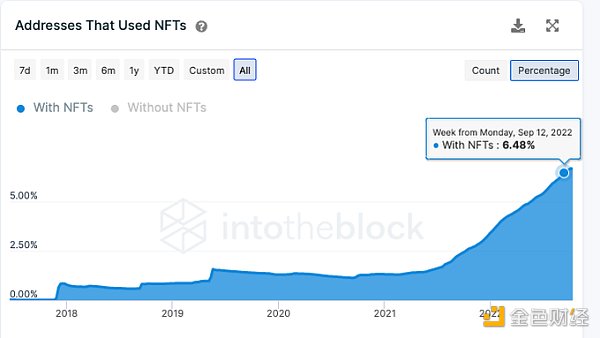

如果你從活躍用戶的觀點來看市場,下降并沒有你想象的那么大。我們的峰值約為 40 萬,現在每周活躍用戶約為27.5 萬,這里公平的批評是市場有多小。

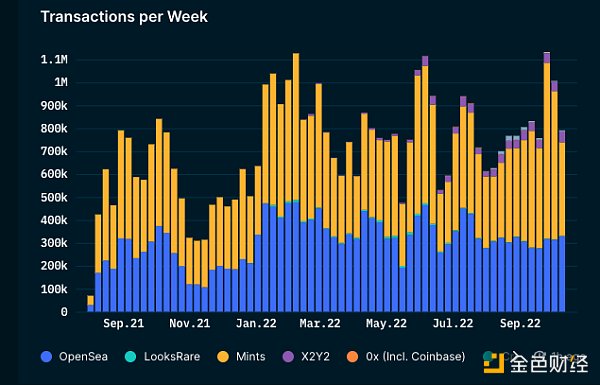

這些用戶平均每周在鏈上(在 ETH 上)進行兩次交易。所以可以肯定地說剩余的用戶群是高度粘性和活躍的。此外,與反復說的相反,交易活動并未下降。

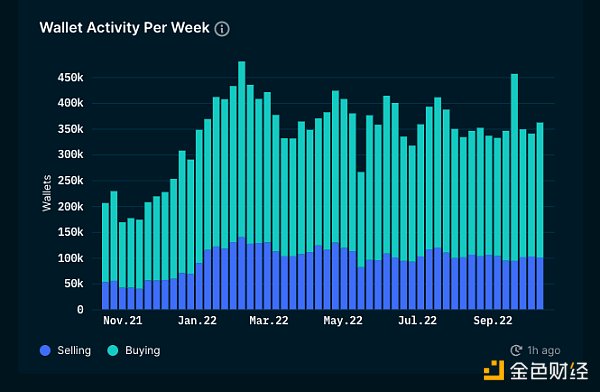

這些用戶可能是急于賣出退出?并不真地,這些錢包的大部分繼續購買——購買頻率與年初大致相同。與去年相比,我們現在有更多的用戶進行交易。

一名比特幣核心代碼管理員已于本周四離開,當前擁有代碼修改權限的僅剩5人:2月17日消息,一名比特幣核心代碼管理員已于本周四離開,當前擁有代碼修改權限的僅剩5人,據比特幣核心開發者Andrew Chow此前統計數據顯示,自2009年推出以來僅有包括他在內的17人獲得過更改比特幣核心代碼權限,包括中本聰、Martti Malmi (Sirius, sirius_m)、Gavin Andresen、Gloria Zhao (glozow)等。

分析認為,比特幣核心代碼管理員離開或與薪酬有關,數據顯示比特幣維護者的一年補助金從10-15萬美元不等,相比之下谷歌公司的中級程序員薪水可達22.5萬美元(外加福利、獎金和股票)。Coinbase在提交給美國證券交易委員會的文件中警告,比特幣核心開發者的組織方式可能會限制比特幣增長,這些人對代碼所做的更改“可能會影響網絡的速度、安全性、可用性或價值”。[2023/2/17 12:12:54]

對這里數據的一個可能的批評是,這些只是灰塵錢包。但是,如果您查看此圖表,探索錢包返回的性質。1. 新用戶有一條平坦線; 2. 現有用戶沒有下降。如果有的話,它在 2 月達到了新的 ATH。這并不是說 NFT 狀況良好。從價格 pov 來看,NFT 交易者在ETH 價格下跌以 ETH 計價的 NFT 價格降低方面受到了打擊。

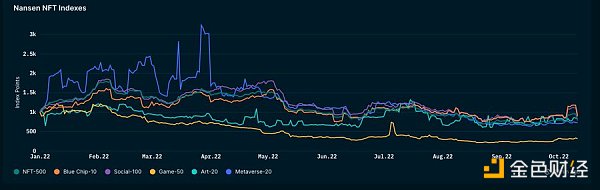

關于在指數上NFT的一些表現 1. 與個人資料圖片相關的NFT表現良好 2. 與游戲相關的NFT是一場災難 (atm) 3. 與訪問相關的NFT約占市場交易量的 7%。

所以價格下降了,活動減少了嗎?這就是數據變得有趣的地方。每個新聞媒體都喜歡從 2021 年 11 月(高峰期)獲取數據,并展示自那時以來一切是如何崩潰的。

Lookonchain:POAP創始人兼RPL最大持倉者今日收到7.5萬枚RPL:1月9日消息,據Lookonchain監測顯示,以太坊流動性質押協議Rocket Protocol Token RPL最大持倉者兼POAP創始人三小時前收到7.5萬枚RPL(約192萬美元)。POAP創始人在2022年共計將637,557枚RPL兌換為1.04萬枚以太坊(約1570萬美元),共質押192.5萬枚RPL(約4930萬美元),將646,360枚RPL(約1660萬美元)轉至6個新地址并向Uniswap添加了15萬枚RPL(約390萬美元)流動性。

目前,POAP創始人仍通過patricioworthalter.eth和poap.eth兩個地址持有572,657枚RPL(約1470萬美元)。[2023/1/9 11:02:50]

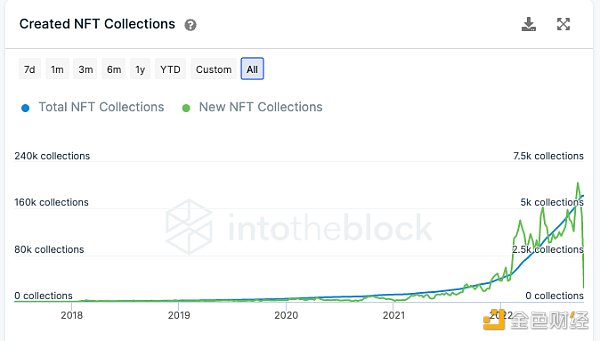

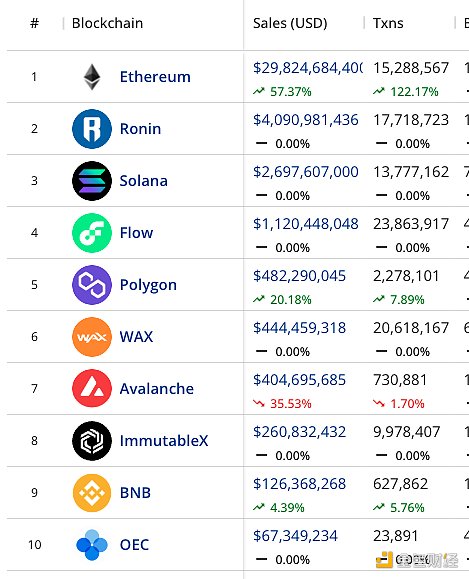

NFT 銷售數量同期增長了大約 200 倍。從 1 月份的每天約 2000 銷售額增加到今天的 400000。到目前為止,已經發生了 2300 萬次 NFT 銷售。

銷量主要集中在頂級系列(BAYC、cryptopunks 等)——但這并不意味著較小的系列沒有銷售活動。

事實上,南森表明銷售額較少的小型項目一直在上升。自去年以來,每周僅售出約 10 件的收藏品已從約 1300 件增加到 3600 多件。

盡管活動呈下降趨勢,但與 NFT 相關的錢包現在占所有活動 ETH 錢包的 6% 左右。這就是零售業的發展方式。

NEAR社區發起提案,建議降低NEAR網絡上的最低Gas價格:5月18日消息,NEAR社區成員發起提案,建議降低NEAR網絡上的最低Gas價格,目前NEAR的最低Gas價格為0.0001NEAR/Tgas。[2022/5/18 3:25:04]

高價的 NFT 或多或少地成為了自己的資產類別。Bored Apes 和 Cryptopunks 的交易量分別接近 20 億美元。

盡管今年有所下降,但 Axie Infinity 在 NFT 銷量方面仍處于領先地位。迄今為止,Sky Mavis 的創作已經在他們的個人游戲中完成了約 1700 萬次交易。僅在 2100 萬筆交易中被 NBA 頭號人物擊敗。

我發現有趣的是,只有兩個 NFT 占以太坊(朋克和 BAYC)交易量的約 20%。Solana、Polygon 和 Avalanche 等低成本連鎖店正在迎頭趕上,但它們可能需要另一個周期才能擴大規模。

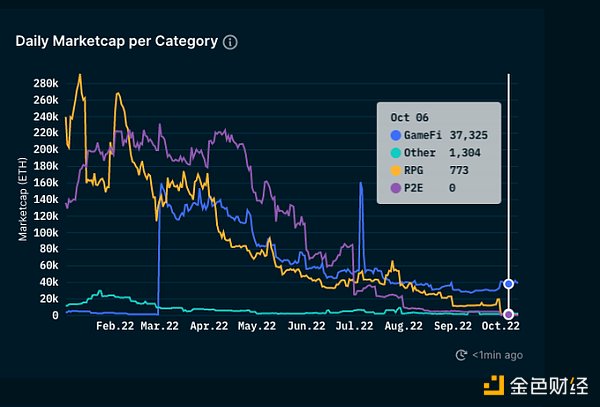

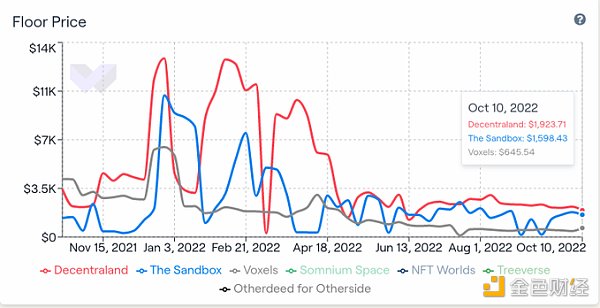

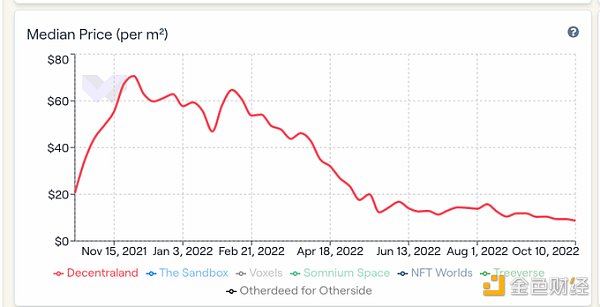

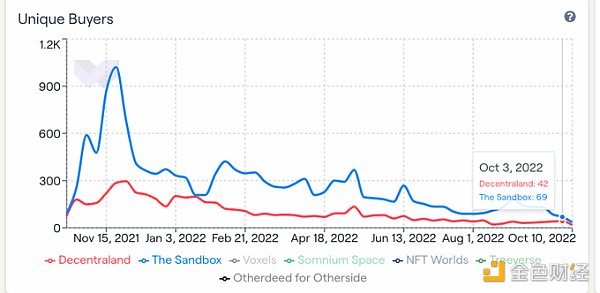

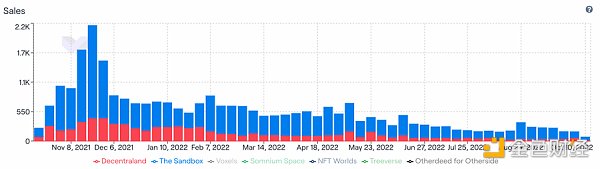

出現崩潰的一個領域是虛擬世界中的土地成本。Sandbox 和 Decentraland 平臺上的土地底價都下降了約 80%。下降的不僅僅是地板價。

虛擬世界中對房地產的總體需求可能會大幅下降。Decentaland 上每平方米土地的中位價已從 70 美元降至約 12 美元。(與 BTC 和 ETH 價格的下降有些相關)

讓我擔心的是(這個數據可能是錯誤的)——在兩個最大的虛擬世界土地項目中,在某一天只有大約 100 人購買“虛擬世界房地產”,投資元界項目的 VC 比用戶多。

出售的地塊數量也在下降。這些虛擬世界項目中現有土地所有者的流動性減少的跡象。12 月的第一周,Decentraland 和 Sandbox 的銷售額約為 2200 次。現在這個數字已經下降到幾百 / 周了。

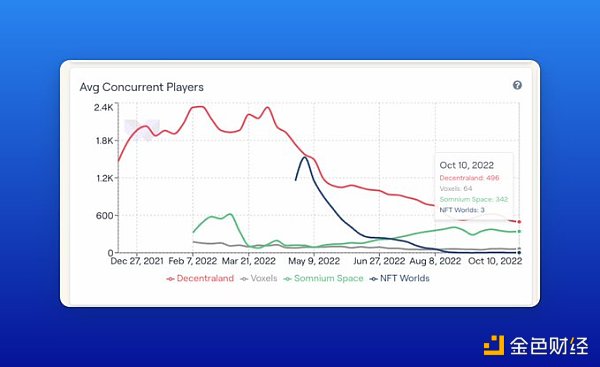

雖然我們抨擊 Meta 和 fortnite 的元宇宙有多“糟糕”——但值得考慮的是,我們擁有的一些最著名的元宇宙的平均并發用戶群約為 2000 名用戶。我們需要更好的橋梁通往元宇宙。

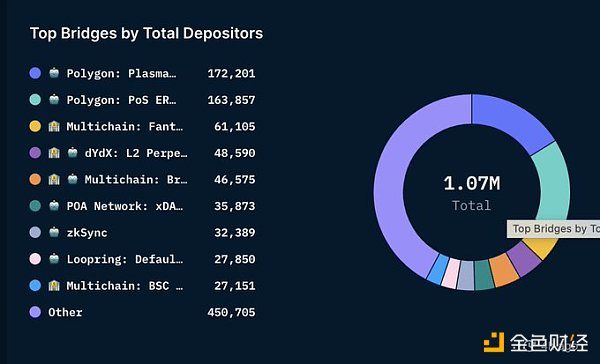

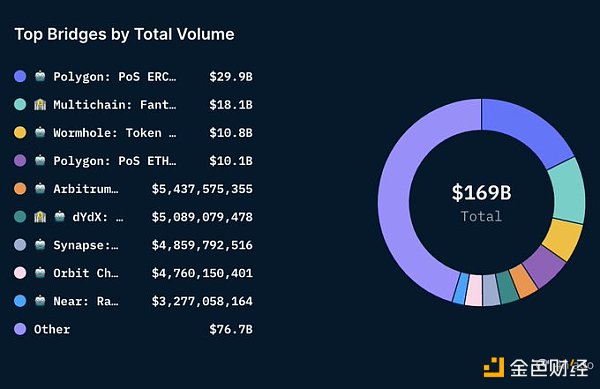

現在有超過 100 萬個錢包與某種形式的橋梁進行了交互。保守估計這是與 DeFi 交互的所有錢包的 10%。仍處于早期階段,但增長很快。

僅 Polygon 的橋梁就管理了大約 290 億美元的流入。看到多個非鏈特定橋梁的交易量超過 10 億美元也令人印象深刻。聚合器可能會為這個數字縮放做出貢獻。

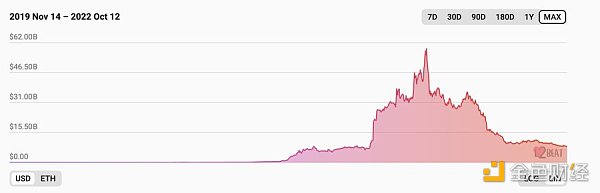

不過,總體而言,橋梁的 TVL 有所下降——從超過 500 億下降到現在的約 150 億。這可能與資產價格下跌、對黑客攻擊的擔憂和缺乏代幣激勵措施同步。

以第 2 層為例,情況完全不同。盡管過去六個月的痛苦,他們的 TVL 僅從約 75 億增加到 47 億。可能助長這種情況的部分原因是預期的空投。

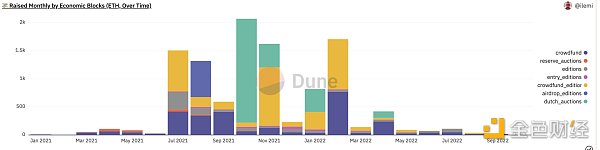

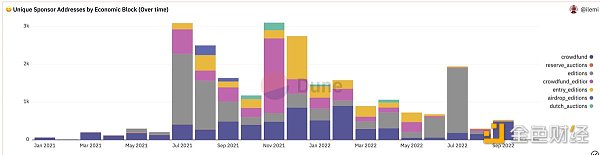

盡管如此,它們一直在為越來越多的消費者應用程序提供動力。Viamirror是最好的例子之一。該平臺已籌集了近 10,000 ETH。它正在成為希望將其作品財務化的創作者的首選平臺。

熊市影響了人們的慷慨,每月的凈加薪一直在下降。但有趣的是注意到他們的成長。一種思考方式是,Mirror 在 1 年內分發給創作者的次數可能比 Medium 在 10 年內分發的多。

鏡子現在仍然是利基市場。在高峰期——他們有 3000 個錢包贊助創意。現在它下降到?500。但可以肯定地說,他們開創了另一種模式并取得了相對的成功。

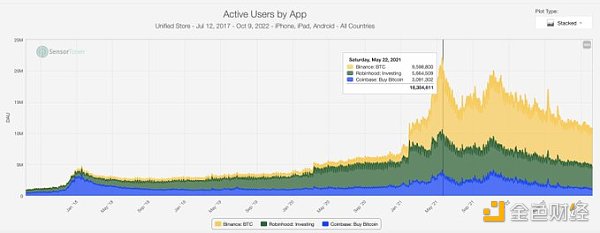

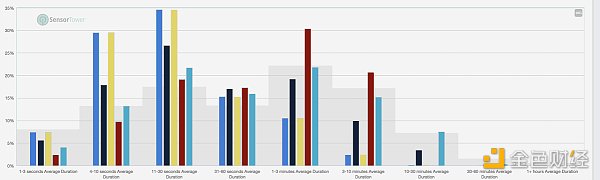

最后,我介紹了一些關于移動應用程序的數據——以及它們與傳統變體的比較。下圖查看了 coinbase、Binance 和 Robinhood 的 DAU。在鼎盛時期,Binance 的 DAU 幾乎是 Robinhood 的兩倍(盡管它是一款全球應用程序)。

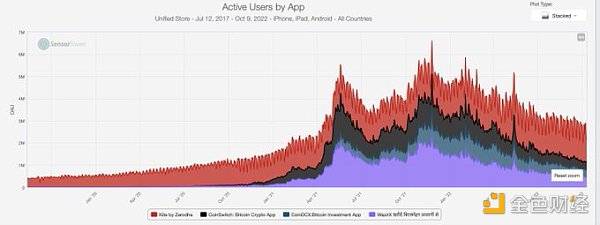

我想知道這種趨勢是否會在印度這樣的區域市場持續存在,Zerodha 是這里排名第一的股票交易應用程序。你可以看到人們對加密的興趣是如何慢慢蔓延到加密應用的 DAU 比已建立的玩家多的地步。

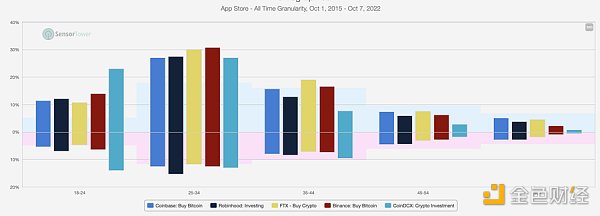

這些應用程序的人口統計數據大體相似。這些數字投資應用程序的最大用戶群幾乎總是 25-34 歲。Coinbase 擁有非常龐大的 gen-z 用戶群。(頂部 = 男性用戶群,底部 = 女性用戶群)

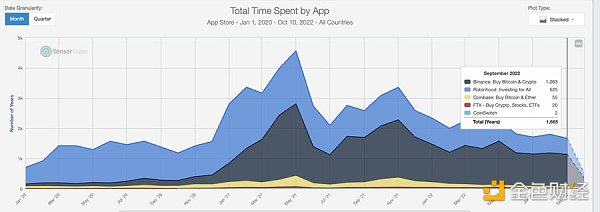

價格下降并沒有真正轉化為花在這些應用程序上的時間大幅下降。在鼎盛時期——幣安每個月在該應用程序上花費的時間接近 1800 年。這個數字現在下降到約 1063 年,人們仍然喜歡代幣。

我確實發現有趣的是,人們每次會話花費的時間很少。這些金融應用程序的大多數用戶平均每次會話花費大約 30 秒。部分原因是移動界面不適合交易,桌面上的數據可能看起來非常不同。

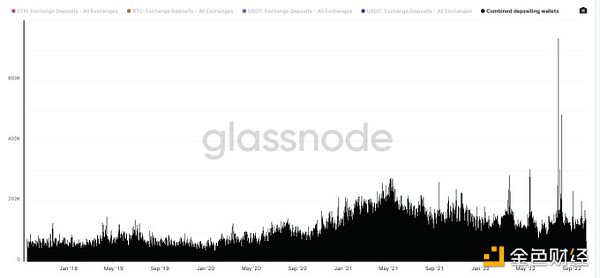

以這張圖表結束——它顯示了usdt、usdc、eth和btc的累積交易所存入錢包。在 2019 年,它在某一天的趨勢約為 60000。今天,這個數字接近 180000。

鴕鳥區塊鏈

媒體專欄

閱讀更多

金色早8點

區塊律動BlockBeats

1435Crypto

金色財經

吳說區塊鏈

比推 Bitpush News

blockin

Block unicorn

Foresight News

Odaily星球日報

Bankless

DeFi之道

DeFi數據 1、DeFi代幣總市值:477.61億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量66.

1900/1/1 0:00:002022已接近尾聲,緊跟風口的投資圈卻深感迷茫,疫情下的新消費陷入沉寂、大熱近兩年的生物醫藥迎來二級市場冷靜期、TMT投資人相繼轉向新標的,種種跡象不難顯示出.

1900/1/1 0:00:00作者:Chenglin Pua(馬來西亞)隨著區塊鏈技術的不斷發展,區塊鏈對金融領域造成了很大的影響和沖擊。在早期,傳統銀行例如高盛、摩根大通等都不看好區塊鏈的前景.

1900/1/1 0:00:00原文來源:Jayden Levitt‘s Medium 編譯整理:白澤研究院 比特幣愛好者崇拜他,因為他是他們中的一員,說話激進的像一個擁有比特幣信仰的“教會牧師”.

1900/1/1 0:00:00DeFi數據 1、DeFi代幣總市值:460.5億美元 DeFi總市值及前十代幣 數據來源:coingecko2、過去24小時去中心化交易所的交易量29.

1900/1/1 0:00:00在加密行業很多人都認可一個說法,“華人擅長應用,歐美人擅長協議”。的確,在加密基礎設施L1層公鏈風起云涌的過去幾年,華人主創的公鏈確實屈指可數。但這絕不代表華人主導的公鏈在公鏈領域沒有一席之地.

1900/1/1 0:00:00