BTC/HKD+0.71%

BTC/HKD+0.71% ETH/HKD+0.56%

ETH/HKD+0.56% LTC/HKD+0.71%

LTC/HKD+0.71% ADA/HKD+3.18%

ADA/HKD+3.18% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD+2.82%

XRP/HKD+2.82%首先,我只是一個沒有內幕消息的失業懶人。所有這些都是我從公開可用的資源中得出的。同時@SBF_FTX 一直是該領域值得尊重的大玩家,請更加謹慎地閱讀下面的任何內容,如果有明確證據或聲明之類表明我的觀點有誤,我很樂意改變我的看法。鑒于FTX和SBF所掌管的Alameda的龐大規模,我寫的可能不是全部情況。

FTX 和 Alameda 有很多東西值得探索。先從 FTX 開始。

我們可以假設 FTX 有兩個主要的現金來源。首先是股權注入/籌集的資金,其次是來自交易收入的手續費。

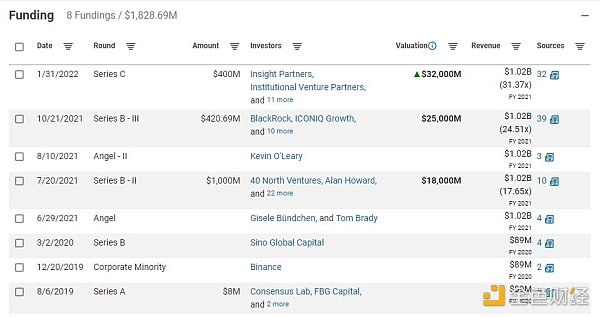

先來看籌集的資金。根據CBinsights數據,FTX 總共籌集了 18億——我們其實可以忽略 2020 年 2 月的一輪(大小約為 15m),四舍五入后認為FTX 籌集到 19億。

再來看手續費收入。這一點只需要看他們的 FTT 燒毀—— FTX 收入的 1/3 用于代幣燒毀。根據官網頁面:

FTX重組團隊批評FTX無擔保債權人中的交易員和做市商尋求對資產的控制權:8月10日消息,破產加密交易平臺 FTX 的管理人員批評 FTX 無擔保債權人中的交易員和做市商,指責他們不顧對其他利益相關者的影響,尋求對資產的控制權。

FTX 無擔保債權人官方委員會呼吁 FTX 將近 26 億美元現金儲備的一部分投資于短期國債,以便帶來更多凈收入,有助于抵消前八個月高達 3.3 億美元的專業費用。[2023/8/10 16:17:36]

將這些日期與當天的 FTT 價格相匹配并加總,一共是466,507,567 美元。這意味著 FTX 已經賺了大約 14 億美元。

將這兩個數字相加,我們可以假設 FTX 的最大現金儲備為 33 億。當然,我們需要排除他們的支出——這一點我很難估計。

@BTCdayu注:Alameda Research是SBF創立的量化交易與投資公司,具體詳情可以參閱《讀懂 Alameda Research 投資版圖:遍布公鏈、DeFi、NFT 等多領域》

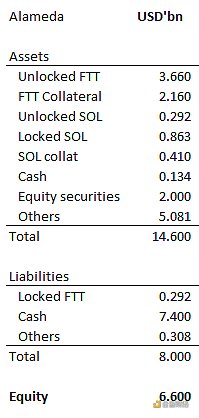

讓我們繼續討論 Alameda/Alfameda ,在coindesk的報道《Divisions in Sam Bankman-Fried’s Crypto Empire Blur on His Trading Titan Alameda’s Balance Sheet》中,有它們的資產負債表。

梁鳳儀:將虛擬資產提供商納入監管體系是FTX破產后擁抱創新、增強市場信任的唯一途徑:金色財經報道,香港證監會行政總裁梁鳳儀在去年11月加密貨幣交易所FTX倒閉后談到了香港對Web3監管的接受,并指出加密貨幣交易是虛擬資產生態系統的重要組成部分。

據報道,梁鳳儀在最近的一次演講中解釋說,針對虛擬資產提供商的新許可制度將確保投資者受到保護,同時考慮到金融機構面臨的風險。將虛擬資產提供商納入監管體系是FTX破產后擁抱創新、增強市場信任的唯一途徑。[2023/6/25 21:58:14]

為什么我把他們的大部分負債都當作現金? 這是因為 Alameda 和 3AC 是貸方最大的借款人!Alameda 甚至將 FTT 作為貸款的抵押品,這一點臭名昭著、人盡皆知,如果您不相信我……請隨意驗證。

假設再假設,Alameda 是堅定看好并長期持有上述加密貨幣,不會自己拋售,但是仍然存在問題,在經濟低迷時期,他們的資產負債表可能因為死亡螺旋變成這樣:

法庭文件顯示FTX新任CEO的時薪為1300美元:11月21日消息,根據Watcher.Guru引援11月19日提交給美國特拉華州破產法院的文件,FTX新任首席執行官John J. Ray III的時薪為1300美元。

文件中寫道:“John J. Ray III的的服務是根據Owl Hill Advisory, LLC與債務人之間的約定書(首席執行官約定書)保留的。根據首席執行官約定書的條款,Owl Hill將提供Ray作為債務人的首席執行官的服務,但Ray先生仍將是Owl Hill的員工。根據CEO約定書,債務人將支付當前每小時1300美元的費用……”[2022/11/21 22:11:28]

所有鎖倉的東西在需要面對債務時,都幫不上忙,會被重新估價為零。而巨大的債務讓他們不得不持續拋售,并大幅折價。

他們已經證明自己是天才的大玩家,但真正的問題還不至于此。

Core Scientific 面臨倒閉!你不需要多聰明就能知道這確實很糟糕——雖然從長遠來看這不算什么。

Core Scientific是“世界上最大的礦場”,查看他們 1 月份的更新,他們有 75,000 臺礦機,假設這些是 S19s——今年甚至賣到 1 萬多美元一臺,那最少值7.5 億美元。

FTX將支持BNB智能鏈 (BEP20) 的網絡升級和硬分叉:據官方公告,FTX將支持BNB智能鏈 (BEP20) 的網絡升級和硬分叉。BNB智能鏈 (BEP20) 網絡升級將在區塊高度為18,907,621時進行,或者大約在2022年06月22日08:00 (UTC) 進行。BEP20的充提幣將在2022年06月22日07:00 (UTC) 暫停,并在升級完成后重新開放。[2022/6/22 4:44:49]

擁有如此龐大的資本支出,這些礦工必須以某種方式為其融資。沒錯,他們使用礦機作為抵押品從貸方獲得貸款……

我很懶,所以我從The Block 截了個圖。

現在放貸方可能真的糟糕了,為什么?因為所有這些以機器為抵押的貸款實際上一文不值。 S19s 的當前售價不足 2000 美元,即抵押品價值已經受到 80% 以上的打擊。

鑒于現在的高電價,開機挖礦是虧本的,所以貸款方拿到這些礦機也沒有任何用處,可以大概假設這里會發生2億壞帳,并導致潛在連環損失達到10億。

FTX宣布與AZA Finance達成合作,推動非洲Web3發展:3月16日消息,數字貨幣交易平臺FTX宣布與AZA Finance達成合作,推動Web3和數字貨幣在非洲的采用,將Web3經濟與非洲的強勁增長緊密結合。由CEO兼創始人Elizabeth Rossiello領導的AZA Finance是非洲金融科技的先驅力量,這是非洲大陸第一家數字貨幣交易平臺,AZA Finance的子公司已獲得英國金融行為監管局FCA和西班牙銀行的許可。

據悉,AZA Finance提供前沿的外匯、支付和金融服務,迄今為止已擴展到10個非洲市場,上線了300多個交易對,在超過115個國家促成超過2,000億英鎊的交易。去年,AZA Finance進一步擴張,收購了南非支付公司Exchange4Free,進一步成為非洲最大的非銀行類貨幣兌換提供商。[2022/3/16 14:00:13]

好消息是這些礦工已經賣掉了他們的存貨,壞消息是信貸將變得更加緊縮并導致加密貨幣中的資金減少。

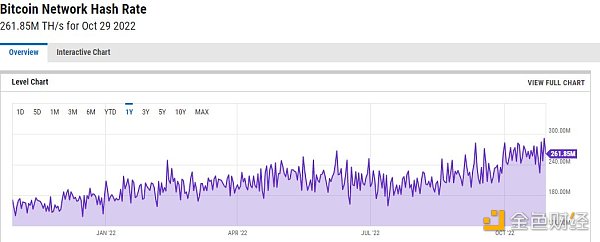

現在挖礦高哈希率如下圖:

算力的增長會導致連鎖反應:礦工破產,貸方破產等等。每個礦工現在都在進行消耗戰,他們以過高的價格購買機器,不得不生產以服務于他們的邊際成本。

在經濟理論下,只要 MR > MC,即使無利可圖,玩家也會生產,因為已經產生了固定成本。

隨著貸方進一步審查他們的采礦風險,將導致加密貨幣信貸更加緊縮,礦工可能被迫出售庫存的BTC以滿足信貸提取。

貸方再次陷入來自礦工的大麻煩,我們知道 BlockFi 受到了嚴重的傷害,并且可能已經破產了!

早在 6 月,我就強調了所有這些貸款業務是如何承受巨大壓力的——BlockFi 尤其受到了我的批評,因為它是一個糟糕的業務,在牛市中甚至無法賺錢。

他們還碰巧在“GBTC 套利”上與 3AC 進行了同樣的糟糕交易,承受了巨大虧損。BlockFi 的問題在于其存款基礎的很大一部分是散戶的存款......

BlockFi 在 6 月份面臨著不僅資不抵債,而且面臨銀行擠兌的真正風險。在他們收到的所有其他救助提案中,沒有人愿意理會客戶存款——即沒有人真的想救助 BlockFi。

我很確定@BlockFi的CEO@BlockFiZac不愿接受一個有效地將他的股權歸零的提議,但他別無選擇——為什么?因為沒有其他人愿意真正拯救存入 BlockFi 的零售業,沒有@SBF_FTX 救助,災難將會有進一步的蔓延,最重要的是——隨著美國零售業失去存款,美國證券交易委員會對這個領域的憤怒。

好吧,BTC可能跌到14000甚至更低,看起來我們現在無論如何都要去那里了,但就是這樣。 Crypto中有許多不道德的玩家,但 @SBF_FTX 目前仍然保持著初心。

現在說回來。

每一個放貸者都可能接觸礦業公司。畢竟,礦工是最渴望獲得信貸的消費者,因為要為其昂貴的前期資本支出(機器和電費)提供資金。Core Scientific 自己炸了一個 3000萬美元 的債務黑洞,如果我估計,現在貸方可能至少有 10 億的債務。

讓我們特別談談FTX 拯救的 BlockFi。

我們知道 BlockFi 對 Core Scientific 有600萬的債務,總的來說,如果他們所有的采礦風險都違約,我估計他們目前有 2000萬美元的債務。

如果真的發生,FTX 會退出交易嗎?如果 BlockFi 倒閉,他們會收回所有的一切嗎?

這個故事有太多不確定的部分,但可以肯定的是,Alameda research的資產負債表已經顯示出一定程度的脆弱性,作為最大的借款人,我會擔心我的貸方是否也在看似不穩定的基礎上。

很可能的是,隨著貸方試圖降低風險,該領域的凈信貸將減少,將 FTT 作為抵押品發布的做法可能不會奏效。

3m tbills 收益率超過 4%,而加密“r.f 收益率”低于 1-2%……如果你把它放在 中心化交易所,你承擔 CEX c/p 風險。如果你把它放在defi上,你將承擔智能合約風險。

在過去的幾年里,有大量的美元流入加密貨幣……因為加密貨幣的收益率至少為 10%,而 tradfi 的有效收益率為 0%。然而,這種動態已經完全逆轉。

因此,我們有兩個問題。

1 - 美元流出現實世界。

2 - 凈信用將在空間內縮小。

所有這些都會造成定價波動并影響脆弱的資產負債表。

特別是在非流動性代幣中,我個人認為,考慮到籌集的現金數量(減去費用和 VC 支票等),作為交易所的 FTX 會很好,但阿拉米達的資產負債表 - 有點令人擔憂。

如果有一個實體經營與 FTX 競爭的業務……他們可能會最大限度地利用機會在他們軟弱的時候擊敗對手,這并非不可能。

**總結:**文章中顯示的 Alameda 的資產負債表有點令人擔憂。特別是因為他們通過 FTT 借用加密貨幣。貸方可能會因為他們的采礦風險而被搞砸。如果他們收回貸款以恢復流動性,alameda research將承受巨大打擊。

————————

原文:@hodlKRYPTONITE 翻譯:@BTCdayu

來源:bress

Bress

個人專欄

閱讀更多

金色財經

達瓴智庫

PANews

DeFi之道

CT中文

web3中文

文章匯

01元宇宙

金色薦讀

區塊律動BlockBeats

IOBC Capital

Tags:FTXBLOCKLOCLOCKMEEB Vault (NFTX)BLOCKSUnilock.NetworkBlockMesh

編者按:10 月 28 日,由 Matter Labs 構建的以太坊擴容解決方案正式發布了 zkSync 2.0 的第一階段 Baby Alpha,雖然出于測試需求.

1900/1/1 0:00:00加密騙局日益增多,更糟糕的是,至今仍有許多騙局沒有被發現。投資者在選擇加密項目的時候需要評估加密欺詐風險,而監管機構應加大打擊力度防止消費者受到傷害,最終讓市場誠信、透明度、以及消費者保護標準得.

1900/1/1 0:00:00ACM CSS 被稱為計算機安全四大頂會之一,本次 ACM CSS 2022「DeFi 與安全」主題 Workshop 共計收錄 10 篇論文.

1900/1/1 0:00:00文/Paul Veradittakit, Pantera Capital合伙人;譯/金色財經xiaozou多鏈生態系統正在成為加密行業的未來.

1900/1/1 0:00:00原文作者:加密研究員 WagameEth原文編譯:0x214,BlockBeats以太坊 Layer2 擴容解決方案 zkSync 2.0 主網將于三周之內面世.

1900/1/1 0:00:00ZkSync 長期以來一直是零知識密碼學的先驅,他們在擴展以太坊的道路上繼續開拓。他們在 10 月底之前在主網上推出了第一個 zkEVM,這可以為他們提供顯著的先發優勢,并使他們能夠建立強大的網.

1900/1/1 0:00:00