BTC/HKD+0.59%

BTC/HKD+0.59% ETH/HKD+0.65%

ETH/HKD+0.65% LTC/HKD+1.87%

LTC/HKD+1.87% ADA/HKD+0.45%

ADA/HKD+0.45% SOL/HKD+1.04%

SOL/HKD+1.04% XRP/HKD+0.36%

XRP/HKD+0.36%

(出發到塔哈斯孔的畫家,梵高)

前言:去中心化的做市商模式備受歡迎,其中為去中心化交易提供流動性的流動性提供商是關鍵角色。提供流動性可以賺取費用收益或代幣,但當前的設計并不能保證一定帶來收益。如果價格偏差較大,相對于持有資產,提供流動性也可能帶來損失。如果持有資產的價值上漲較快,而流動性池中的組合資產可能不及持有的組合資產價值。當然,也有人認為,它不能看作為損失,它本質上是資產組合再平衡的問題。不管如何,如果作為流動性提供商,在為Uniswap和Balancer等的流動性池提供流動性時,需要關注相對收益的問題。為了解決這一問題,Bancor提出利用預言機來最小化價格偏差等措施。本文作者是Nate Hindman,由“藍狐筆記”社群的“JT”翻譯。

比特幣礦工本月收入達7.18億美元,創去年5月以來新高:金色財經報道,數據顯示,到目前為止,比特幣礦工3月份收入至少達7.18億美元,已創2022年5月以來新高。

截至周四,比特幣鏈上區塊的交易量也從2月份的499.34美元躍升至3月份的689.68美元。(The Block)[2023/3/31 13:36:55]

DeFi有一個不好的秘密:相較于只是簡單地持有其代幣,向自動做市商(AMM)提供流動性的用戶可能會看到其質押代幣會損失價值。盡管如此,自動做市商(AMM)技術已經取得長足發展。

這種風險被稱為“無常損失”(藍狐筆記:此處的無常損失,意為暫時性損失,不過這一表達不夠精準,更像是“價值減損”的意思),它阻礙了很多主流和機構用戶提供流動性。因為跟大多數權益質押產品不同,AMM面臨如下風險:其回報表現有可能不敵基本的買入和持有策略。(藍狐筆記:在staking經濟中,一是具有該代幣的敞口,二是能收獲更多代幣)

武漢元宇宙數字產業基地今日揭牌:金色財經報道,今天上午,武漢元宇宙數字產業基地在漢陽區正式揭牌,基地位于華中最大的國博會展中心、武漢國際博覽中心。揭牌儀式現場,漢陽區打造的虛擬形象代言人“知小音”發布了《漢陽區關于加快元宇宙創新發展扶持政策》,將從元宇宙底層支撐技術、元宇宙終端設備、元宇宙場景內容搭建和生產三個范圍,鼓勵產業集聚、加大金融支撐、推動應用場景落地。[2023/2/27 12:31:39]

有些用戶完全不了解這種風險,而有些用戶對這個概念有模糊認識。不過,多數人并不真正了解“無常損失”是如何發生以及為什么會發生。

本文試圖用簡單術語來解釋“無常損失”(藍狐筆記:如較難理解,可以直接將其替換為“價值減損”),并探索通過AMM的設計來減輕這種損失的潛在方法,這個方案相對于套利者,更有利于流動性提供商。

香港財政司司長:香港金融科技周將發布虛擬資產政策宣言:10月16日消息,香港金融科技周將于本月31日至下月4日舉行,香港財政司司長陳茂波發表網志表示,特區政府將在該活動上發布有關虛擬資產在港發展的政策宣言,內容涵蓋愿景和策略、監管制度、對于開放投資者接觸虛擬資產的取態,以及為把握虛擬資產帶來的技術優勢推出先導項目。陳茂波稱,政策宣言將向全球業界展示推動香港發展成國際虛擬資產中心的愿景,以及與全球資產業界一同探索金融創新的承擔和決心。(金十)[2022/10/16 14:29:31]

什么是“無常損失”?

簡單來說,無常損失是指在AMM中持有代幣和在你自己的錢包中持有代幣之間的價值差。

當AMM中的代幣價格向任何方向上發生偏離時,就會發生這種情況。偏離越大,無常損失越大。

為什么會產生“無常損失”?

PeckShield:Rari Capital事件的黑客參與Nomad跨鏈橋攻擊,獲利約300萬美元:8月2日消息,派盾(PeckShield)監測顯示,Nomad跨鏈橋攻擊者之一是Rari Capital被盜事件的黑客,他在此次Nomad攻擊中獲利約300萬美元。

據此前報道,今年4月份Rari Capital在Fuse上的資金池遭到攻擊,黑客獲利近8000萬美元。[2022/8/2 2:53:02]

因為只要在AMM中的代幣相對價格恢復到其初始狀態,那么,損失就消失了,且你就可以獲得100%的交易費用。但是,這種情況很少發生。通常,無常損失會變成永久性損失,吞掉你的交易費用收入或導致用戶的負回報。

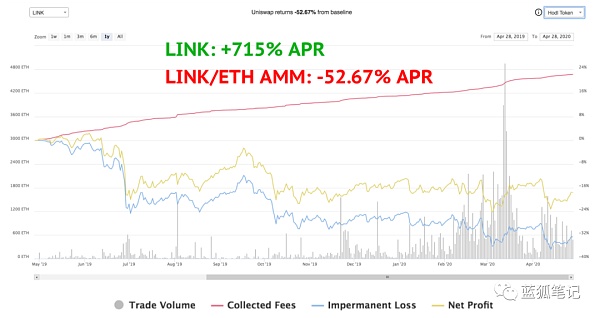

盡管LINK去年上漲了700%(按美元計價),但在Uniswap上為LINK/ETH提供流動性的回報卻下降了-52.67%。

盡管LINK去年上漲了700%(按美元計價),但在Uniswap上為LINK/ETH提供流動性的回報卻下降了-52.67%。

Cosmos生態驗證者自曝利用Osmosis漏洞套現200萬美元,將盡快歸還資金:6月9日消息,Cosmos 生態驗證節點?FireStake 在社交媒體自曝,其團隊兩名成員在測試過程中發現了Osmosis 上的嚴重錯誤,并利用漏洞套現 200 萬美元。目前團隊正在與 Osmosis 團隊合作,盡快歸還資金。[2022/6/9 4:13:40]

為什么會發生這種事情?

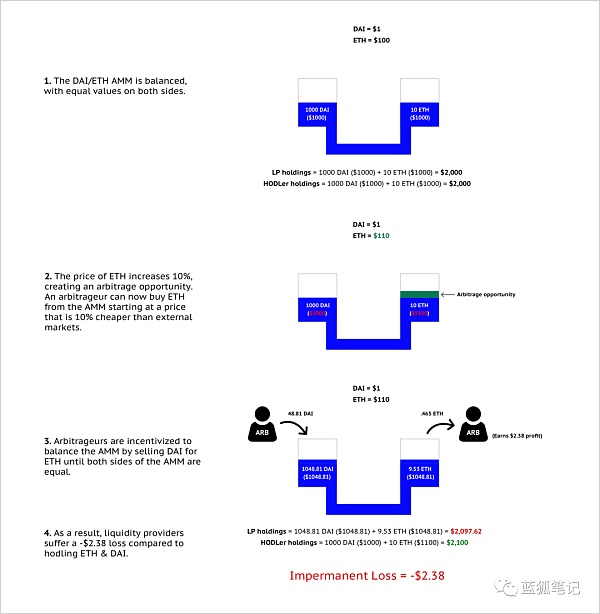

為了解無常損失如何發生,我們首先需要了解,AMM定價的運行模式,以及套利者發揮的作用。在其原始的形式中,AMM跟外部市場是脫離的。如果外部市場上的代幣價格發生變化,AMM并不會自動地調整其價格。它需要套利者進來購買被低估的資產或賣出高估的資產,直到AMM提供的價格跟外部市場匹配。

在這個過程中,套利者抽取的利潤來自于流動性提供商的口袋,這會導致無常損失。

例如,考慮一下,有兩個資產ETH/DAI的AMM池,各占50%。如下所示:以太坊價格的變化為套利者提供了以犧牲流動性提供商為代價的機會。

如果查看不同的價格變動,你會發現,即便是ETH價格的小變動也會導致流動性提供商遭受無常損失:

顯然,如果AMM想要在普通用戶和機構中得到廣泛采用,這個問題需要得到解決。

如果用戶期望持續監控AMM的變化,并由此采取行動,那么,流動性準備金就會成為僅適用于高級交易者的游戲。

與其設計監控和管理AMM風險的第二層工具,不如在協議層上減輕無常損失。

如何減輕無常損失?

幸運的是,加密行業在跟無常損失做斗爭,并取得進展。這一進展始于人們認識到,如果我們可以最小化AMM中代幣的價格偏差,我們就可以降低無常損失的風險。如果AMM中的代幣間的相對價格保持不變(假設它們都沒有失敗),那么,流動性提供者承擔更少的風險,且對通過交易費用贏得利潤充滿信心。

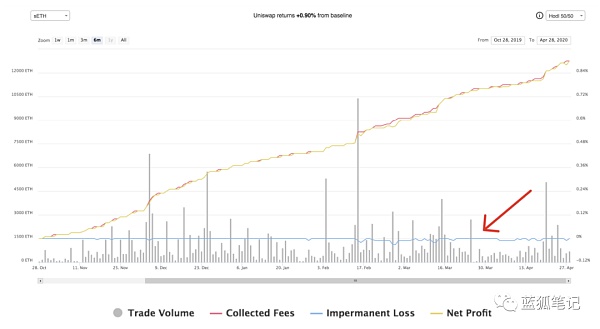

因此,事實證明,具有“鏡像資產”的AMM(或保持恒定價格比率的代幣)對無常損失具有特別的抵抗力,由于其利潤優化的結構而吸引大量的流動性。其中包括Uniswap上的AMM(如sETH/ETH池),以及Curve上的穩定幣AMM(如DAI/USDC/USDT/sUSD)。

由于在sETH和ETH之間的價格偏差很小,所以sETH/ETH AMM的無常損失幾乎可以忽略不計。

Source:ZumZoom

Source:ZumZoom

但是,具有鏡像資產的AMM本質上僅限于穩定幣或包裝和合成代幣。此外,在提供流動性時,用戶無法維持其多頭頭寸,反而必須持有額外的“儲備”資產。Bancor V2將于2020年6月推出,其目的在于將鏡像資產AMM的概念擴展到波動性代幣,以此來解決上述問題。

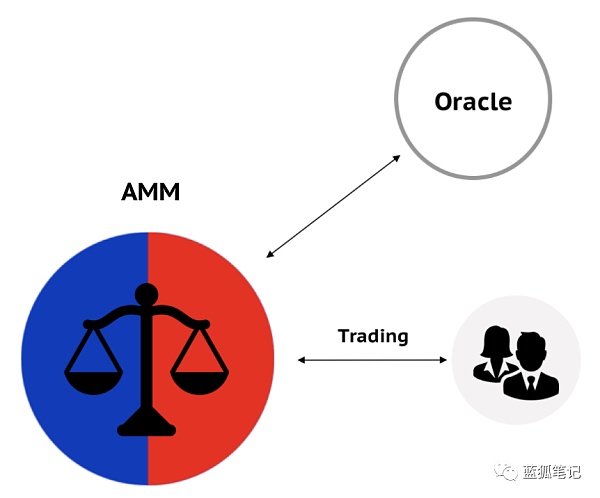

通過跟Chainlink價格預言機集成,Bancor V2支持創建具有錨定流動性儲備資產的AMM,其將AMM中的代幣的相對價值保持不變。這種新型的AMM有效地依賴于預言機來平衡價格,而不是僅僅依靠套利者。這樣,它們就可以消除穩定代幣和波動性代幣的無常損失風險。

重要的是,這種設計還允許用戶提供流動性,與此同時,無須持有額外的包裝資產或合成資產。相反,你可以提供流動性,同時還擁有AMM中單個代幣的100%的敞口。

Bancor V2支持創建具有錨定流動性儲備的AMM。這種類型的AMM保持其儲備資產的相對價值不變,從而消除其無常損失的風險。

結論

無常損失不利于AMM作為平民化流動性準備金機制的承諾,這一機制支持任何有潛在資本的用戶被動做市。

將流動性準備金的風險最小化和擁有單個代幣敞口的好處使得AMM成為驅動去中心化流動性的更強大且有效的解決方案。

近日,貴州省人民政府印發了關于加快區塊鏈技術應用和產業發展的意見,以下為公告內容:各市、自治州人民政府,各縣(市、區、特區)人民政府.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00前幾天,華爾街著名基金經理保羅·都鐸·瓊斯在接受CBNC采訪時表示,將其超過1%的資產配置到了比特幣上.

1900/1/1 0:00:00#加入幣核科技和霍比特的吐槽戰隊# 這個pizza節 過去30天交易所的以太坊余額大幅下降,并創下12.6%的新低:金色財經報道,Glassnode數據顯示,過去30天.

1900/1/1 0:00:00今年以來蘭州12萬負荷的朵米礦場被封事件持續發酵,甚至本周某公司員工前去搬運機器,遭到園區扣留.

1900/1/1 0:00:00金色相對論 | Filecoin價值之辯 加密黑馬還是折翅彩翼:5月21日19:00,Filecoin系列特輯終集——價值之辯即將在金色財經上演.

1900/1/1 0:00:00