BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD+0.7%

LTC/HKD+0.7% ADA/HKD-1.7%

ADA/HKD-1.7% SOL/HKD+0.87%

SOL/HKD+0.87% XRP/HKD-0.92%

XRP/HKD-0.92%這些被資本加持過的NFT項目,究竟會給市場帶來怎樣的影響?

盡管八月份整個Opensea的交易量已跌破5000萬美金,但似乎資本卻正在加速腳步進場。 NFT 從最早的OG收藏玩家,到all in web3的創業者們,到web2實體產業尋找新業務場景,再到如今越來越多的風投機構們選擇直接投資孵化NFT項目。NFT賽道的投資熱點似乎不再僅僅是基礎設施,或者 NFTfi 協議了。而這些被資本加持過的NFT項目,究竟會給市場帶來怎樣的影響?作為個人投資人,又該如何看待自己所持有的NFT項目被明星風投機構加持這個行為?

為此我們專門整理了一些今年到目前為止的一些知名NFT項目融資案例:

2022年知名NFT項目融資案例

YugaLabs聯合創始人:我們從不看NFT地板價:8月23日消息,YugaLabs創始人Greg Solano和Wiley Aronow在FullSend播客節目中表示,他們購買的第一批NFT是2017年的Crypto Punks和Crypto Kitties,但不是作為投資,而是作為有趣的東西。

Solano將CryptoPunks稱為NFT的蒙娜麗莎。Aronow則表示,我們從不看地板價。我不在乎,創始人稱,他們關心的是唯一錢包持有人的數量,這也是為什么每個創始人只擁有一只無聊猿的原因。Solano向任何堅持不關注地板價的創始人提出了一些建議,他說想想你可以用這個項目做些什么很酷的事情。(Blockworks)[2022/8/23 12:42:39]

可以看到雖然幣市和NFT市場從牛轉熊,但是機構進場的速度卻沒有放緩,并且持續加碼各種不同類型的NFT項目。其中尤其以DigiDaigaku的freemint發售到穩定在10 eth以上的地板價讓八月末的NFT市場不在冷清。而這樣的現像也引發了一個新的趨勢,即散戶玩家是否應該更青睞那些被明星機構加持的項目?

NFT藝術家:維基百科需要既能掌握新媒體又能掌握我們共同創造的宏偉變革的編輯:金色財經報道,NFT藝術家Pak發推表示,維基人說,\"NFT不是藝術\"。一個人正在將 \"Pak “從每篇文章中刪除,聲稱它不是著名的、真實的藝術家。當然有針對性。每個人都渴望弄清楚發生了什么,但這一次,歷史被保存在數字印記中。結果是,我認為維基百科需要既能掌握新媒體又能掌握我們共同創造的宏偉變革的編輯。你可以在你的文章中使用我的任何作品,無需特別許可。[2021/12/31 8:16:02]

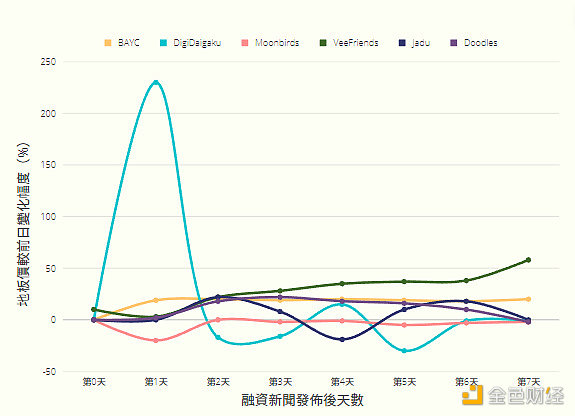

為此我們特意研究了一下這里面部分典型項目從融資信息發布之日起,項目地板價在一周內的變化。令人比較詫異的是,只有DigiDaigaku和老牌項目Veefriends有過顯著的地板價上漲,分別超過了200% 和40%。而月鳥、Jadu、Doodles的地板價不增反降,這個現象非常值得思考。

動態 | Blockstack CEO談TON遭起訴:這就是我們選擇走合規的原因:在Telegram Open Network(TON)在被美國SEC限制并起訴后,Blockstack聯合創始人兼CEO Muneeb Ali轉發了一條其于10月1日發布的推文——“世界會慢慢知道,我們到底為什么要走合規這條路”。Ali進一步表示:“現在大家應該知道了。”[2019/10/12]

項目地板價在融資新聞發布后七日變化

讓我們先拋開NFT不說,聊聊Defi項目的融資。往往那些有大機構背書,拿到足夠啟動資金的項目意味著項目能加快開發進度,加速上市進程,上市后給早期使用者的空投可能性也越大,空投價值也會越高。這也是為什么大量個人投資者選擇在早期去交互體驗那些拿到優質機構融資的項目,以取得豐厚的上市空投回報。

但是NFT項目的邏輯不一樣。首先作為項目方,發售NFT本質就已經是一個融資行為,通常項目方在早期一無所有的時候,通過發售NFT來為自身未來想要實現的線路圖做準備。所以這些項目NFT的早期持有人,可以理解為本身就在做風險投資,而區別在于NFT項目本身的估值邏輯和背后母公司的估值邏輯是不同的。此外,盡管很大一部分NFT項目都會有發幣計劃,但是做NFT投資的目的究竟是為了NFT本身的升值,還是對于未來發幣的預期?NFT本身是否會稀釋未來發行的代幣的價值?這些都是NFT個人持有人很難去驗證的問題。所以說,對于僅僅是參考Defi項目拿到機構融資,而認為自己持有的NFT的項目方母公司拿到融資所以NFT就會上漲,這種思維慣性是不可取的。

聲音 | 扎克伯格再談Libra:現在真正關注的是確保我們能夠做好這件事:Facebook首席執行官馬克·扎克伯格(Mark Zuckerberg)在接受《日經亞洲評論》采訪時再次談及了Facebook的加密貨幣項目Libra。扎克伯格將這種加密貨幣宣傳為幫助新興經濟體的人們參與金融體系的一種方式。他也強調有必要與監管機構進行對話,以解決這種不安。

當被問及2020年的(Libra)發布計劃時,扎克伯格回避了這個問題。他表示:“很明顯,我們希望在不久的將來取得進展,而不是讓這一計劃需要很多年才能推出。但現在我真正關注的是確保我們能夠做好這件事。”(日經亞洲評論)[2019/9/26]

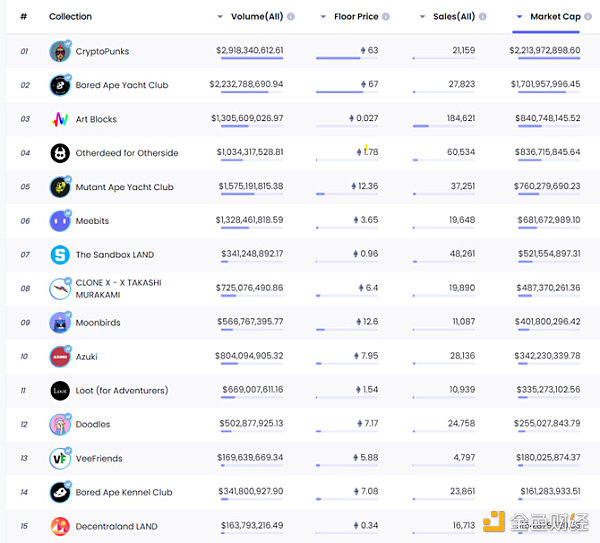

那么,這些NFT項目背后的母公司獲得機構融資,和NFT項目的市值之間究竟有什么聯系?根據NFTGo的數據顯示,目前NFT項目按照市值僅有Azuki一家沒有進行過市場化融資,是一個很特殊的例子,因為其母公司Chiru Labs很久以來都沒有實名,通過令人印象深刻的合約創新以及目前仍然是最優質的亞洲畫風而獨樹一幟。而Azuki在很早就開始積累國庫收入,目前已經累計了上億的資產。可以說這個項目的爆火讓它本身就資本雄厚,所以如果不是出于戰略合作需求的話,必然不會選擇市場化融資的道路。

聲音 | BM:我們需要在 EOS 上達成共識以支持一個 UBI 提案:據 IMEOS 報道,EOS UBI 電報群討論沒有停止過,成員紛紛提出他們關于 UBI 的見解和想法。BM 早上在群里也說明了自己的一些想法:“我們需要在 EOS 上達成共識以支持這樣一個提案(指 UBI),并將其視為正在制定的其他支出提案的替代方案。

1.假設存在唯一 ID 的強加密證明。

2.假設不良分子會失去他們的 UBI, 并且 UBI 可以在仲裁中用以支付賠償金。

換句話說,一次性資格是不夠的。舉一個不良行為的例子:如果我們發現一個生成假 ID 的詐騙者,我們可以移除他獲得 UBI 的資格。這樣做的目的就是讓這種情況減少,消除詐騙帶來的傷害,而非一直忍受。假設我們花了 2 個月才發現有人制作并控制了 10 個假 ID,那么我們可以扣除操控 10 個假 ID 的那個真實的人 20 個月以上的 UBI。發現疑似的作假應該很大程度上自動化,舉證責任將由獨立個人去證明他們是真實的,證明真實的證據應該是微不足道的提供和驗證。”[2018/9/7]

但除了Azuki之外,我們可以很明顯的看到,項目的成功本身和是否有資源綁定或者資本背書存在著很大的正相關性。巨無霸Yuga Labs早在土地發售之前估值就已經突破50億美金,通過不斷的套娃游戲產生巨量的銷售收入、版稅收入、IP周邊商品收入、線下商業收入,以及最終Apecoin的成功上市。也正是這樣穩健的持續創收的能力撐起了其昂貴的估值。Clonex的母公司RTFKT更是早在去年底就被Nike整體打包收購,不斷嘗試與Nike在線業務進行融合打通。Proof/月鳥更不必說, 創始人 在矽谷多年的互聯網風投經歷讓項目從上市起就風生水起。

NFT項目估值排名

可是持有這些公司的股權和持有NFT是有本質差異的。

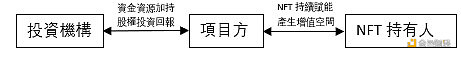

首先作為公司的股東,他們的期待值只有一個,那就是財務投資的回報率。而財務投資的回報率又取決于公司是否能最終上市,或者被以最初投資時數十倍甚至數百倍的價格所收購。而且決定這個最終結果的,是這家公司是否能產生足夠多的利潤。傳統web2公司的邏輯是,自身生產的產品,或者提供的服務,換取了收入,產生了利潤。但是作為發行NFT項目的公司來說,這一邏輯就產生了變化。雖然“生產”出了這個虛擬產品,但是購買方或者持有人購買的預期是能夠通過這一產品的升值,或者附帶的價值,例如項目方空投等,來產生真實收益。而在這個過程當中就會產生一個矛盾,即項目自身產生的收入,或者增值,應該如何分配給母公司和NFT持有人?

如果說項目方為了進一步抬升地板價,將更多的利益例如空投或者項目玩法機制相關而產生的現金流分配給NFT持有人的話,那自然母公司的收入就會減少,利潤增長速度也會下降,那么股東對于未來公司的價值增長潛力也會產生很大的懷疑,進而影響后續融資上市。但如果項目方非常看中自己的品牌價值和收入,不愿意發空投或者與NFT持有人分享收益的話,那么NFT的價值就會下跌,最終影響項目整體的發展進度。所以對于中心化的NFT項目方來說,如何權衡股東和NFT持有人之間的利益,成了一個永恒的難題。

而對于NFT持有人來說,也許未來聽到自己支持的項目獲得了機構融資,很有可能出現的是負面情緒或者砸地板。因為也許投資機構能為項目帶來長期的資源和賦能,但是同時也會壓縮持有人自己能從這個項目收獲的利潤空間。所以對于機構背書這個行為來說,NFT項目早期可能地板價更高,但是長期來看卻限制了它的上升空間,天花板也變得更低了。

投資機構、項目方、NFT持有人之間的關系

回到本文最開頭的DigiDaigaku,項目地板價在一路上升到16+的時候維持了不到幾天遍火速下跌到目前10e以下。拋開項目方高度控盤的問題不說,可能下次大眾再看到如此令人矚目的融資新聞的時候,就不會像這次產生如此大的fomo情緒了。畢竟資方進場,是有可能縮小持有人利潤空間的。但如果反向思考的話,可能正是這種fomo情緒,才給量化和高頻交易員們創造了利潤機會。

作者:@ReffoNFT

Odaily星球日報

媒體專欄

閱讀更多

金色早8點

財經法學

成都鏈安

Bress

鏈捕手

PANews

本文轉自公號:老雅痞(laoyapi) 作者:237 傳統模式下,DeFi債券工具的困局DeFi作為加密世界的產物,具有鮮明的Web3色彩。其通常被視為是傳統金融的去中心化版本.

1900/1/1 0:00:00原文作者:William M. Peaster,來源:Bankless 當這個倒計時為零時,大多數以太坊生態系統將轉向新的權益證明鏈,除了少數不滿的以太坊礦工,他們將坐擁價值百萬美元的采礦設備.

1900/1/1 0:00:00我們期待已久的時刻終于到了!合并終于要在以太坊上發生了,計劃會發生在9月14-15日。在我們準備進入權益證明以太坊的新世界之際,我們回顧了與質押相關的關鍵指標.

1900/1/1 0:00:00原文作者:Jack (0x137),BlockBeats「我們顯卡已經全賣了,沒有恐慌。」在 BlockBeats 與多位礦工的對話中,這個觀點代表了大部分以太坊礦工.

1900/1/1 0:00:00【摘要】David 通過將共產主義理論中的共產主義一詞替換為 DAO,來驗證 DAO 和共產主義的一致性,同時他討論了馬克思關注的三大重要問題:生產資料歸屬,流動資產和投資的意義.

1900/1/1 0:00:00美聯儲將于9月20日至21日召開新一次貨幣政策會議,市場普遍預計美聯儲將連續第三次加息0.75個百分點,以對抗高通脹.

1900/1/1 0:00:00