BTC/HKD+0.68%

BTC/HKD+0.68% ETH/HKD+0.47%

ETH/HKD+0.47% LTC/HKD+0.65%

LTC/HKD+0.65% ADA/HKD+2.99%

ADA/HKD+2.99% SOL/HKD+1.18%

SOL/HKD+1.18% XRP/HKD+2.63%

XRP/HKD+2.63%自金融概念出現以來,就有了構建對應的金融“市場”,這一概念最早可以追溯到 17 世紀的香料交易中,中間商通過買賣香料份額向投資者提供更高的流動性,但如今的做市商已經發生了巨大的變化。今天,做市商可以通過對股票、外匯甚至實物資產提供流動性,并以公開報價的方式購買任何資產。隨著時間的推移,金融市場也在快速發展,在過去的幾年里,我們見證了去中心化金融 (DeFi) 的快速增長,看到了自動化做市的興起。在本文中,我將主要分析自動化做市的發展歷史及對加密市場的影響。

首先,我簡要介紹了自動做市的歷史以及它如何是如何演變的;之后將討論了三代 AMM 及其在加密市場中的細分應用市場。隨著時間的推移,數學、應用平臺和智能合約的復雜性也隨之增加,我希望通過本文,讓區塊鏈新手和資深用戶都能夠了解自動化做市商的演變,并更好地了解它的發展路線。想要全面掌握本文內容,你首先需要了解以下幾個定義:

區塊鏈: 一個分散的分布式數據庫,由各個節點對交易進行不可篡改的持續驗證。區塊鏈也是所有加密資產、去中心化應用程序和智能合約的底層技術。

去中心化金融(DeFi) : 基于智能合約和區塊鏈技術運行的金融產品,DeFi開啟了數字金融民主化的革命。

自動做市商(AMM) :一個分散的資產交易池,允許用戶通過其流動性來進行加密貨幣的無縫交易。

去中心化交易所(DEX) :點對點平臺,允許用戶在沒有中介的情況下交易加密資產,通常使用 AMM 作為其交易池。

流動性池:存儲在智能合約中的加密資產的數字資產“池”,AMM 在流動資金池之上運行。

流動性提供者(LP):相當于 AMM 中的做市商,指將其加密資產存入流動性池以增加流動性的人,作為回報,他們將獲得相關交易池所產生的交易費用獎勵。

與流行的觀點相反,自動化做市商并不是純粹為加密貨幣市場而發明的。事實上,幾十年以來,學術界就已經對 AMM 進行了相當深入的研究。早在 2002年, Robin Hanson 在對對數市場評分規則的研究中就首次提到了 AMM ,后來,對 AMM 研究主要圍繞在信息聚合(2004)、預測市場(2006)、貝葉斯模型(2012)以及市場(2012 年)等非加密領域中。

AMM 第一次在加密領域的引用, 是 Vitalik Buterin 于 2016 年發表的一篇 Reddit 帖子,文中他討論了以運行預測市場相同的方式來構建去中心化交易所的想法。之后,Vitalik 的這一想法開始在社區流傳開來,并被一個社區迅速跟進,兩年后,Vitalik 又發布了一篇關于 AMM 的后續文章,詳細說明了他如何看待去中心化交易所的作用,幾個月后,幾個月后,Hayden Adams 宣布推出Uniswap協議,從而啟動了第一代加密貨幣 AMM的歷史。

Uniswap 以一種非常實用的方式把自動做市商引入到了加密領域,從而徹底改變了自動做市商。他們提出了名為恒定乘積的做市商(CPMM)模型,這是一個確保 DEX 保持持續流動性的公式。

Equilibrium:6月17日Starknet Pathfinder節點停止同步,隔日已完成修復:6月27日消息,去中心化網絡基礎設施Equilibrium發文稱,2023年6月17日(星期六)發生了一起事件,導致Starknet Pathfinder節點在主網上停止同步,導致整個生態系統中斷。修復程序于第二天早上8:30(UTC時間)發布。

根本原因是由于類散列不匹配,Pathfinder無法在主網上同步區塊84,448。罪魁禍首是JSON的字符串編碼。失敗的類包含非ASCII字符,導致最終編碼字節不同,因此產生不同的散列。[2023/6/27 22:03:53]

恒定積做市商(CPMM)與 Uniswap 的崛起

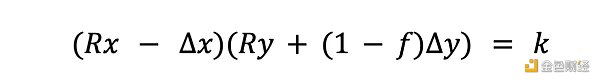

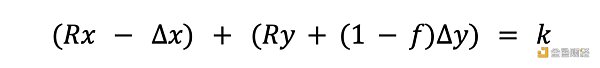

Uniswap 引入了恒定積做市商公式,以確保在以太坊的代幣交易中具有恒定的流動性,公式如下:

其中Rx和Ry指每種代幣的儲備量,f是交易費用,k是一個常數,簡化版的寫法如下:

其中x是 Token 1,y是 Token 2,k是常數。

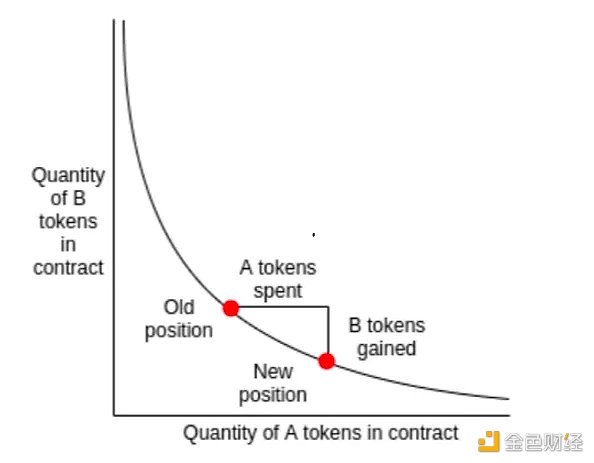

從本質上說,Uniswap 是將兩種正在交易的資產組合成一個流動資金池。Uniswap 的目標是確保無論交易規模大小,流動性池的資產規模都能保持不變。我們打個比方:假設資產 x 是 ETH,資產 y 是 DAI,為了保持 k 不變,x (ETH) 和 y (DAI) 只能此消彼長,當你購買 ETH 時,池中的 y (DAI) 增加,x (ETH) 減少,于是交易池將變得不平衡,會向流入到池中的資產傾斜,這時,套利者會參與進來以換取利潤(注:當交易池發生傾斜時,代表資產價格發生偏離于是存在套利空間),最終重新回歸平衡。

x*y=k 做市商,Vitalik Buterin

Uniswap CPMM 模型是AMM的一次范式轉變,原因有幾個。首先,它是第一個將中間人完全移除的去中心化交易所,第二,實現了流動性、快速交易與鏈上機制的結合,能以正確的價格進行報價,這是革命性的,當然最令人印象深刻的是,完成這些僅僅用了約 300 行代碼。自推出以來,Uniswap 一直是迄今為止使用量最大的 DEX。

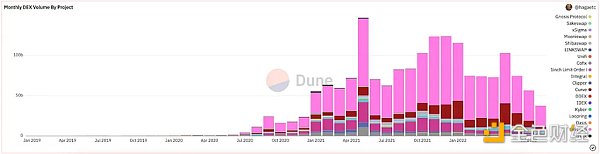

數據來源:Dune Analytics,@hagaetc

CPMM的缺點

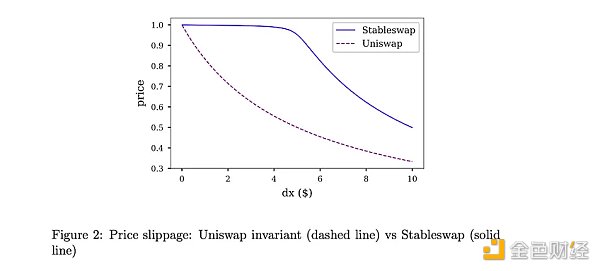

盡管 Uniswap 和初代的 CPMM 讓 AMM 取得了非常大的進步,但仍然存在一些缺陷,比如:滑點、無常損失和安全風險。

滑點即訂單的預期價格與訂單實際執行的價格存在差異。鑒于加密貨幣的波動性,每個代幣的價格會因為交易量和活動而產生波動。最常見的是,流動性小或突然面臨大交易量的資金池更容易受到滑點的影響。滑點百分比顯示特定資產的價格在整個交易中偏移了多少,同時也代表了用戶對滑點的容忍度。

巴西加密貨幣交易所Mercado Bitcoin獲得巴西央行的支付機構許可:金色財經報道,巴西最大的加密貨幣交易所 Mercado Bitcoin 于周五獲得巴西央行的支付機構許可。該公司現在被授權以電子貨幣發行商的身份作為支付機構運營。[2023/6/3 11:55:23]

無常損失是你存入流動資金池中的資產價格所發生的變化。鑒于流動性池之外發生的價格波動,存入了流動性池的用戶(儲戶)會面臨潛在收益的損失。當資產價格變化越大,儲戶面臨的無常損失就越大。因此,就無常損失而言,穩定幣的風險要小得多,無常損失之所以得名,是因為損失確實是無常發生的,但我更喜歡說發散損失(divergence loss)。

影響 CPMM 的其他風險主要來自智能合約、平臺及其內存池中的固有安全風險。隨著生態系統的成熟,安全性和MEV的預防也隨之提高,一般來說,任何進入去中心化金融的人都應該準備好遭受財務損失準備,畢竟這個行業還處于非常早期的階段。

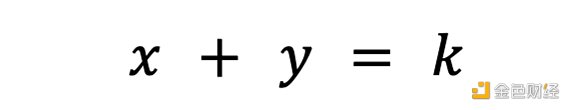

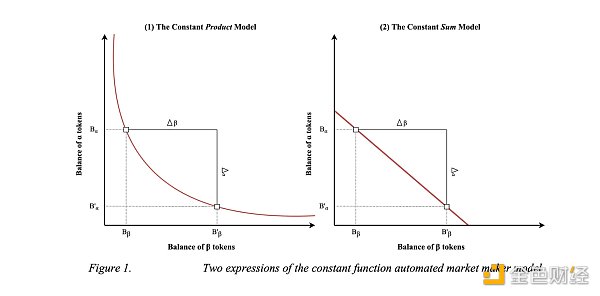

和CPMM 類似的另一種模式是恒定和做市商。在此 AMM 中,它非常適合交易中價格變化接近于零的場景,但它不能提供無限的流動性,他們遵循以下公式:

其中Rx和Ry是每個代幣的儲備,f是交易費用,k是一個常數。更簡單的公式表示為:

其中x是 Token 1,y是 Token 2,k是常數。按照這個公式,可以繪制如下一條直線。

CSMM 的可視化圖( Dmitriy Berenzon )

但是,當出現鏈下價格與池中的代幣不匹配時,這種設計會使交易者和套利者有機會消耗掉池中儲備金,破壞流動性池的穩定,使流動性池中的資產集中到了某一種資產中,從而使流動性池無法正常發揮功能。也是因為這個原因使得 CSMM 成為了 AMM 很少被使用的模型。

自動化做市商的同質屬性(Jensen、Nielsen、Pourpouneh、Ross?)

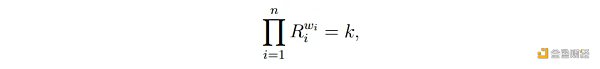

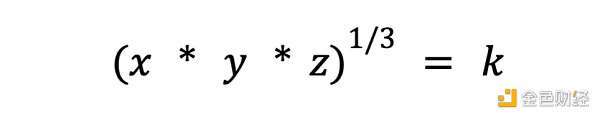

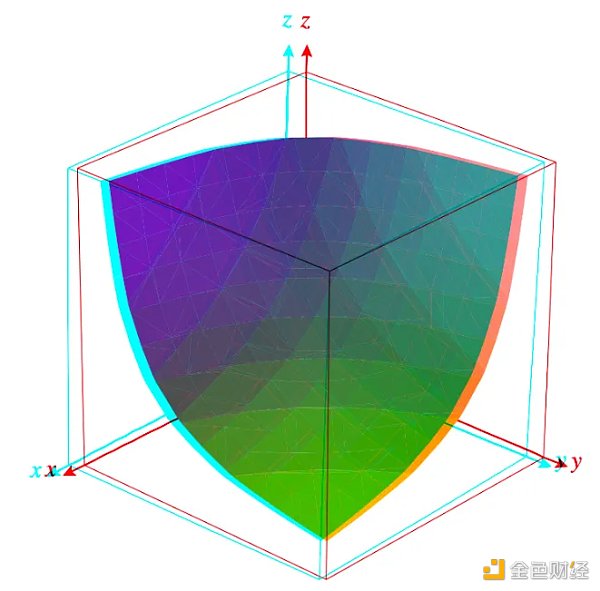

這類 AMM 模式主要是 Balancer 所推廣的恒定平均值做市商(CMMM)。在這個 AMM 中,每個流動性池可以擁有比傳統的兩種資產更多的資產種類,并且與經典 50:50 的權重系統不同,這種模式下可以對不同資產進行不同的加權,但需要最終保證每個資產儲備的加權幾何平均值不變。CMMM 滿足以下等式:

其中R是每種資產的儲備量,w是每種資產的權重,k是常數。如果是在具有三種資產的相等流動性池中,等式就可以簡化如下:

調查:即使監管加強,大多數人仍在考慮或在2023年在加密領域部署資本:金色財經報道,律師事務所Barnes and Thornburg駐紐約的合伙人Scott Beal在最近的一次采訪中表示,盡管過去12 個月顯然存在一些廣為人知的加密對沖基金的失敗案例,但在啟動以加密貨幣為重點的母基金工具方面,2023 年出現了上升趨勢。?

此外,Barnes and Thornburg調查發現,52%的受訪者表示加密貨幣的現狀對他們的公司產生了重大的負面影響。然而,即使監管審查加強,大多數人仍在考慮或在2023年積極在該領域部署資本。[2023/5/25 10:38:41]

其中x是 Token 1,y是 Token 2,z是 Token 3,k是常數。在 Balancer 的文檔中有非常詳細的介紹。

來源: Balancer白皮書

CMMM 盡管能夠同時應用高達八種不同的資產,但第一代 AMM 的問題(如無常損失和低資本效率) CMMM 并沒有解決,雖然如此,第一代 AMM 依舊是構建為現代 AMM 的基石。

在第一代 AMM 中,價格波動、無常損失、資本效率、安全性和可用性問題對 AMM 的影響非常大。幸運的是,社會渴望創新,在第一代 AMM 出現后不久,新一代的 AMM 誕生了,我們很難給出它準確的出現時間,但2020 年的 DeFi 之夏無疑是一個重要的催化劑。在新一代 AMM 中最著名的是Curve 的Stableswap。

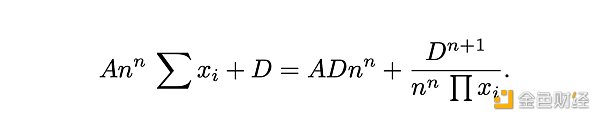

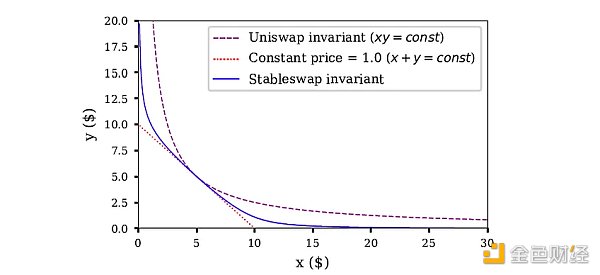

Curve Finance將傳統的CPMM和CSMM相結合,創造了混合型CPMM,也被稱為Stableswap(譯者注:Stableswap兼具了恒定和的低滑點以及恒定積的無限流動性特點),其中,Curve提出了一個先進的公式,該公式可以創造指數級的密集流動性,這條曲線的大部分屬于線性匯率,具體公式如下:

其中x是每種資產的儲備量,n是資產的數量,D是不變量(儲備中的總值),A是放大系數(類似于“杠桿”,代表了曲線的彎曲程度)。

Curves Stableswap 是一種特殊的 CSMM,流動池平衡時就是CSMM,一旦池變得不平衡就會轉向 CPMM,它通過找到自己的市場匹配度,顯著減少了相關資產交易時的滑點。

Curve白皮書

Curve 的 Stableswap 非常適用于穩定幣,因為在這種模式下對交易價格的影響很小,后文我們還將看到 Curve 推出的專為不相關資產設計的第二個版AMM。

首個超大城市區塊鏈基礎設施“目錄鏈”已正式上線:金色財經報道,北京市經信局消息,北京市目錄鏈2.0已于今年1月1日正式上線。全市80余個部門、16個區、經濟技術開發區以及交通、金融等領域10余家社會機構的數據目錄全部上“鏈”。作為全國首個超大城市區塊鏈基礎設施,北京市目錄鏈的本次升級是落實中央“數據二十條”的先行實踐,實現從底層架構到核心算法的全面自主可控。[2023/1/11 11:06:43]

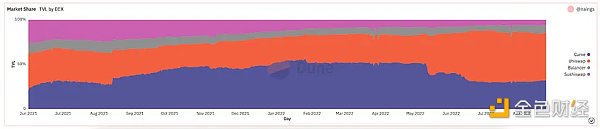

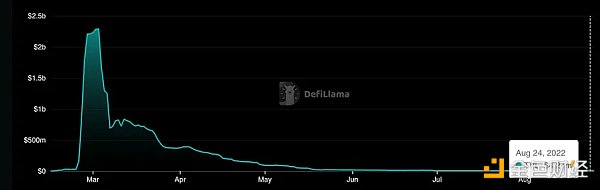

Curve 無疑是第二代 AMM 的贏家之一,即使是面對當前的熊市,Curve 鎖定的TVL依舊占據了很大的份額。

數據來源:Dune Analytics,@naings

除了 Curve 之外,第二代 AMM 還取得了許多其他的重大成就,其中的一些擴展也解決了我們在第一代 AMM 中遇到的各種問題。

虛擬自動做市商 (vAMM)、衍生品和永續協議

永續協議通過100%鏈上模式來開啟永續合約交易,把 AMM 引入到了一個新的應用領域。簡而言之,永續合約是類似于期貨合約的衍生品,但沒有到期日。永續協議使用與 Uniswap ( x * y = k )相同的 AMM 公式,但沒有存儲資產的流動性池 (k)。相反,所有資產都存儲在智能合約中,其中包含了所有支持 vAMM 的資產。正如 vAMM 的“虛擬”部分所暗示的那樣,vAMM 不是交換真實的代幣,而是用于交換虛擬合成資產,如衍生品。

自 Perpetual Protocol 推出以來,圍繞鏈上衍生品交易出現了很多創新和炒作,也出現了很多其他的平臺比如:Synthetix 、GMX、FutureSwap 等。 主動做市商 (PMM) 和 DODO

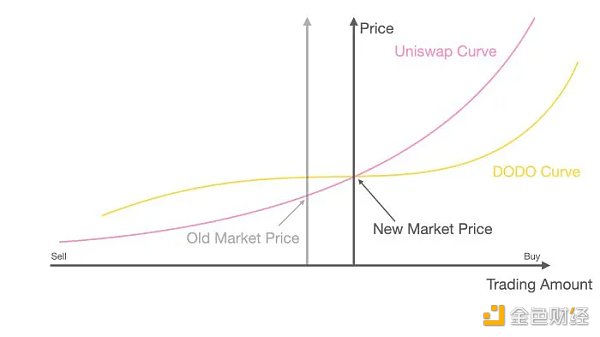

為了增加協議的流動性并盡量提高資金利用率,DODO引入了主動做市商 (PMM)。簡而言之,PMM 利用鏈上預言機來收集準確的價格數據并在當前市場價格附近聚合流動性。為此,DODO 需要及時的移動資產池的曲線,以確保有足夠的流動性可用,并在整個市場價格上創建一條更平坦的曲線。隨著曲線變得越來越平坦,流動性變得更加廣泛,用戶就可以從較低的滑點中受益。DODO 還實施了單邊流動性,一筆交易對應著兩個獨立的池(一個買入池和一個賣出池),從某些角度上來說 PMM 更接近傳統的做市商模式。

DODO PMM 曲線與 Uniswap AMM 曲線(DODO )

Bancor

Bancor 是最早的 DeFi 原生項目之一,同時 Bancor 的發展也充滿了戲劇性。Bancor是區塊鏈歷史上第一個也是最大的以TGE方式啟動的AMM。然而,最初幾個月的中心化和安全問題阻礙了Bancor 的發展,并最終導致 Uniswap 后來居上獲得了市場主導地位。

然而,Bancor 本身也有一些值得一提的創新。最初的 Bancor 協議發明了現在的流動性池,當時他們稱其為“relays” 和 “smart tokens”。Bancor V2 和 V2.1 帶來了無常損失保護(在資產抵押 100 天后)和單方流動性。Bancor 3 則推出了即時的無常損失保護,自動復利和雙面獎勵,以及各種其他有趣的功能。然而,近幾個月來,該協議存在一些設計問題阻礙了其進入頭部DEX隊伍的腳步。SushiSwap 和流動性挖礦

AnChain.AI與Algorand達成合作:金色財經報道,AnChain.AI宣布與Algorand合作,通過AnChain.AI平臺上的支持,Algorand 為其所有開發人員奠定了支付欺詐預防、FATF 合規性和基于風險的區塊鏈開發方法的基礎。[2022/10/11 10:30:24]

2020 年 8 月,一位匿名開發者分叉了 Uniswap 的源代碼,并通過治理Token和質押獎勵創建了一個更受 DeFi 社區關注的項目。通過對 Uniswap 吸血鬼攻擊, Sushiswap迅速獲得了知名度并吸引了大量用戶,在 DeFi 歷史上,發生了第一次的鏈上“惡意收購”,攻擊后,Sushiswap 獲得了近 9% 的 DEX 交易量和大量社區關注。然而,幾天后,化名的創始人Chef Nomi 以 38undefined000 ETH(約 1400 萬美元)的價格出售了整個開發基金,引起了社區的憤怒,Chef Nomi 返還了資金并發出道歉信息。自有爭議的成立以來,Sushiswap 開發了一個備受推崇的 DeFi 生態系統,其中包含一套 DeFi 工具,包括多鏈 DEX 、借貸市場、代幣啟動板、流動性網框獎勵系統和最近的AMM 開發框架。盡管起步艱難,但 Sushiswap 為自己創造了令人敬畏的聲譽。聚合器

雖然聚合器不是 AMM 發展的核心部分,但在第二代 AMM 時期,出現了另一個值得一提的創新:DEX 聚合器。簡而言之,DEX 聚合器可以從不同的 DEX 中獲取流動性,并向用戶提供最佳的代幣交換匯率。最著名的 DEX 聚合器是1inch ,其他的比如:Paraswap、OpenOcean 。最近,CowSwap在聚合器領域也進行了一些引人關注的創新。

在第二代 AMM 中,我們看到了那些在第一代 AMM 中出現的問題正在通過復雜的數學方程、獨特的流動性池設計以及為 AMM 創建各種金融用例來解決。

在剖析了第二代 AMM 的創新之后,人們會認為第三代 AMM 將通過更復雜的研究和解決方案將這些改造提升到一個更高的水平,但第三代 AMM主要由兩個從第二代進行自我改造和更新的龐然大物主導:Uniswap V3 和 Curve V2。

在本節中,我們將分析他們的突破性創新、他們的統治地位以及他們如何壟斷了市場。我們將以最近幾個月帶來顯著創新的其他幾個 AMM 來結束本章,從時間線上看,第三代 AMM 是2021年年中直到最近幾個月的加密貨幣熊市才開始的。

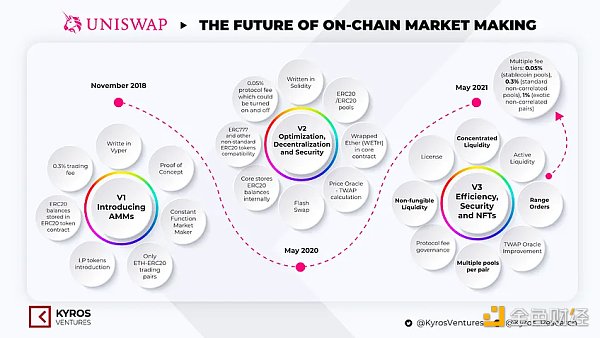

早期,我們討論了 Uniswap 的誕生以及其在市場上的主導地位。2020 年 5 月,Uniswap 推出了他們的第二個版本 Uniswap V2,其中引入了 ERC20 對、價格預言機、閃兌以及其他各種技術改進。盡管對平臺的表面沒有顯著的改變,但這無疑是創新的一步。而 Uniswap V3 創造了自動化做市商的一種新范式。

Uniswap 的版本 ?資料來源:Kyros VenturesKyros Ventures

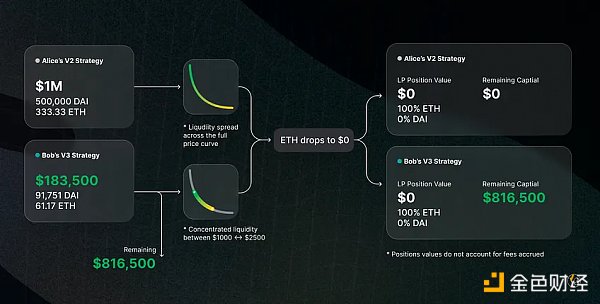

2021 年 3 月,Uniswap宣布了第三次迭代 Uniswap V3。在更新的內容中,他們引入了兩個主要的新功能:集中流動性和多費用等級。集中的流動性使 LP 可以精細控制其資本分配的價格范圍,從而顯著提高資本效率并降低滑點,同時還可以防止任何資產閃跌的情況,靈活的費用使 LP 有機會根據他們存入的貨幣對預期波動性來調整他們的保證金。

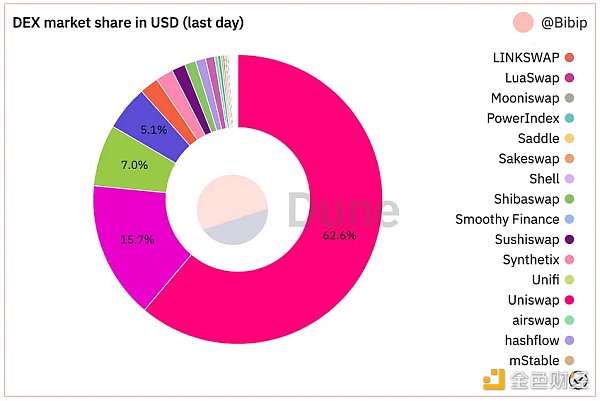

自 Uniswap V3 推出以來,他們擁有大約 7000 億美元的交易量,在所有 Uniswap 不同版本的交易中占到 90% ,此外以超過 55 億美元的 TVL(2021 年 11 月達到 100 億美元的峰值)占據 DEX 市場份額的絕大部分。

數據來源: Dune Analytics @Bibip

我們之前討論了Curve創建的 Hybrid CPMM、Stableswap 以及它們在直接掛鉤資產的去中心化交易中的崛起。在 Uniswap V3 發布幾個月后,Curve宣布了他們 Curve V2 與 Uniswap V3 分庭抗禮。

在Curve V2中,Curve擴大了他們的Stableswap創新,并使有效的池子能夠用于所有資產,而不僅僅是穩定幣。此外,與Uniswap V3類似,Curve也引入了集中的流動性,但有一點需要注意:LP不能選擇他們的流動性范圍。相反,Curve 的內部造市算法和價格預言機創造了流動性范圍,從而為LP創造了一個被動的環境。Curve認為,Uniswap上的集中流動性對于DeFi的新手來說太難了, Curve V2 對新手更加友好。除了自動化的集中流動性,Curve還引入了定制的資金池,以適應任何LPs的想法(盡管創建資金池相當復雜)。

盡管集中的流動性是自動化方面的一個突破性發明,但它也讓那些有經驗的DeFi用戶將無法積極管理他們的資金。再加上Curve令人生畏的用戶體驗,讓更多的山寨幣任然選擇了 Uniswap。雖說如此,但Curve在效率和價格滑點方面比Uniswap有更好的表現。

在撰寫本文時,Curve 的 TVL 確實比 Uniswap 高出約 5 億美元,盡管其峰值 TVL 是 Uniswap 的兩倍多(240 億美元)。然而,在總量、收入和市值等各種其他指標中,Curve 始終排在 Uniswap 之后。

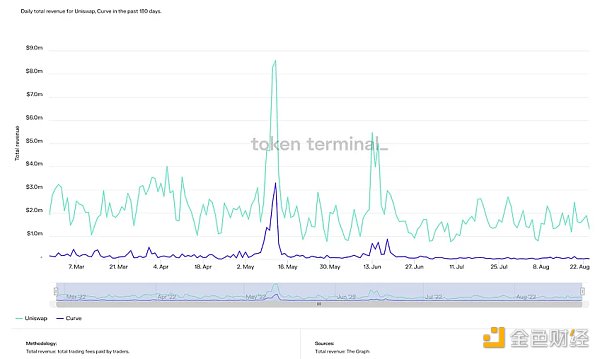

Uniswap 和 Curve 過去 180 天的每日總收入(來源:Token Terminal )

Uniswap、Curve 和 Balancer 過去 365 天的每日流通市值(來源:Token Terminal )

綜上所說,Curve 可能會吸引更高級的 DeFi 用戶,趨勢顯示,Curve 的主導地位正在增長,鑒于他們的技術與 Uniswap 相當甚至更強大,市場的認知和應用擴展是阻礙其發展的主要原因。 但最終,Uniswap V3 和 Curve V2 是第三代 AMM 的兩個主要的贏家,值得一提的是第三代其他值得注意的 AMM 創新,盡管這些都沒有像 Uniswap 和 Curve 那樣獲得如此多的關注度,但它們的技術也同樣不容小覷。

Solidly

Solidly 是基于公鏈 Fantom 構建的 AMM,允許對相關和非相關資產進行低成本、近零滑點交易。盡管它沒有任何顯著的 AMM 設計創新,但 Solidly 有著復雜的代幣經濟學機制,相關的設計激勵了交易量和資產量快增長,而不像傳統加密 AMM 中僅僅激勵流動性提供者。Solidly 因其創始人 Andre Cronje 而聲名鵲起,作為 DeFi 之父,他最終選擇離開了這個行業,并導致了整個 Fantom TVL 的暴跌,但Solidly 也曾為 Fantom 帶來了很多名氣。

Lifinity

Lifinity建立在Solana區塊鏈之上,擴展并結合了 Uniswap 和 DODO 的一些AMM機制:主動做市與集中流動性。盡管集中的流動性提高了資本效率,但無常損失的問題仍然普遍存在,因此,Lifinity 在集中流動性的基礎上增加了一個積極的做市機制,Pyth預言機。由于 Lifinity 的流動資金池不依賴套利者來保持價格準確,因此大大降低了無常損失的風險。Lifinity 還增加了自動再平衡機制,以確保池中兩種資產的價值能保持不變。

Lifinity 使用預言機和集中流動性的主動做市

在本文中,我們討論了加密貨幣 AMM 如何從簡單的代數方程演變為創新的生態系統。目前,開發者對 DeFi 的興趣與日俱增,產品的可用性也在改善。

然而,現在要克服的最大的障礙是在生態系統之上。去中心化金融中的活躍用戶仍然只是整個加密貨幣用戶的一小部分,在全球金融系統更是不值一提。要創建新的金融范式,用戶是前提。盡管解決無常損失、資本效率和滑點等問題對于促進 DeFi 全球應用有積極影響,但這些創新往往又會使 DeFi 變得更加復雜。好的產品可能是“DeFi 在后,FinTech 在前”(指的是應用程序的底層后端是去中心化金融,而用戶體驗可以與現代金融科技一樣有著無縫的體驗),這也是引領這一趨勢的必要條件。 從數據上來看,Uniswap 是當前最大的 DEX,在其歷史上擁有60 萬獨立用戶,另一方面,Coinbase 作為最大的CEX,擁有超過1 億的用戶。這意味著,即使有超過 1 億人已經對加密貨幣感興趣,但卻并沒有進入DeFi 領域,本來在DeFi中他們可以掌控自己的資產投資,而那些促進加密用戶新手向DeFi過渡的平臺將贏得“DEX 戰爭”的勝利。

其實,我們在許多 DeFi 平臺上已經看到了這種趨勢。這些協議往往會優先考慮編寫良好的文檔、簡單的布局和游戲化的平臺,讓初學者更容易進入去中心化的金融世界。

上周,Avalanche 上最大的 DEX Trader Joe宣布了他們新 AMM 流動性賬簿,它允許將流動性定價為固定的倉位,將集中流動性的想法更進一步,同時也有著簡單易用的一體化金融生態系統,這或許就是當前的發展趨勢。最近幾個月的其他創新包括混合 AMM 、MEV 捕獲 AMM ,以及 DeFi 環境中對比特幣用例的增加。對下個月期待已久的ETH 合并也會極大地影響去中心化金融的發展,在以太坊能源消耗減少 99% 后,也將為交易提供更大的帶寬。

總而言之,去中心化金融如何獲得主流場景的應用仍是擺在我們面前的最大障礙,但通過本文介紹,我可以確定的是這個行業每一天都在進步。

wesely

個人專欄

閱讀更多

金色早8點

Bress

鏈捕手

財經法學

PANews

成都鏈安

Odaily星球日報

Tags:AMMSWAPUNIUniswapBonded dAMMNoodleswapCrypto Gaming Uniteduniswap幣賣出沒反應

前言:以太坊順利地完成了 POW 向 POS 的合并,雖然這是以太坊團隊從創始以來的理想,但就以這樣一種平靜地方式成功達到目標;ETC 與 ETHPOW 的兩個分叉幣也沒有掀起多少水花.

1900/1/1 0:00:00原文標題:《DeFi 穩定幣如何對抗 Terra、Tornado Cash 和以太坊合并的影響》(DeFi’s Stablecoins Struggle After Terra and Torn.

1900/1/1 0:00:00投 Web3 應用還是投基礎設施,一級市場還有余糧的老板們有此般煩惱。不同的認知與選擇分叉出一條十字路口.

1900/1/1 0:00:001.DeFi代幣總市值:440.36億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量36億美元 過去24小時去中心化交易所的交易量 數據來源:coing.

1900/1/1 0:00:00撰文:Peter‘pet3rpan’編譯:aididaojp.eth,Foresight News我們在上一篇文章介紹了關于公鑰密碼學的起源以及創造者背后的故事.

1900/1/1 0:00:00原文標題:An approximate introduction to how zk-SNARKs are possible原文作者:Vitalik Buterin原文來源:vitalik.

1900/1/1 0:00:00