BTC/HKD+0.78%

BTC/HKD+0.78% ETH/HKD+0.49%

ETH/HKD+0.49% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD-0.87%

ADA/HKD-0.87% SOL/HKD+1.99%

SOL/HKD+1.99% XRP/HKD-0.44%

XRP/HKD-0.44%華爾街自 6 月以來最糟糕的一周剛剛結束,美股期貨本周再次大幅低開。美國10 年期國債收益率在周一早些時候觸及 11 年來的最高水平,交易員預計美聯儲在通脹持續高企的情況下將采取進一步行動,包括加密貨幣在內的風險資產再次出現恐慌拋售。

被市場看做無風險債券的美債收益率繼續上行。市場數據顯示,美國基準10 年期國債收益率上漲 6 個基點至 3.518%,觸及 2011 年 4 月以來的最高水平。2 年期國債收益率上漲 8 個基點至 3.94%,處于 2007 年以來的最高水平(注:收益率與價格走勢相反,1個基點相當于0.01%)。

美債收益率為什么重要?

投資者追蹤美債收益率(或利率)的原因有很多。

美債收益率飆升,日元跌至5年來新低:1月4日消息,因全球經濟成長樂觀情緒打壓對日元避險資產的需求,日元跌至五年來最低水平,此前美國國債遭拋售。美元兌日元USD/JPY漲約0.3%至115.63,為2017年1月以來的最高水平。去年,日元累計下跌超過10%,這是自2014年以來最大的年度下跌。法國東方匯理銀行高級外匯策略師David Forrester表示,2022年全球經濟開始轉向常態化,將導致包括美聯儲在內的幾家央行的貨幣政策正常化,給日元帶來壓力。(金十)[2022/1/4 8:23:20]

美債收益率(或利率)由美國政府支付,作為通過出售債券借錢的利息。由于得到美國政府的支持,國債被視為相對于股票更安全的投資。10 年期美國國債收益率被密切關注為更廣泛投資者信心的指標。債券價格和收益率走勢相反——價格下跌會提高收益率,而價格上漲會降低收益率。

十年期美債收益率跌破1.70%:十年期美債收益率跌破1.70%,日內跌幅擴大至2.84%。[2021/4/1 19:38:14]

10 年期美債收益率被用作抵押貸款利率的代表,這也被視為投資者對經濟情緒的一個標志。從理論上講,鑒于長期債券收益率是無風險利率,較高的債券收益率對股票不利,反之亦然。

風險資產吸引力下降

在美聯儲幾次加息之后,整個美國國債市場的收益率都處于多年高位。根據 Strategas 的數據,只有不到 16% 的標準普爾 500 指數股票的股息收益率高于兩年期美國國債的收益率,后者收益率接近 4%,不到 20% 的股息收益率高于 10 年期美債收益率。

這可能意味著,高科技股或成長股,以及以比特幣為代表的加密貨幣不再成為投資者的“香餑餑”。

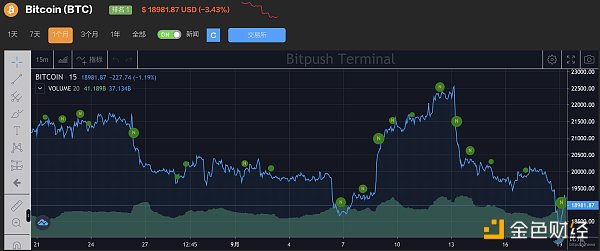

加密市場繼續陰跌。比推終端數據顯示,比特幣價格未能重新回到 20,000 美元的心理支撐區域,過去24小時一度跌至 19,000 美元以下的三個月低點。以太坊合并敘事的熱潮已經消退。截至發稿時,BTC/USD 下跌 3.5% 至 19,023 美元左右,而 ETH 下跌 4% 至 1,329 美元左右。

摩根資產管理:2%是10年期美債收益率的“適宜水平”:3月25日消息,摩根資產管理駐紐約的首席投資官Bob Michele稱,在近期債券市場波動后,10年期美國國債收益率安定下來的“適宜水平”是2%左右。Michele說,“隨著季末來臨導致多資產類別賬戶的再平衡,其可能先在1.5%—1.75%區間內盤整”。按美聯儲2%的通脹率目標來算,2%的10年期收益率將使得實際收益率為0左右。(金十)[2021/3/25 19:17:40]

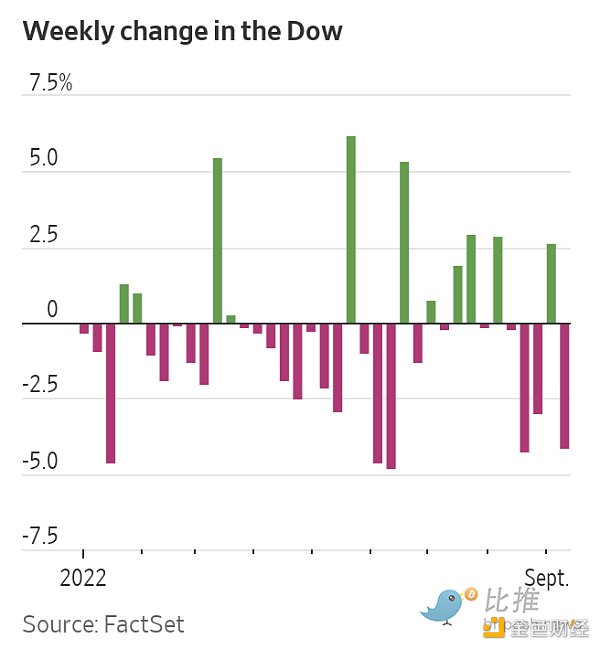

美國股市在過去五周中有四周下跌,道瓊斯工業平均指數上周遭遇今年以來最嚴重的回調之一。藍籌股指數在 2022 年下跌了 15%,而標準普爾 500 指數下跌了 19%。

十年期美債收益率報1.60%,續刷近13個月以來新高:3月8日消息,十年期美債收益率上漲5個基點,報1.60%,續刷近13個月以來新高。[2021/3/8 18:25:25]

Northern Trust Wealth Management 首席投資官Katie Nixon 對華爾街日報表示:“許多投資者選擇在股市冒險,因為在其他任何地方都沒有回報。現在是人們好好思考的時候了,‘真的需要冒險嗎’” ?

加密借貸收益率不及美債

與美債相比,加密借貸產品的收益率也相形見絀。

加密借貸是在某類平臺存入加密貨幣的過程,該過程借給借款人以換取定期支付的利息。付款以加密貨幣的形式進行,通常以每日、每周或每月為基礎存入并復利。

招商宏觀:美債收益率上行會對A股等新興風險資產造成一定的估值壓力:招商宏觀表示,近期10Y美債收益率升破1.3%,美債上行疊加美元指數反彈引發了市場對于風險資產的擔憂。分拆來看,美國TIPS債券收益率維持低位,可見通脹回升在美債收益率的上行中有重要作用,而實際利率抬升程度有限。對包括A股在內的新興風險資產而言,美債收益率上行如與美元指數顯著走強相配合,則美國經濟的相對優勢和其對資金流向的影響會對新興風險資產造成一定的估值壓力。[2021/2/21 17:36:49]

例如,在加密貨幣交易所 Gemini 上,在用戶開設賬戶后,“可以購買任意數量的加密貨幣并立即將其轉移到Gemini Earn以開始賺取所持資產的利息。”

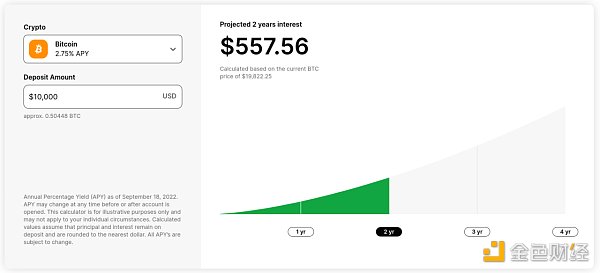

截至2022年 9 月 18 日,假設存入價值 10,000 美元的比特幣,僅能獲得 2.75% 的 APY(下圖所示),而截至 9 月 19 日,美國 3 個月期國庫券的收益率為 3.136%。

專注于加密貨幣的對沖基金 ANB Investments 首席執行官 Jaime Baeza 在彭博社采訪中表示:“兩年前,加密貨幣的利率至少為 10%,當時的市場利率要么為負,要么接近于零。現在情況幾乎相反,因為加密貨幣的收益率已經暴跌,央行正在加息”。

彭博社報告寫道:“機構通常尋求的加密貨幣收益率已經低于美國政府支付的三個月借款利息,這讓涌向數字資產領域的對沖基金和家族辦公室減少了繼續投資的理由。”

實際收益率或進一步上升

高盛周末發布的一份報告顯示,實際債券收益率(Real Bond Yield)在未來幾個月可能會進一步上升。高盛預測,美國10年期通貨膨脹保值債券(TIPS)會定期調整以彌補消費者價格指數的上漲,到年底可能升至 1.25%,并最終達到峰值介于 1.25% 和 1.5% 之間。根據 TradingView 的數據,截至發稿時,TIPS實際收益率為 1.02%,為 2018 年 11 月以來的最高水平。

從歷史上看,比特幣的走勢與TIPS實際收益率相反。兩者的90天相關系數在6月底達到創紀錄的-0.95。由于以太坊合并對沖了部分宏觀利空因素,負相關性在最近幾周有所減弱至-0.65。

然而,隨著美聯儲加息迫在眉睫,比特幣和更廣泛的加密市場與實際收益率的負相關可能再次加強。

專注于比特幣的投資公司 Nydig 分析師在報告中寫道: “宏觀經濟環境仍然嚴格控制著包括比特幣在內的金融資產的方向。”

Coinbase 機構研究分析師Brian Cubellis在每周市場更新中指出:“在測試 50 天移動平均線后,BTC-USD 積極拋售證實了熊市……如果我們果斷突破 17,400 美元,則下一個支撐位是 14,800 美元”。

美聯儲為期兩天的會議將于當地時間周二開始,大多數市場參與者預計央行將再次加息 75 個基點,包括野村證券在內的一些分析師甚至預測,美聯儲可能會將利率提高一個百分點,即 100 個基點。

Navellier & Associates 首席投資官Louis Navellier表示:“美聯儲聲明將是一切,我們需要在隧道盡頭有一盞燈。”

作者:比推 Mary Liu

比推 Bitpush News

媒體專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

PANews

Odaily星球日報

實際上,我們可能只需要少數看起來更像是科學而非公司治理結構的 DAO。原文:《DAOs are not corporations: where decentralization in aut.

1900/1/1 0:00:00作者:Susan Feng美聯儲Minneapolis 銀行行長Neel Kashkari 在周二重申美聯儲的緊縮政策.

1900/1/1 0:00:00撰文:iZUMi FinanceForesight News 獲授權首發該文中文版 摘要 1. 相比于 CeFi 的不透明性,DeFi 鏈上基金帶來了更高效和透明的資管模式.

1900/1/1 0:00:00撰寫:Curious J編譯:深潮 TechFlowCosmos 是我見過的最完整的生態系統,對開發、合作、擴張和進化的進程讓我想起了 2017 年的以太坊,但它的成熟度更高.

1900/1/1 0:00:00作者:Bankless?分析師 Ben GioveUniswap?的命運在于如何、何時以及是否打開其費用開關。按費用計算,它是以太坊上最大的應用程序,每天為流動性提供者帶來數百萬美元的收入.

1900/1/1 0:00:00原標題:對不起,數藏真的不配我是數藏圈內人。準確點,我自認為我還算個數藏圈內人。比如微信里躺著的N個數藏群;又比如能夠無縫對接上圈內的熱門話題;前一陣,我還寫了幾篇還算有見地的文章。我是傲慢的.

1900/1/1 0:00:00