BTC/HKD+0.19%

BTC/HKD+0.19% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD-0.29%

LTC/HKD-0.29% ADA/HKD+0.19%

ADA/HKD+0.19% SOL/HKD+0.34%

SOL/HKD+0.34% XRP/HKD-0.03%

XRP/HKD-0.03%美國眾議院提出穩定幣法案草案,認為發行和創建新的“內生抵押穩定幣”是非法的。

在Terra/UST這一套算法穩定幣體系崩潰之后,美國加強了對穩定幣的關注。9月21日,媒體上傳出了美國眾議院提出的穩定幣法案的相關內容,對類似于TerraUSD(UST)的算法穩定幣實施禁令。

按照該法案草案的要求,發行或創建新的“內生抵押穩定幣”(Endogenously Collateralized Stablecoin)是非法的。該定義也適用于銷售能夠以固定金額的貨幣價值進行轉換、贖回或回購,且依賴同一創造者的另一種數字資產的價值來維持其固定價格的穩定幣。

如何理解“內生抵押穩定幣”?除了和Terra/UST一樣機制的算法穩定幣外,具體還有哪些穩定幣面臨監管呢?PANews嘗試做以下解讀。

富國銀行:美元快見頂,美國將于明年初陷入衰退,迫使美聯儲降息:金色財經消息,富國銀行(Wells Fargo)的分析師預測,隨著美國經濟陷入衰退,美聯儲被迫降息,美元將在2023年失去今年的大部分漲幅。

隨著美聯儲今年激進加息,美元大幅飆升,吸引低利率國家的投資者重返美國。對全球經濟的擔憂也提振了被視為“避險”資產的美元。

富國銀行分析師周二在一份報告中表示,他們預計美元將在2022年繼續升值。美聯儲將在9月份連續第三次加息75個基點,從而進一步提振美元匯率。

然而,他們認為,美元可能會在第四季度見頂,并在2023年開始兌大多數主要貨幣進入“周期性下跌”時期。

富國銀行預測,美國將在2023年初陷入衰退,經濟大幅放緩將促使美聯儲放慢收緊貨幣政策的步伐,并在明年底之前開始降息。(新浪財經)[2022/8/25 12:47:02]

a16z曾在一篇穩定幣的文章中提到過“內生抵押穩定幣”,它指的是用發行人創建的抵押品,如治理代幣,來作為發行穩定幣的抵押品。

如果俄羅斯入侵烏克蘭 美國將切斷與俄羅斯一些銀行的往來:2月21日,據三名知情人士消息,美國已經準備好了對俄羅斯的初步制裁方案,但只會在俄羅斯入侵烏克蘭時才會執行(俄羅斯已經一再否認它打算入侵烏克蘭)。潛在措施包括禁止美國金融機構處理俄羅斯主要銀行的交易,還將把某些俄羅斯個人和公司列入其特別指定國民名單,禁止他們與美國人進行交易并凍結他們在美國的資產。然而,一攬子計劃尚未敲定,仍有可能會改變。(金十)[2022/2/21 10:05:33]

在牛市中,這種機制會使抵押品價格和發行的穩定幣數量螺旋上升。治理代幣升值,用戶可以鑄造更多的穩定幣,數據上升導致治理代幣升值,也可以用穩定幣進一步購買治理代幣。

同樣,熊市中也可能因為清算引發死亡螺旋。典型的代表Terra/UST即在死亡螺旋中宣告失敗。對于立法者而言,這樣的機制風險較大。

麥當勞美國將從11月1日起免費送出10枚McRib NFT:10月29日消息,麥當勞美國為紀念烤汁豬排三明治(McRib)誕生40周年,決定在下周免費送出10枚McRib NFT。該公司在聲明中稱:我們的McRib NFT是粉絲最喜愛的三明治的數字版本,它幾乎和McRib本身一樣美味,我們將從11月1日起在推特上將它們送給一些幸運粉絲。關注麥當勞推特賬號,并在11月1-7日間轉發抽獎推文者,均有機會贏得該獎勵。(雅虎財經)[2021/10/29 6:19:24]

下面將分類討論各種類型的穩定幣是否符合禁令的描述。

某些項目以自身治理代幣為抵押品,超額抵押鑄造穩定幣,雖然項目有自身的風控機制,但符合“內生抵押穩定幣”的描述。

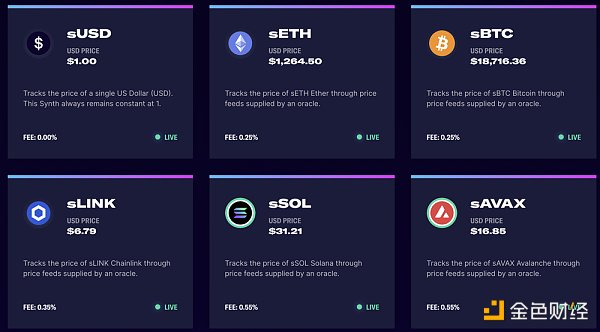

如Synthetix中,用治理代幣SNX作為抵押品,以400%的抵押率鑄造穩定幣sUSD。若SNX升值,則抵押品可以鑄造更多的sUSD。若SNX貶值,因為較高的抵押率,sUSD大概率仍然安全。

美國將勒索軟件調查提升到與恐怖主義調查類似的優先級別:金色財經報道,美國將把勒索軟件調查提升到與恐怖主義調查類似的優先級別 。此前消息,本周二,白宮發言人表示拜登政府對勒索軟件的擔憂日益加劇,稱“擴大加密貨幣分析”以追蹤與勒索軟件相關的交易將是當務之急。[2021/6/4 23:10:18]

但是,按照美國穩定幣法案的描述,sUSD這類穩定幣很可能面臨監管。

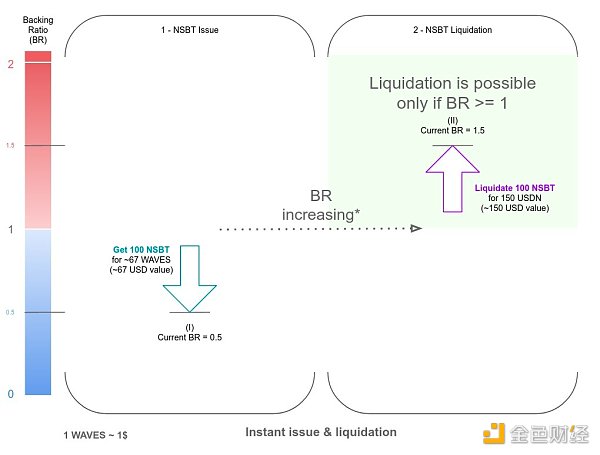

Neutrino Protocol的機制和Terra有相似之處,它建立在Waves區塊鏈上,價格已經長期略低于1美元,比較有可能面臨監管。

用戶可以將1美元的WAVES代幣鎖定在智能合約中,鑄造1 USDN,也可以將1 USDN贖回為1美元的WAVES。隨著時間的推移,鎖定在智能合約中的WAVES的價值可能和發行的USDN不再相等,這時就需要通過拍賣來調整儲備金的價值,可能會增發原生代幣NSBT。

紐約州眾議院共和黨候選人:若不放松法規,美國將在加密領域落后:金色財經報道,美國紐約州眾議院共和黨候選人David Gokhshtein最近表示,如果美國不放松法規,美國將落在后面,因為許多加密貨幣公司正在向法規完善的國家轉移。[2020/4/11]

雖然表面上發行USDN的Neutrino和發行抵押品的Waves不屬于“同一創造者”,但鑒于現在WAVES的主要作用就是在Neutrino中作為抵押品。即使不考慮這一點,USDN的價值也需要Neutrino發行的NSBT來維護。因此,Neutrino的信息較為符合禁令的判斷。

而原本類似的USDD則因為抵押品的充足和多樣性,避免了這一問題。據USDD發行方TRON DAO RESERVE官網顯示,當前USDD的發行量為7.25億,抵押品的總價值約為22億美元,抵押品中包括9.9億USDC。官網也開通了PSM功能,可用其它中心化穩定幣和USDD互換。

雖然當前Frax的抵押率高達92.5%,在Curve上也有大量流動性,發生死亡螺旋的可能性很低,但Frax也可能符合法案禁令的定義。

Frax是一種部分算法穩定幣,鑄造1 FRAX需要消耗總計1美元的USDC和FXS,其中USDC作為抵押品,FXS則代表算法部分。若FRAX的需求很高,則算法部分的權重升高,USDC的權重降低;反之則降低算法部分的權重,提高USDC的權重。

這里有兩種極端情況,當抵押率為100%時,Frax和MakerDAO的PSM一樣,直接用1 USDC鑄造1 FRAX。當抵押率降至0時,Frax則和Terra的機制一樣,以1美元的FXS鑄造1 FRAX,1 FRAX也可贖回為1美元的FXS。在后面這種情況下,Frax無疑就是法案禁止的對象。

若按字面意思進行理解,由于Frax中包含有USDC抵押品,嚴格來說并不符合禁令對“僅依賴(Rely Solely)于創造者的另一種數字資產來維護固定價格”的描述。

但是排除掉USDC抵押部分外,算法部分的價值確實是依賴于治理代幣FXS,因此我們認為Frax可能也是美國穩定幣法案針對的對象。

法幣抵押型

該法案草案也提供了合法發行由法定貨幣支撐的穩定幣的渠道。銀行或信用合作社可以發行自己的穩定幣,由貨幣監理署和聯邦存款保險公司監督,這兩者都是美國的聯邦銀行監督機構。該法案也指導美聯儲建立一個流程,對非銀行發行人的申請作出決定。未經監管機構批準發行穩定幣可能會被處以最高五年監禁和100萬美元。

其它去中心化穩定幣

從目前接觸到的資料看,包括MakerDAO發行的DAI、Liquity的LUSD等穩定幣,主要以ETH等去中心化的資產作為抵押品,并不屬于內生抵押穩定幣的范疇。但目前并未看到針對這類穩定幣的描述,尚不清楚它們在美國眾議院的認定中是否合法。

對于去中心化的穩定幣,發行新的內生抵押穩定幣被認為是非法的,這其中可能包括了大量相對比較安全的穩定幣,如Frax、sUSD等。對于中心化穩定幣,該法案明確了監管機構,銀行發行自己的穩定幣可能會更加普遍。

該法案當前還是以草案的形式存在,最早可能會在下周進行討論,期間仍有可能改變,等到實際生效也還需要時間。

蔣海波

個人專欄

閱讀更多

財經法學

成都鏈安

金色早8點

Bress

鏈捕手

Odaily星球日報

原文標題:Mapping Out Y Combinator's Crypto Alumni原文作者:Edvinas Rupkus原文來源:theblockresearch 編譯:DeFi.

1900/1/1 0:00:00跨鏈橋使數據和資金能夠在區塊鏈之間自由流動,從而在多鏈世界中發揮不可或缺的作用。然而,在一系列破壞性的黑客攻擊之后,這些跨鏈橋在過去幾個月中飽受爭議.

1900/1/1 0:00:00撰文:Paul Veradittakit,Pantera Capital 合伙人編譯:Amber,Foresight News2021 年,中心化加密貨幣交易所的總交易量超過了 14 萬億美元.

1900/1/1 0:00:00原文作者:Tiga,W3.Hitchhiker;修訂: Evelyn,W3.HitchhikerLayerZero 是一個跨鏈通訊協議,可以將一條鏈上的"信息"傳遞到另一條鏈.

1900/1/1 0:00:00作者:Inal Tomaev從創建的那一刻起,關于 ETH 性質的爭論就不能被簡單歸結。在最近協議向“權益證明”(PoS)交易驗證機制完成過渡時,爭議只會更甚.

1900/1/1 0:00:00目前各種公鏈雨后春筍般涌出,其中最有代表性的還數Aptos、Sui、Linera等Meta系。今天整理了30個未發幣公鏈項目(附教程),有興趣收藏、關注.

1900/1/1 0:00:00