BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD+0.71%

ETH/HKD+0.71% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD+2%

ADA/HKD+2% SOL/HKD+0.83%

SOL/HKD+0.83% XRP/HKD+0.84%

XRP/HKD+0.84%2020年年中,DeFi迎來高光時刻。

短短1個月之內,DeFi總市值從20億美元增加到超過80億美元,DeFi中鎖定代幣市值輕松突破10億美元大關至25億美元,而鎖定代幣市值之前徘徊在10億美元上下達半年之久。

DeFi的這一突破和流動性挖礦有關。

2020年6月15日,Compound啟動流動性挖礦機制分發其治理代幣COMP。6月24日,自動做市商交易所協議Balancer宣布在以太坊主網部署其治理代幣BAL。6月30日,Curve宣布發行治理代幣CRV。

投資者為了追逐這些代幣獎勵,主動向這些DeFi協議提供流動性,DeFi開始火箭般騰飛。

其騰飛過程中顯然離不開向DeFi提供流動性的加密貨幣投資者,他們自稱“Yield Farmer”,其投資過程被稱為“Yield Farming”。

伴隨著越來越多DeFi協議發行治理代幣,并向流動性提供者分發這些代幣,加密貨幣社區誕生了新的Meme術語"Yield Farming"。

Yield Farming,Yield收獲或者收益,Farming農場種植。

金色午報 | 9月13日午間重要動態一覽:7:00-12:00關鍵詞:以太坊、NFT、Cardano

1.以太坊9月12日全網平均算力達677.92TH/s,創歷史新高;

2.Bithumb正招聘信息技術人才,年薪至少增加1.5倍;

3.Glassnode:礦工在5萬美元區間拋售BTC或是上周比特幣價格下挫原因;

4.新加坡數字資產交易所SDAX獲金管局RMO許可證;

5.惠譽:芯片短缺問題將在2021年下半年加劇,在2022年得到改善;

6.數據:NFT項目Sneaky Vampire Syndicate24小時交易量達3090ETH;

7.韓國整治加密行業或將令價值26億美元的山寨幣化為泡影;

8.Cardano主網部署Alonzo硬分叉升級并啟用智能合約功能。[2021/9/13 23:20:47]

顧名思義,正如字面所指,其意思為加密貨幣投資者將資金投入到不同DeFi協議中來賺取最大回報,加密貨幣投資者把自己比喻為“Yield Farmer”。

其實Compound啟動流動性挖礦之前,DeFi項目Synthetix就已經開始為流動性提供者提供獎勵。在Compound依靠流動性挖礦機制大火之后,引發了DeFi協議治理代幣發行熱潮后,加密貨幣社區開始把投資者獲得高額DeFi收益的行為稱為Yield Farming。

金色沙龍 | 燕麗:零知識證明對于協調區塊鏈底層擴容也有很大幫助:在今日舉行的《隱私計算——區塊鏈信息安全守護者》為主題的金色沙龍中,算力智庫創始人燕麗表示,2020年1月1日,中國首部《中華人民共和國密碼法》將正式開始實施,而在這之前一直只有一部 2007年4月23日公布的《商用密碼產品使用管理規定》和《境外組織和個人在華使用密碼產品管理辦法》。很多人把這次《密碼法》和2019年“1024”中央把區塊鏈技術作為國家戰略聯系在一起。區塊鏈技術是完全基于密碼學技術,所以按照這個邏輯,如果政府要完全掌控未來區塊鏈技術的發展,首先就要完全掌控密碼學技術,而這個其中的核心是國家主權范圍之間在所有的通信安全和商業行為之間軍備競賽的升級。區塊鏈有大量擴容壓力,而為了達到這個操作,必然要犧牲系統處理效能和部分隱私。但矛盾的是,區塊鏈前期的應用場景如虛擬貨幣,數字金融等,都需要有更好的隱私保護和不容易被惡意攻擊的防護。所以若想讓區塊鏈技術落地生根,那么提高區塊鏈底層技術來滿足對于高安全性(含高完整性和高保密性)、高性能、高廣義效率的要求,也許是個穩妥做法。所以隱私計算中的零知識證明等對于協調區塊鏈底層擴容也有很大幫助。[2020/4/15]

Yiled Farming大火主要有兩個原因。

分析 | 金色盤面分析師:NEO短線急速下挫:NEO15分鐘再次出現急速下挫,出現放量下影線,對比之前的放量上影線,短期內或存在波段機會,上方壓力位30.25,下方支撐位28.5。[2018/8/2]

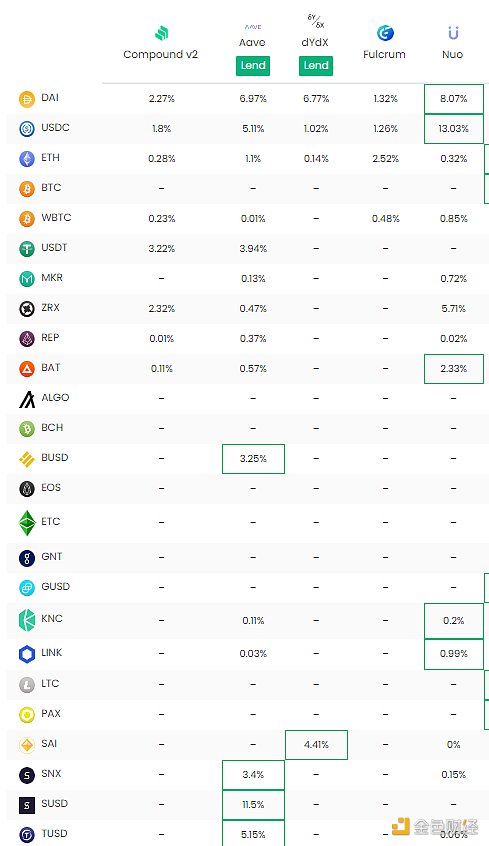

第一個原因是來自高額的投資收益。根據defirate數據,sUSD在Aave的存款年化利率高達11.5%,USDC在Nuo的存款年化利率達到13.03%。

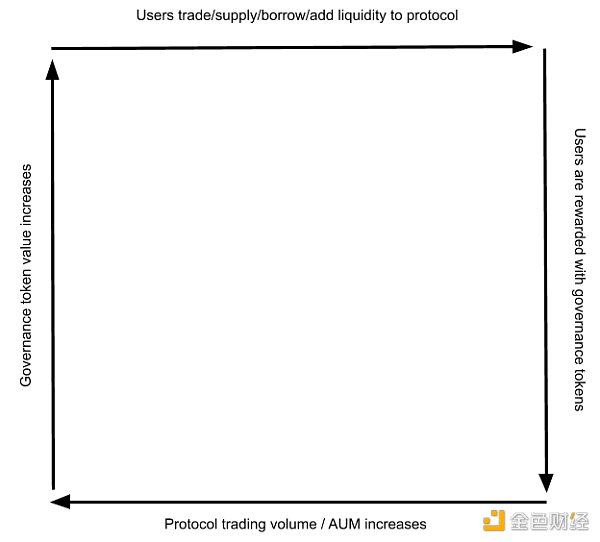

第二個原因是因為流動性挖礦(Liquidity Mining)機制,通過參與DeFi協議資金池交易,可以獲得相關代幣獎勵,而且這一機制會形成正反饋循環。

使收益最大化的策略主要要點由4個要素,分別為:1、以低利率借入資產;2、以高利率供應資產;3、有足夠的緩沖區以避免清算;4、獲得相應代幣獎勵,代幣升值。

因為DeFi的流行以及相關代幣的價格上漲,采取Yield Farming的投資者收益頗豐。

金色財經獨家分析 幣安過去24小時成交額138億元“紅杉系”項目價格下跌:金色財經獨家分析,根據數據顯示,過去24小時,幣安成交額138億元,火幣pro成交額106億元。而昨日晚間幣安創始人趙長鵬在個人推特上表示,可能會很快要求所有申請在幣安上線的項目披露其是否與紅杉有直接或間接關系。受此影響多個與紅杉資本有關的項目在幣安的價格大幅下跌。很快對于此事全球另一大交易所火幣創始人李林剛在朋友圈申明對于像紅杉等這種全球頂級的vc投資的項目,在交易所上幣審核時會得到加分。

有分析稱類似紅杉資本這樣的知名企業,其企業背書對于很多項目而言本身就是加分項,而這次幣安創始人的推特導致多個與紅杉資本有關的項目價格下跌,這件事是趙長鵬對紅杉資本在香港起訴幣安的一次強力反擊。[2018/5/8]

投資者Degen Spartan表示,他自2019年初就開始在DeFi中賺取收益,他的策略是將穩定幣投入Curve sUSD池以及將激勵代幣存入Synthetix Mintr激勵合約,這為他帶來了相當穩定的20%+年化的SNX。因為COMP代幣價格暴漲,有投資者賣出COMP后的年化收益率一度達到100%。據Somer Esat的Yield Farming策略,BAT代幣在Compound上的年化收益可做到45%。

金色財經現場報道 大羚羊區塊鏈John Wu:區塊鏈MAPS和SHIELD方案解決金融業矛盾:金色財經現場報道,在全球區塊鏈世界巡回高峰會議大灣區站,大羚羊區塊鏈金融專利發明人John Wu在其“金融界的雙刃(任)劍——區塊鏈時代的商業應用思考”主題演講中說,金融應該用區塊鏈融合“責任”與“信任” ,找到二者對接的方法是金融業的機會,要保留中心化的責任,引入多中心化的信任,解決公鏈安全但是效率太低用的問題用;MAPS方案和SHIELD方案解決了其中的矛盾。要創造憑證流通安全、簡單、低成本的特點。流通上面,讓惡意攻擊者找不到交易所。[2018/4/23]

因為目前Yield Farming的確能帶來一些較高的收益,所以投資者都很關注。

金色財經記者匯總了一些DeFi市場投資者較為關注的Yield Farming策略,并附以簡單教程。同時,DeFi市場本身也在快速演化,一定會出現更多收益組合案例。希望讀者也能夠多去探索。

一、COMP Yield Farming

使用穩定幣杠桿將DeFi可組合性發揮到極致,最大化獲得COMP代幣。

平臺:Maker,Compound,Curve和InstaDapp

1、把ETH存入Oasis Borrow()(Maker)作為抵押獲得DAI

2、在InstaDapp開DeFi Smart帳戶并存入DAI

3、將新存入的DAI轉移到InstaDapp的Compound部分

4、選擇InstaDapp的“最大化COMP收益”功能,利用USDT相對DAI的杠桿頭寸

5、備選方案: 在Curve上把DAI直接兌換為USDT,并向Compound提供USDT

注意:使用InstaDapp策略時,如果抵押物低于閾值會被清算。建議使用此策略時保持60%抵押比例。

二、BAL流動性挖礦

通過向Balancer資金池提供流動性資金來賺取BAL治理代幣。

平臺:Balancer

1、在這里http://www.predictions.exchange/balancer/None查看哪些資金池可以獲得最多的BAL,1是最高因子。

2、訪問https://pools.balancer.exchange/#/向上述任何一個資金池存入資金。

三、Curve BTC Yield Farming

為sBTC Curvepool提供流動性,賺取SNX,REN,BAL和CRV

平臺:Ren協議,Curve,Synthetix,Balancer

1、用Ren Bridge將比特幣移植到以太坊

2、將新獲得的renBTC 存入sBTC Curvepool

3、通過LP獎勵部分中的Mintr來獲取ySBTC令牌。

4、以SNX/REN Balancer Pool Tokens的形式領取獎勵

5、直接在Balancer上提取SNX和/或REN獎勵。

四、通過KyberDAO獲得KNC Staking獎勵

通過KyberDAO抵押KNC并參與協議管理,賺取ETH。

平臺:Kyber Network,Uniswap

1、在KyberSwap或Unsiwap之類的DEX上購買KNC

2、前往Kyber Voting儀表板,連接你持有KNC的Web 3錢包如MetaMask

3、存入KNC以使其能夠投票

4、對提案進行投票,以獲得從每個周期中按比例分配的ETH

其他選擇:可以將你的KNC投票權委派給像Kyber Community Pool這樣的Pool Master ,讓他們代表你投票。

五、mStable MTA流動性挖礦

為mUSD/USDC Balancer資金池提供流動性,賺取MTA治理代幣

平臺:mStable,Balancer

1、在mStable上存入DAI、USDC、USDT或者TUSD,鑄得mUSD

2、 向地址1和地址2提供mUSD和USDC

3、替代方案:在mStable Save()存入mUSD來獲得以mUSD計價的有吸引力的年化收益。

六、Ampleforth AMPL流動性獎勵

以為AMPL/ETH Uniswap資金池提供流動性,賺取AMPL穩定幣。

平臺:Ampleforth,Unsiwap

1、在Uniswap上購買AMPL

2、向AMPL/ETH Uniswap pool添加等量的流動性

3、通過Geyser抵押你的AMPL UNI代幣

七、Synthetix sUSD流動性激勵

通過iEarn和Curve向sUSD Curvepool提供流動性,以每周SNX通脹的形式賺取SNX獎勵。

平臺:iEarn、Mintr

八、Synthetix SNX抵押

通過Mintr抵押SNX鑄得sUSD,賺取每周SNX通脹。注意,Synthetix需要超額抵押800%。

平臺:Mintr

當然對Yield farming,加密貨幣社區也有一些持不同意見者。

a16z前合伙人Jesse Walden表示,雖然短期內Yield farming可以用作一種激勵方式,但一個成功的協議仍然取決于建設者和用戶是否能長期停留在平臺上。

以太坊創始人V神近期接受Bankless關于以太坊5周年的采訪,不可避免被問到如何看DeFi的Yield Farming,V神對Yield Farming持否定態度。他表示,“據我所知,在某些時間,一些DeFi的年化收益率超過100%....現實是這些利率并不能反映任何未來可持續性.....某些流動性提供者正在賺取的高利率從長遠來看是不可持續的”。

Yield farming基于DeFi,當然也會存在和DeFi一樣的風險,比如只能合約漏洞、流動性危機、DeFi協議合約管理者治理風險、穩定幣不穩定等問題。

但是投資者總是在追求高額收益,而且創新也總是既帶來投機,也會帶來高額利潤。正如在加密貨幣社區流傳的短片“The history of farming”所言:“Farming never stops.”

Tags:EFIDEFDEFIMINDefina FinanceXDEFIDeFi Omega郭家毅gemini女友染染照片

DAOs本質上是社交。 人與社會、人與組織之間如何協作發展?一直都是人類發展歷史中討論的主題。在中國古代,儒家提出大同社會的協作方式,即人不獨親其親,不獨子其子,使老有所終,壯有所用,幼有所長,

1900/1/1 0:00:00據當地媒體報道,韓國一家交易所正在等待美國監管機構對備受期待的Vaneck加密貨幣交易所交易基金(ETF)做出裁決,然后再決定其對加密貨幣ETF的立場.

1900/1/1 0:00:00作者:Ana Alexandre 翻譯:MayaETF.com的常務董事于5月20日對CNBC表示,關于比特幣ETF,美國證券交易委員會(SEC)“仍處于信息收集階段”.

1900/1/1 0:00:00這是迄今為止 dYdX 的簡史。我認為對于任何對 dYdX 感興趣的人來說,這應該是一個很好的背景。對于在更廣泛的 DeFi/加密貨幣領域工作的任何人來說,我們所經歷的旅程可能也是有用的.

1900/1/1 0:00:00臨港新片區XR產業大會今日召開 170億元人工智能項目集中簽約:金色財經報道,“擁抱元宇宙,探索新視界”臨港新片區XR產業大會——暨2023年“開門紅”簽約活動今日上午在臨港新片區滴水湖會議中心.

1900/1/1 0:00:006月6日,一張網絡流傳的截圖驚動了火熱的數字藏品圈,截圖背景與天穹數藏APP首頁極其相似,頁面彈窗的公告稱,“出于人道主義發個最后的公告。很遺憾由于經營不當跑路。各位韭菜們好自為之吧.

1900/1/1 0:00:00