BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.51%

ETH/HKD-0.51% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-2.39%

ADA/HKD-2.39% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD-1.35%

XRP/HKD-1.35%DeFi(去中心化金融)的核心特征之一是為任何可連接互聯網的人提供金融服務。傳統銀行主要通過為借貸設定利率進行盈利,DeFi協議也是如此。實際上,從用戶在將資金鎖定到流動資金池的那一刻起,Uniswap、Aave、Compound等DeFi協議就變成了銀行。然后,這些用戶成為其他想兌換token或借用token進行加密交易交易者的流動性提供者。這個過程可以被稱為staking,其APR(年利率)遠高于傳統儲蓄賬戶的0.06%。

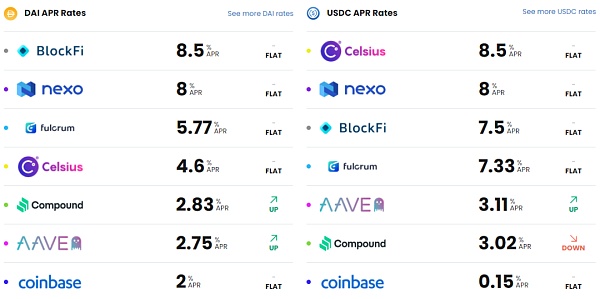

根據DeFiRate網站數據,選擇用于質押的穩定幣(DAI或USDC)不同,年利率也會有所不同。DeFi質押和傳統儲蓄賬戶之間的區別顯而易見,因此,有些用戶選擇不參與高風險的市場交易,而是用加密資產進行質押獲利。

DeFi協議Balancer總鎖倉量較昨日驟降40.64%,已減少約2億美元:據DeBank數據顯示,非托管投資組合管理服務Balancer總鎖倉量(TVL)較昨日驟降40.64%,目前為3.126億美元,排名第10位。DeBank初步分析稱Balancer總鎖倉量較10月5日已減少約2億美元,包括WETH鎖倉量已減少約4700萬美元,USDC已減少約2200萬美元,WBTC已減少約2300萬美元,renBTC已減少約2300萬美元,YFI已減少約1100萬美元。[2020/10/7]

加密質押類型

PoW區塊鏈需要接入算力,而質押無需投入計算機資源即可獲得獎勵。加密質押服務不論是中心化平臺(如BlockFi、nexo)或還是去中心化協議(如Aave),均獨立于用戶的計算機運行。除此之外,還有3種類型的質押:

Loon Network(路網)開啟DeFi頭礦挖礦新時代:據官方消息,Loon Network于2020.9.21日在Kcash錢包中開啟了為期2個月的DeFi頭礦挖礦業務,第一期截止目前15天已實現年化收益率約100%。

據了解,Loon旨在搭建DeFi底層去中心化系統,為所有用戶提供簡單、快捷、安全的DeFi技術和服務。全新的抵押LOON進行DeFi頭礦挖礦的模式,開啟挖礦新時代。[2020/10/6]

加密資產在智能合約內被鎖定一段指定的時間(此期間不能提取資金)

例如,用戶允許中心化平臺將其賬戶資金放入運行在BSC的PoS區塊鏈上的智能合約中。此類平臺依靠驗證者通過質押過程來保護網絡。驗證者鎖定其加密資產并接受PoS共識算法隨機挑選來生成交易塊。用戶的質押數量越大,算法選擇該質押的加密資產進行區塊驗證的機會就越大。

幣贏CoinW將于9月29日14:00在DeFi專區上線MSK:據官方消息,幣贏CoinW將于9月29日14:00在DeFi專區上線MSK。 據悉,MaskDAO是一個完全去中心化社區治理協議,MSK作為生態治理幣,打造一個深層次多生態DEX(去中心化交易所)Maskswap。[2020/9/27]

質押加密資產,成為流動性提供者

例如,如果在Uniswap上質押加密資產,可以通過三個步驟來完成。首先,訪問Uniswap流動池頁面并點擊“連接錢包”(如MetaMask)。然后,在“添加流動性”選項上,如果選擇ETH/DAI交易對,繼續選擇愿意投入多少ETH/DAI。最后,輸入金額后,在錢包中確認交易,此時將顯示出交易費用。

經過上述步驟之后,即完成了向流動性池(token交易對)添加流動性來質押加密資產的過程。每當其他交易者想要交換ETH/DAI時,他們都會進入你所在的流動池。作為質押服務的回報,質押者將獲得利息。

OKEX開啟6大DeFi項目充值上線:據官方消息,OKEx熱門DeFi項目充值上線專場活動將于9月21日20:00上線6大EOS熱門DeFi項目。參與本次充值上線的項目為:Defibox (BOX)、Defis (DFS)、DMD (DMD)、Organix (OGX)、Newdex Token(NDX)、TokenPocket(TPT)。

據了解,在充值投票期間,用戶可充值項目代幣至OKEx賬戶或生成錢包地址進行投票,平臺將根據充值人數與生成錢包地址數之和進行排名,排名前2的項目即符合上線條件。此外,社區呼聲或助力人數達到2000的項目,平臺將考慮在活動期間內優先安排上線。針對符合上線條件的項目,OKEx將在完成技術對接后第一時間上線并開通交易。

公開資料顯示,Defibox (BOX)是EOS上專業的一站式DeFi應用平臺;Defis (DFS)是人人皆可參與、共建、共享的開放式金融基礎設施;DMD (DMD)是EOS的DeFi明星項目,DMD以比特幣和YFI的形式發放。此外,Organix (OGX)是 EOS上鑄造和交易各種合成資產的協議,Newdex Token(NDX)是基于EOS主網發行的生態通證;TPT是TokenPocket生態中代表TP用戶以及開發者權益的應用型通證,是連接錢包、用戶以及項目開發者的重要紐帶。[2020/9/21]

加密資產可隨時提取

這種方式其實嚴格來說不算質押,但仍可以通過存入加密資產來獲得利息。舉個例子,如果用戶將加密資產存入BlockFi(中心化加密公司),不需要自己去做任何其他事情來獲得收益。默認情況下,這部分資產會被BlockFi拿去質押或借出或其它進行其他獲利操作,由該公司自由處理。

加密資產質押的優缺點

參考DeFiRate網站數據,質押的加密資產或者平臺不同,獲得的年利率也不同。例如,如果存穩定幣到BlockFi、Nexo等中心化平臺,獲得的年化利率會相對較高。

想參與更去中心化的質押,用戶也可以將加密資產投入自己信任的區塊鏈中。通常,驗證者越多,網絡的安全性就越高。這也是傳統miner的一個替代方案,因為不需要接入任何專業的計算機硬件。

此類質押的不利因素與交易類似。因為非穩定幣的加密資產價格波動極大,尤其是那些市值低于10億美元的區塊鏈項目。如果價格快速下跌,質押資產也會隨之下跌,遠遠超過潛在收益。

同樣,如果用戶擔心該加密資產的價格可能會下跌并且想取消抵押,而大多數區塊鏈平臺的質押期至少為一周。因此,用戶在進行質押之前最好能弄清楚最短鎖定期和其他附加條件。質押期靈活性越大,資產面臨的長期風險就越小。

提供加密質押的區塊鏈

以太坊目前使用PoW和PoS(信標鏈)并行的共識算法,這個過渡期將至少持續到2022年下半年,屆時PoW和PoS將完成合并形成新的以太坊2.0。現在質押在信標鏈的ETH已經有902萬枚,在合并之前無法撤出資金(中心化交易平臺的BETH若換回ETH有較大的折價)。

(圖)各PoS加密資產的質押量占流通量百分比以及年化收益

以太坊的競品們,如Solana、Cardano、Avalanche和Polkadot都是PoS區塊鏈(提供質押服務),且質押量占流通量百分比極高。中心化交易平臺也同樣提供了對這些資產的質押服務。當然,投資者也可以使用本地非托管錢包進行質押,以便自行控制私鑰和資金。

加密資產管理策略

最簡單的策略是hodl(持有),持有意味著投資策略將依賴于資產的長期升值空間,主要取決于項目的核心價值。例如,以太坊擁有最多的開發者、最多的dApp(2888個)和最強大的網絡效應。同時,新公鏈們也在以太坊手續費高居不下的背景下得到了資本的助推,生態迅速崛起。

適用于大多數投資者的策略有DeFi或中心化平臺的穩定幣借貸生息以及PoS加密資產staking(前提是看好該項目的長期發展)。比較復雜的策略有DeFiyieldfarming,尤其是質押與借貸相結合的類型。例如,投資者可以貸款,然后將借來的token換成另一個價格走勢表現更好的token,并將該token作為額外貸款的抵押品。此類多鏈策略需要對各種協議、token和DeFi生態系統非常熟悉,通常要圈內的“科學家”才能駕馭。

如果你以前讀過任何關于期權的文章,現在可能知道TradFi中的期權問題嚴重。事實上,在美國,通過日常期權交易所代表的股票名義價值已經超過了去年的現貨,這是有史以來第一次.

1900/1/1 0:00:00據金融時報報道,英國金融監管機構已經就Facebook的數字貨幣Libra與其進行了討論,并表示如果不合作的話將不會通過授權。此外,法國、瑞士和意大利等國銀行的高層也分享了對Libra的看法.

1900/1/1 0:00:00最近幣圈又逢人生小高潮 工農聯盟正式成立,產銷一體全面布局壽司、泡菜、胡蘿卜、玉米競相登場眼看著新韭菜每天挖礦熱火朝天,不管技術形態干就完了稍不留神就賺了個盆滿缽滿.

1900/1/1 0:00:00來自老牌媒體的許多文章似乎從根本上誤解了DAO是什么以及它們如何運作。《紐約時報》:“現實侵入一個烏托邦式的加密愿景.

1900/1/1 0:00:00據曼谷郵報3月12日消息,泰國證券監管機構已經批準了該國第一個ICO門戶網站。此外,SEC很可能會很快發布泰國首個STO申請標準.

1900/1/1 0:00:00據彭博社報道,美國國稅局(IRS)小企業/自營職業部門(SB/SE)專員Mary Beth Murphy于6月20日在稅務爭議論壇上稱該部門已開始審核納稅人的加密貨幣資產.

1900/1/1 0:00:00