BTC/HKD+0.97%

BTC/HKD+0.97% ETH/HKD+2.27%

ETH/HKD+2.27% LTC/HKD+2.87%

LTC/HKD+2.87% ADA/HKD+2.22%

ADA/HKD+2.22% SOL/HKD+0.88%

SOL/HKD+0.88% XRP/HKD+0.63%

XRP/HKD+0.63%且看Liquity如何在暴跌震蕩中力挽狂瀾

2021年5月19日,ETH價格一度從3400美元迅速下跌至1800美元,其他幣種也出現暴跌,短時間內整個市場迅速進入下行行情。與此同時Liquity也迎來了第一次重大的考驗,包括波場創始人孫宇晨60.6萬枚ETH的質押資產也險些遭到清算。在本文中,我們好好復盤一下整個過程。

Liquity能夠讓用戶以0%利率、低于110%的抵押率借入ETH。Liquity完全由算法控制,基于博弈論邏輯,沒有人為操控干預。然而即使理論上Liquity設計非常完備,可以應對極端震蕩的環境,但沒有什么能比一場實際發生的市場震蕩更能證明其協議設計機制的強大。尤其在像5月19日這樣的極端下跌震蕩中的表現,證明Liquidity確實是非常穩健的!

當ETH的價格暴跌時,有300個地址被清算,有些屬于正常清算,有些則屬于[恢復模式]的清算。在這次震蕩當中,Liquity經歷了2次清算模式。

DAO資產在90天內從88億美元增加到215億美元:金色財經報道,截至2022年4月15日,4833個去中心化自治組織(DAO)資產持有108億美元。在309天的時間里,到2023年2月19日,資產減少到88億美元。然而,在過去的90天里,DAO資產持有的資金大幅增加,增加了144%,目前價值為215億美元。[2023/5/21 15:16:16]

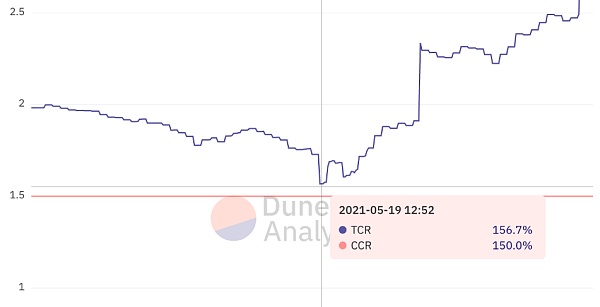

這里給那些不太熟悉Liquity的讀者普及一下:正常情況下,抵押率低于110%的倉位會被清算。在[恢復模式]里,當系統總抵押率(TCR)低于150%時,所有抵押率低于150%的倉位將會被清算。

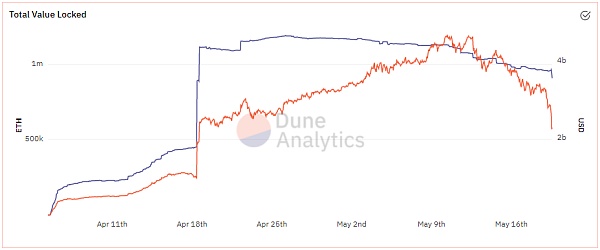

數據來源:https://duneanalytics.com/dani/Liquity

BendDAO關于擬調整清算門檻等參數以緩解流動性危機的提案獲得通過:8月23日消息,NFT 流動性協議 BendDAO 發起的新提案 BIP#9,關于提議通過調整清算門檻、拍賣周期、利率等參數來解決流動性危機的提案現已獲得通過。

其中包括:分階段將清算閾值最終調整為 70%、將拍賣周期由 48 小時調整為 4 小時、將 ETH 基準利率調整為 20% 以及當發生壞賬時 BendDAO 社區可投票決定如何處理等舉措。[2022/8/23 12:43:53]

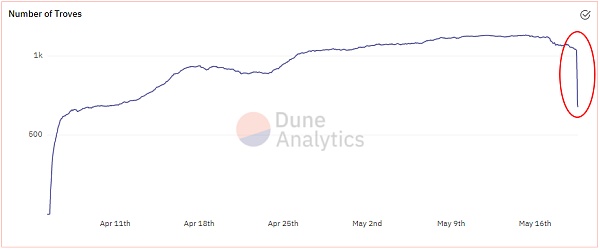

上圖中我們可以看到系統在極端壓力的情況下其快速處理清算的過程,從開始時的1054個地址到清算結束時只剩下677。根據統計,系統在正常模式下清算了121個地址,[恢復模式]清算了189個。這樣的清算機制能夠讓Liquity健康運行,并且能迅速跳出[恢復模式]。事實上,由于這兩種模式轉換得過于迅速,以至于Dune來不及捕捉相關數據:

V神:預測合并將在9月15日左右發生,確切日期取決于哈希率:金色財經報道,以太坊創始人Vitalik Buterin在社交媒體上稱,終端總難度已被設定為58750000000000000000000。這意味著以太坊PoW網絡現在有一個(大致)固定數量的哈希值可供挖掘。bordel.wtf網站預測合并將在9月15日左右發生,但確切日期取決于哈希率。[2022/8/12 12:22:02]

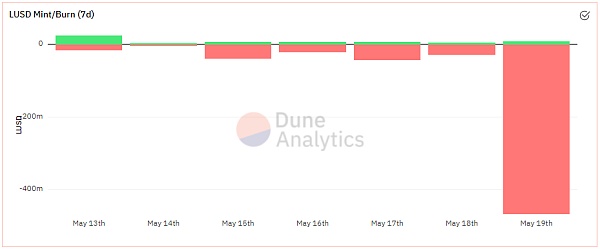

盡管清算數量巨大,穩定池可以有效處理所有壞賬。約9350萬LUSD債務被清算,另外,被清算的48,668個ETH分配給了穩定池存款人。

那么,清算是否會導致ETH的價格壓力增加?

清算后的ETH并不在市場上出售,而是按比例分配給所有的穩定池質押者,每個質押者都可以選擇是出售或持有自己的份額。

Banking Circle宣布將在其支付通道中添加USDC穩定幣:金色財經報道,Banking Circle宣布將在其支付通道中添加USDC穩定幣,用于支付接受、處理和結算,這標志著Banking Circle 進入 web3。該公司表示,它已經收到了對加密貨幣等其他數字資產的需求,但由于它們與法定貨幣的聯系,目前選擇了穩定幣。該公司稱,通過與Coinbase等加密流動性提供商的連接,Banking Circle將充當法定銀行賬戶和穩定幣之間的橋梁,提供比法定交易更快的結算,無需任何代理銀行和網絡費用。[2022/7/8 2:00:45]

最大數量的清算 top 5

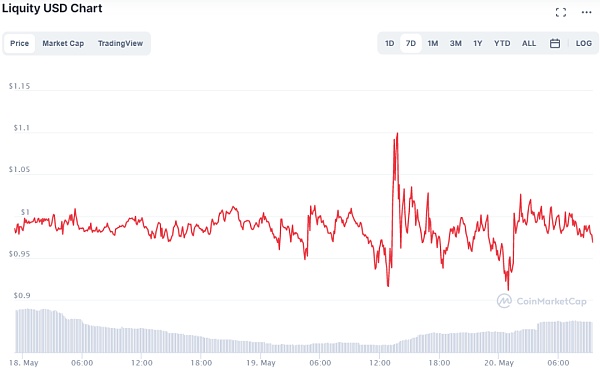

LUSD的價格如何?

Cardano在過去一個月平均日增2340個新錢包:5月21日消息,Watcher.Guru發推稱,在過去的一個月里,Cardano平均每天增加2340個新錢包。[2022/5/22 3:33:20]

LUSD經歷了自發布以來的最大波動,然而重要的是,當時其價格還是在1美元上下波動。

這驗證了Liquity設計中的硬掛鉤機制。也就是說,只要LUSD的交易價格低于1美元,套利者就可以在市場上購買LUSD;然后根據LUSD的面值(1美元)以及Chainlink的預言機給出的ETH:USD交易對價格,贖回ETH,從而鎖定無風險收益。贖回的LUSD來自風險最大的倉位,同時提高了系統的整體健康度。

另一方面,110%的最低抵押率在1.1美元創造了一個自然的價格天花板,因為只要LUSD高于這個閾值,借款人就可以通過用他們的抵押品借入最大金額,并在市場上以超過1.10美元的價格出售LUSD,從而獲得即時利潤。

回到5月19日的表現,最初,我們看到價格飆升,推動LUSD達到近1.10美元。這是預期的行為,因為ETH價格下跌導致許多借款人意識到被清算的風險,因此急于償還他們的債務,推動了對LUSD的需求。

在最低點時,LUSD價格達到0.91美元,然而由于上述提到的套利力量,其迅速恢復了錨定值。

最大金額贖回

后續

風暴已逐漸平靜,Liquity系統依然在保持穩定運行,所有違約的債務都得到了補償,穩定存款人處于綠色狀態,在撰文時Liquity總抵押率為281%。以下是部分總結性數據:

在用戶償還債務、贖回LUSD或通過清算而燃燒了約8.8億LUSD之后,仍有約8.8億LUSD在流通。

約90.9萬ETH(價值24.7億美元)保留在系統當中,分布于677個地址。

總的來說,Liquity應對這次考驗的答卷,我們十分滿意。雖然清算不是一件有趣的事,尤其是在gas費高昂的情況下。但事實證明,利用Liquity確實可以保持相對安全的抵押率。

從這次暴跌中,我們看到了什么?

沒有什么比在極端市場暴跌環境(如5.19)的中的表現更能驗證一個協議的有效性;

5.19事件對Liquity協議來說是場真正的壓力測試;

Liquidity表現相當穩健,系統確保了足夠的ETH抵押品,LUSD保持了與美元的錨定 ;

?在短時間內,Liquity系統抵押率下降到150%以下,自動觸發「恢復模式」

總共有大約400個地址的5萬個ETH被清算,并被分配到穩定池中

最大的單筆清算金額超過17,000 ETH!?

清算不會對ETH造成拋售壓力,因為抵押品會按比例分配到流動性池中。

大部分ETH以低于2000美元的價格被清算,為穩定池質押者帶來了巨大的利潤??

參考閱讀:

1, https://liquity-report.gauntlet.network/

2, https://medium.com/liquity/how-liquity-handled-its-first-big-stress-test-160f20d5b18f

Incubating projects for ambitious teams around the world and looking for the most potential staking projects.

Building a new world,the bridge of the time.

DeFi 熱潮已持續了近一年時間,對于普通投資者,尤其是近段時間剛剛接觸 DeFi 的新手來說,市場的快速迭代讓「入場」的學習成本越來越高.

1900/1/1 0:00:00什么是合成資產? 合成資產主要是對某種資產的模擬,更準確地說是對一些有價資產的模擬。比如,對特斯拉股票、蘋果股票的模擬。你可以單獨模擬某一只股票的走勢構建合成資產,也可以將美股股指進行模擬合成.

1900/1/1 0:00:00DeFi新興項目CrossFi本周發布了該協議針對跨鏈流動性共享解決方案的詳細信息。?CrossFi協議的開發旨在為異構區塊鏈網絡被鎖定的數字資產提供流動性,它利用互通操作性技術來跨公鏈連接不同.

1900/1/1 0:00:00Linear被認為是Synthetix的強勁對手。 現有合成資產的痛點 所謂合成資產,可以理解為原始資產的變體.

1900/1/1 0:00:00撰文: 去中心化金融(DeFi)引入了各種各樣的新功能,改變了加密貨幣用戶與協議之間的互動方式。其中最重要的一點,是將資產所有權集中給用戶而并非中介機構.

1900/1/1 0:00:00昨天,加密貨幣市場遭遇了今年以來最大幅度的崩盤式行情。 數據顯示:4月18日極端行情下爆倉人數超47萬人全網24小時爆倉57.99億美金,約合378億元人民幣——這樣行情比去年312還慘烈,很多.

1900/1/1 0:00:00