BTC/HKD+0.85%

BTC/HKD+0.85% ETH/HKD+0.33%

ETH/HKD+0.33% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD+3.12%

ADA/HKD+3.12% SOL/HKD+2.24%

SOL/HKD+2.24% XRP/HKD+4.44%

XRP/HKD+4.44%

到2020年,DeFi通過借貸平臺(例如 Aave 和 Compound)、智能池(例如 Curve 和 Balancer)和鏈上策略(例如 Yearn 和 Harvest)創造了真實的經濟價值。這些平臺在DeFi生態系統中都扮演著不同的角色,但將它們結合在一起的共同主線是關注收益捕獲。雖然有很多好處,但收益是極其不穩定和易變,在年輕和不斷進化的DeFi生態系統中更是如此。

Pendle旨在利用收益率的波動性,并根據個人風險偏好提供更多的選擇來管理收益率。我們的新型AMM系統允許交易代幣化的未來收益。這將允許更高水平的DeFi交易,一方可以用收益支付流交換即時現金,而另一方可以對沖和投機純收益敞口。這是任何正常運作的固定收益市場的一個組成部分,并將導致創建新的 DeFi 構建區塊,使生態系統進一步發展和繁榮。

在最高級別上,Pendle 鼓勵匯集產生收益的資產并創建跨 DeFi 平臺的收益市場。產生收益資產的持有者可以在固定期限內出售其收益權,從而鎖定自己的利潤并獲得預付款。

OpenSea與華納音樂集團達成合作:金色財經報道,NFT 市場 OpenSea 已與美國唱片公司華納音樂集團合作,通過NFT drops幫助吸引樂迷。 華納音樂集團發布的一份新聞稿稱,簽約華納音樂集團的藝人將在OpenSea上擁有自己的頁面,以提高粉絲粘性并建立社區。

今年2月,環球音樂集團(Universal Music Group)與娛樂NFT平臺Curio合作,放棄了唱片公司的數字資產。音樂流媒體巨頭Spotify今年5月宣布,將開始在其平臺上試驗NFT。(the block)[2022/9/30 6:03:09]

由于他們不需要購買和抵押核心標的資產,這些權利的購買者可以以更具資本效率的方式獲得波動率的敞口。因此,無需擔心抵押或清算風險。作為目前不可用的一種杠桿形式,這可能非常強大。

通過這一點,收益市場將實現更大的價格發現。

對沖者可以代幣化(鎖定)并在未來收益率高時出售。

借款人可以在借款利率較低時對沖。

交易者和投機者可以表達對未來利率的看法,并在不擁有資本密集型資產的情況下獲得風險敞口。

OpenDAO多重簽名錢包已有超過10個候選人:金色財經報道,OpenDAO核心貢獻者9x9x9發推稱,OpenDAO多重簽名錢包已有超過10個候選人。20%的SOS將被轉移到多重簽名錢包。一旦選舉完成,staking智能合約的所有者將被轉移到多重簽名。[2021/12/29 8:11:17]

隨著固定借貸協議(如Yield和Notional)的興起,我們預計將有更多的套利機會實現,使用Pendle作為一個關鍵的構建區塊。

總的來說,Pendle和我們的社區是邁向更成熟的DeFi市場的墊腳石,在這個市場中我們有更大的控制力、可組合性和可見度。

Pendle完全專注在鏈上,并允許我們的原生收益代幣在AMM上交易。這些都是我們融入更大的DeFi生態系統的重要先決條件。

Pendle已經開發了一個新的AMM變體,以迎合具有時間衰減/θ 的代幣。由于收益代幣會隨時間衰減,并在到期時價值為零,使用uniswap風格的恒定乘積函數 AMM 將導致流動性提供者有損失保證。

AMM被設計用來抵消特定于這些代幣類的與時間相關的無常損失。假設它也會與其他受theta影響的鏈上衍生品相關,如美式期權、信用違約掉期和其他形式的債券工具。

OpenSky業務開發經理:歐洲公共部門部署區塊鏈技術的需求日益增長:在歐洲,無論是在國家層面還是在歐盟層面都在考慮通過區塊鏈實現電子政務,而且由于新冠疫情,在線提供公共服務非常重要。

IT咨詢公司OpenSky業務開發經理Susanne McCabe稱,公共支出和改革部的改革部門正在發布有關政府潛在用途和挑戰的指南。區塊鏈越來越多地出現在對話中。然而在政府中,技術必須證明自己。國際上的例子比比皆是,比如愛沙尼亞、瑞典等。OpenSky已申請EU Horizon 2020研究基金,該項目初步利用區塊鏈作為數字驅動因素,與愛爾蘭、德國和西班牙主要合作伙伴保持部分所有權模式的合規性。“去年我們開始這一旅程;雖然該領域有一些非常成熟的關鍵組織為金融服務提供區塊鏈,但我們沒有看到政府方面的專家,這就是我們的切入點。因此,今年我們采取關鍵舉措增強能力,將在2020年底推出Blockchain 4 Government實踐。”她表示愛爾蘭在采用區塊鏈方面處于有利地位。

今年OpenSky成立區塊鏈研究部門。該公司正與一些政府客戶開發概念驗證,研究該技術如何適用于其各自任務,并與戰略合作伙伴微軟和PA Consulting合作。(Businesspost)[2020/5/31]

多年來,DeFi生態系統的發展一直是驚人的,從簡單的加密貨幣交易到創造更高收益的資產。Pendle的目標是通過調動未來的收益來開啟該系統的下一步,從而將收益管理從目前的被動狀態轉變為主動狀態。

區塊鏈游戲Metaboss在OpenSea推出NFT市場:區塊鏈游戲Metaboss在OpenSea上推出專業NFT市場。用戶可以用他們從游戲中獲得的CHERRY代幣購買新的NFT。Metaboss目前支持許多領先的區塊鏈游戲和平臺的NFT,包括Neon District、Axie Infinity、Gods Unchained、The Sandbox、SuperRare、Ethereum Name Service和Battle Racers。(Sludgefeed)[2020/5/28]

隨著DeFi的快速發展,創造了大量的收益資產。Pendle希望在這些資產之上創建下一層 DeFi,允許收益代幣化,這樣用戶就可以根據他們的風險偏好進行交易和對沖。

Pendle的生態系統允許從底層“剝離”收益。該機制通過將生成收益的代幣分離為兩個獨立的代幣來實現:所有權代幣(OT)和收益代幣(YT)。

動態 | Open Node拒絕Roger Ver捐款:加密初創公司Open Node發布推特拒絕此前Roger Ver捐款,并稱:“只有通過比特幣,我們才能實現更好、更開放的金融體系。”此前,有網友稱。Roger Ver為Open Node捐贈100萬美元,要求其放棄BTC,而選擇BCH作為支付選項。[2018/12/30]

如果市場推測收益將增加,交易者可以據此買進YT以獲得收益敞口。當收益上升時,做多YT的交易者將受益。

購買YT以資本高效的方式為交易者提供了匯率波動的風險敞口,因為他們不需要購買核心標的資產并持有這些資產。

YT還可以存入Pendle的流動性池,以獲得 LP 獎勵(交易費和獎勵),這在持有YT的基礎上又增加了一層收益。

另一方面,如果市場推測收益將減少,交易者可以通過賣出YT并收取預付款來對沖風險。用戶可以將他們的收益代幣存入Pendle,以鑄幣OT和YT。然后,它們可以通過把握當前的收益估值,出售YT,以對沖低迷的風險。

這種形式的收益捕獲可以被認為是:

立即獲得未來的現金流

利率(收益)互換。

這兩項指標都具有重大的經濟意義,對于我們邁向更成熟的 DeFi 市場是必要的。

當交易者出售YT時,他們實質上是在實現當前收益,將浮動利率的未來收益率轉換為市場認為具有適當折價的固定利率現值。因此,與當前收益相比,YT 價格的折扣/溢價是一個指標:

市場對未來收益水平的看法。

市場對DeFi時間價值的看法。

賣出YT還允許交易者進入標的的杠桿頭寸,而沒有清算風險。這對于出售 YT、持有 OT 直至到期然后贖回標的的交易者來說是可能的。

雖然我們已經討論了Pendle的基本場景和用例,但還有更多的可能性有待探索,比如跨不同收益率平臺(如aUSDC、cUSDC、yvUSDC)套利收益率和LP收益率交易(波動率投機)。我們很高興看到Pendle帶來的價值,因為DeFi用戶遍歷數收益元世界和發現未探索的用例,允許在收益率交易和我們的AMM之上展開許多方面。

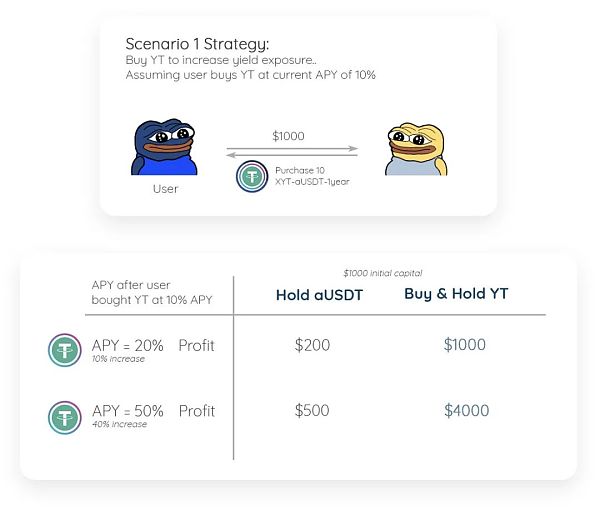

下面是3個場景來說明上述幾點。為了簡單起見,我們假設沒有折扣率和費用。實際上,這些因素將影響市場對 YT 的估值。

場景1(看漲收益):

買入YT =多頭收益率

假設將1000 USDT的初始資本存入Aave,一年10%的APR將使交易者在一年內獲得100美元的收益。由于我們假設沒有貼現率,1年期YT價格應該在0.10美元。

如果一個交易者推測APR將增加到20%,他可以根據這個觀點,用他的1000美元的資本購買10000個YT-aUSDT(每個價值0.10美元)。

如果收益上升到20%,交易者將獲得1000美元(從 YT 中扣除初始 1000 美元資本后產生的 2000 美元)。

相比之下,將1000美元直接存入Aave,即使APY上升到50%,交易者也只能獲得500美元的收益。

我們看到交易者在相同的資本數額下獲得更多的收益。無清算風險的杠桿。

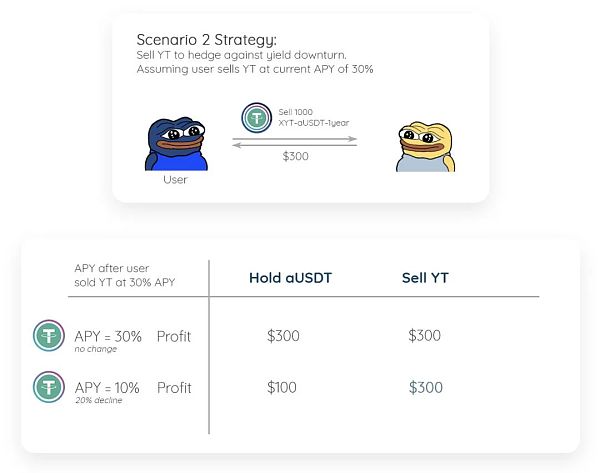

場景2(收益對沖):

賣出YT = 對沖收益下降

假設將1000 USDT的初始資本存入Aave,一年30%的APY將使交易者在一年內獲得300美元的收益。假設沒有貼現率,1年期YT價格為0.30美元。

如果交易者預測年收益率將下降到10%,他可以立即賣出他的YT,鎖定300美元(0.30美元* 1000 YT)的保證收益。

如果收益率確實下降到10%,交易者將多賺200美元,而不是不鎖定他的收益。(持有 aUSDT 利潤 → 10%APY * $1000 = $100)。

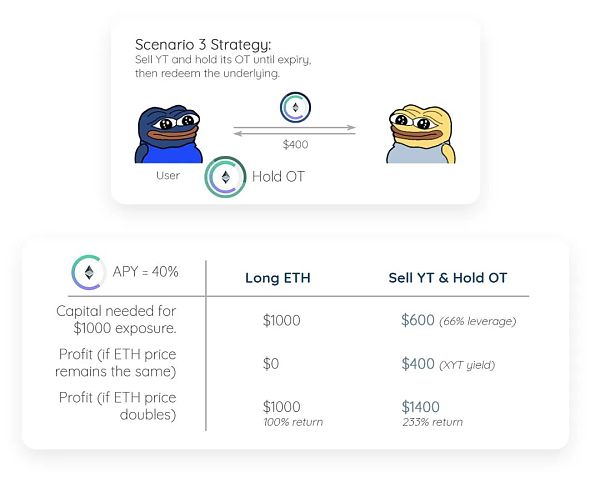

場景3(折價長倉):

賣出YT +持有OT直至到期=折價買入

假設有1000美元的資金存在Compound的ETH池中,APY為40%。假設沒有貼現率,1年期YT的交易價格為0.40美元。

交易者將cETH存入Pendle,鑄成YT-cETH和OT-cETH。

交易者立即賣出YT,并持有OT直至到期,到期后可在1年內贖回回標的。

假設ETH的價格保持不變,一年之后,交易者只用了600美元的資金就可以贖回1000美元的ETH。這相當于66%的杠桿沒有清算風險。(1000美元存入- 400美元賣出)。

有了Pendle,交易者可以通過出售YT并持有相應的OT直至到期,在標的資產上建立杠桿頭寸(沒有清算風險)。

Pendle Finance開辟了一個全新的未來收益交易市場。產生收益的代幣持有者可以選擇在收益產生之前鎖定固定收益。當有收益的代幣持有者預測收益下降或需要預付款時,這很有用。YT 買家可以選擇通過在公開市場上購買 YT 代幣來做多收益。就資本效率而言,這對他們也有好處,因為他們不需要擁有相關資產來賺取收益。

9月,在歡慶”NFT夏天"的同時,我們迎來了Layer1和Layer2的夏天。并且,“公鏈夏天”的樂章也一起奏響。所有這一切都清晰無誤的表明:多鏈時代來了.

1900/1/1 0:00:00大家好,我是佩佩,受近期風靡加密圈的Loot這類新型NFT項目的啟發,YFI創始人Andre Cronje(AC)在昨天發文宣布在Fantom鏈上推出一個類Loot形式的NFT游戲—Rarity.

1900/1/1 0:00:00本文轉載自《GameFi-FTM-Rarity Gold》,原文鏈接:https://www.yuque.com/jingxing233/defi/gvg9bq9月5日.

1900/1/1 0:00:00核心要點 THORChain 最近的漏洞是由處理外部鏈上存款的路由器上一個錯誤引發的。攻擊者能夠欺騙節點相信他存入了 ETH ,而實際上他并沒有存入.

1900/1/1 0:00:008月30日,OEC首發部署CryptoGladiator(角斗士)GameFi項目,取得3天8萬注冊,1.2萬日活的優異成績.

1900/1/1 0:00:00過去的兩個月里每當談論到社區協作的話題,我都會給大家講BanklessDAO,推薦大家去圍觀、學習、參與。在我看來,僅僅成立4個多月的BanklessDAO已經是社區協作的一個優秀樣本.

1900/1/1 0:00:00