BTC/HKD+0.98%

BTC/HKD+0.98% ETH/HKD+3%

ETH/HKD+3% LTC/HKD+0.85%

LTC/HKD+0.85% ADA/HKD+2.65%

ADA/HKD+2.65% SOL/HKD+0.73%

SOL/HKD+0.73% XRP/HKD+0.35%

XRP/HKD+0.35%今年2月5日上線的Maxwell作為Crust主網的預覽網,集成了Crust的所有核心功能,包括token質押、分布式存儲市場DSM、以及文件檢索機制等,力求與Crust主網功能相同。如今Crust主網也快上線了,讓我們先一起來回顧一下Maxwell預覽網的情況究竟如何吧!

1.在Maxwell預覽網期間,Crust提供了共54萬個CRU用于質押和區塊生成獎勵。初始獎勵為每個era(約6小時)750個CRU,每隔360個era(90天)獎勵減半,減半機制持續發生。

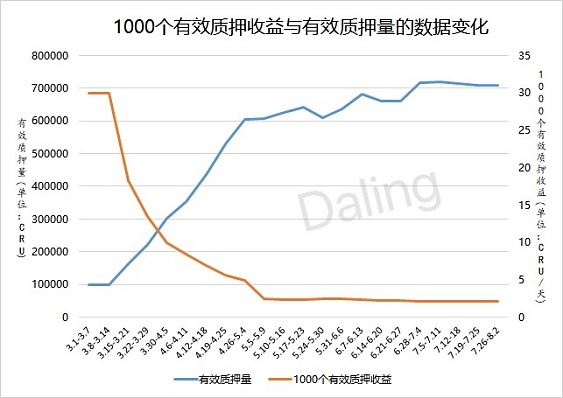

在主網上線前,Maxwell預覽網已分別在5月5日和8月4日進行了減半,預覽網的日產量由最開始的3000CRU減半為1500CRU,再到最新的750CRU。而與之相反趨勢變化的是有效質押量。自3月以來,有效質押量一直保持著增加的趨勢,截止8月2日,有效質押量達到708,978CRU。因此,在8月4日減半前,預覽網的1000個有效質押收益已由最開始的在30個CRU下降到2.1個CRU,而在8月4日還要再減半,這讓本就不富裕的存儲商戶們變得更加雪上加霜。

數據來源:Crust官方微信公眾號、達瓴智庫

數據統計截止8月2日

2.在Maxwell預覽網期間,全網算力的增長速度與CRU的價格成正相關。究其原因,還是因為在預覽網期間,節點比較傾向于根據CRU的價格來配置資源。

具體來看,CRU的價格在4月末達到頂峰($179.72),此后一直下降(最低至$23.34),直到最近才有所好轉。而全網算力在5月初達到600P后,就一直在600P左右徘徊。截止到8月2日,全網算力也才從600P增加到了642P,這和5月份之前的增長速度比起來確實是慢了不少!以上形勢將會導致Crust項目的發展變得緩慢,而這其實是不利于CRU價格增長的,算力的增長速度將會進一步減小,存儲商戶的回本周期只會被不斷拉長。因此,只有Crust項目的發展能有新的突破,才有可能破這個局!

DeFi 2.0可持續質押產品Crucible現已上線Arbitrum:3月8日消息,Ferrum Network的DeFi 2.0可持續質押產品Crucible現已上線Arbitrum。[2023/3/8 12:50:06]

從前文看來,Maxwell預覽網在4月的確有一波“利好”,但總感覺有些后勁不足。如今Crust主網即將上線,達瓴認為無論是對已經入場的存儲商戶來說,還是即將入場的存儲商戶來說,這里面都不乏新的“紅利”突破口!至于為什么這么說,就讓我們一起來看看主網上線后的紅利都有哪些升級?存儲商戶們又該如何行動呢?

1.單日產量增加

在主網啟動之后,Crust 是通脹發行的,沒有發行總量,起始量為 2000 萬CRU,第一年釋放 500 萬CRU,后面每一年是前一年的 88%,直到年通脹率為 2.8% 為止。所以和預覽網相比,主網上線后第一年發行量為 500 萬CRU,每日發行量約為13,698 CRU,是現在750CRU的18.26倍。這對于Maxwell預覽網期間的存儲商戶來說,可謂是觸底反彈的曙光啊!

2.Crust的發展支撐通證價格

CRU是Crust網絡的功能性通證,它的價值和Crust網絡的規模成正相關。當Crust網絡被大量用戶使用時,CRU的需求也會相應上漲,其價格也會跟著水漲船高。那么,隨著主網的上線,Crust網絡究竟會有著怎樣的發展呢?

目前來看,相較于“師出名門”的Filecoin線上至今無法落地的問題,Crust基于波卡生態和TEE技術順利進行協議升級,更有利于其生態落地。Crust最大的規劃就是生態和應用的發展,目前Crust在Maxwell預覽網上已經幫助Uniswap、PolkadotJS部署了去中心化頁面,也幫助Really、Sinso存儲了NFT元數據,還幫助Klikli、Socbay存儲了視頻數據。在主網上線后,Crust將會以更大的力度推廣更多的生態應用,并采取更大的獎勵力度來激勵更多的生態開發者,最終Crust網絡將會帶來更大量級的分布式存儲市場。

Crust的應用落地是CRU價值的最強力保障。據Crust白皮書顯示:CRU通證的使用途徑主要為兩類,一類是根據共識機制進行質押,另一類則是用于購買存儲和檢索服務。當然還有一些手續費、鏈上治理投票的用途,但主要還是以前面兩種為主。在預覽網期間,通證的功能性還沒有發揮出來,用戶比較傾向于將CRU質押在系統里賺取分紅收益。因此,這里就先著重分析CRU被用作Staking來維護Crust網絡GPoS共識的用途。

Crust Network主網正式上線:新加坡時間9月1日18:00,Crust Network主網于第217個Era正式上線,同時開啟出塊獎勵。此前,Crust已完成方舟計劃,Maxwell預覽網測試,通過第三方代碼審計,并正式交付給DCF基金會(Decentralized Cloud Foundation)。截至8月31日,Crust Network主網上的存儲容量已超過1000PB,賬戶地址達6100+。[2021/9/1 22:52:40]

CRU的質押和收益機制:

要知道,Crust存儲服務的必備條件是有存儲容量和token質押。存儲商戶最大可能獲得的收益一般是由存儲容量和Staking數量共同來決定的。Staking數量可以理解為可質押額度的大小,而Crust設定節點需要有存儲資源和工作量擔保才會擁有可質押的額度,這個額度系統稱為存儲算力。

根據經濟白皮書顯示,在主網上線后,存儲算力X的計算在系統中分為兩個階段。

第一階段:

β為每TB存儲資源的有效質押基數

1+α為每TB有意義存儲數據的有效質押額度權重系數

在這一階段,存儲商戶的Crust機器產生有效存儲M與空余存儲Z,二者共同組成存儲商戶的存儲容量。而β和1+α系數將進一步決定可以質押的CRU數量。這也就很好地解釋了為什么存儲商戶最大可能獲得的收益是由存儲容量和Staking數量共同來決定的。

舉個例子,在Maxwell預覽網里,1TB的SRD文件對應的質押上限為1CRU,即β=1。而由于1+α系數的影響,有意義文件的質押上限是SRD文件的1-5倍。所以,存儲商戶存儲有效數據會使存儲商戶的空間變大,相當于可以省去一部分硬件的成本。

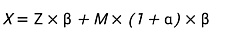

這里還需要有一個注意點,1+α系數和對應文件在網絡中的副本數量相關。它們的關系設定相較于之前的V1.1版本的經濟白皮書,在最新版V1.3.0版本中發生了變化,如下圖所示。

Crust公布主網上線計劃及v1.3.0版經濟白皮書:據官方消息,Crust公布了主網上線檢查清單表、v1.3.0版經濟白皮書及主網上線計劃,可登錄其官網進行查看。主網上線清單及計劃將根據完成進度不定期更新完善。7月底,用戶可以開始將以太坊上的ERC20 CRU代幣認領到Crust主網;預計在8月12日,Crust主網開放節點接入,并開啟CRU轉賬功能;8月下旬開放存儲市場,提供文件存取;8月底9月初將進入正式運行階段。[2021/7/19 1:02:51]

數據來源:Crust經濟白皮書、達瓴智庫

據分析,這是因為存儲文件的大小和副本數決定了數據算力,而Crust為了提升數據算力,設定α系數與文件副本數量成正相關。因此提升存儲算力的根本還是在于存儲有效數據。

Tips:對于α系數,你還需要關注3點:

1.當副本數增加到80左右時,副本數量的變化對α系數的影響就會越來越小;

2.a 系數需要延遲三個月生效,從而避免早期存儲商戶為了獲得更高的算力主動去“刷數據”;

3.Crust主網啟動后,α系數將會每年減半,未來轉交給鏈上議會治理的方式調整。

所以隨著Crust網絡的發展,增加副本數對提升α系數的作用將會越來越小,存儲商戶們可以抓住主網上線三個月后享受較高α系數的機會。當然最終還是會回歸到正常水平的。

隨著Crust網絡的增長,當全網的有效存儲額度達到一定的比例 R 時,存儲算力 X 計算進入第二階段。根據Maxwell預覽網的周報顯示,除了在3月份Crust處于缺少算力的狀態,自4月以來Crust都是處于缺少token的狀態。所以在最近一段時間里,第二階段都不會發生。并且由于第二階段的推導過程較為繁瑣,達瓴直接給大家總結一下第二階段的內容:若有效存儲的比例較高,Crust 將更接近于 POS 機制,質押量對收益影響的權重會更高。在未來進入永續通脹階段后,或質押率較低,全網的通脹將會有額外補償,從而刺激持token用戶愿意去質押。此時,存儲算力開始轉變為根據市場狀況靈活調整的狀態。

Synthetix將在6月30日的Acrux升級中推出二元期權:合成資產平臺Synthetix表示,將在6月30日部署Acrux升級,并進行一些協議改進。在升級部署期間,系統將關閉幾個小時。在此期間用戶可能無法與與系統連接,包括使用Mintr或Synthetix。升級后的版本中將會包含二元期權(SIP-53)功能和過時費率更新(SIP-48)。[2020/6/23]

總體來說,存儲商戶若想要提高收益,就必須重視有效數據對存儲算力的作用。當然,存儲算力只是規定了全網能質押多少有效CRU,但具體上會有多少CRU參與質押還是和參與的收益率相關。就目前的狀態來看,節點一定會盡量提升存儲算力以增長收益,Crust后續還需要更多的Staking進行質押,這無疑會極大增加CRU的二級市場需求,相當于“鎖倉”。因此,伴隨著有效數據的不斷增加以及Staking緊缺的狀態,CRU價格將會穩定上漲。

CRU為存取付費的用途:

在Maxwell預覽網運行期間,達瓴智庫曾寫過一篇文章,名為《買機器就是一本萬利嗎?》。文中寫到由于4月份CRU價格迅猛上漲,曾發生過大規模盲目上機器的現象。大量的機器涌入導致存儲商戶缺少CRU進行質押,存儲商戶將面臨機器空轉的風險。究其原因,還是因為在項目早期,通證的功能性沒有發揮出來,節點比較傾向于根據通證的價格來配置資源。

但是隨著主網上線,Crust會更好的利用全網的存儲資源,為Crust用戶提供更優質的存儲性能。也就是說,通證的功能性將隨著Crust存儲市場的發展逐漸發揮出來,CRU將更多的用于購買存儲和檢索服務,而不僅僅是限于質押在系統里賺取分紅收益。此時,節點在存儲市場的收益才會驅動它增加存儲資源,而非單純的依賴CRU價格上漲來配置資源,減小了機器空轉的風險。對于CRU的價格也會在存儲市場的發展下穩定上漲。

1.存儲商戶的收益

存儲商戶的獎勵主要來源于兩個方面,一個是網絡質押的獎勵,另一個是區塊生成的獎勵;成本主要來源于硬件與運維上的投入。

網絡質押的獎勵來源于與擔保人的分成。即讓存儲商戶與擔保人的角色分離,當Staking不足時,存儲商戶在完成空間證明后,將會設置一個合理的擔保費率,由此吸引更多的CRU持有者成為它的擔保人并為其提供質押,以保證存儲服務的持續性。這樣存儲商戶不用再擔心自行質押所帶來的CRU價格波動風險,擔保人也無需進行重資產的硬件采購與運維。因此,存儲商戶的網絡質押獎勵 = 總的網絡質押獎勵 *(1 - 擔保率)。

聲音 |TechCrunch創始人: 美國不愿監管或將影響區塊鏈技術發展:據bitcoin exchange guide消息,Ripple CEO Brad Garlinghouse與TechCrunch創始人Michael Arrington均表示,美國不愿監管數字貨幣,這正在影響區塊鏈初創企業和這一技術的未來。Arrington表示:“我們在美國有一些不錯的投資,但是我們目前80- 90%的投資都在亞洲、歐洲和以色列,因為這些國家實際上有足夠的監管確定性,創業者會覺得在這些國家成立區塊鏈公司是安全的。”[2018/9/7]

對于區塊生成的獎勵,其并非所有的存儲商戶能夠獲得,只有驗證人節點(目前是40個)才能獲得。

2.已入場存儲商戶的轉機

目前來看,在Maxwell預覽網期間就已經部署機器并接入Crust網絡的存儲商戶有兩種身份——驗證人與候選人。如果存儲商戶staking數量達到前40名的高度時,就能成為驗證人,可以同時獲得文件存儲獎勵和網絡質押獎勵。如果沒有達到,則以候選人的身份獲得網絡質押獎勵。

對于驗證人來說,主網上線后第一年發行量為 500 萬CRU,每日發行量約為13,698 CRU,跟現在相比每日單P產量將會迅速提高。此外,根據前文的分析得知CRU的價格將會上漲,因此對于已經進場的存儲商戶來說,無論是驗證人還是候選人,雖然已經經歷了幾個月的低谷期,在主網上線后,若能保持較高的存儲算力,將能遇到轉機并收獲較高的收益。

為了方便大家更直觀的感受主網上線后回本情況如何,達瓴按照主網上線后第一年增長的每日單P產量來計算收益變化。

具體方法為:主網上線每日單P產量=目前每日獎勵/有效質押量*主網上線后增長倍數

(主網上線后增長倍數= 5000000/750/365 = 18.26484018)

由于驗證人個數較多,達瓴選擇綜合排名排在驗證人節點第一位的1Miner進行分析。

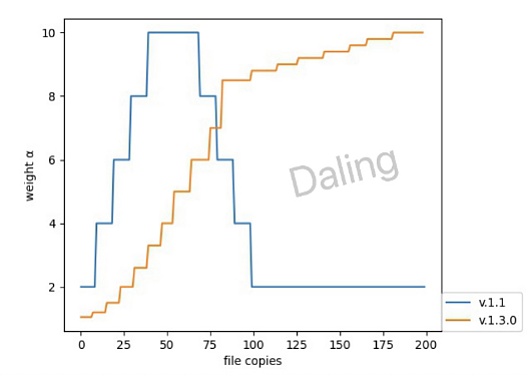

Crust驗證人排行榜,數據來源:Crust Maxwell預覽網

首先達瓴通過調研的數據測算了主網上線后第一年40個驗證人節點的每日單P產量,由于部分節點每日單P產量的差距微乎其微,因此決定采用分梯隊的方式展現計算結果。如下圖所示:

數據來源:Crust Maxwell預覽網,數據整理:達瓴智庫

數據統計截止8月8日

在計算結果中,1Miner-9節點排在第一梯隊,且擔保費率為0%。這是因為1Miner在GPOS池中就持有超過20萬數量的CRU,所以該節點無需他人作為擔保人來質押CRU。在主網上線后,按照相應增長倍數計算出的1Miner-9的單P產量約為25.85 枚/天,而目前的單P產量為1.42枚/天,這增長的可不是一點半點!看到這里,想必在預覽網期間灰心喪氣的存儲商戶們終于可以振作起來了。

3.新入場存儲商戶的機會

新入場的存儲商戶其實是享受了一波預覽網試驗過后的福利。不僅避免了預覽網期間硬件配置不透明、服務器不穩定、機器空挖、參數設置有問題等風險,還可以直接享受較高的每日產量和CRU價格,可謂是來得早不如來得巧!雖然說如今機器的價格和預覽網時比起來沒那么便宜了,但和收益比起來,這完全是可以接受的。最重要的是,主網上線后會有更多的優質機構和高凈值人群進入Crust,參與Crust的生態建設。這將進一步有利于Crust項目的發展和CRU價格的提升。

當然,新入場的存儲商戶還必須考慮一個問題——機器采購成本。首先很多存儲商戶會考慮家庭機器,因為和服務器級別的機器比起來,它的成本會更低。但存儲服務收益其實是與硬盤、帶寬成正比的,家庭機器在這方面其實表現的較弱。同時,家庭機器還會面臨斷網、停電、安全漏洞多、容易死機等風險。一旦數據損壞或丟失,質押的CRU將會被罰沒。此外,家庭機器一般只能獲得網絡質押的獎勵,不能獲得文件存儲的獎勵,因此比較適用于自己小規模部署以獲得質押收益的存儲商戶。若是要投資,還是建議選擇一個綜合實力較強的pool。

因此,達瓴收集了CRU頭部硬件服務器數據信息,都為服務器級別,機器價格不包 staking。那么,如果選擇這些機器進行投資,回本情況將是怎樣的呢?

Crust頭部硬件服務商參數對比,數據來源:達瓴智庫

表格中達瓴假設新入場的存儲商戶能夠通過購買機器加入驗證人節點,并獲得區塊生成的獎勵。此外,達瓴預估在主網容量達到1000P以后,市場的平均擔保費率將在20%左右。因此我們采用目前擔保費率計算和20%的擔保費率兩種方式進行計算。

現在為了方便讓大家讀起來前后文聯系,我們就接著以目前排行驗證人第一的1Miner 為例來看一下回本周期的計算。

截止8月8日0:00,CRU的價格為392.5元,主網上線后預估還會有增長,先暫且按照390元的價格來算,1Miner每日收益與回本周期如下所示:

1Miner每臺機器收益:

=0.02525*576*(1-15%)*390=4821.336元

Crust存儲服務回本周期:

=250000/4821.336≈52天

以上是基于現有0%的擔保費率給到擔保人的基礎上進行計算的;如果統一按照20%擔保費率計算則為65天。

所以從計算結果看來,與之前在Maxwell預覽網期間就已經進場的存儲商戶相比,主網上線后存儲商戶們的回本周期可以直接縮短至兩月左右。當然,達瓴認為回本周期只是一方面,最重要的還是要看機器單T產量的大小,這才是決定大家入場后,短中長期后續收益的根本,因此,選擇一個穩定性強的服務商來合作,乃是上上之選!綜上看來,主網上線后將會是一個很有吸引力、也很有誘惑力的紅利期。

綜合來看,分布式存儲項目,或說Crust真正的價值,是作為互聯網基礎設施,能夠為廣大的用戶與開發者提供高質量的存儲及檢索服務,是實實在在支撐實體經濟發展的項目。而存儲賽道,作為數字世界的重要組成,需要很多踏踏實實做實事的存儲項目來發展,達瓴相信今后的存儲賽道上定會出現越來越多的“Crust”,共同創造出屬于分布式存儲的美好藍圖!

Crust主網上線日期臨近,目前這一段時間算是享受紅利升級的最佳時機之一。但仍然需要反復提醒的是,區塊鏈是新的技術,分布式存儲是新的行業范式,Crust更是作為波卡生態里的分布式云存儲先行者,因此對于這個行業來說,都是創新和風險并存的。本文希望通過對主網上線前后Crust存儲服務的研究,為大家盡可能的提供有價值且足夠客觀的信息。如果最后能讓大家在分布式存儲的數字時代少走彎路、少踩坑、少上當,那么我們辛苦扒數據、寫文章也算是值得了!

本文為達瓴智庫公眾號原創,內容旨在信息傳遞,不構成任何投資建議。

作者:Jessica丨達瓴智庫

校對:Jessica、Shine丨達瓴智庫

編輯:Shine丨達瓴智庫

審核:Amber丨達瓴智庫

Tags:CRUCrustUSTAXWCRUNCH價格crust幣挖礦教程trustwallet安全嗎Avaxworld

又出現新型算法穩定幣,APY達到90,000%?這是怎么做到的! 來源:https://olympusdao.finance/#/stake數據截至2021年5月31日本文將介紹OlympusD.

1900/1/1 0:00:00在CoinGeek蘇黎世大會上,nChain的首席科學家Craig Wright博士就數據主權以及BSV企業級區塊鏈的分布式分形數據庫能力進行了演講.

1900/1/1 0:00:00據Kucoin(庫幣)官網文章介紹,Ergo區塊鏈(ERG)是去中心化金融合約的Layer 1協議.

1900/1/1 0:00:00Frax 最近完成了一輪戰略輪融資,由 Dragonfly Capital 領投,Electric Capital、Robot Ventures (Robert Leshner 和 T.

1900/1/1 0:00:00DeFi是對傳統金融世界的新型解構,它利用區塊鏈技術使得金融活動得以更高效、公開、透明地運行。此前銀行、交易所和保險等等金融機構都在區塊鏈上找到了它們的映射.

1900/1/1 0:00:00venture DAO是一個由社區管理的團體,旨在投資社區的聯合資本。venture DAO 從傳統投資工具中脫穎而出,因為它們在設計上通常是平等的、透明的和任人唯賢,從單一的領導者轉變為依賴于.

1900/1/1 0:00:00