BTC/HKD+1.94%

BTC/HKD+1.94% ETH/HKD+1.05%

ETH/HKD+1.05% LTC/HKD+3.55%

LTC/HKD+3.55% ADA/HKD-1.06%

ADA/HKD-1.06% SOL/HKD+3.48%

SOL/HKD+3.48% XRP/HKD-0.53%

XRP/HKD-0.53%

從 MakerDAO 到 Compound、Aave,從以太坊到 BSC、Heco,過去一年,DeFi 借貸市場無論是交易規模還是基礎設施,都獲得了極大的提升。

然而,到目前為止,DeFi 借貸形式卻極其單一,各大借貸協議基本是「可變利率」。反觀傳統借貸市場,則主要以「固定利率」貸款(房貸、車貸、消費貸等)為主,DeFi 借貸在這方面發展非常薄弱。由于固定利率借貸可以降低風險,對于傳統金融玩家來說更加熟悉也更具吸引力,這也成為 DeFi 未來打開圈外增量市場的必經之路。

近期,Odaily星球日報接觸了一家名為 Pledge Protocol(下文中簡稱 Pledge)的項目。

作為 BSC 上首個去中心化固定利率借貸協議,Pledge 支持用戶在既定期限內以固定利率貸款或借款,從而降低利率波動的風險。并且,Pledge 創造性地將 NFT(非同質化代幣)引入借貸環節,創新地構建了分布式Interest Rate Swap(利率互換)協議。作為抵押的“憑證”,每個 NFT 都包含了借貸利率以及到期日等關鍵要素,可以成為其他DeFi 協議上利率交換池衍生品交易的基礎模塊。

去中心化固定利率協議賽道目前尚未出現頭部項目,傳統金融的百萬億級衍生品交易規模尚未在 DeFi 世界復刻。這對于 Pledge 來說,既是機遇,也充滿著挑戰。

去中心化借貸,作為 DeFi 市場最早也是最熱門的板塊之一,保持長盛不衰。數據顯示,截至 9 月 2 日,DeFi 借貸協議存款總量突破 700 億美元,創歷史新高。

法官批準Ripple動議,以驗證七名美SEC官員公開言論的視頻:金色財經消息,美國前聯邦檢察官James K.Filan發推特表示,在一份只有文本的命令(Text Only Order)中,法官Netburn批準了Ripple被告的動議,即送達兩份傳票,以驗證七名美國證券交易委員會(SEC)的公開言論視頻,并忽略SEC關于被告試圖重新開啟證據發現程序的指控。[2022/8/15 12:26:11]

高速增長的數據,也驗證了 DeFi 借貸確實存在獨特的優勢。用戶可以無需中介、無需信任的方式提供加密貨幣貸款,并賺取一定的利益,而在傳統市場中,貸款人這一角色通常為大型機構所審核或把控;同時,借款人也可以通過超額抵押,實時獲取資金,從而簡化傳統借款手續,降低借款門檻。從這個角度來看,DeFi 借貸是對傳統金融的一個有效補充。

然而,亮眼的數據下也暗藏著許多問題。目前 DeFi 借貸主要形式是可變利率,仍缺少一個重要的組成部分:固定利率、固定期限的融資市場。固定利率金融市場是最常見的傳統融資市場類型,并且傳統借貸市場主要由固定利率貸款驅動。根據 ICMA 的數據,截至 2020 年 8 月,全球固定收益市場的整體規模約為 128.3 萬億美元,美國地區占比最大,達到 46 萬億美元,固定利率產品市場前景可見一斑。

我們既要看到可變利率帶來了數百億美元的市場體量,但同時更應該思考:在 DeFi 借貸增長進入瓶頸階段,下一波增量應該來自哪里。顯然,目前在 DeFi 市場處于薄弱環節的固定利率將有望帶來圈外增量。

“對于圈外用戶來說,目前 DeFi 市場中的可變利率借貸協議充滿著不確定性,并且他們也對可變利率并不熟悉,信心成本較高;而固定利率貸款不僅可以降低風險,也可以使圈外傳統金融用戶對 DeFi 協議增加信心,從而提升 DeFi 市場整體規模。”Pledge Protocol 首席技術官 Michael Ren 解釋。

Ripple前CTO Jed McCaleb結束XRP拋售,歷時長達八年:7月18日消息,Ripple首任CTO Jed McCaleb終于結束長達八年的XRP拋售,其“~tacostand”錢包只剩下46.7枚XRP。

XRP Scan數據顯示,Jed McCaleb于7月17日6:31(UTC)執行110萬枚XRP(價值394742.18美元)轉賬。(Cointelegraph)[2022/7/18 2:20:40]

作為 BSC 上首個主打固定利率去中心化借貸協議,Pledge Protocol 自誕生之初便引發關注。其支持用戶在既定期限內以固定利率貸款或借款,從而降低利率波動的風險。

當 DeFi 項目們以自身 TVL(鎖倉量)作為考核指標時,Pledge 希望能拓展市場規模,為 DeFi 市場帶來增量。

“現在 DeFi 借貸協議 TVL 達到幾十億美元就可以成為龍頭,但對于傳統金融機構來說,這個體量還太小了。Pledge 的競爭對手不是 Aave、Compound 等 DeFi 協議,而是傳統銀行(富國銀行)。我們的目標客戶是傳統金融用戶,希望通過我們的努力將其轉換為 DeFi 用戶。”Michael Ren 告訴Odaily星球日報。

雄心勃勃的 Pledge,也獲得包括丹華資本在內的多家機構投資。需要說明的是,丹華也是 Compound 的早期投資者之一,這次投資也完善了其在借貸協議和衍生品領域的布局。另外,丹華不僅在財務上投資 Pledge,對于產品設計以及戰略規劃等方面,也給出了自己的建議,使得 Pledge 作為一個創新者,而不是仿造者,持續引領開放金融市場發展的最前端。

前Ripple CTO暫停出售剩余XRP,錢包內仍持有超過532萬枚XRP:7月16日消息,按此前的數據估算,Ripple首任CTO Jed McCaleb可能在7月16日之前完成XRP代幣拋售。但似乎他正在暫停出售剩余的XRP,具體原因不詳。

Jed.tequ.dev網站數據顯示,Jed McCaleb的“tacostand”錢包仍然持有5324316枚XRP,價值179萬美元。(The Crypto Basic)[2022/7/16 2:17:37]

Pledge 協議的運行,離不開三個關鍵角色:借款人、貸款人和流動性提供者。

借款人:將由超額抵押資產擔保的 pToken 存入流動資金池,并獲得相應的穩定幣;

貸款人:將穩定幣存入流動性池,并獲得相應的 pToken,為協議提供流動性而獲得固定的 APY;

流動性提供者:將穩定幣和相應的 pToken 存入流動性池中,任何一方都可以借出或借用;每次貸款人或借款人進行交易時,他們向其池中的流動性提供者支付交易費。

(注:pToken 是衍生品,標價了借貸利率以及到期日等要素。)

下面,我們舉個例子幫助大家理解。

小秦手中有 1 個 BTC,但需要借入一些穩定幣進行其他操作。此時,他可以用 1 個 BTC 作為抵押品,在 Pledge 協議中設置自己需要借出多少錢(假設 2 萬 USDT),以及借款時間(假設 6 個月);此時系統會自動設置借貸利率(假設 10%),并生成一個 pBTC;小秦可以將這個 pBTC 賣給流動性池,獲得 2 萬 USDT;此時的 pBTC 所代表的含義是:小秦需要在 6 個月后,償還本金 2 萬 ?USDT 以及利息 1000 USDT;半年后,小秦如約還款,贖回自己的抵押品 BTC。

律師事務所合伙人:Ripple只滿足Howey測試的極少要求,不應被視為證券:在訴訟案中支持Ripple、反對SEC的律師事務所Debevoise&Plimpton合伙人Andrew Ceresney表示,Ripple只滿足了Howey測試的極少要求,因此不應受任何證券分類的限制。據悉,SEC利用“Howey測試”來判斷哪些資產屬于證券。(Live Bitcoin News)[2021/1/27 13:37:00]

同樣地,貸款人小王可以將自己手中多余 1 萬個 USDT等,投入 Pledge 協議中,設置自己存款時間以及存款利率,從而獲得一個 pUSDT;到期后,pUSDT 將兌換回本金和利息。

在這兩個案例中,為pBTC、pUSDT 提供兌換交易的,就是流動性提供者,它可以獲得每次交易的手續費。

需要注意兩個問題。首先,利率一旦固定則不可變動,即鑄造了 pBTC、pUSDT 等意味著協議達成,條款不可變更,即便后續利率上漲/下跌都與已經定立的合約無關;其次,利率實時變動,即便上一周期利率 5%,下一周期利率也可能不同。

另外,根據白皮書中的解釋,“pToken 為質押用戶提供了一種簡單而安全的方式,以承諾在未來的時間轉移價值。這些 pToken 代表對指定到期日的正(有權接收)或負(有義務支付)現金流的要求”。

而 Michael Ren 進一步透露,Pledge 協議中的 pToken(pBTC、pUSDT等等),其本質上會演進到一個標準的金融 NFT,它是可轉讓、可交換(Swappable)的資產,是 Pledge 平臺的基本構建模塊。

引入非標準化的 NFT 來表示固定利率,這種想法在借貸協議中算是一個不錯的創新,是對 NFT 應用的一大創新,同時也是各大資本所看好的方向。Multicoin Capital 合伙人 Mable Jiang 就曾表示:“有一些金融資產,比如固定利率調期,你需要表示它的日期,沒辦法用標準化的 ERC20 表示。所以,大家會開始思考怎樣通過 NFT 的方式,解鎖更多的資產流動性。”

Ripple首席執行官:比特幣控股公司將受到拜登政府的審查:Ripple首席執行官Brad Garlinghouse表示,美國總統當選人拜登將創建新政策,要求上市公司披露其運營中與氣候變化相關的活動和溫室氣體排放。這樣的政策轉變將對Square等比特幣控股公司產生深遠的影響。Garlinghouse表示,特朗普的反加密貨幣言論也只是基于內在價值,而不是環境考慮。由于不利的監管環境,Ripple正在考慮離開該國。據悉,紐約金融服務部門(NYDFS)也在敦促企業注意氣候變化相關問題,在寫給該州受監管的加密貨幣公司的信中呼吁采取措施,以評估和減輕氣候變化風險因素。(btcmanager)[2020/11/12 14:07:12]

最后,我們也關注到 Pledge 生態治理中,Pledge 首創“橋接雙幣”模式進行治理,來實現價值捕獲和長期投資者獎勵的平衡。

一方面,Pledge 將向借款人、貸款人發放 PLGR 代幣作為獎勵;PLGR 代幣也可以作為抵押品借入穩定幣,質押協議費用將用于回購 PLGR 代幣。

另一方面,為了防止拋壓,Pledge 也設計了 Master Token (MPLGR)進行治理,PLGR 與 Master Token 按照 3:1 的比例兌換,并且是限額兌換;擁有治理代幣的用戶,將通過投票決定抵押品、抵押率、借貸利率以及借貸周期等一系列產品設計,實現社區治理。通過這樣巧妙的設計,讓價值歸于社區的積極且長期持有的用戶和開發者。

實際上,目前固定利率協議賽道不只有 Pledge,同類競品還有 Yield?Protocol、Notional Finance 以及 UMA’s yUSD。但在我看來,Pledge 更加符合市場發展潮流,也更有希望引領行業發展。

首先從產品形式上來看,Pledge 的產品更符合傳統金融習慣,無論是傳統用戶還是 DeFi 用戶都很容易理解,也更容易傳播開來,而其他幾個競品產品設計較為復雜。

以 UMA 為例,其是通過發行收益率美元代幣(yUSD-SEP20)的方式來實現固定利率。簡單來說,用戶存入某抵押品獲得收益代幣,面值一美元;如果借款人想鎖定一個固定利率,他們可按照折扣(85折)在市場進行拋售換取穩定幣,到期時再按照 1 美元面值贖回,反之貸款人可以以折扣價買入,按照面值進行兌換。但這種方式理解起來較為困難,同時借貸利率波動性較大,流動性也很難保證,因而目前使用的人并不多。

而 Pledge 在產品設計邏輯上,將利率、到期日等要素以智能合約的形式固定在 pToken 中,更加符合傳統借貸習慣。同時,將非標準化的 NFT 引入借貸領域也是一個不錯的創新。

“金融資產最難的,就是時間屬性的刻畫。對于 Aave、Compound 這些借貸協議來說,它們更看重日間交易,消解了時間屬性,屬于一維層面;Pledge 的 Financial NFT 增加了資產的更多獨一無二的屬性比如時間維度,用?NFT Swap?重構了Interest Rate Swap這一傳統金融市場百萬億級市場。因此,對他們來說就像一種來自開放金融(Open Finance)的降維打擊。 ”Pledge 顧問 David Tse 博士解釋。

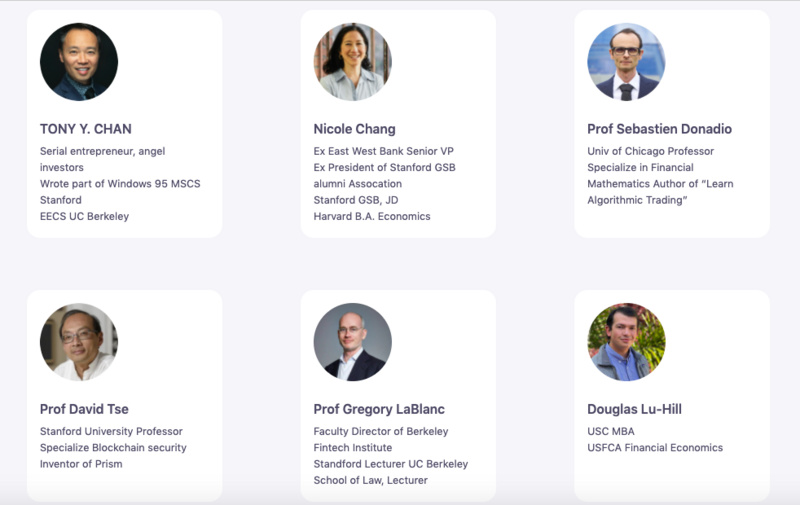

此外,從團隊來看,Pledge 團隊出身硅谷兩所世界名校,扎根傳統金融20余年,在固定利率市場積累了豐富的資源。

Pledge 的CEO兼聯合創始人Tony Chan,斯坦福大學計算機碩士,曾是 Windows 95 系統開發者之一,在科技和金融領域從業數十年;CTO Michael Ren 曾深耕互聯網金融領域,在金融衍生品以及產品設計方面有著豐富的經驗;項目投資者和顧問 David Tse?博士,斯坦福大學教授,曾是比特幣早期開發者,現在帶領團隊幫助以太坊核心開發團隊做代碼審核;團隊的另外一位顧問 Gary Lablanc?博士,是伯克利大學與斯坦福大學雙教授,同樣有著豐富的加密經濟經驗。

“我們團隊在傳統金融方面資金特別強,出借人資源源源不斷,這來自于創始人Tony在硅谷二十多年的積累。對我們來說,TVL 從 0 到 10 億美元,可能就是幾天的事。現在有很多礦工以及其他領域的合作伙伴,已經在排隊中,一直敦促我們快點上線產品,但我們還是想把產品打磨更好。”Michael Ren 表示。

最后,從底層基礎設施來看,Pledge 目前基于 BSC 進行開發,也處于增量生態中。

雖然以太坊是最大的 DeFi 平臺,但隨著 NFT 熱潮的興起,目前鏈上擁堵狀況加劇,Gas 費用居高不下。轉站其他高性能公鏈,對于用戶更加友好,BSC 則是首選。數據顯示,今年 5 月和 8 月,BSC 處理的交易數量大約是以太坊的 10 倍。并且,除了散戶之外,大型投資者也正在涌向幣安智能鏈。數據顯示,約 7.4% 的加密基金、45.6% 的套利交易者和 39.1% 的大型和盈利流動性提供商同時跨幣安智能鏈和以太坊。

當然,未來隨著產品的完善,Pledge 也將開啟跨鏈計劃,進入以太坊、Heco 、Solana、Polkadot 等其他生態。目前,Pledge 正與 Polygon 等合作伙伴進行合作,不日將進行官宣。

Pledge 的目標是鏈接實體資產與加密資產,打通兩個世界的壁壘,將數以千萬計的增量用戶和百萬億級的 Interest Rate Swap交易帶入 DeFi 市場,成為下一代DeFi 的創新者。對于 Pledge 已達5萬人的社區來說,成員們都在努力朝著這個目標前進。

據媒體報道,今年 8 月,Pledge 宣布與美國房地產經紀公司 NAREIG International 達成合作,允許用戶利用他們的加密資產作為抵押品從而在美國獲得房地產,并且不需要實際出售加密貨幣投資組合。據介紹,NAREIG 是一家提供全方位服務的房地產經紀公司,為全球客戶提供廣泛的房地產服務,包括住宅、商業、土地開發和相關服務。

Pledge 團隊顧問 Nicole Chang 表示,通過加密資產購買房產只是該計劃的第一步,未來還將實現房地產抵押上鏈,通過 NFT 進入加密市場進行流轉。

對于 Pledge 來說,萬里征程才走了一小步,未來還有更大的進步空間。我們也期待看到 DeFi 固定利率協議賽道,涌現出更多的優質創新項目。

作者 | 秦曉峰

編輯 | 郝方舟

Tags:PLEDGELEDEDGAppleB TokenSkyBridgerledger錢包幣被盜ledger錢包安全嗎

處在加速迭代中DeFi,正在重新定義金融的未來,不斷涌現的創新讓我們每天都處在萌新的狀態。但是我們似乎很久沒有聽到關于去中心化抵押借貸的變革了,它仿佛成為了一成不變的基礎設施.

1900/1/1 0:00:00前言 相信很多人都參與過各式各樣的拍賣,不同平臺、不同拍賣機制,其中很多人也已經成為了這方面的專家。不過大家可能對 Gnosis Auction 相對陌生.

1900/1/1 0:00:00可擴展性是區塊鏈行業的一個持續性挑戰。隨著去中心化金融的爆炸式增長,區塊鏈對于可擴展性的要求越來越高。各種區塊鏈正試圖通過分片、Layer2和側鏈等可擴展性方案來解決此難題.

1900/1/1 0:00:00Cyber Journey盲盒 888個限量發行 9月8號15:00將在Mynft.io開售9月8號.

1900/1/1 0:00:00Celer cBridge 是一個跨鏈資產轉移方案,cBridge 同時支持了 L1 與 L2、以及 L1 與 L1 之間的資產橋接.

1900/1/1 0:00:00dYdX又一次掀起了DeFi空投盛宴。8月3日,這個去中心化衍生品協議宣布,向36203名交互用戶發放治理代幣DYDX,按交互程度,用戶收到的空投數量從310.75枚到9529.86枚不等.

1900/1/1 0:00:00