BTC/HKD-0.2%

BTC/HKD-0.2% ETH/HKD-0.57%

ETH/HKD-0.57% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD-0.42%

ADA/HKD-0.42% SOL/HKD+0.76%

SOL/HKD+0.76% XRP/HKD-0.57%

XRP/HKD-0.57%注:原文作者為Ben Giove,以下為全文編譯。

DeFi依靠流動性運行。無論是去中心化交易所,貨幣市場,還是穩定幣,流動性都是推動這些應用的必要燃料。

盡管它很重要,但在加密貨幣經濟中,流動性可能是一種善變的資源。獲取和保留流動性的成本很高,而資本唯利是圖,做市商也主要集中在鯨魚和機構手中。本質上講,這是低效且不可持續的。

如果我們希望DeFi最大限度地發揮其潛力,那么就需要解決這一問題,而這也是Tokemak出現的契機。

Tokemak是一個去中心化的做市協議,它是一個新穎的DeFi原始方案,旨在創建一個流動性基礎設施層,供DAO、新的DeFi項目、做市商、交易所和高級用戶使用。

可以說這是一個很高的要求。但它能達到它的期望嗎?

讓我們拭目以待。

在我們深入了解Tokemak本身之前,讓我們花點時間來更好地了解DeFi內流動性的性質。如上所述,流動性既是必要的,也是有問題的。它是昂貴的,唯利是圖的,而且集中在少數實體手中。

很少有東西比流動性挖礦更能體現這種關系了。

雖然它在引導整個DeFi生態系統的增長方面是一個有效的策略,以太坊上DeFi的TVL從2020年6月Compound計劃開始時的11.5億美元增加到了今天的1140億美元,但流動性挖礦對協議來說是一個巨大的成本。

例如,自啟動計劃以來,Compound已將其價值鎖定從5.97億美元增加到了108.1億美元。這種增長使該協議能夠更好地完成其運作。流動性的增加意味著Compound能夠為其儲戶提供更大的借貸量。

交易聚合協議OpenOcean推出以太坊流動性質押聚合器:金色財經報道,交易聚合協議OpenOcean宣布推出以太坊流動性質押聚合器,為以太坊DeFi 質押者提供實時質押解決方案,并且提供當前市場上主要流動性質押服務提供商(如 Lido、Rocket Pool、Ankr、Stakewise和Frax)的比價和交易服務。(prnewswire)[2023/4/12 14:00:02]

然而,為了提供吸引這種流動性的激勵措施,Compound已經分發了價值超過2.71億美元的COMP代幣。這與同期賺取的2910萬美元的協議收入(目前全部分配給儲備金)相比,意味著Compound在這段時間內基本上是在虧損中運營。該計劃還以COMP價格的下行壓力為代價,因為進入市場的獎勵往往由產量大的農民出售。

除了成本高之外,流動資金也是唯利是圖的。資本永遠在尋找風險調整后的最高收益率,由于許多高收益率的來源在很大程度上歸因于代幣獎勵,而當代幣獎勵減少或結束時,資本就會離開去追逐下一個機會。

這種雇傭兵性質的一個突出例子是Uniswap。在2020年9月至11月期間,在為期兩個月的流動性挖掘計劃結束后,LPs得到了UNI獎勵的激勵,但協議TVL下降了近49.5%。

在了解了DeFi內流動性問題的性質后,讓我們來深入了解下Tokemak本身。該協議很復雜,所以讓我們通過系統內的關鍵組件和參與者來看看它們是如何相互配合的。

SATO今日在SwapAll, LavaSwap, BurgerSwap 同步開啟流動性挖:據報道,超級算法穩定幣 SATO今日在SwapAll, LavaSwap, BurgerSwap 同步開啟流動性挖礦。目前在SwapAll 共計有超過760萬USDT等值資金進行SATO流動池挖礦,參與用戶能獲得較高年化收益。

SATO是一個帶有通脹通縮機制的算法幣,基于Amplforth 算法并進行改良,支持eth,bsc,heco三條主鏈的通脹通縮。[2021/4/16 20:26:39]

代幣反應器(Token Reactors)

每個由Tokemak支持的資產都有自己的代幣反應器。反應器是匯集特定資產存款的樞紐,形成流動性提供者(LPs)、存款人和流動性主管(LDs)之間的聯系,后者將他們質押的TOKE分配給反應器,以決定這些資產的部署地點(下文將詳細介紹這兩點)。

反應器的目的是 "平衡",或者說使流動性提供者的存款價值和流動性主管所質押的TOKE之間盡可能地接近1:1的比例。為了激勵這一點,該協議通過算法調整支付給LP和LD的利率(目前兩者都是通過TOKE獎勵支付的)。當一個反應器內的資產價值大于它所質押的TOKE時,LD的收益率將增加,以吸引更多的TOKE并平衡反應器。反之,當反應堆被過度質押時,LP收益率將向上調整以激勵更多的流動性提供者存款。

雖然反應器尚未上線,但其創建最初將通過TOKE持有人的治理投票來決定。未來,該團隊打算最終支持無許可的反應器創建。

Mooniswap支持合規穩定幣HUSD流動性挖礦:據官方消息,自動做市商(AMM)Mooniswap已經正式支持合規穩定幣HUSD,并在平臺內的HUSD/USDC, HUSD/USDT池中開啟了早期流動性預挖礦。此前Mooniswap中HUSD交易對的總流動性已突破50萬美元。

Mooniswap是由鏈上交易聚合器1inch推出的自動做市商平臺(AMM),允許用戶以去中心化和非托管的方式進行加密資產的兌換。

HUSD是由Stable Universal發行的合規穩定幣,與美元1:1錨定。HUSD團隊旨在將HUSD打造成為安全、合規、便捷的穩定幣。[2020/10/30 11:15:11]

流動性提供者

如上所述,流動性提供者是通過反應器將資產存入協議的參與者。這個概念類似于為DEX提供流動性,但用戶不是通過與協議對接的前端,而是直接存入Tokemak,然后由Tokemak為他們安排流動性,簡化了作為LP的復雜性。

流動性提供者以TOKE獎勵的形式賺取收益,并在提供時獲得 "tAsset",像Compound、Aave或Yearn一樣,代表對其相關存款的1:1的代幣化申領。

通過Tokemak提供流動性的一個突出特點是,LP存款是單邊的。與Bancor一樣,這與通過DEX(如Uniswap或Sushiswap)提供的 "傳統 "服務不同,在DEX中,LP需要同時存入某一特定資產對。在Tokemak中,流動性提供者被屏蔽在無常損失之外,而風險則轉移到流動性主管身上。

江卓爾:Dex不能取代Cex是因為TPS過低,流動性挖礦是為降低交易滑點:萊比特礦池CEO江卓爾發表評論文章表示,Dex的資金盤階段已經結束,Dex將回到應該待的位置上去:作為Cex的補充,占領大量(不能上交易所)小Token的長尾市場。Dex不能取代Cex,是因為TPS(每秒交易筆數)過低 & 手續費過高,是Dex的硬傷,導致Dex必須通過流動性挖礦的歪招,來降低交易滑點。之所以說是歪招,是因為農民(流動性提供者)使用AMM等方式提供流動性,會持續受到無常損失。世間最重要的就是守恒定理,從來不存在免費的午餐,從貨架上拿下來的每一件商品,最后都必然要付錢,甲不付錢,乙就要付。這本質上還是TPS不夠的鍋,流動性挖礦的本質,是由農民來承擔本來用戶承擔的滑點損失,所以必須分Dex的Token給農民,彌補農民的無常損失。世間最重要的就是守恒定理,貨幣能無中生有,而財富不能。[2020/10/3]

流動性主管

流動性主管(LDs)決定流動性的分配。為了參與,LD將TOKE存入協議。他們可以選擇將他們所質押的TOKE分配給一個、多個或按比例分配給系統內的所有反應器。

在決定了一個或多個反應器后,LD可以用他們的TOKE投票決定流動性分配給哪個交易所。LD的投票權與他們在給定反應器的總TOKE份額成正比。到期時,流動性被引導到一個場所,間隔一周,稱為周期。

最初,該協議計劃支持流動性導向到Uniswap V2、SushiSwap、0x和Balancer。未來,該項目計劃擴大流動性方向,以包括更多的場所,如Uniswap V3,并將有能力分配到其他區塊鏈和第二層的交易所。

FTX創始人:Compound平臺DAI數量極高有望實現流動性挖礦多樣化:7月24日,加密衍生品交易平臺FTX創始人Sam Bankman Fried發推稱,已經給Compound提案018投票了。他表示,Compound平臺上DAI的數量太高了,而這將使它與平臺上的其他代幣更加一致,能推動更多樣化的使用,并有望實現流動性挖礦的多樣化。早間消息,Compound發起cDAI最新利率模型提案018,允許通過治理來設定具體利率。[2020/7/24]

與LP一樣,LD以TOKE獎勵的形式得到補償。然而,流動性主管面臨的風險要比提供者大得多,因為如前所述,他們是系統中的參與者,面臨著無常損失。

盡管Tokemak抽象化了提供流動性的復雜性,但該協議不能消除無常損失的風險。

相反,該風險從流動性提供者手中轉移到了流動性主管手中。

如果資產面臨無常損失,而流動性提供者不能提取其存款的全部價值,該協議將首先從有關的反應器中提取資產儲備。如果這還不夠,支付給反應器的LD的TOKE獎勵將被重新分配給LP。如果反應器仍然抵押不足,就像Aave一樣,分配給反應器的抵押TOKE將被削減,并將其作為最后的支持,以使LP得到補償。

捆綁組合

有了這些概念,我們就可以理解這個系統是如何運作的了。

?簡單來說,就是流動性提供者將資產存入代幣反應器,然后由流動性主管質押TOKE,以選擇流動性的流向。

Tokemak不僅有獨特的設計,而且它的推出也同樣有趣。該協議在金融和社區層面的啟動是通過一系列新的機制進行的,這些機制被統稱為 "零周期",最終涉及向參與者分配500萬枚TOKE(總供應量的5%)。

零周期內有三個不同的事件:

1. Degenesis

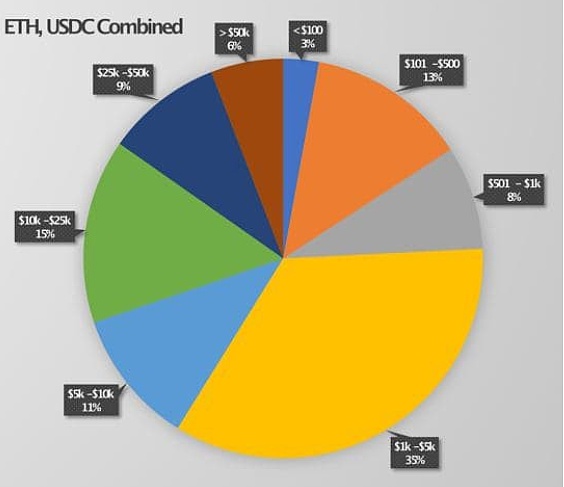

Degenesis是零周期的第一個活動,是一個持續一周的公平啟動活動,參與者可以投入ETH或USDC來換取TOKE。這樣,Tokemak就開始建立起協議控制資產(PCA)的儲備,并獲得常用的 "基礎資產",以便在流動性被引導到交易所時與反應器資產配對。

來源:?Tokemak Medium

事實證明,Degenesis在吸引小型和大型用戶上取得了平衡,因為65%的ETH和USDC投入資金都在5000美元或以下。

2. 耕種

零周期的第二個階段是耕種。這是該協議積累基礎資產的另一種機制,并允許它為TOKE本身建立流動性。Tokemak目前正在激勵三個單一資產池,包括ETH、USDC和TOKE,以及用TOKE獎勵Uniswap V2和SushiSwap上的TOKE/ETH對。

目前ETH和USDC池的收益率在20-25%之間,TOKE池的收益率在100%左右,TOKE/ETH對的收益率在525%。在耕種的前兩周,ETH和USDC池是 "私有 "的,即只供Degenesis參與者使用。

3. 反應器抵押事件(C.O.R.E)

零周期的第三個也是最后一個階段是通過反應器抵押事件(C.O.R.E)將第一批反應器上線。該活動包括一個為期一周的投票,代幣持有人將選擇首批五個反應器,由協議支持。

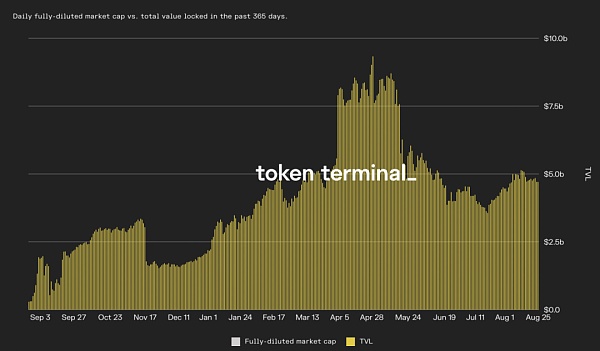

盡管Tokemak剛剛起步,但它已經看到了顯著的牽引力。

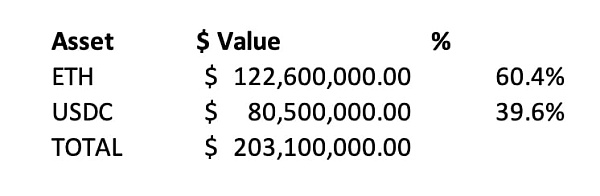

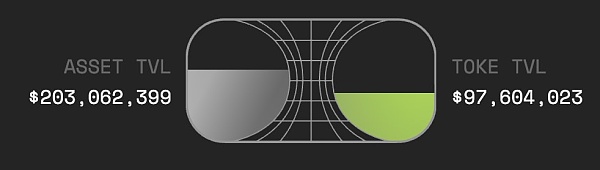

該協議已經從Degenesis和Genesis池中積累了2.031億美元的PCA,其中包括價值1.226億美元的ETH(60%),以及8050萬美元的USDC(40%)。

除了建立其PCA庫存外,Tokamak還設法為TOKE吸引了大量的流動性。目前在質押池內有價值9600萬美元的TOKE,以及Uniswap V2和SushiSwap上的TOKE/ETH對。

這意味著,如果該協議今天全部上線,那么PCA與TOKE的總余額將以2:1的比例向前者傾斜。

Tokemak也已經開始與其他DeFi協議整合。SushiSwap上的TOKE/ETH對是交易所Onsen農場的一部分,而且正在用TOKE和SUSHI獎勵進行激勵。雖然只有價值35.3萬美元的LP代幣被質押在SushiSwap上,且收益率顯示"只有297%",而Tokemak界面上的收益率為523%,但這確實表明這兩個協議之間存在著緊密的關系。

此外,TOKE已經被接受為Rari Capital在Fuse(一個獨立的貨幣市場協議)上的 "Token Mass Injection"池的抵押品。這使得持有者可以通過借貸來釋放他們的TOKE的價值。

Tokemak是一個令人著迷的協議,在幾個不同的層面上具有轉變范式的影響。

首先,Tokemak使流動性供應和做市的過程民主化。通過單邊存款和對無常損失的保護,Tokemak為日常用戶提供流動性創造了一種簡化的、風險最小化的方式。此外,通過TOKE的流動性導向,用戶還可以獲得其他方式無法獲得的做市機會。

Tokemak另一個迷人的層面是TOKE本身。正如我們所知,TOKE在協議中扮演著許多不同的角色,包括:

對Tokemak DAO的管理

對LPs、LDs和資產存款的激勵

在發生極端無常損失時的協議后盾

流動性方向或代幣化流動性

最后一點特別有意思,由于持有者能夠為一項資產引導流動性,并將其引向自己選擇的目的地,TOKE可以被認為是代幣化的流動性。這意味著TOKE不僅僅是一個治理或運作代幣,也是一個獨特的數字商品。

此外,通過擁有TOKE,持有人或實體擁有進入系統內流動性的權利,使代幣成為各種不同實體的高價值資源,并將流動性變成任何人都可以利用的基礎設施層。

例如,DAOs(該團隊認為他們將是該協議的最終用戶)可以在他們的資金庫中持有TOKE,以確保和引導流動性到他們的代幣,而不是發起一個通脹的流動性挖礦計劃。

鑒于它的稀缺性,目前只有1億枚TOKE存在,而且也有人認為,我們將可以看到一些類似于“TOKE戰爭”的戰線,即協議競爭獲取TOKE。

控制TOKE的人是否控制了DeFi的流動性?

Tokemak是一個耐人尋味的新協議。憑借創新的設計、獨特的發布和重要的目標市場,Tokemak可能會成為更廣泛的加密貨幣生態系統的重要流動性基礎設施。

這個新興的協議現在還處于非常早期,因為他們還沒有完全在主網上推出,然而,隨著他們繼續建立這個基礎設施,值得密切關注。

Rarible?是一個建立在以太坊上的綜合NFT交易平臺。早期依靠著創新型的市場流動性挖礦方式,快速搶占了相當一部分的市場份額,目前生態整體規模發展情況良好.

1900/1/1 0:00:00就在今晚!NewB.Farm收益農場將與區塊鏈數字資產管理服務平臺Coinhub于今晚20:00做客《DeFi掘金記,一秒讀懂DeFi》.

1900/1/1 0:00:00AutographNFT 允許用戶在智能合約中使用其 Web2 身份,可以讓網絡世界中的內容和人之間創建多維的新關系.

1900/1/1 0:00:00有關 submarine swap(“潛水艇互換”)的討論已經持續好一段時間了,而且已經出現了有意思的產品和服務.

1900/1/1 0:00:00今年隨著Axie的火爆,正式開啟了gamefi的時代,近幾個月來gamefi新項目層出不窮,但大多數項目都要等到年底或是明年才正式開啟.

1900/1/1 0:00:00今天帶來第三個優質空投(Betafinance)(官方已確定有空投) Beta Finance 是一種協議,它使 DeFi 用戶能夠訪問一個可擴展且可訪問的貨幣市場.

1900/1/1 0:00:00