BTC/HKD+0.52%

BTC/HKD+0.52% ETH/HKD+0.87%

ETH/HKD+0.87% LTC/HKD+2.03%

LTC/HKD+2.03% ADA/HKD-1.59%

ADA/HKD-1.59% SOL/HKD+3.05%

SOL/HKD+3.05% XRP/HKD-0.75%

XRP/HKD-0.75%北京時間2021年07月21日03:40,我們的攻擊檢測系統檢測到某個交易異常。通過對該交易進行擴展分析,我們發現這是一起利用通縮代幣(deflation token)KEANU的機制對Sanshu Inu部署的Memestake合約的獎勵計算機制的漏洞進行攻擊的事件,攻擊者最后獲利ETH約56個。下面詳細分析如下:

今年以來爆火的狗狗幣(DOGE)、柴犬幣(SHIB)引發了廣泛的關注,同時帶火了其他相關的meme幣,更引發了大量的項目方開發自己的meme幣及圍繞meme幣提供服務,其中Sanshu Inu就是其中一員。Sanshu Inu不僅發行meme幣SANSHU,還創建了合約Memestake作為meme幣的耕種池。用戶只要往Memestake中質押meme幣,就可以獲得代幣Mfund作為獎勵。

另一方面,大量的meme幣都是通縮代幣,即該種代幣的發行量會逐漸減少。其中部分meme幣的通縮實現形式是在用戶每次進行交易轉賬(transfer)的時候扣取一定比例的幣用于銷毀和再分配,這將導致接收方實際收到的token數量小于支出方實際支付的數量。本次涉及的通縮代幣KEANU就是采用這種實現。

該攻擊的大致原理就是通過控制Memestake進行KEANU的多次轉入轉出減少其持有的KEANU數量,從而利用其獎勵計算函數的漏洞致使Memestake給攻擊者發送大量Mfund。

為了便于理解,我們首先簡要地介紹一下和此次攻擊相關的兩個實體合約:KEANU代幣的 KeanuInu 合約和 Memestake 合約。

KeanuInu 合約

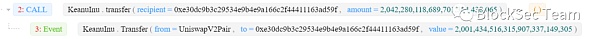

正如前面所說,KeanuInu在實現代幣KEANU的轉賬時,會扣取一定比例的幣用于銷毀和再分配,其中用于銷毀的比例設置為定值——2%。如圖,在調用KeanuInu的transfer()及transferFrom()函數的時候,函數調用中顯示的轉賬數量跟emit的事件log中記錄的數量并不一致。

FTX US前總裁去年9月辭職的部分原因是與SBF等“長期存在分歧”:4月10日消息,FTX債務人發布的報告披露,前FTX US總裁Brett Harrison于去年9月辭職,部分原因是與SBF及其核心圈子成員“長期存在分歧”。Brett Harrison對FTX US的運營方式表示嚴重擔憂,包括“缺乏適當的授權、正式的管理結構和關鍵雇員”。據稱當他向SBF和前工程總監Nishad Singh表達這些擔憂時,他的獎金“大幅減少”,公司律師指示他向SBF道歉,但被他拒絕。

對此,Brett Harrison發推稱,“自今年1月以來,我曾多次公開寫過和說過我從FTX US辭職的情況。”

據此前報道,今年1月,Brett Harrison發推稱,其任職期間與“情緒不穩定”的SBF共事,并與SBF及其副手們的關系已徹底惡化,雙方在FTX管理方式上的爭執長達數月。“我在公司工作六個月后,我與Sam的關系開始出現明顯的裂痕。大約在那時,我開始強烈主張將FTX US的執行、法律和開發團隊與FTX分離和獨立,但Sam不同意。”Harrison補充說,“我沒有想到,這些問題的背后竟是數十億美元的欺詐。在我的職業生涯中,我曾在其它更成熟的公司中見到過類似問題,并且相信這些問題不會對商業成功造成致命影響。”

之后,SBF回應稱,Brett Harrison所言大多不屬實,不想與其公開爭論。[2023/4/10 13:54:01]

其由于其實際代碼實現較為復雜,此處不再展示,感興趣的朋友可以根據后面附錄給出的合約地址在etherscan.io自行查看合約實現。另外,上面兩張截圖來源于我們自行開發的交易解析工具,目前開放公測中。歡迎各位點擊https://tx.blocksecteam.com:8080/試用。我們的工具將函數調用與過程中產生事件log結合展示的方式,對于分析通縮代幣等問題更有幫助。

韓國環境部、Samsung Next等多家機構被列入FTX潛在債權人名單:金色財經報道,韓國多個主要公共機構和公司近期已被列入 FTX 潛在債權人名單,包括韓國環境部、韓國最大的律師事務所 Kim & Chang 以及三星電子旗下投資公司 Samsung Next。其他韓國公司包括共享辦公室服務提供商 The Executive Centre 和 Vantago。

韓國環境部對此回應,其財務資金與 FTX 沒有直接交易,將與美國特拉華州破產法院進行磋商,以確認債權人名單的細節。此外,考慮到小組委員會可以以環境部的名義進行交易,環境部計劃進一步調查交易細節并檢查基金的運作情況。

FTX 律師此前提交給法院的債權人名單中,并沒有列為債權人的背景或規模等信息,只有債權人的姓名和地址。名單上唯一的韓國政府部門是環境部。除韓國環境部外,日本環境財務法務部、印度財務省、越南財務科學技術部也被列為債權人[2023/1/29 11:34:59]

Memestake 合約

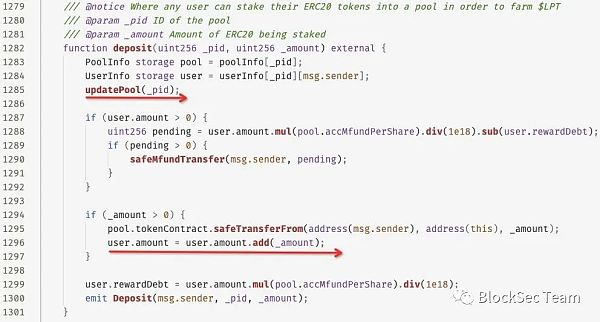

下圖是MemeStake的deposit函數。函數首先調用updatePool更新資金池狀態,然后將用戶的token轉賬給自己。當傳入的_amount大于0時會在代碼的1295行進行轉賬。

然而,由于KEANU token的通縮特性,雖然調用safeTransferFrom函數時傳入的金額是amount,但是實際上轉入資金池的金額小于amount。并且在代碼分析中我們注意到,transfer的目的地是自己,也就是說對于MemeStake來說,所有用戶的某個幣種(如KEANU token)的存款都屬于MemeStake。

在轉賬后的1296行,MemeStake會對用戶的存款進行登記,但這里登記采用的仍然是amount(而真實的轉賬量小于amount),因此用戶真正的存款量比登記的user.amount更小。

最后在1299行,可以看出user.rewardDebt參數也是根據(比真實值要大的)user.amount來計算的。

知情人士:Twitter大幅削減負責全球內容審核的國際員工:金色財經報道,據知情人士報道,Twitter 上周五裁減了十幾位負責全球內容審核的國際員工,以及與仇恨言論和處理錯誤信息相關的部門。處理社交網絡錯誤信息政策、全球呼吁和平臺上官方媒體的團隊的工作人員也被淘汰。

Twitter 的信任和安全負責人Ella Irwin證實,該團隊的幾名成員被裁掉了,但否認他們針對的是彭博社提到的一些領域。她說,Twitter 確實取消了公司中那些沒有獲得足夠“數量”以證明繼續支持合理的領域的角色。但她表示,Twitter 已經增加了其上訴部門的人員編制,并將繼續擁有一名收入政策負責人和該平臺亞太地區負責信任和安全的負責人。[2023/1/9 11:02:46]

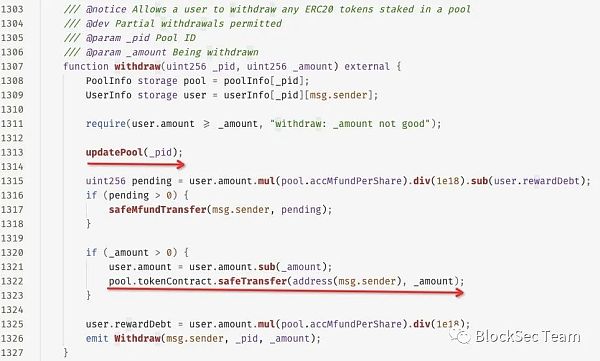

下圖是MemeStake的withdraw函數。該函數首先會檢查user.amount是否還有足夠的余額,但由于user.amount本身比真實值大,因此這里的檢查是不準確的。接下來,同樣會調用updatePool函數更新資金池狀態。

在1321行,withdraw函數會先扣除在user.amount中登記的余額,然后調用transfer函數把token轉回用戶。和deposit函數一樣,這里的邏輯同樣存在問題,由于每次轉賬都會造成通縮,因此轉給用戶的數量會小于實際的轉賬量。

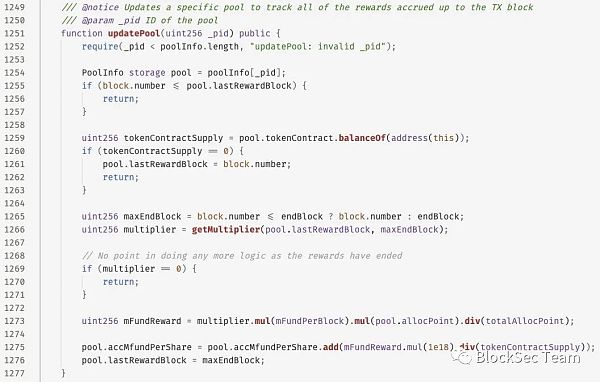

最后來看MemeStake的updatePool函數。首先從1255行可以看出,每次調用會記錄上一次更新的blockNumber,如果此次調用的區塊和上次更新時相同,則會直接返回,也就是說updatePool對每個區塊只會更新一次資金池狀態。

德州區塊鏈事務工作組報告:建議立法機構將比特幣作為授權投資:11月22日消息,根據美國德克薩斯州區塊鏈事務工作組發布一份區塊鏈報告和擬議的總體規劃,旨在根據德克薩斯州第87屆立法機構通過的眾議院法案1576在德克薩斯州發展區塊鏈行業。該報告審視了德克薩斯州當前的區塊鏈行業發展狀態,回顧了該州當前發展該行業所需的學術、教育和勞動力需求,并確定區塊鏈技術帶來的經濟增長和發展機會。

該報告包含立法和政策建議,旨在鼓勵該行業的擴張并建立監管和法律清晰度,以將德克薩斯州確立為區塊鏈技術和加密貨幣領域的領導者。報告部分建議包括:

-研究一個針對加密支付的兩年期的免稅期;

-提議給予比特幣礦工稅收激勵措施;

-立法機關應考慮將市值大的加密貨幣(例如比特幣)作為德克薩斯州的授權投資;

-鼓勵立法機關采用支持與區塊鏈技術有關的教育計劃的決議;

-德克薩斯州應澄清商業企業法,以確保DAO享受全范圍的業務實體組建選項。[2022/11/22 7:57:07]

接下來在1259行,會獲取MemeStake自身在token合約中的余額(上文提到,每次用戶deposit都會將token轉給MemeStake)。最后在1275行,會利用這個余額作為分母,計算該資金池每一次deposit和withdraw的獎勵(也就是pool.accMfundPerShare參數)。計算方式如下:

pool.accMfundPerShare += mFundReward / token.balanceOf(MemeStake)

回到withdraw,我們來看存取款獎勵代幣Mfund是怎樣轉賬的。首先在上圖withdraw函數的第1325行,計算用戶是否有pending的Mfund token沒有發放,計算公式為:

持有1+ETH的地址數量突破150萬個 創歷史新高:金色財經報道,據區塊鏈分析公司Glassnode最新數據顯示,持有1+ETH的地址數量已突破150萬個,創下歷史新高,本文撰寫時為 1,506,888 個。[2022/6/15 4:29:50]

rewardMfund = user.amont * pool.accMfundPerShare / 1e18 - user.rewardDebt。

而rewardDebt是這樣計算的(圖中第1325行):

user.rewardDebt = user.amount * pool.accMfundPerShare / 1e18

因此,從代碼中我們不難構造出一種可能的攻擊:

首先,在一個交易內,通過反復調用deposit和withdraw函數,榨干MemeStake的資金池。這個操作利用了三個代碼問題:

首先,user.amount的記賬比真實值多,因此每次withdraw都可以成功。

第二,MemeStake中所有用戶的資金都在一個池子中,因此每一筆轉賬實際上Burn掉的是池子中其他用戶存入的KEANU token。

第三,由于updatePool在同一個塊中不會進行狀態更新,因此不會影響pool.accMfundPerShare參數,也不會產生Mfund token的reward。

接下來,在下一個區塊時,直接調用withdraw函數。

通過對updatePool函數的分析可知,此時會產生池子狀態的更新,且由于前一步操作榨干了MemeStake的資金池,token.balanceOf(MemeStake)極低,產生了巨大的pool.accMfundPerShare。

隨后在withdraw函數的第1315行,計算出的Mfund reward量非常大,導致巨額的Mfund回報。

0x2. 攻擊分析

前面介紹了漏洞成因及漏洞的利用方式,我們接下來介紹攻擊者實際是如何進行攻擊的。

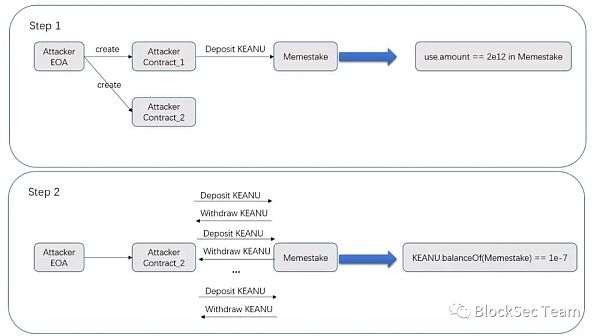

如圖所示,攻擊可以分為4步,其中關鍵攻擊步驟為第2步,利用通縮代幣的特性操縱Memestake的獎勵計算。

第1步(準備),首先攻擊者創建了兩個合約并進行初始化,其中合約一為表現正常的投資合約,攻擊者通過合約一往Memestake存入約2,049B KEANU ,為步驟3獲利大量MFUND獎勵做好鋪墊。合約二為操縱Memestake的獎勵計算的合約,先進行了相關token的approve操作。

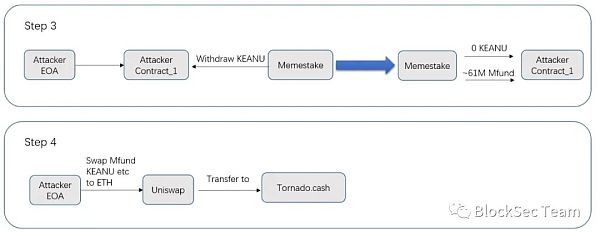

第2步(操縱),攻擊者先從uniswapV2中flash loan大量的KEANU代幣,然后通過合約二往Memestake中多次deposit 和withdraw大量KEANU,導致Memestake被迫大量交易KEANU。由于KEANU是一種通縮代幣,每次交易會燒掉2%的交易額,導致用戶真正存入Memestake的量比登記的user.amount更小,取出時又是按照user.amount轉給用戶(詳見代碼分析),導致Memestake池子中KEANU的代幣持有量不斷減少,最終為1e-07。如下圖所示,涉及交易為0x00ed,交易截圖未完全,請自行根據交易查看。

第3步(獲利),攻擊者首先通過合約二調用了Memestake.updatePool()函數,修改了KEANU所在池子的accMfundPerShare,由于該值依賴于池子所持有的KEANU的代幣量,而這在第二步中被操縱了(具體公式見下方代碼分析)。這使得合約二在接下來withdraw的時候可以獲得遠超正常值的Mfund(約61M)這種token作為獎勵。第3步發生于交易0xa945中,同時攻擊者開始將部分獲得的MFund換成WETH等代幣。

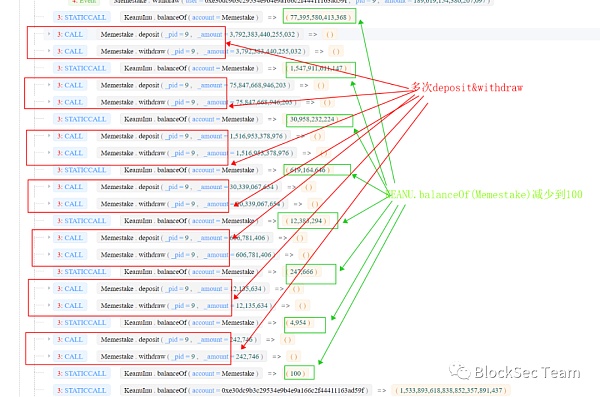

第4步(收尾),攻擊者將獲得的MFund、KEANU等代幣換成ETH,并通過Tornado.Cash轉移走,至此攻擊結束,攻擊者從中獲利ETH 55.9484578158357個(攻擊者的EOA地址及部署的攻擊合約還殘留有部分SANSHU和KEANU代幣未計入),約10萬美元。

下面附上攻擊地址0x0333的交易截圖,交易截圖未完全,請根據地址自行查看詳情(具體地址及交易詳見文章末尾)。

Others:

有趣的是,攻擊的第2、3步都與flashbots交易有關。

其中第2步涉及的交易0x00ed由于采用了UniswapV2 flashloan,且交易前后相當于用約38ETH去購買了KEANU,由此產生了很大的套利空間。因此該筆交易受到另一名攻擊者的三明治攻擊(sandwich attack),即本事件的攻擊者也是另一個三明治事件的受害者。該三明治攻擊者獲利3.2769697165652474ETH,但是給了礦工2.405295771958891249ETH,凈獲利0.8716739446063562ETH。

而第3步攻擊涉及的交易0xa945則由于在uniswap池子中大量售出MFund,創造了套利空間,所以被back-running而成為flashbots交易。該searcher獲利0.13858054192600666ETH,其中交給礦工0.099085087477094764ETH,凈獲利0.03949545444891189ETH。

由于UniswapV2中將flash loan的實現與普通的Swap結合在一起,具體的實現原理及為什么由此導致第2步存在套利空間可以參閱我們的paper Towards A First Step to Understand Flash Loan and Its Applications in DeFi Ecosystem (SBC 2021). 鏈接https://www.blocksecteam.com/papers/sbc21_flashloan.pdf

攻擊者利用通縮代幣的特性控制了平臺持有代幣的數量,影響了獎勵代幣的計算發放,由此獲利ETH 55.9484578158357個。而這原因在于,Sanshu Inu平臺在引入通縮代幣時缺乏一定的安全考量,導致攻擊者有空可趁。

由此,我們給有關項目方的安全建議有:

1. 對項目引入的代幣應當有足夠的認識,或者通過建立白名單的機制對交互的token進行限制。近兩年來,已經有多起安全事件與未加限制的token或者交互的token有問題有關,如最近的BSC鏈上的Impossible Finance事件,我們這個系列上一篇Akropolis攻擊事件,2020-11-17的Origin Dollar事件及2020-06-28的Balancer事件等。特別是與通縮代幣的交互,如在該事件發生不久后,PeckShield也報告了一起發生在polygon鏈上同樣利用通縮代幣及獎勵計算漏洞的安全事件——PolyYeld事件。

2. 項目上線前,需要找有資質的安全公司進行安全審計。我們可以看到,由于defi的money lego屬性,很多defi項目之間可以隨意組合,從而產生了互相影響,而這正是defi領域安全事件頻發的原因。因此,項目方所需關注的安全問題不僅僅局限于自己項目,也同樣需要考慮在與其他項目交互過程中存在的安全漏洞。

攻擊者EOA地址:

0x0333e323e61aa8afa38a1623604a165dcb9f4fec

攻擊合約一:

0x67a54b340392e661af8f757ba03674ede40d9dc3

攻擊合約二:

0xe30dc9b3c29534e9b4e9a166c2f44411163ad59f

攻擊第2步交易0x00ed:

0x00edd68087ee372a1b6e05249cc6c992bb7b8478cc0ddc70c2a1453428285808

攻擊第3步交易0xa945:

0xa945b1857630e730bd3fac6459c82dee44da45e35cfbbd6dfb7b42146e8dde41

受害者Memestake地址:

0x35c674c288577df3e9b5dafef945795b741c7810

代幣KEANU地址:

0x106552c11272420aad5d7e94f8acab9095a6c952

代幣Mfund地址:

0xddaddd4f73abc3a6552de43aba325f506232fa8a

參與近期即將上線的測試或許可獲得項目空投獎勵。專注長尾市場資產的去中心借貸協議 Euler 宣布將于近期開啟 bug 測試賞金計劃,并在 2021 年第三季度正式上線 v1,參與協議試用的用戶可.

1900/1/1 0:00:00致力于挖掘Heco公鏈潛力項目,促進Heco生態繁榮。共同抵制無審計、合約代碼無開源的、虛假宣傳項目,維護良好Heco生態環境.

1900/1/1 0:00:00隨著DeFi的發展和演變,越來越多的金融產品從傳統金融出口到加密領域。Tranche是在金融系統中有大量應用的產品之一,但在去中心化金融中仍未被探索.

1900/1/1 0:00:00年初啟動的一輪大牛市,為加密資產行業帶來了大量迫切逐利的新用戶,其中甚至不乏沒接觸過股票、基金等傳統投資渠道的小白.

1900/1/1 0:00:00經過數月的社區合作,Keep Network 與 NuCypher于上周五完成了合并提案RC0的投票,合并后的項目代號為KEANU,這意味著雙方將進行鏈上網絡升級以結合兩個去中心化網絡.

1900/1/1 0:00:00市面上有很多關于 Loot 的基本面和數據面的文章,這里就不聊這些了。今天作為一位物理系的童鞋,給大家分享一些幾個從物理學的角度對 Loot 現象的看法.

1900/1/1 0:00:00