BTC/HKD+1.11%

BTC/HKD+1.11% ETH/HKD+1.92%

ETH/HKD+1.92% LTC/HKD+1.27%

LTC/HKD+1.27% ADA/HKD+1.72%

ADA/HKD+1.72% SOL/HKD+0.76%

SOL/HKD+0.76% XRP/HKD+0.98%

XRP/HKD+0.98%冠狀病的爆發擾亂了我們的日常生活。我們每天喜歡去的地方已經變得荒蕪,我們的日常生活受到了限制。全球各地都感受到了流感大流行帶來的焦慮,而最近金融業的變化反映出,這種情緒已經蔓延到了全球。

冠狀病大流行引發的全球焦慮反映在金融領域,表現為指數大幅下跌和前所未有的波動性。在這種情況下,人們尋找安全資產以減少損失和保全資本。

黃金和美國國債是眾所周知的安全資產。如果金融市場變得不穩定和不確定,這些資產的價格就會上漲。人們常說,比特幣是一種與黃金和美國國債一樣安全的資產。比特幣是一種相對較新的資產,只有10年的歷史,但它的非通貨膨脹性質和缺乏政府控制,使它對希望避免通貨膨脹的貨幣政策風險的投資者具有吸引力。

冠狀大流行似乎是對比特幣及其作為避險資產地位的一次考驗。如果將比特幣視為此類貨幣,它的價格應該會出現與美國國債和黃金類似的上漲。如果是這樣,那么我們可以有把握地說,比特幣正在擴大它的力量,贏得人們的信任。

如果比特幣被認為是一種安全資產,那么它的價格走勢應該與黃金和國債相似,因為這兩種資產都是安全資產。

為了檢驗該假設,特別進行了以下相關分析系列,以研究比特幣與在動蕩的市場中被廣泛認為是安全選擇的四種資產之間的關系。

分析相關目標:

BTC兌美元、標普500指數、黃金和美國10年期國債

分析的時間框架和它們的用途:

以太坊Layer 2總鎖倉量為84.8億美元,7日漲幅2.04%:金色財經報道,據L2BEAT數據顯示,以太坊Layer 2總鎖倉量為84.8億美元,7日漲幅2.04%。鎖倉量前三分別是Arbitrum One、Optimism和zkSync Era。[2023/6/18 21:44:26]

時間:2017年1月至2020年3月

目的:通過對歷史資料的研究,確立大勢所趨。

時間:2020年2月至2020年3月

目的:研究冠狀病大流行的影響,并將其與先前分析確定的趨勢進行比較。

所選資產的背景:

以下四種資產被大多數投資者視為避險資產。

美元;

標準普爾500指數;

黃金;

美國10年期國債;

讓我們簡要地看一下與這些資產相關的一些獨特特征。

當市場對未來極度不確定時,美元是首選,因為美元的價值相對穩定,是最具流動性和最有用的價值儲存手段。

標準普爾500指數由美國工業中的代表性公司組成。被納入該指數的股票被認為比未納入該指數的股票更安全。

黃金和美國國債被視為安全資產,因此,歷史告訴我們,當人們感到恐懼時,這些資產的價格就會上漲。

因此,將比特幣與這些資產進行比較,應該有助于我們理解人們是如何看待比特幣的。

保時捷NFT跌破發行價,暫報 0.909 ETH:1月24日,據OpenSea數據顯示,保時捷NFT項目“PORSCHΞ 911”二級市場地板價已跌破其發行價0.911ETH,現報0.909ETH。該系列NFT總量為7500枚,截至目前剩余6260枚可供分批鑄造。一些用戶認為保時捷NFT之所以未達預期效果,主要因為其昂貴的鑄造價格策略與Web3精神不符,截止目前保時捷官方尚未就此事給予置評。[2023/1/24 11:27:42]

(對于分析,使用了2017年1月至2020年3月的每日數據。由于在2017年1月之前缺乏比特幣數據,該分析只能覆蓋3年的時間段。)

Step1 確立整體趨勢(基線)

冠狀大流行前的分析

數據準備:按比例繪制的價格圖

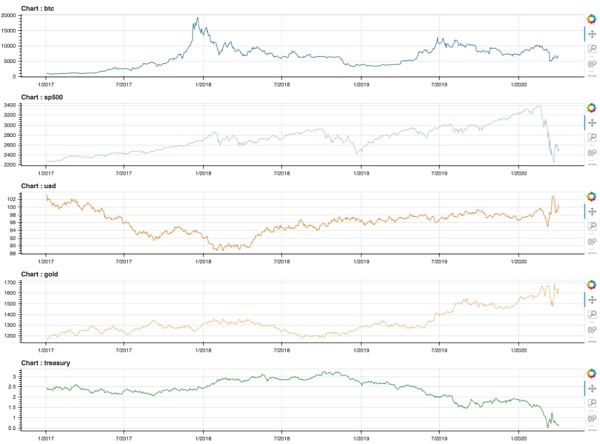

在開始分析之前,讓大家注意一下這5種資產的價格圖表:比特幣、標準普爾500、美元、黃金和美國國債。

從2017年1月到2020年3月,你可以看到五種資產價格。

圖片說明:2017年1月至2020年3月5種資產的按比例價格曲線圖

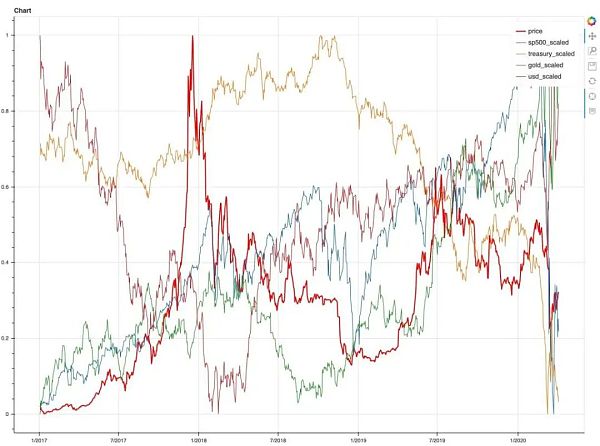

下面的圖表包含了所有五種圖表以供比較。傳說中的“價格”是比特幣的按比例定價。

彭博社:FTX破產前SBF曾與拜登高級顧問至少有過4次未披露的會晤:金色財經報道,據彭博社披露,FTX破產前SBF曾與拜登高級顧問至少有過4次會晤。據悉,SBF于9 月 8 日會見拜登高級顧問之一史蒂夫·里凱蒂 (Steve Ricchetti),這次會議以前沒有被報道過,此前也曾于4 月 22 日和5 月 12 日造訪白宮,每次都于史蒂夫·里凱蒂會面,5 月 13 日又和拜登另一位高級助手布魯斯·里德會面。

此外,SBF的兄弟Gabriel Bankman-Fried也造訪過白宮,有官員稱Gabriel Bankman-Fried主要討論其 運營的 Guarding Against Pandemics 基金會事物。此前報道,SBF是美國民主黨2022 年選舉周期中的第二大個人捐助者。[2022/12/30 22:16:05]

對資產進行相關分析

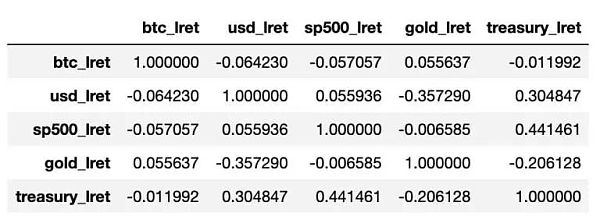

通過每日日志返回數據來了解這五種資產之間的潛在相關性。結果如下表所示。

圖片說明:五類資產Pearson相關分析結果(2017年1月- 2020年3月)

Bitget:將保護基金Protection Fund提升至3億美元:金色財經報道,加密交易平臺 Bitget 宣布將其保護基金 Protection Fund 提升至 3 億美元,以便為加密用戶提供更好的保護和進一步的保障,并且在 FTX 倒閉給加密貨幣市場建立更多信心。此外, Bitget 還透露正在準備儲備金 Merkle 樹證明,預計將在 30 天內公布。Protection Fund 于今年 7 月推出,旨在保護用戶的加密資產,該基金完全是自籌資金,繼而擁有更大的靈活性和自由裁量權來有效地覆蓋用戶資產保護。(thisdaylive)[2022/11/17 13:16:34]

相關性是什么,人們如何解讀價值?只要記住三件事。

●當兩個變量表現出相似的運動時,它們之間存在正相關關系。

例:A和B的價格在同一時期上漲。

● 當兩個變量的運動方向相反時,它們之間存在負相關關系。

例:在同一時間段內,A的價格上升,B的價格下降。

● 根據經驗,當兩個變量的系數(不帶+/-號的值)的絕對值大于等于0.6時,它們之間有很強的正或負的關系。

美元與黃金呈負相關(-0.357290)。換句話說,在給定的時間范圍內,它們的價格朝著相反的方向移動。這是有道理的,因為如果美元疲軟,人們更愿意投資黃金來保存資本。美元走軟的主要因素之一是美國政府的行動導致印更多的美元(量化寬松、刺激等)。

HV Bancorp參與MakerDAO Protocol和穩定幣DAI的首筆商業貸款:8月20日消息,納斯達克上市公司HV Bancorp(HVB)宣布與MakerDAO Protocol和穩定幣DAI之間進行了其首筆商業貸款業務,有效將數字貨幣轉換為現實世界資產,為MakerDAO的穩定幣DAI產生穩定的收益,同時也讓HVB有機會提供商業貸款資金。通過這項交易,作為美國受監管經紀交易服務提供商的HV Bancorp將會把DAI轉換為美元并存入特拉華州信托賬戶(DTA),MakerDAO將使用從DAI穩定幣轉換而來的1億美元預先為DTA提供資金,并將這些資金的余額提供給HVB貸方,旨在讓DAI得到來自美國監管金融機構的收益性商業資產支持。(FinTech Futures)[2022/8/20 12:37:37]

美國國債與美元、標普500和黃金搭配時,表現出一定程度的相關性。

時間框架結論:BTC與其他資產沒有相關性。

初步的相關性分析表明,比特幣與美元、標準普爾500、黃金和美國國債這四種資產沒有相關性。簡而言之,比特幣的價格走勢與這四種資產無關。標準普爾500指數的價格上漲趨勢與比特幣的價格走勢無關。

Step2在冠狀病大流行期間,BTC真的是一個安全的資產嗎?

在冠狀大流行期間進行相同的分析并進行比較。

相關分析顯示,在設定的時間段內(2017年1月至2020年3月),比特幣價格的變動與這四種資產之間并沒有緊密的聯系。現在,需要縮小時間范圍來回答主要問題:比特幣是否是一種安全的資產?為了找到答案,將分析的時間范圍鎖定在2020年2月至3月。仔細看看這段時期,并檢查這五種資產的表現和相關性。

首先快速回顧一下比特幣必須滿足的條件,分析中,這種資產才能安全地宣稱自己是一種避險資產,并證明自己配得上它的綽號:數字黃金。

如果比特幣被認為是一種避險資產,那么它的價格走勢應該與黃金和美國國債相似,因為這兩種資產被很多人認為是安全資產。換句話說,在當前的冠狀病大流行期間,比特幣的價格應該會上漲。為什么?因為隨著越來越多的人選擇投資比特幣以保護資本不受其他資產的影響,這種需求自然會上升。

有一項分析是你絕對不能錯過的,那就是比較比特幣和美元。從理論上講,在當前的貨幣環境下,美元應該會走弱,而比特幣應該會走強。為什么?許多政府,特別是美國,已經印刷了數萬億美元來克服由冠狀病引起的經濟衰退。這被稱為量化寬松(QE)。QE的一個副作用是,由于美元數量的增加,它降低了美元的實際價值(購買力)。這與比特幣形成了鮮明的對比,因為比特幣的總量是設計固定的。事實上,在2008年金融危機之后,比特幣主要被認為是一種抵御政府通脹政策的價值保護手段。

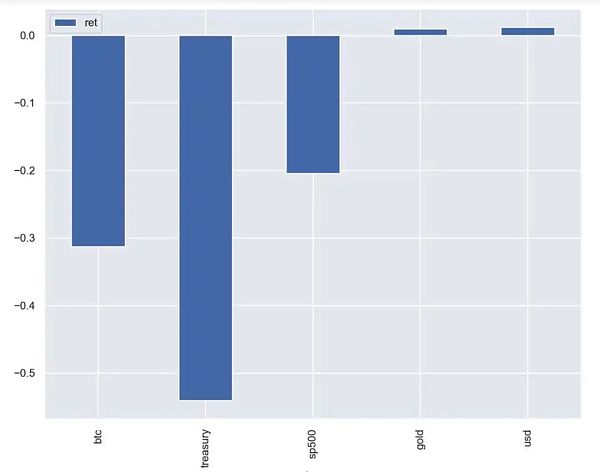

資料準備:冠狀病下的資產表現

這些資產中價格下跌最嚴重的是美國國債,它下降了-54%;緊隨其后的是比特幣跌31%,標準普爾500指數跌20%,黃金跌0.9%,美元跌1.1%

令人驚訝的是,在所有四種資產中,美國10年期國債表現最差。美國國債是一個眾所周知的安全港,在一個高度動蕩的市場中被視為較好的資產之一。比特幣的表現也不怎么樣,只有-31%,比標準普爾500指數還要糟糕。與此同時,黃金和美元的表現相對較好。有趣的是,美元是冠狀病大流行時期的贏家,盡管美國實施了前所未有的、無限制的量化寬松政策,以防止經濟嚴重衰退。

圖片說明:代表5種資產價格下跌的直方圖(2020年2月- 2020年3月)

對資產進行相關分析

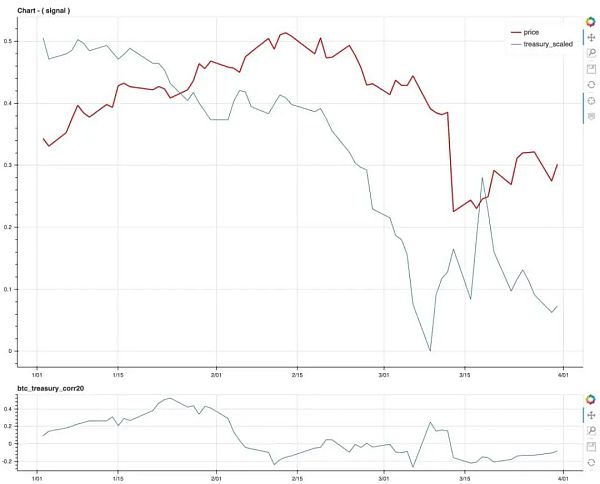

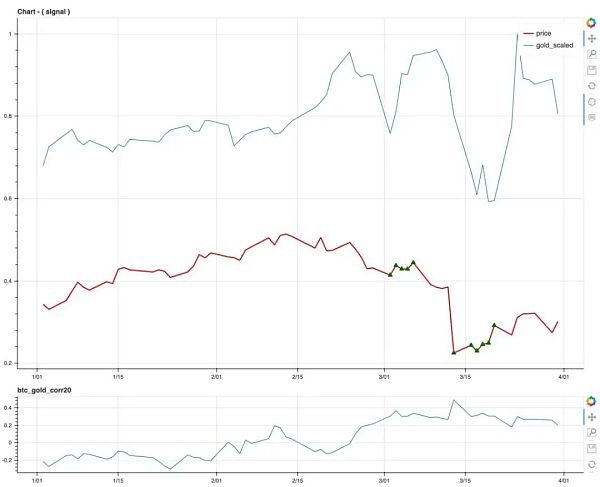

下面四個圖表顯示了這四種資產與比特幣的相關性。圖中的價格是按比特幣價格計算的。圖中的綠色三角形表示相關系數小于-0.3的時刻(金色除外)。換句話說,綠點是兩個價格可能反向移動的點。例如,如果美元價格下降,BTC價格上升。

在所有對中,BTC-USD的相關性分析將給我們最有意義的見解,因為USD是在冠狀病爆發期間最穩定的資產。因此,如果BTC與USD始終具有較強的相關性,則可能表明在冠狀病大流行中,比特幣被認為是一種安全的資產(黃金也是如此)。

以下是2020年2月至3月20天滾動相關數據

圖片說明:BTC - USD的相關性

圖片說明:英國貿易委員會標準普爾500指數

圖片說明:BTC -美國10年期國債的相關性

圖片說明:BTC - Gold相關性

Step3結論

我們的分析顯示,BTC和美元是相關的。然而,這種相關性是正還是負還不清楚。3月14日之前,比特幣價格與美元走勢一致(正相關),14日之后,則相反(負相關)。這種矛盾表明,現在就斷定他們關系的確切性質還為時過早。

另一方面,自2月中旬以來,黃金與比特幣顯示出一定程度的相關性。盡管相關性不是很強,但趨勢依然存在。如果黃金價格上漲,比特幣價格也會上漲。通過上面幾張圖的分析,“數字黃金”的綽號似乎很合適。

但比特幣不是一種安全的資產,至少在目前的冠狀病大流行情況下是這樣。

比特幣價格與四種資產:美元、標準普爾500指數、美國國債和黃金,相互參照,以回答當前的問題,比特幣是一種避險資產嗎?

根據我們的分析,比特幣不是一種安全的資產,至少在冠狀病大流行的情況下是如此。金融市場的極度不確定性導致人們更傾向于美元。即使面對美國政府的量化寬松政策,巨大的需求仍然保持了美元的強勢。

現在就此斷言比特幣是否是一種避險資產還為時過早。從網絡上的交易數量和交易量來看,市場上仍然有大量的比特幣信徒。

從分析中,我們可以得出一個有價值的見解:比特幣在傳統資產中具有獨立性,這使得它成為一種很好的對沖資產。

從長遠來看,人們會更喜歡比特幣而不是美元,因為比特幣的總量是固定的,而美元不是。盡管美元容易受到通脹壓力的影響,因為美國政府可以根據需要印制鈔票,但比特幣不受政府管理的影響。

雖然比特幣作為避險資產的地位尚不明確,但在冠狀病得到控制后,讓比特幣免受通脹貶值影響的先天設計,對任何熱衷于在新常態下建立穩定投資組合的投資者來說,都極具吸引力。

編譯 | 內參君

文章來源 | Cointelegraph

近期,USDT持續增發。短短半個月時間,USDT就增發了近8.4億美元。這再度引發人們對USDT增發影響加密貨幣價格的擔心.

1900/1/1 0:00:00編者按:德國監管機構批準了新的“可逆ICO(rICO)”,為這一有爭議的融資機制帶來了新的鏈上投資者保護。據悉,可逆ICO允許投資者逐步購買代幣,并在任何時候取消他們的支持和資金.

1900/1/1 0:00:00金色財經 區塊鏈4月25日訊 2017年底,比特幣價格飆升,并一路創下歷史高點,許多早期持幣人在一夜之間成為百萬富翁.

1900/1/1 0:00:00對于DeFi (Decentralized Finance)投資者來講,這一周都不會太平靜。北京時間4 月 19 日上午 8 點 45 分,國產 DeFi 借貸協議 Lendf.Me 被曝遭受黑.

1900/1/1 0:00:002020年4月28日,英國支付行業初創公司Checkout.com宣布加入Libra協會。這是Libra協會的第24位會員,也是自去年10月支付業巨頭Visa、MasterCard和Stripe.

1900/1/1 0:00:00在逐漸跨過草莽時期的區塊鏈世界,有一個群體鮮有出現聚光燈下,卻兢兢業業維護上千個加密貨幣項目區塊網絡的運轉,他們是加密世界的“程序員”——礦工.

1900/1/1 0:00:00