BTC/HKD-0.73%

BTC/HKD-0.73% ETH/HKD-2.62%

ETH/HKD-2.62% LTC/HKD-2.46%

LTC/HKD-2.46% ADA/HKD-1.79%

ADA/HKD-1.79% SOL/HKD-2.91%

SOL/HKD-2.91% XRP/HKD-3.56%

XRP/HKD-3.56%市場上有幾種去中心化杠桿代幣模型,包括Set Protocol、Tracer和Phoenix Finance。它們都對杠桿頭寸的代幣化應用了非常不同的方法。

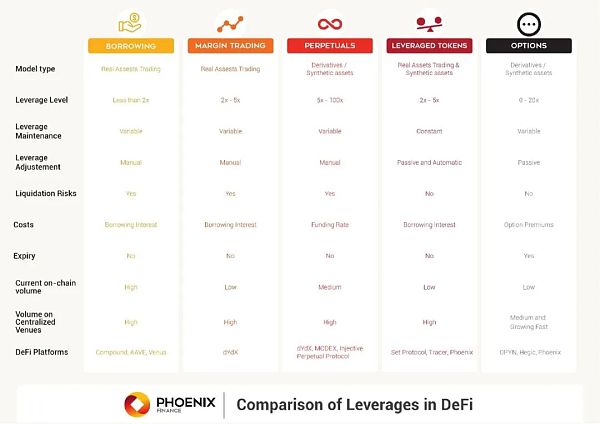

杠桿代幣是一種衍生品,為持有者提供了對加密資產的穩定杠桿敞口。代幣持有者不需要擔心主動管理杠桿頭寸、借款或清算。

固定的杠桿或杠桿范圍由再平衡機制維持。

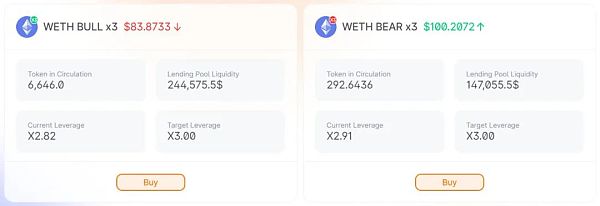

例如,Phoenix Finance的ETHBULL 3x杠桿代幣——也被稱為3x Long ETH代幣——是一個ERC-20代幣,其風險敞口對應于ETH的三倍回報。ETH在一天內上漲1%,ETHBULL 3倍杠桿代幣將上漲3%。

杠桿代幣和保證金交易/永續合約之間的最大區別是,杠桿代幣在達到某個閾值時定期進行再平衡,以維持特定的杠桿。

而不同的是,保證金交易和永續合約等產品會隨著價格波動而不斷改變杠桿,即使交易者在建立頭寸時設定了預先確定的杠桿。

UNICEF基金會要求6月資助的8家公司維持加密捐贈形式,以了解其好處:聯合國兒童基金會(UNICEF)Christina Rose Lomazzo接受采訪時表示,UNICEF加密貨幣基金在進行捐助后,大多數收到加密貨幣資助的組織會立即將其兌換為法幣。然而,基金會要求他們近期投資的8家公司將資金維持為加密貨幣:“這確保了企業了解加密貨幣的好處,比如可追溯性和交易速度,從而與傳統系統做對比。這些初創公司也可以利用該筆加密貨幣資助向員工支付報酬。”

此前消息,聯合國兒童基金會加密貨幣基金6月宣布向8個項目分別投資125 ETH,以幫助這些項目在六個月內開發、測試原型,擴大技術規模,這八個項目分別為:Afinidata、Avyantra、Cireha、Ideasis、OS City、StaTwig、Somleng和Utopic。據悉,所有被投資企業此前都曾獲得了聯合國兒童基金會的創新基金高達10萬美元的資金,這些項目現在正在接受加密貨幣,以繼續開發它們的開源和數字公共產品。(Cointelegraph)[2020/7/5]

Phoenix將去中心化的杠桿產品代幣化為ERC-20形式。這些代幣是可替換的和可互換的。

美聯儲主席:各國央行都需要了解數字貨幣:美聯儲主席鮑威爾表示,各國央行都需要了解數字貨幣。在美聯儲創造聯儲的數字貨幣之前,有許多嚴肅的問題需要獲得解答。(金十)[2020/6/18]

用戶只需購買并持有代幣,就可以獲得3倍于特定基礎資產的固定杠桿敞口。杠桿敞口將自動授予。積極管理杠桿頭寸不是一個問題。如果有人想關閉它,他們只需要賣掉代幣。

此外,杠桿代幣將重新平衡自己,以穩定的方式實現杠桿。用戶不需要研究保證金、清算、抵押品或資金費率。它們都嵌入到代幣的合約中。這為想要對某種加密資產保持恒定和穩定杠桿敞口的用戶提供了一種非常友好的方式。

目前,Phoenix可以通過一個支持多個區塊鏈的聯合接口訪問。

在FTX交易所創建后,盡管持有不變的頭寸,杠桿代幣通常被視為一種交易產品,而不是長期持有。它們為交易者提供了額外的選擇,在短期內獲得更多的風險敞口和利潤。

主要的理由在于再平衡機制,它將杠桿保持在一個穩定的狀態。正如這里所介紹的,如果沒有重新平衡杠桿,實際杠桿水平將隨著基礎價格的變動而變化。為了保持杠桿的穩定,在每次再平衡時,每個杠桿代幣都將利潤(如果有的話)進行再投資,并出售部分頭寸以去杠桿化以降低風險(如果虧損)。它的運作方式不同于保證金交易或永久交易。當財務表現與預期不同時,杠桿代幣持有者可能會感到困惑。

現場 | 蘇瀟:應將大眾了解區塊鏈門檻降到最低:金色財經現場報道,今日西安舉辦的“首屆區塊鏈嘉年華”活動上,哈希屋創始人蘇瀟談到,目前區塊鏈行業發展不平衡,除了技術和應用落地的挑戰得到普遍關注外,正確的科普和引導也非常缺乏。因此,普及傳播區塊鏈知識、歷史、文化、技術應當成為從業者的使命,把大眾接受、了解區塊鏈知識的門檻降到最低。[2018/8/25]

對于長期杠桿代幣持有者來說,他們實際上是在與杠桿再平衡可能帶來的不利影響作斗爭。就像當你獲得利潤時,與保證金交易相比,再平衡將通過再投資“膨脹”實際杠桿,盡管真正的目的是穩定杠桿。如果之后市場走勢不利,你將因“膨脹”的風險而遭受更大的經濟損失。當然,在市場走勢有利的時候,你可能賺得更多。

簡而言之,杠桿代幣是一種簡單而強大的短期交易工具,但在持有較長時間時,需要更多地注意再平衡的干擾。而且,由于多重再平衡的干擾,持有代幣的時間越長,似乎就越不可預測。

不像合成資產,它們的表現反映了那些持有這些基礎類型的人,Phoenix去中心化杠桿代幣通過實際持有這些頭寸,確保這些代幣是100%抵押的。換句話說,Phoenix去中心化杠桿代幣是資產支持的代幣。

Bobby Lee:柏林峰會讓更多人了解加密貨幣和區塊鏈:據btcmanager.com消息,為期兩天的區塊鏈峰會剛剛在柏林閉幕,此次會議邀請了3000位嘉賓、470家初創公司,來自50個國家的100多位演講者,其中包括維基百科維基百科創始人Jimmy Wales;BTCC聯合創始人Bobby Lee等。會議舉行了一系列有趣的專題討論,內容涵蓋了從政府到游戲等多個方面。BTCC的聯合創始人Bobby Lee表示,這次會議能讓更多的人們了解加密貨幣和區塊鏈。[2018/6/4]

這意味著當Phoenix去中心化杠桿代幣被創建時,將執行包括借貸和交易在內的一系列交易。貸款池的建立是為了增強代幣的杠桿作用,去中心化的交易所在購買、出售和再平衡時協作進行交易。這些機制確保Phoenix 杠桿代幣的凈值總是由實物資產和債務支持。

反過來,這確保了在進行交易時將交易對手風險降到最低,并在跟蹤杠桿績效時提供了金融保險。

盡管杠桿代幣被標記為ERC20形式,Phoenix協議并沒有有意在DEX上建立流動性池。換句話說,這些交易并不依賴于杠桿代幣的流動性。

賽車手改造迷你賽車呼吁大眾了解比特幣:近期,來自美國的賽車手Cosair Hancock將一款2007版混合動力雪佛蘭改造成了一輛迷你賽車,并在車身上噴繪了比特幣網站、比特幣現金等字樣。他表示自己除了開賽車,也是一名比特幣礦工,希望通過這種方式向大眾宣傳比特幣,讓更多人了解比特幣的用途。[2018/3/14]

當購買Phoenix杠桿代幣并采取杠桿時,將鑄造相同數量的杠桿代幣,當Phoenix杠桿代幣被出售時,它們將被贖回為指定的資產。在這兩種情況下,基于基礎代幣的流動性,將觸發一系列交易。

例如,假設沒有交易成本或價格滑點,Alex用USDC購買了1單位ETHBULL (3x)代幣,其凈值為100美元。

在收到100美元USDC后,合約被觸發從池中借200美元USDC。然后,300個USDC將從去中心化交易所交易到ETH。同時,合約將創建1單位ETHBULL (3x)代幣。因此,杠桿代幣的流動性取決于指定的去中心化交易所上的基礎代幣池(在本例中是ETH/USDC)。

這種機制充分利用了DEX上現有的流動性,而不需要創建其他杠桿代幣對。

由于杠桿在再平衡時需要恢復,較高的波動性可能會給交易員者帶來意想不到的困難。特別是在多次再平衡的情況下,其影響會在再杠桿和去杠桿中加劇。數學結果可能出乎一般理解的意料。

在波動性較低的有利趨勢市場,長期的表現更有可能超過保證金交易的回報,因為收益在再平衡中是復合的。然而,在動蕩的市場中,同樣的機制可能會損害代幣的長期表現。

讓我們用例子來進一步了解杠桿代幣的財務表現。(假設每日平衡到3倍杠桿)

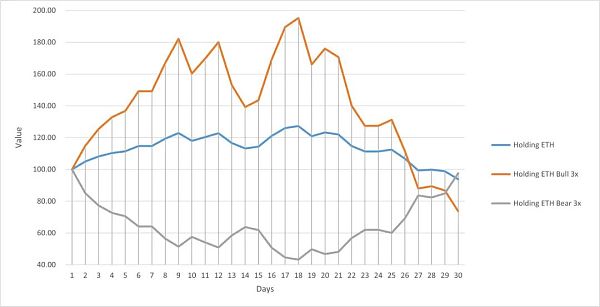

假設 3 位用戶在第 1 天分別對 ETH、ETH Bull 3x 和 ETH Bear 3x 進行了 100 美元的投資。ETH 價格在接下來的 30 天內變化如下。

這三種投資組合有不同的財務表現。

我們可能注意到:

ETH的波動性被杠桿代幣放大了。

如果我們仔細觀察每日表現,杠桿代幣的表現或多或少與3倍杠桿預期的表現相同。

在前9天,當ETH價格穩定上升時,ETH多頭代幣有82%的漲幅,實際上比 ETH 價格上漲 23% 高出 3 倍以上。與此同時,ETH Bear 3x損失49%,少于ETH上漲的3倍。這是由于去杠桿機制——收益通過復利放大,損失通過去杠桿得到保護。

在第9天和第20天的波動時期,ETH的價格從3688上升到3699。然而,ETH 多頭和空頭代幣的價值都在下跌,這證明了波動性是杠桿代幣的敵人。

在過去10天,當ETH價格穩定下跌時,ETH空頭代幣借助杠桿升值,而ETH多頭代幣價值大幅下跌。

如果我們把30天的表現作為一個整體,ETH的價格會下降5%。但ETH多頭代幣下跌26%,ETH空頭代幣下跌2%。

換句話說,由于再平衡機制,杠桿代幣的長期表現可能更加不可預測。

因此,我們鼓勵長期杠桿代幣的投資者積極監控他們的投資,并考慮緩解再平衡影響的策略。

讓我們再看一看,把3倍的保證金交易也包括在比較中。

如圖2所示:

杠桿代幣和保證金交易都有明顯的放大波動性的效果,杠桿率達到3倍。

在趨勢市場的前9天,杠桿多頭代幣在保證金交易中的表現優于渴望ETH。

在趨勢市場的前9天,杠桿空頭代幣在保證金交易中的損失小于做空ETH。

從第20天到第30天,杠桿多頭代幣的跌幅比 ETH 多頭保證金的 3 倍更顯著,這是由于先前收益的更高杠桿復合。

從第20天到第30天,杠桿空頭代幣的恢復低于 3 倍 ETH 空頭保證金,這是由于在之前的再平衡中去杠桿化的杠桿減少了。

在第18天,持有3倍ETH空頭保證金的交易者遭受了82%的價值下跌。如果價格繼續上漲,他們將面臨被清算的巨大風險。相反,杠桿空頭代幣持有者的凈值損失了57%,即使ETH繼續上漲,他們也不會被清算。

保證金交易更容易預測,因為它在第一天總是持有 3 倍的杠桿頭寸。杠桿代幣更難預測,因為它們總是與前一天相比持有 3 倍的杠桿頭寸。換句話說,實時杠桿是定期調整的(在我們的示例中是每天調整)。

為了降低再平衡中不可預測性的風險,Phoenix協議應用了一個觸發預定再平衡的范圍。如果實際杠桿在2.5 - 3.5之間,則不會激活再平衡,以降低自動復利的效果。

杠桿代幣協議可能涉及其他風險。強烈建議在進行任何交易之前檢查這些文件中的潛在風險。

本文將Phoenix Finance平臺上實時杠桿代幣模型設計中的幾個主要特性,其中一些特性可能與傳統杠桿工具不同。

出于安全、監管和發展中方方面面的原因,基于區塊鏈安全地交付產品和服務對企業來說仍是一項挑戰,且這種挑戰對于在金融中充當信用背書的組織而言尤為突出.

1900/1/1 0:00:00隨著區塊鏈生態的擴展,跨鏈成為剛需,相關項目在資本市場也獲得不錯的關注度。近期,基于 Polkadot 的跨鏈互操作性項目 Interlay 宣布完成 650 萬美元融資,DFG 領投,IOSG.

1900/1/1 0:00:00一、項目簡介 Starcatchers 是由 10,000 名有趣的明星組成的集合。我們的社區驅動項目旨在開發一個代表我們社區價值觀的品牌,并彌合 web3 和物理世界之間的差距.

1900/1/1 0:00:00L2 橋 L2 兼容錢包 L2 dApp 特定于應用的rollups 常見 crypto.com已與 Arbitrum 集成binance.com已與 Arbitrum 集成huobi.

1900/1/1 0:00:00推特于2019年底宣布推出去中心化社交媒體協議——Bluesky計劃,本月 Bluesky 宣布成立公益有限責任公司實體,并簡要披露了其技術架構:將“自我認證協議”與聯邦委托托管機制相結合.

1900/1/1 0:00:00在區塊世界內,投資嗅覺最敏銳的就是VC(風險投資)了。想在這一行繼續賺到自己想要的,就應該先去調查VC在投資什么項目、了解VC并且試著用VC的思維角度去看待一個問題,這樣起碼能在圈子里面站穩腳跟.

1900/1/1 0:00:00