BTC/HKD+2.73%

BTC/HKD+2.73% ETH/HKD+3.46%

ETH/HKD+3.46% LTC/HKD+5.35%

LTC/HKD+5.35% ADA/HKD+6.01%

ADA/HKD+6.01% SOL/HKD+5.47%

SOL/HKD+5.47% XRP/HKD+3.97%

XRP/HKD+3.97%

關于衍生品,除了在現貨基礎上加多少倍杠桿,其實還有另一種放大風險與收益的方式,那就是直接追蹤以現貨價格的次方來計價,也就是Power Perpetuals。

最早是由Opyn團隊在2021年8月份提出的,并在2022年1月份正式推出Squeeth。

Squeeth提供的是一種杠桿代幣oSQTH,但oSQTH不是加了若干倍杠桿的ETH,而是追蹤ETH價格的2次方。

如果你想做空ETH,那就在Squeeth上抵押ETH或者Uniswap的LP代幣(抵押比率是200%),然后鑄造出oSQTH,再拿到Uniswap V3上賣出。

如果你想做多ETH,那就在Uniswap V3上買入oSQTH即可。

作為杠桿代幣,oSQTH背后是有清算機制的,當某個oSQTH的抵押比率低于150%時,清算人可以補齊欠下的oSQTH,然后解鎖出對應金額的抵押品,并獲得10%的獎金。

oSQTH對很多交易者來說有很大的吸引力,因為杠桿代幣沒有到期日且不會爆倉,而且還有清算機制來保證代幣的內在價值。

BM:從不拉盤或砸盤EOS DPoS比POW更好:今日,推特用戶@Ric Burton指責BM不負責任地離開Block.one,對此,BM表示“如果我把賺錢看得比其他任何事情都重要,我就會留在Block.one。有人問過我的意見,我告訴他們我不知道如何對EOS進行估值,這就是為什么我使用了市場價格發現機制。我只談過科技,從不拉盤或砸盤。代碼清楚地發揮作用。沒有人在‘逃避’。”隨后,該用戶質疑“DPoS完全失敗了,它被極少數人控制著”,BM回復稱:“DPoS比POW更好。也就是說,DPoS在出售時因使網絡穩定且運行正常而知名。關于DPoS的投訴是無關緊要的,如果EOS不是DPOS,那么人們會聲稱我們沒有兌現承諾。”[2021/2/12 19:35:22]

但是oSQTH作為合成資產,也就意味著杠桿率小于1(低于150%就會被清算)。

而Deri Protocol推出了Power Perpetuals的另一種方案——可以在追蹤價格平方的基礎上加杠桿,本質上它是一個永續期貨。

mBTC2——BTC2的1/1000的永續期貨

Deri Protocol給出的Power Perpetuals解決方案是永續期貨,但追蹤的價格并不是現貨價格,而是它們價格的2次方。

在現貨市場,你持有BTC,從4萬美元漲到4.5萬美元,那么漲幅是12.5%。

Power Ledger:區塊鏈點對點能源試驗在技術上可行:澳大利亞區塊鏈公司Power Ledger在進行的一項太陽能交易試點中發現,在現實世界中使用該計劃在“技術上是可行的”。這項試驗部分由澳大利亞政府資助,調查了西澳大利亞弗里曼特爾的48個家庭,發現區塊鏈點對點能源交易提供了“消費者所期望的”較低成本。

作為RENeW Nexus項目的一部分,該試驗在2018年12月至2020年1月期間進行,使用Power Ledger的區塊鏈技術來追蹤家庭間屋頂太陽能的交易。注:RENeW是一個倡導可持續生活的澳大利亞國家非營利組織。(CoinDesk)[2020/6/22]

在期貨市場就比較刺激了——你就可以加杠桿,也可以選擇做多或者做空。

假設你是加了10倍杠桿來做多BTC,那么BTC從4萬美元漲到4.5萬美元,但你的漲幅就是125%。當然如果你是做空,意味著你虧損了125%。

而在Power Perpetuals市場就更刺激了。因為你不僅可以加杠桿、做多或者做空,而且是按BTC2來計價的。

假設你也是加了10倍杠桿來做多BTC2,會發生什么?

當BTC從4萬美元漲到4.5萬美元,就意味著BTC2從16億美元(你沒看錯,16億)漲到20.25億美元,漲幅約26.56%,這遠高于現貨的漲幅(12.5%)。

分析 | 近期幣價回暖,但算力市場持續低迷,POW公鏈雙花風險增加:據RatingToken大數據監測顯示,市值排名前十的POW公鏈近一周價格漲幅達6.54%-31.48%,但算力水平卻基本持平。目前,算力租借市場nicehash提供的sha256總租借算力高達215.27PH/S,且近一周價格無明顯波動,從而導致POW算法的公鏈被51%攻擊的風險驟增,RatingToken分析師提醒廣大交易所、錢包和普通用戶,可提前做好防范措施。[2019/5/20]

但是別忘了,你此時還加了10倍杠桿,那么漲幅就是265.6%。

因為BTC2的價格在交易過程中無疑是天文數字,所以Power Perpetuals交易的是BTC2的1/1000——mBTC2。

當BTC現貨價格是4萬美元時,BTC2是16億美元,mBTC2是160萬美元。另一個標的mETH2也是同理。

也就是說mBTC2會帶來比傳統BTC期貨更高的回報(如果方向對的話),當然也比oSQTH的回報更高。

??資金費——多空再平衡

Power Perpetuals市場上mBTC2的收益非常刺激,但多頭與空頭體驗到的刺激程度不一樣,它們面臨的風險/收益是不對稱的。

用一句話來概括,多頭在上漲中的收益,要高于同等幅度的下跌中的虧損。空頭反之亦然。

動態 | Power Ledger:社區倡導者計劃與2017年的賞金計劃無關:據ETHNews報道,Power Ledger社區和營銷經理Aimie Rigas最近聯系ETHNews,稱澳大利亞金融評論此前的報道存在一些不準確的內容和誤解。她指出,社區倡導者計劃與2017年Power Ledger的令牌生成活動中的賞金計劃無關,兩項計劃使用了不同的模型。所謂的“spruikers”,被金融評論稱為賞金獵人,并不是社區倡導者計劃的一部分,Power Ledger也不會繼續支付他們。Rigas表示,事實上賞金計劃“經過審計,以確保沒有任何虛假、重復或誤導性的賬戶獲得獎勵”。此前金融評論曾報道稱,Power Ledger曾向那些為了增加該公司代幣使用量而對這家初創公司做出夸大或虛假聲明的賞金獵人分配免費代幣作為獎勵。[2019/1/4]

這里繼續用剛才的案例來說明。

當BTC從4萬美元漲到4.5萬美元時,BTC的漲幅是12.5%,而mBTC2的漲幅約26.56%。

假如多頭持倉了1個mBTC2,那從160萬美元漲到202.5萬美元,獲利了42.5萬美元。

多頭的獲利也就意味著空頭承擔的損失。

但是當BTC從4萬美元跌到3.5萬美元時,BTC的跌幅是12.5%,而mBTC2的跌幅約23.4%。

聲音 | ManpowerGroup高級副總裁:銀行業需注重區塊鏈技術應用:據中國新聞網消息,ManpowerGroup大中華區高級副總裁徐玉珊提出,銀行科技日漸成熟,特區政府即將推出虛擬銀行等,銀行業需要轉變應對,如區塊鏈技術應用在貿易融資、外匯和資金管理等,人才招聘可更專注客戶服務。[2018/12/11]

假如多頭持倉了1個mBTC2,那從160萬美元跌到122.5萬美元,虧損了約37.5萬美元。

多頭的虧損也就意味著空頭的獲利。

細心的你也許已經發現了,對mBTC2多頭來說,從BTC上漲12.5%中的獲利要高于下跌12.5%帶來的虧損。

畢竟追蹤的是價格的平方,注定了是非線性關系。這種收益與虧損的不對稱會導致交易者更愿意成為多頭,所以需要在資金費率上做調整,來維持多頭與空頭之間的平衡。

Power Perpetuals的多頭需要向空頭支付資金費用,空頭可以通過賺資金費用。

當BTC是4萬美元時,mBTC2的市場價格其實會高于160萬美元(比如163.1284萬美元),高出的那部分(31284美元)就是多頭給空頭每周要支付的資金費用。

需要注意的是,資金費用是按秒收費的,所以每秒的資金費用就是每周資金費用再除以7*24*3600。

方便起見我們還是按日資金費來算,發稿時的日資金費率是0.186%(相當于年利率67%)。

當然資金費用是根據價格實時波動的,但無論如何這個量級的資金費率已經很可觀了。

所以我們不難發現得出這樣一個結論——mBTC2遠比傳統期貨更適合做短期看漲(因為多頭面臨的漲幅要高于跌幅),也遠比傳統期貨更適合長期看跌(因為mBTC2空頭會持續收高昂的資金費用)。

無常損失的完美對沖工具

與傳統期貨相比,Power Perpetuals市場不止更適合短期看漲的多頭,以及無論長期短期都看空的空頭,其實還有一個隱秘的意想不到的功能——對沖LP的無常損失。

在探討如何對沖無常損失之前,我們先回顧一下無常損失是怎么來的。

最常見的AMM模型是恒定乘積做市商(CPMM)。假設資金池里有A、B兩種代幣,而x、y分別是它們的數量,那么x*y=k(k是恒定的常數)。

所以當x增多時,y就會減少,反之亦然。

如果你想取出一定數量的A,就必須存入能夠維持K值恒定的數量的B,這時A的價格就出現了——等于y(即B的數量)/x(即A的數量)。

尤其需要注意的是,AMM的價格只取決于上述的數量變動,與外部價格無關,所以一定會出現該AMM的價格與外部交易所的價格不一致。

這就交給套利者來解決。套利者捕捉到差價,然后在該交易池里存入價格比外面貴的代幣,然后取出更多的比外面便宜的代幣,直到該交易池的價格與外部價格一致。

那么對LP來說,就會造成無常損失。因為LP是按1:1的比例來給AMM的交易對提供資產,外部價格波動引來套利者重新平衡資產比例,最終LP手中的資產也會隨之變動。

簡單來說是漲價的代幣數量減少,而跌了的代幣數量增多。

最終的結果就是,無論上漲還是下跌,LP手中的代幣對的總價值都會低于當初單純持有資產的總價值,損失的這部分就是無常損失。

這種入場價格變化引起的無常損失看起來陡峭得可怕,事實上確實可怕……但其實只要LP代幣對的相對價格保持在入場的50%以內,無常損失始終小于2%。

有一說一,與賺的流動性激勵相比,這部分損失其實完全可控。不過一旦超出50%,無常損失帶來的虧損就真的很大了,極端行情下有可能整個LP代幣對無限趨近歸零。

而Deri的Power Perpetuals提供了一種對沖無常損失的解決方案。

假設LP的初始流動性是1 ETH:4000 USDC,那么用w個單位的ETH2和z個單位的ETHUSD期貨構成的組合,就能獲得遠比價格波動50%更加平坦的價格保護。

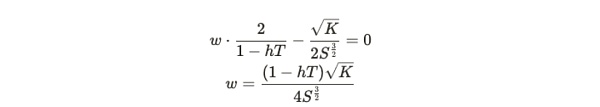

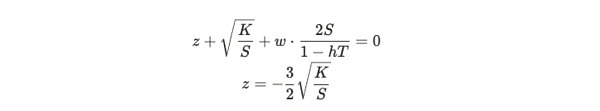

w和z的計算公式如下:?

T:資金費周期(對Deri的powers來說就是一周)

h?=?r?+?2/2

r:無風險利率

? ??: 波動性

? S:ETH現貨價格

? K:AMM的恒定常數

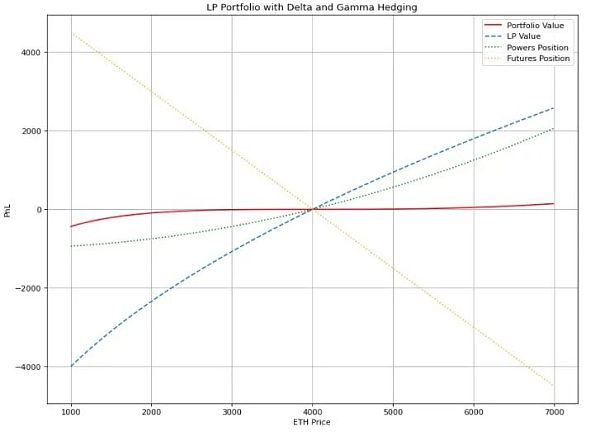

下圖是隨著ETH價格變化,不同策略面臨的盈虧表現。

黃色直線是期貨空頭的價值,藍色曲線是LP代幣對的價值,綠色曲線是Powers的價值,而紅色曲線則是整個投資組合最后的綜合價值,我們可以看到它在很寬的范圍內都保持了平坦。

目前的Power Perpetuals只有mBTC2和mETH2,只能給BTC-USD和ETH-USD這兩個LP代幣對做對沖。但未來會有新的Power代幣上線,如mBNB2。?

總之用Power代幣和期貨構成的投資組合,在發生極端行情時仍可以完美對沖無常損失。

總結

如果投資者非常篤定地認為市場會走向某個方向(做多或做空),oSQTH提供的杠桿代幣追蹤的是價格的2次方,理論上回報會比現貨更高(前提是賭對了的話)。

Deri Protocol是以永續期貨的方式提供了Power Perpetuals的解決方案,還可以在此基礎上加杠桿。

對多頭來說,可以帶來比追蹤期貨更高的回報,而且漲幅要高于跌幅,所以遠比傳統期貨更適合做短期看漲。

當然,為了平衡空頭面臨的風險,多頭給空頭支付的資金費用也高于傳統期貨。所以對空頭來說,也遠比傳統期貨更適合長期看跌(資金費用的回報很高)。

另外,用Power代幣和期貨構成的投資組合,可以在發生極端行情時仍可以完美對沖無常損失。

最后,你會選擇用Deri的Power Perpetuals(目前有mBTC2和mETH2)做什么呢?

做多?做空?還是對沖?歡迎在評論區說出你的看法~

實際上 從 Beeple 的作品破圈讓很多人知道 NFT 到今天,時間還不到 18 個月。但行業的變化實在太快,新的熱點目不暇接,有種稍縱即逝的感覺.

1900/1/1 0:00:00「無聊猿」在 NFT 領域高歌猛進,國外頂級明星們的 FOMO 與炫耀對猴子的推廣功不可沒。更有意思的是,大部分明星并不是自己買的無聊猿,而是通過一個叫 MoonPay 的工具.

1900/1/1 0:00:00AngelList 是我們一直很欣賞的創新投資探索者。和黒石這樣的資管巨頭或 Tiger Global 這樣的 Mega Fund 相比,AngelList 所能影響的資金體量很小——它服務的大.

1900/1/1 0:00:00本文來自?DeFiChain,由 Odaily 星球日報譯者 Katie 辜編譯。DeFiChain 希望可以支撐起下一代去中心化金融應用程序、產品和服務,其目標客群是需要利用安全強大的網絡,并.

1900/1/1 0:00:00本期元宇宙新品合輯篩選了 6 款 2020 年以后上線的元宇宙概念社交 App,3 款主要面向國內用戶、余下面向海外用戶.

1900/1/1 0:00:00在故事開始前,我們先來看一張股價走勢圖。 上圖反映的是知名藝術品拍賣行「蘇富比」(Sotheby)的股價歷史走勢情況.

1900/1/1 0:00:00