BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.51%

ETH/HKD-0.51% LTC/HKD-0.02%

LTC/HKD-0.02% ADA/HKD-2.39%

ADA/HKD-2.39% SOL/HKD+1.41%

SOL/HKD+1.41% XRP/HKD-1.35%

XRP/HKD-1.35%在過去兩年來,DeFi展示了令人炫目的財富效應,吸引著傳統金融世界的金錢與人才過來。這場魔術表演的核心是「去中心化」——以開源的代碼取代復雜且不透明的金融機構。所以盡管一直遭受著黑客攻擊,但依然不斷有DeFi協議涌現,提供各種借貸、交易等金融服務。

不過舞臺的聚光燈留給「去中心化」的時間不多了,因為現在只剩下衍生品領域還沒有完全施展「去中心化」的魔法,更多的光束開始照在「可組合性」上,成為接下來DeFi魔術表演的新焦點。

「可組合性」是指那些去中心化的DeFi協議之間能夠簡單地任意組合,每一個DeFi協議都成為了樂高積木,而且還是能被無限次使用的公共樂高積木。這不止是解決了重復造輪子的技術性問題,更重要的魔力在于這些公共樂高積木會像萬花筒一樣搭建出無限可能的圖景。

本文介紹的去中心化借貸協議Lend Flare就是一個利用「可組合性」來展示眼花繚亂的魔法的DeFi協議,因為它搭建在Convex上,而Convex則搭建在Curve上,Curve又搭建在Compound、AAVE等協議上,可以說是樂高上的樂高上的樂高上的樂高……

??一切都從Curve開始

作為以太坊上的去中心化借貸平臺,Lend Flare的定位很狹窄——釋放Curve上LP代幣的流動性,所以一切都得先從Curve開始介紹。

Base第二輪Prop House資助啟動,截止時間為8月24日:8月14日消息,Base第二輪Prop House資助已經啟動,截止時間為8月24日,本輪將資助在Base上構建的新協議、工具與基礎設施。主網上擁有ENS域名、0.025枚ETH的地址,至少達到居住州或國家法定成年年齡且不是任何OFAC制裁國家或受制裁國家的合法居民均可提交申請獲得資助。Baseisfor Builders NFT持有者可以投票,每個地址一票,前5名提案將分別獲得5枚ETH資助。[2023/8/14 16:24:28]

Curve原名「StableSwap」,顧名思義是專注于穩定幣兌換的DEX。

Curve的優勢是低費用和低滑點,因為流動性充足,而且是直接兌換(而Uniswap則需要ETH作為中介),所以AMM池不同于我們常見的二元池。

Curve的AMM池分為三種類型。

普通池(Plain pools)是我們常見的二元池或者多元池(比如DAI、USDC和USDT組成一個池)。

借貸池(Lending pools)與普通池的唯一不同是支持的資產不一樣。普通池是DAI、USDC這種原生代幣,而借貸池則是其它借貸平臺的LP代幣(比如流動性提供者向Compound提供100 DAI,會收到約498 cDAI,但是這些cDAI還包含了額外的LP收益)。Curve目前支持的協議有Compound 、Aave、yearn.finance和Cream。

薩爾瓦多聘請《Bitcoin Standard》作者擔任國家比特幣辦公室經濟顧問:金色財經報道,據薩爾瓦多國家比特幣辦公室官推宣布,該國已聘請《Bitcoin Standard》作者 Saifedean Ammous 擔任國家比特幣辦公室經濟顧問,據悉 Saifedean Ammous 還得到薩爾瓦多總統 Nayib Bukele 的接見并分享了閃電網絡開發者計劃。[2023/5/31 11:48:54]

無論是給Curve的普通池還是借貸池流動性提供,都會收到LP代幣(比如在普通池3Pool里存入DAI會收到3CRV),它代表著在該池的所有權份額,也就是本金+按比例獲取的手續費+挖礦獎勵。

元池(Metapools)是穩定幣與Curve的LP代幣組成的二元池(比如UST元池是UST+3CRV組成),然后還能收到LP代幣usd3CRV,它可以被質押在「流動性計量器」里賺CRV獎勵。

如果你此時已經被Curve令人眼花繚亂的可組合性給繞暈了,那么也很正常,畢竟你打開Curve就能通過它復古的UI設計來想象反人類的操作步驟了。

但是Convex的出現簡化了這一切,這是一個專門針對Curve的「質押和流動性挖礦一站式平臺」。

Curve的用戶之所以愿意繞道到Convex上質押CRV,好處是沒有鎖倉周期,做到了靈活提取,當然提前提取的收益也會相應降低,本質上是把部分收益補貼給了晚提取的用戶。

福布斯:自今年3月以來,17位加密貨幣投資者和創始人共損失約1160億美元的個人財富:12月24日消息,據《福布斯》數據顯示,自今年3月以來,加密貨幣領域最富有的投資者和創始人中,有17位總共損失了大約1160億美元的個人財富,其中15人在過去9個月里損失了超過一半的個人財富,其中10人完全失去了億萬富翁的地位。[2022/12/24 22:05:18]

另外,Curve的用戶之所以愿意繞道到Convex上存入LP代幣,是因為會自動賺取CRV、CVX以及每個池對應的代幣形式的利息,而無需計算最大化收益、定期檢查等復雜操作,并且這些收益可以隨時都可以提取。

不管你此時有沒有被Curve以及Convex那些令人眼花繚亂的可組合性給繞暈,接下來理解基于借貸協議Lendflare的邏輯就很簡單了。

Lendflare的「可組合性」魔術

作為借貸平臺的Lendflare,專注于提供Curve的LP代幣借貸服務。

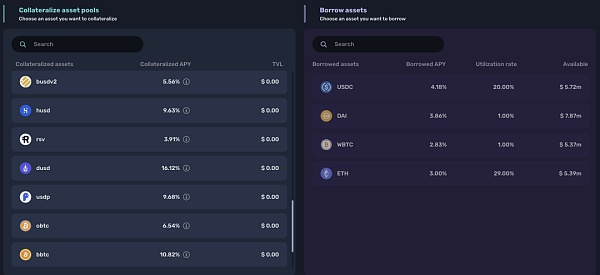

那些在Curve上的流動性提供者,可以把自己的LP代幣抵押在Lend Flare上,然后按固定利率、固定期限借出本金90%的資產(USDC、DAI、wBTC和ETH)。

按照官方說法,這樣做的好處是能夠避免清算風險,但話又說回來,穩定幣好像本來就沒有啥清算風險……所以對Curve上的流動性提供者而言,最大的價值似乎是能夠更靈活地處理自己的LP代幣。

數字銀行基礎設施提供商Signzy完成約2600萬美元融資:9月26日消息,數字銀行基礎設施提供商Signzy宣布完成21億印度盧比(約合2600萬美元)新一輪融資,Gaja Capital領投,此前曾投資過該公司的Vertex Ventures和Arkam Ventures參投。

據悉,總部位于印度班加羅爾的Signzy通過區塊鏈智能合約進行生物識別的數字化KYC(了解你的客戶)解決方案,并利用區塊鏈技術實現銀行文檔和業務處理流程數字化,比如身份識別、背景調查、電子銀行保單發行等。目前,Signzy已經與全球240多家金融機構達成合作,其中包括印度四大銀行、萬事達卡和微軟。[2022/9/26 5:51:26]

但別忘了Lend Flare玩的是「可組合性」的魔術,它的作用遠不止于此。

那些被抵押在Lend Flare上LP代幣并不是安靜地躺在Lend Flare里,而是被存放在Convex上,所以這些被抵押的資產還能繼續從Convex以及Curve那里獲得獎勵。也就是說,當你償還了當初借出來的資產時,不僅你的本金LP代幣還在,而且還有這段時間賺到的利息。

BitMEX聯創:比特幣的表現可能將由美元流動性指數決定:金色財經報道,BitMEX聯合創始人Arthur Hayes表示,比特幣的表現可能將由美元流動性指數決定。根據Hayes的說法,美聯儲致力于減少其資產負債表,而美國財政部傾向于發行更多的債務來為政府提供資金,這從系統中拿走了流動性,他指出這對BTC不是好兆頭。

關于以太坊,Hayes說,按市值計算,這個第二大的加密資產的表現可能會超過比特幣。他說:“我仍然相信,ETH減少供應肯定會導致對比特幣的超額收益——但如果美聯儲和財政部繼續執行其美元流動性減少計劃,我對ETH在年底前達到五位數的能力沒有信心。”(The Daily Hodl)[2022/9/24 7:18:54]

當然此時Lend Flare依然是一個非常小眾的需求,并不足以支撐一個獨立的抵押借貸協議生存下去。畢竟在過去兩年來,我們已經見證過無數DeFi協議剛冒出來就死去,因為流動性不足以維持長久運行。那些流動性都去哪兒了?當然是去了有更高回報的頭礦或者更穩健的頭部協議那里。

但是Lendflare則不存流動性的問題,因為它玩的是「可組合性」的魔術。

簡單來說就是既然有人愿意把資產(USDC、DAI、wBTC和ETH)存入Compound來賺取激勵,那么為什么不通過LendFlare來存入呢?

此時你的資產就處于「薛定諤的貓」的狀態,是兩種狀態的疊加態——既在Compound上,又在LendFlare上。

如果你的資產沒有被人用LP代幣給抵押借貸出來,那么還是繼續在Compound上賺取原本的激勵,你什么也沒有損失。

如果你的資產被人給抵押借貸出來了,那么你會賺到更高的激勵,因為Lend Flare的收益率略高于Compound。

而且無論有沒有被人抵押借貸出來,都會有額外收益——Lend Flare的原生代幣LFT的激勵。

用戶在LendFlare上的操作,看似多此一舉,但會有額外的收益,而且又沒有什么風險(畢竟是穩定幣借貸),那么何樂不為呢?

值得一提的是,Lend Flare只賺抵押借貸本身的手續費,所有額外賺到的收益都不會收傭金,用戶賺多少額外的利息就返還多少。

由于Lend Flare提供的是定期借貸(3個月、6個月和12個月),所以即將推出的V2會提供自動復利循環功能,借款人不必擔心關注時間的問題。

另外,Lend Flare計劃5月份發布V3,屆時會推出Lend Flare上LP代幣,經過一層又一層的俄羅斯套娃之后,又雙叒叕添加一層娃娃進一步解鎖流動性提供者的資產,理論上能將Curve LP APY提升到60%。

Lendflare的基本面

Lend Flare的「可組合性」魔術如此紛繁復雜眼花繚亂,很容易看走眼,但無論什么魔術都離不開基本面。

我們再來回顧一下Lend Flare的產品邏輯,就會發現其實非常簡單了。

對于借款人來說,持有Curve的LP代幣(錨定的穩定幣),雖然也可以有其它用途,但在Lend Flare上抵押借貸然后獲得本金90%的資產(借出來的是真的穩定幣),顯然用途更廣泛。

更重要的是,考慮到質押的LP代幣還會自動賺取收益,那么與借貸的利息(2%-5%)相比,質押賺到的收益可能就超過了支付的利息。?

Lend Flare上的抵押利率以及借貸利率

對于存款人來說就更簡單了,原本就打算存入Compound賺取基本利息,但是通過Lend Flare ,無論如何都能賺到更高的收益,要么是Compound上的利息+Lend Flare的LFT激勵,要么是Lend Flare上的利息+Lend Flare的LFT激勵。

借貸平臺最大的風險是清算風險,但Lend Flare是基于穩定幣兌換協議Curve的借貸協議,所以除非逾期,那90%的抵押率也沒有風險,或者該穩定幣本身破產了,但這已經不是Lend Flare層面考慮的問題了。

唯一需要關心的問題是,Lend Flare的LFT激勵到底有沒有吸引力。

LFT的最大供應量是30.3億,空投以及IDO(0.009美元)釋放了16%,現在每天產生約70萬,挖礦效率會逐年降低。

目前來看,LFT用處不大,用戶把LFT鎖定為veLFT代幣可分享一定的協議費用以及提高挖礦收益,未來Lend Flare DAO啟動后會有治理權。?

當下價格為0.016億美元,市值為0.48億美元,而Convex是16億美元。另外,Lend Flare的Twitter關注者才8673位,TVL是3268萬美元,還處于未被廣泛關注的階段。

總結

Lend Flare把「可組合性」玩到了極致,這是DeFi 1.0時代做不到甚至不可想象的,因為Lend Flare還沒有問世就把產品定位基于可組合性。

它完全仰賴于Curve、Convex和Compound這幾個DeFi協議,但神奇的是并不存在「吸血鬼攻擊」,反而「誰都沒有損失什么,卻得到了更多」,這也正是經濟學視角下現代社會繁榮的本質——社會分工與自由市場的魅力。

跳出Lend Flare單個項目,環顧DeFi市場,你會看到以「去中心化」為焦點的魔術表演已經接近尾聲,接下來的時間交給像萬花筒一樣能搭建出無限可能的「可組合性」。

更加炫目的DeFi魔術表演才剛剛開始,請睜大眼睛。

作者/北辰

從字面上來說,我們可以把Metaverse看作是數字技術的結合,為大眾帶來優質的虛擬人生體驗,就像許多科幻電影和文學作品中的場景一樣.

1900/1/1 0:00:00Reserve Protocol 已在以太坊上發布了基本穩定幣 ($RSV),由法定支持的美元代幣、非功能性治理代幣 ($RSR) 和 Reserve 應用程序組成.

1900/1/1 0:00:00本文轉自:老雅痞 由于加密行業和DAO概念的興起,目前的風險投資模式也正面臨變革。在進行詳細介紹之前,我們需要先介紹一下Ventures DAO.

1900/1/1 0:00:00未來的影視創作模式可能會完全超出人類想象,甚至現階段所謂的影視載體會成為古董,而以類似游戲方式呈現的,交互型的影視內容體驗會顛覆人類對于影音的認知.

1900/1/1 0:00:00共振,是幣圈的一種新的“融資”模式。最早在2019年2月由VDS項目提出,由于吸金效果出眾,隨后誕生出許多仿制VDS的共振項目與共振幣。下面,以VDS為例,來談談共振模式與共振幣.

1900/1/1 0:00:004 月 7 日,一只北極熊走路的視頻瘋狂在各大 NFT 社區中傳播,這些北極熊有的有鐳射眼,有的戴著 Nouns 的眼鏡代表著 Web3 獨有的特征,也有牛仔,有警察.

1900/1/1 0:00:00