BTC/HKD-0.29%

BTC/HKD-0.29% ETH/HKD+0.08%

ETH/HKD+0.08% LTC/HKD+0.59%

LTC/HKD+0.59% ADA/HKD-1.31%

ADA/HKD-1.31% SOL/HKD+0.08%

SOL/HKD+0.08% XRP/HKD+1.11%

XRP/HKD+1.11%原文作者:?Breeze

1,以太坊合并是為了分片做準備,其次才是環境更友好,更高的安全性和去中心化程度。

2,主網合并的復雜度遠超測試網,我們對9月19日能否如期合并持悲觀態度。

3,合并完成后,ETH將減產90%,質押釋放的ETH無法覆蓋Gas燃燒,以太坊極有可能進入通縮時代。

4,合規將成為PoS以太坊網絡的達摩克里斯之劍。

5,從短期來看,以太坊合并為質押賽道帶來發展紅利。從長期來看,STaaS的發展主要靠公鏈生態繁榮和賽道本身的創新。

以太坊合并(The Merge)近在咫尺。

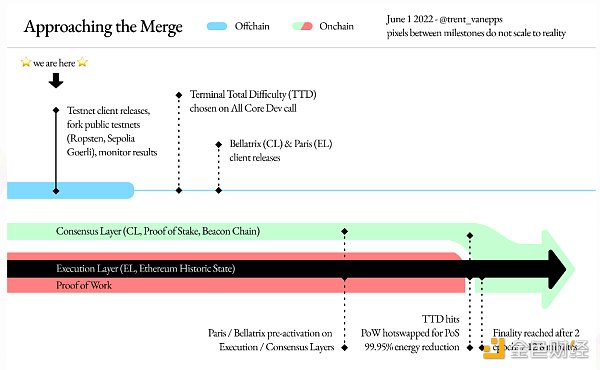

根據開發者電話會議,根據開發者電話會議,3個測試網中,Ropsten、Sepolia已經成功合并,最后一個測試網Goerli的合并預計在8月第2周進行。9月初將部署Bellatrix更新。然后是為期2周的合并部署。如果一切順利,主網合并預計在9月19日前后進行。

來源:https://blog.ethereum.org/

合并是以太坊歷史上最重要的升級。作為生態最大、最復雜的區塊鏈,它將首次完成共識機制從PoW向PoS的轉換。這在區塊鏈歷史上應該是前所未有的。如果成功,以太坊合并將給其他區塊鏈提供一個重要的范例。

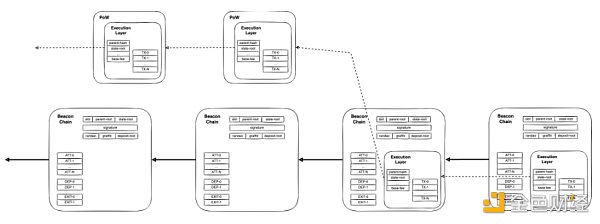

我們所說的以太坊合并是指以太坊主網和信標鏈(Beacon Chain)合并。整個以太坊網絡將繼承原來主網的交易狀態,信標鏈會被合并進去作為共識層。合并后最直觀的改變就是以太坊的共識機制從PoW變成PoS。

合并前是PoW(工作量證明)機制。節點暴力計算,爭奪出塊權,獲得收益。在這個過程中,為了確保網絡安全,需要有較高比例的節點存儲所有(或者大部分)數據,每個節點都要參與交易驗證。節點被無差別對待,所有交易也被無差別處理。

合并后是PoS(權益證明)機制。出塊節點(提案人,Proposer)和驗證節點(驗證委員會,Committee)被隨機選出。等到合并后的下一個階段“數據分片”實現,不同節點可以各自只存儲部分數據,驗證也只由被選出的Committee負責進行。

這實際上降低了節點門檻,也減輕了以太坊的數據存儲壓力(不必永久存儲所有數據),是通過優化主網運行規則來擴容。需要注意的是,PoS并不能帶來擴容,擴容依賴于分片的實現。

以太坊網絡之所以轉變為PoS是為了分片做準備。實際上PoS和分片的組合在官方文件中獲得了認可。以太坊官網中寫道“信標鏈(PoS)將處理/協調分片和質押人網絡。”

筆者認為,合并的終極目標是擴容,擴容要通過分片+Rollup實現,為了分片,以太坊網絡需要先轉變為PoS,因為PoS和分片在邏輯上更為一致。PoW考慮全局性,而PoS和分片則都用到“隨機數”的元素,它們都追求“最小的充分性和必要性”,減少存儲/驗證冗余。

其次才是為眾人稱道的環境更友好,以及更高的安全性和去中心化程度。

PoW網絡出塊是算力競爭,這種競爭對機器、電力提出越來越高的要求。以最典型的PoW網絡——比特幣為例,根據劍橋大學此前的數據,比特幣網絡一年的耗電量大約是1213.6億度,超過阿根廷、荷蘭、阿拉伯聯合酋長國全年耗電量。

數字資產管理公司Virtune在斯德哥爾摩納斯達克上市Virtune Staked Ethereum ETP SEK:8月9日消息,瑞典數字資產管理公司 Virtune 在斯德哥爾摩納斯達克交易所上市 Virtune Staked Ethereum ETP SEK,該交易所交易產品(ETP)一方面跟蹤以太坊價格,另一方面將提供最高 5% 的額外年化回報率。Virtune 使用非托管質押,不會將以太坊轉移給第三方。[2023/8/9 21:34:35]

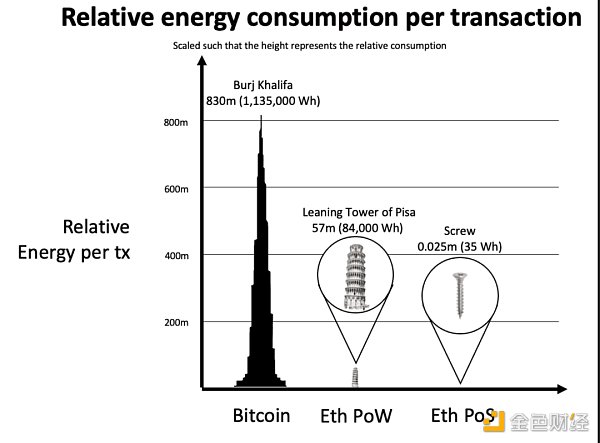

雖然以太坊的耗電量遠低于比特幣,但是作為一個新興科技領域的代表,它也在追求變得更加環境友好。

據了解,合并之后,以太坊網絡的耗電量將減少99%以上。10萬次Visa交易大概消耗149度電,相比之下,合并后的PoS以太坊網絡進行10萬次交易只消耗0.667度電。

把耗電量類比成高度,數據和圖片引用自:海外獨角獸

至于網絡安全性和去中心化程度,Vitalik曾討論過他認為PoS相對于PoW更具優勢的原因。

整體而言,PoS節點的參與門檻更低。比特幣PoW節點間的競爭已經“進化”到ASIC,除了資金外還有機器搭建、運維門檻,普通人無法參與。

PoS網絡無法拒絕任何人成為節點(或者節點的一部分)。雖然32 ETH現在意味著4.5萬美元左右的高資金門檻,但是已經有越來越多的服務商支持小額ETH質押,PoS在機器、操作上的門檻也更低。

此外,根據Vitalik給出的一些數據,PoS網絡的攻擊成本高于PoW網絡。在被攻擊后,PoS的恢復能力也優于PoW網絡。(后文會有介紹)

在廣受爭議的PoS導致富者更富問題上,因為PoS支持的參與群體更廣泛,節點的質押+Gas收入會被分攤(相當于以小節點的數量優勢減緩巨鯨財富增長)。Vitalik認為,以太坊轉成PoS后,財富集中程度的翻倍可能要花一個世紀,在這個過程中,ETH的重新分配,如消費、慈善捐贈,也會減緩財富集中趨勢。

目前來看,PoW和PoS的安全性和去中心化程度到底孰優孰劣還沒有定論。

基于上述原因,以太坊確定了分片+Rollups+PoS的未來發展路徑。

作為發展路徑的第一步,信標鏈和現行以太坊主網的合并已經提上日程。合并預計在9月19日前后進行。

就好像空間站(以太坊主網)要增加新的模塊(信標鏈),飛船(信標鏈)要提前為對接(合并)做準備,信標鏈的準備工作至少開始于2020年12月1日。

2020年12月1日,以太坊推出信標鏈,從推出之日起至今,信標鏈一直與以太坊主網并行運行,彼此獨立。

信標鏈是一條PoS鏈,負責出塊的提議者(Proposers)和負責交易驗證的驗證委員會(Committee)從質押ETH的驗證者中隨機選出。

所以從上線的第一天開始,信標鏈就支持了ETH質押/存儲功能,通過質押32個或更多ETH,你能成為驗證者,獲得質押利息。目前ETH的存入還是一個單向的過程,ETH和利息的提取要等到合并后的上海升級之后。

SEBA銀行高管:機構興趣上升是加密貨幣的看漲信號:金色財經報道,SEBA 銀行董事、特許金融分析師 Nasha Afshar表示,隨著越來越多的機構從僅僅表現出對加密貨幣領域的興趣轉向實際投資Web3項目,進入加密貨幣變成了何時的問題,而不是是否的問題。當市場處于牛市時,許多人表達了對加密貨幣領域的興趣。如果你看看現在的機構興趣和采用情況與當時的情況相比,我認為當時有更多的參與者進入了這個領域并對此感興趣。

SEBA銀行高管認為,不僅是思想上的轉變,而且是行動上的轉變,這個行業將會變得更大。[2023/6/25 21:58:21]

現在信標鏈除了質押ETH,隨機選擇節點出塊和驗證,對節點進行獎勵和懲罰,維持網絡正常運行之外,沒有其他功能,目前它不支持賬戶和智能合約。

相比之下,現在的以太坊主網則是一條承載著成千上萬應用,數千億美元鏈上資金,以及要同時承擔共識、數據可用、交易執行三個功能的PoW鏈。

等到信標鏈合并到以太坊主網,以太坊的PoW共識層將被替換成信標鏈(PoS),交易狀態則是繼承自原以太坊主網。

來源:Danny Ryan

信標鏈將協調質押網絡,類似于一個中樞記賬本,記錄驗證者名單,對驗證者進行獎勵和懲罰,合并后信標鏈成為以太坊整體的一部分,應該也會同時承擔交易執行、數據可用的職責。在分片實現后,信標鏈還將協調分片網絡。

從當前的規劃來看,以太坊未來的發展路徑是想要通過優化主網共識(PoS),優化數據存儲/驗證效率來提高主網性能,同時外接“假肢”——Rollup,交易執行主要向Rollup拓展。

因此,整個過程可以看做是向Rollup承接以太坊交易執行層,以太坊Layer1作為更高效的數據有效層和共識層過渡。未來的發展不排除這種情況:以太坊Layer1退居幕后,Rollup成為交易執行的高可擴展性機器,以太坊Layer1為Rollup數據有效性和共識提供保障。

為了推動共識機制從PoW向PoS轉變,以太坊還設置了“難度炸彈”。“難度炸彈”會使PoW計算難度指數上升,從而勸退礦工,確保以太坊在合并后成為“純粹”的PoS鏈。對于礦工群體,已經有人預測以太坊分叉的可能。

以太坊的合并需要由代碼變動來實現。盡管合并以“最小破壞”為原則,但是因為牽扯到大量的應用和資金,這一過程必須謹慎。節點和DApp開發者可以根據https://ethereum.org/en/upgrades/merge/提示進行操作。

在主網合并前,以太坊分別在Kiln、Ropsten、Sepoli、Goerli測試網上進行合并測試。目前Kiln、Ropsten、Sepoli已經成功過渡到PoS。Goerli的合并預計在8月11日進行。

由于Goerli是最接近以太坊主網的測試網,Goerli合并測試比較重要。這之前將分別在Goerli、主網上進行影子分叉測試。影子分叉是合并的試運行,此前的影子分叉中不是沒有問題。

再考慮到測試網合并并不是真正的以太坊主網合并。以太坊主網上運行著數千個節點、55萬多個代幣智能合約、數以萬計的DeFi、NFT應用,相比之下,測試網中的應用和資金要輕便許多,以太坊主網的合并復雜度遠超測試網。

Sui生態域名服務Sui Name Service宣布已開啟域名拍賣:金色財經報道,據官方消息,Sui生態域名服務Sui Name Service(SuiNS)宣布拍賣會正式開始,已經報名參加第一天的NFT空投的用戶,敬請期待,將很快宣布空投日期。[2023/5/31 11:49:55]

再加上以太坊的合并已經經歷過多次延期。江卓爾也表示,還有大量的應用沒有開始測試合并。因此,我們對9月19日能否如期合并不抱樂觀態度。

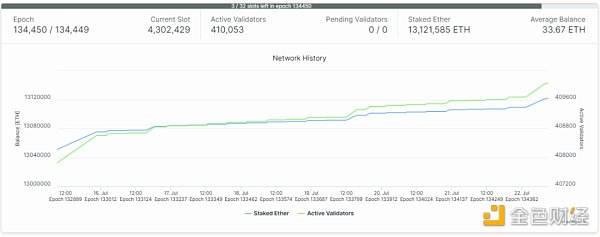

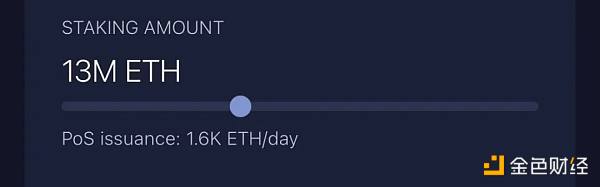

在信標鏈方面,目前驗證者數量已經超過41萬個,ETH質押數量超過1310萬個,占到總供應量的約11%。從上線至今,信標鏈一直穩定運行,信標鏈已經為合并做好準備。

信標鏈現狀,來源:beaconcha.in

合并前后,以太坊網絡會出現一些變化。嗶嗶News將從去中心化程度、安全性、節點收入、代幣供應、合規風險5個維度進行對比和說明。

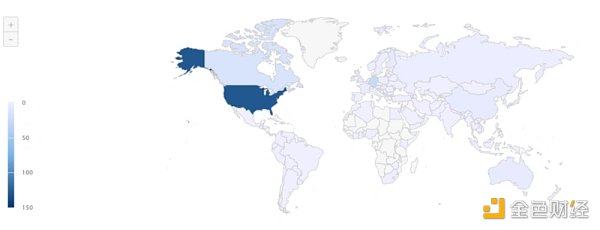

合并前,以太坊活躍節點數量維持在數千個,高峰期曾達到12569個(目前活躍節點處在數百個的低谷期)。這些節點分布在全球各地。無論是從數量還是地理分布上看,PoW的以太坊網絡去中心化程度已經很高。

以太坊PoW節點分布,來源:etherscan.io/nodetracker

相比之下,未來將接棒PoW的信標鏈驗證者數量更多。目前信標鏈驗證者(質押32 ETH的客戶端)超過41萬個。

需要注意的是PoW網絡中的節點區分大小,不同的節點算力水平不一樣,而信標鏈中每個驗證者背后都質押了32 ETH,份額相同,沒有差異。可能存在大量驗證者由同一個巨鯨掌控的情況。所以僅從節點數量進行對比無法完全說明問題。

當我們比較去中心化程度時,我們也該考慮網絡的參與門檻。盡管以太坊PoW的競爭還主要停留在GPU階段,但是合并后,參與門檻有望降低。

PoW時代,要參與以太坊網絡,你需要有專門的機器,并且機器成本不低,機器還在經歷著持續的迭代。PoS時代,以太坊網絡對于機器、機器操作和維護的要求都有所降低。用戶也可以直接通過質押服務商以小額ETH參與質押,能進一步免除機器配置、運維上的麻煩。

所以,以太坊合并后支持的參與群體會比PoW更加廣泛,你只要有ETH就可以參與。

PoS可能會帶來財富集中問題,這是很多人對以太坊合并存疑的一個重要原因。事實上,任何系統都無法阻止資源、財富的集中傾向。

考慮到以太坊的參與群體更為廣泛,并且質押的代幣可收回有利息,相比于機器折舊和淘汰,參與者更愿意在質押中投入成本。“小節點”的數量和持續參與能緩解巨鯨財富增長的速度。Vitalik認為以太坊網絡的財富集中程度翻倍可能需要一個世紀的時間長度。

但無可否認的是,PoS的以太坊網絡對于巨鯨而言確實沒有門檻,他們的財富優勢將得到最大程度的發揮。

Meta美股盤初上漲20%,創2013年7月份以來最大盤中漲幅:金色財經報道, Meta Platforms(META)美股盤初上漲23.26%,創2013年7月份以來最大盤中漲幅。該公司去年四季度元宇宙相關業務營收同比下降17.1%至7.27億美元,好于市場預期的25.7%降速,凈利潤同比下滑55%至46.52億美元。[2023/2/3 11:44:08]

在安全性方面,Vitalik曾發文論證合并后的以太坊網絡更加安全。論證從攻擊成本、攻擊后恢復難易程度進行說明。

1)攻擊成本

假設網絡每天有$1的區塊獎勵,攻擊此網絡所需的成本是多少?

基于GPU的PoW網絡

你可以租到便宜的GPU,所以攻擊網絡的成本就只是租到足夠的GPU算力以超過現有的礦工。每產生$1的區塊獎勵,現有礦工的成本將接近$1 (如果成本高于$1,礦工會因為無利可圖而退出,反之新礦工就會加入進來)。因此,攻擊網絡的成本只需要高于$1/天,而且可能只需要持續幾個小時。

總攻擊成本:~$0.26(假設攻擊6小時,攻擊成本為>$1/24*6),且因為攻擊者可以收到區塊獎勵,這個數字還有可能壓到零。

基于ASIC的PoW網絡

ASIC其實是資本成本:當買進ASIC時,你預期大概可以用兩年,因為它會慢慢耗損或是被性能更好的硬件取代。如果一個鏈被51%攻擊了,社群可能會更換PoW算法來做出應對,而這時你的ASIC就會失去價值。平均而言,PoW節點成本約為1/3的經常性成本和2/3的資本成本。

因此,每$1的區塊獎勵上,PoW節點每天會花~$0.33在電力與維護上,~$0.67在ASIC上。假設ASIC可以用大約2年,礦工會需要為單位ASIC硬件花費 $486.67。($486.67= 365天 x 2 x $0.67)

總攻擊成本:$486.67 (ASIC) + $0.08 (電力與維護,0.33/24*6) = $486.75

PoS網絡

權益證明的成本幾乎是百分百的資本成本(質押的幣)。唯一的營運成本是運行節點的成本。和ASIC不同的是,質押的幣不會貶值,而且當你不想質押了你還可以在一段短時間內取回質押金。因此,參與者應該會愿意為同樣程度的獎勵付出比ASIC的情況更高的資本成本。

讓我們假設~15%的質押利率足夠吸引人們質押 (這是ETH合并后的期望APR)。因此每天$1的區塊獎勵會吸引相當于6.667年資金($1 / (15%/年)的抵押,換算為金額為$2,433($1/天 x 365 x 6.667)。

節點消耗的硬件與電力成本很小,每一千元的電腦可以抵押成千上萬的資產,而且每月~$100 的電力與網費也算足夠。但保守來說,我們假設這些經常性成本是抵押總成本的 ~10%。所以我們只有每天$0.90的區塊獎勵對應到資本成本,因此我們還要把上面的數字減少~10%。

總攻擊成本:90% * $2,433(資本成本)+$0.10/24*6(電力)= $2,189

筆者補充:PoW網絡中要實現攻擊,需要滿足>50%算力,以太坊合并后的PoS網絡中,根據一些人分析,1/3的質押份額是一個比較重要的安全閾值。在這種情況下,0.26/2

加密貨幣市場過去24小時內已清算5.5億美元:金色財經報道,據Watcher.Guru發推稱,加密貨幣市場過去24小時內已經清算5.5億美元。[2022/8/19 12:36:12]

從計算結果來看,PoS的以太坊網絡的攻擊成本高于PoW的以太坊網絡。這種反脆弱性來自于市場對以太坊的信心(以太坊不太可能變得一文不值)。

相比于機器會折舊和淘汰,質押的幣不會損耗,反而會生息,尤其是在質押資產有升值預期的情況下。這激勵更多普通用戶參與。市場的參與越是去中心化,質押的資金越多,撬動以太坊網絡所需的資金成本就越是高昂。

2)更容易從攻擊中恢復

在攻擊恢復層面,Vitalik認為,PoS網絡的恢復能力強于PoW網絡。

對于GPU維護的PoW網絡,一旦被攻破后,網絡幾乎沒有抵抗和恢復能力。

對于ASIC維護的PoW網絡,社群能夠應對第一波攻擊,通過硬分叉來更改PoW算法。但同時,所有機器(包括攻擊者和誠實節點的ASIC)都將變得毫無價值。因為沒有足夠的時間去為新算法創造新的ASIC,攻擊和抵抗情境又將回到GPU的情況(筆者注:因攻擊者和誠實節點回到同一起跑線,情況會比攻擊者在有準備的情況下攻擊GPU網絡好一些)。攻擊者可以攻擊再攻擊,使網絡無法恢復。

相比之下,在PoS網絡中,對于某些51%攻擊(特別指想要推翻已經敲定的區塊的攻擊),PoS網絡有內設的罰沒(slashing)機制,攻擊者在攻擊的同時會受到重創。對于更難偵測的攻擊(特別指51%合謀截斷他人信息的攻擊),也有辦法削弱攻擊者。但如前文所述,確保攻擊者質押份額

現在市場對于以太坊合并最興奮的敘事莫過于“減產”。合并后ETH產量將減少;EIP-1559燒毀Base Gas費;用戶被鼓勵質押ETH,使得ETH的流通量降低。這些因素有比較大的可能使以太坊進入通縮時代。

ETH的通脹/通縮情況取決于2個要素,分別是ETH的年產量(新增量)和ETH作為Base Gas每年被燃燒的量(銷毀量)。

ETH的產量來自2部分,分別是出塊獎勵和信標鏈上ETH的質押獎勵。合并前出塊獎勵歸礦工所有,平均每13.3秒產出2.08 ETH,這樣一年下來的出塊獎勵大約為493萬ETH。合并后,出塊獎勵將被取消。

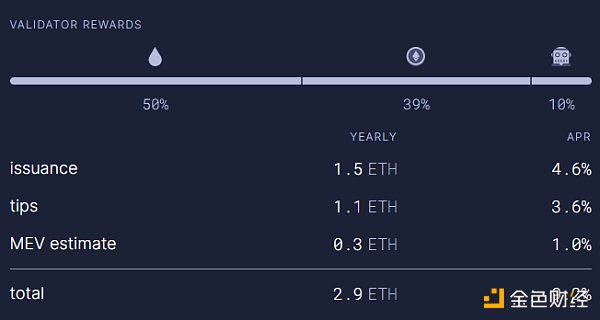

至于ETH質押獎勵,目前總共有約1300萬ETH被質押,一年釋放大約58.4萬ETH作為質押獎勵。合并前后,質押獎勵都分配給信標鏈上的驗證者。

質押獎勵取決于總質押量和APR,APR逐漸降低 來源:Ultrasound.money

現在ETH的總供應量是1.197億,所以合并前,以太坊年產量占總供應量的(493+58.4)/11970=4.6%,合并后,這個數據變為58.4/11970=0.49%。合并導致ETH減產89.4%。

ETH銷毀方面,根據Watchtheburn.com數據,每天銷毀的Base Gas費持續波動。自EIP-1559生效(2021年9月27日)以來,不到1年的時間,已經銷毀超255萬ETH。

255萬ETH>58.4萬ETH,可見合并后,除非ETH質押量劇增,否則質押釋放的ETH獎勵遠不足以覆蓋Gas燃燒銷毀。以太坊在合并后極有可能進入通縮時代。

再加上質押激勵(已經有人將ETH稱為“鏈上國債”,因為收益穩健,用戶愿意參與,目前已經有11%的ETH被質押到信標鏈),ETH的市場流通量應該會處于較低水平,這些都是價格提振因素。

但同時,筆者也認為,對于一個“應用貨幣”而言,通縮模型因為不足以滿足緩慢增長的使用需求,長期來看并不可持續。(不作為投資建議)

Base Gas燃燒情況,平均每天燃燒>3000 ETH,來源:watchtheburn.com

來源:嗶嗶News

ETH供應曲線模擬 來源:Ultrasound.money

合并前后,由于ETH釋放和分配情況調整,驗證者將接手原礦工的部分收入,驗證者的年收益率將從4.6%上升到9.2%。

來源:Ultrasound.money

以太坊是繼比特幣之后最接近“商品”概念的虛擬資產,但合并可能會改變這一形象。CFTC前主席Heath P. Tarbert就曾暗示“在以PoS作為共識機制的區塊鏈上,那些用做抵押的代幣將很可能會被視為證券商品”。

Stake.fish 在《2021 年質押生態系統報告》中也曾分析到“由于質押在某種意義上看起來像固定收益,這可能會招致監管者認為驗證者比礦工更接近于金融實體。如果發生這種情況,那么驗證者將沒有辦法保持合規”。

所以整體來看,合并很可能在去中心化、安全性、節點收入、ETH供應上為以太坊帶來優化,但合規是潛在的達摩克里斯之劍。

隨著以太坊合并進入倒計時,Staking賽道獲得了前所未有的關注。

直接質押ETH存在3個問題,一是金額門檻要達到32 ETH或更多,二是質押金和利息無法立刻取出,導致很高的機會成本,三是存在節點運營門檻。質押服務商(Staking as a Service,STaaS)是連接普通用戶和信標鏈的紐帶,使普通用戶也能參與。

STaaS解決了上述3個核心問題:資金門檻、資金流動性、節點運營。STaaS把用戶資金聚集起來,每湊足32 ETH就能作為一個運營者加入網絡。

STaaS在收到用戶資金的同時,向用戶發放對應數量的xETH衍生品,作為贖回ETH和生息的憑證,這些xETH可以在二級市場流通,從而釋放用戶“押金”的流動性,把機會成本降到0。xETH也能參與DeFi樂高,提高資本效率。

有的STaaS自己運行節點,有的則是把用戶的ETH質押需求和節點運營商的節點運營能力匹配起來,讓普通用戶省去節點配置、運行、維護的麻煩。

整體來看,這個市場頭部效應明顯。

從用戶數量和ETH質押量的角度來看,Lido是絕對的頭部。Kraken、Binance等CEX因為離用戶最近,并且易于操作,也占據了不少的份額。其次是像Stakefish、Figment這樣的專業質押服務商。在去中心化質押流動池方面,Rocket Pool的數據也靠前。

因為操作、功能同質化嚴重,所以STaaS相互間的競爭激烈。大部分此類平臺把資金門檻降到0.1 ETH(有的甚至沒有資金限制),對應的服務費占比基本穩定在10-15%的水平。在這些平臺上,用戶的操作也大同小異。

Lido成為頭部主要得益于兩點,一是品牌效應,二是衍生品stETH的交易深度。Lido和Curve等DeFi應用建立了深度關系。現在Curve上的ETH/stETH池子有12億美元的流動性,為用戶換手stETH提供了充分的交易深度。

但是這些還不能作為Lido絕對的護城河。例如stETH在近期黑天鵝事件中就曾出現價格脫錨。Lido也被質疑會為以太坊帶來中心化風險。目前還沒有任何一家STaaS具備絕對的差異化優勢。用戶仍然可以舍棄一家STaaS而選擇另一家,幾乎沒有阻力。

從根本的需求來看,STaaS間的競爭將圍繞用戶體驗(操作便捷程度)、資金門檻、服務收費、去中心化程度(安全程度)、xETH交易深度等綜合維度展開。

來源:國盛證券

從短期來看,以太坊合并事件為質押賽道帶來發展紅利。從長期來看,STaaS發展的最主要憑借是公鏈生態繁榮,以及賽道本身的創新。

賽道本身的創新可能會來自2個方面,一是xETH衍生品,這里將同時蘊含脫錨風險和DeFi可組合潛力;二是STaaS機制的創新。

Rocket Pool和SSVNetwork是嗶嗶News目前看到機制比較創新的STaaS。

Rocket Pool平臺通過“撮合”節點運營商和用戶來提供服務。與Lido通過DAO篩選節點運營商不同,任何節點運營商都可以在Rocket Pool上創建迷你池。

他們只需要質押16 ETH和價值1.6ETH的平臺代幣RPL。剩余的16 ETH,Rocket Pool會從用戶端“湊齊”。當節點出現罰沒(slashing)時,節點運營商的ETH會被優先扣除。RPL會被出售兌換ETH,來補充節點運營商的ETH。

對于每個節點運營商而言,他們聚集的用戶資金上限是16 ETH。這雖然帶來可拓展性的限制,但是卻能帶來很好的去中心化效果。

SSV Network則采用了去中心化驗證者技術(Decentralized Validator Technology, DVT)。用戶質押涉及到2種私鑰,分別是取款私鑰和驗證者簽名私鑰,其中驗證者簽名私鑰需要不斷地進行簽名,離線或者惡意行為會造成罰款,所以當用戶委托節點運營商或者流動性服務提供商質押ETH時,需要把驗證者簽名私鑰給對方。

通過DVT,用戶可以把驗證者簽名私鑰加密后分成多份,分配給不同的節點運營商。這種情況下,當有小部分節點運營商離線或者有惡意行為時,整個驗證結果不會受到影響,ETH不會被罰沒。這也將帶來更加去中心化的以太坊網絡。這種思路也可以被應用到其他有Slashing機制的PoS網絡。

參考文章:

《以太坊創始人Vitalik詳解:POS安全性優于POW的三點關鍵因素》by 鏈得得

《以太坊在合并后將面臨哪些潛在的中心化風險?》by TJ Keel

《以太坊轉PoS在即:Staking賽道及代表項目深度解析》by Mint Ventures

《區塊鏈行業大轉換——以太坊合并,從顯卡跌價說起》by 國盛證券

注:本文不作為投資建議

隨著世界各地的監管機構不斷評估加密貨幣行業的風險并制定指導方針,穩定幣已成為重中之重。自上一輪牛市開始,隨著加密市值的飆升,穩定幣發展迅速.

1900/1/1 0:00:00過去一周,不少以太坊用戶在全力押注 Ethmoji(Emoji ENS 域名),其中 ??.eth 以 100 ETH 的價格成交,約合 16 萬美元.

1900/1/1 0:00:00作者 | Doug Petkanics為什么發這篇文章:Livepeer CEO 自2016年開始進行Web3領域的創業,本文是他對自己業務和Web的創業思考,有一定借鑒意義.

1900/1/1 0:00:00NFT項目Asura將于7月24日在OpenSea正式上線。Asura旨在通過NFT技術打造一個基于街頭服飾的原創、獨特以及多樣化品牌,同時還計劃推出更多NFT、數字收藏品、3D模型、獨家漫畫以.

1900/1/1 0:00:00近期Rug Pull事件頻發,針對今日及昨日發生的四起Rug Pull事件,CertiK安全團隊將分別從項目的操作及合約等方面為大家解讀并分析.

1900/1/1 0:00:001.DeFi代幣總市值:433.59億美元 DeFi總市值 數據來源:coingecko2.過去24小時去中心化交易所的交易量37.

1900/1/1 0:00:00