BTC/HKD+1.39%

BTC/HKD+1.39% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD-0.37%

LTC/HKD-0.37% ADA/HKD+1.89%

ADA/HKD+1.89% SOL/HKD+2.7%

SOL/HKD+2.7% XRP/HKD+2.23%

XRP/HKD+2.23%在經濟發展歷史中,金融資產的泡沫和隨后的崩潰經常出現,這主要是由于人類心理中根深蒂固的認知偏見。在比特幣的十年發展中,至少出現過三次這樣的周期。

通過投資者的實際成本分布情況,我們來研究一下比特幣歷史上六個關鍵時刻投資者的心理狀態。

與市值不同(市值以當前價格對每個幣進行估值),實際市值是對每個幣最后一次鏈上交易時的估值。我們通過一個重要假設來進一步擴展這個概念:鏈上發生的價值傳輸表示有意愿的買方和賣方之間的交易,在價值傳輸時的價格代表了買方的實際成本。因此,實際市值可以被視為所有持幣者的實際成本的總和。

這一假設在實踐中并不總是成立 - 許多價值傳輸并不代表所有權的變更,而是錢包維護等原因發起的。大多數交易也發生在中心化交易所,在這種情況下,代幣在交易所內部賬本的雙方之間進行轉移,并不要求上鏈實現。因此,使用實際市值代表總的實際成本應該能更好地估算真正的價值。

實際成本的數據很有價值,因為它可以了解投資者正在經歷的興奮或痛苦程度(賬面收益或者賬面虧損),這是兩個在資產泡沫形成和崩潰期間影響投資決策的基本情緒。

我們通過前一周期和當前市場周期中實際成本的分布的快照來研究投資者的心理狀態。對于每個市場周期,選擇三個點:泡沫高峰,泡沫完全消退后的周期低點以及復蘇后價格大幅下跌的周期中調整。下面的圖表中標注了這六個時刻,并列出相應的賬面收益和賬面虧損的情況。

瑞士金融市場監管局批準首個加密基金,僅限于合格投資者:瑞士金融市場監管局(FINMA)9月29日正式宣布,該機構已批準加密市場指數基金(Crypto Market Index Fund)成為“根據瑞士法律成立的第一只加密基金”。

該基金由瑞士資產管理公司Crypto Finance發起,由投資管理公司PvB Pernet von Ballmoos AG管理,由受監管的機構SEBA Bank AG托管。FINMA指出,新批準的基金僅限于合格投資者,主要投資于“基于區塊鏈或分布式分類賬技術”的加密貨幣或數字資產。(Cointelegraph)[2021/9/29 17:14:57]

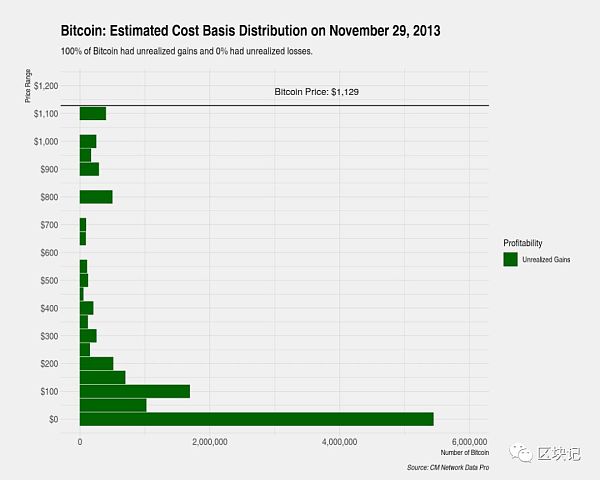

我們首先了解一下2013年11月29日(即上一個周期的高峰)實際成本的分布,當時在兩個月的時間里價格從大約100美元增加到1100美元。下面我們來用圖表進行展示,其中包含當時每個比特幣實際成本的快照。

例如,大約550萬個比特幣的實際成本在0至50美元之間(盡管其中一些被認為已經丟失),近40萬個比特幣在泡沫高峰時購買,實際成本在1100至1,150美元之間。制作這個快照時,價格處于歷史新高,以至于這些持有者都有賬面收益。

Willy Woo:還存在其他未知投資者已購買大量比特幣:10月10日消息,鏈上分析師Willy Woo在最近的推文中表示,Square和MicroStrategy可能不是當前唯一積累比特幣的兩家公司。在過去的8個月中,交易所的投機性庫存共計減少了250,000 BTC,相較于Square買入的4,709 BTC和Microstrategy買入的38,250 BTC只是冰山一角,這表明還有許多沒有對外宣布的投資者已在市場上大量搶購比特幣。(bitcoinist)[2020/10/10]

盡管在比特幣的發展中這個階段見證了價格的爆炸性增長,但比特幣仍集中在早期參與者手中,數量大約有640萬個(當時挖出的比特幣有1200萬個),實際成本在0至100美元之間。由于價格超過了之前的歷史新高200美元,所有持幣者都繼續持有,沒有變現來獲取收益,投資者情緒達到了最高漲的階段。盡管在此階段可能新入場者買入更多,但是原有的持幣者并沒有賣出的理由,導致可交易的數量有限,在200至700美元之間幾乎沒有多少交易。

但是,隨著價格迅速超過800美元,原有的持幣者開始想賣掉所持有的一些比特幣,因為在不到兩個月的時間里就有了好幾倍的回報。與200至700美元的價格區間相比,早期參與者更多的是在800至1,150美元之間賣出的,原因是價格在2013年11月29日達到了近1,129美元的高峰。這表明,對于比特幣來說,泡沫之所以消失,并不是因為缺乏購買興趣,而是因為大量的早期參與者想將他們先前囤的比特幣賣掉。

聲音 | Morgan Creek創始人:已完成寫給一群管理著超3萬億美元資產的投資者的信件:Morgan Creek創始人Anthony Pompliano發推稱:剛寫完明天將要給投資者的信。很少有加密領域的投資經理能夠寫出他們真實的意見。顯然,我可以。 據此前報道,Anthony Pompliano于7月8日發推表示要給一群投資者寫一封信,這些投資者管理著超過3萬億美元的資產,目前正在研究比特幣和加密技術。[2019/7/15]

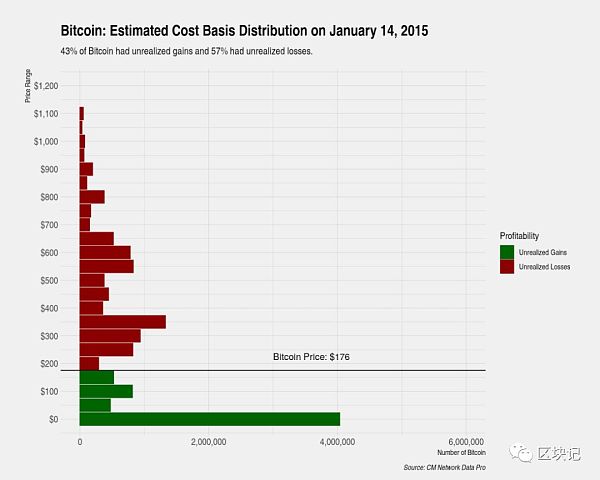

在2013年11月29日上一個周期達到高點之后,比特幣在一年多的時間里經歷了84%的下跌。下圖顯示了2015年1月14日比特幣價格達到176美元的低點時實際成本的分布。在這個時候,持有的比特幣中有43%有賬面收益,而57%則有賬面虧損。

在一年多點的時間里,實際成本的分布形狀發生了巨大變化。與泡沫高峰時的分布相反,800美元以上的交易量沒有多少。

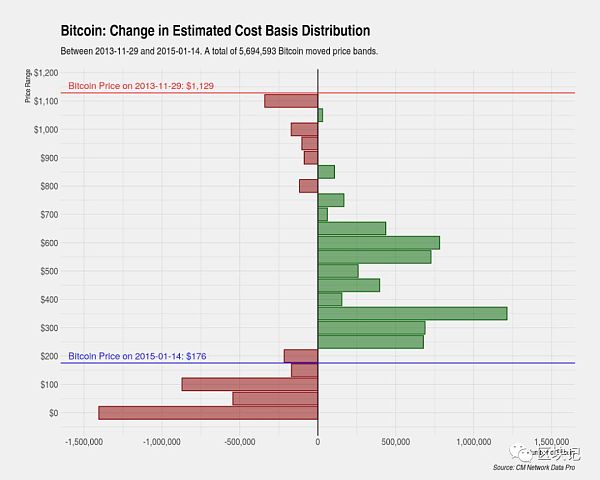

下圖顯示了這兩個時間點之間的分布變化情況,不再是某個時間點的分布快照。例如,最初價格在0至50美元之間的近150萬個比特幣是在2013年11月29日至2015年1月14日之間賣出的。

動態 | 達沃斯調查:投資者希望上市公司探索區塊鏈:據financemagnates消息,根據全球區塊鏈商業委員會(GBBC)的一項研究,全球26%的機構投資者認為,主要的上市公司應該主動報告他們關于區塊鏈的計劃和抱負,40%的投資者認為區塊鏈是互聯網以來最具變革性的技術。[2019/1/25]

分布的變化呈現出一幅完全投降式拋售(capitulation)的情形,這是一種價格完全觸底才有的投資者心理狀態。在價格下跌的早期,在泡沫高峰期買入的投資者(800美元以上)和大量早期參與者(150美元以下)都達到最痛苦的階段,并將大量所持的比特幣賣給逢低買入的投資者。

盡管在這個圖表中不容易看到,但隨著價格繼續下降,見證了隨后的逢低買入者的賣出。出現了大宗的交易 --挖出的1370萬個比特幣中有570萬個比特幣從在不同的價格間買進賣出。使用這個市場周期作為對根深蒂固的投資者心理的研究,直到出現投資者投降式拋售的情形價格才會見底,這些投資者包括在高點買入的人,很多的早期參與者以及代表最具信仰投資者但也隨著價格繼續下跌達到最痛苦階段的早期逢低買入者。

盡管通常不會將其視為比特幣泡沫破滅周期中的關鍵事件,但我們研究了價格從近期高位大幅下跌的周期中調整情況。這一市場情形與比特幣的當前狀態最為相似;價格從今年夏天大約13,000美元下降到11月下旬的6,500美元。在上一個周期(2013年11月至2015年1月)中,在176美元觸底后,價格在接下來的幾個月中回升至310美元左右,然后在兩個月內調整了35%至200美元。下圖顯示了在35%的調整后2015年8月24日實際成本的分布快照。

動態 | 德國監管機構建議投資者“不要插手”ICOs:據newsbtc報道,德國金融監管機構——德國金融監管局(BaFin)主席Felix Hufeld支持建立一套針對首次代幣發行(ICOs)的全球監管框架。Felix Hufeld對加密貨幣融資持批評態度,他建議私人投資者“不要插手此類事情”。[2018/10/31]

我們還展示了周期低點與隨后的周期中調整之間的分布變化。在八個月的時間里,我們可以看到到分布形狀發生了巨大變化。我們看到一些實際成本低于200美元的早期參與者的賣出是有限的,這表明早期參與者的投降式拋售差不多結束了,甚至35%的調整也不足以讓這批投資者賣出更多的比特幣。

重要的是,我們看到在泡沫高峰期(800美元以上)買入的投資者的賣出壓力幾乎為零,這表明這批投資者的投降式拋售已經結束。相反,我們看到最大的拋售壓力來自因價格從泡沫高峰下跌而逢低買入的投資者以及來自最近價格從底部上漲而買入的投資者。在價格急劇下跌之前,這批投資者還沒到最痛苦的程度。

對投資者心理的研究表明,只有在所有投資者都到了最痛苦的階段和投降式拋售完成之前,價格才能真正觸底。對前一個周期中發生的周期中調整進行的研究表明,在高點買入的投資者和大多數早期參與者的賣出壓力已經結束。在周期中的調整結束之后,價格再也沒有下降到這些水平,因為投資者心理狀態達到了大多數想賣出的投資者已經賣出的地步。

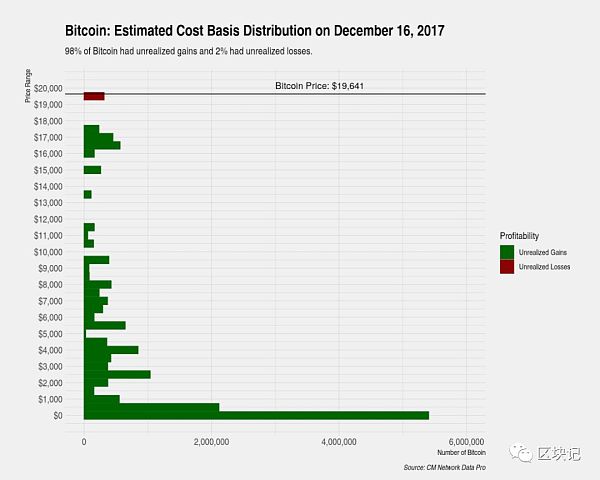

在一年的時間里,價格超過了之前的歷史高點1100美元,并在2017年12月16日達到了接近20,000美元的高點。下圖顯示了這一日期實際成本估算的分布情況。這時挖出的比特幣共有1675萬個,大約有740萬個在早期參與者的手中,實際成本估計在0至1000美元之間,這些比特幣中有98%都有賬面收益。

當前周期的高點的分布形狀看起來與前一周期的高點的分布相似,但有一些重要的差別。有大量的交易發生在1,000美元至7,000美元之間,而上一周期這個價格區間的交易非常的少。這導致價格在大約8個月的時間里緩慢上漲,并在這個過程中發生了許多大幅度的調整。

另一方面,我們看到在 8,000至16,000美元之間也沒有多少交易,這不是因為缺乏購買興趣,而是因為原有的持幣者幾乎沒有什么理由要賣出。與此同時,價格快速地連續上漲 - 僅在兩周內就上漲了8,000美元。隨著價格超過16,000美元,交易量也在增加,因為高價格再次激勵早期參與者賣出。在短期內價格上漲數倍似乎吸引持有大量比特幣的早期參與者賣出其長期持有的比特幣。

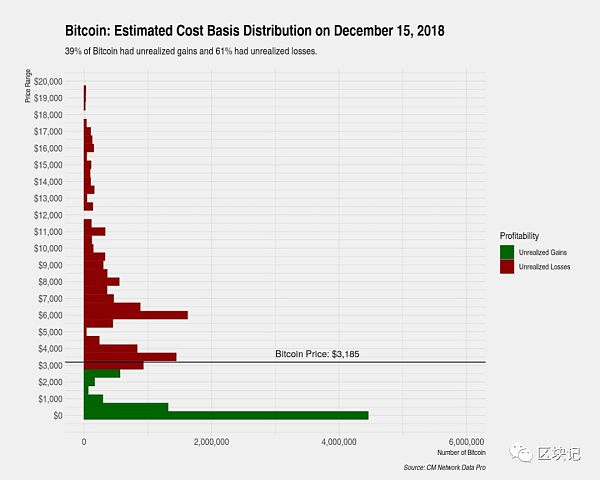

當前市場周期的回撤速度和幅度與上一周期極其相似 - 兩者均經歷了大約84%的回撤,并且這一泡沫大約用了一年的時間才完全消退。在當前周期的低點,所持有的比特幣中有39%獲得賬面收益,與上一個周期中的43%賬面收益大致相當。這表明,在泡沫之后,只有當價格跌至所持比特幣中大約40%有賬面收益時投資者的痛苦程度才最大并出現投降式拋售 。

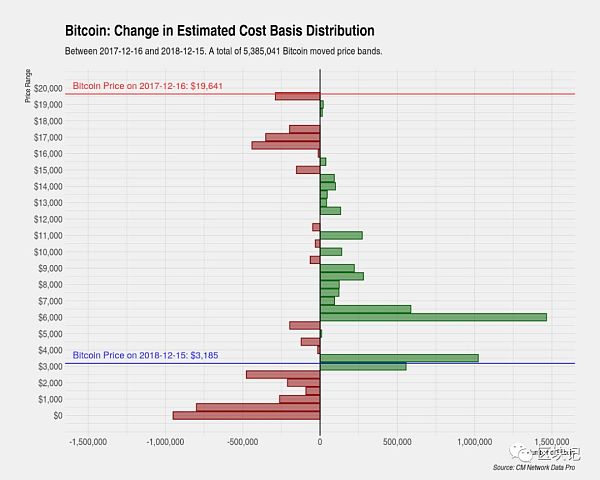

實際成本估算的分布快照以及分布變化都顯示出與上一個周期極其相似,這為以下論點提供了支撐:比特幣(和其他金融資產)的泡沫破滅是由根深蒂固的認知偏見驅動的,這種偏見導致了重復性的周期。

與前一個周期相似,在泡沫高點附近買入的投資者(成本在16,000美元以上)和早期參與者(成本在1,000美元以下)都采取了投降式拋售。成本在12,000美元以上的并沒有多少交易,所以這一類投資者不太可能成為未來拋售壓力的來源。

今年以來,挖出的1,740萬個比特幣有540萬個比特幣發生過交易。盡管圖中并不能清楚地看到這種情形,但在泡沫高點附近買入的投資者和早期參與者都是首批投降式拋售的投資者。在6,000美元跌至3,000美元的過程中,逢低買入的那些投資者也出現了拋售壓力。他們代表了最后一批遭受最大痛苦和進行投降式拋售的人。

分布情況的當前狀態表明,隨著時間的流逝,持有者越來越少地交易,實際成本也越來越高。在泡沫高峰期,早期參與者持有740萬個比特幣,實際成本在0到1,000美元之間,而今天這一數字逐漸減少至500萬個。除去早期參與者,實際成本現在似乎大致在大約8,000美元呈正態分布,在3500美元出現大漲,這一價格與當前周期的低點相一致。實際成本超過12,000美元的持有量處于非常低的水平,代表了一群完全投降式拋售的投資者。

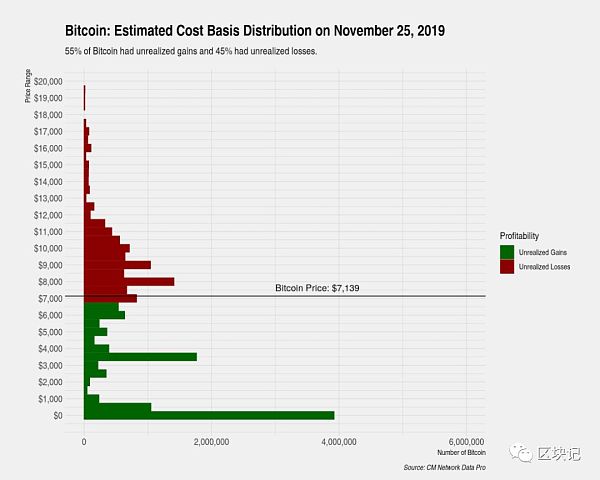

下圖顯示了2019年6月26日(價格達到12863美元的當前周期高點)和2019年11月25日(價格觸底7139美元)之間的分布變化。在此期間,從高點到低點的完全跌幅接近50%,對于牛市而言,跌幅非常大,這引起了許多市場觀察家對當前市場運行的質疑。

對拋售壓力來源的分析表明,投資者的關心是有根據的。與前一個周期的中期調整不同,拋售壓力是普遍存在的,來自于許多投資者。在當前周期高點以成本 12,000到 12,500美元買入的投資者成為了主要的賣家。逢低買入的投資者也有了投降式拋售的跡象,大量拋售的成本在7,500美元至8,000美元之間。在價格觸底后以成本3,000至6,000美元買入的投資者賣出的數量也非常大。早期參與者一直是很小但不可忽視的拋售壓力的來源。

這種普遍的拋售壓力可能表明,最初被認為價格在2018年12月觸底時結束的投降式拋售實際上可能需要更多時間或價格的進一步下跌。

今日,2020年春運正式啟動,到2月18日結束,共40天,全國旅客發送量(不含城市公共交通、私家車出行量)將達到約30億人次。春運是交通現象,也是文化現象.

1900/1/1 0:00:00前幾天的妖幣BSV終于停止上漲,開啟了高位整理。這是BSV送給中國人的新春大禮包,BSV年套。只要套上了,最短需要等過完了年才能解套.

1900/1/1 0:00:00比特幣貨幣理論研究者Konrad Graf認為,比特幣在多個關鍵領域優于其他加密貨幣,這幾乎保證了比特幣未來的成功.

1900/1/1 0:00:00如何了解真實的市場和行業判斷,從而給予真實的建議和研究方向?秉持著“發掘創新價值,推動產業區塊鏈真正落地”的初心,達瓴智庫舉辦了3場私董會,邀請行業資深從業者和政府、園區、基金等等.

1900/1/1 0:00:00原標題:探索數字經濟的稅收治理方策近日,第六屆中國稅收與法律高峰論壇在中央財經大學隆重舉行,主題是數字經濟的稅收治理問題.

1900/1/1 0:00:00“請你們放心,我會通過法律途徑盡快回到公司。”據彭博社報道,比特大陸聯合創始人、原董事長詹克團在開曼提起訴訟.

1900/1/1 0:00:00