BTC/HKD+0.38%

BTC/HKD+0.38% ETH/HKD-0.3%

ETH/HKD-0.3% LTC/HKD+0.74%

LTC/HKD+0.74% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD-0.52%

SOL/HKD-0.52% XRP/HKD+0.01%

XRP/HKD+0.01%幾年前,數字資產的投資者主要是散戶。而逐漸地許多像銀行,資產管理公司和保險公司等機構投資者對BTC,以太坊和其他數字資產越來越感興趣。對于這些類型的投資者,需要滿足監管要求,風險管理和傳統投資流程。數字資產生態系統發展迅速,現也提供了數十年來我們從傳統金融市場中了解到的必要的法律確定性。

但是,尋求投資數字資產的機構投資者還需要技術基礎架構,以輕松,高效和安全地進行管理數字資產。對于不同的投資者類型會有不同的解決方案。比如,通常需要一個買賣盤傳遞系統(order routing system,簡稱“ORS”)來更大規模地執行訂單,以使價格不會因市場流動性低而受到影響。如果將這些系統連接到為所購買的資產提供可靠的存儲和安全服務的機構級加密托管人,它們將變得更加強大。此外,持牌券商經紀人執照可以簡化投資流程。

最后,BTC和其他數字資產可以轉換為銀行可接受資產:這需要特殊目的工具(SPV)的結構,從而會產生額外的成本;但這樣做能夠允許大型資產管理公司進行投資,因為他們需要“銀行可接受”資產。

Uniswap基金會就如何分配約440萬個ARB發起征集建議:5月24日消息,Uniswap 基金會管理者之一 Erin Koen 今日在 Uniswap 社區就“如何分配約 440 萬個 ARB發起征集建議。征集中提到,代幣將發送至 DAO 在 Arbitrum 上的別名地址; 如何部署分配需要經過正常的治理投票。提案期持續兩周(至 6 月 7 日星期三)。 屆時,已獲得社區反饋的提案應根據批準的治理流程將其納入新的溫度檢查帖子。[2023/5/24 15:22:31]

近來,人們對BTC和以太坊的好奇心和興趣再次增長。幾年前,只有技術驅動的散戶投資者對此感興趣。數字貨幣的上一次熱潮發生于2017年年末,而之后社會經濟趨向下行且經歷了一段低迷和停滯期。在這段時間里,不僅有更多的私人投資者提高了對BTC和以太坊的了解和興趣,而且銀行、資產管理者和機構投資者也越來越多地參與了進來。

盡管金融機構幾年前基本上無視或拒絕了BTC,但這類公司的員工(包括決策者)現在表現出越來越多的興趣且開始詢問相關的問題。對于銀行、資產管理公司和機構投資者而言,下一步策略即是決定是否要投資BTC和以太坊。有趣的是,以太坊區塊鏈平臺也被更多人視為全球資產管理平臺:例如,證券型代幣是一種運行于區塊鏈系統的代幣形式的證券。在大多數情況下,“加密貨幣”以太坊被用作部署此類代幣的基礎層。桑坦德銀行和法國興業銀行等大型銀行也在以太坊平臺上部署了債務工具,這些均驗證了非零售投資者確實對該領域是充滿興趣的。

Polychain Capital實習生展示如何使用100美元對CheapETH進行51%攻擊:風險投資公司Polychain Capital的18歲實習生Anish Agnihotri展示了51%攻擊的工作方式,以達到教育目的。Agnihotri選擇了CheapETH來進行實驗。為了發動攻擊,Agnihotri租用了能夠每秒執行14.4億哈希的挖礦設備。這樣一來,他就可以占據該網絡哈希率的72%左右。此外,他還租用了虛擬機來運行區塊鏈。總費用不到100美元。(The Block)[2021/5/18 22:12:59]

對于電力消耗、網絡穩定性以及BTC和以太坊的KYC / AML產生的問題已經有了答案。但是有一個重要的問題尚未得到解答:銀行,資產管理公司和機構投資者如何投資BTC和以太坊?或者,作為第三方平臺并能從該類資產中獲利,他們應該怎么做?

我們可以看到數字資產制度化嗎?

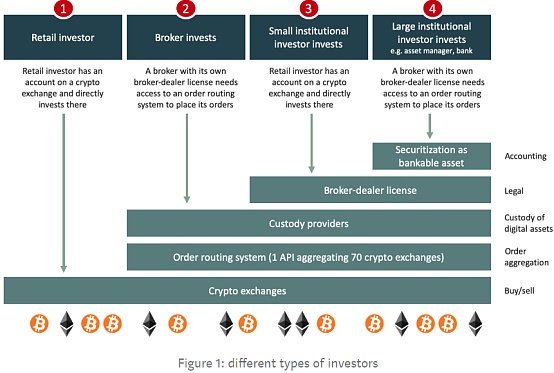

現在很多類投資者都已經投資于或在尋求投資于數字資產。圖1展示了不同類型的投資者以及我們對他們目前的投資方式的觀察。

動態 | 烏克蘭國會收到一項關于應如何對與加密有關的收入征稅的草案:據Coindesk消息,一項草案規定了烏克蘭應如何對與加密有關的收入征稅,該草案已提交給該國議會Verkhovna Rada。該法案是由烏克蘭數字轉型部、區塊鏈4ukraine派系議會協會和更好的監管交付辦公室(BRDO)組織起草的。這份由13名議會成員撰寫的文件旨在修訂烏克蘭的稅法,并引入與加密資產相關的主要概念。該法案將此類資產定義為“一種特殊類型的有價值財產,以數字形式創建、記賬并通過電子方式處理”,比如加密貨幣、代幣以及草案中未指定的其他類型。總部位于烏克蘭的加密貨幣交易所Kuna的創始人,烏克蘭區塊鏈協會主席Michael Chobanian表示,他相信這項法律將奏效,但該行業還面臨其他障礙,需要解決。[2019/11/20]

類型1:散戶投資者

BTC,以太坊和其他數字資產在相當長的一段時間內一直吸引著散戶投資者。典型的散戶投資者年齡在18至40歲之間,大多為男性且熟悉相關技術。據估計,在德國大約有80萬這樣的散戶投資者,他們主要擁有BTC。這些散戶投資者直接在數字資產交易所進行注冊(請參見圖1中的類型1)。例如,斯圖加特證券交易所及其零費用加密交易應用程序“野牛”在過去8到9個月內吸引了60,000名散戶投資者。大多數數字資產交易所通常位于美國或亞洲。

聲音 | 肖磊:區塊鏈監管如何“去糟粕而留精華”存在挑戰:據騰訊科技報道,肖磊發表專欄文章稱,虛擬幣市場有其特殊性,這可能會給監管帶來一定的挑戰和困擾。由于虛擬幣這個概念,實際上來自于其底層技術“區塊鏈”,如果站在監管層的角度,其中一個考慮是,去糟粕而留精華,把炒作虛擬幣這個糟粕去掉,而留下“區塊鏈”這個精華,這個可能會存在很大的挑戰。[2018/8/23]

類型2:使用ORS的機構投資者

對于機構投資者而言,“傳統”數字資產交易所通常無法提供正確的報價。比如買入價和賣出價之間存在相當大的價差。交易所之間的“市場”價格各不相同,而KYC對公司來說也相對困難。

機構投資者通常具有較高的訂單量,因此需要ORS(請參見圖1中的類型2)。訂單路由系統在傳統資本市場中是人人皆知的。它們連接到多個交易所,并在單個API中匯總訂單簿和交易的執行。當機構投資者尋求投資時,訂單將被傳遞到多個交易所,以使得相對于市場流動性而言具有較大投資量的投資者,能夠不會因為其自身較大的需求而獲得人為抬高價格后的資產。

在惡性通脹的委內瑞拉,比特幣如何成了\"硬通貨\":3月26日消息,據國外媒體報道,在世界各地,比特幣主要是一種投機性投資,其飆升的價格往往被人們視為數字貨幣泡沫。而在委內瑞拉,由于國家的通貨膨脹率畸高,持有數子貨幣成為了當地民眾的生存手段。[2018/3/26]

如果ORS不僅連接用于交易的數字資產交易所,而且連接至可以轉移資產并可以安全存儲資產的托管服務提供商,則其功能將更加強大。試想一個不僅連接交易所而且連接托管服務提供商的橋梁軟件。資產可以從各個交易所中獲得,并將其“停放”到幾個關聯的托管服務提供機構中。盡管單個托管服務提供商可以提供高級別的安全性,但更理想的是對購買的資產進行“分片”,然后將其轉發給多個托管服務提供商以實現最高級別的安全性。盡管機構投資者可以使用ORS獲益,但是仍然存在一個重大缺點:這些投資者必須直接向各個數字資產交易所和托管提供商進行注冊。但由于這些交易場所遍布全球,因此,由于KYC / AML要求,這些機構可能難以從選定的國家/地區獲得法律實體的支持。

對于嵌入更復雜的公司層次結構中的法人實體尤其如此。例如,一家希望投資BTC的家族企業可能有多個子公司,而這些子公司在運營中買賣資產。如果這個家族企業決定購買BTC,那么他們就必須在一些(有可能是國外)加密交易所注冊。這個過程通常需要數周甚至數月。只有在成功注冊后,他們才能將其帳戶認證文件輸入到ORS中,然后才可能感受到該系統的優勢。為了應對這一繁瑣的過程,機構投資者也可以根據類型3進行投資。

類型3:依靠經紀人的機構投資者

如圖1所示,機構投資者也有可能依靠經紀人來購買,出售和安全持有數字資產。在這種情況下,經紀人本人已經在多個交易場所和保管人處進行了一次注冊,從而使機構投資者可以避免這項耗時的工作。經紀人擁有所謂的持牌券商經紀人執照,他已向當地金融市場管理局申請,并允許他代表機構投資者以第三方身份買賣資產。

換句話說,ORS與適當的金融市場許可證相結合,可使此類機構投資者可以專注于其交易決策,同時避免過于繁瑣的入職流程。此外,此類投資者無需擔心技術細節,因為他們可以使用開箱即用的解決方案參與加密市場。鑒于所需要的托管許可證也同樣存在,資產的托管也是如此。

這種解決方案對于可以通過單個前端用戶界面執行交易的家族企業或規模較小的基金很有意義。在后臺,ORS可妥善處理各個交易場所以及托管人的事務以實現投資者的交易決定。但是,這種結構對于大型資產管理者(包括銀行,保險等)而言是不夠的。這些類型4的機構投資者需要針對其需求量身定制不同的解決方案。

類型4:需要銀行可接受資產的機構投資者

由于監管和審計要求,大型資產管理機構(如銀行、保險)只能在BTC、以太坊和其他數字資產被“包裝”成可變現資產的情況下投資這些資產。股票和債券是銀行的資產,因為它們滿足所有的監管要求。例如,銀行可接受資產均被分配了國際證券識別碼(ISIN),以通過訂購終端,會計程序等來識別該類資產。

為了將資產能夠存入內部IT系統中并且滿足所有法律要求,大型資產管理機構必須將每項資產變為銀行可交易資產。BTC和以太幣如何成為銀行可交易資產?聽起來可能有點復雜,首先需要先設立一個特殊目的機構(SPV)。SPV與具有持牌券商經紀人執照和ORS的經紀人簽訂協議。公司可指派一位主管來負責SPV的運營,并代表SPV的所有者行事。如果所有事務符合法律要求,則SPV會被分配一個ISIN。現在,資產經理可以通過在其會計系統中引用此ISIN來投資BTC和其他數字資產。當投資于SPV時,資產管理器間接投資于數字資產。當然,這種結構意味著一些管理成本。然而,如果管理的資產(AuM)規模超過$ 1,000,000- $ 2,000,000,甚至更高,這些費用就可以忽略不計。

總結

幾年前,主要是散戶投資者投資了數字資產。現在,隨著家族企業和其他資產管理者對BTC,以太坊等數字貨幣的興趣增加,監管要求、風險管理和傳統投資流程需要被滿足以符合機構投資者的需求。根據機構投資者的類型,可以使用不同的解決方案。通常,需要一個ORS來執行較大規模的訂單,而又不會由于市場流動性低而影響價格。如果將這些系統連接到為購買的資產提供可靠的存儲和安全服務的加密托管機構,它們將變得更加強大。持牌券商經紀人執照可能會簡化投資過程。最終,BTC和其他數字資產可以變成銀行可接受資產。如上所述,這需要一個SPV結構,該結構會產生成本,但允許較大的資產管理者進行投資,從而實現資產“銀行可接受”。

整體市場趨勢 截止目前,全球加密貨幣市場總市值約為1912.97億美元,較上周而言,總市值約增長約200億美元。當前比特幣市值占比約為64.75%,整體占比變化不大.

1900/1/1 0:00:00十年磨一劍,一朝露鋒芒。佟揚,圈內人稱佟掌柜,金色財經VP、CapitalN CEO、Coin Time COO,深耕媒體行業數十年.

1900/1/1 0:00:00金色財經 區塊鏈3月19日訊 根據Unchained Capital最新發布的調查報告發現.

1900/1/1 0:00:00盡管大多數字資產一直在持續貶值,但自3月中旬市場低迷以來,穩定幣價格一直在飆升,而Tether(USDT)如今已占BTC交易的70%以上.

1900/1/1 0:00:00許多人認為,芝加哥商品交易所(CME)、芝加哥期權交易所(CBOE)和巴克特(Bakkt)這樣的機構巨頭進入比特幣領域,會幫助比特幣提高主流市場接受度、推動幣價企穩.

1900/1/1 0:00:00英格蘭銀行對私營公司可能在CBDC發行中發揮作用保持開放態度。在周二舉行的一次網絡研討會上,從事英國央行數字貨幣(CBDC)計劃工作的英國央行分析師Ben Dyson表示,私人公司很有可能在貨幣.

1900/1/1 0:00:00