BTC/HKD+1.33%

BTC/HKD+1.33% ETH/HKD+2.19%

ETH/HKD+2.19% LTC/HKD+2.3%

LTC/HKD+2.3% ADA/HKD+2.52%

ADA/HKD+2.52% SOL/HKD+1.38%

SOL/HKD+1.38% XRP/HKD+1.21%

XRP/HKD+1.21%NFT 類型(如虛擬土地、PFP 和游戲資產)是對 NFT 項目和系列進行評估的常用框架。但是,這些資產屬性中較少被論及,有時甚至讓人感到違反直覺的,是系列內的價格“等級”(即價位,下同),以及同價位資產在不同系列和類型中的表現。

Gringotts DAO 以成為 NFT 持有者獲得流動性的一站式商店為使命。隨著新的 NFT金融化協議 迅速出現,對于用戶在尋求何種 NFT 類型的流動性,我們開始評估不同方法的有效性。我們沒有只關注資產類別,而是研究了所有這些資產共有的屬性 —— 價格。

更具體地說,我們試圖回答 3 個問題:

NFT 的價格在整個市場上的分布情況如何?

是否出現了價格分布的模式,如果是,這些模式有多常見?

從這些分布中,我們該如何界定價格“等級”(即價位,下同),從而可以為特定的 NFT 找到更適合的流動性方法?

主要發現之一是,跨系列和類別的 NFT 商品,比同一系列內商品的行為表現得可能更相似。因此,價格分布分析可以讓用戶和開發人員更全面地了解在哪里最能找到流動性,以及金融化方法的可實現市場。

方法

NFTBank 是一個算法資產估值產品。它根據相似資產的歷史價格,使用機器學習來預測 NFT 價格。我們從 NFTBank 提取了 3 個月以上的數據,首先是 2021 年 12 月 15 日(279 個系列,約 240 萬 NFT,市值約 370 萬 ETH),然后是 2022 年 1 月 13 日(540 個系列,約 1420 萬 NFT,市值約 890 萬 ETH),最近的是 2022 年 2 月 27 日(538 個系列,約 1480 萬 NFT,市值約 650 萬 ETH)。

本文深入探討了我們的 4 個觀察結果:

無論跨 NFT 系列或在同一系列內,價格分布通常非常集中。

價格分布呈現 5 個主要”形態“,似乎與 NFT “類別”(PFP、游戲、虛擬土地等)無相關性。

價格分布形態一般保持穩定。有 75% 的系列,在不同時間點上的價格分布保持穩定。那些發生了變化的,則是朝著“相關”的形態變化。

Jurrien Timmer:美聯儲量化緊縮政策的結束可能利好比特幣和黃金:金色財經報道,富達全球宏觀主管 Jurrien Timmer 討論了美聯儲鴿派轉向對股票、黃金和比特幣的可能影響。Jurrien Timmer 表示,人們普遍預計美聯儲要么將利率維持在當前水平,要么開始降息。CME 的 FedWatch 工具顯示,市場目前認為 3 月 25 日的基點加息是一段時間內最后一次加息的可能性為 50%。如果美聯儲停止加息,根據歷史數據,股票等風險資產可能會出現積極反彈。自 1984 年以來上一次加息后,標準普爾 500 指數的平均一年回報率為 18.9%。降息將使公司和個人的信貸成本降低,從而改善市場的流動性。低利率制度通常與股票和加密貨幣等風險資產的牛市有關。[2023/4/4 13:43:03]

對具有指數式衰減和類對數正態分布的系列(占比 60%),我們可以定義和研究地板層、中間層和頂層資產的行為。

集中價格分布集中價格分布

在所有系列中,市場集中在前 10 個市值占比大于 60% 的 NFT 系列上,其(標準化)基尼系數約為 0.9。

NFT 系列內,價格分布大都遵循同一模式,即大多數 NFT 的價格都接近地板價。少量剩下的那些構成了價格區間的主體,因此對該系列 NFT 的總市值貢獻巨大。

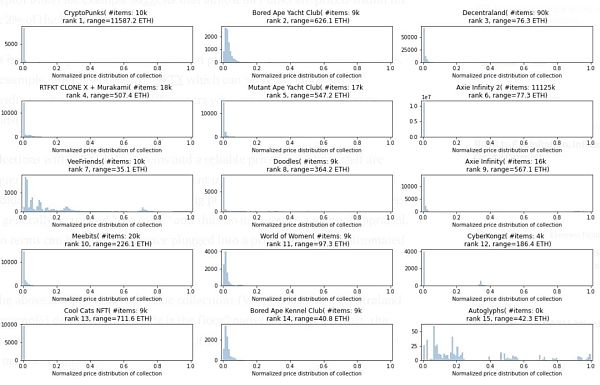

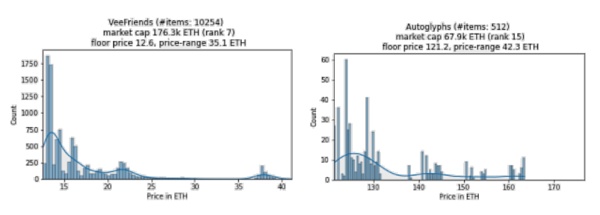

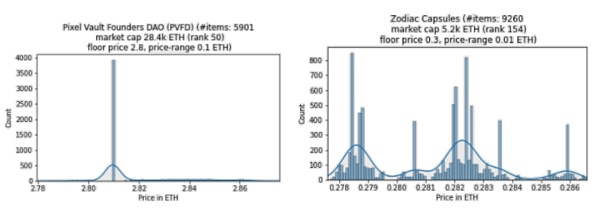

歸一化價格分布圖表的實例:

歸一化價格 = (價格 — 最低價格)/(最高價格 — 最低價格)

在這些圖表中,x 軸做 100 等分。因此,以第一個圖表( CryptoPunks )為例,數據表明幾乎所有 Punk 的定價都分布在整個價格區間的前 2% 以內。對最適合拿來掃地板的 NFT 金融化產品而言,就大有前途了。例如,像 NFTX 這樣的流動性池可以充當“場內自動做市商”,為那些能與流動性池交易場內資產的 NFT 持有人提供即時流動性。

系列內若有大量地板價 NFT,并具備可信喂價(指那些在多個唯一地址之間頻繁交易的 NFT ),就也會成為 P2POOL 借貸產品抵押物的佳選。這是因為通常地板價 NFT 被當作“等同”對待,不需要人工評估。一旦被接入某個喂價和風險自動評估機制,貸款條款就能夠實現自動化。

DeFi量化對沖基金Force DAO公布2021年路線圖,將于Q4推出移動應用:DeFi量化對沖基金Force DAO公布2021年路線圖,團隊還將在接下來的幾周,分享一個關于每個產品狀態的公開的實時路線圖。

根據路線圖,Force將于Q2推出V2、生息指數基金Quads、獨立的借貸池和聚合器Black Smith、使用MEV的跨鏈arb資金庫Arbot R&D;

Q3將推出生息資產支持的穩定幣EQUAL、DeFi JS、為OTC和銀行服務臺優化Uni V3 LP范圍的Parabola;

Q4將推出Force Prize、移動應用、EVM代幣跨鏈期權協議Numerator。[2021/4/18 20:33:23]

但是,在上述樣本中,請注意某些 NFT 系列(例如 VeeFriends 和 Decentraland)不符合這種“眾數即地板價”的模式。事實上,價格分布模式有 5 種截然不同的形態,讓我們在下一個觀察中詳聊。

價格分布的五種主要形態

通過對不同系列 NFT 的觀察,我們看到了以下這些價格分布形態:

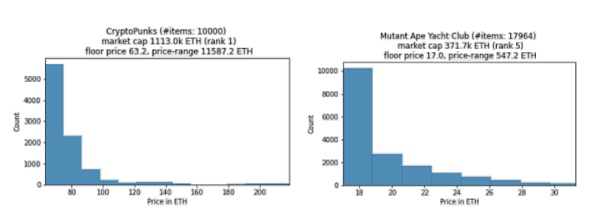

指數式衰減。這些系列中大部分 NFT 的價格在地板價附近,有一條較高價格組成的長尾。在我們的抽樣中約 40% 的 NFT 系列屬于這種情況,示例包括 Cryptopunks、RTFKT Clone X + Murakami 和 Mutant Ape Yacht Club

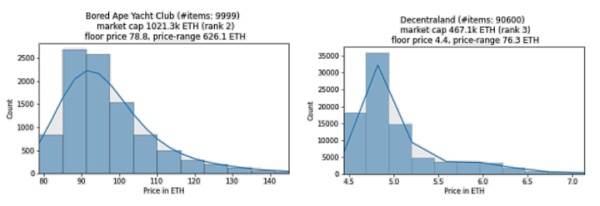

類對數正態分布具有與指數式相似的形?態,但價格集中在略高于地板價的區間。在我們的抽樣中約 20% 的 NFT 系列呈現了這種情況。示例包括 Bored Ape Yacht Club、Sandbox LAND 和 Decentraland。

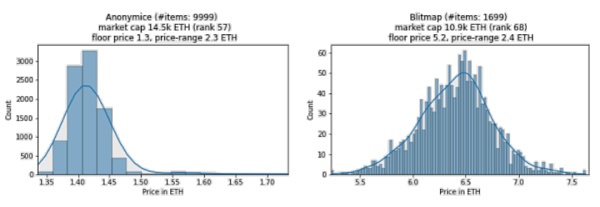

對稱分布(或類正態分布)表現為資產高度集中在平均價格附近,向兩側逐漸減少。在我們的抽樣中約 5% 的 NFT 系列呈現了這種情況。示例包括 Anonymice、Blitmap 和 Rollbots。

摩根大通:量化引發的比特幣跌勢可能還會繼續:11月30日消息,摩根大通(JPMorgan)分析稱,比特幣最近的暴跌消除了一些投機“泡沫”,但仍有可能進一步下跌。摩根大通分析師Nikolaos Panigirtzoglou等人在在11月27日的一份報告中寫道,大宗商品交易顧問及其他量化基金等動量交易員可能在本輪下跌中發揮了重要作用,它們平倉了比特幣期貨多頭合約。報告稱:“動量交易員之前合約上的泡沫在很大程度上已經被清除。除非比特幣迅速復蘇,否則動量信號將繼續惡化。”分析師們還表示,對灰度比特幣信托(Grayscale Bitcoin Trust)的進出投資將是關鍵。如果流入信托基金的資金減少,如果動量交易者繼續撤退,比特幣的價格可能會受到影響。(彭博社)[2020/11/30 22:34:11]

多模態分布則在更大的區間內出現幾處凸起和峰值。我們的抽樣中約 20% 的 NFT 系列呈現這種情況。示例包括 VeeFriends、Autoglyphs 和 FLUF world。

點狀分布具有上述之一的形態,但價格分布在小于 0.1 ETH 的區間。因為我們將此價格區間定義為大致相同,所以將其稱為“點狀分布”。這種形態是市值較小的 NFT 系列的共同特征(除 PVFD 之外,前 100 位的系列中沒有一個表現出該形態)——因此它們起到了一種過濾器的作用。約 15% 我們抽樣的 NFT 系列呈現了這種情況。例如 PVFD、Zodiac Capsules 或 PEGZ。

有趣的是,NFT 的類型(PFP、虛擬土地、游戲資產等)與價格分布的形態之間沒有相關性。例如,Cryptovoxels、Decentraland 和 Somnium Space 中的虛擬土地 NFT 都具有不同的分布(分別為指數式、類對數正態分布(12月 / 1月是對稱的)和多模態分布)。

動態 | Bybit與SIRIUS量化達成戰略合作 正式上線實盤交易功能:據官方消息,Bybit與SIRIUS量化達成戰略合作,正式上線實盤交易功能。據介紹,Bybit在全球永續合約市場占有超1/3市場份額;平臺提供-0.025%的掛單獎勵;自主研發的高可用交易系統,每秒支持10萬筆訂單撮合;市場深度較高,3個tick能達到百萬美金。

SIRIUS團隊融合大數據金融情報,金融產品知識,金融交易手法的理論和實踐,自主研發了自動交易軟件。可視化產品設計,擁有覆蓋美,日,韓,中國等金融分析師的策略分享,支持市面主流交易所。[2020/1/14]

價格分布很可能是 NFT 系列自身固有特征的函數,而與它所屬的 NFT 類別無關。對于土地類 NFT 來說,影響因素可能是位置、地塊大小、人流量(創收潛力)、已有建造物并因此溢價銷售,等等。

接下來,我們研究了這些價格分布是否隨時間而變化。

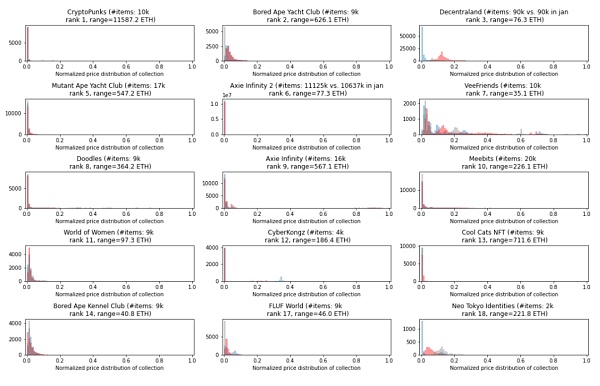

價格分布(通常)保持穩定

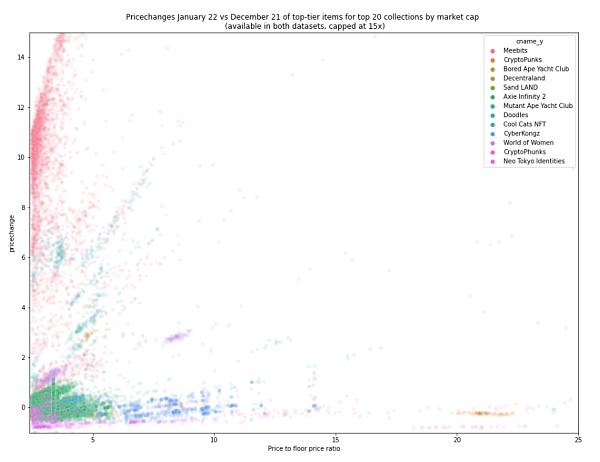

由于數據有限(僅 3 個數據點),只有時間才能證明這些分析是否將來也有效。再看一下歸一化價格,我們可以看到 12 月(灰色)和 1 月(紅色)的價格分布通常(但并非總是)與 2 月(藍色)一致,或至少具有相似形態。

從 1 月和 2 月的數據中拉取的 537 個系列中,有 166 個的價格分布形態發生了變化(30%)。1 月至 12 月,我們也看到了類似的變化比例 (25%)。這聽上去好像很多,但請記住,前文對 NFT 系列分布形態的分類是略顯模糊的,因為我們的分類標準不是很嚴格。

例如,可以按照 ” 如果眾數 > 地板價 => 對數正態 ” 的邏輯來區分指數式衰減和對數正態。看看下面的眾數地板價比,我們選擇了更寬松的定義,甚至允許眾數比地板價高出 10 - 20%,因為我們采用了擬合分布來對形態進行分類。

現場 | 幣多量化創始人劉英男:做期貨和合約重要的是控制風險:金色財經現場報道,12月14日,奮斗傳媒董事長、幣多量化創始人劉英男在由金色財經主辦的第五期金色沙龍現場以“幣多量化幫助礦工過冬”為主題進行了演講。他在演講中表示,其實做期貨和合約,短期賺錢不重要,重要的是控制風險。他舉例說,初期的時候,跟他們合作的初始賬戶只投5%,掙出10%到30%的安全量,隨著有不斷的浮盈,倉位最終到30%。[2018/12/14]

基于此,我們認為指數式衰減和對數正態分布是“相關的”。

對于存在價格分布變化的情況:

約 42% 屬于變為 / 變自點狀分布。點狀分布在形態上與其他四種形態之一相同,只是價格區間非常窄。

約 26% 是從指數式衰減或類對數正態變為多模態。這個類的定義也比較寬松,因為我們的分布通常只有一種模式。我們定義這個形態,是為了把 VeeFriends 這樣有幾個凸處(眾數)的分布與其他形態區分開。

約 22% 是類對數正態和指數式衰減之間互變,(如果我們采用嚴格的方法,這個數字會高很多)

其余約 10% 的變化全都是變為/變自對稱分布,其中類對數正態分布占比最多(6%)。這還是因為區分類對數正態分布和對稱分布之間的界限比較寬松(即,這兩個形態也是“相關的”)

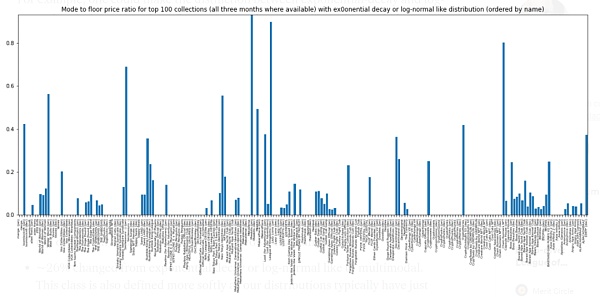

界定價位

基于上述觀察,同時由于地板價可以用作合理的錨點,我們參照具有指數式衰減和類對數正態這兩種形態的 NFT 系列來對價位進行界定。當然,“絕對”的地板價可能只是標價最低的一件商品,所以我們希望找到適當的乘數,用以將更多商品歸類為地板價商品。

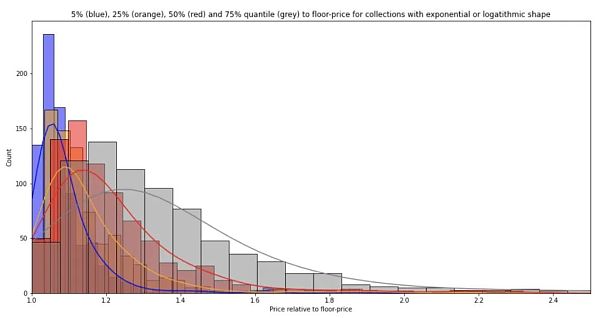

界定地板層:我們研究了不同的下四分位數及其與地板價的比?值。

在大約 800 個系列中有 90% 左右的中位數低于 1.4 * 地板價。在閾值選擇上,我們考慮較多的情況是:如果取值向右延伸,把更多的系列內商品包含進去,就會以擴大價格區間為代價降低該組數據的同質性。

為了對大約 90% 的系列適用,閾值分別為:

1.3 得出 25% 四分位數(因而涵蓋了 25% 的商品)

1.4 得出 50% 四分位數 / 中位數

1.75 得出 75% 四分位數

少于 30% 的系列可能太少,而 [ 地板價,地板價*1.75 ] 的價格區間則可能太寬。因此,我們選擇了 1.4 的乘數作為邊界值。換言之,我們把“地板層”界定為價格在 [ 地板價,地板價*1.4 ] 區間內的商品。對于 2/3 的 NFT 系列來說,這個價位區間包括了它們 75% 的 NFT。

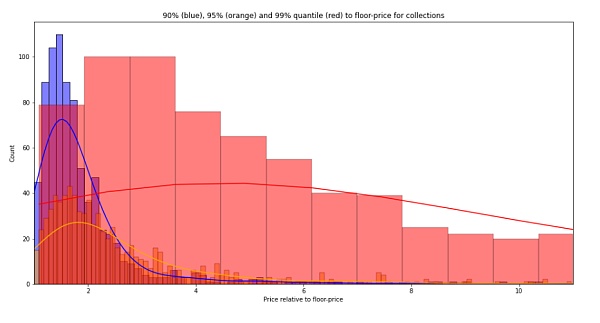

界定頂層商品:我們可以用相似的思路來確定上四分位數:

在大約800個系列中,閾值 2.5 可以覆蓋 85% 系列內 90% 的NFT。在其中 2/3 的系列里,它可以覆蓋多達 95% 的NFT,在約 20% 的系列中甚至覆蓋多達 99% 的NFT。換句話說,2.5 的閾值可以囊括 90% 系列中的前 10% 的資產。

同樣,我們可以讓這個集合更具排他性,例如將閾值增加到 4。

根據上述對地板層和頂層商品的定義,我們可以將中間層商品定義為價格在 [ 地板價 * 1.4, 地板價 * 2.5 ] 區間的商品。好了,我們現在來聊聊不同價位的特性。

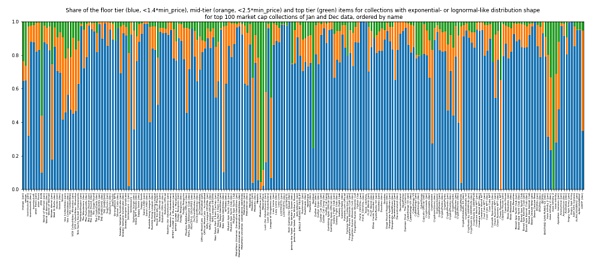

各價位的特性

地板層:標價位于地板價至地板價 *1.4 之間的商品。

地板層通常由一個系列內 50 - 75% 的商品組成,占該系列市值的 25 - 50%。它們的數量和同質化特性使其適合流動性池,可以有效地充當 ”場內自動做市商”。用戶可以從場內資產的交易活動中獲利,并享有與其他價位相比最深的流動性。

中間層:標價位于地板價 * 1.4 至地板價 * 2.5 之間的商品。

中間層通常由一個系列內 20-40% 的商品組成,占該系列市值的 10-20%。就目前的情況來看,中間層商品可能最無利可圖,因為它們的流動性低于地板層,并且與頂層相比反彈可能性也較小。眾數處于中間層的 NFT 系列( 具有對稱的價格分布形態 ),其用戶中的許多人可能對資產本身的屬性或功用而非價格更感興趣。例如,虛擬土地可能太小或位于不賺錢的位置,而大型、高流量的地塊太貴或不出售。因此,土地買家會搜尋位置、面積和價格俱佳的資產。

如果事實證明,中間層包含一些“暫時性”的商品,例如由于地板增值或藍籌貶值而被納入的商品,那么這里可能就會成為投機和對沖操作的層級。

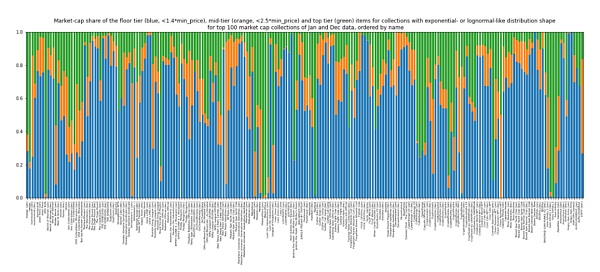

頂層:或”藍籌”。商品定價大于地板價 * 2.5。

藍籌通常在商品中占比大約 5 – 10%,占一個系列市值的 20 – 40%。藍籌的分布噪聲很高而且價格變化也很大,其表現類似于“傳統”藝術品或房地產中的高端項目。雖然它們的交易量和頻次都很低,但藍籌用作抵押品或通過拆分獲得流動性的潛力很大。

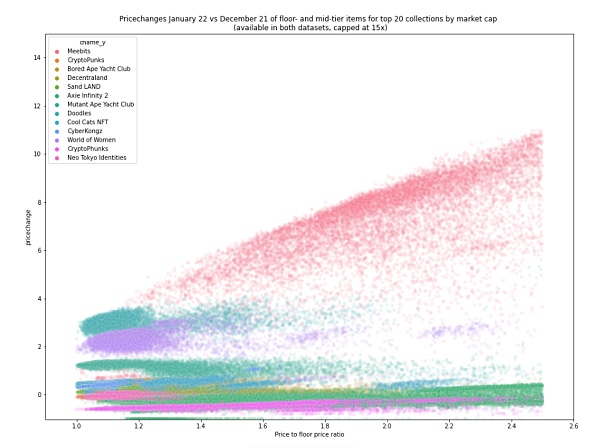

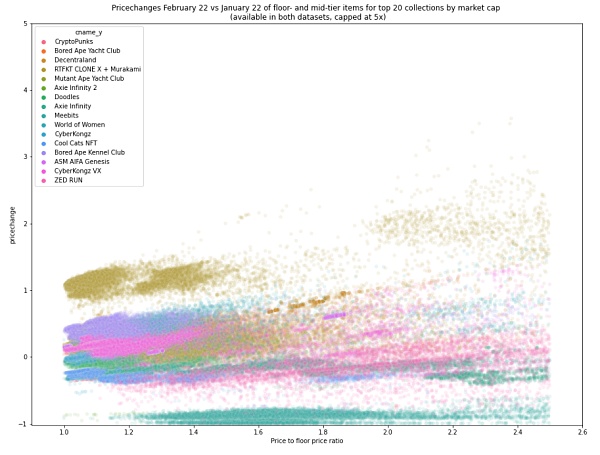

關于商品在三個價位中的份額,我們看到地板層商品(藍色)份額最大。但有個別地方它們占比相當小 ,這與我們對形態的定義模糊有關。例如 Meebits(第一個條形圖)沒有完全遵循我們的價位邏輯,因為它存在我們前文詳細展示過的額外凸起:

圖中 NFT 系列的名稱太小,但末尾的 '(jan)' 或 '(dec)' 分別標明了數據集出自 1 月或 12 月。

這些價位的市值份額數據略顯嘈雜。雖然地板層似乎仍占大部分,但 NFT 系列中通常會存在高出地板價 10 - 1000 倍的藍籌,從而大量占據該系列的市值。

總體而言,約 25–50% 的市值屬于地板層,10–20% 屬于中間層,20–40% 屬于頂層:

未來的工作

在本文中,我們采取了一些初步措施,根據價格變化行為和各系列的價位對 NFT 進行了分類。正如我們在上面提到的,價位劃分可以依據用例進行調整。對我們來說,目的之一是得出 NFT 跨系列和資產類別時的共同行為和特征,從而為持有者尋找流動性提供最佳途徑。得益于該分析,我們構建了評估矩陣。

對資產在不同系列中的表現,我們已經從高層面進行了概述。現在我們可以仔細研究那些值得注意的觀察結果,并加以進一步分析。例如:

哪些主要屬性讓某個特定的 NFT 系列具有它所體現出來的價格分布模式?

價格分布模式是否可以成為特定金融化協議的先行指標或分析指標,用來對特定資產的上架(如用作抵押品,或啟動 NFT 自動做市商)進行分析評估?

哪些內部(如項目開發)或外部(如市場情緒)因素會導致某個特定的 NFT 系列隨時間改變其價格分布形態?

我們希望在以后的文章中探討這些問題。目前,我們提供了用于界定價位的量化心理模型,以及一個初步框架,用于在未來幾個月內評估我們對 NFT 流動性方法的假設。如果您對本文有任何反饋,或想與我們一起解決其他問題,請與 Gringotts 的分析公會聯系。

注意:定價數據是 NFTBank 的估計,不是實際交易。所以這些數字應謹慎對待。

作者:Goblin Sax

翻譯:ScaSte

據歐易行情數據顯示,北京時間5月10日早上8點左右,比特幣短時跌破3萬美元關鍵位置,最低至29735美元,24小時內跌幅逾10%.

1900/1/1 0:00:00通常,一提到元宇宙,人們就會聯想到如增強現實 (AR)、虛擬現實 (VR) 和混合現實 (MR)以及其他未來技術.

1900/1/1 0:00:00這篇文章是基于我在 Crypto, Culture, & Society 的演講上撰寫的。Crypto, Culture, & Society 是一個學習型 DAO,它正在為加密貨幣建立一個人文.

1900/1/1 0:00:00Web3.0的投資市場從未像現在這般競爭激烈。Cryptopolitan數據顯示,2022年第一季度,Web3.0初創公司已獲得超1.73億美元的投資.

1900/1/1 0:00:00BBKX將于今日19時開啟金色算力云IPFS云算力認購:據BBKX官方消息,BBKX平臺將于本周三19:00(UTC+8)開啟金色算力云IPFS云算力認購.

1900/1/1 0:00:00頭條 ▌巴菲特:比特幣不是一種生產性資產,不會產生任何有形的東西金色財經報道,在伯克希爾哈撒韋公司今年的股東大會上,巴菲特再次抨擊加密貨幣稱,比特幣不是一種生產性資產,不會產生任何有形的東西.

1900/1/1 0:00:00