BTC/HKD+0.87%

BTC/HKD+0.87% ETH/HKD+0.63%

ETH/HKD+0.63% LTC/HKD+0.72%

LTC/HKD+0.72% ADA/HKD+3.14%

ADA/HKD+3.14% SOL/HKD+1.42%

SOL/HKD+1.42% XRP/HKD+4.38%

XRP/HKD+4.38%1956 年,時年二十六歲的沃倫·巴菲特成立了一家投資合伙企業,以收購中小企業和入股大型企業。1965 年,該合伙企業獲得了伯克希爾哈撒韋股份有限公司 (Berkshire Hathaway Inc.)?的控制權,當時這還是一家上市的紡織品制造商。巴菲特的合伙企業迅速解散,并將伯克希爾的股權分配給合伙人。伯克希爾自此開始收購各類業務,涉足保險、制造、金融和傳媒。截至 2015 年,其投資回報大大超過了道瓊斯工業平均指數或標準普爾 500 指數等市場基準。從 1965 年到 2015 年,道瓊斯指數上漲了 18 倍,而伯克希爾則增長了 12000 倍,復合年增長率達到 21%,是標普指數的兩倍。?

盡管從合伙企業轉變為有限公司形式,但巴菲特始終在伯克希爾內部保持著合伙人意識。這些精神遺產反映在伯克希爾「股東手冊」陳述的十五條原則中的第一條:「雖然我們的形式是有限公司制,但我們的態度是合伙人制。」?以巴菲特和芒格為中心的這只巨鯨橫掃資本市場,盡管有大批投資者試圖模仿巴菲特的投資理念,但很少有人仿效伯克希爾的企業實踐。在眾多機構投資者的擁簇中伯克希爾一再變得更壯大。

伯克希爾投資的實踐方式充滿著主動性,利用敏感的商業嗅覺主動出擊,時刻保持著發現價值標的職業素養,這讓在投資的過程中總能先人一步碰到好的企業,這其中的企業不乏我們熟悉可口可樂、Apple、美國銀行等等。并且通過「價值」投資最終獲得了相當豐厚的回報。

ETHGasStation將于12月12日停止服務:據官方公告,以太坊Gas價格估算應用ETHGasStation將于12月12日停止服務[2022/11/29 21:09:33]

僅僅持有可口可樂的這一項舉措就足以震撼一般投資機構。1988 年,巴菲特買入可口可樂股票 5.93 億美元,1989 年,又大幅增持到 10.24 億美元,1994 年繼續增持,總投資達到 12.99 億美元,此后持股至今,這么多年來絲毫沒有變動。這種大手筆讓人嘆為觀止。當然伯克希爾的每一筆投資都是符合長曲線增長趨勢。

伯克希爾的戰績或者說巴菲特的魅力讓人們都想用手中的一切籌碼去換取更多籌碼,人們都想賺取更多。但是站在個人立場而言,我們不得不坦言這樣的門檻勢必將我們擋在了門外,伯克希爾即使有再高的投資回報率,也都是進入了機構投資者的口袋,跟散戶確實也不相干!所以個人投資者如何才能選擇一個好的投資方式呢?

在開始介紹灰度之前,我們首先需要了解一下 Digital Currency Group(以下簡稱 DCG)這家創始人自稱加密世界的伯克希爾?哈撒韋的加密巨鯨。其規模早已突破百億美金,背后有多家傳統資本巨頭的身影,包括萬事達卡、貝恩資本、加拿大帝國商業銀行和紐約人壽保險等。DCG 先后在加密行業創下了卓越的戰績,投資了包括全球最大交易平臺 Coinbase、元宇宙概念龍頭 Decentraland 等等,旗下的灰度投資(Grayscale)、CoinDesk 和 Genesis 更是尤為出名,今天暫且不談后兩者。

SOL跌破15美元:金色財經報道,行情顯示,SOL跌破15美元,現報14.99美元,日內跌幅達到21.52%,行情波動較大,請做好風險控制。[2022/11/10 12:43:56]

從運作模式來說,我們可以把灰度的信托基金理解為一只 ETF,但其在 2014 年被 SEC 查處了,所以從那之后灰度以 SEC 不會審核通過為由故意停掉了「贖回」功能,再也不爭取,這就導致這個 ETF 成為了一個以比特幣為首的多只加密貨幣只進不出的一個多幣種加密資金池,而投資人沖進去的數字貨幣沒有任何渠道可以取回,只能拿著灰度給的信托在 OTC 市場兌現,所以灰度基金的持幣量只會單邊上漲。這也就是為什么灰度信托的價格一直有溢價現象。

灰度信托截至目前持有共 13 個幣種,依次都是 BTC、ETH、LINK、FIL、MANA 等細分賽道的龍頭項目,雖然讓投資者省去了歸零風險的顧慮,但是在可選擇的權力上依然缺少多樣性,雖然灰度是加密貨幣信托,但其過于中心化的管理和巴菲特的伯克希爾是一樣的,與此同時灰度基金的大門也并沒有對個人投資者敞開,如同伯克希爾一樣是機構投資者們的溫床,依舊讓一些個人投資者望而卻步。這種用舊瓶子裝新酒的方式并沒有得到一點改善,所以關于個人投資的方式灰度基金似乎也沒有給到一個比較好的答案!

報告:到2030年,加密錢包市場價值將達到482.7億美元:金色財經報道,根據GrandViewResearch的一份新報告,到2030年,全球加密錢包市場規模預計將達到482.7億美元,在預測期內的復合年增長率為24.4%,到2030年,全球Web3.0區塊鏈市場規模預計將達到335.3億美元,從2022年到2030年的復合年增長率為44.9%。到2030年,全球加密貨幣市場規模預計將達到117.1億美元,從2022年到2030年的復合年增長率為12.2%。到2030年,全球加密貨幣交易平臺市場規模預計將達到2643.2億美元,從2022年到2030年的復合年增長率為27.8%。[2022/10/27 11:50:02]

回顧加密市場,DeFi 可以說是這輪牛市的一個激發點,Yearn 平臺讓 BTC 的故事重新上演了一遍。時至今日,人們可能喜歡用 DeFi1.0、DeFi2.0 或者 DeFi3.0 這些帶有數字級別的詞匯去界定 DeFi 的發展進程,而這不是最重要的,重要的是 DeFi 一直在發展,現如今結合 DAO 的治理方案成為熱門的發展方向之一。

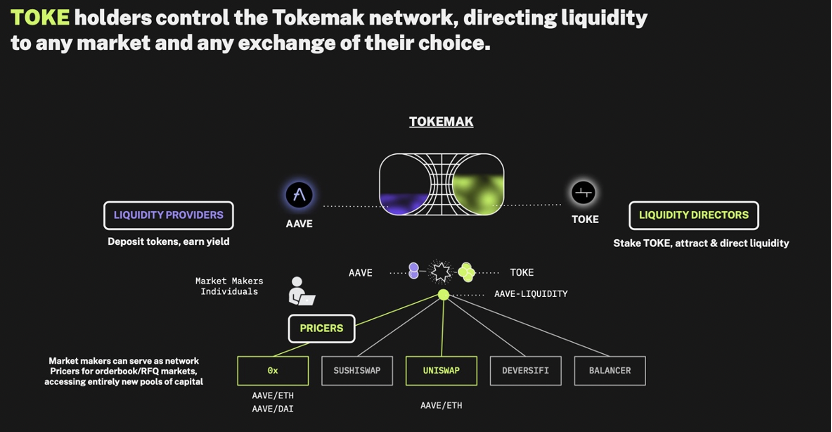

迭代了流動性挖礦的資產儲備池 TokeMak 首次提出并運用了 DAO TO DAO 的治理模式,TokeMak 的運作模式針對每個單一流動性資產創建一個反應堆(資產池),反應堆主要由兩個角色組成,流動性提供者和流動性引導者。

自我托管解決方案Safeheron融資700萬美元:金色財經報道,web3領域自我托管解決方案Safeheron,宣布已完成 700 萬美元的 A 輪前融資。 該輪融資的共同牽頭人是早期風險投資公司 Yunqi Partners 以及混合風險投資和對沖基金 Web3Vision。其他投資者包括 M77 Ventures、PrimeBlock Ventures 和Waterdrip Capital。

這種技術知識幫助 Safeheron 創建了一個解決方案,使加密原生中小型企業更容易采用機構級的自托管安全性。 Safeheron 利用多方計算 (MPC) 和可信執行環境 (TEE) 來提供更高的托管安全性。 (the block)[2022/8/19 12:36:31]

舉個例子,以下是 TokeMak 和 AAVE 創建的反應堆:

左邊是流動性提供者(LP,Liquidity Providers):將單一資產存入 Token 反應堆獲得相應的 tassets 憑證,以確保退出時,可以 1:1 換回存入的資產。流動性提供期間,反應堆資產對外提供流動性所獲取的非 TOKEToken 收益,將直接存入 Tokemak 協議中,由 Tokemak DAO(Toke 持有人組成) 進行管理。流動性提供者只獲得 Toke 獎勵。

Zilliqa 主網因故障停止出塊,已在測試修復程序:7月31日消息,Layer1 區塊鏈 Zilliqa 在官方博客表示,因特定函數調用(Scilla 內置函數)在 UTC 時間 7 月 29 日 22:59:14 影響主網運行,該網絡發生意外中斷。目前,團隊已在私人開發測試網中測試修復程序,將盡快恢復網絡。[2022/7/31 2:48:28]

右邊是流動性引導者(LD:Liquidity Directors):利用質押的 TOKE 來控制指定反應堆中流動性資產的去向。他們將自己的 TOKE 質押到給定的反應堆中,并將該質押權作為投票權,將流動性引導至他們選擇的 Dex。

當前這個反應堆可引導的去中心化交易平臺包括 Uniswap,Sushiswap,Banlancer,Deversifi。流動性引導者也會獲得 Toke 獎勵。如此一來無論是從入場方式和可選性上 TokeMak 極大的給予了投資者們最高的權限,與此同時在收益方式上也讓之前的主動收益轉變成了被動收益,這一步確實除了機構投資者也讓個人投資者看到了一些希望。

如果仔細的通過 TokeMak 整個「投資」步驟來看,不管是流動性提供者還是流動性引導者最終的的收益全部來自于 TokeMak 的平臺 Token,這時候我們就有疑慮了,假設 TokeMak 的平臺幣不值錢,用戶大量流失(包含機構和個人用戶),TokeMak 就只有被淘汰的結果。如果假設成真,投資者又將何去何存呢?

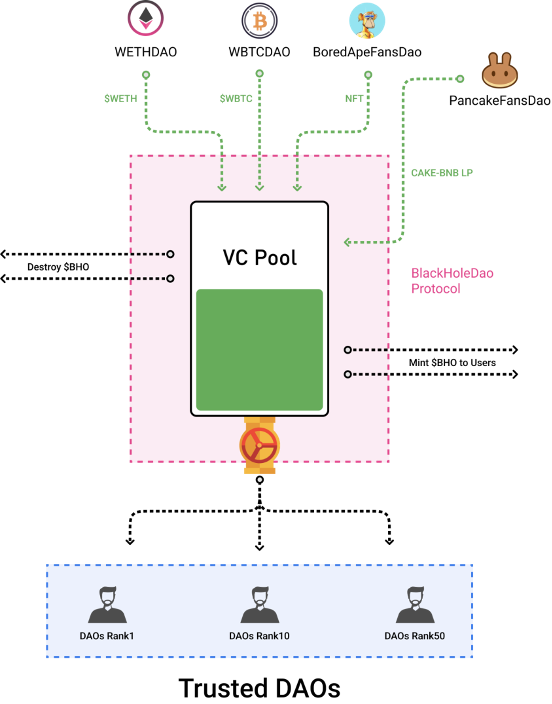

BlackHoleDAO 在 DeFi3.0 基礎之上構建了一套全新的標準化模型,BlackHole DAO?銷毀機制借鑒傳統股票市場拆分與合并原理解決了市場高通脹與通縮之間的不平衡問題。而且在新機制里推出鑒于 DAOs 的信用借貸服務。可以簡單的理解成一個資產管理公司服務協議,在這個協議里面包含拆分和合并功能,基于協議本身又做了無抵押信用貸服務。我們可以看作是類似于銀行的借貸業務。

BlackHoleDAO?同時巧妙的運用了 Olympus 中的 stake 和 bond 原理,并且進行了升級。為了解決 Olympus 原來的高通脹問題,BlackHoleDAO 在確定 Token 總量的前提下啟用了通縮機制,在被動性收益的同時,讓原先的通脹問題也迎刃而解。

BlackHoleDAO Protocol 是由國庫來支撐,其中智能合約銜接了 VC Pool 和 Donation Pool,VC Pool 支持多個幣種來投資,其中一部分用于銷毀流動性池中的 BHO(BlackHole DAO 通證),另外一部分用于 DAOs 投資成功之后的信用貸,而 Donation Pool 接受投資機構、DAOs 團隊即個人 BUSD 直接投資,最終按照 2 倍 BUSD 進行回報,反過來 Transaction Fee Pool 為 Donation Pool、DAOs 社區、Black Hole Reactor 提供了運作保障。

BlackHoleDAO 最值得一提的 VC 池,我們可以理解成購買 Bond 的另一種方式,只是 VC 池只接受非 Stablecoin、NFT、流動性 LP 等有價值憑證,VC 池上線的的 Token、NFT、流動性 LP,是通過各 DAOs 社區提案的幣種進行投票,通過就可以上線。

其中,流動性 LP 會在在 VC 池達到一定數量資產之后,將拿出一定比例的不同 Token 的進行組 LP,然后給像 Curve、Compound、Aave 等這樣的頭部產品提供流動性和 LP 借貸服務,獲取的收益將全部進入 VC 池,用來支撐股票 (BHO) 的流通價值。

能被選入 VC 池的 Token 都需要經過 DAOs 社區的嚴格審核和篩選才可以通過,這樣可防止惡意的行為對潛在的資產造成長尾流失效應,進而避免了股票 (BHO) 出現縮水和通脹,這里似乎感覺有一種去中心化灰度基金的意思,同時在面對個人投資者時更為友好。優良的沉淀資產勢必會支撐 BlackHoleDAO Protocol 協議的股票 (BHO) 走出一個穩步上漲的優美曲線,這是毋庸置疑的。到此,我們似乎清晰的看到了一個能夠滿足多種投資用戶的解決方案。

BlackHoleDAO 更像是去中心化的伯克希爾公司,所有用戶投入數字資產換取 BHO(類似股票),靠資產增值,為 BHO 提供價值支撐。而數字資產的發展趨勢是高速向上的。BHO 匯聚了幾乎所有品類的數字資產,被動式的管理這些資產。

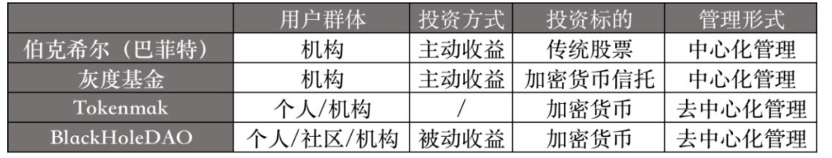

全觀以上 4 者之間的區別:

對比以上的投資范式,從巴菲特的伯克希爾到灰度基金再到 DeFi 的投資演化方式可以說是出現了很大的更迭,而這個過程不能忽視的一點就是對于投資用戶的兼容方式越來越包容。

投資方式的發展讓我們能夠給各種用戶提供適合他們自己的投資方案,而起初的主動性收益也逐漸變成了被動性收益,若是今天有人需要我去推薦一個適合他們的投資方式,我想 BlackHole DAO 能給你想要的。

原文來源:BlackHoleDAO

Tags:TOKETOKDAOBLACKBlack TokenNUKE TokenLido DAO TokenOrder of the Black Rose

令人驚訝的是,雖然核心的操作機制非常簡單,但這些協議卻帶來了非常理想化的系統結果,使它們適合大規模部署.

1900/1/1 0:00:00“數字藏品”熱度仍在蔓延。從去年互聯網巨頭螞蟻、騰訊相繼基于自家聯盟區塊鏈,推出數字藏品平臺開始,更多玩家也相繼涌入這一市場賽道.

1900/1/1 0:00:00本文來自BITMEX Research官方博客,2022年2月,Bitmex比特幣開發基金捐款接受者Gleb Naumenko和AntoineRiard發布了一份CoinPool白皮書.

1900/1/1 0:00:00傳統的區塊鏈在存儲不斷增長的數據方面效率低下。這種狀態膨脹問題會對網絡的去中心化產生負面影響,因為能夠參與鏈驗證的用戶更少。Mina 協議是解決狀態膨脹問題的新一代 layer1 區塊鏈.

1900/1/1 0:00:00去年,我一直為傳播“模塊化區塊鏈”這個meme而感到慚愧,當然,還有一些更具影響力的參與者,比如Bankless、Celestia、The Daily Gwei等,他們把這個詞帶到了聚光燈下.

1900/1/1 0:00:00頭條 ▌英國將價值2500萬美元的BNB Chain上被盜加密貨幣歸還給全球受害者金色財經消息,英國正在將被盜的加密貨幣返還給受幣安智能鏈(BSC)攻擊事件影響的詐騙受害者.

1900/1/1 0:00:00