BTC/HKD-1.49%

BTC/HKD-1.49% ETH/HKD-3.15%

ETH/HKD-3.15% LTC/HKD-5.02%

LTC/HKD-5.02% ADA/HKD-3.76%

ADA/HKD-3.76% SOL/HKD-4.13%

SOL/HKD-4.13% XRP/HKD-3.89%

XRP/HKD-3.89%l無常損失的定義

無常損失,英文為ImpermanentLoss,即資產因幣價變化,資產在流動性池內及池外的兩種狀況的資產差額。無常損失針對的是向DEX的流動性池中注入資產的提供者,稱為流動性提供者,LP在將資產注入流動性池,和不將資產注入流動性池,上述兩種不同方向下的資產機會成本。

l無常損失舉例

為了更好的說明無常損失是什么,首先我們假設有如下三個前提:

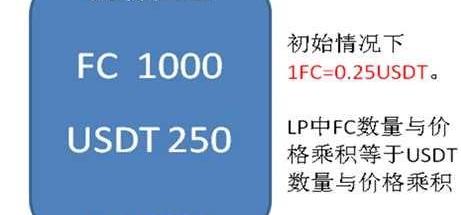

第一,假設有如下流動性池。這里仍延續上一期知識小課堂中的AMM例子,流動性池中現有1000FC及250USDT。

如下圖FC和USDT流動性池。根據經典流動性池的特點,FC數量和USDT數量的乘積為一個常數,公式即為X*Y=K。初始情況下,FC和USDT在池子中的價格為1:1,若FC現價為0.25美元,USDT為穩定幣1美元,假設池子中的FC數量為為1000個,則USDT的數量為/1=250個。根據X*Y=K,可得常數K為1000*250=250000。

Beosin:ULME代幣項目遭受黑客攻擊事件簡析:金色財經報道,10月25日,據Beosin EagleEye 安全預警與監控平臺檢測顯示,ULME代幣項目被黑客攻擊,目前造成50646 BUSD損失,黑客首先利用閃電貸借出BUSD,由于用戶前面給ULME合約授權,攻擊者遍歷了對合約進行授權的地址,然后批量轉出已授權用戶的BUSD到合約中,提高價格ULME價格,然后黑客賣掉之前閃電貸借出的ULME,賺取BUSD,歸還閃電貸獲利離場。Beosin安全團隊建議用戶用戶取消BUSD對ULME合約的授權并及時轉移資金減少損失。[2022/10/25 16:38:21]

慢霧:跨鏈互操作協議Nomad橋攻擊事件簡析:金色財經消息,據慢霧區消息,跨鏈互操作協議Nomad橋遭受黑客攻擊,導致資金被非預期的取出。慢霧安全團隊分析如下:

1. 在Nomad的Replica合約中,用戶可以通過send函數發起跨鏈交易,并在目標鏈上通過process函數進行執行。在進行process操作時會通過acceptableRoot檢查用戶提交的消息必須屬于是可接受的根,其會在prove中被設置。因此用戶必須提交有效的消息才可進行操作。

2. 項目方在進行Replica合約部署初始化時,先將可信根設置為0,隨后又通過update函數對可信根設置為正常非0數據。Replica合約中會通過confirmAt映射保存可信根開始生效的時間以便在acceptableRoot中檢查消息根是否有效。但在update新根時卻并未將舊的根的confirmAt設置為0,這將導致雖然合約中可信根改變了但舊的根仍然在生效狀態。

3. 因此攻擊者可以直接構造任意消息,由于未經過prove因此此消息映射返回的根是0,而項目方由于在初始化時將0設置為可信根且其并未隨著可信根的修改而失效,導致了攻擊者任意構造的消息可以正常執行,從而竊取Nomad橋的資產。

綜上,本次攻擊是由于Nomad橋Replica合約在初始化時可信根被設置為0x0,且在進行可信根修改時并未將舊根失效,導致了攻擊可以構造任意消息對橋進行資金竊取。[2022/8/2 2:52:59]

第二,假設流動性池中有我提供的100FC及25USDT,我就有流動性池中10%的資產;

慢霧:Inverse Finance遭遇閃電貸攻擊簡析:據慢霧安全團隊鏈上情報,Inverse Finance遭遇閃電貸攻擊,損失53.2445WBTC和99,976.29USDT。慢霧安全團隊以簡訊的形式將攻擊原理分享如下:

1.攻擊者先從AAVE閃電貸借出27,000WBTC,然后存225WBTC到CurveUSDT-WETH-WBTC的池子獲得5,375.5個crv3crypto和4,906.7yvCurve-3Crypto,隨后攻擊者把獲得的2個憑證存入Inverse Finance獲得245,337.73個存款憑證anYvCrv3Crypto。

2.接下來攻擊者在CurveUSDT-WETH-WBTC的池子進行了一次swap,用26,775個WBTC兌換出了75,403,376.18USDT,由于anYvCrv3Crypto的存款憑證使用的價格計算合約除了采用Chainlink的喂價之外還會根據CurveUSDT-WETH-WBTC的池子的WBTC,WETH,USDT的實時余額變化進行計算所以在攻擊者進行swap之后anYvCrv3Crypto的價格被拉高從而導致攻擊者可以從合約中借出超額的10,133,949.1個DOLA。

3.借貸完DOLA之后攻擊者在把第二步獲取的75,403,376.18USDT再次swap成26,626.4個WBTC,攻擊者在把10,133,949.1DOLAswap成9,881,355個3crv,之后攻擊者通過移除3crv的流動性獲得10,099,976.2個USDT。

4.最后攻擊者把去除流動性的10,000,000個USDTswap成451.0個WBT,歸還閃電貸獲利離場。

針對該事件,慢霧給出以下防范建議:本次攻擊的原因主要在于使用了不安全的預言機來計算LP價格,慢霧安全團隊建議可以參考Alpha Finance關于獲取公平LP價格的方法。[2022/6/16 4:32:58]

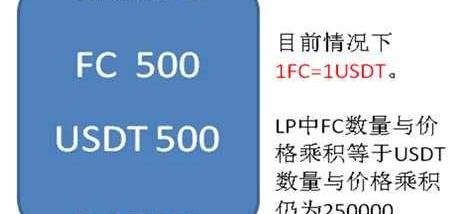

第三,FC不斷上漲,直至某一時刻,流動性池中FC數量減少至500個,USDT數量增加至500個。

慢霧:BSC項目Value DeFi vSwap 模塊被黑簡析:據慢霧區情報,幣安智能鏈項目 Value DeFi 的 vSwap 模塊被黑,慢霧安全團隊第一時間介入分析,并將結果以簡訊的形式分享,供大家參考:

1. 攻擊者首先使用 0.05 枚 WBNB 通過 vSwap 合約兌換出 vBSWAP 代幣;

2. 攻擊者在兌換的同時也進行閃電貸操作,因此 vSwap 合約會將兌換的 vBSWAP 代幣與閃電貸借出的 WBNB 轉給攻擊者;

3. 而在完成整個兌換流程并更新池子中代幣數量前,會根據池子的 tokenWeight0 參數是否為 50 來選擇不同的算法來檢查池子中的代幣數量是否符合預期;

4. 由于 vSwap 合約的 tokenWeight0 參數設置為 70,因此將會采用第二種算法對池子中的代幣數量進行檢查;

5. 而漏洞的關鍵點就在于采用第二種算法進行檢查時,可以通過特殊構造的數據來使檢查通過;

6. 第二種算法是通過調用 formula 合約的 ensureConstantValue 函數并傳入池子中緩存的代幣數量與實時的代幣數量進行檢查的;

7. 在通過對此算法進行具體分析調試后我們可以發現,在使用 WBNB 兌換最小單位(即 0.000000000000000001) vBSWAP 時,池子中緩存的 WBNB 值與實時的值之間允許有一個巨大的波動范圍,在此范圍內此算法檢查都將通過;

8. 因此攻擊者可以轉入 WBNB 進行最小單位的 vBSWAP 代幣兌換的同時,將池子中的大量 WBNB 代幣通過閃電貸的方式借出,由于算法問題,在不歸還閃電貸的情況下仍可以通過 vSwap 的檢查;

9. 攻擊者只需要在所有的 vSwap 池子中,不斷的重復此過程,即可將池子中的流動性盜走完成獲利。詳情見原文鏈接。[2021/5/8 21:37:37]

Harvest.Finance被黑事件簡析:10月26號,據慢霧區消息 Harvest Finance 項目遭受閃電貸攻擊,損失超過 400 萬美元。以下為慢霧安全團隊對此事件的簡要分析。

1. 攻擊者通過 Tornado.cash 轉入 20ETH 作為后續攻擊手續費;

2. 攻擊者通過 UniswapV2 閃電貸借出巨額 USDC 與 USDT;

3. 攻擊者先通過 Curve 的 exchange_underlying 函數將 USDT 換成 USDC,此時 Curve yUSDC 池中的 investedUnderlyingBalance 將相對應的變小;

4. 隨后攻擊者通過 Harvest 的 deposit 將巨額 USDC 充值進 Vault 中,充值的同時 Harvest 的 Vault 將鑄出 fUSDC,而鑄出的數量計算方式如下:

amount.mul(totalSupply()).div(underlyingBalanceWithInvestment());

計算方式中的 underlyingBalanceWithInvestment 一部分取的是 Curve 中的 investedUnderlyingBalance 值,由于 Curve 中 investedUnderlyingBalance 的變化將導致 Vault 鑄出更多的 fUSDC;

5. 之后再通過 Curve 把 USDC 換成 USDT 將失衡的價格拉回正常;

6. 最后只需要把 fUSDC 歸還給 Vault 即可獲得比充值時更多的 USDC;

7. 隨后攻擊者開始重復此過程持續獲利;

其他攻擊流程與上訴分析過程類似。參考交易哈希:0x35f8d2f572fceaac9288e5d462117850ef2694786992a8c3f6d02612277b0877。

此次攻擊主要是 Harvest Finance 的 fToken(fUSDC、fUSDT...) 在鑄幣時采用的是 Curve y池中的報價(即使用 Curve 作為喂價來源),導致攻擊者可以通過巨額兌換操控預言機的價格來控制 Harvest Finance 中 fToken 的鑄幣數量,從而使攻擊者有利可圖。[2020/10/26]

問題一:根據假設,我目前的資產狀況如何?

答:因為我所占流動性池的比例為10%,所以目前我在流動性池中的資產為50FC及50USDT;

問題二:如果未參與提供流動性,那么我的資產狀況如何?

答:若未提供流動性,則我的資產為100FC及25USDT

問題三:此刻我本次的無常損失是多少?

答:本次的無常損失為25美元,資產損失為20%。計算過程如下:

1、未提供流動性情況下:

我的資產為100FC及25USDT,即100*FC現價+25*USDT價格=100*1+25*1=125

2、提供流動性情況下:

我的資產為50FC及50USDT,即50*FC現價+50*USDT價格=50*1+50*1=100

3、未提供流動性情況下的資產價格與提供流動性情況下的資產價格差:

125-100=25。損失比率為25/125=20%。

問題四:為什么會出現無常損失?

答:因為FC價格不斷上漲,而原始流動性池中FC相對就會比較便宜,所以就會有人不斷在流動性池中充入USDT,換出FC套利,池子中的FC就會減少,USDT就會變多。對于我作為流動性提供者來說,相當于我手中的FC在不斷被以比較低的價格賣出,而收入的是相對FC不斷貶值的USDT,這也就產生了無常損失。無常損失是從英文ImpermanentLoss翻譯來的,其實英文直譯就是臨時損失,也就是說,當我初始存入FC和USDT時,因為幣價的變動FC和USDT的價值比變了,這時也就產生了ImpermanentLoss。但當一段時間以后,FC和USDT的價格比又回到了我初始存入時的比例時,這種損失就會消失。所以稱為臨時損失。

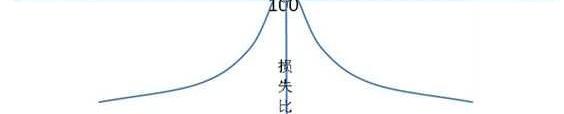

問題五:無常損失的函數曲線什么樣的?

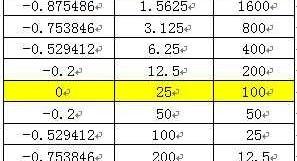

首先,通過計算,我們可以列出幾個流動性池的FC和USDT數量的時間點,并依據問題三中提到的無常損失計算方法,得出相應的損失比例。如下圖表:

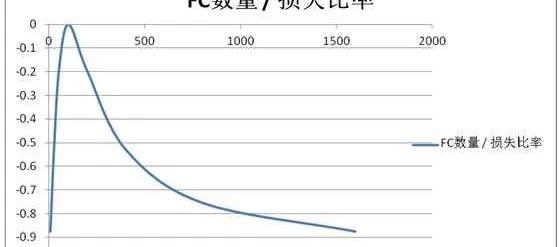

根據此表,可以得出如下橫軸為FC數量,縱軸為損失比率的折線圖。

上圖中折線交橫軸的點也就是上表中初始流動性池中的USDT為25,FC為100時狀態,此時損失比例為0。這也就意味著,如果不考慮其他收入的情況下,流動性提供者LP隨著時間的推移,資產不會增長,而最多持平。

問題六:問題五中的折線圖為什么拋物線不是對稱的呢?

答:根據問題五中圖表可得知,對于FC的變動,其實損失比率也是均勻變動的。之所以問題五中折線圖不是對稱圖的原因是橫軸取值范圍為0-2000,若把問題五折線圖橫軸取值范圍擴大至0至無窮大,同時將FC數量為100為中軸線畫圖,得出的圖形大致如下:

問題七:盈利區間在哪呢?

答:以上問題所畫的圖中,均未考慮流動性提供者的收入,這里主要就是手續費收入,手續費收入又和DEX中交易對的交易頻率還有交易量有關。如果我們將手續費考慮在內的話,圖形大概如下:

如上圖,只有在坐標軸橫軸的上方,且在拋物線內的區間,才是流動性提供者LP能夠盈利的區間。

問題八:無常損失這么厲害,那為什么還有人要做流動性提供者呢?

答:大致有如下情況三種主要情況:

1、如問題七,有盈利區間可以盈利;

2、有些幣價比較穩定的交易對,在足夠長的時間內,是很大可能會回到原始比例的,這時候取出就沒有無常損失;

3、參與流動性挖礦,挖礦年華收益較高時,盈利的可能性比較大。

今天的FLUX課堂——無常損失,能夠讓大家了解流動性提供者的危與機,有助于大家走近DeFi,了解DEX。

一、NFT要聞 NFT數字收藏和交易平臺Rarible發布2020年總結。Rarible于2020年推出了RARI治理代幣,并宣布轉向DeFi自治組織機制.

1900/1/1 0:00:00\n\n 長周期評級:增持 短周期評級: 比特幣減持 小市值加密貨幣減持 今日觀點 如何抄底比特幣: 比特幣在本周或下周有較高的回調風險.

1900/1/1 0:00:00作為全球市值最高的加密貨幣數字貨幣,比特幣在兩個交易日一度暴跌21%,最低跌至30416.8美元一線.

1900/1/1 0:00:00BTC行情分析 馬師傅前天這么一鬧騰,散戶們跟風,狂拉16個點之后回落,雖不是一地雞毛,但走相上也并不好看.

1900/1/1 0:00:00區塊鏈的概念最初是由StuartHaber和ScottStornetta在1991年提出的。直到2008年,區塊鏈系統被中本聰概念化,并由此創造了比特幣.

1900/1/1 0:00:00摘要:CoverProtocol因合同漏洞遭黑客攻擊;MicroStrategyCEO透露已購買超過25億美元比特幣;VanEck向SEC重新提交比特幣ETF申請;深圳再度派出2000萬元數字人.

1900/1/1 0:00:00