BTC/HKD-0.69%

BTC/HKD-0.69% ETH/HKD-2.69%

ETH/HKD-2.69% LTC/HKD-2.18%

LTC/HKD-2.18% ADA/HKD-1.72%

ADA/HKD-1.72% SOL/HKD-2.78%

SOL/HKD-2.78% XRP/HKD-3.41%

XRP/HKD-3.41%當區塊鏈達到1,265,000后,以太坊正式進行了EIP-1559升級,也稱為了“倫敦升級”,至此,以太坊正式進入ETH2.0時代。

那么升級后的以太坊網絡怎么樣?在本文中,查看了“倫敦”升級后的頭2天區塊鏈數據,本文通過燒錢費、汽油價格、以太坊通貨膨脹和EIP-1559交易幾個方面進行分析。

燃燒費

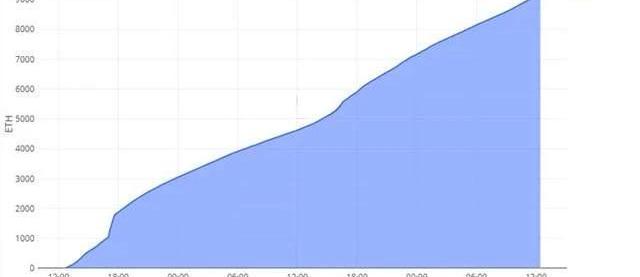

燃燒費是大多數人心中比較關注的一個指標。在“倫敦”升級之后的前兩天,以太坊就已經燃燒了近9,200ETH,約占總供應量的0.01%,算下來,它平均以每分鐘3.19ETH的速度燃燒ETH。

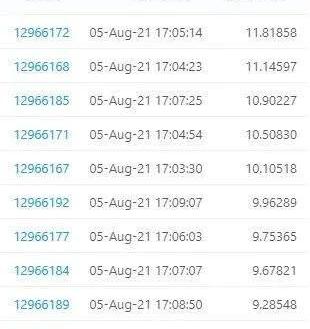

在撰寫本文時,燃燒ETH的10個最大的區塊都是在升級后不久被開采的,也延續上個月普遍存在的趨勢,這些擁擠的區塊是由另一個NFT空投引起的。

數據:SEC行動公布后,Cumberland從幣安和Coinbase共提取約2.5萬枚ETH:6月7日消息,據Lookonchain監測,在美SEC起訴幣安和Coinbase新聞報道后, Cumberland從Coinbase提取了2萬枚ETH(約合3700萬美元),從幣安提取了4,850枚ETH (約合900萬美元),共計24850枚ETH。他還提取了AXS、SHIB、COMP、LINK、CRV、AAVE和RNDR。

在此期間,Cumberland從Circle提出了約9000萬枚USDC,然后將約8500萬枚USDC存入Coinbase,將350萬美元USDC存入Binance。[2023/6/7 21:21:46]

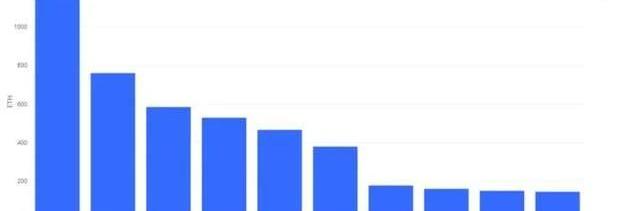

Gasguzzlers是由于用戶交互而消耗最多gas的合約。“倫敦”升級后,他們也是ETH最大的燃燒器。自“倫敦”升級以來,前10大消耗天然氣的實體在前兩天燃燒了超過4,500ETH。

數據:近1億枚USDC從USDC Treasury轉移到Coinbase:金色財經報道,Whale Alert數據顯示,99,999,999枚USDC從USDC Treasury轉移到Coinbase。[2022/11/19 13:22:57]

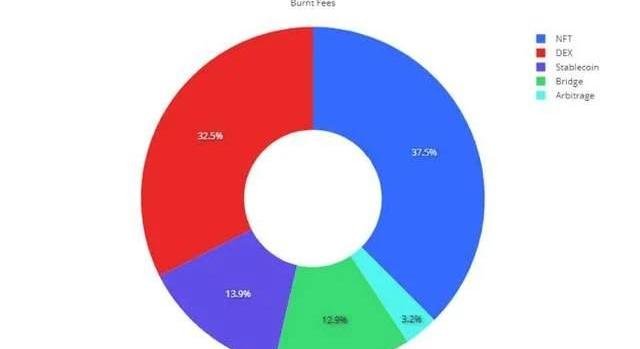

按類型細分這些地址,可以發現NFT最多,緊隨其后的是去中心化交易所(DEX)。這兩個地址占了燃燒ETH的頂級耗油量的2/3以上。

Polygon的POS鏈和AxieInfinity的Ronin鏈的兩個橋梁合約為以太坊的未來提供了一個指示指標。

然而,Gasguzzlers是消耗和燃燒最多gas的合約。到目前為止,占據領先地位是Binance和Coinbase。總體而言,前10名支出者在“倫敦”升級之后的前兩天燒掉了近600個ETH。

數據:比特幣證券產品總市值達到51.47億美元:據歐科云鏈OKLink數據顯示,當前比特幣證券產品總市值51.47億美元,市值排名前三的分別是CoinShares Bitcoin Tracker Euro 9.61億美元,持倉2.95萬BTC、3iQ CoinShares Bitcoin ETF 6.93億美元,持倉2.13萬BTC以及Purpose Bitcoin ETF 6.36億美元,持倉1.95萬BTC。[2021/6/9 23:23:32]

按類型查看gas支出者,中心化交易所占主導地位,占前25個地址的近90%。SparkPool和Ethermine燃燒ETH的數量位居第二,它們將大部分采礦利潤分配給以太坊挖掘者,原因是現在它們無法通過花費少量的汽油費來做到這一點。

數據:比特幣期權未平倉頭寸突破15億美元 創下新高:Skew數據顯示,6月份以來,衍生品交易所的比特幣期權未平倉頭寸持續創下歷史高點,并在6月8日突破15億美元,截至目前15.7億美元。比特幣期權頭寸大幅增加可主要歸因于Deribit和CME的頭寸激增。Deribit的比特幣期權頭寸相比于4月初增加了150%。

CME的比特幣期權未平倉頭寸也在6月10日創下歷史新高,達3.73億美元,而在5月初,該數值僅為1300萬美元,這意味著,CME的比特幣期權頭寸在不到一個半月的時間里增長了26倍。

以6月11日來看,在比特幣期權中,Deribit的未平倉頭寸(11億美元)占據最大份額,達70%以上,遠遠高于位居第二占比(22%)的CME。另外,Deribit上以太坊未平倉頭寸也在五月份之后持續創下新高,6月10日的歷史新高為1.56億美元,6月11日為1.49億美元。[2020/6/12]

汽油價格

EIP-1559改變了以太坊的交易機制,從首價拍賣變為依賴“協議基礎費用+用戶選擇”的優先費用。

ViaBTC數據:BCH預計將于12小時內減半:ViaBTC礦池數據顯示,預計下一次BTC減半日期為2020年5月13日,距今日還有35天。BTC當前塊高624925,今日全網算力約106.12 EH/s,全網難度約13.91T。

BCH減半倒計時最后12小時,最新塊高629928,剩余72塊數,當前價格:272.10USDT;

BSV減半倒計時最后1天23小時,最新塊高629712,剩余288塊數,當前價格:213.29USDT。[2020/4/8]

前面提到的NFT空頭也對網絡基礎費用產生了重大影響,成為EIP-1559靈活區塊大小機制的第一個測試案例,隨著用戶對NFT的需求急劇增加,基本費用處于迅速上升和下降之間。

與傳言的相反,EIP-1559并不一定會降低gas費用。它的作用是通過更新協議基本費用來提供更好的gas價格估算。它在這里發揮了預期的作用,當時基本費用在6分鐘內從97Gwei上升到476Gwei的高點,并在40分鐘內回落。

與基本費用密切相關的是小費或優先費用,這些是實際發送給挖掘者而不是從區塊鏈中燒掉的ETH數量。這也再次證明了EIP-1559機制的成功執行,下圖顯示了長期的高優先級費用如何導致基本費用大幅飆升。

以太坊膨脹率

目前存在一種誤解,認為ETH會因EIP-1559的引入而自動通貨緊縮,并且以太坊價格會相應地爆炸上漲,然而事實并非如此。

這里需要提到的一點是,如果不將POW轉為POS權益證明機制和隨后的區塊鏈減少,那么對于以太坊來說總體還是呈現通貨膨脹的情況。

但是,要使以太坊真正成為通貨緊縮,那么先提條件是“每個區塊必須燃燒的ETH比通過區塊獎勵同時分配給挖掘者的ETH要多”。

事實上,根據估計,如果包含的交易的gas成本高于150Gwei,那么單個區塊只會燃燒比它們創造的更多的ETH。總而言之,EIP-1559降低了通貨膨脹率,但供應僅在網絡極度擁堵期間才會出現通貨緊縮。

以太坊的第一個通貨緊縮區塊是在“倫敦”升級一小時后發現的。

根據合并到POS后質押的ETH數量和基本費用,ETH供應很可能會變成凈通貨緊縮。根據網站Ultrasound.Money的說法,考慮到今天已經抵押的650萬個ETH,12Gwei的基本費用足以使以太坊的供應出現通縮。Ultrasound.money網站在給定用戶選擇的參數的情況下,在合并后有一個很好的通貨膨脹預測模型。

EIP-1559交易

由于大多數錢包提供商尚未轉而使用EIP-1559式交易,因此到目前為止,它們僅占交易的不到10%。只有在大多數交易從Legacy轉移到EIP-1559之后,才有可能對EIP-1559進行全面分析。

為什么錢包及其用戶應該選擇使用EIP-1559式交易?原因是使用這種交易類型可以為用戶節省ETH,遵循以下公式:

*使用的Gas

COVIDPunks是節省最多的受益者,在鑄造新的NFT時,經歷了迄今為止每筆交易的最高節省。

在EIP-1559下,以太坊挖掘者仍然可以通過被稱為“優先費”的功能獲得獎勵,只要用戶愿意支付優先費,他們的交易就會被提前處理。自“倫敦”升級激活以來,以太坊用戶總共支付了7141ETH。

由于以太坊挖掘者仍然會從以太坊上的部分交易費用中獲得獎勵,因此由于NFT空投或熱門去中心化金融(DeFi)應用程序而導致的鏈上活動激增,以及交易者愿意增加“優先費”等因素,導致挖掘者的總收入反而提升了。

作者:AndrewHayward來源:decrypt.co購買,對戰,培育可愛的小怪獸…還能賺錢?這就是目前市場上最熱門的加密游戲AxieInfinity背后的魅力所在.

1900/1/1 0:00:00今天為大家帶來的項目是一個大概率能得到空投的項目—AladdinDAO。AladdinDAO是一個通過集體價值發現將加密投資從風險資本家轉移到群體智慧的去中心化網絡.

1900/1/1 0:00:00“想象一下,當ETH成為全球通用貨幣。你試圖在一個拍賣平臺上以50美元的價格購買DuaLipa的復出巡演NFT門票。一個機器人看到了你的交易,并以同樣的價格搶先購買了它.

1900/1/1 0:00:002009年1月,BTC網絡上線運行,區塊鏈也第一次走入了我們的生活。經過十幾年的發展,區塊鏈技術不斷的完善,不斷發展,展現出了巨大的發展潛力.

1900/1/1 0:00:00從市場本身的狀況和基本面來看,最近并沒有什么影響市場的大消息出現。但是有一個跡象,隨著國內政策越來越明朗,市場消化得已經差不多了.

1900/1/1 0:00:00機構投資者趨于謹慎 根據CoinShares7月12日的數字資產基金流動周報,機構投資者對加密貨幣的投資金額降至2020年10月以來的最低水平,顯然,他們對加密市場的信心尚未恢復.

1900/1/1 0:00:00