BTC/HKD+1.61%

BTC/HKD+1.61% ETH/HKD+1.33%

ETH/HKD+1.33% LTC/HKD+0.01%

LTC/HKD+0.01% ADA/HKD+1.21%

ADA/HKD+1.21% SOL/HKD+3.79%

SOL/HKD+3.79% XRP/HKD+0.63%

XRP/HKD+0.63%作為行業的基礎設施,公鏈承載了人們對于區塊鏈作為Web3底層網絡的期望。在過去一年里,以太坊進行了倫敦升級,朝著ETH2.0的方向持續邁進。新興公鏈則通過擁抱DeFi快速發展鏈上生態,并成為2021年加密世界的大贏家。我們嘗試通過鏈上數據,對過去一年里公鏈和DeFi的熱點進行對比和分析,并探究公鏈與DeFi協議的核心價值。

以太坊作為公鏈領頭羊,依舊是該領域的主戰場和創新發源地。過去一年中,以太坊的多個指標實現了 ETH Flip BTC。

Eip-1559實施后,以太坊Gas費用的波動率降低,礦工收益曲線開始向Staking模型靠攏。

Layer-2開始嶄露頭角,Arbitrum一馬當先,zk-Rollup蓄勢待發。如何打通Layer-2上資產的流動性則是發展的關鍵。

新公鏈通過擁抱DeFi快速崛起,多鏈部署成為不少協議的選擇,但盲目的進行多鏈部署并非理智之選。

Uniswap V3的發布是過去一年里DeFi領域的大事件,更高的資金利用率為更多的資本進場奠定基礎。Convex的出現則讓Curve用戶可以拿到更豐厚的獎勵,但也給社區治理帶來挑戰。

安全問題成為過去一年DeFi領域的熱詞,鏈上數據和追蹤的重要性開始凸顯;監管則給DeFi的發展帶來陣痛,頭部DeFi協議已經著手應對監管壓力。

2021是以太坊揚眉吐氣的一年,市值最高達到5624.91億美元,較年初增長568%,而ETH/BTC的匯率則上破0.08,是近三年來的新高,較年初增幅超過350%。

數據來源:OKLink

自18年年初,ETH/BTC的匯率從0.1開啟下行,期間一度跌破0.02。ETH持有者們則一路見證以太坊從君士坦丁堡走向倫敦,并在過去一年里重振旗鼓。 伴隨著倫敦升級激活EIP-1559,以太坊正式開啟ETH2.0之路。但以太坊網絡的算力在過去一年仍在飆升。截至撰寫時,以太坊全網算力為866 TH/s,較年初增長208%,同期比特幣的算力增幅則為17.62%。

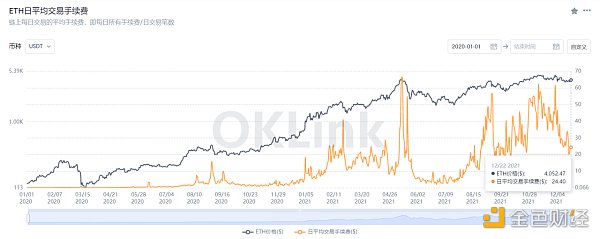

以太坊上的眾多應用貢獻了大量的交易手續費。

僅OpenSea上的NFT交易消耗的以太坊數量就超過13萬ETH,而各類DeFi和NFT的鏈上活動則大大鞏固了以太坊作為應用和結算層面基礎設施的地位,同時也為以太坊礦工們帶去了豐厚的收益。

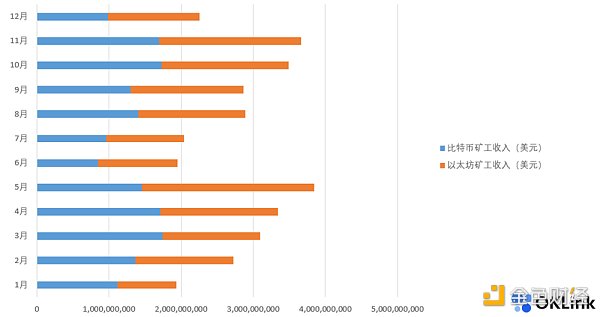

截至12月22日,以太坊礦工的年內收入已經超過177億美元,而同期比特幣礦工的收入則為162億美元。而自今年五月以來,以太坊礦工的月收入持續高于比特幣礦工。

數據來源:歐科云鏈鏈上大師

礦工為網絡提供算力保障,對應的區塊獎勵則是網絡的“安全支出”。從這個角度來看,以太坊在過去一年的安全支出已經超過比特幣。當然,這得益于ETH在過去一年里的大幅上漲。

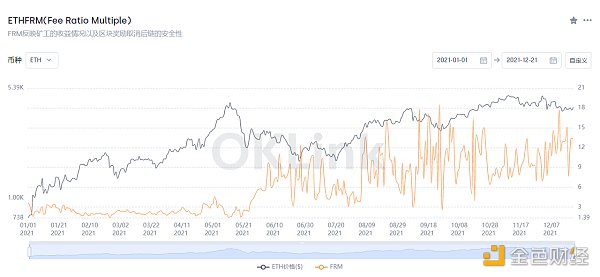

另一方面,我們可以用FRM,即“礦工總收入/手續費收入”來量化鏈上行為產生的手續費對礦工收入的影響程度,以及區塊獎勵取消后網絡的安全性。

過去一年里,比特幣的FRM均值為39.74,而以太坊則為6.2,這意味著用戶的手續費支出已經占到以太坊礦工年收入的15%以上,而比特幣的這一占比僅為2.5%。

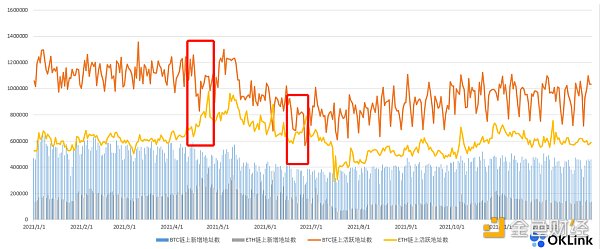

我們也對比了比特幣和以太坊在新增以及活躍地址數量的差異:

歐科云鏈OKLink:比特幣網絡出塊間隔已恢復至正常區間:據歐科云鏈OKLink數據顯示,比特幣網絡在經歷了出塊間隔大幅提升后,當前出塊間隔時間已經恢復至正常區間,近24小時平均出塊間隔為9.3分鐘(558秒),未確認交易筆數約合7.7萬筆。受此前網絡算力波動影響,上周比特幣網絡出塊間隔一度超過15分鐘,未確認交易筆數達到20萬筆。[2021/4/26 20:58:49]

截至12月31日,以太坊年內的日均新增和活躍地址數量分別是16.17萬和61.5萬;而比特幣則分別是44.58萬和97.99萬。 值得注意的是,在活躍地址數方面,比特幣和以太坊呈現出某種程度上的默契:在多次比特幣日活驟降時,以太坊的活躍地址數量出現激增。造成這一現象的原因尚未明晰,但結合二者的市場表現來看,以太坊在比特幣沖頂后承接資金的說法似乎有一定道理。

鏈上指標以外,我們確實也看到傳統機構和領域的資金不僅流向了比特幣,也開始對以太坊甚至更多的加密資產種類進行投資。

截至12月22日,以太坊相關的證券產品價值接近58億美元,而同期比特幣的同類產品價值則為105億美元。

關于以太坊超過特幣

以太坊在過去一年里的表現足夠亮眼,以至于ETH FLIP BTC的論調重新出現在人們的視野中,但我們仍然認為這一愿景在本輪市場周期內難以實現。

比特幣正不斷鞏固其作為數字黃金的地位,同時在2021年成為薩爾瓦多的法定貨幣,并且是絕大多數進入加密資產行業投資者的第一選擇。

作為區塊鏈2.0的代表,以太坊則仍需面臨來自多方的考驗和競爭:網絡擴容和升級的進度,轉向POS共識后的治理問題等均是可以預見的挑戰。

8月5日,以太坊到達[倫敦升級]預定塊高,預定的5個EIP提案被激活,其中EIP-1559提案通過銷毀鏈上交易的Base Fee,給ETH的代幣供應帶來了新的變化。

截至12月23日,以太坊的銷毀量已經達到124.84萬ETH,單個區塊的銷毀均值為1.395 ETH,這意味著EIP-1559的激活將當前以太坊的通脹速度下降近70%。

更進一步,在以太坊的銷毀進度上,OpenSea、Uniswap、Tether成為“中堅力量”,迄今為止分別銷毀了13.07萬、11.14萬以及6.65萬ETH。

DeFi、穩定幣以及NFT的相關活動成為以太坊網絡當前的主要用例,也是其他公鏈在發展生態時的主要發力領域。

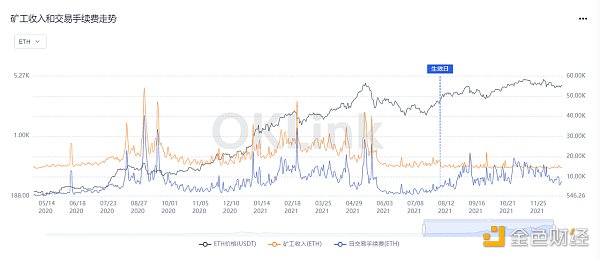

而在另一端,倫敦升級后的礦工收入和交易手續費變化成為我們另一個關注的點。

礦工收入方面,自8月5日EIP激活至12月22日,共計139天,期間以太坊礦工收益為211.85萬ETH,其中手續費24.16萬ETH,占比11.4%。而在去年同期,以太坊礦工收益299.66萬ETH,手續費為109.97萬ETH,占比36.69%。

考慮到去年同期經歷了DeFi Summer,我們也將今年3月19日至8月4日,同樣139天的以太坊礦工收益進行求和,共計284.31萬ETH,手續費為97.62萬ETH,占比34.33%。

歐科云鏈OKLink ETH瀏覽器數據升級 支持更多數據查詢:近日,歐科云鏈OKLink ETH瀏覽器數據升級。此版本瀏覽器提供了更全面的DeFi項目數據,包括DeFi項目鎖倉量、市值排名及交易量等核心數據;同時上線了以太坊網絡數據的可視化圖表,提供以太坊網絡算力、交易信息以及Gas價格等多個維度的數據圖表。[2020/9/9]

由此我們可以得出,在EIP-1559實施后,礦工的ETH本位收益一如預期,確實出現了下降。但同時手續費整體的極端波動較此前亦有所緩解,以太坊礦工的日收益不再像此前那樣大幅波動,而是在一個更窄的區間內上下浮動,更為接近POS共識下staking的可預見性受益。

而在ETH2.0正式上線,當前的POW鏈和POS鏈完成合并后,ETH的通脹率會進一步大幅下降。屆時參與質押的POS獎勵會成為ETH唯一的增發來源。

如果30%的以太坊參與質押,則年增發量在175萬ETH左右。當前以太坊的年銷毀量預計在320萬ETH,以太坊將由通脹走向通縮,通縮率超過1.2%。 另一方面,盡管以太坊EIP-1559的激活減少了此前極端條件下的Gas費用持續高企的情況,但仍未解決以太坊Gas費用較高的根本問題,特別是隨著ETH價格的走高,用戶與以太坊的交互成本仍然居高不下。

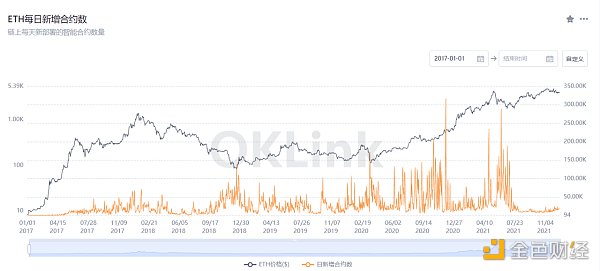

12月初以太坊一度逼近5000美元關口,單日交易手續費均值也達到61.86美元。即使近期市場熱情有所消退,以太坊上單筆交易的日均費用依舊在20美元以上。高企的交互費用阻擋了散戶投資者甚至是開發者們對于以太坊的熱情:

自今年8月以來,以太坊上每日新增的合約數量出現大幅下降。同期多個新公鏈開始崛起,市值和生態發展進入加速期。以太坊的高交互成本造成了用戶外溢,ETH2.0正式上線仍需時日。新公鏈則抓住這一機遇期開始發力。

如何對公鏈價值進行評判至今仍是懸而未決的問題,我們通過對公鏈的鏈上活動數據進行對比分析,并嘗試得到一些結論。

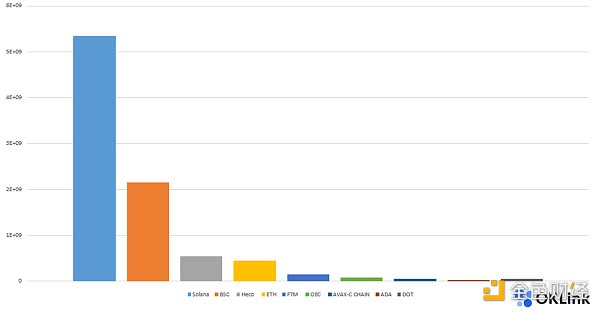

交易筆數是我們想到的第一個指標。由于采用了POH共識機制,Solana在這一指標上優勢明顯。截止12月25日,2021年Solana網絡上執行的交易筆數已經超過53億筆,這一數字甚至高于BSC、HECO以及ETH等納入統計的公鏈全年交易筆數之和。

另一方面,ADA和DOT在交易筆數這一指標上排名靠后。ADA支持智能合約的Alonzo升級在今年九月下旬開始,其上包括Dex、借貸等DeFi生態仍處于起步階段;而DOT的平行鏈卡槽拍賣則于十一月上旬方才正式啟動,后續生態發展亦需要時間。

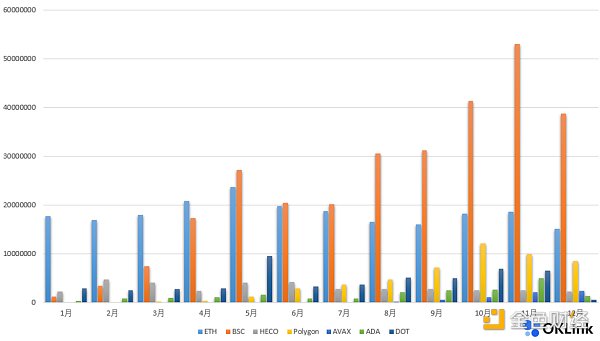

活躍地址數是另一個我們用來考量公鏈運營的指標,其意義在于反映鏈上用戶的真實數量。

以太坊的活躍地址數保持在相對穩定的區間內。在2021年的絕大部分時間里,以太坊的日活躍地址數量均保持在50萬個以上。這也意味著以太坊當前的網絡使用率可能已經接近承載極限,需要擴容才能容納更多的用戶。

同時以太坊的活躍地址數量與市場熱度呈現出明顯的正相關,在行情最熱的4-5月,以太坊的活躍地址數量也達到年內頂點。

以太坊之外,BSC上的活躍地址數量自5月開始超越ETH,并在10月-11月這段時間借助GameFi等熱點實現大幅增長,年內最高的單日活躍數量達到227.1萬,顯著高于其他統計的公鏈,也是唯一一個在日活地址數量上超過ETH的公鏈。

歐科云鏈OKLink啟動“起源計劃” 打造區塊鏈3.0:7月2日消息, 歐科云鏈OKLink 推出 “起源計劃”——OKLink 生態戰略伙伴營,旨在探索“區塊鏈+“模式,拓展區塊鏈多元化應用場景,從數字化場景延伸至實體領域,充分發揮歐科云鏈在行業內的領軍者優勢,推進基于區塊鏈的新基建產業,打造真正的區塊鏈 3.0。

在生態合作上,歐科云鏈OKLink生態戰略伙伴營計劃主要分為技術、行業、產業三個層面。歐科云鏈OKLink 將與生態伙伴一起推進區塊鏈基礎設施建設,推動區塊鏈賦能人工智能、大數據、物聯網、金融、物流等領域,通過科技創新,為探索“區塊鏈+”賦予產業新價值。[2020/7/2]

DOT在五月首次站上50美元關口,該月的活躍地址數量也創下DOT年內的高位記錄。而隨著10月行情回暖,DOT鏈上的活躍地址數量亦有所回升。

Avax在下半年開始發力,其上孵化了數個TVL在十億美元以上的應用,但在用戶數量方面距離ETH等公鏈依舊有較大差距。

整體來看,不同公鏈的活躍地址數以及波動與市場熱度以及公鏈自身發力時間節點息息相關。公鏈的市值則與鏈上的活躍度呈現出清晰的正相關,更多的用戶數量和交易活動意味著更高的采用和市場接受度。而對公鏈來說,沒有什么指標比采用度更重要了。

盡管過去一年里公鏈賽道既涌現出Solana、Avalanche這樣的后起之秀,也有BSC等交易所公鏈進入戰場,但不可否認的是,以太坊依舊是公鏈領域的創新中心。無論是DeFi、GameFi還是Dao,其理念和雛形大多來自于以太坊生態和社區,新興公鏈憑借更低的交互成本、更快的確認時間“摸著以太坊過河”。

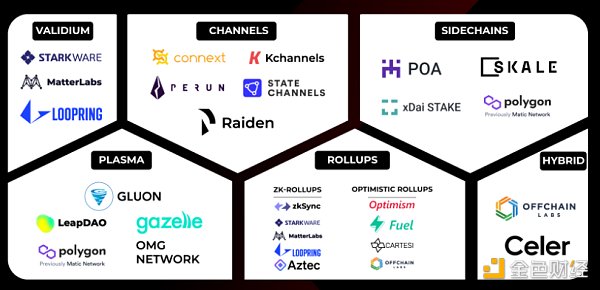

面對這一現狀,以太坊社區選擇二層網絡Layer-2作為ETH2.0正式上線前的擴容解決方案。Arbitrum、Optimism基于Optmistic Rollups技術,而Zksync、Loopring采用基于零知識證明的zkRollup,Polygon、Xdai則采用類似側鏈的解決方案進行擴容。

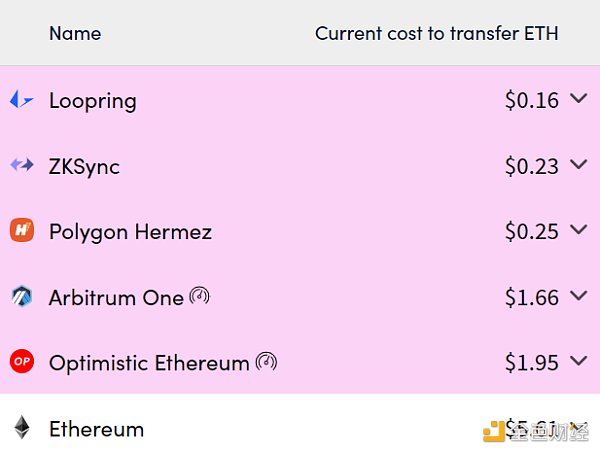

從手續費來看,目前Layer-2的費用較以太坊主網確實有大幅下降:

數據來源:l2beat.com

當前Loopring上ETH轉賬的費用約為以太坊主網的3%,Zksync和Polygon則為以太坊主網的4%。Arbitrum和Optimistic的費用則稍高,分別為30%和35%左右。

鏈上Swap的對比更為明顯:以太坊上DEX交易的手續費往往在25美元以上,而Zksync和Loopring分別僅需0.56和1美元,Optimistic和Arbitrum也不過2-3美元。 僅從手續費的角度來說,基于zkRollup的Loopring和ZKsync似乎更占優勢。

不過由于Optimistic和Arbitrum尚未發行自己的代幣,且仍處于發展早期,用戶基數較少,且依舊以ETH作為交易手續費,因此手續費相對較高。 而

關于zk-Rollup和Optimistic-Rollup的競爭關系,V神也發表過觀點,他認為憑借對EVM更好的兼容性,Optimistic-Rollup會在Layer-2發展前期搶占市場,但隨著ZK-SNARK技術成熟,zk-Rollup將在中后期走向更多用例。

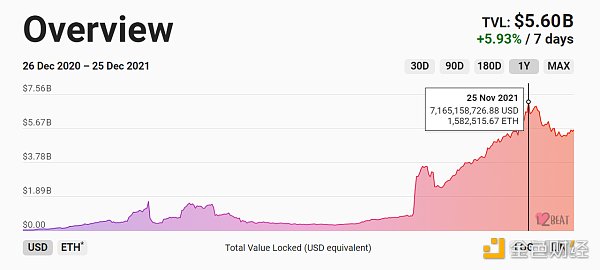

另一方面,當前Layer2上的TVL已經達到56億美元,不同Layer2上的沉淀資金量則層次不齊。

Arbitrum以25億美元的TVL占據了Layer-2資金沉淀的近半壁江山。基于Starkware的Dydx以及采用zkRollup的Loopring分別以9.6億美元和5.8億美元分列二三名。

公告 | OKLink公布USDK最新期審計報告:美國東部時間2月2日,OKLink公布USDK1月審計報告,報告截止時間為2020年1月31日。報告中顯示,OKLink的Prime Trust專項賬戶中的儲備金金額為25079712美元,與USDK實際發行量相符。[2020/2/6]

憑借先發優勢和Optmistic Rollups易于部署的特點,Arbitrum成為Layer-2生態里發展最快的協議,主流CEX平臺目前也已經陸續支持Arbitrum上的資產充提,這將為Arbitrum生態發展帶來優勢。用戶無需再經歷從Layer-2提現至主網的等待期,便利性大大提高。 而zkRollup由于開發難度較大,當前的主要應用場景似乎仍集中在支付領域,想要看到更復雜的應用部署至zkRollup的Layer-2上似乎仍需時間。

Layer-2成為當下以太坊的擴容中期解決方案,而ETH2.0則是以太坊路線圖中的終點。為了達成這一目標,2020年末信標鏈正式上線(Beacon Chain),并開啟驗證人節點的質押,拉開了以太坊2.0的大幕。

自信標鏈上線后,用戶可以通過質押32ETH的方式參與ETH2.0生態。而在過去一年里,以太坊2.0存款合約已經躍升成為ETH余額最多的地址,超過887萬ETH已經轉至該智能合約中,價值超過30億美元,同時也意味著以太坊的質押率達到7.5%。

不過相比于其他公鏈動輒50%以上的質押率,以太坊當前7.5%的質押率依舊較低。主要原因可能是ETH2.0的上線時間依舊待定,現在參與質押意味著鎖定ETH直至2.0上線,期間的價格波動風險對大部分投資者來說可能難以接受。

數據來源:stakingrewards

對比其他公鏈,Solana和Cardano的質押率達到70%。Avaxlanche和Polkadot超過50%,Algorand和Terra也分別有46%和37%。

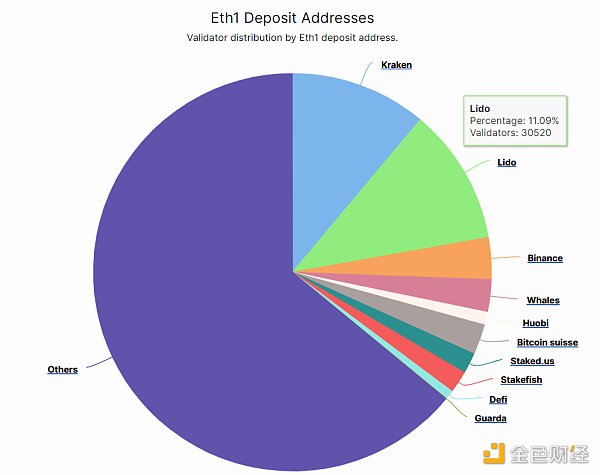

從鏈上數據來看,當前參與以太坊2.0質押的地址包括中心化交易所和POS服務商,Lido這樣的去中心化質押協議以及以太坊巨鯨。

數據來源:Beaconcha

而在對已經參與過質押的地址進行去重后,我們發現已有超過59500個地址至少進行過一次32ETH的鏈上質押,而當前信標鏈的節點數量超過27萬個,也就是說當前每個地址平均運營了4個以上的節點,質押的ETH數量在128ETH以上。

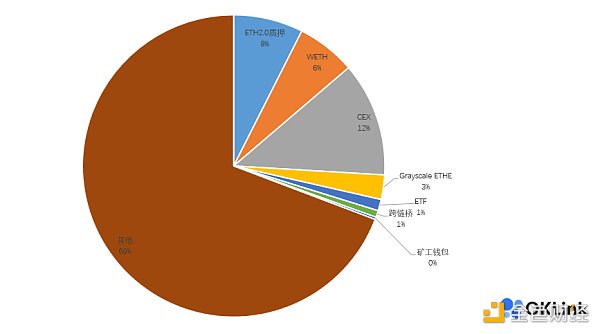

除7.5%的ETH質押在以太坊2.0的存款合約外,Wrapped ETH的數量也達到 750萬以上,占比超過6.3%。

中心化交易所錢包的ETH數量則延續了2020年 DeFi熱潮以來的下降趨勢,在12月初一度降至1400萬ETH。

各類ETF產品和灰度ETHE信托則分別持有145萬和311萬枚ETH,其中ETF在2021年的增幅明顯。

此外,二層網絡的官方跨鏈橋上也承接了相當數量的ETH,Polygon和Arbitrum的官方跨鏈合約分別儲存了51萬和35枚ETH,這一數量隨著2022年擴容方案在用戶中的進一步拓展,仍有較大的增長空間。

動態 | OKLink公布USDK第六期審計報告:儲備金金額與USDK實際發行量相符:美國東部時間12月2日,OKLink公布USDK第六期審計報告,報告截止時間為2019年11月29日。報告中顯示,OKLink的Prime Trust專項賬戶中的儲備金金額為26079712美元,與USDK實際發行量相符。

據了解,該審計報告由美國排名前25的獨立會計和商業資訊公司Armanino出具。[2019/12/3]

雖然以太坊轉向POS共識的計劃早早就在路線圖中公開,但在真正執行時,各方面進展似乎依舊緩慢。其原因可能一方面在于需要考慮到包括礦工、社區以及市場等各方利益的訴求和平衡;另一方面則是如何在保證不降低當前以太坊去中心化屬性的前提下完成網絡的共識轉變。

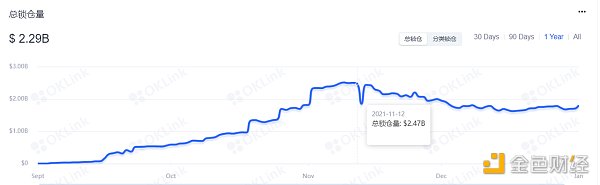

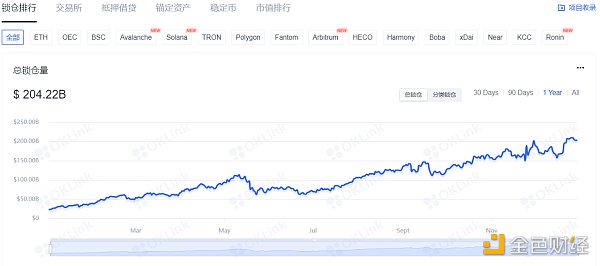

過去一年,新興公鏈通過擁抱DeFi,吸引了大量用戶和資金沉淀。穩定幣-借貸-DEX-理財的路徑成為新公鏈DeFi生態明晰且可行的發展模式。而一些頭部DeFi協議也順勢開啟多鏈部署,并為用戶提供流動性激勵。 盡管如此,不同公鏈在DeFi領域的發展程度顯然參差不齊,這一點在鏈上的鎖倉量(TVL)上尤為明顯。

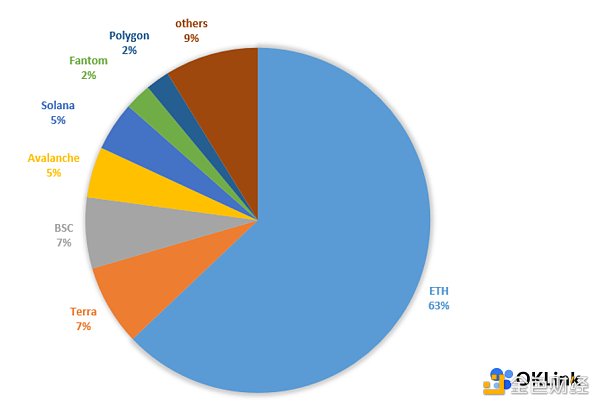

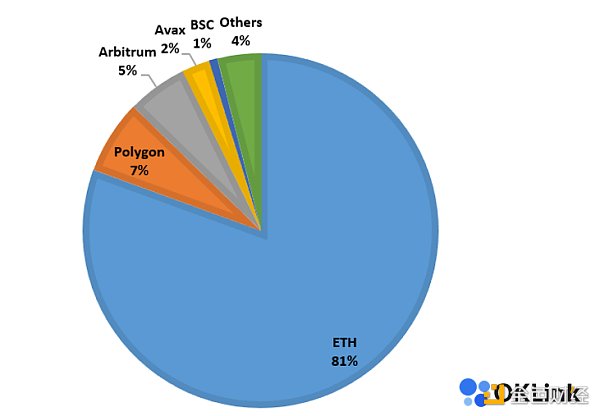

當前各類公鏈的TVL總量已經超過2000億美元。其中以太坊上的TVL超過1500億美元,依舊是DeFi的主戰場。

Avalanche、BSC以及Solana在過去一年里保持了快速發展的勢頭,TVL達到百億美元的規模;Polygon、Fantom和Arbitrum的TVL則站上了十億美元的量級。

協議間橫向對比,TVL前十的協議中,Curve、Aave等5個協議進行了多鏈部署,Maker、Convex等5個協議則專注于以太坊生態。Curve以超過200億美元的TVL成為當前DeFi協議鎖倉量頭名。

以太坊之外,我們發現培養自己生態的DeFi協議是新興公鏈崛起的共同特點。

Avalanche生態上借貸協議有Benqi、Dex Swap有Trade Joe和Pangolin、資產管理和耕作則有年底火爆的Wonderland。 BSC上的Pancake交易量長期位于全網Dex前列,排名二三的Venus和Tranchess TVL均高于10億美元。

Solana則孵化出Raydium、Marinade、Tulip等多個應用,涵蓋了上文所說的借貸、DEX、理財等DeFi的主要用例。

但具體到單個的DeFi協議層面,是否應該進行多鏈部署則與自身業務方向有關。

當前DeFi整體鎖倉量接近2500億美元,以太坊上TVL超過1500億美元,占比超過60%。如果DeFi項目進行多鏈部署,那么其在不同公鏈上的TVL似乎可以與上圖公鏈TVL占比進行對比,以初步判定部署是否吸納到足夠多的資金關注。

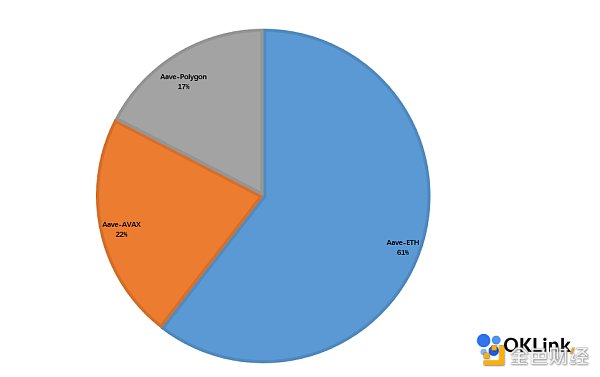

以Aave為例,當前Aave上的TVL超過140億美元,分布在以太坊、Avalanche以及Polygon三條公鏈上,占比分布為61%、22%和17%,Avalanche和Polygon上的TVL為Aave帶來了近40%的資金沉淀,多鏈部署大幅助力了Aave的發展。

另一個多鏈部署的經典案例是跨鏈協議Multichain(原Anyswap)。

Multichain作為當前跨鏈橋的頭部選手,TVL超過50億美元,多鏈部署也完全順應了其跨鏈業務的需要,幫助其觸達到不同公鏈上的用戶,從而搶占先機。

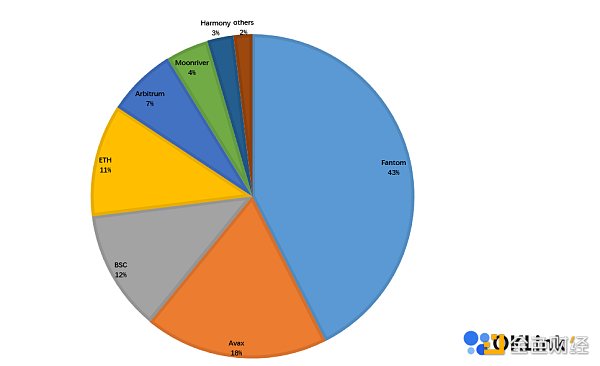

作為對比,Sushiswap同樣對多個公鏈進行了跨鏈部署,但相比前兩者,效果似乎并不顯著。

Sushiswap當前的TVL達到53億美元,其中42億美元在以太坊上,占比超過80%。其在Polygon、Avalanche等數個網絡上的TVL占比均低于10%。

其背后原因可能在于,DEX作為DeFi生態的重要基礎應用,公鏈社區往往樂意孵化自己Dex協議。一如Polygon上的Quickswap、Avalanche上的Trade Joe等,Uniswap也是專注于以太坊生態。

同時DEX的啟動大都需要借助LP Farm的形式,過多的進行多鏈部署對項目本身Token分布勢必造成影響,陷入一種兩難的境地:不提供足夠的激勵和吸引人的收益率會導致用戶和資金涌向其他DEX,而過高的收益又會給市場帶來拋壓。

整體來看,過去一年里DeFi的多鏈部署成為其走向更廣闊用戶的方式,新公鏈也通過發展自身的DeFi生態聚集了用戶,二者相輔相成。但具體到單個的DeFi協議層面,多鏈部署并非萬能藥,是否進行多鏈部署仍需結合自身業務方向進行考量。

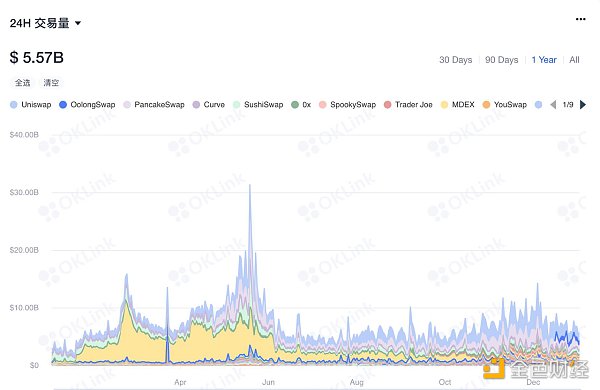

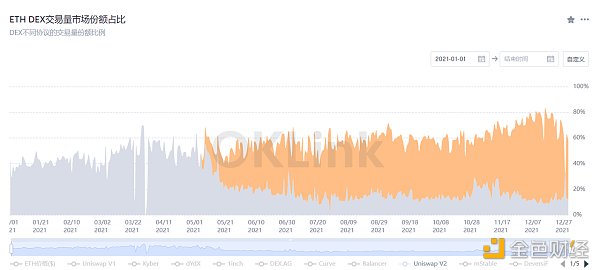

Dex在過去一年里的交易量超過1萬億美元,環比增幅達到762%。Uniswap則依舊引領Dex賽道,并在五月初發布Uniswap V3版本,成為DeFi年內最重要的創新之一。

自五月發布上線后,Uniswap V3交易量持續增長,五月至年底的交易額約合3400億美元,8個月的交易量就占到全年Dex交易總量的34%。

更高的資金利用率是Uniswap V3的殺手锏。

對比Uniswap V2,V3的資金利用率大幅提升。 截取Uniswap V2和V3在12月的交易量和TVL作為對比:12月V3的TVL均值在40-44億美元間波動,全月交易量697.4億美元,資金利用率超過50%,而同期Uniswap V2的利用率則在7.5%左右。

如果以ETH-USDC的交易對進行比較,Uniwap V3上的七日交易均值為35.9億美元,TVL七日均值2.82億,資金利用率高達181%,Uniswap V2的數字則是8.65%。橫向對比,當前以太坊上Dex的資金利用率整體在10%上下浮動。

而隨著Uniswap V3部署到Polygon并將開啟流動性激勵,Dex的資金利用率應該會得到提升,Uniswap的市場份額可能會進一步擴大。

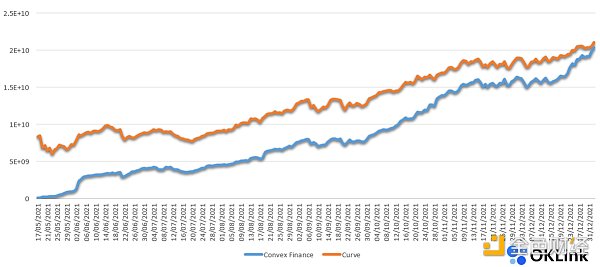

另一個讓人感到眼前一亮的可能是Convex的上線。 作為專注于提升Curve用戶和持有者收益率的協議,Convex的出現不但讓Curve的LP Farmer可以輕松的拿到最高獎勵,簡化質押Crv的繁瑣流程,而且通過cvxCrv的設計實現了質押資產的流動性。

當前Curve和Convex的TVL均在200億美元以上,占據了DeFi協議TVL的前兩名。

而在5月Convex上線后,Curve在以太坊上的TVL與Convex的TVL并駕齊驅,雙雙開啟上升模式,同期Crv的代幣市值也在下半年持續上行。

當然,二者TVL的增長依舊依靠為質押方提供高額激勵,從而達成代幣流通量的減少,這種方式或多或少讓人感到似曾相識。 同時鎖定在Convex中的Crv帶來的社區票權和治理問題也難以忽略。作惡者可以通過購買CVX來驅使Convex鎖定的veCrv為自己的項目投票,從而提高對應Curve資金池的APY,吸引用戶提供LP,自己 擇機發動Rug Pull。

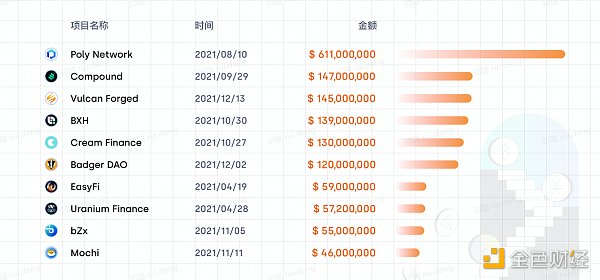

一如上文所說,隨著DeFi規模的不斷擴大(超過2000億美元的TVL),社區治理問題開始凸顯。與此同時,鏈上安全事件也成為過去一年里的新聞熱詞,動輒千萬甚至上億美元的黑客事件讓市場和資本開始關注智能合約審計、鏈上資金追蹤等業務方向。

圖片來源:歐科云鏈鏈上大師

Poly Network的安全事件中,超過6億美元的資金被盜,為年內涉事金額最大的鏈上安全事件。

九月底,借貸協議Compound在升級后發現一個漏洞,該漏洞會導致一些用戶獲得額外Comp治理代幣。由于協議升級需要經歷7天的投票,期間超過1.4億美元的Comp處于風險之中。

十一月,去中心化穩定幣USDM的Mochi協議通過購入CVX拉高USDM在Curve上流動性池的收益吸引用戶組建穩定幣LP挖礦,從而抽走池中超過4000萬美元的資金。

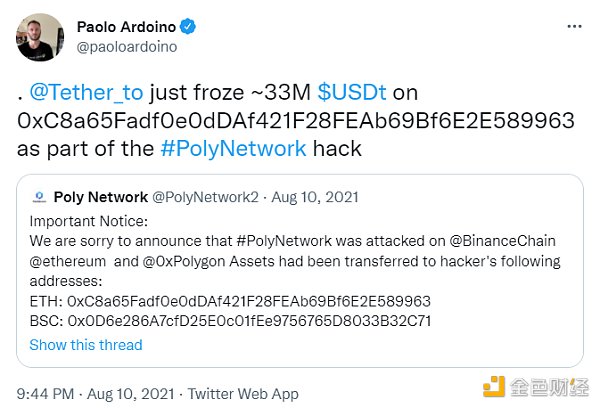

而在黑客事件發生后,中心化平臺往往通過鏈上數據和追蹤鎖定資金流向,從而斷絕黑客通過中心化平臺出金的想法。部分項目方則會選擇更換合約的方式,用新的代幣合約取代被盜代幣,從而挽回損失。穩定幣發行方Tether也曾凍結Poly Network事件中超過3300萬美元的USDT。

圖片來源:Twitter

各方攜手,共同面對問題并嘗試解決當然是面對黑客和安全問題的積極一面。但在信奉“代碼即法律”的區塊鏈世界,如何在保證創新的前提下保護用戶安全和利益,或許是DeFi走入更廣大世界前的必修課。

監管方面,美國SEC主席Gary Gensler已多次表示DeFi“需要監管合規”,DeFi社區對于監管的態度雖然尚未統一,但頭部協議已然為此進行準備。

7月中旬,Uniswap Labs以“不斷變化的監管環境 ”為由,在Uniswap官網的交易頁面前端下架了共計129個合成股票和衍生代幣。

同時Uniswap在年內資助了一項“DeFi教育基金”,用以應對法律分析等方面的工作。該提案在六月通過了社區投票,獲得了100萬枚UNI的資金,Aave、Comopound等頭部協議的法務負責人也參與其中。

此外,理財協議YFI的創始人,Andre Cronje也發起提案,為DeFi法律宣傳組織 LeXpunK_DAO資助了100萬美元,他透露Curve和SushiSwap社區也參與了該活動。

Aave則在七月上線了面向機構投資者的Aave Pro,該版本提供比特幣、以太坊、USDC 和 AAVE的流動性池,且并不會公開上線,而是通過KYC和白名單機制僅面向合格的機構投資者, 并將提供洗錢和欺詐方面的保護。

目前來看,監管成為DeFi走向更廣大市場前需要解決的主要問題。Uniswap、Aave等頭部協議也對此進行了相應的準備。同時監管層雖然被社區詬病缺少透明度和明晰的標準,但似乎也認同DeFi可以帶來真正的創新這一觀點。相信在新的一年里,DeFi可以在滿足監管的前提下為市場納入更多資金和用戶。

公鏈作為區塊鏈最原生的基礎設施,承載了行業對去中心化的追求。2021年,新興公鏈開始主動承接以太坊的外溢價值,并在此過程中讓更多的用戶了解到DeFi、NFT等前沿概念。在新的一年里,我們期望看到新興公鏈可以向前再走遠一些,在以太坊未能涉足的領域進行探索。

另一方面,我們也看到鏈上數據在2021走入更多用戶的視野。無論是對DeFi smart money的聚焦還是對黑客事件涉事資金的追蹤,越來越多的人開始利用鏈上數據作為判斷的依據。隨著數據量的不斷積累,數據分析能力的重要性開始凸顯,區塊鏈領域的數據服務賽道也將吸引更多關注。

Tags:以太坊ETHEFIDEF以太坊硬幣圖片VETH價格DeFiSocial GamingnSights DeFi Trader

Vitalik Buterin概述了他對跨鏈區塊鏈世界的看法。dYdX宣布了2022年全面去中心化的計劃。而Near Protocol為Web3技術籌集了150美元.

1900/1/1 0:00:001.營收逐步多元化 Coinbase成有吸引力的長期投資?1月13日,Coinbase在博客宣布正在收購加密衍生品交易所FairX,據稱FairX受美國商品期貨委員會(CFTC)監管.

1900/1/1 0:00:00Pantera Capital合伙人Paul Veradittakit近日發文介紹了web3項目Mysten Labs,Mysten Labs通過創新讓區塊鏈的吞吐量實現了160000 tps.

1900/1/1 0:00:00自從 Facebook 改名為「Meta」以來,使許多投資者紛紛逐向元宇宙(Metaverse)這一兔子洞.

1900/1/1 0:00:00DeFi —— 去中心化金融,不同于過去中心化的傳統金融需要許多中介機構如銀行、證券交易所的參與,DeFi 利用了區塊鏈的技術,逐漸發展出有別于傳統金融的金融商品,瘋狂受到追捧.

1900/1/1 0:00:00作為近一段時間“最靚的仔”,元宇宙觸及的領域正越來越廣。游戲、視頻、教育、服飾甚至釀酒……眾多行業急速跟進,頗為熱鬧。 萬物皆可元宇宙? 各行各業似乎皆可元宇宙。互聯網巨頭自不必說.

1900/1/1 0:00:00