BTC/HKD+4.57%

BTC/HKD+4.57% ETH/HKD+3.8%

ETH/HKD+3.8% LTC/HKD+6.11%

LTC/HKD+6.11% ADA/HKD+5.78%

ADA/HKD+5.78% SOL/HKD+2.62%

SOL/HKD+2.62% XRP/HKD+3.95%

XRP/HKD+3.95%編者按:本文來自BlockVC,Odaily星球日報經授權轉載。導語:1.全球ETF管理規模增長迅猛,在2019年達到近6萬億美元,四年間實現規模翻倍;資產管理巨頭BlackRock,Vanguard,StateStreet均以ETF作為主要的資管產品;2.被動型ETF作為ETF產品中的主力,以指數跟蹤為目標,具有分散風險和平穩收益的特點;主動型ETF則在被動ETF的基礎上加入主動投資策略,以增強指數、獲取超額收益為目標,相對于一般的共同基金和私募產品而言,其投資成本更低而交易流動性更高;3.由于數字貨幣行業各投資標的相關性較高,被動投資方法難以獲取超額收益,而主動投資的量化產品對于中小型投資者又難以獲取。因此我們借用傳統金融市場主動型ETF的管理辦法和運作模式對數字貨幣市場量化資管產品進行ETF化嘗試,以降低投資者對量化產品的投資門檻,提高數字貨幣資管產品的流動性。1.傳統金融市場中的ETF概況

1.1ETF和LOFETF即交易型開放指數基金,是一種跟蹤“標的指數”變化,且可以在證券交易所上市交易的基金。ETF既可以向基金公司申購或者贖回,又可以從二級市場買賣交易,兼具封閉式基金和開放式基金的特點。目前中國境內發行的ETF絕大多數采取被動管理的方式,根據特定的指數進行擬合,投資組合和持倉組成較為固定。交易所采取每15秒鐘公布一次IOPV的方法來及時反映指數漲跌帶來的基金凈值變化。該凈值指標與二級市場交易價格存在臨時的折溢價,但二者的數值基本一致。除了被動型的ETF產品之外,也存在主動管理型ETF產品,該類型產品不對指數進行簡單模擬,而采取量化手段進行選股和擇時交易,以獲取超過基準指數的收益。將公募指數/量化方向的產品線,根據投資策略主動性強弱進行如下排序:指數ETF、SmartBetaETF、普通指數/LOF/分級、指數增強、量化多頭和量化對沖。從左至右主動性依次提升,策略靈活性提高,其披露機制與頻率也隨之變化。其中SmartBeta主要是根據某些特定因子進行風格選股以獲取某一因子超額收益,而指數增強型采取多因子選股策略,具有跟蹤誤差約束,主要目的是跑贏跟蹤指數的同時獲取穩定超額收益。

外媒:黑客正侵入AT&T電子郵件賬戶以竊取用戶的加密資產:4月28日消息,未知黑客目前正在侵入部分擁有 AT&T 電子郵件地址的用戶,利用該訪問權限侵入受害者的加密貨幣交易平臺賬戶并竊取其加密貨幣資產。

本月初,一位匿名消息人士聲稱,一群網絡犯罪分子找到了一種方法,可以侵入任何擁有 att.net、sbcglobal.net、bellsouth.net 和其他 AT&T 電子郵件地址的人的電子郵件地址。根據線人的說法,黑客之所以能夠做到這一點,是因為他們可以訪問 AT&T 內部網絡的一部分,從而可以為任何用戶創建郵件密鑰。郵件密鑰是唯一的憑據,AT&T 電子郵件用戶可以使用它來使用 Thunderbird 或 Outlook 等電子郵件應用程序登錄他們的帳戶,而無需使用密碼。

通過目標的郵件密鑰,黑客可以使用電子郵件應用程序登錄目標帳戶并開始重置受害者的 Coinbase 或 Gemini 帳戶密碼并轉移資產。

AT&T 發言人 Jim Kimberly 表示,該公司確實發現了這一情況的存在,并已經對安全防護手段進行了相應的更新,同時主動要求用戶對一些電子郵件賬戶進行密碼重置。但該公司拒絕透露目前因此受損的用戶數量。(techcrunch)[2023/4/28 14:33:03]

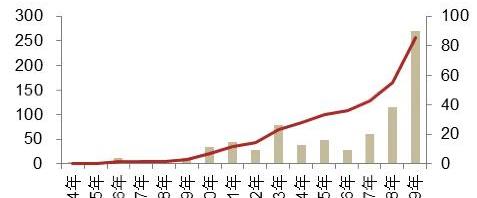

圖1公募產品線來源:方正證券這里值得一提的是LOF,即上市型開放式基金,該類型基金在性質上與ETF基本類似,既可以在場外市場申購和贖回,又可以在交易所進行交易。但是LOF和ETF這兩種產品在運作流程和管理模式上有所區別:在投資策略方面,ETF的投資策略大多數為指數型的被動管理基金,而LOF投資策略既有指數型基金也有主動管理型基金;在申贖機制上,ETF申贖交換的是基金份額與基金組成中的“一籃子”股票,而LOF則使用現金與基金份額進行交換;在一級市場的投資者類型上,ETF由于其本身申購贖回的最低限額較高,參與的投資者體量一般較大,而LOF沒有限制;在凈值披露方面,ETF采取每15秒鐘公布一次IOPV的方式,而LOF采取每日公布的方式,其策略及持倉透明度相較于ETF較低。1.2市場概況得益于整體股票市場的回暖,2019年中國ETF集中爆發,年內新成立ETF90只,同比增長240%,新申報254只,同比增長450%,ETF整體規模達到5981億,同比增長59%。二級市場交易活躍度逐步增加,以ETF作為投資手段的資產配置行為逐年升高。

The Crypto?Lark主持人:INJ等五種低市值加密資產一年內可能實現100倍收益:12月28日消息,The Crypto?Lark主持人、加密投資者Lark Davis列舉了五種低市值加密資產,他說,這些資產在未來一年可能實現100倍的收益。Davis列表中排名第一的是Injective Protocol(INJ),他說它具備成為獨角獸或市值10億美元資產的條件。排名第二的是Kylin Network,Davis將該項目描述為新預言機在波卡生態系統方面的新舉措。名單上的第三、四、五位分別是是Terra Virtua(TVK)、PowerTrade(PTF)和APY.Finance(APY)。(The Daily Hodl)[2020/12/28 15:53:32]

圖2中國ETF數量變化來源:中泰證券

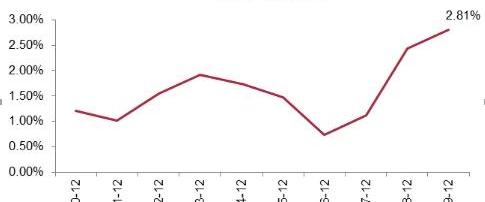

圖32019年ETF場內成交占股市成交額比例來源:中泰證券在收益率層面,國內97%的ETF在2019年取得正收益,其中13只ETF漲幅超過50%,Smartbeta和行業類ETF收益率較高,ETF市場整體漲幅的平均數在32%左右。

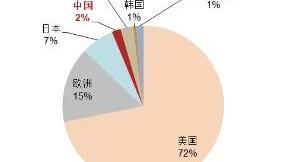

圖42019年ETF表現來源:中泰證券作為全球ETF的主要市場,美國ETF的管理規模占世界規模72%,截至2019年底,美國ETF共計2343只,總規模為4.25萬億美元,同2009年的數據相比十年間增長近5.5倍。

聲音 | 龍白滔評FCoin事件:所有加密資產交易所本質都是銀行:針對今日“張健發布FCoin內部真相”一事,數字資產研究院學術與技術委員會常務副主任龍白滔發表觀點:“所有的加密資產交易所都一樣,本質是銀行,交易手續費只是表面功夫而已。FCOIN只不過被某些事件觸發了“擠兌”暴露了交易所/銀行的清償性問題而已。沒有一家交易所跑得了,看運氣了。”此前報道,張健公開表示:FCoin目前面臨的最大問題不是系統無法恢復的問題,而是資金儲備無法兌付用戶提現的問題。面臨的內部問題和技術困難,都是資金困難導致的結果。預計無法兌付的規模介于7000-13000BTC(價值約6860萬-1.27億美元)之間。[2020/2/17]

圖5美國ETF規模及世界占比來源:中泰證券同時,根據MorningStar的統計顯示,2018年末美國股票市場中股票指數型共同基金和ETF等被動跟蹤指數的投資規模占比達到48.7%,該數據在2019年末預計超過50%,被動ETF投資將超過主動管理型投資成為市場主流。

圖6中美前十大基金管理人管理規模占比來源:Wind在基金管理人層面,iShares、Vanguard、StateSreet三家占據美國ETF市場份額的80%,其中貝萊德旗下的iShares以39%市場占比排名第一。國內排名前三的為華夏基金、易方達基金和南方基金,三者市場總計占比40%,整體市場集中度相對于美國ETF市場較低。對于指數標的的細分而言,中美兩國ETF種類均以寬基類為主,行業類ETF次之,但美國的ETF類型與品種較中國更為豐富和全面,投資品類與標的市場更為寬泛。1.3主動管理型ETF主動管理型ETF首發于美國貝爾斯登公司,2008年3月該公司發行了一只固收類主動ETF。4月,PowerShares也推出4只主動管理型ETF,其中三支投資標的為權益類,1只投資于固收類。

聲音 | 摩根大通:加密資產長期暴跌嚇跑了機構投資者:據CCN報道,摩根大通分析師團隊在12月14日的研究報告中表示,長期的加密資產暴跌嚇跑了機構投資者,金融機構對于比特幣交易的參與似乎正在消退,關鍵流量指標大幅下降。全球市場策略師Nikolaos Panigirtzoglou在報告中表示,機構對比特幣期貨的興趣,加密交易量已經大幅下挫,這已經在整個市場上產生了沉重的影響。此外,比特幣價格已經下降到使某些礦工無法獲利的地步,他們通過關閉挖礦設備做出了回應。[2018/12/19]

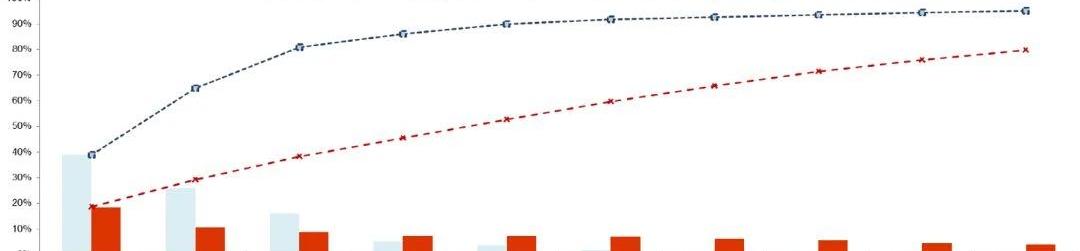

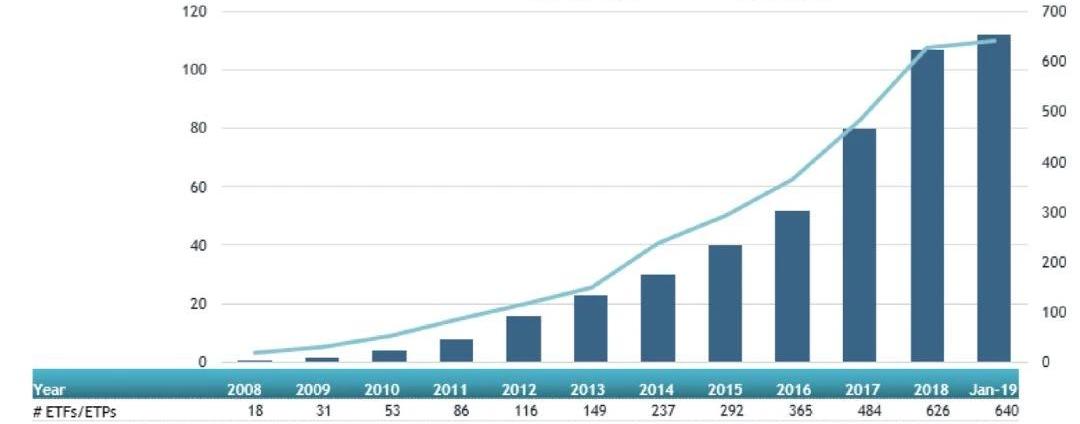

圖7主動管理型ETF規模來源:ETFGI主動型ETF在隨后十年間迅猛發展,根據彭博2019年10月31日的統計數據,全球主動型ETF已經達到657只,約占ETF總數的10%,總體規模達到1384.5億美元,占總體規模2%。

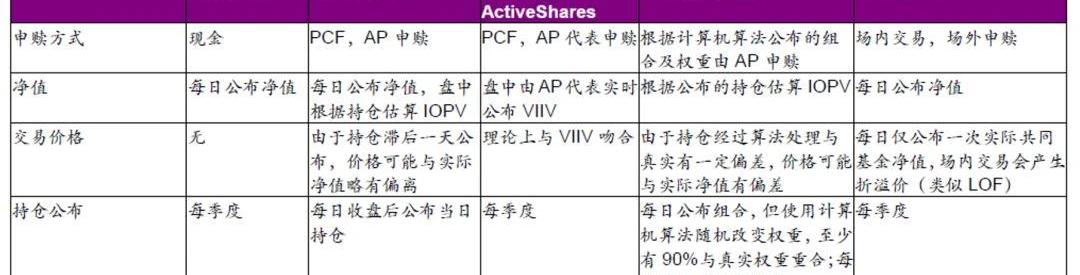

圖8主動ETF規模分布來源:Bloomberg按照ETF投資的資產類型進行分類,固收類產品占比最高,在整體規模中占比73.6%。而權益類產品比例較小的原因是因為ETF本身所要求的高頻率公布持倉的特性,導致權益類策略容易被泄露與模仿,發行人傾向于避開權益類主動型ETF。為了避免基金策略泄露的情況,主動類ETF根據產品類型的不同制定了不同的披露規格和運作方式,以下是共同基金和幾種主動ETF產品在披露方式上的對比:

圖9美國ETF產品透明性對比來源:光大證券1.除ETF之外的共同基金,不具有二級市場的交易特性,只能通過一級市場的現金申贖來實現交換,每日公布凈值,每季度公布持倉;2.透明主動ETF,代表為ARK系列科技主動ETF和Vanguard系列主動因子ETF,通過授權參與人進行申贖,每日公布凈值和當日持倉;3.非透明ETF,代表為Precidian的新結構ActiveShares,通過AP代表申贖,基金持倉只對特定AP每季度公布,會在保密賬戶下完成申贖,需要每秒公布VIIV;4.半透明主動ETF,代表為BlueTractorGroup的半透明ETF產品,AP通過計算機生成與實際投資組合有90%權重重疊的PCF清單進行申贖,根據公布持倉每日估算IOPV;5.NextShares,代表為EatonVance的ETMF,模式類似于LOF,每日公布凈值,每季度公布持倉詳情,但日內買賣不會即時成交,而以收盤后披露的凈值+折溢價進行成交。在了解了ETF、LOF的定義、概況以及主動型ETF的運作模式之后,接下來我們重點討論的話題是ETF在數字貨幣市場的可行性,以及數字貨幣行業量化資管產品的ETF化。2.數字貨幣市場的ETF應用

“加密資產”網絡將給企業和投資人帶來萬億美元級別的投資機遇:澳大利亞最大風投OneVenture管理合伙人Michelle Deaker:區塊鏈技術與人工智能和機器學習相結合可以解決支付,保險,貸款,合約和安全等問題,“加密資產”網絡在未來幾年將會給企業和投資人帶來萬億美元級別的投資機遇。[2017/12/4]

2.1被動型ETF與主動型ETF在數字貨幣市場上的可行性論證投資被動型的ETF產品的主要目的有兩個,一是作為一種交易型的工具方便快捷的投資于某一標的或標的組合。舉個例子,某投資者認為黃金在未來存在上漲預期,可以直接購買黃金ETF,而無需直接購買黃金實物或開通商品期貨賬戶做多黃金;同樣,投資者看空納指,但缺少融資手段,可以通過購買三倍做空納斯達克指數的ETF來達到目的。在這種情境下,ETF是一種基金公司設計的幫助投資者提高投資便捷度的工具。

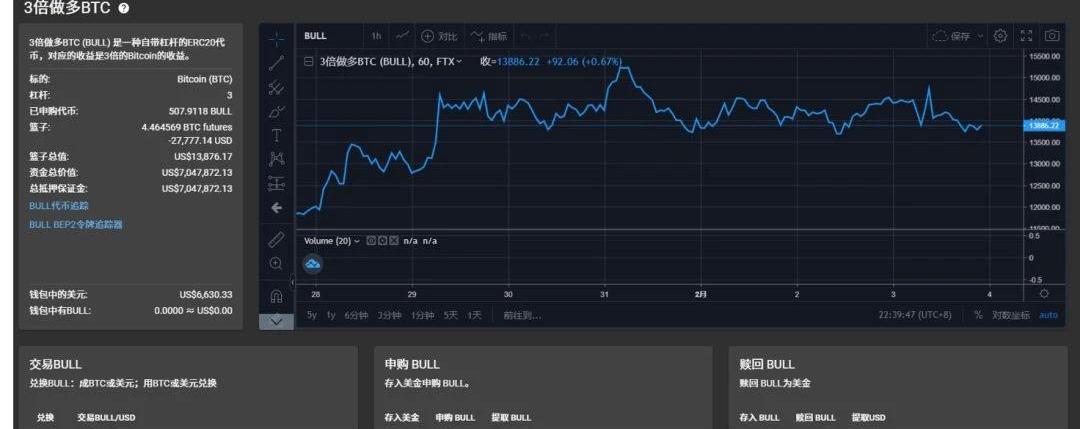

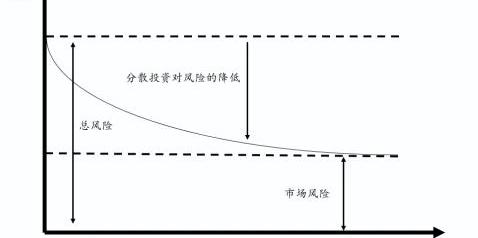

圖10FTX平臺三倍做多BTC代幣來源:FTX這種產品在數字貨幣市場上也存在,主要是以FTX平臺的杠桿代幣為代表。此種類型的產品以ERC-20代幣為存在形式,但本質上是一種指數追蹤類ETF,平臺作為做市商和基金發行人進行管理,可以通過二級市場交易和申購贖回的方式將ERC-20代幣與美元實現兌換。代幣的價值錨定機制與持倉在網站上均有公布,可以通過平臺直接進行申贖。這里需要說明的是,波動率產品以及風格型代幣并非ETF類型的產品而是平臺設定的指數合約,不在本文的討論范圍之內。投資被動型ETF的另外一個目的是通過構建分散化投資組合的方式規避非系統性風險,降低波動率。投資個股或者單個品種的標的,會存在非系統性風險暴露,通過構建“一籃子”股票的方式,將收益率相關性系數較低的多個投資標的進行組合,以尋找有效前沿從而獲取Beta收益。

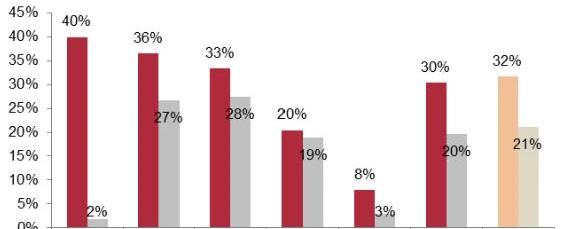

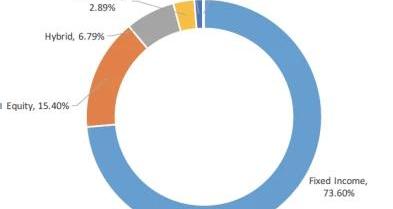

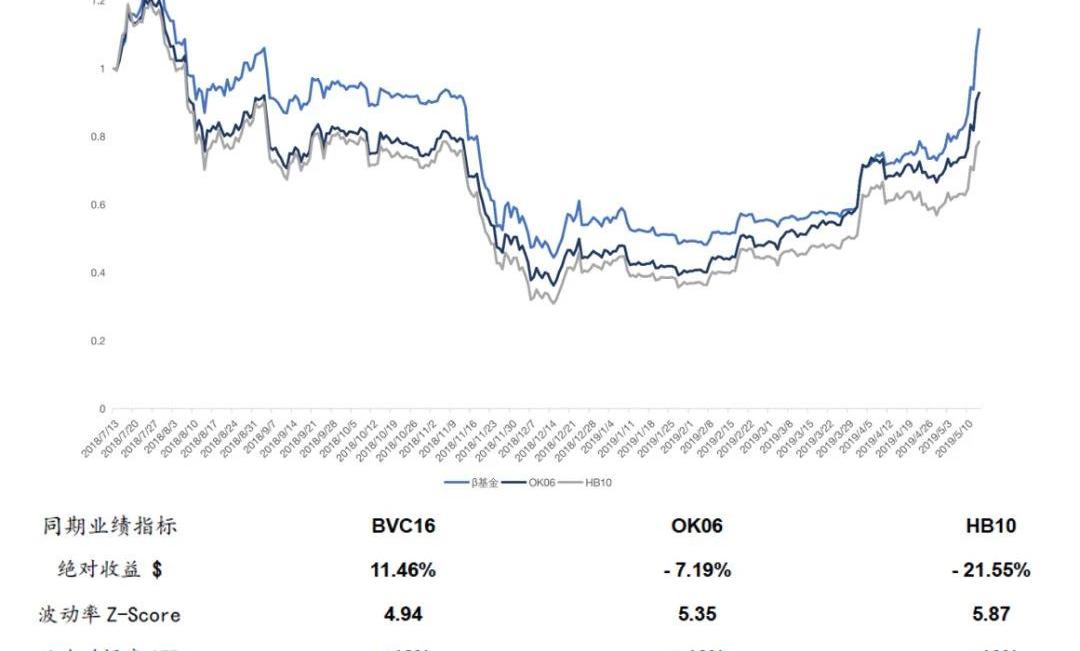

圖11投資組合對于非系統性風險的降低作用來源:BlockVC研究對于數字貨幣市場而言,諸多交易所和資產管理公司也進行了“數字貨幣ETF”或稱為“ETT”、“ETP”的產品設計與嘗試。主要代表有火幣推出的HB10,、OKEX推出的OK06以及BlockVC推出的BVC16三種數字貨幣指數產品。前兩者產品都可以通過交易所進行申購和贖回,并在二級市場上進行交易。二者的編制邏輯也基本一致,主要采取被動跟蹤的策略,其中HB10是根據上一季度幣種的日均交易量選取排名靠前的10個幣種作為成分,然后按照成交量加權計算指數價格進行跟蹤。OK06則是選取當前市值排名前五的幣種加上OKB作為成分,根據流通市值進行加權平均計算指數價格。成分較為固定,基本上能夠反映主流幣種的走勢。相較于前兩者,BVC16指數采取主動性較強的投資模式,選取三類指標,分別代表整體市場走向的高市值ValueToken占比50%,優質公鏈PublicChain占比30%,新興潛力GrowthToken占比20%。根據流動性和相關性標準進行回測,篩選出共計16個幣種,每月進行調倉和公示,然后根據市值與波動率進行權重配比疊加計算。

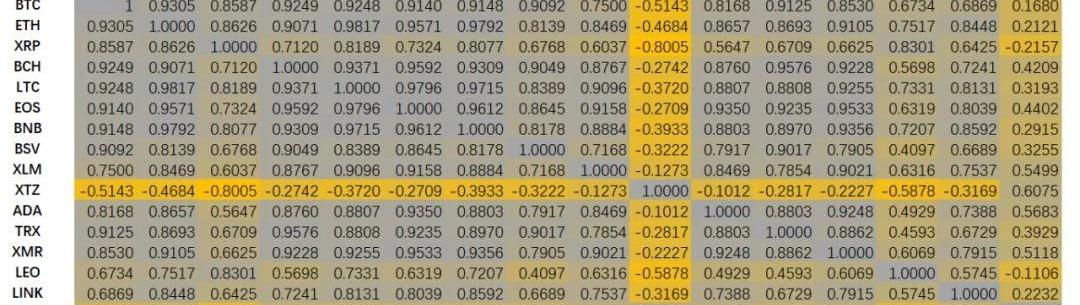

圖12BVC16與OK06和HB10的歷史數據對比來源:BlockVC從上圖的數據可以發現,加入主動管理因素的BVC16指數的絕對收益顯著高于OK06和HB10,同時在波動率Z-Score和日波幅ATR上更低。其主要原因是因為數字貨幣市場中市值排名靠前或者交易量排名靠前的主流幣種,其相關性系數極高,基于大類幣種構建的投資組合性質基本類似,并不能實現指數型ETF分擔風險的效果,同時指數跟蹤策略造成了投資策略的被動性,使其在數字貨幣市場上較難跑贏大多數人心中所謂的Beta值,即BTC的價值。因此引入主動管理的投資模式和主動管理+被動管理相結合的基金模式才更為符合數字貨幣市場的投資特性。

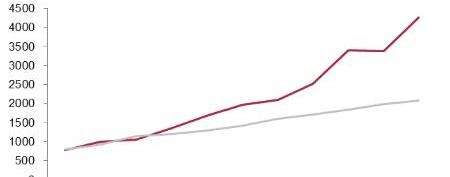

圖13主流幣種相關性分析來源:BlockVC2.2數字貨幣市場量化資管產品的ETF化通過第一部分我們對基金產品的分類介紹可以對比發現,目前在數字貨幣行業中的量化資管產品主要以共同基金的方式進行運作,既有開放式的也有封閉式的,但并不存在可供二級市場交易的ETF類型的基金產品。量化交易的投資策略主要是以趨勢跟隨和套利為主的CTA策略,較少存在類似于傳統金融市場中的量化選股、指數增強類的策略。因此在價格公布和持倉披露上存在一定的困難。結合數字貨幣市場的市場特性和策略特性,我們可以通過LOF+Activeshares的方式進行ETF的運作:

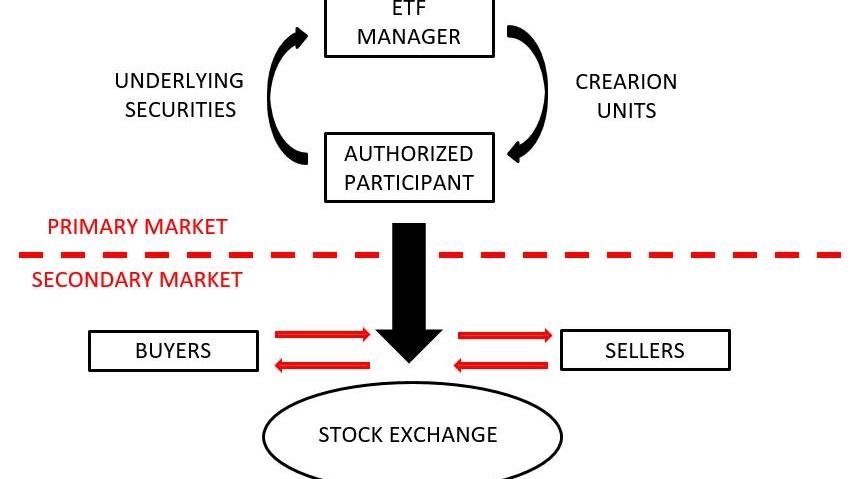

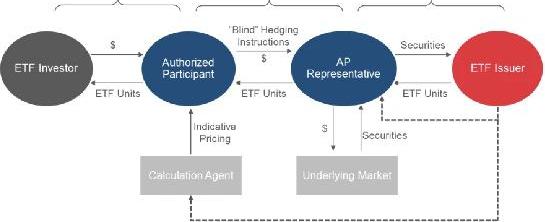

圖14美國ETF運作方式來源:ETF.COM

圖15Activeshares的不透明運作方式來源:ScotiaBank首先在申購和贖回流程上采取類似LOF的方式進行現金申購或贖回;其主要目的是因為量化策略擇時性較強,持倉組成變動迅速,無法采取“一籃子”貨幣的方式進行申贖;申購和贖回的參與者為授權參與人AP,主要指機構投資者,并擔任流動性提供商的角色,當基金溢價時進行申購操作,當基金折價時進行贖回操作,以保證ETF價格在二級市場中的穩定;ETF投資者可以通過向授權參與人申購和贖回的方式來進行一級市場交易,也可以通過二級市場買賣的方式進行交易;披露模式為每季度向授權參與人公布持倉組成,而IOPV的披露模式改為VIIV由交易所依據托管賬戶的資產凈值實時更新基金凈值情況;通過僅公布凈值的方法既可以及時指導二級市場交易穩定價格,又可以在極大程度上保證策略的保密性。結語通過對數字貨幣市場被動投資產品的分析,我們可以發現指數跟蹤類的被動ETF在數字貨幣市場的主要落腳點在于其工具特性,而在獲取超額收益的層面,被動ETF通常難以超越BTC以及其他主動投資類策略。因此我們選取量化資管產品依照傳統金融市場中主動型ETF進行設計和改造,解決策略披露與折溢價問題。在降低資管產品投資門檻的同時,提升產品流動性,為今后數字貨幣行業金融產品的設計與發展提供思路。

2月2日,人民銀行放出消息2月3日將開展1.2萬億元公開市場操作投放流動性。那為什么人民銀行突然會在此時出手?因為經過十多天疫情的肆虐,中國的經濟所受的影響已經開始顯現,而經濟受到的沖擊必然體現.

1900/1/1 0:00:00BSV作為全球市值排名第5的幣種,地位赫然立于此,但卻未有一刻不受爭議。有人關注它的投資價值,動不動就暴漲,說不定一朝就能實現暴富;有人對它嗤之以鼻,它總號稱是真正的比特幣,炒作起來無所不用其極.

1900/1/1 0:00:00編者按:本文來自01區塊鏈,作者:澄子,Odaily星球日報經授權轉載。2020年1月15日,由中關村管委會指導、中關村股權投資協會主辦,零壹財經作為戰略合作媒體的第八屆“國際視野下的創新與資本.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。近日,隨著比特幣的產量減半日益臨近,其價格也一路走高.

1900/1/1 0:00:00作者丨不二做編輯丨門人運營丨一百“今天,誕生了好多有錢人。”1月14日晚11點,在一個BSV核心群里,一位群員激動地分享著自己的成功.

1900/1/1 0:00:00文/梁偉編輯/趙雪嬌本文首發于微信公眾號鋅鏈接,關注公眾號,和我們一起探索產業區塊鏈價值。如需轉載文章,請微信申請開白名單。 當今,數字產業的發展是多種技術融合推動的.

1900/1/1 0:00:00