BTC/HKD-0.43%

BTC/HKD-0.43% ETH/HKD-0.78%

ETH/HKD-0.78% LTC/HKD+0.58%

LTC/HKD+0.58% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD-1.42%

SOL/HKD-1.42% XRP/HKD-0.78%

XRP/HKD-0.78%編者按:本文來自BlockVC,Odaily星球日報經授權轉載。前言在2017年底,芝加哥商品交易所CME和芝加哥期權交易所CBOE兩家美國交易所巨頭相繼推出了現金結算的Bitcoin期貨,傳統金融市場首次擁有了可以公開交易的數字貨幣衍生品。然而在過去的兩年中,數字貨幣市場的表現并沒有延續之前的狂熱牛市,兩家交易所推出的期貨產品也并未收到市場的青睞,CBOE已于2019年停止了新的Bitcoin合約的上架,實際上關閉了Bitcoin期貨交易市場。但是隨著2019年新玩家Bakkt的加入,以及Bitcoin期權的推出,市場又重新燃起了對于Bitcoin衍生品的興趣。本文作為數字貨幣衍生品系列研究報告的第一篇,將從Bakkt最近新推出的Bitcoin期權產品開始,在未來一段時間用數篇文章的篇幅來對于數字貨幣衍生品市場的金融產品進行系統性的描述。期權產品介紹

什么是期權?

期權是一種金融衍生品,代表對于選定標的物選擇交易的權利,標的物可以是股票、商品、外匯、利率等各種底層資產。當期權買方付出權利金后,享有在特定時間內或在某特定時間向期權賣方依執行價格,買入或賣出一定數量標的物的權力,這種權利就稱為期權。如果此權力為買進標的物,稱為認購期權,簡稱買權;如果此權力為賣出標的物,稱為認沽期權,簡稱賣權。和期貨合約一樣,期權合約也有到期日,如果買方只能在到期日當天選擇行使權利,則稱為該期權為歐式期權;如果買方在到期日當天或之前任何一天都可以行使權利則稱為該期權為美式期權。無論是認購期權還是認沽期權,他們的買方都是通過一次性付出一定的權利金,從而獲得了以固定價格買入和賣出的權利,這與期貨合約最大的不同是,期權買方不承擔義務僅享受權利,而期權賣方只有義務卻沒有權利。當你成為一個期貨合約的空頭或者多頭時,你同時承擔了權利和義務,即你可以用開倉價格完成交割,但是也必須以開倉價格完成交割,所以期貨合約和現貨的價格曲線相關度是非常高的,幾乎為1,價差提現的是一個融資的時間成本。但是期權買方不承擔義務,也就是當價格向預期相反的方向移動時,買方可以選擇不執行合約,只損失買入期權所花費的期權費,而期權賣方所有的收獲就是賣出期權的權利金,當買方行權時需要無條件的履行合約義務。期權的發展歷史

現代期權的雛形出現于17世紀荷蘭的郁金香泡沫時期。由于郁金香球莖的供給有限,單純的現貨買賣已無法滿足狂熱的投機需求,于是具有高杠桿特性的期權在此時誕生,放大了市場中資金利用效率,衍生出了許多本無法產生的交易。在郁金香泡沫的最高峰,荷蘭的郁金香市場已發展到沒有實體交易的程度,原因是郁金香球莖的生長速度跟不上市場的需求。此時完全現金結算的合約出現了,買方和賣方只對于到期時現貨價格與合約履約價之間的差價進行結算。當郁金香泡沫結束時,價格暴跌,賣權買方紛紛要求履約,結算郁金香球莖暴跌的收益,但是賣權賣方的資金有限無法履約,實際上已經技術性破產,導致當時期權市場崩潰。現代金融市場的期權合約起源于1872年由RussellSage在芝加哥創建的場外期權市場,但是直至芝加哥期貨交易所推出隔夜期權產品后,期權市場才逐步開始活躍起來。1932年CBOT發生"小麥大跌案",導致美國在1936年的商品交易法案中禁止所有商品有關的場內和場外期權交易,期權發展步伐再次慢了下來。1973年,在芝加哥期貨交易所(CBOT)的組織下,芝加哥期權交易所(CBOE)成立。這標志著期權交易正式進入統一化、標準化、規范化的全面發展階段。為了避免重蹈郁金香泡沫的覆轍,芝加哥期權交易所增設了一個獨立的第三方清結算機構期權清算公司,極大地降低了期權買方的履約風險。在美國期權市場的帶動下,世界各國相繼開始籌備自己的期權交易市場,并將期權交易引入到了農產品、能源期貨中,極大地促進了商品期權的發展。隨著美國、英國、日本、加拿大、新加坡、荷蘭、德國、澳大利亞以及中國香港等地相繼建立起期權交易市場,期權交易也從最初股票一個品種擴展到了目前包括大宗商品、金融證券、外匯以及黃金白銀在內的近100個品種。

元宇宙相關加密資產總市值為346億美元:金色財經報道,據最新數據顯示,元宇宙相關加密資產總市值為346億美元,24小時下降6.07%,24小時交易額72.7億美。

當前市值排名前五的NFT通證分別是:Decentraland(50.4億美元)、Axie Infinity(43.1億美元)、THETA(42.5億美元)、The Sandbox(41.8億美元)、ApeCoin(36.4億美元)。[2022/4/2 14:00:31]

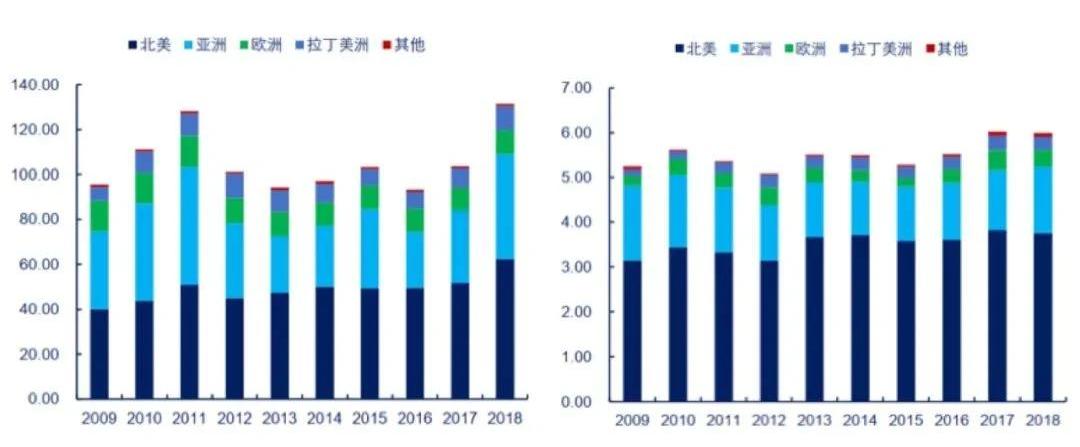

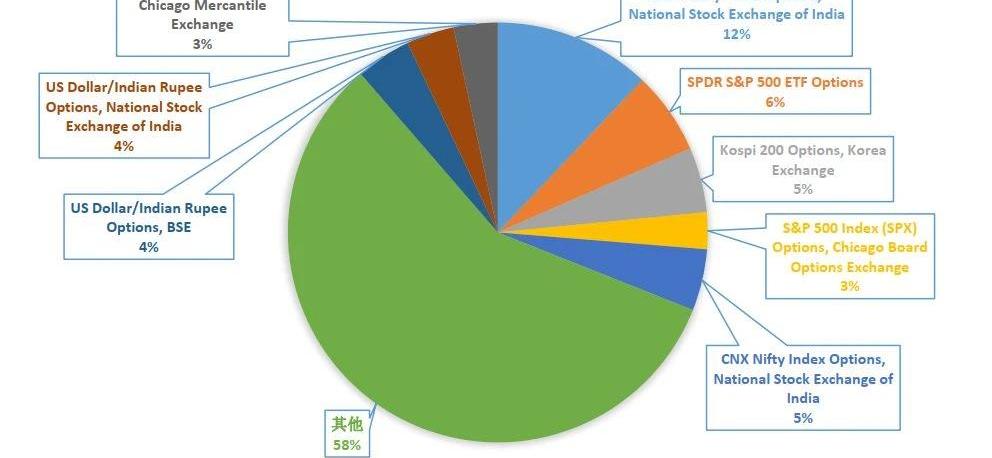

全球期權分地區成交量和持倉量數據來源:FIA,中信期貨從全球主要期權品種的成交量占比來看,期權成交量分布的頭部效應較明顯,2018年前四大期權的成交量就已經占到了全球期權總成交量的28%。其中,全球單個期權成交量最大的為印度NSE的BankNifty指數期權,成交量為15.87億張,占比12%。其次是CME的E-MiniS&P500期貨期權,成交量為8.35億張占比6%。

全球主要期權成交量占比數據來源:FIA,中信期貨期權合約的要素

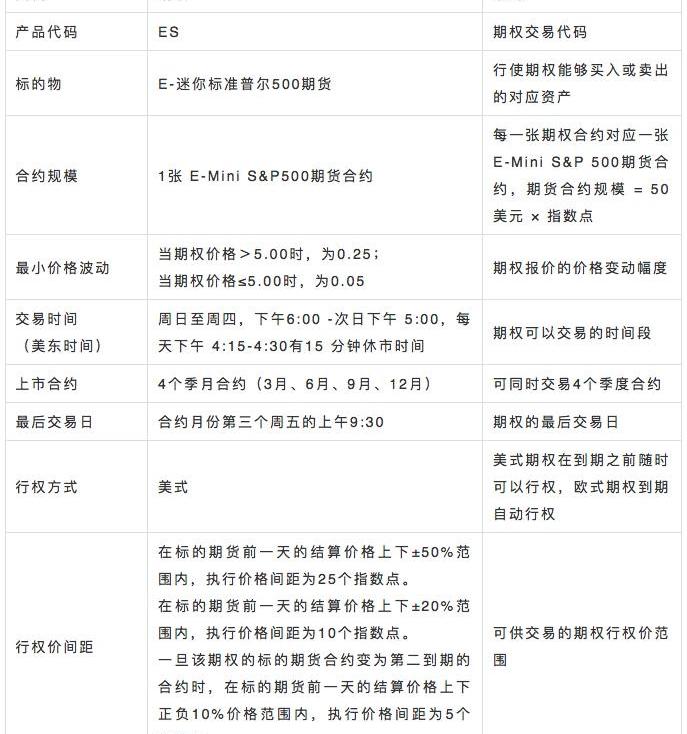

和期貨合約一樣,交易所上架交易的期權合約都有著明確的合約規格,下面以芝加哥商品交易所CME的拳頭交易產品E-MiniS&P500期貨期權為例,對于標準的期權合約要素進行說明。

期權市場的參與者結構

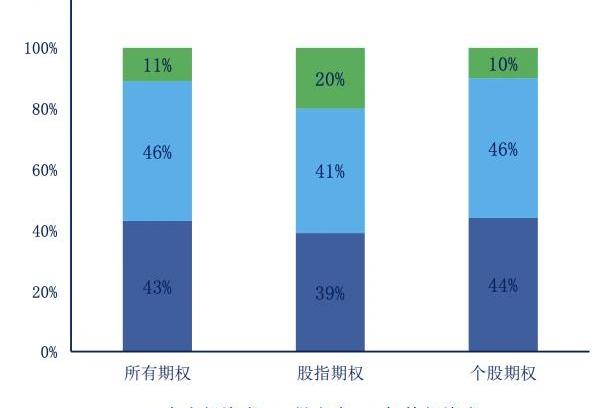

期權市場是一個機構主導的市場,以美國期權市場為例,參與者主要有:交易所、期權清算公司、期權做市商易商、機構投資者、個人投資者及市場監管機構。機構投資者為主,約占市場的57%,個人投資者占43%。其中交易量最大的是做市商,占比46%,做市商為整個市場提供了很好的流動性。分類來看,股指期權市場中,機構投資者相對更多,占比20%;而個股期權市場中,人投資者占比相對有所上升,占比44%。

美國期權市場投資者結構數據來源:OCC,中信期貨數字貨幣期權

數字貨幣期權市場目前處于非常早期的階段,市場上主要有兩類數字貨幣期權的交易場所,一類是原生的數字貨幣期權交易所,例如Deribit和OKEx;另一類是基于傳統法幣交易所提供的比特交易產品,例如Bakkt和CME。除了場內交易之外,除此之外還有很多的機構和交易者會作為場外交易的對手方參與到數字貨幣的期權交易中。原生數字貨幣期權

ESMA:加密資產存在于歐洲法規之外,今后需要加強監測:金色財經報道,歐洲證券和市場管理局(ESMA)在其110頁的市場趨勢報告中提到了加密貨幣和數字資產。報告顯示,雖然ESMA承認加密貨幣本身是一種創新,但他們說它有 “意想不到的后果\",對環境有很大的影響,而這種影響還沒有被監管所解決。ESMA補充說,盡管分布式賬本技術(DLT)為加密貨幣提供動力的引擎,可能有有趣的用例,但一些DLT協議的能源消耗也可能成為環境問題的根源。ESMA表示,加密資產存在于歐洲法規之外,今后需要加強監測。[2021/9/13 23:20:13]

最早推出數字貨幣期權的交易所是Deribit,這家位于荷蘭的衍生品交易所由專業投行交易員于2016年創建,而直到四年后的2020年,數字貨幣衍生品頭部玩家OKEx才推出了參照競爭對手的期權交易產品,成為了目前市場上最大的兩家數字貨幣期權交易所。

Deribit和OKEx期權交易量與持倉量數據來源:Skew合約規則

Deribit首次提供了一種通過Bitcoin進行結算的標準期權產品以及對應的風控規則,由于當時數字貨幣期權場內交易場所完全空白,所以在2017年的牛市中獲得了一定的知名度,并有不錯的交易量表現。OKEx最近推出的比特幣期權產品除了在細節上稍有差異外,基本沿用了Deribit的期權產品規則。

數據來源:OKEx官網,Deribit官網Deribit期權雖然是通過BTC進行結算的,但是和市場上大家所熟悉的幣本位反向合約形成機制卻并不相同。其中最核心的差異在于反向期貨合約的面值是美元計價,而期權合約的面值是Bitcoin計價,也就是Deribit的期權合約實際上與目前市場上流行的正向期貨合約是擁有類似的合約機制。Deribit的期權合約報價是以BTC為價格單位,面值也是以BTC為價格單位,實際上價格所表達的含義是權利金占面值的百分比,直觀的理解就是通過支付多少1BTC的多少比例的來獲取在未來某時間以固定行權價買入或者賣出1BTC的權利,這種報價方式實際上與期權的理論定價模型Black-Scholes模型的直接計算結果相匹配。但是相比于傳統的金融市場直接以法幣報價結算的期權,這里實際上引入了新的風險,即權利金和保證金相對于法幣價格的價格變動風險。風控機制

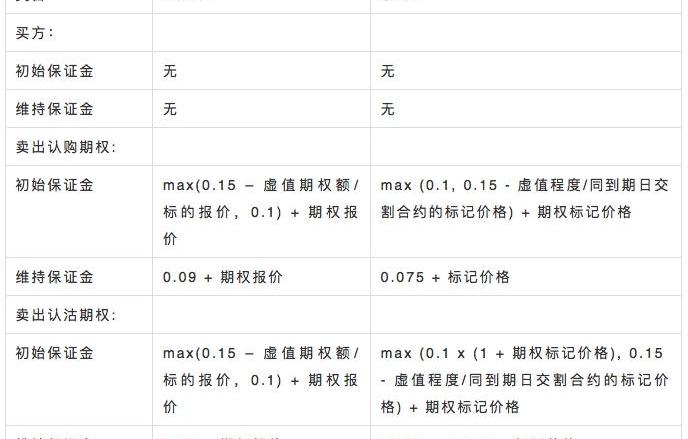

期權的風控機制和期權的風控機制有比較大的差異,針對買方和賣方有著不同的風控規則。期權的買方是權利方,不承擔任何義務,所以期權的買方不需要保證金,所有風險都已經在購買期權時通過支付權利金一次性轉移了;期權的賣方是義務方,需要持有足夠的保證金已確保期權結算時有足夠的資金支付買方行權的價差。

Fompound宣布獲得加密資本、BKEX Capital 、一致資本等多家機構投資:9月25日消息,IPFS領域的去中心化金融聚合器Fompound今日官方宣布,近日已獲得加密資本、BKEX Capital (幣客資本)、一致資本等多家機構合計200萬美金投資。

Fompound是致力于用區塊鏈技術打造在IPFS領域的去中心化金融聚合器,對IPFS領域包括但不限于算力提供等方式進行投資。Fompound聚合器將使用Defi質押加流動性挖礦的方式產生平臺權益及治理代幣Fomp,通過Fom-A至Fom-J分期分批的投資,對Fomp產生聚合效益,從而提升 Fompound的項目價值。[2020/9/25]

資料來源:OKEx官網,Deribit官網交易費率

期權的交易費率計算是按照期權合約標的物面值的百分比進行計算,而權利金占面值的比例通常也很小,所以手續費:權利金的比例往往很大。Deribit公開的零售賬戶費率統一為0.04%,且不超過權利金的12.5%。OKEx的期權手續費率和平臺其他衍生品接近,且支持分級手續費。

資料來源:OKEx官網法幣數字貨幣期權

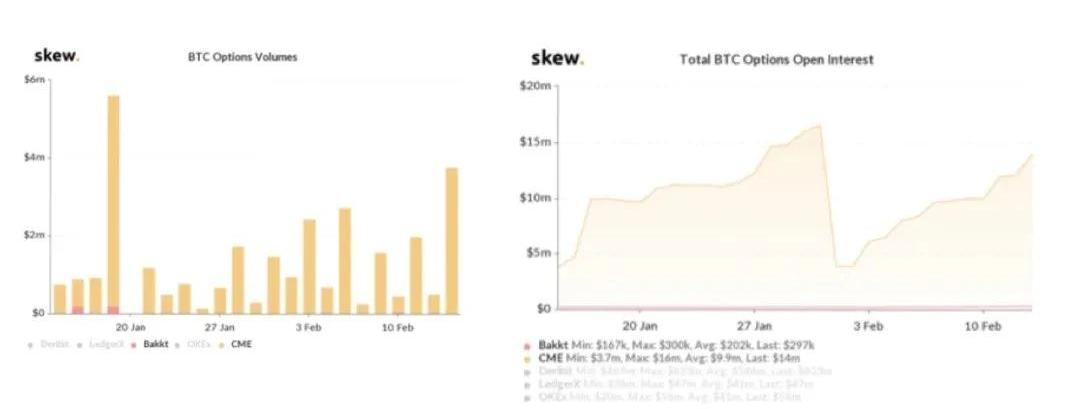

洲際交易所ICE作為大股東的數字貨幣交易所Bakkt是全世界最早推出公開交易Bitcoin期權產品的法幣交易所,緊隨其后CME也發布了其期權交易產品,CME的期權產品發布雖然稍晚,但是目前從交易量和持倉量上看,都遠遠領先于競爭對手Bakkt。

CME和Bakkt期權交易量與持倉量數據來源:Skew合約規則

Bakkt和CME發布的都是美元計價的Bitcoin期權產品,合約規則與傳統的商品期貨產品類似。

數據來源:ICE官網,CME官網風控規則&交易費率

Bakkt和CME都屬于美國公開金融市場的交易所,通過第三方清算所完成清算和風控,經紀商通常會在交易所和清算所要求的保證金之外再要求一部分額外的保證金,每家經紀商都有不同的風控規則和保證金要求,不一而同。同樣的在傳統金融市場中,交易所并不征收傭金,通常只會征收一部分的清算費用和代收一些政府稅費,主要收入來自于對于行情數據的收費,如果需要獲取實時CME和Bakkt期權行情數據,需要支付一筆實時行情費用。期權交易策略

動態 | 福布斯推出《加密資產與區塊鏈》簡報:據talkingbiznews報道,福布斯推出了名為《加密資產與區塊鏈》的簡報,將由比特幣投資者Jack Tatar負責編輯。該簡報訂閱費為每年595美元或每季度195美元,不受廣告支持。福布斯貨幣與市場副總裁兼執行編輯Matt Schifrin稱,這份簡報旨在教育區塊鏈和加密貨幣的潛在投資者,并提供可操作且有利可圖的建議。[2019/2/15]

期權定價

期權交易的前提是明白一個期權為什么會在市場上以某個價格成交,通常期權市場主要的流動性都來自做市商,而不是直接的交易對手。做市商會在某個理論價格附近同時進行買賣報價,期權定價的核心是找到影響價格所有市場因素,從而進行建模計算。目前業界影響力最廣的期權定價模型是Black和Scholes提出的Black-Scholes模型,他們總結了對期權價格造成影響若干因素,并構建了一個計算期權理論價格的隨機微分方程,以下以歐式期權理論價值計算的B-S模型進行簡單舉例

歐式認購期權理論價值計算的B-S模型

歐式認沽期權理論價值計算的B-S模型

指的是標準正態分布中的概率分布函數

是期權距離行權日的剩余到期時間

是期權標物的現貨價格

是期權的行權價

是現金借貸無風險的借貸利率

動態 | 英國加密資產特別工作組定義加密行業術語:英國加密資產特別工作組(Cryptoassets Taskforce)對加密行業術語進行了定義。首先,工作組將加密資產定義為“使用某種類型的DLT并可通過電子方式傳輸、存儲或交易的加密保護的價值或合同權利的數字表示”。在此基礎上,定義其中一個術語是“交換令牌”(exchange token)。由于加密貨幣不具備“貨幣功能”,該組織不認為它應該在其中包含“貨幣”一詞,并認為exchange token更適合使用,因為它們被用作交換媒介。第二個術語是“證券令牌”,相當于“指定的投資”。這些代幣“可能提供所有權、償還某筆特定金額的權利,或未來利潤分成的權利”。[2018/11/22]

是期權標的物價格的年化波動率在實際的操作中,會對期權價格產生較大的影響的主要是1)標的物的波動率σ;2)現價和行權價的價差;3)期權的剩余到期時間;通過對于期權價格產生影響的因素變化趨勢的預測,可以形成不同的期權交易策略。買方策略

作為期權的單純買方,主要的策略都是在對標的物的價格波動方向進行預判,從而獲得現價與行權價之間價差變化的收益,當期權的剩余到期時間很短的時候,期權的權利金很低,以名義價值計價的杠桿可能高達數十倍甚至數百倍,當行情波動劇烈的時候很容易就產生短時間內數倍的收益。以下圖舉例

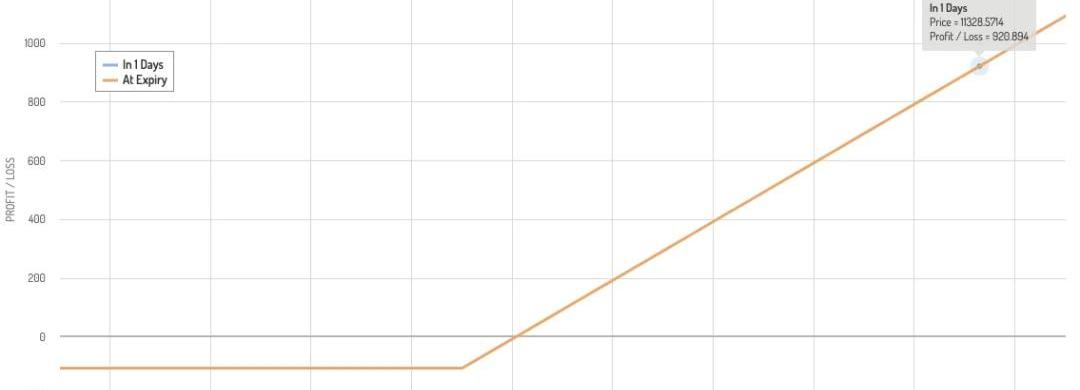

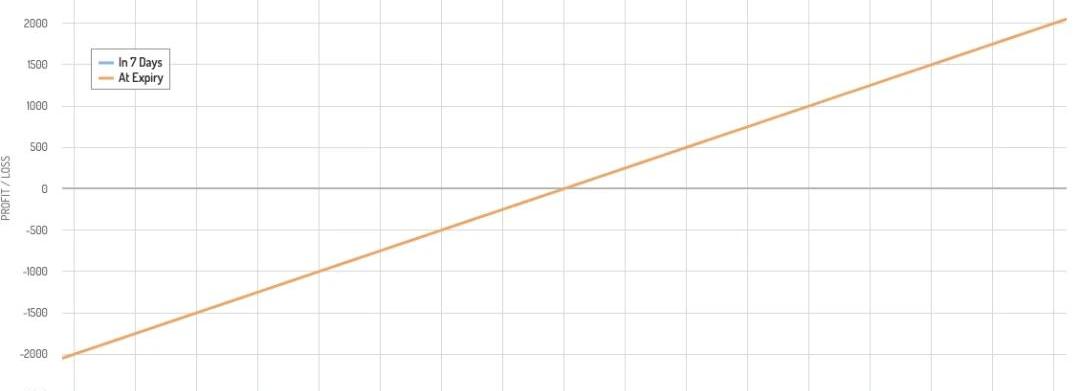

數據來源:OptionCreator這是一個剩余到期時間為1天的Bitcoin歐式看漲期權到期收益圖,現價和行權價都是10300,波動率σ=50%,理論的期權的權利金大約是107≈0.0104BTC,如果一天后到期的時Bitcoin價格上漲10%,期權價值將達到921≈0.0818BTC,法幣本位收益約750%,BTC本位收益約690%,通過期權的高杠桿可以很好地放大短線交易的收益,同時短期期權的權利金很低,即使出現超出預期的極端行情,也只會損失有限的本金。期權買方的劣勢在于離到期日越來越近時,期權將損失時間價值,所以買入并長期持有期權在并不是一個好的策略,就像去賭場持續不斷的賭錢,最后將大概率輸光。并不是所有人都能像大空頭中的主角通過CDS獲取數十倍的收益。賣方策略

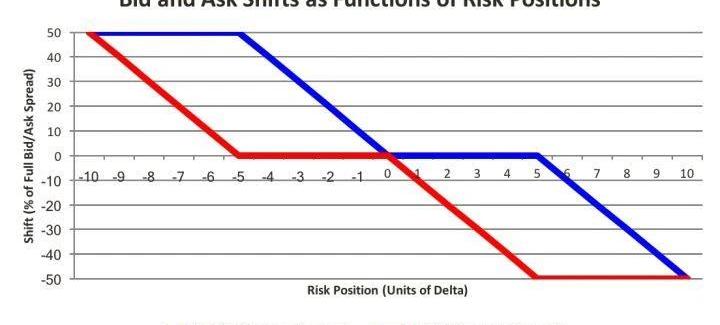

期權的賣方承擔了所有的標的物價格變動風險,獲得的收益是期權買方支付的有限的權利金,這種行為類似于現實世界中的保險公司,收取有限保費,支付高倍賠償。所以常規的情況下,期權的賣方策略主要是期權做市商,以及賣出長期認沽期權。期權做市商期權做市商通過提供多個期權合約的雙邊報價來進行做市交易,收益的主要來源來自做市的價差收益和交易所的流動性返傭,以及賣出期權的時間價值。目前做市商策略主要分為存貨模型與信息模型。主流策略是通過對市場微結構的分析預測極短期的市場走勢,再根據目前做市商的持倉風險,在做市義務的限制條件下,計算最優報價策略。

存貨模型對于買賣報價的調整存貨模型是Demsetz于1968年在《交易成本》中提出的,這是做市商最早的理論模型。德姆塞茨認為買賣價差實際上是有組織的市場為交易的即時性提供的補償。在國外實際做市中,做市商也會根據做市品種的存貨大小來確定最優的報價形式。信息模型在1971年由Bagehot提出,他認為信息成本,即信息不對稱產生的成本,是未知情交易者對知情交易者付出的成本,是價差形成的主要原因。目前各大做市機構的主流策略也是通過對市場微結構,特別是對訂單簿、波動性的研究來預測市場短期的走向。傳統信息理論認為,知情交易者往往通過市價單來交易,因此限價單構成的訂單簿并不具有額外信息。而隨著交易信息的公開化以及各大交易都推動的電子交易,越來越多的投資者使用限價單。同時,包括ETF在內的大型被動投資管理者也通過訂單簿來預估沖擊成本。因此,市場上普遍認為訂單簿的微結構能預測短期價格走勢。長期穩定盈利的做市商系統大都是多策略,或者是根據行情的特征來動態調整策略的參數。賣出認沽期權相比賣出認購期權Call而言,賣出認沽期權Put風險相對要小一些,因為標的物的價格最多只能跌到0,所以賣出Put實際上是有限收益,有限虧損的交易行為。但是現實中由于通貨膨脹的存在,所以實物的價值往往會隨著時間的推移而不斷上升,也就是說在越遠的未來,同一件東西低于現在價格的可能性就越低,所以賣出執行價和現價接近的認沽期權在未來大概率不會被行權,這也成為了一個概率占優的交易。最知名的賣Put的例子是股神巴菲特,他曾經在08年全球金融危機過后大量的賣出了數年后到期的S&P500指數ETF的Put,隨著美股之后的10年牛市,他曾經的交易對手買入的認沽期權都變成了廢紙,而他賺取了數億美元的權利金。同樣的在數字貨幣市場中,由于Bitcoin每四年一次的減半通縮以及價格長期高波動行,賣出Bitcoin的長期Put將會是一個贏面巨大的交易。組合策略

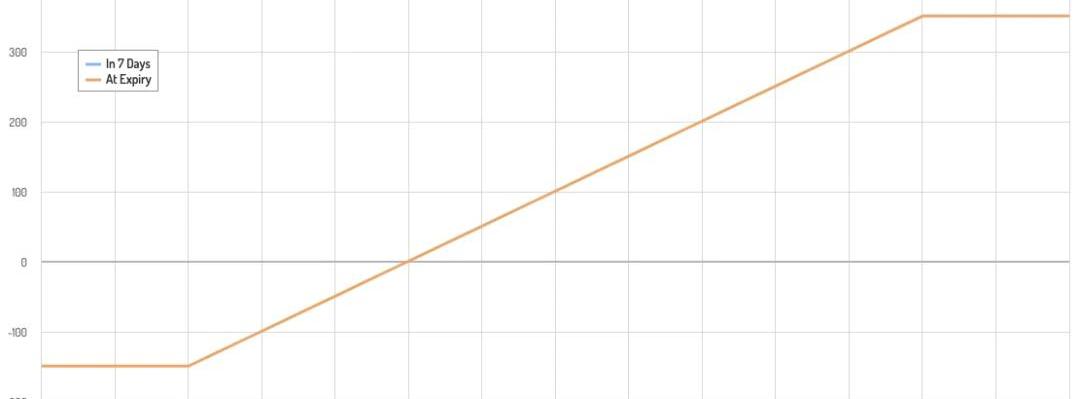

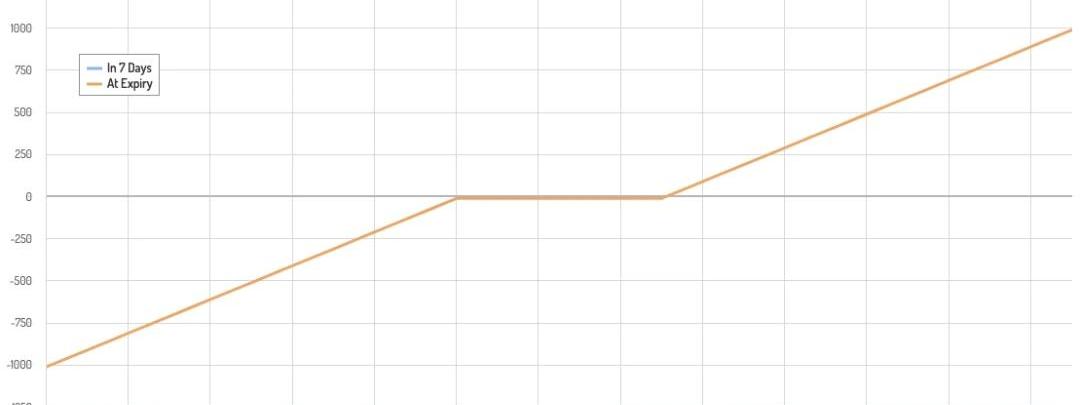

在實際的期權交易市場中,絕大多數的交易都以期權組合的形式存在,針對數字貨幣市場目前的牛市行情,有很多期權能夠獲取穩定的Alpha。買入牛市價差BullSpread牛市價差套利組合是通過買入一個行權價離現價較近的認購期權Call,再賣出一個距行權價較遠的認購期權Call,構建的期權組合。假設標的物Bitcoin價格10250,波動率70%,利率2%,剩余時間7天,買入行權價10500的Call,賣出行權價11000的Call,組合到期收益曲線如下

Buy10500Call@290,Sell11000Call@141如果7天后Bitcoin價格≤10500,則損失290-141=149的期權費;如果7天后Bitcoin價格≥11000,則獲得收益為11000-10500-141=359,如果7天后10500<Bitcoin價格<11000,則獲取收益/虧損為Bitcoin價格-10500-141。相比單純買入看漲期權,牛市價差組合降低了約50%的成本,也將收益限制在了一定范圍內,適合牛市中的短期趨勢交易。賣出熊市價差BearSpread與牛市價差對應的則是熊市價差,賣出熊市價差套利組合是通過賣出一個行權價離現價較近的認沽期權Put,再買入一個距行權價較遠的認沽期權Put,來構建期權組合。假設標的物Bitcoin價格10250,波動率70%,利率2%,剩余時間7天,賣出行權價10000Put,賣出行權價9500Put,組合到期收益曲線如下

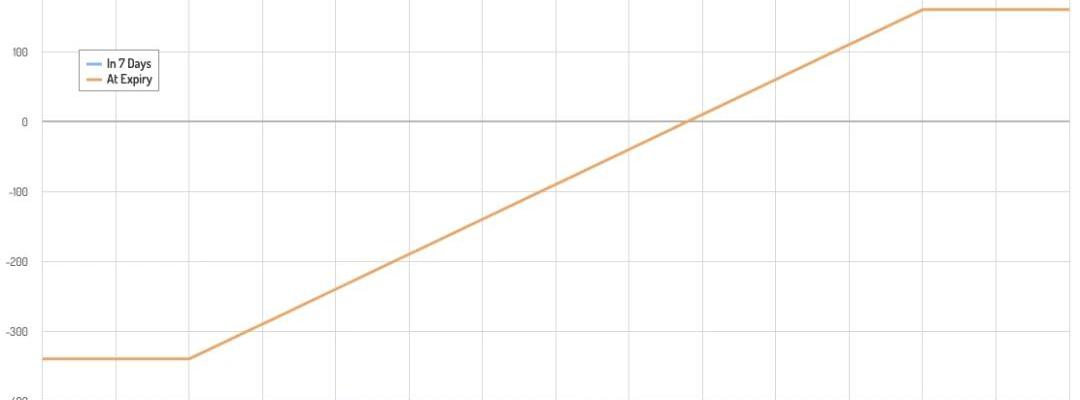

Buy9500Call@117,Sell10000Call@277如果7天后Bitcoin價格≥10000,則獲得收益為277-117=160;如果7天后Bitcoin價格≤9500,則損失10000-9500+160=340;如果7天后9500<Bitcoin價格<10000,則獲取收益/虧損為10000-Bitcoin價格+141。因為牛市價格趨勢向上,賣出熊市價差被行權的可能性較低,而且熊市的下跌多暴跌,相比單純賣出Put,熊市價差的可能虧損相對有限。合成期貨期權的買方為權利方,賣方為義務方,如果同時將權利和義務相對的兩個期權的相結合,能夠組成為一張到期時間相同的期貨合約。假設標的物Bitcoin價格10250,波動率70%,利率2%,剩余時間7天,賣出行權價10250Put,買入行權價10250Call,組合到期收益曲線如下

Buy10250Call@398,Sell10250Put@394通過分別買入和賣出兩個相同執行價的Call和Put的組合,能夠構建出一個和期貨多頭一樣的到期收益曲線圖,對于期權組合稍加改造,能夠更有效的降低組合的風險。在相同條件下賣出行權價10250Put,買入行權價10250Call,組合到期收益曲線如下

Buy10500Call@290,Sell10000Putl@277調整過后收益曲線在10000-10500之間的收益都保持為期權費之差290-277=13,Bitcoin價格<10000時,才會產生行權虧損,帶有價差的合成合約適合踏空后恐高的交易者進行亡羊補牢,當市場向上動能充足時仍能產生足夠好的收益。總結

相比傳統金融市場中的期權產品,目前數字貨幣期權僅限于Bitcoin一個品類,但是市場基礎和參與機構已經基本建設完成。原生數字貨幣交易所提供的標準期權產品仍然是當前市場主要的交易標的,這與期貨市場的現狀一致,相比傳統金融機構在合規框架下的努力,原生數字貨幣交易所的創新更加高效和大膽,構建起了足夠的領先優勢。作為傳統金融市場的明珠,期權產品在數字貨幣市場的交易量還不足稱道,未來還有很大的期待空間,通過各類零售型結構化產品將帶來給更多的金融創新。參考資料:Black–Scholesmodel期權做市商策略簡介

編者按:本文來自頭等倉區塊鏈研究院,Odaily星球日報經授權轉載。上期《頭等倉研報:二月份有重大進展的項目盤點》文章中介紹了Aave項目的閃電貸Flashloans,隨后2月15日,去中心化金.

1900/1/1 0:00:00先說下最近的一個小故事:今天朋友問我最近股市如何?然后說自己在支付寶買了指數型基金,我看了下該基金,最近連續上漲.

1900/1/1 0:00:00在區塊鏈的早期發展階段,人們普遍信仰的是“單鏈至上”,即一條區塊鏈上包含Dapps端到端運行所需的所有功能。而如今盛行的理念則是一個模式中包含多個區塊鏈協議,每個協議都擁有具體的功能.

1900/1/1 0:00:00國內金融行業首個“區塊鏈標準”發布?全球第一個央行數字貨幣要推出了?澳本聰又在CoinGeek大會上說了啥?繼Defi項目損失了60萬美元的ETH之后.

1900/1/1 0:00:00一個交易者在20日凌晨2點左右開了合約,并在微博上發表了下面這段感言:“交易的本質是對自我人性的考驗和不斷挑戰,而市場就是那個審判官,見過山和大海,也穿越過人山人海,體驗過極致的痛苦與瘋狂.

1900/1/1 0:00:00Odaily星球日報譯者|余順遂1月22日,江卓爾發布文章《比特幣現金的基礎設施融資計劃》,并于2月1日更新關于礦工捐贈的計劃.

1900/1/1 0:00:00