BTC/HKD-0.3%

BTC/HKD-0.3% ETH/HKD-0.31%

ETH/HKD-0.31% LTC/HKD-0.54%

LTC/HKD-0.54% ADA/HKD-0.3%

ADA/HKD-0.3% SOL/HKD-0.51%

SOL/HKD-0.51% XRP/HKD-0.27%

XRP/HKD-0.27%編者按:本文來自Cointelegraph中文,作者:MarcelPechman,Odaily星球日報經授權轉載。過去的兩年里,在芝加哥商品交易所進行的比特幣期貨交易對機構投資者來說越發地重要。然而,交易員普遍存在一種誤解,即過分地肯定期貨市場活動及其對現貨價格的影響。需要強調的是,盡管交易在比特幣報價機下進行,但芝加哥商品交易所期貨還是通過財務結算的,因此并不涉及實際的比特幣交易。最近,比特幣期權的未平倉合約已經成為加密貨幣相關的媒體和推特賬戶中一個熱議話題,但據我所知,許多投資者誤解了該指標的工作原理及其對比特幣價格走勢的影響。簡單來說,未平倉合約是指市場參與者持有的期貨合約總數。對于每一筆通過芝加哥商品交易所進行的交易,客戶必須愿意做多,希望出現上升趨勢,而另一方必然會做空該證券。投資者應如何解讀期貨數據?

馬斯克:有很多理由對比特幣持樂觀態度:特斯拉CEO埃隆·馬斯克稱,有很多理由對比特幣持樂觀態度。(金十)[2021/4/27 21:01:52]

人們常犯的一個錯誤是,認為日交易量下降是因為投資者對衍生品缺乏興趣。如果大多數市場參與者都繼續持有自己的頭寸,那么交易活動可能會很少甚至沒有,盡管這對雙方來說都是利益攸關的事情。

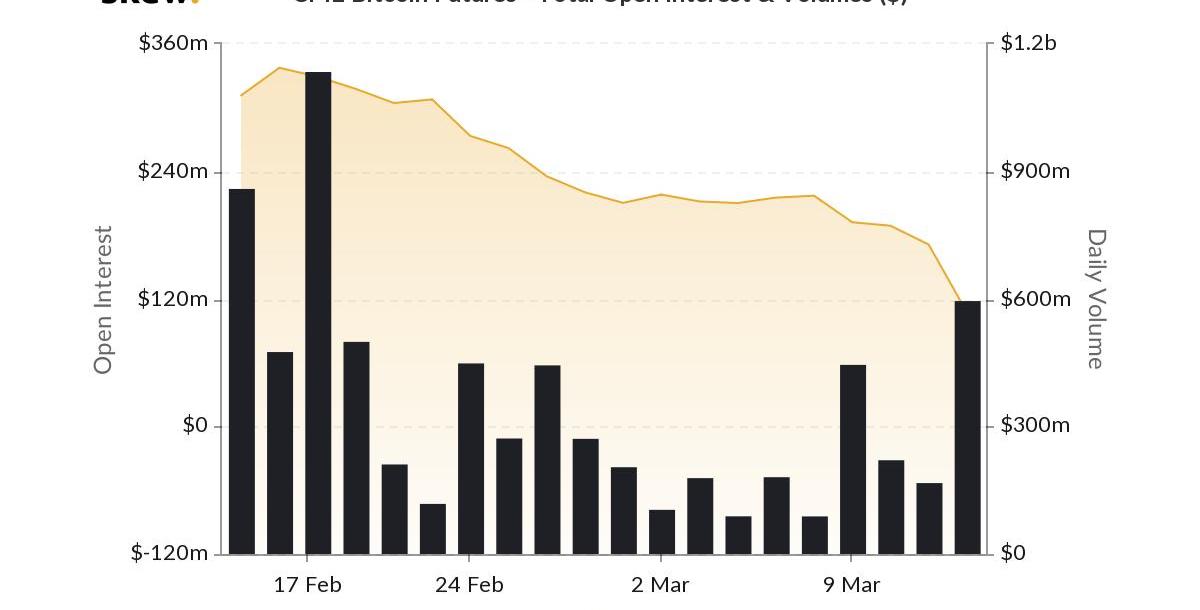

芝加哥商品交易所比特幣期貨總未平倉量來源:Skew從上述來自Skew的CME比特幣期貨總未平倉量圖表可以看出,從12月到2月中旬,未平倉量一直在強勁增長,但這究竟意味著什么呢?加密交易商有時會忘記CME的比特幣期貨每月到期一次。與Bitmex和幣安永續期貨不同,比特幣的CME期貨合約有一個固定的結算日期,即每個月的最后一個周五。這可能部分解釋了2月份最后兩周未平倉頭寸從3.38億美元的峰值降至2.1億美元的原因。巧合的是,自2019年12月以來,比特幣價格上漲了55%,牛市勢頭也隨之耗盡。期貨交易量份額仍然很高

OKEx CEO:比特幣正經歷第134次健康的市場調整:剛剛,OKEx CEO?Jay?Hao發推特稱,比特幣正在經歷第134次健康的市場調整。[2021/3/23 19:10:32]

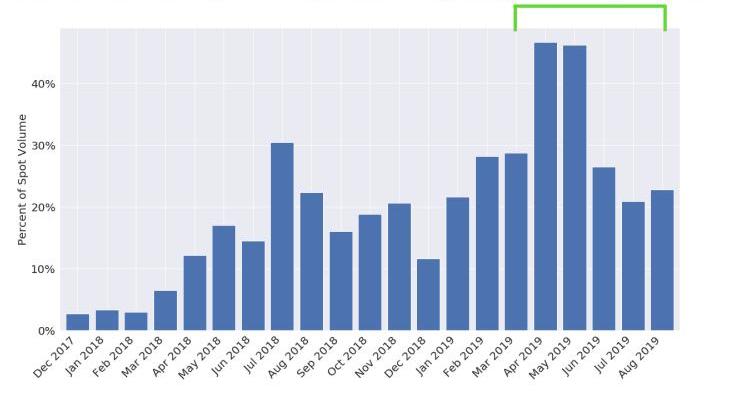

過去4個月,芝加哥商品交易所的日均交易量為3.76億美元,不過3月份的交易量有35%的下降趨勢。今年2月,美國財政部長史蒂文·姆欽發表言論稱加密貨幣被用作“相當于以前的瑞士秘密數字銀行”,可能降低了機構投資者對比特幣敞口的興趣。特朗普政府以及他本人直接發表的言論也常常會影響投資者的情緒,影響他們對加密貨幣投資的決定。雖然最近有所下降,但過去10個交易日的平均成交量仍比2019年第四季度高出約8%。因此,2月18日芝加哥商品交易所11億美元的交易量似乎更像是一個異常值,而不是一個新的常態。而比特幣的總交易量——包括常規交易所——也應該考慮在內。根據BitwiseAsset的一份報告,2019年全年,芝加哥商品交易所的比特幣期貨日均交易量在全球十大現貨市場的占比呈顯著上升狀態。

比特幣共識大會第三天觀點匯總:1、Square首席執行官Jack Dorsey:數字貨幣是未來的發展方向。互聯網理應擁有一個原生貨幣,且它將擁有一個原生貨幣,我希望它會是比特幣。使用比特幣或其他加密貨幣作為全球貨幣,將降低Dorsey’s payments進入新市場的障礙。Dorsey對 Lightning Labs CEO表示:“我們想要回到最初的想法——用比特幣購買咖啡,這就是我們與你們合作的原因。”2、Coinbase的CTO Balaji Srinivasan稱,目前像微軟這樣的公司正在密切關注數字貨幣行業。目前有三種類型的投資者入場,投資者數量正在迅速增加,第一波組是數字黃金,第二波是智能合約,我認為第三波將是小額支付。3、Ledger CEO Eric Larcheveque稱,計劃啟動機構加密交易。他表示:“如果想擴大加密交易的規模,不能單靠區塊鏈。”4、Union Square Ventures合伙人Fred Wilson認為,現在的一些加密貨幣在十年后會變得令人感到驚訝。此外,他還表示價值是在代幣中的,而非建立在這些加密貨幣之上的企業中。[2018/5/17]

金色財經歷史回顧 壹基金收到117個比特幣捐款:2013年4月23日,在壹基金合作發展部總監霍慶川和比特幣中國的官方微博顯示,截止到2013年4月23日凌晨0點51分,壹基金已經收到117個比特幣,折合人民幣將近10萬元。在4月23日,比特幣的全球平局價格為120.78美元,隨后在2013年4月24日上升至134.8美元。[2018/4/24]

比特幣期貨交易量以比特幣現貨總交易量的百分比表示資料來源:BitWisereport-SEC許多散戶投資者經常說機構投資者在推動比特幣價格,并且有一些證據支持這種說法。首先,與現貨市場活動相比,3.38億美元的未平倉合約是一個相當大的數額。不到一年前,Bitstamp上一個單筆5000比特幣的訂單就直接導致了包括芝加哥商品交易所在內的所有交易所近20%的閃電崩盤。另一項重要研究是ArcaneResearch最近的一項研究,該研究揭示了比特幣在芝加哥商品交易所期貨到期前的獨特交易行為。他們表示,在此類事件之前,比特幣價格平均下跌了2.3%。事實上,ArcaneResearch分析的20個月中有15個月都是如此。這比敘述的還要復雜

有一件事很重要,那就是因果關系并不等于相關性。盡管到期前的價格波動不可否認,但沒有明確跡象表明這些波動是由機構投資者的資金流動引發的。芝加哥商品交易所以外的任何交易商都可能以合約到期為借口來減少其頭寸,甚至利用衍生品做空。從交易者的角度來看,不可能確認變化從哪里開始。交易所之間的套利發生在微秒之內。目前還無法確定交易量的增長是否開始于某個單一地點。事實上,有一些量化交易員使用精確的技術來避免這種檢測。唯一可能的結論是,對機構投資者是否在抬高/壓低股價的任何肯定都只是猜測。衍生品交易不利于加密行業嗎?

不是的。2017年12月,芝加哥期權交易所和芝加哥商品交易所推出比特幣期貨標志著各大頂級加密貨幣交易所之間的價格異常偏差結束。根據Bitwise的報告,這種價格差異現在大多低于0.10%,主要是由于新的市場參與者和衍生品合約帶來的額外流動性。每個保證金交易商最終都需要承擔交易,而衍生品被設計成一種對沖工具,因此它們的整體影響是有益的。一種允許投資者押注下行風險的監管工具的存在證明了市場價格不容易被操縱。重要的是要記住,每一筆衍生品交易都需要一個買家和一個賣家。波動的價格走勢在多個市場同時發生,這使得確定其來源的任務變得復雜。因此,將衍生品市場數據納入交易體系的投資者需要明白,交易量下降并不意味著投資者缺乏興趣。盡管不得不考慮到期時間和平倉價格的大幅波動,但這可能適用于未平倉頭寸突然減少的情況。美國財政部長史蒂文·姆欽近的言論表明了,新法規的威脅也可以部分解釋價格和未平倉合約的變動。

Tags:比特幣加密貨幣ARCBIT比特幣中國官網app下載加密貨幣總市值為1963億美元SCARCE價格arbitrum幣圈名稱

文|黃雪姣運營|蓋遙編輯|Mandy王夢蝶嘉楠耘智雖成功敲鐘,成為“區塊鏈第一股”,但這場名利雙收的“IPO圓夢之旅”,實也“后患無窮”.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:NicCarter,加密幣數據供應商CoinMetrics創始人,編譯:詹涓,星球日報經授權發布.

1900/1/1 0:00:00在3月12日之前,比特幣的價格始終徘徊在$7,000-$8,000一線,市場彼時詢問:“比特幣到底是不是避險資產?”。而經過昨天的動蕩,相信很多人已經放棄了將比特幣作為避險資產的想法.

1900/1/1 0:00:00文|黃雪姣編輯|郝方舟 出品|Odaily星球日報加密借貸誕生于2018年底,踩準礦工熊市惜售的需求入場,隨后在2019年年初的小牛市中消納了借幣炒幣的需求,規模與日俱增.

1900/1/1 0:00:00此前,我們已經從鏈上大數據的角度解析了2月的數據情況,在接下來的內容中,我們將從幣安、火幣這樣的頭部交易所數據細節角度,重現2月這兩家頭部交易所的鏈上數據趨勢.

1900/1/1 0:00:00疫情在全球范圍內爆發,全球金融市場大跳水,比特幣也未能獨善其身,迎來了一波“減半”的大跌。經濟學家們預測的金融危機終于開始,自2020年3月9日以來,在全世界蔓延的病成為金融市場急劇下跌的催化.

1900/1/1 0:00:00