BTC/HKD+3.63%

BTC/HKD+3.63% ETH/HKD+4.15%

ETH/HKD+4.15% LTC/HKD+6.62%

LTC/HKD+6.62% ADA/HKD+5.82%

ADA/HKD+5.82% SOL/HKD+3.07%

SOL/HKD+3.07% XRP/HKD+3.73%

XRP/HKD+3.73%作者:BisadeAsolo原報告鏈接:https://www.mycryptopedia.com/翻譯&校對:CortexLabs運營團隊Uniswap是一種基于以太坊的協議,旨在促進ETH和ERC20代幣數字資產之間的自動兌換交易。Uniswap完全部署在鏈上,任何個人用戶,只要安裝了去中心化錢包軟件,都可以使用這個協議。Uniswap也可以被認為是一個DeFi項目,因為它試圖利用去中心化協議來讓數字資產交易過程中徹底實現去中介化。Uniswap中包含兩種類型智能合約:

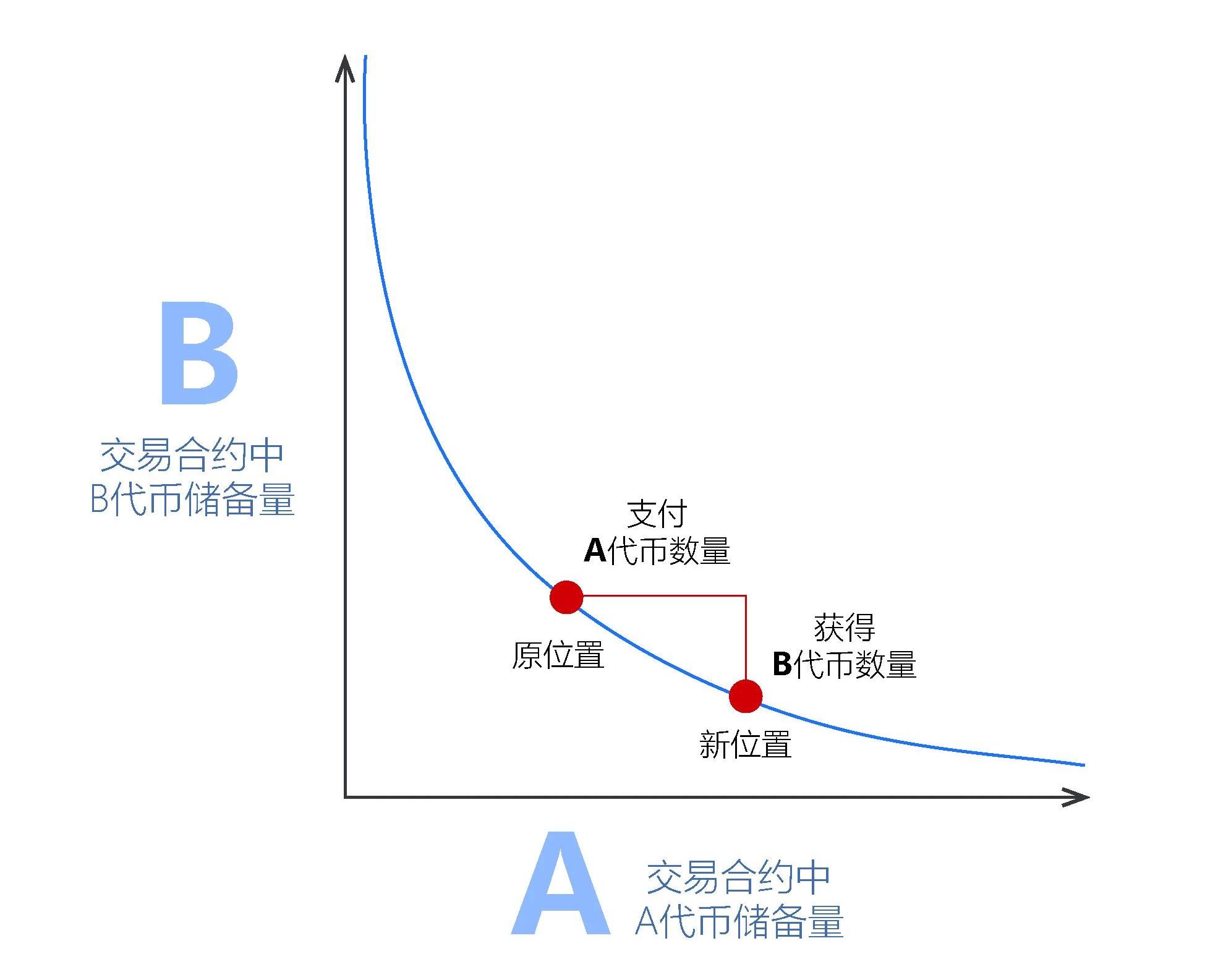

交易合約工廠合約這些智能合約是用Vyper智能合約編程語言來編寫的,它們是Uniswap協議實現各種功能的核心組成。一個交易合約支持一種ERC20代幣,每一個交易合約都儲備持有一定量的ETH以及支持的這種ERC20代幣。這意味著,在某個ERC20代幣-ETH交易合約中執行的交易,都是基于這個合約中的ETH和此種ERC20代幣的相對供應量來實現的。通過ETH作為中間介質,交易合約還可以實現一種ERC20代幣與另一種ERC20代幣的直接交易。工廠合約可用于部署新的交易合約,因此,任何還沒有在Uniswap上面有交易合約的ERC20代幣,都可以使用工廠合約來部署一個交易合約。任何以太坊的用戶都可以通過‘createExchange()’函數實現這一點。工廠合約扮演了Uniswap中交易合約“注冊中心”的角色,工廠合約可以用來查找所有已經被添加進Uniswap系統里面ERC20代幣和交易地址。在一個交易合約發布后,工廠合約不會對此交易合約中的ERC20代幣做類似背景調查之類的操作,只有一個“一交易合約只包含一種ERC20代幣”的限制。因此,用戶應該只參與那些自己信任的ERC20代幣項目的交易行為。Uniswap的資產流動性Uniswap協議的設計結構體系與傳統數字資產交易所中的交易模型完全不同。大多數傳統交易所都是通過維護一個“訂單簿”,來匹配一種數字資產的買賣雙方。Uniswap則完全不同,它是利用儲備金流動性來實現協議上的數字資產交易兌換。交易合約中的儲備金是由眾多“流動性提供者”來提供的。這些流動性提供者將等值的ETH以及ERC20代幣充值到這個交易合約中。第一個向此合約中提供流動性的流動性提供者就擁有設置此ERC20代幣與ETH之間兌換匯率的權利。第一個流動性提供者把自己認為等價值的ETH數量和ERC20代幣數量充值到此交易合約,就可以實現設置匯率。而如果第一個流動性提供者設置的這個匯率和外面更大盤的市場不一致,那么套利交易者就會通過搬磚來把這些價差抹平,和大盤保持一致的匯率。此后所有流動性提供者將以其充值時的匯率作為計算等價的依據。Uniswap還發行了一種“流動性代幣”,這種流動性代幣也符合ERC20標準。這個流動性代幣代表流動性提供者對這個交易合約的貢獻。Uniswap設置“一個交易合約只支持一種ERC20代幣”這樣的限制,背后的邏輯是:鼓勵流動性提供者將他們提供的流動性集中到一個交易合約的儲備金中。Uniswap發行流動性代幣,就是為了追蹤每個流動性提供者貢獻的儲備金占總儲備的比例。而流動性提供者可以選擇在任何時間銷毀自己持有的流動性代幣,然后就可以把對應比例份額的ETH和該種ERC20代幣從交易合約中贖回出來了。流動性提供者也可以選擇直接出售或者轉移其持有的流動性代幣,而無需從交易合約中移除流動性。不過,Uniswap流動性代幣嚴格限定在一個交易合約中,并不存在一個和Uniswap協議相關聯的單獨的基礎原生數字資產。流動性提供者通過調用“addLiquidity()”函數來把流動性充值到此交易合約中,而一旦有交易發生,作為回報,流動性提供者將會獲得一定份額的交易手續費。Uniswap上的交易類型之一:ETH?ERC20交易在Uniswap上可以進行的交易中的一種,就是ETH和ERC20代幣之間的交易。就像前面提到的,這個交易對的匯率取決于此交易合約內ETH和該ERC20代幣流動性池的相對規模。這個交易匯率是由Uniswap的恒定乘積公式來決定的:ETH池*token池=恒定乘積值在Uniswap上執行任何交易,此恒定乘積值都保持不變。只有當此交易合約中的流動性池發生變化的時候,此恒定乘積值才會發生變化。我們用ETH?BAT來舉例:Bob想要發起交易來用自己的1個ETH兌換成ERC20代幣BAT,Bob將使用Uniswap上已經存在的BAT交易合約來實現此兌換操作。此時,流動性提供者已經將一定量的ETH和BAT存在了交易合約中。我們這里舉例,流動性提供者一共存了10ETH和500BAT。因此,基礎的恒定乘積值為:ETH池*BAT池=恒定乘積值ETH池=10BAT池=500恒定乘積值=500*10=5000Bob將通過向交易合約的ETH池發送1ETH來啟動這筆交易,此時,交易金額的0.3%也就是0.003ETH將被扣除作為給流動性提供者的報酬。剩余的0.997ETH則被添加到了ETH池里面。然后,恒定乘積值除ETH池中新的ETH數量,來得到BAT池中應該有的數量。那么多出來的BAT,就可以分給Bob了。具體如下:Bob發送了1ETH費用=0.003ETHETH池=10+(1–0.003)=10.997BAT池=5000/10.997=454.67Bob將兌換得到:500–454.67=45.33BAT這個在Bob開始交易時收取的流動性提供者費用,現在又重新添加到ETH流動池里面。這是對流動性提供者的一種報酬,當這些流動性提供者從流動池中取回自己的ETH和ERC20代幣時,可以獲得這些報酬。由于這些流動性提供者的報酬是在上述兌換交易計算后才添加回ETH流動池里面,因此在交易合約上每執行一次交易,恒定乘積值就會增加一點,這就讓流動性提供者為交易合約提供流動性這件事兒,成為一種有利可圖的行為。這筆交易完成后,ETH池=10.997+0.003=11BAT池=454.67新的恒定乘積值=5,001.37在這次交易中,Bob兌換的匯率為45.33BAT/ETH1ETH入45.33BAT出匯率=45.33BAT/ETHUniswap上的交易類型之二:ERC20?ERC20交易在Uniswap上可進行交易類型中的另一種,就是ERC20代幣兌換為另一種ERC20代幣。由于ETH是被當作所有ERC20代幣的公共交易對,因此Uniswap使用ETH作為中介資產,來實現ERC20代幣和ERC20代幣之間的兌換交易。例如,Uniswap可以實現:在一個交易合約中把BAT兌換為ETH,再在另一個交易合約中將ETH兌換為OMG,這些都是發生在一個交易操作里面。前面提到的這個乘積恒定公式和一般市場非常相似,因為你想購買的代幣越多,此交易的邊際匯率就會越高。后面我們會再詳細介紹這一部分。Uniswap收費標準Uniswap對已經發生的交易收費標準如下:ETH/ERC20代幣交易:ETH交易額的0.3%ERC20代幣/ETH代幣交易:ERC20代幣交易額的0.3%ERC20/ERC20交易:賣出ERC20代幣交易額的0.3%以及中間介質ETH交易額的0.3%Uniswap代幣交易匯率Uniswap用來確定token交易匯率的恒定乘積公式,最初來源自2018年3月VitalikButerin發表過的一篇文章中。此文中表述,根據以下公式來計算ERC20代幣的交易匯率:x*y=kk表示一個不變的常數x和y表示特定交易對中ETH和ERC20代幣的可用數量。對于Uniswap而言,則是該ERC20代幣和ETH的交易合約中ETH和該ERC20代幣的流動性池的儲備量。在這個公式中,該ERC20代幣和ETH的兌換匯率,將始終處于此公式結果曲線上的某一點。這個公式是Uniswap協議的組成部分,VitalikButerin使用下面這個圖來對其進行描述:

基于Pendle的DeFi產品Penpie將在Camelot上進行代幣PNP的IDO計劃:5月18日消息,由跨鏈交易基礎設施 Magpie 與 DeFi 收益率協議 Pendle 合作推出的 DeFi 產品 Penpie 將在 Camelot 上推出其治理和收入分享代幣 PNP 的 IDO 計劃,此次參與 IDO 的 PNP 代幣數量占總供應量的 20%,硬頂為 60 萬美元,IDO 計劃代幣的 30% 將于 TGE 結束后立即解鎖,剩下將在一年內線性解鎖。其中 xGRAIL 持有者將有資格分配 IDO 計劃中 PNP 代幣銷售總額的 35%,mPENDLE 持有者占比 30%,vlMGP 持有者占比 25%,Penpie 流動性提供者 占比 10%,具體配額在以上類別中對應的份額。[2023/5/18 15:10:23]

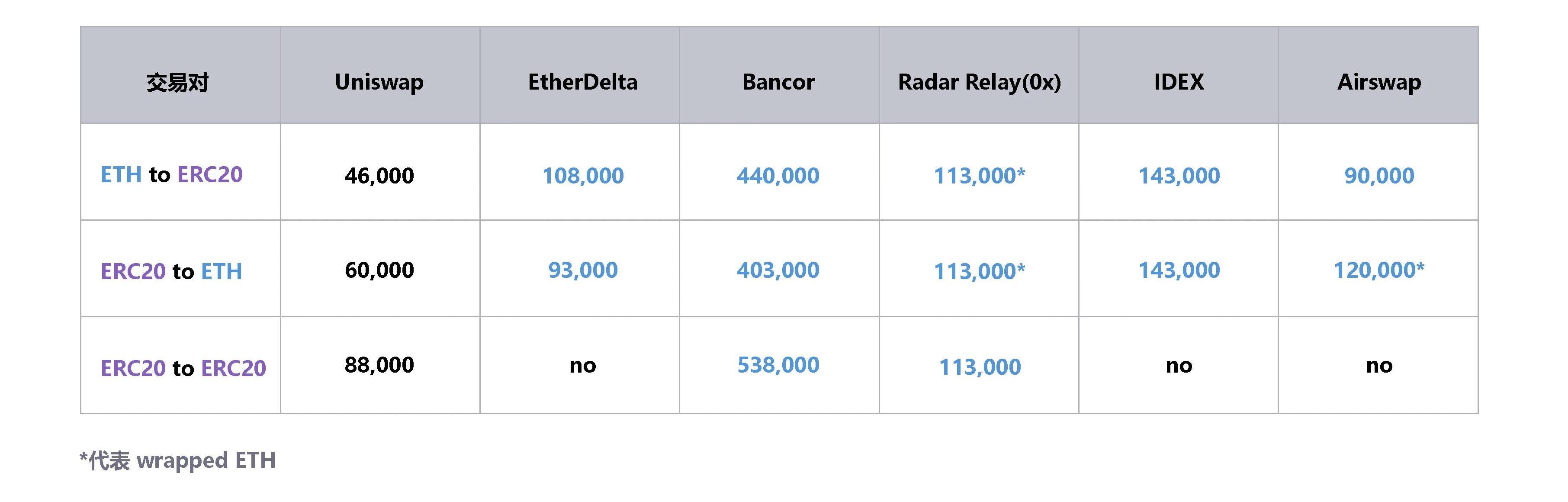

使用此公式,如果以Uniswap中的交易合約舉例,則代表該交易合約儲備有x數量的A代幣和y數量的B代幣。這個合約將始終保持乘積恒定,也就是說x*y得到的k值不變。任何人都可以通過有效改變做市商在x*y曲線上的位置來進行買入或者賣出代幣。橫軸代表賣出的A代幣的數量,縱軸代表買入的B代幣的數量。假設B代幣是ETH,而A代幣是任意一種ERC20代幣,我們可以通過x*y=k的公式來理解一下它們的功能:如果Alice決定買入大量A代幣,那么將導致A代幣的緊缺,并且導致ETH數量的增加。Alice購買的行為導致了把匯率移動到了x*y=k曲線上的另一個點。紅點將向左移動,也就是買入A代幣的價格變得更加高。也可以將Uniswap的交易合約中的ETH和A代幣的相對供應理解為A代幣的供需關系,這種供需關系決定了A代幣與ETH之間的匯率。如前所述,第一個為交易合約提供流動性的充值操作,并不取決于交易匯率。而是反過來,后面的交易匯率,將取決于第一次為交易合約提供流動性的這個充值操作充值了多少ETH和ERC20代幣,用第一個流動性提供者認為的等值,來反映ERC20/ETH的兌換匯率。如果這個匯率和市場對比過高或者過低,套利交易者都會很快把差距抹平,直到市場正常水平。Uniswap和套利交易有一點需要強調,盡管Uniswap是一個去中心化的鏈上數字資產交易平臺,但它并不是為了取代中心化交易所的。因為如果Uniswap上的交易機制出現偏差,則必須存在一個正常的交易機制來對此進行糾正。這個糾正的過程,就是以套利交易的形式存在。套利交易是一種利用不同交易市場之間的價差進行獲利的交易策略。在數字加密貨幣領域,某一種加密貨幣資產在不同的交易所之間可以找到價差。如果交易者發現了套利交易的機會,那么他們將會在一個交易市場買入此種加密貨幣,而在另一個交易市場賣出此種加密貨幣。套利交易對于Uniswap的功能至關重要,因為套利交易者可以利用其他加密貨幣交易所中存在的匯率來對Uniswap上可能出現的匯率偏差進行糾正。Uniswap和Gas消耗使用Uniswap協議來兌換交易的優點之一,是在Uniswap上交易產生的Gas成本相對于其他去中心化交易所,非常低。Gas消耗水平如下表所示,ERC20/ETH、ETH/ERC20、ERC20/ERC20,比Bancor、EtherDelta都要低很多。

Terra鏈上DeFi鎖倉量為132.1億美元:金色財經報道,據DefiLlama數據顯示,當前Terra鏈上DeFi鎖倉量為132.1億美元,在公鏈中仍排名第2位。目前,鎖倉量排名前5的公鏈分別為以太坊(1221.3億美元)、Terra(132.1億美元)、BSC(118.2億美元)、Fantom(89.7億美元)、Avalanche(85.3億美元)。[2022/2/1 9:25:36]

節省Gas只是Uniswap協議的優點之一,更多優點還包括:Uniswap是去中心化的,因此,它不依賴任何第三方。此外,它對任何用戶都是免費訪問的。和其他數字資產交易平臺相比,Uniswap上進行交易的成本更低。Uniswap允許任何用戶創建任何ERC20代幣的交易合約。當然,Uniswap也存在其局限性:Uniswap確實是依賴套利交易來保證交易匯率和市場一致,這意味著Uniswap是依賴其他交易所的交易匯率來保障自己的的匯率平衡。Uniswap目前仍處于試驗階段,需要在其中進行更多開發,來關注它在促進數字資產交易方面的效率。結語總而言之,Uniswap使數字資產交易變得更加高效。不過,Uniswap尚且處于起步階段,最令人期待的還是未來的發展。

Messari分析師:USDC已成為DeFi的首選穩定幣:Messari分析師Ryan Watkins發推特表示,未來幾周,USDT在以太坊上的穩定幣供應份額很可能首次跌破50%。USDC正迅速成為以太坊上占主導地位的穩定幣,很大程度上是因為它在DeFi中的作用越來越大,超過50%的USDC(約125億美元)供應進入了智能合約。[2021/6/30 0:17:30]

DeFi資產管理平臺Zapper從Delphi和Coinbase Ventures獲得新資金:金色財經報道,DeFi資產管理平臺Zapper周四宣布,已從Delphi Digital和Coinbase Ventures獲得新資金,具體金額沒有披露。據悉,Zapper為以太坊上的去中心化金融(DeFi)運行資產管理門戶。[2020/11/13 14:09:30]

幣贏CoinW將于9月23日 18:00在DeFi專區上線PERP:據官方消息,幣贏CoinW將于9月23日 18:00在DeFi專區上線PERP,同時開啟“充值送PERP,-0.1%Maker費率”活動。 據悉,PERP是Perpetual Protocol的ERC-20原生協議代幣。PERP持有者可以通過抵押PERP來為協議提供支持。作為回報,抵押者將獲得部分交易費用和抵押獎勵。一旦生態系統成熟,有更廣泛的代幣發行,Perpetual Protocol將逐步過渡到社區治理,讓社區決定協議的未來發展。[2020/9/23]

編者按:本文來自巴比特資訊,作者:海倫,星球日報經授權發布。幣圈有一個簡單粗暴的共識:只要通縮,價格必漲.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:不二做,Odaily星球日報經授權轉載。因為疫情這只黑天鵝,被譽為避險資產的比特幣一泄如注.

1900/1/1 0:00:00“熊市挖礦,牛市炒幣”,近期比特幣價格劇烈波動,礦工們還在堅持嗎?據萊比特礦池創始人江卓爾對吳說區塊鏈透露,他已經向比特大陸預定了價值數千萬左右的最新款S19礦機,預計5月下旬發貨.

1900/1/1 0:00:00隨著DAO商業化的推進,DAO的經濟模型開始被越來越多的人討論。DAO應該設計怎么樣的經濟模型才能夠在不違背DAO精髓的前提下滿足投資甚至投機的需求呢?首先我們應該對DAO通證(token)進行.

1900/1/1 0:00:00沙特石油戰“帶崩了”美股,也“帶崩了”全球金融市場。而比特幣等一眾主流幣,在減產行情預期與比特幣“數字黃金”的加持下,投資者或多或少忽視兩者對加密市場的負面影響,甚至認為傳統金融市場的崩潰反而有.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:RyanYoungjoonYi,翻譯&校對:曾汨&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00