BTC/HKD+0.47%

BTC/HKD+0.47% ETH/HKD-0.55%

ETH/HKD-0.55% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-0.44%

ADA/HKD-0.44% SOL/HKD+1.56%

SOL/HKD+1.56% XRP/HKD-0.99%

XRP/HKD-0.99%加密世界的雪崩,導致大量財富瞬間蒸發,幣圈錢荒現象明顯。崩盤后激增的交易量,正在呼喚更多穩定幣進入交易市場。在此背景下,Tether用30天時間“印出”多達15.75億美金的USDT,正合加密市場需求。USDK、USDC、GUSD等穩定幣的體量也進入了井噴式發展,印錢速度比肩美聯儲。那么,熊市背景下,穩定幣為什么能如此快速發展?加密貨幣世界又為什么如此依賴穩定幣。六天新增4.8億USDT,Tether印錢速度比肩美聯儲

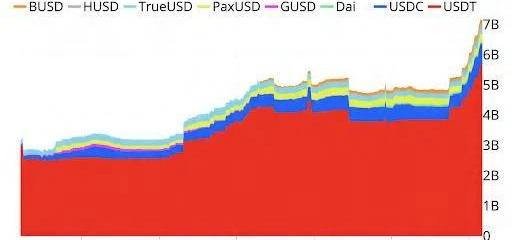

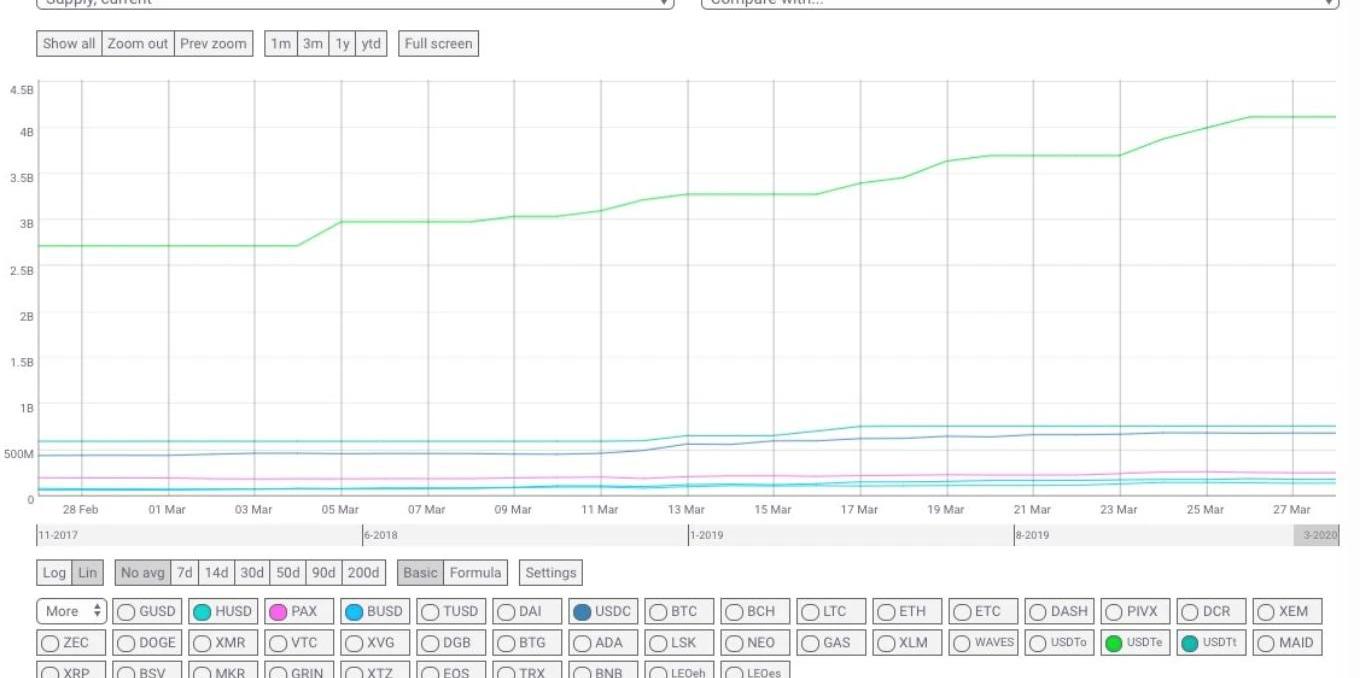

Tokenview最新數據顯示,3月25日到3月30日,六天時間,Tether共計發行了4筆USDT,每筆1.2億美金,共計4.8億美金。一改此前每次發行最多6千萬美金的慣例。近一個月時間,Tether更是新增發行了7億美金。行情網站Coingecko數據顯示,目前USDT市值超過42億美金。短短一個月時間,總市值增加22%,Tether印鈔速度比肩美聯儲。事實上,市值快速增加的不僅僅是USDT,還包括其它穩定幣。目前,包括USDT、USDC、PAX、TUSD、DAI、GUSD、BUSD在內的7種數字貨幣,總市值從2019年底的50億美金,飆升至目前的70億美金,增長幅度達到40%。其中,市值的大部分來自USDT。

近4億枚USDT從Bitfinex轉移到Tether Treasury:金色財經報道,WhaleAlert數據顯示,398,000,000 枚USDT(價值約397,729,360美元)從Bitfinex轉移到Tether Treasury。[2022/11/13 12:56:28]

相比之下,全球5000多種加密貨幣總市值卻從2019年年底的3500億美金,一路下跌至目前的1820億美金,跌超過40%。7種穩定幣市值能夠“逆風而上”,充分說明穩定幣市場空間與巨大潛力。那么,市場為什么需要如此多穩定幣,這些新發行出來的穩定幣又都去了哪里?印出來的錢都去了哪里?

現實世界中,央行發行的法幣通過眾多商業銀行分發給企業、居民,用以擴大再生產與消費投資。央行通過存款準備金率對商業銀行的存貸規模加以調節。這些通過商業銀行流通進入市場的錢統稱為M2。那么,加密貨幣世界又是誰在扮演“央行”與“商業銀行”的角色?在回答這個問題之前,我們先來分析一組USDT代幣流通數據。以3月12日幣價大跌后到3月22日這段時間,USDT在以太坊上增發的代幣加以分析。整體來看,這段時間增發的USDT,至少有17個業務主體的錢包參與了派發過程,而這些業務主體中交易所占了大頭,借貸平臺占了少部分,其中包括Bitfinex、OKEx、Nexo、RenrenBit等知名交易所或機構。進入交易所、機構的穩定幣又通過兌換與借貸進入金融投資者手中。由此看來,在加密世界里,穩定幣發行方相當于中央銀行;而交易所、借貸平臺則相當于商業銀行;加密貨幣投資者相當于傳統金融世界的消費者。說明,加密貨幣世界依然遵循傳統金融規律。由此可見,扮演央行角色的泰達公司,其增發的巨額USDT主要與機構對接,再通過機構注入市場。就像美聯儲,除了新冠疫情這樣的極端情況,他們不會直接給美國公民發錢,而是通過國債等方式向市場注入流動性。值得一提的是,此前由于USDT濫發問題,Tether公司每次增發USDT都會遭遇猛烈抨擊,然而近期抨擊聲音似乎少了很多,根本原因就在于市場需求的增加。尤其在3月12日后,比特幣經歷了史詩般暴跌后,市場財富大量蒸發,整個市場極度缺錢,導致USDT供不應求,造成USDT溢價最高達到6%的局面。在這種背景下,Tether公司連續增發USDT,滿足了市場需求,USDT溢價隨之下降,降低了交易與投資成本,自然受到了投資者的歡迎。如果將這樣的現象與傳統金融世界加以類比,也不難理解背后原因。在傳統金融領域,一旦市場出現流動性危機之后,中央銀行往往通過降低存款利息與存款準備金率,來減少存款,同時增加銀行放貸動力,進而解決金融市場的流動性危機。但在加密世界,雖然Tether扮演了“央行”的角色,但它并沒有類似美聯儲QE與降低存款利息的職能、也沒有中國央行降低存款準備金率的職能,能做到的只有不斷向市場投放真金白金——USDT。目前,Tether不僅印錢速度上去了,印錢路子也更寬了。除了Omni協議、以太坊網絡、波場等,Tether還在開發基于BCH網絡與Algorand公鏈的代幣增發路徑。不斷開拓印錢新渠道

Circle CEO:USDC多鏈策略首個合作伙伴為Solana:9月11日消息,Circle首席執行官Jeremy Allaire在推特上表示,在短短一周內,Solana 區塊鏈上的 USDC 流通量從10億美元躍升至20億美元。實際上,USDC從一年前就開始嘗試多鏈策略,并與許多重要的新興鏈建立合作伙伴關系,首個為Solana,Circle對Solana可以為 USDC 帶來的規模、速度和成本效率感到興奮。除了Solana,Circle還與FTX和Serum也都達成了合作,人們可以使用USDC輕松在FTX(托管)和Phantom(非托管)進行P2P支付,而且幾乎沒有太多成本,交易幾秒就能完成,開發人員也可以利用 Circle 應用程序接口在 Solana 區塊鏈上進行基于 USDC 開發。[2021/9/11 23:18:05]

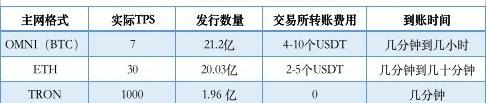

3月30日,Algorand官方聲明,Algorand區塊鏈上的USDT已正式啟用,100萬枚USDT在Algorand區塊鏈上發行。成為Tether代幣發行網絡又一新成員。自此,Tether支持的其他區塊鏈還包括BCH、EOS、ETH、Omni和TRON等,Tether印錢渠道正在不斷增加中。那么,Tether為什么會選擇如此眾多公鏈來發行代幣?目前,USDT適用范圍最廣泛的渠道是Omni協議與ETH網絡,主要存在兩方面的缺陷,分別是轉賬速度慢與轉賬費用高。轉賬速度方面,以Omni版本為例,由于其是基于比特幣區塊鏈開發,鏈上處理速度慢、確認時間長,導致轉賬通常需要花費大量時間。轉賬費用方面,Omni版本轉賬最少需要4個USDT,牛市期間一筆轉賬甚至需要花費數百USDT,這是任何交易者都不愿意看到的。這方面,雖然ETH有所改善,但是由于ETH網絡也會出現擁堵現象,轉賬費用也不低。因此,開發EOS、TRON、BCH、Algorand等代幣發行網絡就成為必須。

USDT占比特幣交易比重約為66.59%:金色財經消息,據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為66.59%;排在第二的是美元,占比為11.69%;排在第三的是日元,占比為6.67%;排在第四的是QC,占比為5.05%;排在第五的是歐元,占比為2.77%。[2020/5/9]

不同版本的USDT比較以EOS網絡為例。在轉賬速度方面,目前EOS實際TPS可以達到3000-4000,理論上可以達到上萬級別。而EOS的出塊速度也從原來的幾分鐘逐漸變成現在的0.5秒,使得USDT的轉賬可以實現秒級確認。轉賬費用方面,EOS系統中轉賬需要EOS代幣租用CPU、RAM和NET三種系統資源,雖然轉賬過程中需要花費RAM費用,但幾乎可以忽略不計,因此可以說“轉賬免費”。3月下旬,Tether通過簡單帳本協議在BCH上發行穩定幣USDT,對此,Tether首席技術官PaoloArdoino表示,我們與比特幣現金的最新合作將為Tether提供各種好處,此次合作還將支持比特幣現金鏈上的更多應用,Tether將為這些應用的付款提供便利性。目前,Tether的主要優勢不僅僅表現在市值方面,不同網絡的多樣性支撐也在降低USDT系統性風險率。加密市場,穩定幣數量超過十數種,這些穩定幣在近期熊市期間也得到了快速發展。繁榮的穩定幣市場

動態 | USDT占比特幣交易比重約為70.68%:據cryptocompare數據顯示,目前比特幣交易情況按照交易幣種排名,排在第一的是USDT,占比為70.68%;排在第二的是美元,占比為9.57%;排在第三的是日元,占比為7.08%;排在第四的是QC,占比為2.83%;排在第五的是歐元,占比為2.80%。[2019/10/18]

據Theblock最新消息,穩定幣在2020年迎來強勁開局。盡管穩定幣總價值的90%仍屬于Tether,但USDC在2020年第一季度的增長速度與Tether相同,并且接近10億美元。Tether在以太坊鏈上的價值現已超過40億美元,年初至今上漲超過75%。穩定幣的累計交易量首次在一個季度中超過900億美元,比第四季度增長8%,而在2019年第一季度,該數據僅為238億美金,同比增幅為280%。

動態 | 幣安交易所轉出280萬枚USDT,資金狀態為大幅凈流出:據合約帝鏈上數據監測顯示,北京時間6月14日13:40分,幣安交易所轉出兩筆USDT進入1KjHW開頭的地址,數額均為1399995枚,共計約280萬枚。據悉,幣安交易所鏈上賬戶24小時內USDT流入為3360萬枚,流出為5190萬枚,呈大幅凈流出狀態,凈流出額為1827萬枚。[2019/6/14]

Coinmetrics最新數據顯示,在過去一個月時間,以太坊鏈上穩定幣正大量涌入,其中BUSD在30天內供應增長了186%,USDC增長了55.4%,USDT增長了51.5%,PAX增長了26.5%。

2020年穩定幣市場發展可謂繁榮。而針對Tether持續增發USDT,穩定幣市值持續飆升,石木資本董事長歐陽默表示,USDT是世界上最受歡迎的穩定幣,其應用范圍最廣。我把今年稱為“穩定幣之年”,因為我們看到一方面穩定幣得到了更為廣泛的應用,另一方面一些穩定幣也獲得了監管的批準,同時Libra發行了白皮書。Tether的增發也是這個趨勢的一部分。一些增發也與市場上以USDT為借貸有關。事實上,穩定幣市場的繁榮也有更加深遠的意義。加密貨幣評級機構WeissRatings在Twitter發文稱,隨著美國負利率的產生,人民把錢存在銀行里已經不是一個好的選擇。而穩定幣則與美元1:1掛鉤。持有穩定幣比持有美元更有意義。原有的金融體系正在顯示出其缺陷。在這個日益動蕩的金融市場中,穩定幣市場到底能起到怎樣的作用?誠如OKLinkRabbi在Hotbit直播間所言,面臨全球大變局,穩定幣在提高流動性、保持穩定性及生態布局方面將大有作為。

Tags:USDUSDTSDTETHDola USD Stablecoinusdt幣怎么挖礦usdt幣提現到銀行卡會凍結嗎Boethin

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前言:針對競爭對手項目,加密部落之間最喜歡使用的攻擊武器之一就是從各個角度來批評競爭對手項目的“去中心化程度不夠”.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:HELENPARTZ,Odaily星球日報經授權轉載.

1900/1/1 0:00:00上周說過,比特幣近期走勢,和外部股市保持著強關聯,莊家選擇周末變盤,是刻意為之。今天凌晨,比特幣再次放量下跌,跌破了6000美金,最低觸及5860美金,但在亞洲股市開盤后,開始逐步反彈,目前又回.

1900/1/1 0:00:00比特幣一直以來被認為是“數字黃金”,大眾對比特幣的避險特征抱有極高的期望,為什么此次比特幣的避險特征失靈了?凱叔為此回答相關7個問題:本文為3月20日TokenInsight算力之巔全球超產業峰.

1900/1/1 0:00:00編者按:本文來自:以太坊愛好者,作者:ConsenSys,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自鏈內參,作者:內參君,Odaily星球日報經授權轉載。盡管比特幣在2-3月份的經歷了大起大落,但比特幣一直保持其21%的QTD漲幅.

1900/1/1 0:00:00