BTC/HKD+0.9%

BTC/HKD+0.9% ETH/HKD+2%

ETH/HKD+2% LTC/HKD+2.21%

LTC/HKD+2.21% ADA/HKD+2.03%

ADA/HKD+2.03% SOL/HKD+0.86%

SOL/HKD+0.86% XRP/HKD+0.66%

XRP/HKD+0.66%編者按:本文來自加密谷Live,作者:AriahKlages-Mundt,翻譯:子銘,Odaily星球日報經授權轉載。摘要:在去中心化的穩定幣中出現了一個看似矛盾的問題:雖然我們的目標是使其成為非托管類資產,但這些資產只有通過添加非關聯資產才能完全穩定,而這些非關聯資產目前都是中心化/托管的。事實上,合成資產和跨鏈資產也面臨著同樣的問題。我們設計了一種替代性的市場化機制,以增強危機中穩定性的同時保持非托管性。由此形成了一個緩沖,將那些在危機中愿意將穩定幣換成托管類資產的人和需要完全去中心化的人分開。

背景

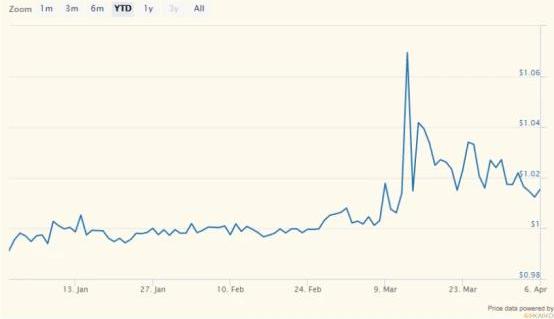

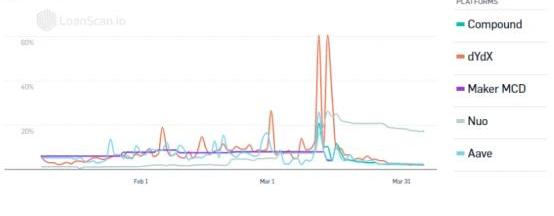

2020年3月12日,在被稱為"黑色星期四"的COVID-19市場恐慌期間,加密貨幣價格在當天下跌約50%。與此同時數字貨幣杠桿平臺出現了大規模清算,包括交易所等中心化平臺和新的促進鏈上超額抵押貸款的去中心化金融平臺。在這一天發生的眾多事件中,Maker穩定幣Dai的故事比較突出,它進入了“通縮去杠桿”的漩渦。引發了所謂"穩定幣"資產的高波動性和抵押品清算過程的崩潰。由于網絡擁堵大大降低了了市場的流動性,一些抵押品清算在近乎于零的價格下進行。結果,該系統出現了抵押品短缺的情況,導致了應急反應,且不得不通過出售新的權益代幣來補充資本金。

耶倫:如果美國政府債務違約 或造成全球金融危機:1月22日消息,美國財政部長珍妮特·耶倫警告,任何未能償還債務的行為都是違約,如果聯邦政府無法償還債務,將引發美國經濟衰退并產生廣泛影響。耶倫當天接受美國有線電視新聞網采訪時表示,如果美國國會未及時提高債務上限,聯邦政府無法償還債務,“無疑將導致美國經濟衰退”,很多人將失去工作,借貸成本也必將上升。她說,債務違約將引發美國主權債務評級下調,削弱美元作為全球儲備貨幣的地位,并可能“造成一場全球金融危機”。[2023/1/22 11:25:47]

在這段時間里Dai的需求量很大。它成為一種風險更大、波動性更強的資產,但卻以高溢價且貸款利率在中位數為兩位數的水平進行交易。杠桿投機者為了去杠桿必須回購Dai,從而耗盡了Dai的流動性,推高了Dai的價格,從而增加了未來去杠桿的成本。這些投機者開始意識到,在這種情況下,他們面臨著具體的風險,即減債1美元可能會付出巨大的溢價。最終,不得不引入一種新的外生穩定資產—美元支持的托管類穩定幣USDC作為新的抵押品類型來穩定系統。

今日恐慌與貪婪指數為51,等級由恐慌轉為中性:金色財經報道,今日恐慌與貪婪指數為51(昨日為45),恐慌程度較昨日明顯下降,等級由恐慌轉為中性。

注:恐慌指數閾值為0-100,包含指標:波動性(25%)+市場交易量(25%)+社交媒體熱度(15%)+市場調查(15%)+比特幣在整個市場中的比例(10%)+谷歌熱詞分析(10%)。[2023/1/20 11:23:14]

除了COVID-19的造成的恐慌,bitUSD、BTC、SteemDollars、NuBits等也面臨著和Dai相同的風險,且這些幣種在2018年是經歷過“脫鉤”事件的。穩定性結果

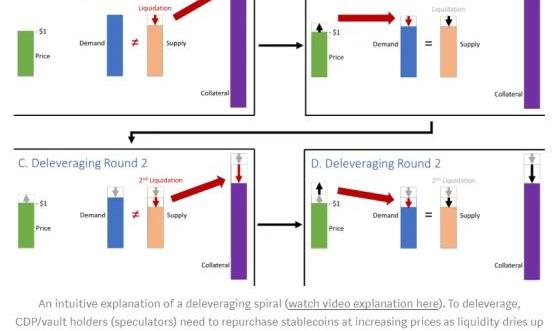

在本文中,我們對像Dai這樣的穩定幣中的投機者的激勵機制進行了建模,以理解類似黑色星期四的危機。這些投機者通過優化杠桿頭寸的收益率來決定穩定幣的供應量,同時在模式中納入對未來抵押品清算成本的預期。我們正式描述了穩定幣的“穩定區域”和“不穩定區域”。在穩定區域中,穩定幣表現得非常好:在高概率下,穩定幣價格在目標價格附近,波動最小。在這些區域之外,穩定幣是不穩定的,其價格波動明顯較大,且有可能會與抵押資產ETH的波動性相當。我們描述了這種不穩定是如何由抵押資產價格的大幅波動、ETH預期的崩潰以及危機中導致流動性問題的去杠桿引發的。為了去CDP/vaults的杠桿,投機者需要回購穩定幣來償還債務。從直觀上看,如果投機者想大量去杠桿而并沒有對手方,或者是要賣出穩定幣的穩定幣持有者),那么投機者最終會競相抬高穩定幣價格。本質上,在這種情況下,投機者需要支付溢價來去杠桿,就像我們在黑色星期四看到的那樣。

Zhu Su:以美元計算,FTX索賠有接近100%回報率:1月1日消息,三箭資本(3AC)創始人Zhu Su轉發Thomas Braziel推文并評論稱,自己曾預計FTX債權只能收回45%,偏向保守;以美元計算,FTX索賠肯定有接近100%回報率。

此前消息,投資了FTX債權的507 Capital創始人Thomas Braziel表示,預計將在15年內收回60-100%FTX債權資產。[2023/1/1 22:19:18]

這些觸發過程反映了在數字貨幣環境中工作的一個現實——又或者這些過程在長期之內又會是可能發生的事件。因此,我們不能否定它們的事實存在性,也不能指望它們會改變;我們必須調整我們的設計以將它們納入我們的考慮之中。我們可以專注于擴大穩定區域的廣度。這個區域有多大,取決于精確的市場結構。在理想的設置下,穩定幣在很大的區域內是穩定的。然而,重要的是,即使是理想化的設置,在市場預期崩潰的情況下也會惡化,因為投機者會認為他們進入了不賺錢的高風險頭寸之中,從而不會去發更多的穩定幣。我們的分析結果可以應用到穩定幣的數據驅動的風險工具中,比如說,我們的分析結果可以用來估計掛鉤偏離的概率,并推斷出什么時候會越過穩定區域的邊界。然而,我們注意到一個明顯的問題:具體的數值結果可能是高度特定于模型的,并且對市場結構和基礎資產的分布非常敏感。我們的主要貢獻在于對這些系統的理論理解,以及如何抑制危機。一種解決辦法:納入托管類資產

Web3基礎設施Rated Labs完成250萬美元種子輪融資:9月9日消息,Web3基礎設施項目Rated Labs宣布完成250萬美元種子輪融資,本輪融資1confirmation、Semantic、Placeholder等參投。Rated Labs由Elias Simos和Aris Koliopoulos于2022年4月創立,提供有關驗證者和節點運營商的細粒度數據分析。

目前,Rated v0為以太坊信標鏈驗證器提供網絡瀏覽器服務,并且還會在合并之前添加更多功能集,此外,DeFi保險協議Nexus Mutual是其客戶。[2022/9/9 13:17:54]

去杠桿的現實存在給去中心化設計帶來了根本性的權衡,使穩定幣更接近于"完美"穩定的一種方法是增加需求對供給的適應性。中長期彈性依賴于穩定幣好的非關聯性替代抵押資產的存在。由于所有的非托管類穩定幣都可能面臨類似的去杠桿化風險,因此更大的彈性依賴于托管類穩定幣或與法定貨幣更強的可兌換性。然而短期彈性的處理可能還是非常棘手。很大一部分穩定幣供應被鎖定在其他應用中,比如借貸協議和彩票等。這些應用承諾在超額抵押資產中的價值安全,但并不能保證退出市場時的流動性。此外,以太坊交易不能并行執行;在波動時期,交易可能會因為擁堵而延遲,導致及時交易失敗。即使在這些市場原則上有流動性的情況下,也會出現這種情況。另一個讓穩定幣更接近"完美"穩定的方法是增加借入投機者的供應量。由于對ETH持有積極預期的投機者是有限的,這就有賴于擁有另一種不相關的抵押資產。而又由于所有的去中心化資產都是非常相關的,所以這在很大程度上又依賴于納入托管抵押品資產,比如Maker最近加入的USDC。當然,需要注意的是,托管類資產也面臨著自身的風險,在所有的極端危機中,這些風險可能并不是不相關的。這包括交易對手風險、銀行擠兌風險、資產扣押風險、負利率的影響等。然而,現實中也存在著一些實質性分散風險的可能性。雖然這些與托管類資產整合的措施強化了穩定的結果,但它是以更大程度的集中化為代價,使系統遠離"非托管"。這就導致了一個看似矛盾的問題:雖然目標是要讓非托管類資產成為非托管類資產,但目前看來這些資產只有通過增加非關聯資產才能完全穩定下來,而這些非關聯資產又是中心化/托管的。另一種解決辦法:非托管Vault發行池

Terra社區關于”0.5%LUNA緊急資金分配的分配方法”的提案已獲得通過:6月15日消息,Terra 社區”0.5% LUNA 緊急資金分配的分配方法”的 446 號提案已獲得通過,贊成票 3.04 億(88.36%),該提案將支持 Agora 上列出的分配計劃,并計劃建立一個由長期 Terra 社區成員(Karma、Panterra0x、Cephii、Seb 和 GJ)組成的社區委員會。

此前報道,Terra 社區成員發起”0.5% LUNA 緊急資金分配的分配方法”的新提案,提議將有三個群體有資格獲得緊急資金分配。[2022/6/15 4:28:39]

我們提出了一個替代方案:在不直接納入托管類資產的情況下,通過緩沖來抑制市場帶來的去杠桿化效應。這個緩沖的作用是將那些愿意在危機時將穩定幣換成托管類資產的人和需要完全去中心化的人分開。Maker系統向投機者收取費用,如果持有者將Dai鎖定在一個儲蓄池中,那么該費用的一部分作為利息轉給Dai持有者。通過修改后的機制,這個儲蓄池可以為去杠桿化效應提供緩沖。例如,如果我們允許投機者以合理的溢價買入儲蓄池中的Dai以用于去杠桿,那么去杠桿所帶來的效應就會受到溢價的限制,且參與該儲蓄池的Dai持有人會因為向投機者提供回購選擇權而獲得相應的補償。Dai持有者可以選擇以抵押資產或其他東西等來實現回購。這種機制可以提供“安全穩定”設定的一些好處,同時讓Dai持有者可以選擇他們想要的去中心化程度。一個不需要高度去中心化的Dai持有者會選擇從儲蓄池中獲得補償,而一個需要更高去中心化的Dai持有者會選擇不使用儲蓄池。我們的模式很容易擴展到考慮這樣的機制。延伸至其他數字資產

該模式也能更廣泛地適用于合成資產和跨鏈資產以及允許借入非流動性和非彈性資產的過度抵押貸款協議中----只要該機制是基于杠桿頭寸的,并導致所創資產或借入資產的內生價格。合成資產一般使用類似的機制,只是目標資產不同而已。將資產從沒有智能合約功能的區塊鏈移植到具有智能合約的區塊鏈的跨鏈資產也傾向于依賴類似的機制。在XClaim和tBTC這樣的去中心化的結構中,除了可交付的BTC資產外,vault運營商還需要鎖定ETH抵押品。他們要承擔杠桿化的ETH/BTC匯率風險,并面臨類似的去杠桿化風險。特別是,為了降低風險敞口,他們需要在以太坊上回購對應的跨鏈資產。總結

我們構建了新的工具,用于模擬穩定幣和其他抵押的加密貨幣資產,并證明其在理解和預防危機方面的價值。我們開發了一種基于市場的替代機制,以增強危機中的穩定性,同時保持了非托管性。這創造了一個緩沖帶,以將那些在危機中愿意將穩定幣換成托管類資產的人與需要完全去中心化的人分開。如果緩沖帶建成,應該會提高非托管類穩定幣的長期穩定性和生存能力。

今日上午,數字證券交易平臺Openfinance的首席執行官JuanHernandez對其機構投資人發出了一封郵件,對于平臺的近期的情況進行更新.

1900/1/1 0:00:001)LongHash:如何看待比特幣的價格波動?長期以來有相當一部分人認為比特幣價格的波動性不利于支付結算,影響了它被大規模采用,而現在我們看到穩定幣層出不窮并且市值持續增長.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 比特幣網絡能夠保持平均10分鐘左右的出塊速度,全賴于中本聰設置的PoW難度調節機制.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 在之前的故事里面我們經常提到,2013年是比特幣發展史上的第一波小高潮.

1900/1/1 0:00:00作者:NEST愛好者_CryptoV12有關「授權」操作,很多以太坊新用戶在第一次操作智能合約遇到時都是一頭霧水.

1900/1/1 0:00:00作者:WillHeasman譯者:Typto翻譯機構:DAOSquareCoronaInformationMarkets被宣傳為一種核實病信息的方式.

1900/1/1 0:00:00