BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.12%

ETH/HKD-0.12% LTC/HKD-0.46%

LTC/HKD-0.46% ADA/HKD+0.55%

ADA/HKD+0.55% SOL/HKD+0.85%

SOL/HKD+0.85% XRP/HKD-0.45%

XRP/HKD-0.45%編者按:本文來自加密谷Live,作者:AndrewK,翻譯:凌杰,Odaily星球日報經授權轉載。過去幾年,去中心化金融應用取得了顯著的進展,去中心化交易所、保證金交易和貨幣市場平臺吸引了大量的交易量。期權協議是DeFi的最新功能之一。正在建設的公司包括Opyn、Hegic、OhMyDeFi和PrimitiveFinance。這些去中心化的期權平臺的功能與傳統的中心化期權平臺有很大的不同。截止到今天,只有Opyn和Hegic在主網上線且存在有意義性的流動性,所以將重點分析它們。Opyn

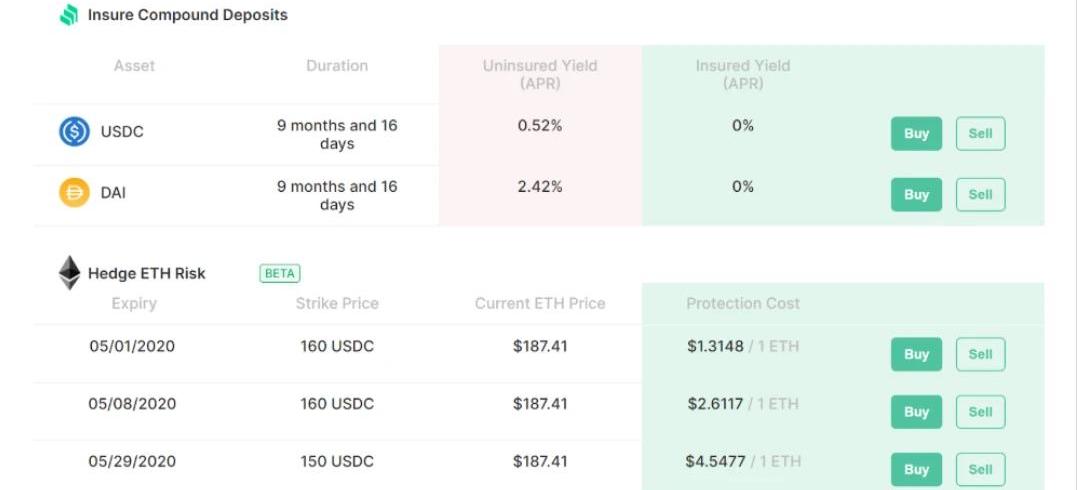

Opyn將自己定位為一個保護平臺,但其核心是建立在"凸性協議"上的期權平臺。這是一個通用的期權協議。凸性協議具有相當大的可塑性——允許開發者創建各種不同參數的期權,例如(1)歐式與美式,(2)標的資產,(3)看漲或看跌(4)抵押品類型等。這篇文章,我們將重點介紹一下目前Opyn中的產品。用戶目前可以買賣USDC、DAI和ETH的美式看跌期權。美式期權是指在合約到期前可以隨時行權的期權。

Bgd Labs聯合創始人:如果USDC反對任何去中心化協議,那么作為企業基本上已經死了:金色財經報道,bgd Labs聯合創始人thΞ3d.lens在社交媒體上稱,如果USDC再采取行動反對任何去中心化協議,那么作為一家企業基本上已經死了。[2022/8/13 12:23:20]

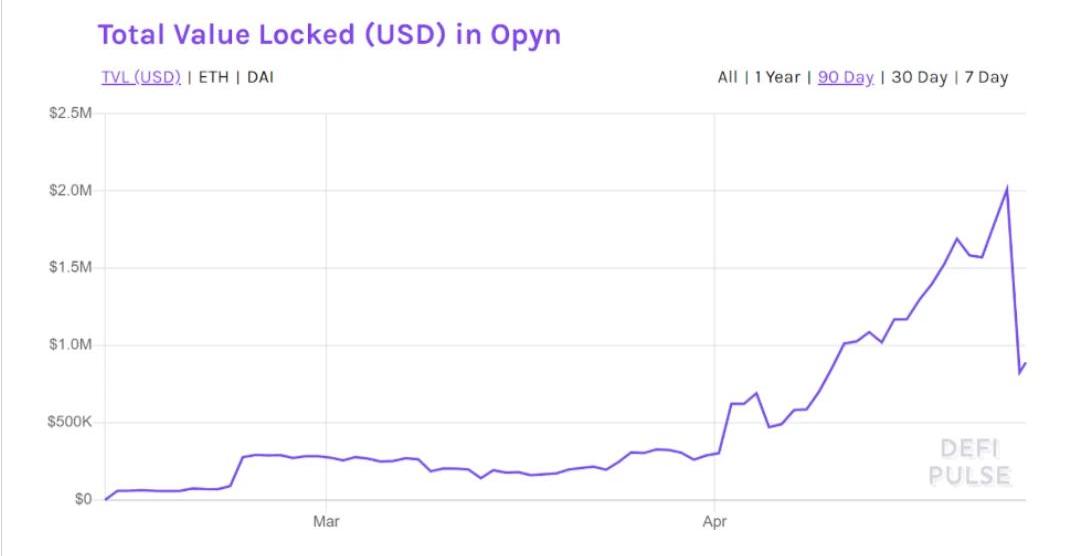

期權想要被賣出,必須先創造。期權創造者將通過將行權的全部價值發送到被稱為“保險庫”的智能合約,來完全抵押期權。例如,如果要創造一個行權價為160美元的ETH看跌期權,用戶需要將160美元的行權價發送到保險庫,并收到一個代表可行使的看跌期權的代幣。同一系列的期權代幣是完全可轉換的。其買賣雙方并不面對單個交易對手,而是由Opyn智能合約系統作為中央結算中心。一旦期權被創造,它可以在任何以太坊地址之間轉移。盡管它們也可以在交易所進行交易,但Opyn期權目前在Uniswap交易所的流動性有限。Uniswap交易所的問題在于,它不是一個基于訂單簿的交易所,而是基于恒定產品的做市商交易所。實際上,這意味著做市商不能直接設置買入/賣出,而是受制于當前Uniswap流動性產生的算法匯率。傳統的期權做市商在不斷調整價格和價差。在提交訂單前,他們也不接受該期權的風險敞口。然而,Uniswap上的Opyn流動性提供者必須同時持有ETH和相應的期權的風險敞口。這意味著LP們在ETH衰落和套利者的共同作用下不斷地虧損。Opyn期權的買家/賣家在進入頭寸前應檢查其流動性,因為流動性狀況可能會使較大的頭寸難以退出。Opyn目前正在探索替代性交易和做市方案。Opyn自幾個月前上線以來,截至2020年4月下旬已經達到200萬美元的未平倉合約。

dForce將與NAOS合作推動實體資產融資的去中心化解決方案:11月1日消息,借貸與合成資產協議dForce與去中心化實體資產借貸協議NAOSFinance達成合作,雙方將合作推動實體資產融資的去中心化解決方案。dForce將接受實體資產作為抵押物,為NAOS的借貸池提供USX流動性,使存款人可以從企業貸款和應收賬款等實體資產融資項目中獲得穩定且可持續的回報。DF持有人將有權參與治理投票,決定是否批準相關的融資提案。[2021/11/1 21:15:53]

Hegic

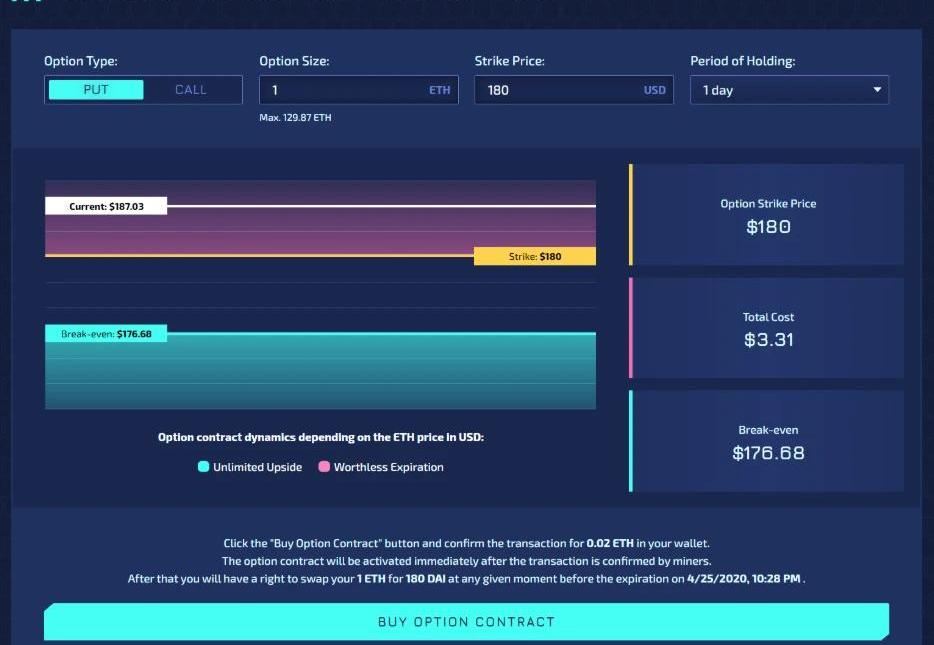

與Opyn或傳統期權交易平臺相比,Hegic在期權創建,定價和流動性供應方面采用了完全不同的模式。Hegic有看漲期權和看跌期權兩種合約,都是美式期權。美式期權是一種可以在合約到期前隨時行權的期權。Hegic并沒有采用基于訂單簿的模式,而是采用集合流動性模式。與傳統的期權平臺的UI相比,其UI簡單得令人難以置信。

去中心化存儲項目Sia網絡受到DDoS攻擊,約30%的主機中斷:Siastats發推稱,去中心化存儲項目Sia網絡過去兩日內受到DDoS攻擊,攻擊的目標是網絡的主機和存儲供應商,有大約30%的主機遭受中斷。Siastats表示,網絡功能沒有受到影響,一些主機的運營商表示互聯網連接中斷,受影響的運營商可與Sia基金會聯系減輕攻擊。攻擊對主機造成的經濟損失與正常時差異不大。此次攻擊沒有造成巨大損失,網絡將繼續正常運作。[2021/6/6 23:15:51]

買方指定他們想要的期權類型、交易量、行權價格和合約期限,并以算法確定的價格進行報價。合約的成本是基于當前價格、行權價格、期限和"隱含波動率"的函數。"隱含波動率"來自于歷史上的1MATMIV,當前是一個手動更新的參數。由于隱含波動率并不是由市場實時動態定價,因此Hegic和其他期權交易場所之間可能存在套利機會。與具有預設系列的基于訂單簿的的傳統期權交易所不同,Hegic允許用戶設置所需的任何行使價或期限。

波卡生態跨鏈包裝資產協議 Knit Finance 與去中心化預言機 Razor Network 達成合作:5月24日消息,波卡生態跨鏈包裝資產協議 Knit Finance 與去中心化預言機協議 Razor Network 達成合作,Knit Finance 將在其多鏈平臺上集成 RAZOR,并上線包裝資產 K-RAZOR,使用戶能夠使用 Knit 的跨鏈橋在多個區塊鏈上交易 K-RAZOR,從而實現基于 DEX 的交易、抵押、借貸等功能。[2021/5/24 22:37:40]

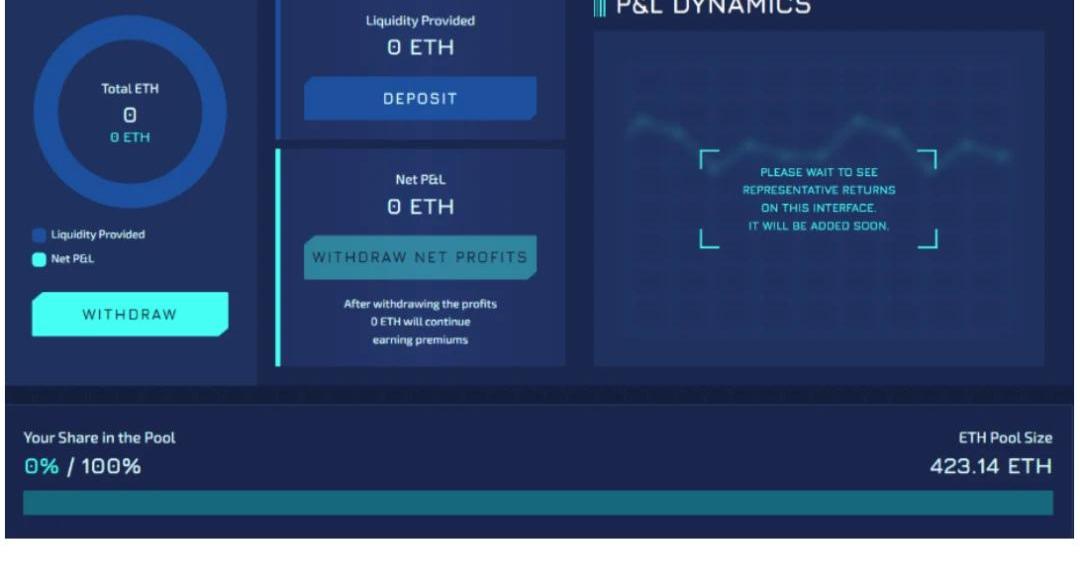

任何想成為流動性供應商的人都可以向Hegic存款,并根據他們在總流動資金中所占的份額,按比例承擔合同簽訂的風險。有一個“DAI池”和一個“ETH池”,分別用作看跌期權和看漲期權的抵押。他們都從Hegic期權購買者那里收取溢價/費用,如果ETH的價格超過購買合約的執行價格,也將面臨下行風險。流動性供應商應牢記,他們無法控制他們貢獻的資產池簽訂的期權的行權價或到期日。可寫期權的數量取決于相應的流動性池的規模。期權書寫者最多可以利用池內90%的流動性,至少留出10%的流動性供流動性供應商提款。Hegic的一個注意事項是,老LP相對于新LP有明顯的優勢。當新的LP份額產生時,他們只從之后購買的合約中獲得溢價,但仍然承擔了之前購買的合約的價格風險。另一方面,老LP在保留原有的期權溢價份額的同時,其下行風險被較新的LP稀釋,而其在任期內購買的的期權溢價份額仍可保留。此外,LPs可以隨時解除流動性,在解除下行風險的同時,還可以從已支付的期權溢價中獲取利潤。集合流動性在流動性和用戶體驗方面有幾個好處。可用的寫手流動性被有效地使用,而不是分散在具有不同行權價格和到期日的眾多期權系列中。相反,所有未動用的流動資金可隨時用于承銷任何合約。期權創造者或CompoundFinance的操作方式。目前,Hegic期權合約沒有代幣化,只能行權,不能轉賣。因此,期權買方應該意識到,他們可能面臨期權成本的全額衰減。目前正在討論一些回售機制,包括期權回購機制,并附加隱含波動率懲罰。結論

去中心化推薦網絡Attrace完成250萬美元種子輪融資:金色財經報道,正在建立去中心化推薦網絡的初創公司Attrace已由完成Deribit創始人領投的250萬美元種子輪融資。隨著獲得新資金,Attrace正在尋求發展開發者社區和團隊,其當前的員工人數為17。[2021/5/13 21:55:34]

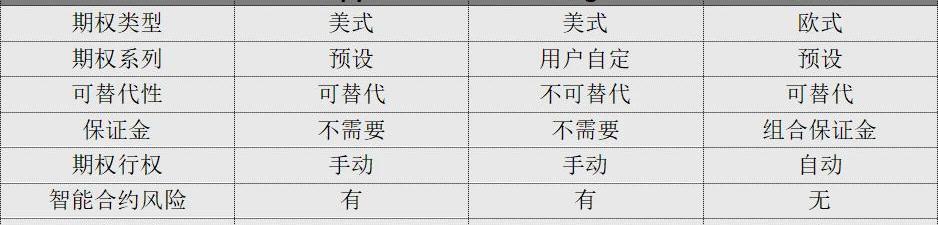

Opyn和Hegic作為一個非常新穎的平臺,與Deribit等中心化的期權平臺相比,仍有一些不足之處。其中最突出的一個特點是缺乏保證金。許多中心化期權平臺不僅為交易者開立非完全抵押的頭寸,而且還允許他們通過與其他期權或期貨/掉期對沖來提高他們的杠桿率。這被稱為組合保證金。此外,Opyn&Hegic期權持有人必須手動行使其期權。DeFi期權交易者也對智能合約風險持開放態度。實際上,在撰寫本文時,發現Hegic的智能合約存在安全問題,而審計報告發現此后已解決了多個問題。另一方面,由于所有頭寸均都是全額抵押,因此沒有交易對手破產風險。您可以在下面找到三個平臺的完整比較。

流動性和動態定價使它們更適合零售交易者,而不是經驗豐富的機構交易者。話雖如此,它們也可能會吸引一些來自DeFi和非托管人群的交易。

編者按:本文來自藍狐筆記,Odaily星球日報經授權轉載。前幾天,華爾街著名基金經理保羅·都鐸·瓊斯在接受CBNC采訪時表示,將其超過1%的資產配置到了比特幣上.

1900/1/1 0:00:00文|秦曉峰編輯|Mandy王夢蝶出品|Odaily星球日報 “你好,我是數字貨幣交易所的客服,還在做合約嗎,邀請你進群學習。”如果你是加密市場的參與者,一定接到過類似這樣的電話.

1900/1/1 0:00:00出品:奔跑財經作者:郇一眾所周知,音樂產業一直都是個爭議很多的行業,長期飽受盜版的摧殘。隨著數字經濟的到來,音樂播放平臺、網絡直播平臺、數字專輯、云演唱會等新型的形式慢慢的走進了人們的生活,科技.

1900/1/1 0:00:00編者按:本文來自財經網鏈上財經,作者:LornaQ,Odaily星球日報經授權轉載。新三板掛牌上市的第一家區塊鏈公司太一云近日發布2019年年度報告.

1900/1/1 0:00:00編者按:本文來自NPC源計劃,作者:PaulJones&LorenzoGiorgianni,譯者:晨晨/Hope/Blake/Ryan,Odaily星球日報經授權轉載.

1900/1/1 0:00:00本文來自:哈希派,作者:LucyCheng,星球日報經授權轉發。 2013年1月初到11月末,從13美元到1147美元,比特幣價格在短短11個月時間里實現了88倍增長.

1900/1/1 0:00:00