BTC/HKD-0.15%

BTC/HKD-0.15% ETH/HKD+0.59%

ETH/HKD+0.59% LTC/HKD+0.79%

LTC/HKD+0.79% ADA/HKD-0.58%

ADA/HKD-0.58% SOL/HKD-0.23%

SOL/HKD-0.23% XRP/HKD-0.29%

XRP/HKD-0.29%無需許可、去中心化,這是加密世界的特點,這讓加密世界仿佛一個深邃的黑暗森林:機會豐富但又處處潛藏著風險。而那些有著知名機構背書的項目,就成為投資者選擇項目的一個相對簡單的法則。

在加密世界,一些知名投資機構的一舉一動都備受關注。2020 年,Multicoin Capital 成為市場追逐的熱點,投資者一一梳理 Multicoin 的 portfolio 去捕捉下一個價值洼地。今年夏季,Coinbase 投資項目又成了一個新的熱點板塊,Coinbase 投資但未在 Coinbase 交易的項目成為了「漲」的信號。

提到今年市場上的現象級崛起,Solana 生態是無法繞開的話題。大舉投資 SOL 生態的 Alameda Research 得到了不斐的回報,而同時,Solana 生態內的另一個重要投資機構 Jump Trading 也非常值得關注。Jump Trading 通過投資或參與開發支持了 Solana 生態龍頭 DEX Serum、收益聚合器 Tulip、預言機 Pyth、跨異構鏈通用型通信協議 Wormhole 等,Jump Trading 也在 Solana 生態早有布局。

我們不難發現,Jump Trading 是除 Alameda 外另一個在 Solana 生態的斬獲頗豐的投資機構。而這并不是 Jump Trading 這一傳統高頻交易巨頭向加密領域的第一次出手。9 月中旬,Jump Trading 宣布推出新的 3.5 億美元基金。該基金為 Jump Capital 推出的第七只基金,將用于在 DeFi、金融應用程序、區塊鏈基礎設施和 Web 3.0 領域等與加密相關的資金投資、股票投資以及代幣投資。

Jump Capital 的推出也意味著這家老牌資本終于要向加密世界進軍。盡管 Jump Trading 該公司長期試圖保持低調的公眾形象,但該公司仍在市場上久負盛名。我們在 Nansen 上找到了 Jump Trading 的持倉,站在當下回看 Jump 的投資項目,如何理解這一老牌資本的投資邏輯?(其持幣數量繁雜,律動僅列出其部分持倉)

在 Jump Trading 的持倉中,多為一些較為成熟的項目。在本文選取的 10 個項目中,僅 Sperax 市值排名在 1000 名以外,其余多為市值前 200 名。觀察其持倉,或可幫助我們更好的理解其投資風格,捕捉下一個市場的熱點板塊。

縱觀 Jump Trading 清單,律動 BlockBeats 發現,在我們列出的 10 種持倉中,Jump Trading 的持倉覆蓋 DEX、DeFi、Web 3.0 等多個領域。Jump Trading 將重點放在了有望成為生態基礎設施的協議上。例如,多個 DEX 的重要性自不必多言,而像預言機、儲蓄協議、合成資產、Stablecoin 這些項目又很好的豐富了生態,是構建一個高度活躍、高流動性的 DeFi 世界所必須的。

Jump Trading面臨新的集體訴訟,指控其操控算法穩定幣UST:5月12日消息,Jump Trading 面臨新的集體訴訟,該公司被指控購買大量算法穩定幣 UST 以將其價值操縱至 1 美元,從而誤導投資者了解其真實價格和與代幣相關的風險,協助涉及 Terra 的欺詐計劃,根據集體訴訟,導致將資金投入相關加密貨幣的投資者損失至少 400 億美元。

訴訟稱,Jump Trading 是 Terraform Labs 的早期合作伙伴和財務支持者,TFL 向 Jump 借出了 3000 萬枚 LUNA 代幣,使他們能夠為 LUNA 和 UST 提供做市服務。作為回報,Jump 有權獲得賠償,其中包括以大幅折扣價獲得 LUNA 代幣。[2023/5/12 15:00:15]

或許我們可以這么理解,Jump Trading 以交易起家發展至今,他們對資本效率和交易的理解是卓越的,這也是他們在這些領域內捕捉下一個增長點的先天優勢。諸如 Compound 對流動性的提升、Sperax 所構建的第一個持幣生息的 Stablecoin,這些協議的創新都可以提高鏈上世界的資本效率。這種對生態有價值的創新也應更具有長期價值,對投資者同樣也更具吸引力。

而對 Web 3.0 的投資,則更加具有開放性。人人皆可看到 Web 3.0 的趨勢,但無人知道哪一條路徑最終可成功抵達。Jump Trading 在自己更為熟悉的領域——優化交易和資本效率——大舉押注,同時又對未來的趨勢保持開放。這是一種既兼具激進的投資方式,又包含保守的風險躲避策略。

Jump Trading 自 1999 年成立以來一直使用自有資金投資,這家全球頂級的傳統投資巨頭從 CME 發展而來,是傳統資產類別中交易量最大的交易商之一。該公司在紐約、芝加哥、阿姆斯特丹、倫敦、上海和新加坡等地擁有 1000 多名員工,活躍于期貨、期權、加密貨幣和全球股票市場。作為一家從交易中誕生并壯大的公司,Jump Trading 對 DEX 的重視是天然適配的。

在加密世界中,交易是鏈上承載最多的數據。加密市場結構在堆棧的每個級別都充滿了細微差別和不同的特質。復雜的交易系統往往會放大這些細微差別,而規模化會進一步將其放大。Jump Crypto 負責人 Kanav Kariya 曾在自己撰寫的文章中指出,「我們早期工作的主要重點是打造一個強大的平臺,使用戶能夠大量和優雅地參與這些特殊市場。再結合嚴肅的交易情報,伴隨加密領域的不斷發展,這一市場將使我們能夠領先的市場參與者。」在其持倉中,我們發現了多個 DEX 項目 token。

加密儲蓄服務初創公司Gelt完成400萬美元融資,Jump Capital參投:6月8日消息,加密儲蓄服務初創公司Gelt宣布完成400萬美元種子輪融資,本輪融資由NFX、Village Global、Jump Capital、Alliance和OrangeDAO參投。Gelt公司希望幫助那些不了解DeFi的人輕松使用區塊鏈上的儲蓄賬戶。該公司目前主要提供儲蓄賬戶服務,同時還與加密保險公司Nexus Mutual達成合作為存款提供保險(上限為10萬美元),進一步提升用戶資金安全,繼而推動更多人探索加密市場。

據悉,Gelt的智能合約由區塊鏈安全公司Quantstamp負責審計,后者與市場領導者OpenSea、NBA Top Shot和Solana均有合作。[2022/6/9 4:11:36]

Serum

截至今日,Jump Trading 持有約 3000 枚 SRM,價值約 1 萬美元。

2020 年 9 月,Jump Trading 投資了 Solana 鏈上龍頭 DEX Serum。SBF 曾在接受媒體采訪時透露,「Serum 是 Jump Trading 首次涉足并投資 DeFi 領域的項目。」而僅僅只是「首次涉足」,Jump Trading 的投資就成績斐然——SRM token 被市場戲稱為「SBF 四件套」之一,迎來了不錯的漲幅。CMC 數據顯示,2020 年 9 月 SRM Token 僅 1.84 美元一枚,而在今年 9 月,SRM 最高曾達 12.48 美元。

與大多數 DEX 多采用「自動做市商(AMM)」機制不同,Serum 采用了和 CEX 相同的訂單簿機制。這一設計的好處是不會像 AMM 一樣產生較大的滑點。而受限于網絡性能和訂單處理速度,這一機制在此前的 DeFi 世界中并不普遍。Serum 利用了 Solana 高 TPS 的特點,設計了中央訂單簿,這一協議可融合鏈上其他多個協議的流動。

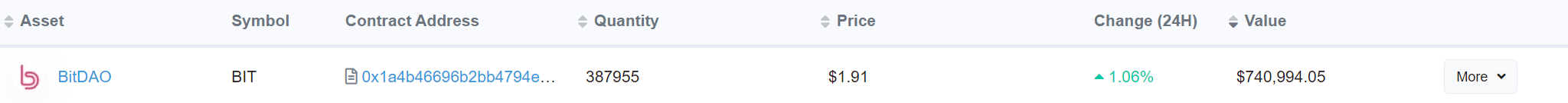

BitDAO

截至今日,Jump Trading 持有約 39 萬枚 BIT,價值約 74 萬美元。

KuCoin以100億美元估值完成1.5億美元融資,Jump Crypto領投:5月10日消息,加密貨幣交易所KuCoin以100億美元估值完成1.5億美元融資,Jump Crypto領投,Circle Ventures、IDG Capital和Matrix Partners等參投。KuCoin將利用這筆資金擴大其產品線,如加密錢包、DeFi和NFT平臺。(CoinDesk)[2022/5/10 3:04:22]

今年 6 月,以衍生品交易而知名的交易平臺 Bybit 宣布,由其牽頭推出的 BitDAO 宣布完成 2.3 億美元融資。Bybit 也做出承諾,將其期貨合約交易量的 0.025% 收入貢獻到 BitDAO 的財庫中,按今年 1 月至 5 月的收入作為參考,預計每年將超過 10 億美元。這也被視為 BitDAO 最直接的價值支撐。

BitDAO 計劃走出一條與 Bybit 不同的路,通過向 DeFi 領域投入大量資金和人才,BitDAO 將走向一條去中心化之路。BitDAO 將自己稱為世界上最大的去中心化自治組織(DAO)之一,BitDAO 將致力于三件事,研發、流通性和資金資助。開發 BitDAO DeFi 產品、為 DEX、借貸、合成資產等協議提供流動性、捐贈支持新興項目。此外,這個被稱為全世界最大的 DAO 還將。此前,Bybit 從未發行過 token,Bybit 和 BitDAO 也共同被視為 BIT token 的價值支撐。

僅從 BitDAO 的愿景來看,這一項目的規劃不可謂不宏大,「世界最大的 DAO」留給投資者的想象空間非常之大。而在 Jump Trading 的錢包內,我們同樣也看到了 BIT 的持倉。

1inch

在 AMM 的流行和 DEX 大爆發之后,DeFi 交易已成為市場上不可忽視的一股力量。但大量 AMM 項目的崛起也帶來了新問題——流動性的「碎片化」。尤其是大宗交易,滑點的成本是一個無法被忽略的交易磨擦。1inch 這樣的聚合平臺則一定程度了解決了這種碎片化問題。

1inch 可聚合多個協議的流動性,為交易者提供最佳報價。具體來說,1inch 會把用戶發送的兌換請求拆分為多個部分,然后分別從多個不同的 DEX 成交,以此來達成總成交價格最優的結果。

Paradigm完成3500萬美元A輪融資,Alameda Ventures和Jump Capital領投:12月9日消息,機構流動性網絡Paradigm完成3500萬美元A輪融資,使其估值達到4億美元。此輪融資由Alameda Ventures和Jump Capital領投,其他投資者包括Genesis Trading、QCP Capital、Nexo、Optiver US、IMC、GSR Markets、Akuna Capital、Babel Finance、MGNR、Avon Ventures、CMT Digital以及來自Goldentree Asset Management和Amber Group的高管。此前種子輪融資參投方Dragonfly Capital、Digital Currency Group、Vectr Fintech Partners、Mirana Ventures參投。(Blockworks)[2021/12/9 7:28:54]

而在 EIP1559 之前,由于 ETH 網絡的特性,gas 費的居高不下也始終是困擾著 DeFi 用戶的一大苦惱,(當然,EIP1559 實施之后這一問題仍解決。)1inch 在去年 5 月推出的 gas 代幣也為用戶提供了一個更好的節省 gas 開支的方案:gas token。Chi 是 1inch 所開發的功能性代幣,通過將 gas 在低價時存儲進 CHI、在高價時銷毀 CHI 釋放 gas 并使用的方式,為用戶達成了節省 gas 的結果。隨著 EIP1559 的實施,盡管 gas token 的使用已走向盡頭。

盡管 CHI gas token 已經棄用,但我們無法否認這一項目的創新性和價值,更無法否認 1inch 為生態所做出的貢獻。截至今日,Jump Trading 持有約 69 萬枚 1INCH,價值約 172 萬美元。

隨著 DeFi 成為鏈上應用的主要類別,支持著 DeFi 生態運轉的基礎設施成為了人們關注的重點。DeFi 領域中一些最令人興奮和最成功的項目背后有很多精妙且復雜的經濟機制。

預言機、存儲協議、合成資產、Stablecoin……Jump Trading 對這一領域的投資戰績足以證明他們對這一賽道早已得心應手。這或許是 Jump Trading 的投資組合中相較更保守的那一部分。Jump Trading 認為,「DeFi 的崛起,為 Jump 將二十年交易專業知識和工程技術帶入加密領域鋪平了道路,吸引著他們探索神奇的互聯網貨幣兔子洞。」

OKEx Jumpstart 將于12月7日開啟質押OKB挖礦DeHorizon:12月6日,歐易OKEx宣布OKEx Jumpstart質押挖礦將于12月07日14:00 (HKT) 開始,OKB持有者可質押OKB挖取DeHorizon DAO治理代幣DEVT。

據悉,DeHorizon目前正在開發多人團戰DeVerse,大逃殺DeTournament,騎龍比賽DeQuidditch三款區塊鏈游戲,以“Play for Fun and to Earn”的方式讓玩家提前進入到DeHorizon元宇宙。[2021/12/6 12:53:57]

Jump Trading 在這一領域的持倉中,除了 ChainLink、Compound、Synthetix 等市值排名前 100 的項目外,還有不少估值偏低的早期項目,或者可以成為各位看官的「財富密碼」。

Compound

Jump Trading 的錢包地址現有約 2 萬枚 Compound 持倉,價值約合 417 萬美元。

在 2020 年的「DeFi Summer」中,Compound 大放異彩。該協議用「流動性挖礦」獎勵協議貢獻者,這使 Compound 能夠在早期階段快速啟動協議。借貸作為 DeFi 領域的基礎設施,目前格局較為穩固,Compound、Maker、Aave 三分天下,其對應 token 也被視為 DeFi 藍籌股。

隨著多鏈時代的到來,諸多知名協議均進行跨鏈部署。而與其他借貸協議有所不同的是,Compound 的多鏈方案較為獨特,自行開發了 Compound Chain。Compound Chain 是能夠在對等分類賬本間轉移價值和流動性的分布式賬本,用戶可基于 Compound Chain 從 Polkadot、Quorum、Solana 和 Celo 等不同區塊鏈借用和借出跨鏈資產。Compound Chain 旨在補充以太坊合約,計劃發行原生代幣 token 用于支付交易費用,COMP 仍充當治理代幣。

今年 5 月,Jump Trading 曾一度購買超 4.7 萬 COMP,成為 COMP 第八大持有者,在投資者中僅次于 a16z 和 Polychain。

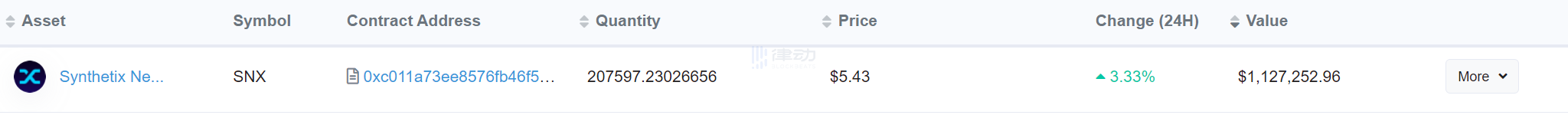

Synthetix

在 Jump Trading 的錢包地址中,我們發現了多達 20 萬枚的 SNX token,價值約合 113 萬美元。

Synthetix 是一個建立在 Ethereum 上的、去中心化的合成資產發行協議。這一協議允許用戶鑄造、持有并交易多種多樣的合成資產,包括法幣、大宗商品、股票,此外還有加密原生的 BTC、MKR 、 LINK 等 crypto。

Synthetix 還發行了超額抵押的 Stablecoin sUSD。用戶抵押充足的 SNX 即可鑄造出 sUSD。Synthetix 創新的合成資產模式一經推出即引發了市場的追捧。目前,SNX token 也已成為合成資產龍頭 token,截止至今,SNX 總流通市值超過 11 億美元。

Sperax

Jump Trading 的錢包地址現有 361 萬枚 SPA 持倉(但據 Reddit 網友發現的另一 Jump Trading 關聯地址中還有超過 3000 萬枚 SPA token)。

在本文所述多個 DeFi 項目中,Sperax 是最為獨特的一個。Sperax 致力于以原生混合 Stablecoin Sperax USD(USDs)為基礎,以 Sperax Synthetic Asset, Derivatives 等去中心化產品為應用場景,搭建全棧 DeFi 生態,這或許也是 Jump Trading 投資的理由之一。

Sperax 核心設計團隊由前 Terra 創始成員 Nicolas Andreoulis 和來自哈佛商學院的 Prof. Marco Di Maggio 教授組成(這兩位都是 Terra 創始成員,在離開 Terra 前設計了 UST,Anchor,Mirror 等 Terra 生態核心產品)。Sperax 所對標的 Terra 市值目前 170 億美金,Sperax 市值約為 2000 萬美金。Sperax 發行了當前市場上第一個生息混合型穩定幣(USDs),其特點之一 lin 是能為 minter 提供 passive interests income。這一項目被 Messari、Jump Trading、Alameda Research 和 Amber 等諸多機構所看好,Messari 稱贊其為「具有改變 Stablecoin 賽道的巨大潛力」的新一代 Stablecoin 項目。

Web 2.0 和中心化的巨頭已經在這個世界上存在太久了。通過打破以公司利益為中心的傳統商業模式,Web3 向我們展示了以社區為中心的規模經濟的可能性。這種合作精神及其相關的激勵機制能夠吸引到當今各個技術領域中最有才華與野心的開發者,他們將會開發出許許多多前所未有的項目。

正如深度作者 Ki Chong Tran 在此前發表于 Decrypt 的一篇文章中所說,Web 3.0 是「互聯網的下一次重大更迭,它有可能會幫助人們從如今主宰著網絡的中心化企業手中奪回控制權」。Jump Trading 在 Web3.0 領域也有所布局,從其持倉中,我們也很自然地發現了當下熱門 Web 3.0 項目的 token。

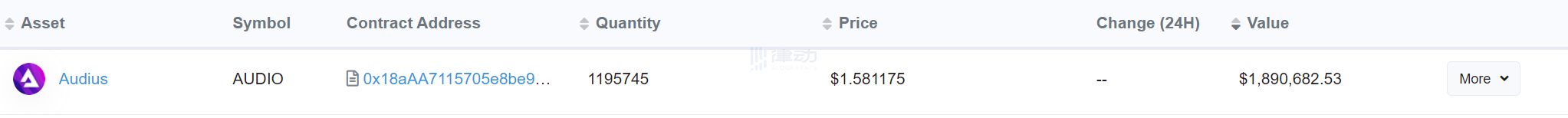

Audius

在 Web 3.0 的時代大潮下,總有一些領域會比其他領域更先進入 Web3.0 時代。去中心化的媒體音樂平臺 Audius 即是這一時代的先行者之一。Audius 致力于創建一個去中心化的和開源的流媒體音樂系統,由藝術家、粉絲和開發者控制。該公司主要幫助音樂制作人和藝術家直接與粉絲建立聯系,并通過自己的音樂作品獲得報酬,平臺不存在任何中間人。

數據顯示,音樂藝術家僅能作品的全部收入中獲得大約 12%的報酬,而對新藝術家或者小眾音樂家來說,沒有充足的支持,根本無法繼續創作。Audius 不僅希望「中間商不再賺差價」,而且平臺運營商的職責明確為僅限于音樂發現 / 托管并根據創作者和聽眾調整激勵措施,而非像 Spotify、Apple Music 一樣扮演傳統的發行角色。此前,Audius Music 還曾獲得蘋果應用商店官方推薦。

截至今日,Jump Trading 持有約 57 萬枚 AUDIO,價值約 189 萬美元。

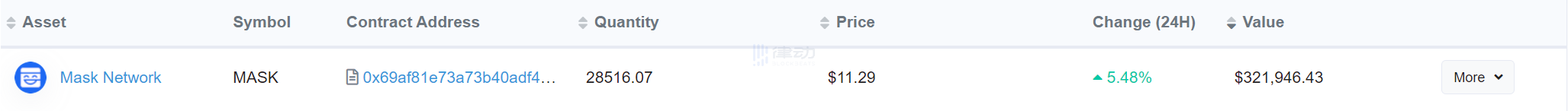

Mask

在 Web3.0 時代,如何將錢包地址和你的社交身份相綁定也顯得尤為重要,尤其是當我們在社交中更多的運用我們的 NFT 之后。Mask Network 早已憑借一款插件領跑 NFT 和 SocialFi 賽道,并搶灘布局了包括在 Twitter 上收發紅包、發布加密推文、展示并購買 NFT 等在內的多款功能。此外這一插件也集成了 CoinGecko 和 CoinMarketCap 等信息平臺、接入 Uniswap、SushiSwap 和 QuickSwap 等去中心化應用等。

而 Mask Network 在做的遠不止于此,除了年初上線在 Twitter 中識別展示 OpenSea 等平臺 NFT 功能外,Mask 最近還推出 NFT Gallery(NFT 墻)、 NFT Avatar(NFT 頭像)、NFT 紅包功能,同時還針對部分用戶推出了 NFT 頭像功能,甚至之后可能支持用 NFT 進行打怪,體驗類似于 QQ 寵物一樣酷炫的小精靈功能。

通過瀏覽器插件,Mask Network 通過一種更簡單的方式讓人們在 Web2.0 的平臺上更早的體驗 Web3.0 及元宇宙。截至今日,Jump Trading 持有約 2.9 萬枚 MASK,價值約 32 萬美元。

盡管 Jump Trading 的投資組合覆蓋多條賽道,但這些項目卻有共同的特質:對生態更友好、有望成為基礎設施、技術先進且愿景遠大,而這些投資也讓 Jump Trading 獲利頗豐。通過觀察其投資組合我們也不難發現,Jump Trading 更偏愛有望成為加密基礎設施的宏偉項目。

Jump Trading 的這一投資策略我們也能在其他的項目上看到:今年 9 月,Jump Capital 投資了 Eden Network。截至目前,Eden 算力已占到了 Ethereum 全網算力的 50% 以上。Jump Capital 參與建設了 Pyth 網絡,Pyth 正向鏈上輸出著包括合規證券交易平臺股票價格在內的多種數據。Jump Capital 作為初始代碼貢獻者的 Wormhole,已可實現跨異構鏈的完全通用型通信……

在 Jump Capital 的官網上,在最醒目的位置放著這樣一句話:「Jump Capital 正在向著建設下一代前沿加密基礎設施前進。」Jump Crypto 負責人 Kanav Kariya 曾撰文稱,「建造(to build)已成為團隊的戰斗口號:建造海底隧道和鐵路、建立社區、更深入地了解加密生態,并發掘系統設計和工程問題的寶庫。」

「Blockchain 已經開啟了令人難以置信的全新的資源協調模式,通過使互不信任的雙方之間的信任。他們使社區真正成為利益相關者。」而他們的目標,則是「幫助奠定鋪路石。」投資基礎設施,或許就是他們「鋪路」的方式。

首先,如果你是一個NFT圈內核心玩家,例如這兩天的OpenDAO空投一領就至少幾個億SOS那種,那么這篇文章你可以考慮略過;再者,如果你是一個純小白.

1900/1/1 0:00:00我們聽到了很多關于 ZK Rollups 如何被認為是通用智能合同系統的未來的討論。但基于我們從運行開放、安全、EVM 兼容的 L2 鏈中獲得的實踐經驗,且該 L2 鏈包含數百個 dapps、數.

1900/1/1 0:00:00早在一年之前,以太坊就出現了網絡擁堵和gas費用高昂的問題,那時候Layer 2的概念就一直在被提及.

1900/1/1 0:00:002021 陪著我們走過了三百多天,終于走到了它該落幕的時候。回望過去,我們猛然發現,這一年竟然發生了這么多值得銘記的事情.

1900/1/1 0:00:00整體仍在上行趨勢通道內運行,大方向趨勢并未改變,近期三角收斂,反彈均被下降趨勢線壓制,量能也是逐步萎縮,暫未看到強勢跡象,在未有效突破前,弱勢姿態還將持續一段時間,多點耐心等后市變盤.

1900/1/1 0:00:002021年對于加密市場是激蕩浮沉的一年。數據顯示,風險投資基金今年向加密貨幣投資了約300億美元,幾乎是2018年創紀錄的一年的四倍,并且向該行業注入的資金比以往所有年份的總和還多.

1900/1/1 0:00:00