BTC/HKD-0.14%

BTC/HKD-0.14% ETH/HKD-1.49%

ETH/HKD-1.49% LTC/HKD+1.22%

LTC/HKD+1.22% ADA/HKD-4.41%

ADA/HKD-4.41% SOL/HKD-2.66%

SOL/HKD-2.66% XRP/HKD-4.16%

XRP/HKD-4.16%Odaily星球日報譯者|Moni編者按:本文作者MattD’Souza是BlockwareSolutions公司首席執行官,他于2015、16年開始在加密貨幣行業進行投資,并與推出了數字貨幣對沖基金BlockchainOpportunityFund,他此前比較關注以太坊和Web3.0,目前主要專注于比特幣挖礦領域。

許多分析人士認為,比特幣價格基礎來自于礦工生產的收支平衡,但這種說法并不準確,因為有時隨著比特幣拋售,會讓價格加速接近礦工生產成本,所以比特幣其實一直存在持續的拋售壓力,這種拋壓主要來自于礦工。實際上是,比特幣價格支撐主要基于礦工投降和網絡算力凈減少,因此了解與比特幣礦工有關的價格博弈至關重要。礦工生產比特幣的成本主要來自電費,因為95%的礦工運營成本都是用電量,礦工需要比特幣能夠處于某一價位,這樣他們賺取的收入就會大于支付的電費,在這種情況下,支付最低電費的比特幣礦工就能賺到更多錢,而這就是比較優勢。我們將在本文中主要分析以下幾個問題:1、比特幣網絡誰是市場參與者,他們會如何影響比特幣的價格?剝離比特幣挖礦網絡的各個層。2、下一代比特幣礦機如何平衡競爭環境——礦工如何在挖礦游戲中始終拿到性價比最高的電費。3、打破神話–“礦工的價格底線就是比特幣的價格基礎”。4、2020年比特幣區塊獎勵減半對加密行業的影響——三連擊。5、挖礦難度:中本聰獨創的網絡穩定機制——了解其競爭力。6、礦工投降如何加速比特幣觸底。三種主要的比特幣市場參與者類型

1、投資基金——包括對沖基金、風險投資基金、家族投資機構和其他機構投資者。對于投資基金來說,他們幾乎完全采用“只做多”的投資策略,很少采用做空策略。機構投資者往往具有長期看漲的“偏見”。但是,他們有能力隨時退出自己的頭寸,而且可以充分評估市場,并在發現形勢不對之前離場。2、HODLers——這類參與者是那種尋求最大化其比特幣持有量的長期積累者。散戶投資者往往具有長期看漲的“偏見”,相比于投資基金,他們對價格波動的敏感性更低。但是,和投資基金一樣,HODLer們可以隨時退出全部頭寸并直接離場。3、礦工——這類參與者是比特幣網絡的骨干。相比于投資基金和Hodlers,礦工對比特幣的信念更為堅定,他們對行業也看得更為長遠。對礦工來說,他們投資的是具有長期生命周期的資產,這些資產即不能重新分配,也無法以公平的市場價格迅速清算。舉個例子,ASIC挖礦設備具有3年以上的生命周期,但只能用于開采基于SHA-256協議的加密貨幣。通常來說,比特幣采礦設備具有5年以上生命周期,礦機庫存需要重組,有時也會設計一下礦機冷卻設備。平均而言,將資金投入到比特幣挖礦設備、設施擴建,再加上電費支出,礦工需要18個月才能達到收支平衡。礦工是比特幣網絡上拋售壓力的主要推動力,只要是新發行的比特幣,肯定都來自于礦工,所以他們必須出售比特幣才能為挖礦業務的成本支出和運營支出提供資金。來自礦工的拋售壓力

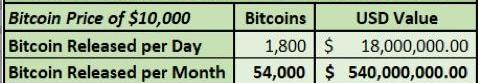

如上圖所示,現階段:每天大約有1,800個新比特幣被開采,如果比特幣交易價格為10,000美元,那么相當于最新釋放的比特幣供應量每天可以為礦工提供18,000,000美元。每月大約有54,000個新比特幣被開采,如果比特幣交易價格為10,000美元,那么相當于最新釋放的比特幣供應量每個月可以為礦工提供540,000,000美元。每年大約有657,000個新比特幣被開采,如果比特幣交易價格為10,000美元,那么相當于最新釋放的比特幣供應量每個月可以為礦工提供6,570,000,000美元。但是,比特幣礦工必須要出售很大一部分比特幣來支付電費,對于那些電費較高的礦工,就必須出售更多比特幣來支付電費成本,所以比特幣網絡上有很大一部分資本外流是由礦工推動的。下一代比特幣礦機如何如何平衡競爭環境

ZK-RaaS提供商Opside完成400萬美元種子輪融資:4月6日消息,ZK-RaaS(ZK-rollup-as-a-service)提供商 Opside 宣布完成 400 萬美元種子輪融資,本輪融資由 Web3.com Ventures 領投。種子輪資金將用于加速 Opside 的發展,擴大其團隊并擴大其運營規模。[2023/4/6 13:48:06]

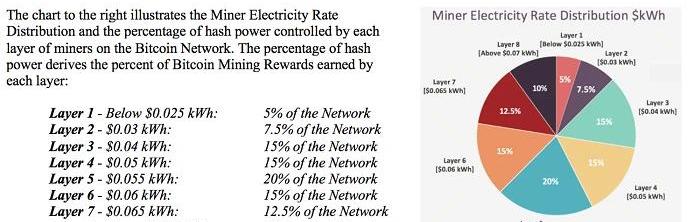

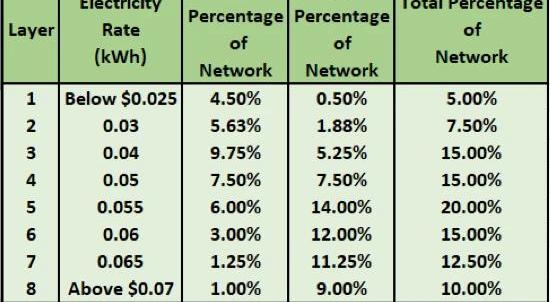

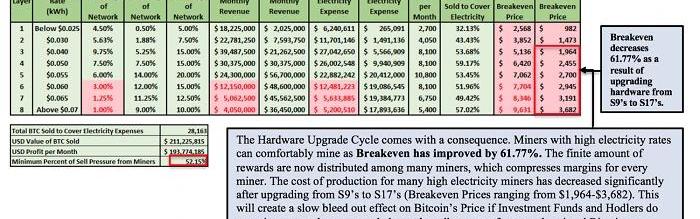

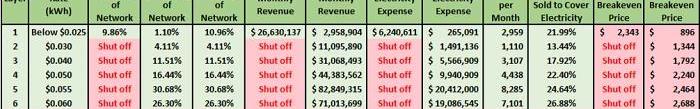

如上圖所示,為了更好地說明比特幣網絡上不同的礦工類型,我們將按照電費價格將比特幣礦工分成8個不同層級,具體如下:第1層:電費低于0.025美元/kWh,占到比特幣挖礦網絡內礦工數量的5%;第2層:電費為0.03美元/kWh,占到比特幣挖礦網絡內礦工數量的7.5%;第3層:電費為0.04美元/kWh,占到比特幣挖礦網絡內礦工數量的15%;第4層:電費為0.05美元/kWh,占到比特幣挖礦網絡內礦工數量的15%;第5層:電費為0.055美元/kWh,占到比特幣挖礦網絡內礦工數量的20%;第6層:電費為0.06美元/kWh,占到比特幣挖礦網絡內礦工數量的15%;第7層:電費為0.065美元/kWh,占到比特幣挖礦網絡內礦工數量的12.5%;第8層:電費高于0.065美元/kWh,占到比特幣挖礦網絡內礦工數量的10%。在過去的八個月中,由于下一代比特幣礦機發布,因此整個行業也發生了不少變化。與BitmainS913.5T相比,BitmainS17Pro50T雖然能耗高了50%,但是挖礦算力卻高出300%。部署一臺S17Pro50T礦機所擁有的算力,相當于部署了四臺S913.5T礦機。過去,第一層和第二層礦工在網絡算力中所占比例較高,而且他們需要支付的電費其實并不高,所以這類礦工并沒有太多意愿升級到新一代礦機。老一代S913.5T礦機使用了16nm芯片,而新款S17Pro50T使用的是7nm芯片,芯片創新升級讓耗電量大幅下降,每TH挖礦算力所消耗的電能瓦數少了許多,下一代礦機讓挖礦電費降低,將會給礦工帶來巨大的財務影響。另一方面,在電費相同的情況下,效率低下的老款礦機的劣勢則會顯現出來。對于第1層和第2層的礦工,通過升級舊款礦機來換取機會成本似乎并不劃算,因為對于處在這兩個層次的礦工來說,他們只需要與舊礦機保持競爭力即可,因為相比于和同行競爭,挖礦和“活下來”顯然更重要。但是,如果第3-8層的礦工都升級了下一代挖礦設備,此時第1層和第2層的礦工將會被迫升級——即將到來的比特幣“減半”將會觸發這件事。如下圖所示,一個處于第8層的礦工,如果運行S17礦機的話,能夠承受的關機價居然幣一個處于第2層使用S9礦工的關機價還要低。所以,一個處于第8層使用S17礦機的礦工能夠比一個身處在第2層使用S9礦機的礦工“活得時間更長”。

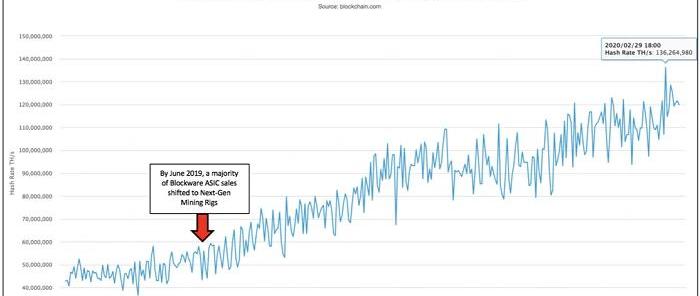

另一方面,隨著電費增加,為了獲取越來越有利的機會成本,礦工將會拋售儲備的比特幣,以獲取資金用于購買下一代挖礦設備。2019年5月,一些有遠見的礦工就已經預見到2020年區塊獎勵減半可能導致S9關機風險,因此在過去的八個月中,第3-8層的礦工積極引領了下一代挖礦設備硬件升級,而第1-2層的礦工則繼續使用舊款S9礦機。在下一代挖礦設備升級周期中,比特幣網絡算力可以提高80%,同時身處在第3-8層礦工擁有的算力比例也會得到進一步提升。

?英媒:Meta正在籌劃新一輪裁員:2月12日消息,Facebook母公司Meta推遲了多個團隊的預算案,因為該公司正在準備新一輪裁員。兩名熟悉情況的Meta員工稱,最近幾周,該公司對于預算和未來的員工數一直不明朗。對此,Meta沒有立即置評。(《金融時報》)[2023/2/12 12:01:44]

“有趣”的是,當前比特幣網絡的狀況似乎并沒有像環保主義者預測的那么糟糕,那些環保主義者曾聲稱當比特幣網絡算力超過某個特定值之后,能源便會過度消耗,但是隨著挖礦設備變得越來越高效,比特幣網絡算力所消耗的能源已經出現顯著下降。了解比特幣礦工的行為

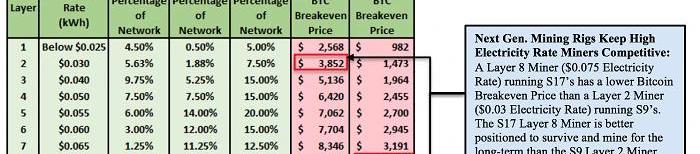

下面的分析將展示在不同電價下運營挖礦所獲得的利潤是如何驅動礦工拋壓。在挖礦難度的影響下,一些無利可圖的礦工可能會無奈選擇關機。我們提供了一種基于博弈論的模擬分析,可以說明各種情況下礦工的行為和決策。需要特別說明的是,我們的分析只是為了說明比特幣區塊獎勵減半前后處于特定價格水平對比特幣挖礦網絡的影響,而不是投資建議。對于這次模擬分析,我們假設每一層級內的所有比特幣礦工都使用單一的、平均kWh電費費率。這種分析方式比較簡單,可以估算出每個層級比特幣盈虧平衡價格闕值到來時礦機的“關機數量”。一旦礦工關機,就會形成瀑布效應,隨后的網絡難度調整幅度和幸存礦工的盈利能力都會得到進一步擴大。基于這些假設,該模型創建了一個“步驟圖”,這樣可以概念化地解釋說明情況,而且更順暢、更線性地反映實際應用。為了保持一致,本文在正式分析之前擬提前做出幾項聲明:1、比特大陸S17代幣下一代礦機,比特大陸S9代幣老一代礦機。目前,下一代礦機網絡算力和老一代礦機網絡算力分別占到比特幣全網算力的61.38%和38.63%。2、對于每一個層級中的礦工來說,電費假設是統一的,并且每一層中的所有礦工都給予平均電費費率。因此,在本文分析中,每一層級的礦工收支平衡成本均相等,而且假設當比特幣價格觸及“關機價”后所有礦機都會全部關閉。3、在分析過程中,沒有新的礦工加入網絡。4、每一個層級中的S17和S9礦機數量百分比將根據下表中的分布而變化:

在所有層級的礦工中,我們分析發現他們使用S17和S9礦機所占的網絡比例如下:第1層:S17礦機網絡占比為4.50%,S9礦機網絡占比為0.50%;第2層:S17礦機網絡占比為5.63%,S9礦機網絡占比為1.88%;第3層:S17礦機網絡占比為9.75%,S9礦機網絡占比為5.25%;第4層:S17礦機網絡占比為7.50%,S9礦機網絡占比為7.50%;第5層:S17礦機網絡占比為6.00%,S9礦機網絡占比為14.00%;第6層:S17礦機網絡占比為3.00%,S9礦機網絡占比為12.00%;第7層:S17礦機網絡占比為1.25%,S9礦機網絡占比為11.25%;第8層:S17礦機網絡占比為1.00%,S9礦機網絡占比為9.00%;總體而言,S17礦機使用比例為38.63%,S9礦機使用比例為61.38%。為什么我們對這次分析結果充滿信心?主要有以下四個原因:1、BlockwareSolutions,LLC公司是北美地區最大的比特幣礦機分銷商之一,而且在以下地區擁有客戶與合作伙伴:美國、加拿大、墨西哥、委內瑞拉、巴拉圭、南非、冰島、瑞典、挪威、不列顛哥倫比亞省、德國、東歐、哈薩克斯坦、俄羅斯、阿聯酋、伊朗、蒙古、中國、日本和澳大利亞。該公司可以觸及的用戶群范圍很廣,包括:客戶群、戰略合作伙伴、業務伙伴,他們所擁有得算力占到比特幣全網算力的20%以上。2、我們與頂級礦池和全球最大的ASIC礦機制造商舉行了作會議并進行了同行評審,以深入了解每個地區的算力百分比、電價和挖礦設備型號分布情況。3、我們參觀了中國成都超過30兆瓦的比特幣礦場,以及紐約州北部和西北太平洋豐水地區的比特幣礦場運營。4、我們在中國四川省、委內瑞拉、哈薩克斯坦、西得克薩斯州、紐約州北部和西北太平洋地區的客戶和合作伙伴都擁有sub3c電力,但大多數都使用舊式礦機來挖掘比特幣。由于當地電費價格較低,他們沒有動力升級到下一代礦機,升級到更高效的礦機可能短時間內無法獲得預期收益,而且目前似乎也無法百分比證明升級到下一代礦機具有合理的成本效益。比特幣達到10,000美元:每一層級的礦工都能“健康”盈利

數據:目前各交易所的FTT U本位合約資金費率均為負值:11月7日消息,據Coinglass數據顯示,目前各交易所的FTT U本位合約資金費率均為負值,市場總體對FTT持看空態度。[2022/11/7 12:27:01]

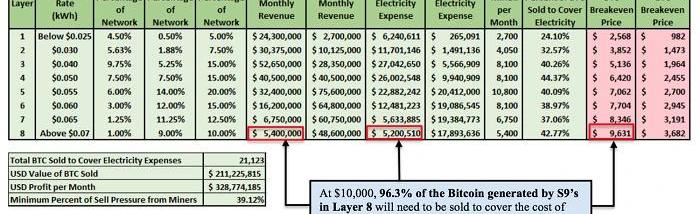

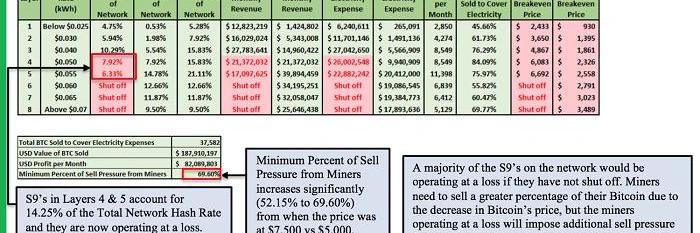

當比特幣的交易價格為10,000美元時,每個礦工層都能享受到可觀的利潤,特別是S17礦機。但是,對于身處在第8層礦工來說,1萬美元可能接近于S9礦機的關機價。因為即便比特幣價格達到10,000美元,身處在第8層中的礦工需要出售挖掘出的96.3%比特幣來支付電費。

根據上述情況,總體來看,比特幣礦工每月必須至少出售全部開采比特幣的39.12%來支付電費。這意味著投資基金和Hodlers每月流入到比特幣市場中的資金必須達到211,225,815美元,這樣才能為比特幣市場注入法定貨幣以匹配礦工的運營成本,礦工賣壓是一致的,而投資基金和HODLers向加密貨幣市場投入新資金則是由情緒驅動的,并且會根據不同市場周期階段變化而變化。比特幣達到7,500美元:打破神話——“礦工可以接受的價格底線”

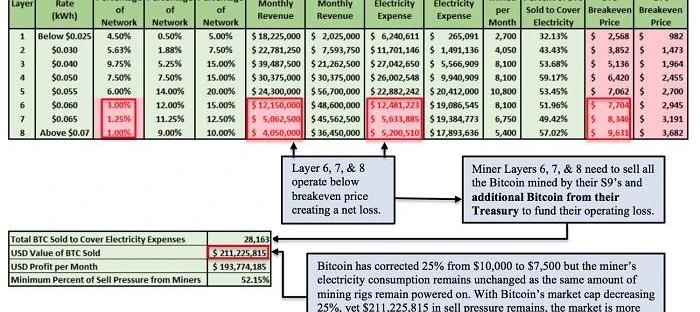

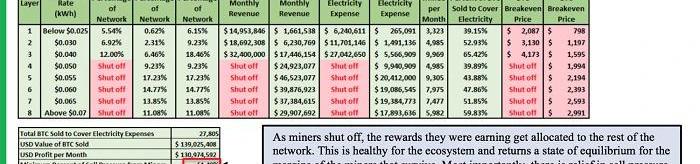

隨著比特幣價格的下跌,礦工的利潤也會被壓縮,這將迫使他們出售更大比例的比特幣來獲取法定貨幣以支付電費。對于第6、7和8層的礦工,如果他們使用S9礦機挖礦會有什么結果呢?隨著比特幣價格接近并突破礦工收支平衡價格,礦工將會處于虧損狀態,他們必須出售所有開采的比特幣,甚至還需要出售儲備比特幣來支付電費,這意味著市場上除了有新開采的比特幣被出售之外,還會有額外賣壓——價格支撐的反面。

了解實際運營結果與“紙面”運營結果

許多人認為,當比特幣價格觸及礦工收支平衡點時,他們只要關機就能確保永遠不會虧損——這是一個嚴重的誤解。合約義務、以及糟糕的資金管理經常會讓礦工虧損經營,這些其他因素也會迫使礦工出售更多比特幣,而不是僅出售自己開采的比特幣,而這些額外出售的比特幣也會給市場帶來額外賣壓:1、礦工有可能與公用事業公司談判達成降低電費的合同,但這些優惠的電費取決于雙方約定的最低用電量閾值,這意味著礦工必須滿足一定的用電量才能拿到更便宜的電費。在這種情況下,一些礦工會在某段時間內發現自己處于虧損狀態,但他們又不得不繼續開采比特幣以滿足最低用電量要求,否則他們會因為違約而無法獲得長期的價格優惠。所以,礦工不可能在無利可圖的時候直接關機一周或一個月并等待比特幣反彈,他們必須按照月公共事業公司簽署的合同持續運轉設備。2、許多礦工會將自己的挖礦設備運往托管設施,并與挖礦托管服務提供商簽訂合同,這些托管合同會按照每臺采礦設備每月固定的費用,一般鎖定期會在1年至2年。如果礦工沒有按月支付這些款項,那么挖礦托管服務提供商將會依照合同沒收挖礦設備。在這種情況下,許多礦工寧可選擇在幾個月虧損期內繼續挖礦,而不會冒失去昂貴挖礦設備的巨大風險去選擇違約。3、礦工變成投機者。礦工也是人,因此也會受到人性心理的影響。許多礦工試圖對出售比特幣的時間和數量進行規范,并實施一些約束準則,他們可能希望在挖掘出比特幣之后的每周、每月出售所有比特幣,或是僅賣出足以支付電費費用的比特幣。但不幸的是,一些比特幣礦工可能更傾向于變成投機者。我們與加密貨幣行業里最大的一家場外交易服務提供商分享了分析結果,在2019年9月,一些場外交易服務提供商的礦工客戶偏離了他么預定的拋售清算計劃,而是在7月和8月期間選擇繼續持有自己挖掘出的比特幣——因為他們認為比特幣行情可能會持續向好。然而比特幣價格在2019年6月下旬的價格其實就是當年頂峰,之后這些礦工不得不在9月和10月下旬以低得多的價格拋售比特幣,這樣的情況加速了比特幣拋售,因為清算的比特幣不僅限于新開采的比特幣,還有庫存,結果就帶來了額外的拋售壓力。總結:當比特幣價格為10,000美元時,礦工僅需出售每月新開采比特幣總量的39.12%,就能滿足電費支出。一旦比特幣價格跌至7,500美元,所有礦工的利潤率都會下降,尤其是在第6、7、8層中使用S9礦機挖礦的礦工不得不虧損經營。結果就是,礦工必須出手每月新開采比特幣總量的53.18%,才能滿足電費支出。礦工投降路線圖

Aptos生態NFT市場Souffl3宣布與Blocto達成合作:8月17日消息,Aptos 生態 NFT 市場 Souffl3 宣布與跨鏈智能合約錢包 Blocto 達成合作。[2022/8/17 12:32:02]

礦工投降周期可能會經歷以下六個環節:1、比特幣價格觸及礦機關機價,礦工利潤被壓縮,因為他們不得不出售自己挖出的大部分比特幣,這會給整個網絡帶來更多賣壓。2、比特幣價格跌破礦機關機價,此時礦工不得不在虧損狀況下運營。3、礦工必須賣掉他們挖出的全部比特幣,同時還要拋售自己的庫存,這樣才能支付電費,這意味著除了新挖出的比特幣之外,還創造了額外賣壓。4、這種額外賣壓會加速比特幣拋售,同時也會持續下去,直到礦工投降。運營效率低下的礦工會賣光自己所有的比特幣,然后破產。5、一旦破產/投降,那些運營效率低下的礦工就不得不選擇關機,比特幣網絡算力就會降低,此時就會觸發比特幣挖礦難度調整。6、比特幣網絡會重新部署一個有利的難度調整,那些低效率礦工挖出的比特幣會分配到幸存下來的礦工。對于幸存下來的礦工而言,他們獲得了更健康的利潤,賣壓也有所降低,更創造了一個更健康的比特幣市場價格環境。比特幣價格為7,500美元–在減半之前

許多效率低下的舊款礦機仍在挖掘比特幣,這些礦工向比特幣施加了的拋售壓力最大,因為他們不得不出售大部分挖掘出的比特幣以支付電費成本。另外,在第3-8層運行S9礦工的收支平衡價格也是最高的,而這些礦工也代表了當前挖礦網絡中的壓力點,很可能會對比特幣價格造成下行壓力。

比特幣價格為5,000美元–在減半之前

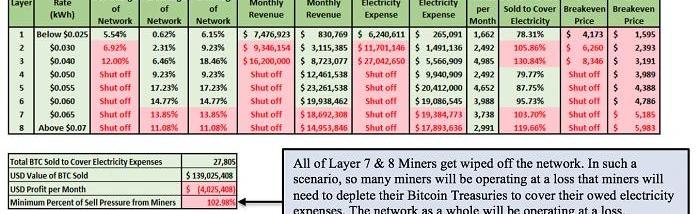

在比特幣繼續下跌至5,000美元的情況下,第6、7和8層運營S9礦機的礦工將不得不選擇關機。不過這種情況可以帶來有利的比特幣挖礦難度調整,所有幸存下來的礦工的收支平衡價格都會有所提高提高。然而,盡管比特幣挖礦難度調整可以給幸存下來的礦工帶來好處,但當比特幣價格降低至5,000美元時,在第4層和第5層使用S9礦機挖礦的礦工仍會虧損。位于第4層和第5層使用S9礦機挖礦的礦工代表了比特幣挖礦網絡中的新壓力點,這給比特幣價格帶來了更大的脆弱性。這些使用S9礦機挖礦的礦工將遵循之前討論的礦工投降路線圖:他們將不得不拋售比特幣庫存來支付電費,直到他們破產并被迫關閉業務運營為止——這會導致比特幣賣壓進一步增加,只有當這些礦工關機,賣壓才會得到緩解。

比特幣價格為5,000美元–在低效率的礦機關機后

在虧損持續了足夠長的時間后,在第4層和第5層運行S9礦機的礦工不得不關機——這次比特幣挖礦難度會進行調整,對于那些幸存下來的礦工來說,難度調整將會變得有利。當比特幣價格為5,000美元時,在第4層和第5層中關閉的S9礦機算力會占到全網總算力的14.5%。這意味著在那些低效率的礦機關機之后,之前第4層和第5層通過S9礦機挖掘出的比特幣總量中,有14.5%將會重新分配給幸存的礦工——這種重新分配將提高幸存礦工的收支平衡價格和利潤率,并減輕比特幣賣壓。此時,新開采出的比特幣將由效率更高的礦工獲得并不斷累積,這些礦工賣壓最低百分比也會從69.60%降低至51.49%。

Developer DAO已開放治理代幣CODE空投查詢頁面:8月4日消息,開發者社區Developer DAO已開放治理代幣CODE空投查詢頁面,或即將開放空投申領。快照已于北京時間2021年11月14日15:41:06完成。

CODE總量共計1000萬枚,其中25%(250萬枚)將分發給滿足以下要求的DAO成員:在區塊高度13612670之前持有指定NFT,在Season 0之前參與早期Snapshot提案投票以及擁有指定POAP的成員。總量的10%(100萬枚)分發給早期貢獻者,即幫助建立DAO并做出卓越貢獻的活躍社區成員。[2022/8/4 5:23:28]

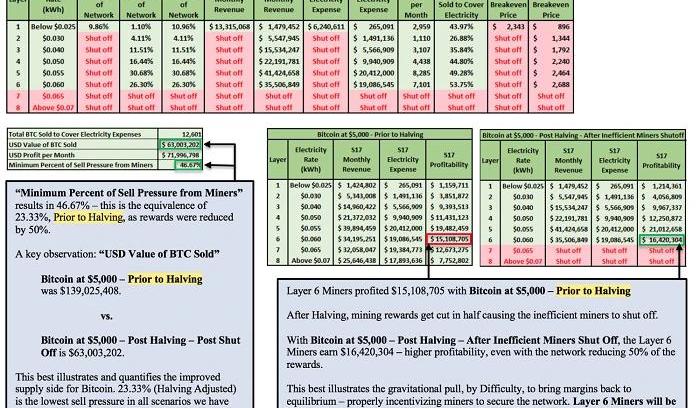

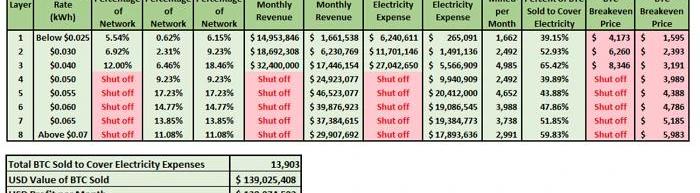

比特幣價格為5,000美元–在減半之后

在這種情況中,我們假設把區塊獎勵減半之后的比特幣價格定為5,000美元,此時比特幣網絡將進行一次健康的清理,使比特幣的最佳倉位再次達到新高。2020年5月,比特幣區塊獎勵將減半,這意味著發放給礦工的比特幣獎勵會減少50%,而且以比特幣計價的礦工收入也會減少50%。為了穩定挖礦利潤,比特幣價格必須上漲,這樣礦工才能獲得與此前相同的挖礦收入——比特幣價格上漲對礦工來說非常重要,否則礦工可能無法為支付電費提供足夠的資金。由于所有在2.5c層以上運行的所有S9礦機都將在虧損狀態下運行,同時6.5c以上運行的所有S17礦機也將在虧損狀態下,因此礦工將面臨巨大損失,直至關機。

比特幣價格為5,000美元–在減半之后-低效礦工關機之后

想要深入了解基于礦工利潤率的挖礦難度為何能發揮如此巨大的作用?你可能不得不要佩服中本聰設計的這套比特幣網絡穩定機制:如果在區塊獎勵減半后的2-4個月內比特幣依然保持在較低的價格水平,那么許多虧損的礦工將被迫關閉業務運營。在所有處于虧損狀態的礦工關閉后,幸存的礦工將獲得大幅利潤,拋壓也會有所減輕。在這段時間里,我們可能會目睹短期網絡混亂,不過一旦效率低下的礦工關閉運營,比特幣挖礦難度調整將會進行調整,網絡也會逐漸恢復穩定。比特幣挖礦難度:比特幣協議具有自我糾正機制,該機制可以穩定挖礦網絡的利潤率,以確保為礦工提供繼續保護網絡的動力。礦工是比特幣區塊鏈的骨干和安全層。挖礦難度機制可以確保有效的礦工獲得激勵并發揮作用——在比特幣挖礦方面,這是最被低估且鮮為人知的現象之一。如果比特幣挖礦網絡經歷了利潤壓縮,那么效率最低的礦工將會被逐層淘汰。隨著效率低下的礦工關閉業務運營,比特幣網絡就需要更多時間來挖掘區塊,因為網絡算力變少了,此時幸存下來的礦工就需要花費更長時間來處理網絡上的計算、驗證交易并出塊。如果在10分鐘內比特幣網絡沒有完成計算、驗證交易,之后就會有一個有利的挖礦難度調整。之前關閉運營的礦工所獲得的區塊獎勵份額,現在將會分配給依然留在比特幣網絡上挖礦的礦工。挖礦難度調整是一種對比特幣網絡非常有利的機制,這個過程也會持續進行,直到挖礦利潤率恢復正常。對于礦工來說,挖掘與生存能力息息相關。比特幣挖礦難度調整將減少比特幣價格更正對礦工的影響,繼而讓礦工能夠持續高效運營,并確保自己可以活下去。

2020年比特幣區塊獎勵減半對加密行業的影響——“三連擊”

1、區塊獎勵減半—改善供應側的經濟機制現在,許多市場參與者都在猜測比特幣的未來,幾乎可以肯定的是,到2020年5月中旬,由于新發行的區塊獎勵減半,對比特幣的50%潛在賣壓將被消除。減少50%的供應量將適度減少比特幣供應量,因為這完全由比特幣協議的代碼所決定的,也是比特幣價格的積極催化劑。2、由于比特幣區塊獎勵減半給市場帶來積極情緒,需求側經濟將有所改善經濟學家可能會說,比特幣一文不值,因為比特幣價格當前波動太大,無法成為有效的價值存儲,而且比特幣交易速度處理太慢,也不足以成為有效的支付平臺。比特幣極端主義者則認為比特幣就是數字黃金,因為比特幣具有稀缺性。但最終,只有市場能決定比特幣的價格。從歷史上看,只要比特幣進入區塊獎勵減半周期,總會持續上升/牛市趨勢。對于大多數加密貨幣市場參與者來說,他們可以深刻理解這一歷史趨勢。不過,有些人認為比特幣減半已計入價格,但除非你能與大多數市場參與者確認他們已經部署了現金頭寸并達到目標價格,否則這種說法是無法證明的。事實上,大多數市場參與者可能會有不同意見,他們都持有一定數量的現金頭寸,每個人都會想到比特幣區塊獎勵減半所帶來的市場反應,而且也會在需求方面產生積極情緒,而這種心理上的積極情緒將進一步提升市場參與者的心理預期,并準備部署更多現金頭寸,進一步推動市場上升走勢。每個人都看到比特幣區塊減半即將到來,每個人都擔心自己會在某個時候錯過比特幣價格大幅反彈——而這,其實也是為什么比特幣比其他任何資產擁有更多的HODLer的原因。HODLer們寧可再次被“毀滅”,也不愿錯過一次“暴富”的機會。比特幣也是一個市場,而市場是由人類心理驅動的。在比特幣區塊獎勵減半之前,市場參與者的人類心理都傾向于看漲,所以會在比特幣需求方面產生積極的看漲情緒。3、通過債務來抓住比特幣區塊獎勵減半帶來的“賺錢”機會在比特幣網絡經歷了重大或持續但有利的挖礦難度調整之后,價格已經觸底的比特幣可能會出現反彈,這是因為新開采的比特幣現在由擁有健康資產負債表的那些最高效礦工所持有、分發和積累。幸存下來的礦工所收到的比特幣的數量與分配給已關閉礦工的比特幣數量成正比,而這種難得的、有利可圖的機會會讓幸存下來的礦工積累大量比特幣。一種新的刺激手段正在迅速被許多市場參與者所接受,即:通過中心化借貸方和去中心化貸款平臺,礦工可以通過抵押其開采的比特幣來獲取債務,以換取現金或穩定幣。現在,礦工可以持有其比特幣而不必出售比特幣,但仍可以獲得現金來支付電費、匹配合同、購買更多挖礦設備、或是進一步擴建挖礦基礎設施。這種刺激手段也降低了來自比特幣網絡本身的賣壓,我們認為這將是推動比特幣價格上漲的重要催化劑。當更多的比特幣被“強手”所積累,更多比特幣可能會被長期持有,繼而可以抵消從網絡中供應量減少帶來的影響。那些經驗豐富的礦工以前曾目睹過礦工投降,導致資產負債表上有大量的比特幣,因為當許多人認為價格較低時,他們反而選擇繼續持有比特幣。市場上的債務將成為擁有大量比特幣的礦工在價格調整期間持有其比特幣的另一種工具,這將減輕賣壓并加速底部修正。盡管這可能是刺激比特幣價格上漲的源頭,但如何結束該機制仍需謹慎,因為在過度投機的情況下,債務通常會在不利狀況下被終止。結合以上三種力量,人們可以預期,隨著比特幣供給和需求方面的經濟狀況得到根本性改善,將會產生強大的乘數效應,而這也是人們覺得區塊獎勵減半會導致比特幣價格上漲的原因所在。比特幣上漲至7,500美元–減半后–礦工投降如何加速價格觸底

在礦工關機后,新開采出來的比特幣將會被分配給效率最高的礦工,這將使比特幣市場的拋售壓力降低到最小,因為此時比特幣的價格會遠高于礦工的收支平衡價格。就像當比特幣拋售會導致礦工關機一樣,當比特幣價格反彈礦工也會重新開機。有部分礦工可能會因為電費、托管費、或是土地租賃費等因素晚開機幾個月,這也會使得比特幣價格更容易上漲,繼而導致幸存下來的礦工獲得更豐厚的利潤,他們只需出售很小一部分挖出的比特幣,就能支付電力成本。

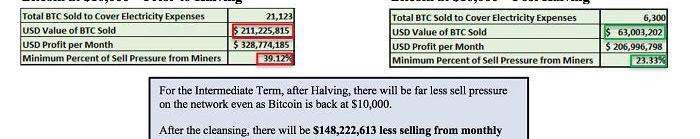

如上圖所示,當比特幣價格達到7,500美元時,比特幣礦工的賣壓最小百分比將會46.67%減少到31.11%。實際上,關機的礦工并不能在比特幣價格上漲的時候同步開機,這類似于價格下跌且虧損運營的礦工無法立即關機一樣。當比特幣挖礦難度出現大幅調整之后,比特幣價格會出現上漲,調整后的挖礦難度可以為那些高效的礦工創造一個更為有利的市場環境,這些礦工無需關機即可積累更大份額的比特幣。比特幣上漲至10,000美元–減半后–礦工投降如何加速價格觸底

效率低下的礦工無法及時重啟礦機,這種狀況會導致新開采出來的比特幣獎勵被那些高效礦工拿走,因此新開采的比特幣拋售壓力也會被持續降到最低。以比特幣價格在10,000美元為例,此時礦工的賣壓最低百分比會降至23.33%。

在下面這張圖表中,你可以看到當比特幣價格在10,000美元時,比特幣減半之前和之后的比較。你會發現,減半之前礦工需要拋售21,123BTC才能覆蓋電費支出,而減半之后需要拋售的比特幣數量為6,300BTC,這可以很好地說明通過移除效率低下礦工、并減少比特幣網絡潛在拋售壓力能夠實現更健康的比特幣挖礦環境。

周期重復:比特幣價格為10,000美元–減半后–挖礦難度調整后反彈

在比特幣價格上漲了足夠長時間之后,低效率的礦工們終于可以重新開啟礦機。隨著爭奪相同數量比特幣的礦工數量變得越來越多,比特幣挖礦難度會再次進行調整,并調整到對礦工不利的難度,這也會導致礦工的最低拋售壓力百分比從23.33%增加到51.49%。另外,從下圖中你也會看出,隨著比特幣挖礦難度重新調整,在第4層到第8層使用S9礦機的礦工會被迫關機。

這是比特幣挖礦難度“牽引力”的一個很好例子,除了我們看到由于礦工加入網絡而對挖礦難度進行不利調整而導致利潤壓縮之外,比特幣挖礦難度其實還穩定了整個挖礦網絡,并提供足夠的動力來維護比特幣安全。隨著時間的流逝,盡管比特幣價格會出現劇烈波動,但利潤率仍能以讓忠誠、高效的礦工始終保持盈利。最終,比特幣挖礦難度將“消滅”那些效率低下的挖礦實體,但是當比特幣價格重新大幅升值時,即使是效率低下的礦工也可以享受到利潤帶來的福祉。對于即將到來的比特幣減半,有些人會感到擔憂,但是如果您了解礦工心理、以及礦工和挖礦難度之間博弈是如何推動挖礦行為的,那么無論是在減半前、還是在減半后,高效的礦工都應該歡迎減半。即便是6.3c層以下的礦工,只要使用效率最高的挖礦設備也可以生存下去。比特幣本身會受到礦工的拋售壓力,價格也會因此出現下跌。減半之后,用于抵消礦工拋售壓力所需的法定貨幣量會變得更少。在這種情況下,只要向比特幣系統中注入足夠的法定貨幣就能足以實現比特幣價格長期升值,投資基金和HODLer們也更有能力應對價格下行壓力。

幣圈有一個很常見的觀點:那些正在遭受嚴重的通貨膨脹、法幣超額貶值的國家,對比特幣有著巨大的需求。很多人對此深信不疑,委內瑞拉、阿根廷、尼日利亞、津巴布韋等國的變化常常被用來佐證這個觀點.

1900/1/1 0:00:00還有五個小時左右,比特幣就要迎來四年一度的減半了。這一次減半后,年化通脹率會降到1.7%左右。很多人預測減半之后,比特幣價格將會出現暴跌,進而導致礦業的死亡螺旋,你會堅持醒著目睹減半這一刻地到來.

1900/1/1 0:00:00區塊鏈技術發展到今天,其顛覆性潛力吸引各大傳統IT、互聯網頭部公司紛紛入場,找尋新的方向。它們在區塊鏈領域的布局,也很大程度上引領了區塊鏈產業的發展方向,其中主要包括基礎技術、企業服務和垂直應用.

1900/1/1 0:00:00編者按:本文來自Unitimes,作者:NickChong,編譯者:Unitimes_David,星球日報經授權發布.

1900/1/1 0:00:00撰文|劉議駿、陳藝鑫編輯|花先生dForce2500萬美元失而復得?北京時間4月19日,dForce的去中心化借貸協議Lendf.Me遭到黑客攻擊,價值約兩千五百萬美金的加密數字資產被黑客盜走.

1900/1/1 0:00:00今天我們繼續了解利弗莫爾的一段投資經歷,這段經歷就是1907年美國金融危機時,利弗莫爾做空美國股市。20世紀初的美國經濟,正處于新一輪的迅速上升期,美國經濟的大繁榮,讓企業對資本的需求如饑似渴.

1900/1/1 0:00:00