BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+0.3%

ETH/HKD+0.3% LTC/HKD-0.67%

LTC/HKD-0.67% ADA/HKD-0.07%

ADA/HKD-0.07% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD-0.06%

XRP/HKD-0.06%本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念,從0開始學習DeFi知識系列文章將會對當前的以太坊主流DeFi項目進行評述,同時對比EOS生態的DeFi項目此系列文章不構成任何投資建議目錄簡單介紹MakerDao機制介紹MakerDao對于以太坊DeFi的重要意義用戶從MakerDao的哪里能賺錢引出EOS上的穩定幣項目,并做出對比,暢想未來用處資源鏈接九層之臺,起于累土1.一句話理解

MakerDao是以太坊上最大的去中心化穩定幣生成平臺,它從單一的ETH作為抵押物已經發展成為支持ETH/BAT/USDC/WBTC四個幣種作為抵押物的產品,其穩定幣DAI已成為以太坊DeFi的基石,同時MakerDao整個治理體系由平臺幣MKR持有人控制。接下來內容大約需要15分鐘閱讀,內容較長,知識性東西相對枯燥,請耐心并帶著即將學到新知識的快樂去讀。如果不想知道以太坊MakerDao細節,那可以直接先拉到最上面點擊,然后拉到最下面點個,等我下一篇關于EOS穩定幣的文章。2.專業名詞解釋

再學習之前,我們會講解幾大名詞,這些名詞都是DeFi行業的基本名詞,在其他DeFi項目也會經常出現,一次學會,長久受用。DAI:MakerDao系統鑄造的穩定幣,只有當用戶抵押資產時才會鑄造,用戶還回DAI后系統即銷毀。穩定費:穩定費可以簡單理解為用戶借款利息。MakerDao系統的穩定費目前在多代幣抵押系統中只可以用DAI作為唯一的支付代幣。而穩定費率=全局基礎費率+該品種溢價費率,單個品種的溢價費率又由MKR持有人通過投票共同決定。WETH:當前以太坊的主網代幣ETH不能直接跟以太坊ERC-20的代幣互換操作,需要先將用戶存入的ETH轉化為ERC-20格式的WETH代幣,剛性兌付,1ETH:1WETH。WBTC:機構用戶通過Coinlist將BTC1:1鑄成WBTC,然后普通用戶在Kyber、DDEX等地方使用ETH、DAI或者USDT換。CollateralizedDebtPositions:債倉舊名,或者說是擔保債倉。也是用戶通過抵押資產與MakerDAO系統進行借貸的唯一智能合約。用戶看到的CDP是一份詳細的該筆債務有關的抵押率/爆倉價等等內容。同時在目前的系統中,債倉代號改為Vault,官方稱之為金庫。清算比率:當抵押資產和借出資產的比率小于這個數值時將發生清算,MakerDao目前針對不同資產要求的清算比率不同。清算比率也稱為清算線。清算罰金:當發生清算時,用戶抵押資產會被扣除一定比率,當做是發生清算的懲罰。越少的清算發生會保證系統足夠穩定,清算懲罰能讓借貸者選擇合適的抵押比率。單代幣抵押系統):MakerDao在2019年11月之前的版本,只支持抵押ETH作為抵押物。單代幣系統中的穩定費用MKR支付。2019年11月之后單代幣系統并未直接關閉,由其產生的穩定幣稱為SAI。在未來可能會由MKR持有者討論何時對SCD系統通過EmergencyShutdown的方式進行關閉清算。SCD具體關閉日期已經確定:4月24日至5月10日為寬限期,幫助CDP持有者遷移到MCD;5月10日至11日,撤空遷移合約中的流動性;5月12日執行關閉。因為穩定費支付在多代幣系統僅允許用DAI,要求單代幣系統債務在遷移時錢包內必須有足夠的MKR支付單代幣系統中產生的穩定費。多代幣抵押系統):MakerDao在2019年11月升級了系統,支持多代幣抵押,目前支持ETH/BAT/USDC/WBTC。

dYdX 基金會CEO:中心化交易所將成為 DeFi 的門戶:金色財經報道,dYdX 基金會CEO Charles d'Haussy在法國巴黎舉行的EthCC會議中表示,不認為中心化交易所是dXdY的競爭對手,中心化交易所將成為DeFi的門戶。dYdX 協議最近推出了其最新版本v4的公共測試網,Charles表示,可以想象這樣一個世界:一個擁有 KYC(了解你的客戶)和客戶風險概況的中心化實體將提供內部現貨交易,也許他們將為客戶提供比DeFi更好的體驗,通過更簡單的集成和從中心化交易所到 DeFi 的連接。[2023/7/19 11:03:22]

SAI:在2019年11月升級之后,MakerDao系統下,通過SCD即單代幣抵押系統生成的穩定幣叫做SAI,只有多代幣抵押系統生成的穩定幣才是DAI。DSR:MakerDao系統目前允許用戶生成DAI后存回系統生息,當前年化利息率為0%。3.MakerDao簡介

之所以取簡介,是因為MakerDao雖然就是一個用戶抵押資產生成穩定幣的系統,但實際上它的內涵極為豐富,包括如治理、清算、預言機、穩定幣價格穩定方式等等,本文無法一篇寫完,只能寫一些我認為讀者需要了解的內容。我個人理解,MakerDao整個體系可以分為五個角色,十大模塊。五個角色:借貸用戶、拍賣/套利用戶、預言機喂價節點、MKR持有人、平臺開發者。十大模塊:核心模塊、抵押模塊、DAI模塊、穩定幣系統穩定模塊、預言機模塊、MKR模塊、治理模塊、利率模塊、代理模塊、緊急關閉模塊。后面行文將按照五個角色和十個模塊的釋義來進行。3.1五個角色

Aptos推出Move V1.3,簡化跨不同資產的資源管理和降低Gas成本:5月23日消息,Aptos宣布發布Move V1.3,針對Move Objects,該框架簡化了跨不同資產的資源管理,開發人員現在可以使用獨立于帳戶的全局存儲來訪問和管理異構資產。Aptos表示,這大大簡化了開發復雜性,并在可組合性、所有權管理、每個帳戶多個資源、事件跟蹤、安全權限和持久存儲方面解鎖了新的可能性。此外,Aptos稱,Gas方面Aptos上90%的交易的Gas減少了10倍以上,執行Gas使用量降低了100倍。多簽賬戶(Multisig Account)v2方面,新的多重簽名賬戶提供比原多重簽名賬戶設計更透明的功能。Multi-ed25519身份驗證密鑰可改善密鑰托管和資產安全性,顯著改善資金管理和智能合約管理。[2023/5/23 15:21:03]

3.1.1借貸用戶第一步:抵押資產創造一個Vault債倉。其實在法律上來講,這個行為應該稱為質押,抵押是不轉變對抵押物的占管形態,由抵押人對抵押物進行保管。質押是對抵押物占管形態發生了交接。所以更確切地說,我們行業所說的抵押借貸都是質押借貸。第二步:生成DAI。通過以抵押的資產生成DAI。此時生成的DAI可自由轉移。第三步:償還DAI債務,并用DAI支付穩定費,意味著你要償還比生成時更多的DAI,可以通過二級市場購買。第四步:將抵押物全部或部分取出,完成一次借款。當然,這里在第三步之前,有可能由于抵押物價值快速下降,該筆借貸已經達到了清算線,導致用戶抵押資產變成Unsafe,直接進入了清算拍賣程序,清算拍賣程序將自動進行,用戶在清算完成后如果資產還有剩余,則可將這部分資產提走,進入清算程序的訂單,其借出的DAI無需還款。清算拍賣流程的出現主要是以太坊鏈上喂價可能出現與市價不同的產物。擔保物排賣流程,首先,會讓競拍商對抵押物進行競標,分為兩個階段。第一階段,投標者出價DAI來競拍固定數量的抵押物。如果,競標出價的DAI足夠覆蓋債倉義務和清算罰金,則會開始第二階段反向拍賣,即慢慢出賣抵押物,這一階段要求清算商出價時使用固定數量的DAI去買盡可能少的抵押物,出價順序是一個逐漸下降的過程。這樣可以保證系統盡可能少地賣出用戶的抵押物。拍賣完后剩余抵押物將退還用戶。拍賣到的DAI資金進入Maker緩沖池當抵押物拍賣這一過程中,籌集的DAI數量并沒能覆蓋該金庫的所有債務時,這部分赤字會被轉入協議債務成為協議的債務。由Maker緩沖池這樣一個資金池的DAI對這部分缺口進行代償。當Maker緩沖池資金池的DAI不夠償還時,系統將會進行債務拍賣。MKR鑄造并拍賣籌集DAI進行償還。這樣就能完成最后的清算,相當于,MKR持有人是整個系統的最后買單者。當來自抵押物拍賣和收取穩定費的產生的收入DAI,進入到Maker緩沖池時,Maker緩沖池會有一個容量上限,該上限由MKR持有人設定,超過該上限的DAI將通過SurplusAuction,即剩余拍賣,來售出。SurplusAuction拍賣過程是,固定每次賣出DAI數量,按照購買這些DAI的MKR數量逐漸下降作為拍賣過程。SurplusAuction拍賣所得的MKR將銷毀,形成MKR通縮機制。讀者這里要注意三種不同的情況下的拍賣:抵押物拍賣、債務拍賣和剩余拍賣。每個拍賣的觸發條件不同,拍賣的參與人主要是清算商。3.1.2拍賣/套利用戶看護者里邊主要分為5種:AuctionKeepers、MarketMakerKeepers、CageKeeper和SimpleArbitrageKeeper。可以簡單理解為這部分人主要是在系統內外低買高賣進行套利的人。這部分應該是讀者能夠參與DeFi世界的一部分。清算商為確保整個協議保持穩定,就需要防止債務缺口和收入積累超過一定的限制。AuctionKeepers作為受到經濟利益刺激的外部人員,他們主要行為包括:尋找新的拍賣機會監測其他參與者發起的拍賣對拍賣物品進行出價目前大部分AuctionKeepers都是通過機器人設定自己的拍賣策略來參與市場拍賣,官方也提供了如何設置AuctionBot的參考文檔。MarketMakerKeepers:其運作的主要策略之一是相信通過MKR治理調節,能夠使DAI價格收斂到1刀。即在1刀以上可能賣出DAI,等DAI回落后買入完成套利。也有可能是簡單的MakerDAO協議內做市商,提供DAI的流動性進行獲利。CageKeepers:主要作用只發生在系統緊急關閉的時候,幫助系統進行清算的,幾乎用不到,同時官方已經幫忙寫好了運行較腳本。SimpleArbitrageKeeper:在OasisDex和Uniswap這兩個交易所之間套利者的參與者。這部分似乎代碼官方也寫好了,如此一來能盡量減少DAI在去中心化交易所上的價差,保證其二級市場價格穩定。3.1.3預言機喂價節點Maker協議的內部擔保物價格來自去中心化信息輸入架構。該架構由大量名為“喂價機”的獨立節點組成。MKR投票者選出一組可信賴的喂價節點,并由通過以太坊交易向Maker系統提供價格信息。群組的節點數量也是由MKR投票者來控制的。協議會自動選擇所有預言機喂價的中位數作為當前價格輸入系統。同時由于預言機安全模塊的存在,用戶看到的協議內當前價格其實為大約一個小時前的價格。3.1.4MKR持有人成為MKR持有人可以通過二級市場購入MKR或者參與MKR拍賣獲得。持有MKR可以參與系統的治理,包括但不限于:投票添加新的抵押資產,并為其設定單獨的風險參數改變現存的抵押資產的風險參數,或添加新的風險參數修改DaiSavingsRate選擇喂價的預言機選擇一組緊急預言機觸發緊急關閉升級系統同時,MKR持有人作為MakerDAO協議的最后買單者,即當觸發DebtAuction時,MKR會被新鑄造,然后被拍賣來彌補債務缺口。MKR的新鑄造相當于稀釋了現有MKR持有人的投票權重,即協議債務實質上是由當前MKR持有人和買入新增發的人共同買單。3.1.5平臺開發者平臺的開發者主要是Maker基金會成員,還包括一些其他的個人和團體。3.2MakerDao十大模塊

Binance將于1月30日14時進行Tron網絡錢包維護:據官方消息,Binance將于1月30日14時進行Tron網絡錢包維護,預計維護時間需要1小時。Binance將于1月30日13時55分起暫停Tron網絡充值業務。相關資產的交易、提現不受影響。[2023/1/27 11:32:13]

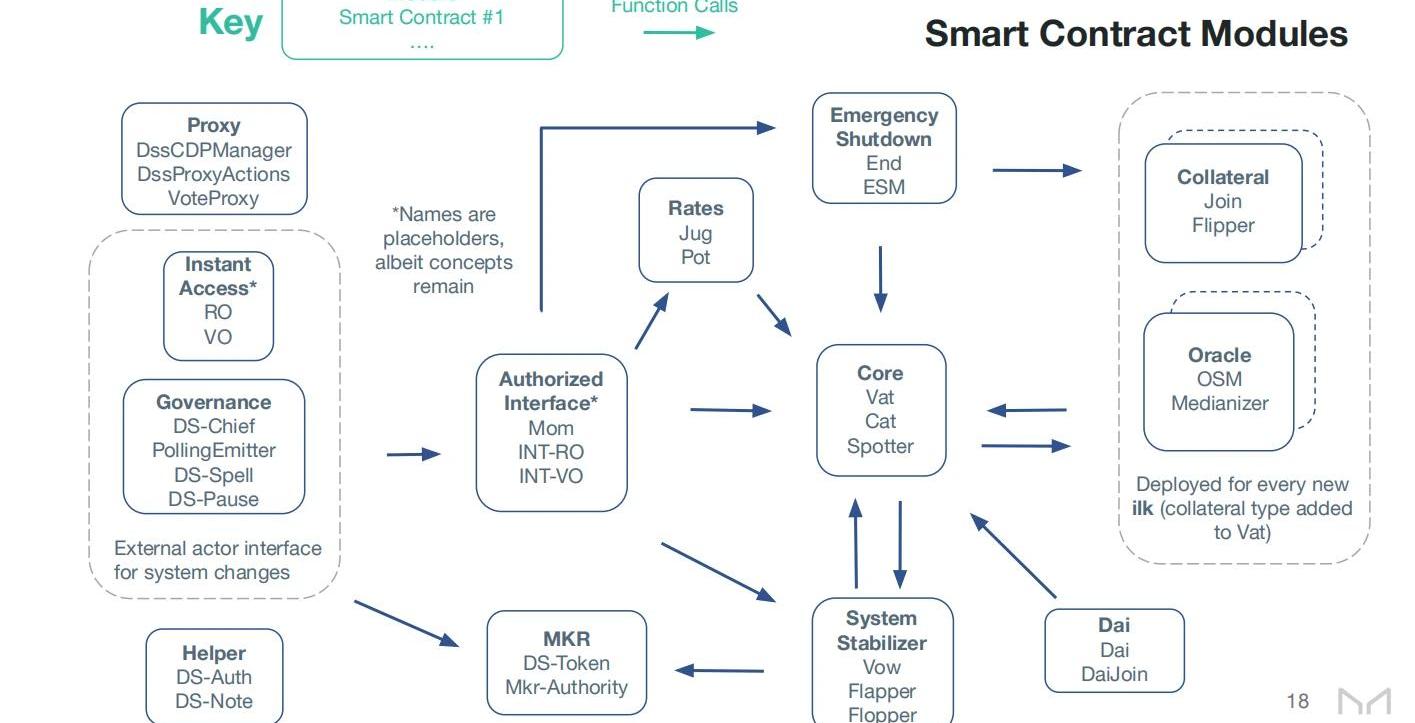

其實前部分已經講完了整個MakerDao的運行機制,模塊部分主要是智能合約的模塊部分,對于大部分讀者來說,都無需了解,對于真正想要了解的讀者,可以查看鏈接MakerDao文檔。簡單看一下,MakerDao十大模塊間關系如圖1所示。

圖1MakerDao協議關系圖4.MakerDao對于以太坊DeFi的意義

MakerDao自上線以來,其穩定幣DAI始終保持相對美元的穩定狀態,成功滿足了貨幣交易媒介、儲藏價值、計價單位的職能。當然其也是一個成功的資產抵押借貸平臺,為杠桿融資提供可能。而對于USDT這種中心化發行的穩定幣的不信任,恰恰是促進DAI這種去中心化穩定幣得到廣泛接受的原因之一。在DefiPulse中,我們可以看到圖2所示。Maker占DeFi世界所有代幣鎖倉價值的50%。

圖2MakerDao在DeFi中位置如果這個數字不能讓你很好的理解,我們來看一下CoinGecko中的數據,比特幣占有整個市場的65.9%。也就是說,MakerDao在以太坊DeFi世界的鎖倉市值比率,接近于BTC市值占有整個加密貨幣世界的市值。DeFi世界的DAI,就像是數字貨幣世界世界的BTC一樣重要。而且當前,DAI已經被廣泛接受,包括有中心化交易所上線DAI交易對,許多DeFi應用都會把DAI當作其DApp內的一類底層資產,DAI的生成量穩步上升和其價格穩定,對DeFi世界產生極大影響。現在大家對于MakerDao的評價就是——以太坊世界的央行。中央銀行,在各個國家中居主導地位的金融中心機構,是國家干預和調控國民經濟發展的重要工具。負責制定并執行國家貨幣信用政策,獨具貨幣發行圈,實行金融監管。中國的央行為中國人民銀行。MakerDao是以太坊DeFi的基礎設施,如果EOS主網也需要DeFi的發展,則需要有這樣的基礎設施存在,也就是去中心化穩定幣的存在。當前EOS主網有三個、去中心化穩定幣生成的項目,Equilibrium、Pizza和Danchor,接下來將對這三個項目進行簡單介紹和對比,讓讀者對EOS上穩定幣項目有個基礎的了解,也讓讀者能對EOS的DeFi保持信心和興趣。5.EOS上穩定幣項目介紹

Mycelium DeFi因喂價問題遭受了套利機器人的攻擊:金色財經報道,根Mycelium團隊聲明,1月7日,該平臺遭受了套利機器人的攻擊。該機器人檢測到平臺上ETH價格的價差過高并開始大量濫用流動性。

差異應歸因于Bitfinex API,它在澳大利亞東部標準時間凌晨 02:45 左右開始廣播 ETH/USDT 對的高度波動的價格。與此同時,另一家價格供應商 Binance 因屏蔽了 Mycelium 使用的與美國相關的 IP 而下跌。 因此,系統無法通過獨立的喂價重新平衡價格。Mycelium團隊強調,由于Binance中斷未得到廣泛傳播,Mycelium 僅使用了來自 Bitfinex 和 Coinbase 的數據。[2023/1/8 11:00:13]

文章太長,將分成兩篇,歡迎期待《從EOS用戶視角看以太坊DeFi之MakerDao》。附錄:實用鏈接由于MakerDao項目其實很復雜,但官方對其內容的整理比較粗暴,很多與用戶直接相關的信息都散落在各個地方,我列幾個個人感覺有用的網站,直接點擊即可進入網頁,打不開的話表明要科學上網:MakerDao中文白皮書DAI各項數據統計MakerDao相關文章集合Maker博客,了解最新進展MakerScan,Maker協議瀏覽器

Android木馬已攻擊約400個加密和金融應用:12月22日消息,安全公司Group-IB警告稱,一款名為“教父”(The GodFather)的木馬已經感染了全球約400多個應用程序。該軟件目前正在攻擊16個不同國家的用戶,攻擊了包括215個銀行應用程序、94個加密貨幣錢包和110個加密交易平臺。

安全公司警告,Android用戶應極其謹慎。目前在美國、土耳其、西班牙、加拿大、法國、德國和英國是這一木馬主要的活動區域。[2022/12/23 22:02:02]

Tags:MakerMAKEDAIMakerDAOmakerdao白皮書Make A Difference TokenxDai Chainmakerdao下載

頭條 數據:黑色星期四以來,已有逾31萬枚BTC從交易所撤出5月26日,區塊鏈研究平臺Glassnode發布的最新數據顯示,從交易所撤出的比特幣資金已經創下新高.

1900/1/1 0:00:00文|黎哲翁編輯|畢彤彤出品|PANews盡管仍在今年的報告中建議其投資者不要在投資組合中加入比特幣或其他加密貨幣,但是摩根大通JPMorgan還是向加密世界邁出了具有里程碑意義的一步.

1900/1/1 0:00:00翻看比特幣近10年的K線月線圖,偶然又翻看了道瓊斯指數近10年的K線月線圖,發現整體的趨勢非常相似:以四年為周期,比特幣和美國走了將近10年的牛市!我截了一張道瓊斯指數近10年的月K圖.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:JackyLHH,Odaily星球日報經授權轉載。保羅.都鐸.瓊斯:“如果一定要我預測,我的選擇是比特幣”.

1900/1/1 0:00:00吳說區塊鏈獨家獲悉,今年以來蘭州12萬負荷的朵米礦場被封事件持續發酵,甚至本周某公司員工前去搬運機器,遭到園區扣留.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:SHERRYLI,Odaily星球日報經授權轉載。全國政協十三屆三次會議于2020年5月21日下午在北京正式開幕.

1900/1/1 0:00:00