BTC/HKD+1.18%

BTC/HKD+1.18% ETH/HKD+2.07%

ETH/HKD+2.07% LTC/HKD+3.34%

LTC/HKD+3.34% ADA/HKD+3.57%

ADA/HKD+3.57% SOL/HKD+3.1%

SOL/HKD+3.1% XRP/HKD+2.16%

XRP/HKD+2.16%

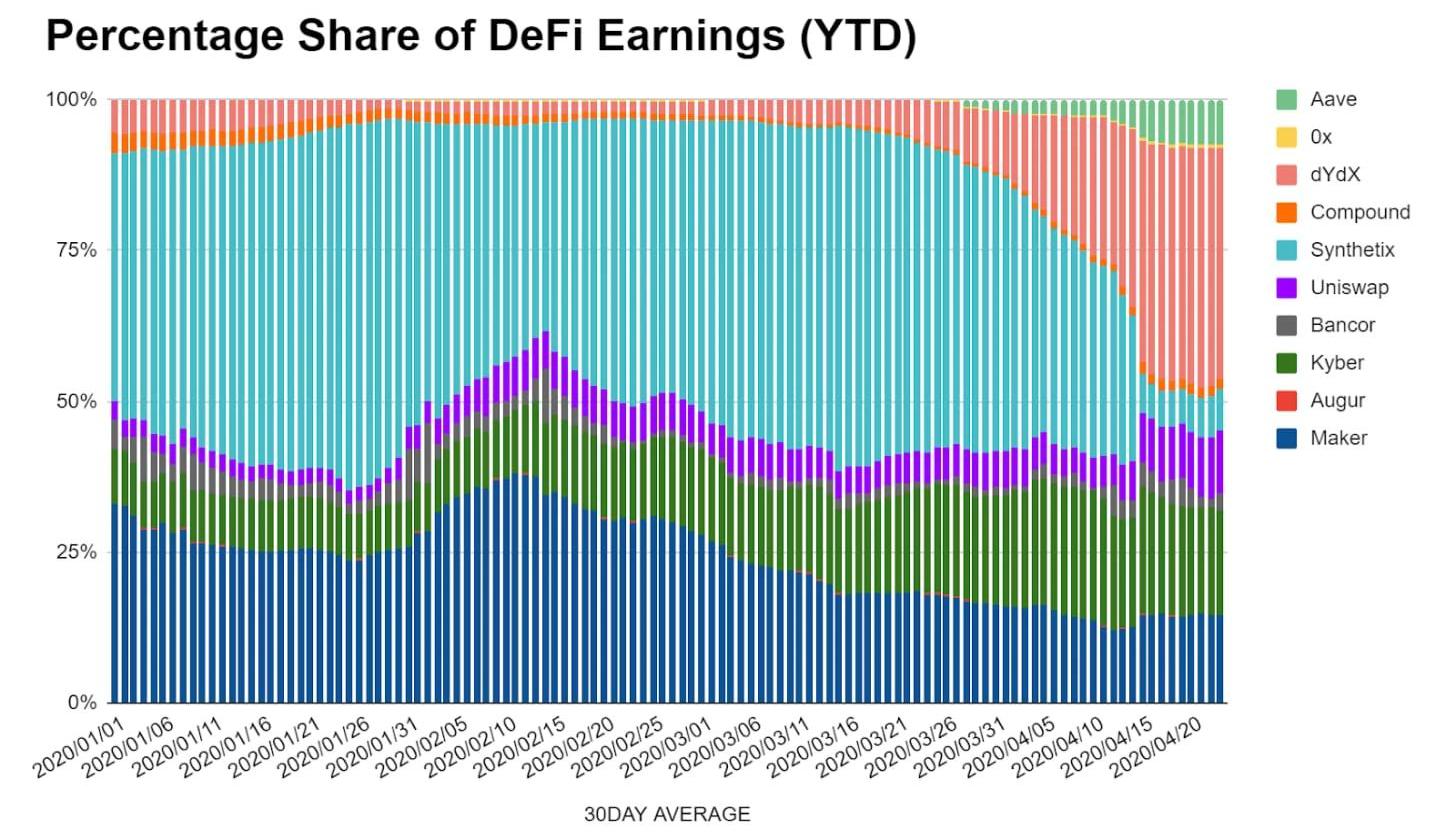

TokenTerminal根據4月數據計算的年度收入上圖中,我們也可以看到Synthetix仍然是收益最多的協議。但實際上直到4月中旬,Synthetix還在解決「搶先交易」的問題,因此對于其數據要分開來看。在4月的前15天,Synthetix的年度平均收益約為600萬美元;4月下半月的預期收益約為64萬美元,比上半月低一個數量級。雖然收入的下降似乎是負面的,但也表明Synthetix似乎已經解決了「搶先交易」的問題,未來的數據會更加準確。Kyber(KNC)協議收益隨著Maker和Synthetix邊際收益遞減,dYdX和KyberNetwork在DeFi領域的地位逐漸上升并逐漸處于領先地位。KyberNetwork的鏈上流動性協議已迅速發展成為DeFi生態系統中的佼佼者。僅在3月份,Kyber大約1.3萬個地址就實現了每月近2億美元的交易額。因此,該協議的交易量也轉化為KNC代幣持有者的可觀收入——根據4月份交易量計算,年度收入約為289萬美元。dYdX協議收益4月份收入第二高的是dYdX——支持保證金交易的去中心化交易所。通過dYdX,用戶可以進行進行借貸業務以及衍生品交易,該團隊最近還宣布支持BTC永續合約。dYdX的有趣之處在于,盡管其是基于DeFi協議構建的產品,但DEX的費用是屬于底層公司的,而不是屬于一個去中心化的生態系統代幣持有者。因此,盡管dYdX運營著一個由其用戶提供動力的非托管交易所,但交易費用被分配給母公司實際上使dYdX更接近于CEX,而不是DeFi協議。Uniswap協議收益在DEX上,Uniswap是DeFi收益最后的主要貢獻者之一。截至4月份,Uniswap協議產生約100萬美元的收益。雖然自3月初的峰值后Uniswap一直處于低迷,但該公司今年年初至今的預期收益仍增長了110%。

Kava13主網升級已推遲至5月17日:5月4日消息,Kava Network在官方電報群中發布公告稱,Kava Labs工程團隊上周在測試網上發現了一個非確定性錯誤。他們已經找到了問題的根源,并且正在升級測試網以修復該錯誤。出于謹慎考慮,Kava13主網升級推遲到北京時間5月17日23:00。據悉,Kava13升級包括:1.Kava EVM2.0,將通過全節點軟件優化和托管服務提供商擴展提升性能,消除停機時間和加速處理來自協議和錢包的大量數據的請求來支持新協議的啟動;2.Cosmos-以太坊橋接,增加Cosmos SDK和EVM鏈上錢包、dApp和資產的實用性;3.保險庫控制,隨著Strategic Vault功能的擴展,Kava DAO將能夠管理其資金庫并將資源部署到Kava上的任何協議。此前消息,KAVA13將于北京時間5月11日凌晨1時發布。[2023/5/4 14:41:41]

DOT突破7美元:金色財經報道,行情顯示,DOT突破7美元,現報7.01美元,日內漲幅達到7.35%,行情波動較大,請做好風險控制。[2023/2/8 11:53:41]

在DeFi總收益中所占的百分比,數據來自TokenTerminal。此前,我們曾進行了一個設想,假如Uniswap發行了原生代幣會怎么樣?當時看起來像是一個玩笑,但UniswapV2在3月下旬的公告強烈暗示了他們可能會發一個治理代幣。UniswapV2中,包含了協議收費的機制,對于普通用戶來說,跟之前沒有什么區別;而對于流動性提供商來說,其捕獲的費用從0.30%降為0.25%。這個費用的分配比例被寫入核心合約,不可篡改。按照當前的交易量,Uniswap大概可以產生500萬美元左右的年費用,包括項目團隊在內的協議和生態的貢獻者可以捕獲大約83萬美元的費用。這些費用可以用來支持協議的開發以及生態的建設。總的來說,治理代幣的出現,不僅可以為Uniswap以前的投資者提供退出的機會,而且還將為該協議的發展提供一個長期可持續的模式。Aave協議收益在DeFi領域,最后一個值得注意的、收益較高的協議就是貨幣市場協議——Aave。根據DeFiPulse的數據,Aave以4200萬美元的總鎖倉價值排名第五;僅在4月份,該項目中的貸款協議就將其年化收益從31.4萬美元提高到了74.6萬美元,在不到30天的時間里就實現了137%的增長。4.DeFi市盈率分析

SEC指控Avraham Eisenberg從Mango Markets盜取1.16億美元:金色財經報道,美國證券交易委員會指控被稱為Mango Avi的Avraham Eisenberg策劃了對Mango Markets的攻擊,并從該加密貨幣交易平臺抽走1.16億美元。美國證券交易委員會表示,Eisenberg操縱MNGO代幣。他還面臨司法部和商品期貨交易委員會的指控。該機構在周五的一份聲明中說,對其他違反證券法的行為以及與被指控的不當行為有關的其他實體和人員的調查正在進行。美國證券交易委員會在投訴中說,Mango Markets已經停止營業。[2023/1/21 11:24:34]

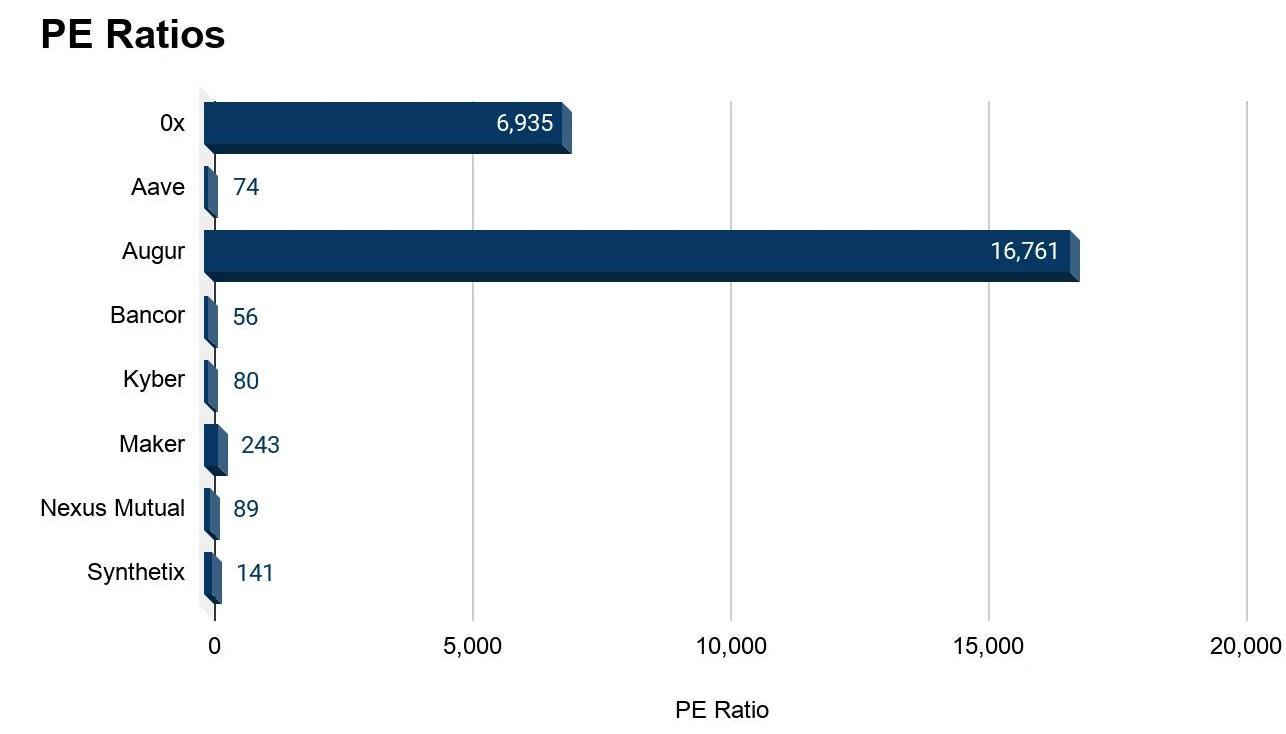

現在我們已經了解了,這些協議在收益方面是如何累積的。是時候對這些代幣化協議進行估值分析,看看這些協議到底是被高估還是低估了。我們引入「市盈率」進行分析,如下所示:

Mythical Games起訴三名前高級雇員:金色財經報道,區塊鏈游戲巨頭Mythical Games正在起訴他們的三名高級前雇員。該公司指控三名高管籌集了1.5億美元來推出他們自己的產品,同時仍在 Mythical Games 的工資單上。由三名前雇員領導的名為 Fenix Games 的游戲公司被 Mythical Games 起訴。前Mythical Games高管Rudy Koch(聯合創始人)、Chris Ko(高級副總裁)和 Matt Nutt(首席運營官)是面臨訴訟的三名相關員工。[2023/1/3 22:21:49]

數值越低,表示購買單位利潤的資產成本越低,數據截至05/01/20。注意,Compound、dYdX和Uniswap都是沒有代幣的,因此不包括在上圖中。在上圖中,我們可以發現,相較于其他協議的市盈率更高,高到離譜,分別是6935倍和16761倍。這樣的倍數在傳統金融領域也是少見的,這也表明投資者對流動性和衍生品協議抱有極高的增長預期。另一方面,Bancor、Aave和Kyber目前在DeFi領域的市盈率最低,都沒有超過100。Aave排名倒數第二,目前為74;過去三個月,Kyber的市盈率有了很大的增長,目前達到了80;作為流動性協議的Bancor,目前市盈率只有56倍,平均預期收益約為32.7萬美元,市值為1360萬美元。上面三個協議的市盈率究竟處于什么標準呢,我們可以拿傳統領域作為參考。傳統金融中,許多高增長科技股的市盈率在50-100之間都是相當正常的。例如,Netflix目前的市盈率為86。因此,DeFi協議的市盈率如果低于100倍,可能表明其價值基本與收益相當,沒有被高估,也意味著對潛在投資者來說是一個不錯的選擇。5.DeFi代幣表現

SBF:FTX V2將于11月21日啟動,下月將對FTX匹配引擎進行升級:10月10日消息,FTX 創始人兼首席執行官 SBF 在社交媒體上發文表示,將于下月對 FTX 的加密貨幣匹配引擎進行一系列升級,包括推出全新的訂單匹配器、更低延遲的 API 路徑等功能。此外,SBF 還透露 FTX V2 將于 2022 年 11 月 21 日啟動。[2022/10/10 10:29:32]

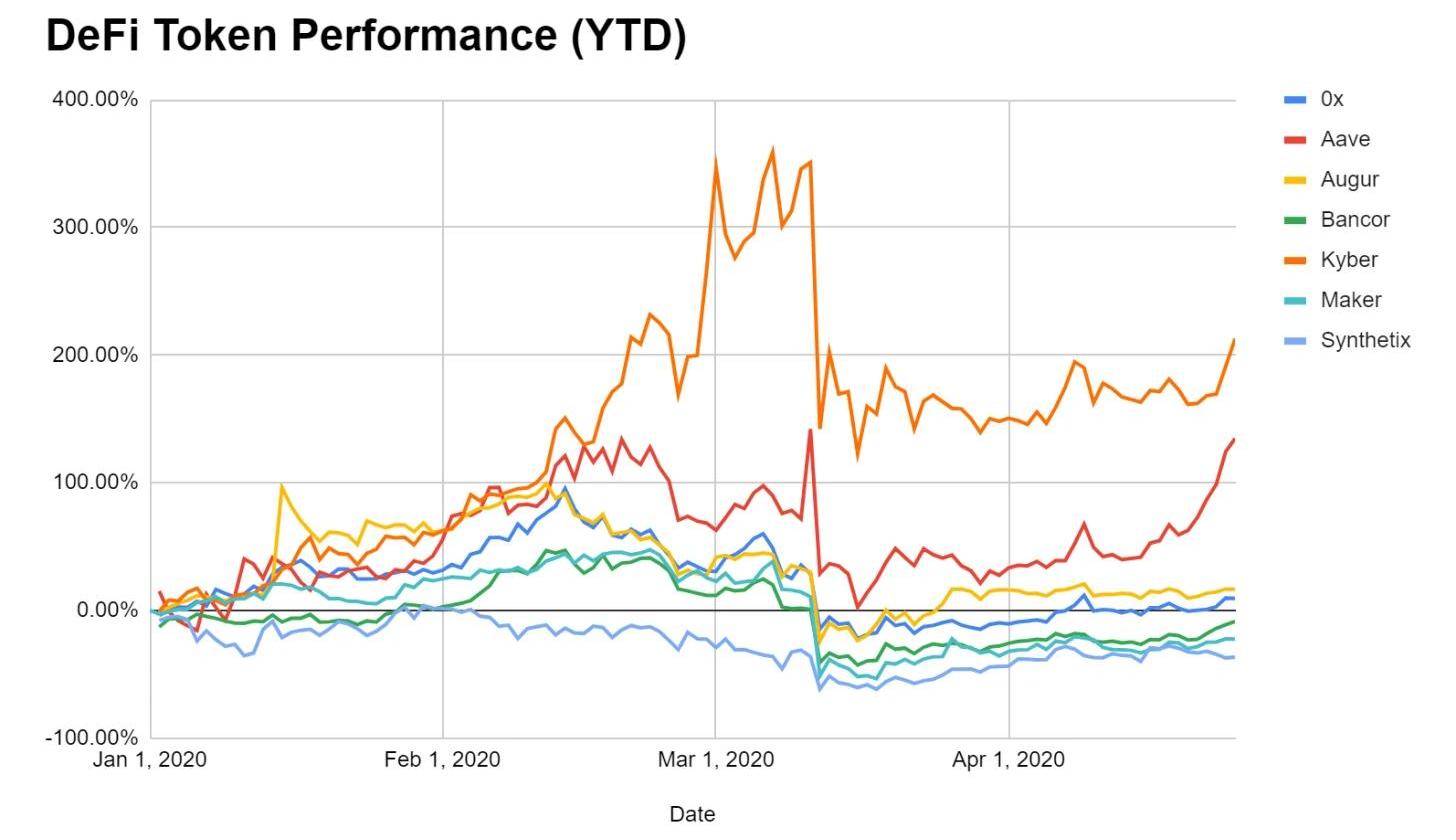

從年初至今,DeFi代幣平均上漲了43%,表現較為出色的是Aave和Kyber。其中,受Katalyst升級影響以及KyberNetwork在交易量和盈利方面的根本增長,KNC價格上漲了213%;其次是Aave,自今年1月更名為EthLend以來,LEND代幣的價格累計上漲135%。另一方面,2020年表現最差的是Maker和Synthetix,今年累計收益分別是-22.41%和-36.56%。實際上,在「312大跌」前,Maker的表現其實是非常不錯的。截至2月底,MKR的收益率一度達到47.61%的峰值。然而,受到“黑色星期四”暴跌影響以及為了償還債務拍賣MKR,其價格最終大幅下跌。大跌之后,MKR也跟隨市場復蘇,自3月底觸及200美元底部以來累計上漲了約74%。

主要DeFi代幣的表現,數據來自TokenTerminal通過上圖也可以發現,Synthetix價格表現今年基本維持在零軸下方,收于基本處于負數狀態。主要原因是Synthetix正在修復前期搶先交易的問題,使得協議收益更符合真實情況。另外兩個高市盈率的DeFi協議—0x和augur,價格基本保持穩定。Augur今年累計收益上漲16.64%,0x的ZRX代幣今年累計收益增加了近10%。6.聯系

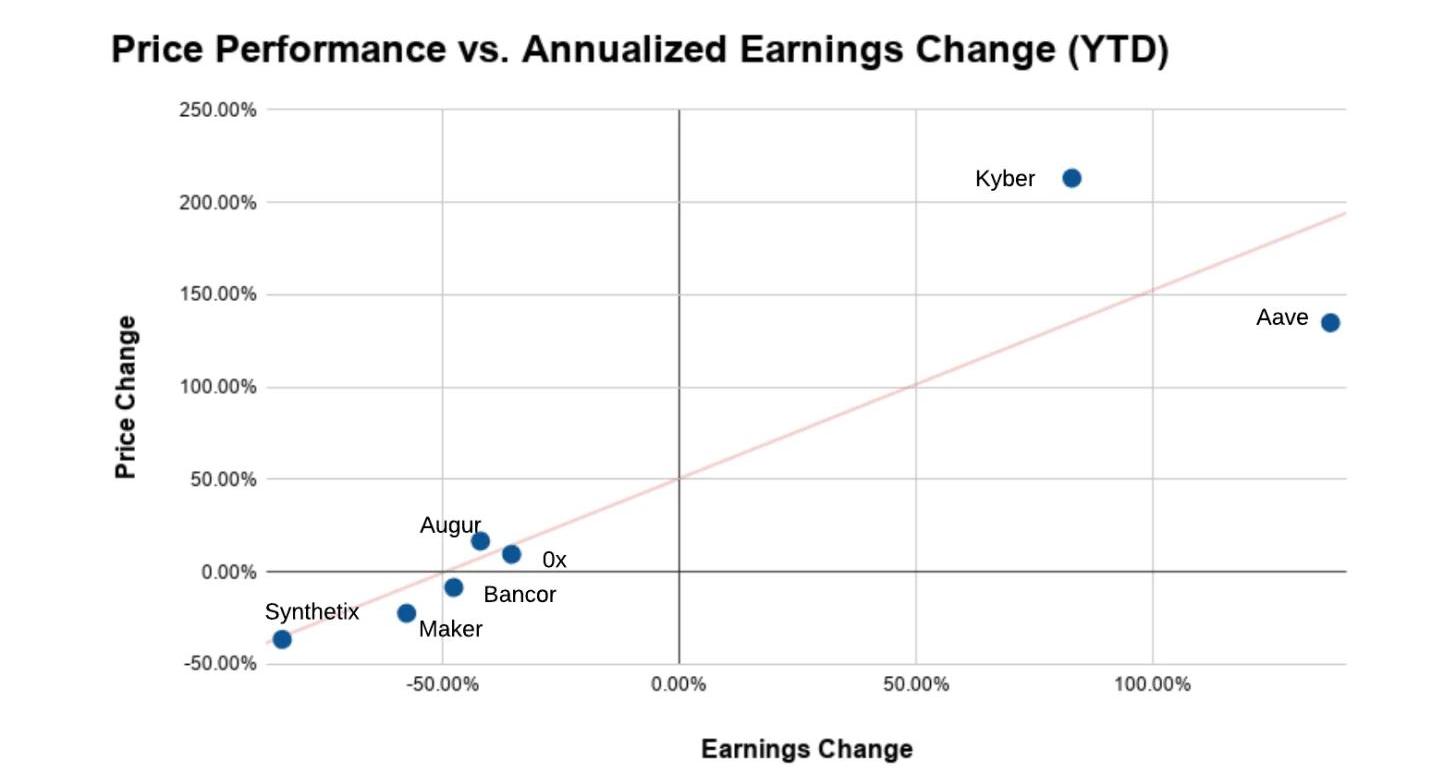

了解了協議收益和底層代幣的價格表現后,我們現在可以通過繪制代幣的價格變化與協議年化收益的變化之間的差異,來查看兩者之間是否存在相關性。如下所示:

DeFi代幣與年化收益的變化情況,數據來自TokenTerminal上圖顯示,Kyber和Aave年化收益的增長與代幣表現,二者呈現高度的正相關趨勢。當然,我們還是不能100%地確定,到底是收益驅動價格還是價格驅動收益。一般來說,當協議使用量增加時,收益相應地增加;隨著收益的增長,也意味著代幣對潛在投資者更有價值。但是,加密資產是一種高度新生和不成熟的資產類別,許多加密資產的估值是由投機驅動的,因此關系也可能出現調轉。即價格影響價值。該協議完全有可能基于投資者的投機而增值,這將導致更多的用戶涌入生態系統,從而導致更多協議的使用,進而帶來更高的收益。雖然價格和價值之間因果關系不能保證,但很明顯,二者之間肯定存在明顯的相關性,以后我們再繼續探討這種關系。7.結語

我們正在慢慢開始了解加密資產。透明的鏈上現金流與代幣化的協議的結合創造了一種新的資產——加密資本資產。許多DeFi代幣允許持有者從生態系統的增值參與中獲取一部分的現金流,無論是通過參與治理、成為流動性提供者,還是僅僅持有代幣。DeFi代幣代表協議收益的經濟權利,這使我們能夠在傳統資本資產的框架內研究這些資產,這種新資產同樣適用傳統金融中的一些估值模型。盡管DeFi目前鎖定了近10億美元的價值,但整個行業的利潤仍然非常微博,以太坊貨幣協議產生的合計年化收益也還不到1000萬美元。在整個加密生態系統中,這也是一個微小的數字。另外,DeFi鏈上只鎖定10億美元的價值,相對于銀行數千億、數萬億美元的存儲價值而言,相距甚遠。整個去中心化金融,還有很長的一段路要走。不過,也不用感到絕望,畢竟DeFi才發展了兩年,未來進步空間還是很大的。

Tags:EFIDEFIDEFBERDeFi Degen LandMy Defi LegendsDeFiSocial GamingBERGERDOGE

編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。互聯網內容,是阿里巴巴集團的“痛”,和騰訊、百度、字節跳動相比,阿里巴巴集團投資或者收購了最多生產內容的媒體,但始終沒有打造.

1900/1/1 0:00:001)基于鏈上數據洞察USDT用途這是FlipsideCrypto系列文章的第二篇,第一篇文章分析了DAI和USDC的鏈上活動,結果發現用戶大多在去中心化平臺使用自己的DAI.

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:MATTHEWUNGER,Odaily星球日報經授權轉載。監管不會有任何改變。相反,金融服務提供商面臨比以往更多的監管挑戰和更高的成本.

1900/1/1 0:00:00Overview概述本文將通過兩個故事,主要講述看漲期權與看跌期權及其基本應用。Report報告1636年郁金香狂熱1636年歐洲的郁金香熱是一個經典的經濟學和金融學案例研究,在這個案例中,需求.

1900/1/1 0:00:00頭條 多個曾出現在CSW法庭文件中的遠古地址共同簽署信息,稱“CSW是騙子”星球日報訊英國加密貨幣交易所CoinCorner首席執行官DannyScott發推稱.

1900/1/1 0:00:00多翻沖擊10000美元關口未破,比特幣周內大漲11%;比特幣新增及活躍地址大跌40%;減半后勁顯現,全網算力環比下跌13%;減半撼動礦業格局,幣印算力下跌28%降至第四.

1900/1/1 0:00:00