BTC/HKD+0.07%

BTC/HKD+0.07% ETH/HKD-0.38%

ETH/HKD-0.38% LTC/HKD-0.13%

LTC/HKD-0.13% ADA/HKD-1.34%

ADA/HKD-1.34% SOL/HKD+0.71%

SOL/HKD+0.71% XRP/HKD-0.6%

XRP/HKD-0.6%編者按:本文來自鏈聞ChainNews,撰文:LeftOfCenter,星球日報經授權發布。鏈上數據分析服務Glassnode發布一份報告,針對以太坊網絡中不同交易類別產生的費用進行分析發現,從創立以來,ETH作為純支付用例的活動越來越少,截至2020年5月,純粹用于支付的網絡交易占總量的34.2%,與之對比,由此產生的交易費則更低,占只總額的10.7%。這意味著,用戶之間的純轉移ETH并不是以太坊的主要用例。那么以太坊網絡的主要用途是什么?以太坊網絡的用戶主要在為什么付費?換句話說,以太坊目前來說真正有機用例是什么?一些核心發現:

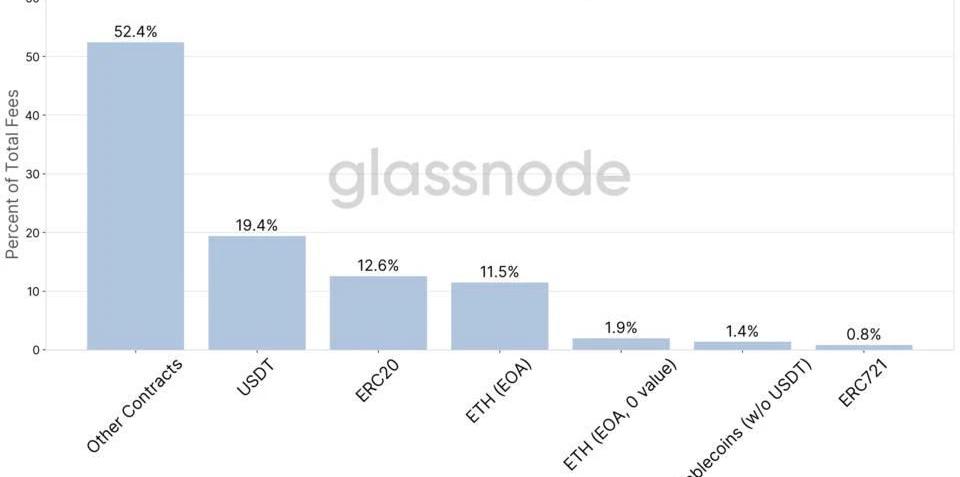

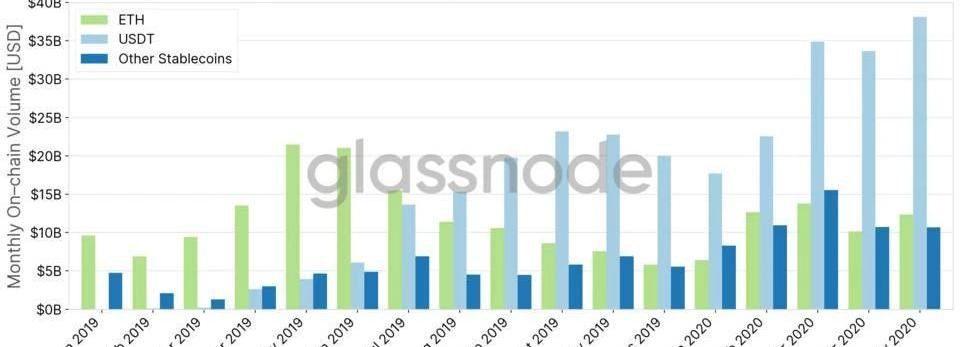

交易費類別分布中,截至2020年,消耗交易費的第一大用例為的其他合約調用,約占52.4%,第二大用例則是USDT,占20%,之后是ERC20合約調用,占12.6%,而轉移ETH的EOA位居第四,為11.5%。以太坊上穩定幣的用例出現大幅增長,這一發展主要由USDT驅動。根據該報告的分析,自2019年以來,以太坊上穩定幣的用例出現大幅增長,這一發展主要是由USDT驅動的,自2019年8月以來,USDT交易量超過ETH的轉移量,且差額日趨增大。以太坊上**79.1%的穩定幣交易量通過USDT結算,而在USDT產生的交易費的占比則表現得更加極端,占穩定幣總交易費的92.8%**。套利是目前以太坊網絡中真正存在的用例。根據FlipsideCrypto發布的報告分析,USDT交易量和交易費的增長可能是由套利行為所致,也就是說,套利是目前以太坊網絡中真正存在的用例,這些套利者傾向于設置更高的Gas費用以獲得更大套利機會導致USDT產生了大量交易費。在其他合約類別,消耗費用位居榜首的為龐氏騙局MMMBSC。Glassnode分析發現,在ERC20和ERC721之外的其他合約類別中,消耗費用位居榜首的為龐氏騙局MMMBSC,該合約在2019年1月到5月期間產生的大量交易費,該項目的錢包目前持有400萬美元的PAX,占已發行PAX總量的1.6%。由此看來,以太坊網絡中新興崛起的用例為套利和資金盤。這些數據證明了以太坊正在出現真正用例,雖然這些用例并不是人們預先期望的那樣,成為一種支付工具,但不可否認,這些活動是由市場需求驅動,而非人造刷單所致,這也是加密行業一直以來堅持的價值。以套利為例,表面上看和我們期待的用例完全不同,對以太坊生態系統沒有貢獻,但實際上,套利者其實是有利于加深市場流動性、促使價格穩定的。但另一方面,套利者同樣也帶來了危害,會擠占以太坊珍貴的公共共識資源。特別是在很長一段時間內ETH2.0和二層擴容解決方案無法完全發揮效能的前提下,以太坊的付費市場會傾向于為資本充足的交易者提供優先權,這就會犧牲更多其他鏈上應用,特別會阻礙那些金融應用之外的其他新生應用的發展。面對這些發現,我們需要思考的是,目前真正發生的這些用例,到底哪些是有用且有價值的用例,哪些不是,以及我們在知道這些問題后要如何解決它們。以下是鏈聞對這篇Glassnode分析報告的編譯:從創立以來,以太坊網絡被越來越少用于外部賬戶EOA之間進行ETH轉賬,也就是作為一個簡單支付系統的用例逐漸減少。注:外部賬戶EOA:一般是屬于個人或者用戶的賬戶,被私鑰控制沒有任何代碼與之相關.

以太坊信標鏈質押總量突破 1700 萬枚 ETH,質押率達 14.36%:2月27日消息,據OKLink多鏈瀏覽器數據顯示,以太坊信標鏈質押總量達 17,154,7279 枚 ETH,質押的以太坊占以太坊總供應量的 14.36%,按當前價格計算達 278.6 億美元。[2023/2/27 12:31:44]

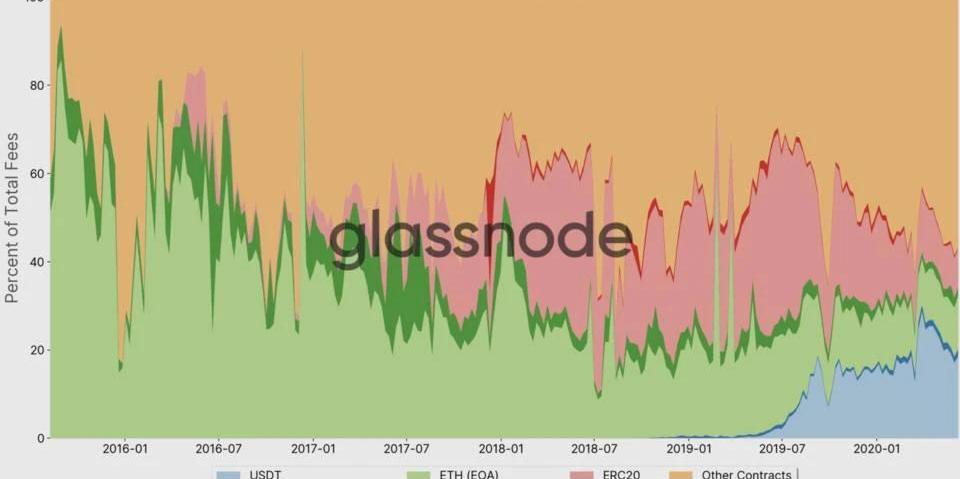

圖1–用于在外部賬戶EOA之間進行ETH轉賬的交易百分比。

圖2–用于在外部賬戶EOA之間進行ETH轉賬的費用百分比。截至2020年5月,超過三分之一的網絡交易用于在外部賬戶EOA之間轉移ETH,與之對比,用于外部賬戶EOA之間轉移ETH的網絡交易費用占只總額的10.7%。這些數字表明,用戶之間的純ETH轉移并不是以太坊的主要用例。那么以太坊網絡的主要用途是什么?以太坊網絡的用戶主要在為什么付費?換句話說,以太坊目前來說真正有機用例是什么?交易費的分布

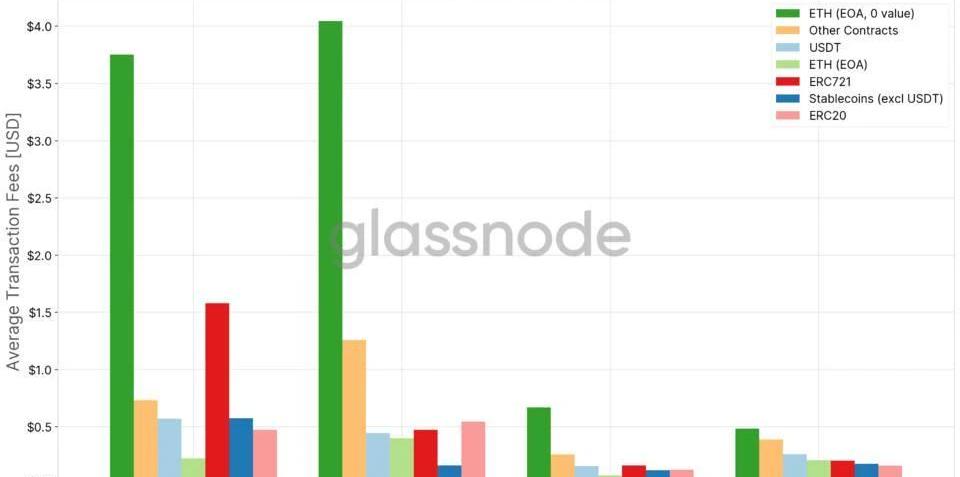

本分析中將基于以下不同交易類別:ETH(EOA)—將ETH轉移到EOA的交易ETH(EOA,0)—將零數量的ETH轉移到EOA的交易USDT—轉移USDT的交易USDT之外的其他穩定幣交易—轉移USDT以外的其他穩定幣的交易,其中包括:PAX,USDC,BUSD,HUSD,DAI,SAI,sUSD,EURS,USDK,GUSDERC20—調用ERC20合約的交易ERC721—調用ERC721合約的交易其他合約—ERC20和ERC721之外的其他所有合約調用圖3顯示了以上各個類別產生的費用隨時間的相對分布。

以太坊上BTC錨定幣總發行量為17.40萬枚:DeBank數據顯示,截至目前,BTC錨定幣總發行量為173987枚,鎖倉量約為82.69億美元。其中WBTC發行量為124670枚,占比為71.64%。緊隨其后的是HBTC和renBTC,發行量分別為23906枚和17089枚。[2021/3/7 18:22:03]

圖3–以太坊網絡中費用的相對分布。到2020年,有一半以上的費用產生于ERC20和ERC721之外的其他合約調用,第二大用例則是USDT,該類別產生費用從2019年初的幾乎為零增加到目前的近20%。ERC20合約調用產生費用占比為12.6%,EOA之間的ETH轉移為11.5%。之后依次為:零數量ETH轉移到EOA的交易,其他穩定幣交易和ERC721合約調用。

圖4–2020年1月至2020年5月以太坊費用的相對分布。合約費用:DeFi,游戲,代幣和資金盤

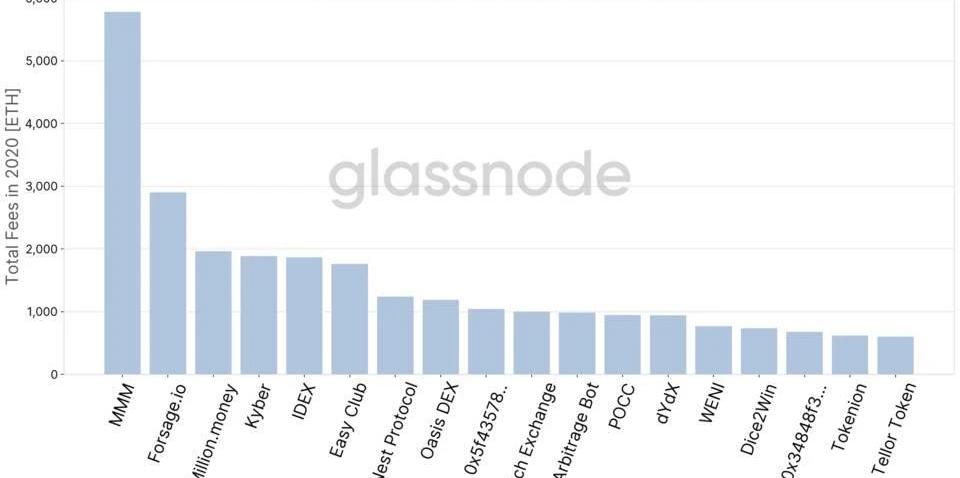

由于所有合約調用產生的費用占以太坊網絡中費用的65%,因此有必要仔細研究一下以了解這些費用的詳細支出。圖5顯示了在2020年目前為止消耗費用靠前的其他合約。

數據:以太坊2.0存款合約地址截至18時共收到879424 ETH:據Tokenview.com數據顯示:以太坊2.0存款合約地址截至今日18時共計收到2753個創世驗證者通過轉賬存入的21468筆686976個ETH,以及6015筆合約轉入的共計192448ETH。其中轉賬排名前3分別為0xdd9663bd979f1ab1bada85e1bc7d7f13cafe71f8轉入43264ETH,0x622de9bb9ff8907414785a633097db438f9a2d86轉入32736ETH,0x631c2d8d0d7a80824e602a79800a98d93e909a9e轉入32000ETH,0x234ee9e35f8e9749a002fc42970d570db716453b轉入32000ETH。

合約轉入排名為Staked.us: Eth2 Depositor轉入101312ETH,Stake Fish: Eth2 Depositor轉入69536ETH,Cream.Finance: CRETH2 Token轉入16000ETH。[2020/12/1 22:45:29]

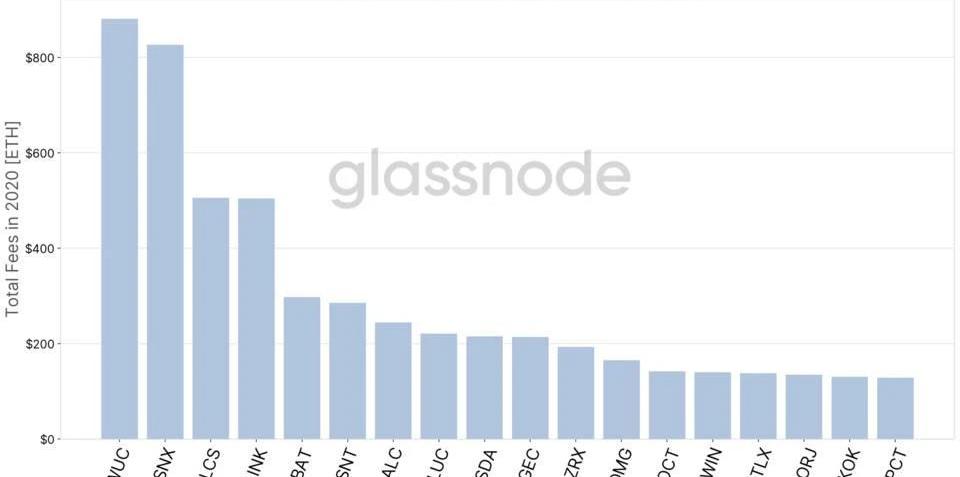

圖5–2020年產生費用最多的非ERC20和非ERC721合約。排在榜首的是資金盤項目MMM的合約。圖片:https://uploader.shimo.im/值得一提的是,CoinDesk專欄記者J.PKoning曾撰文指出,很大一部分PAX代幣被用于可疑的龐氏騙局)。這個龐氏騙局的錢包一度擁有高達價值730萬美元PAX的余額,目前為400萬美元左右,占已發行PAX總量的1.6%,在現有77,500個PAX錢包中,3MBSC的錢包是PAX第9大持有者。除幣安和火幣等大型交易所和Paxos內部錢包外,3MBSC是Paxo第三大持有錢包。根據Etherescan數據,上個月,PAX標準代幣合約每天大約處理25,000筆轉賬,其中有5,000筆屬于3MBSC。此外,其他合約的主要用例是:DeFi,游戲代幣。如圖6所示,2020年消耗費用最多的ERC20代幣中,位居榜首的為WUC,SNX,LCS,LINK和BAT。

以太坊與比特幣的相關性再次增加:金色財經報道,Unfolded圖表顯示,以太坊與比特幣的30天關聯性在8月的最后幾天穩定增長。Coinmetrics提供的ETH/BTC相關圖表可以進一步證實此觀察結果。而此前在6月底和7月,DeFi的繁榮和投資者對ETH2.0的預期導致以太坊與比特幣的相關性下降。[2020/8/27]

圖6–2020年消耗費用最多的ERC20合約排名以USDT為首的穩定幣的興起

自2019年以來,以太坊上穩定幣的用例出現大幅增長,這一發展主要是由USDT驅動的。圖7顯示穩定幣交易量的增長,如下圖所示,自2019年8月以來,每月在以太坊網絡中轉移的USDT交易已超過ETH的轉移量,且差額日趨增大。

圖7–每月以太坊鏈上交易量。總體而言,以太坊網絡中所有穩定幣的交易量已于一年前超過ETH的鏈上交易量,目前前者已高出后者5倍。

行情 | 以太坊未確認交易84518筆:根據公開數據顯示,目前以太坊的網絡未確認交易筆數為84518筆,網絡擁堵嚴重。[2018/9/1]

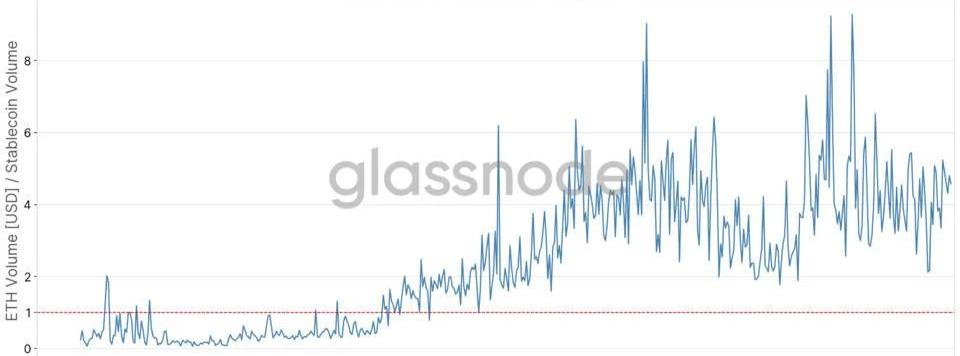

圖8–ETH鏈上交易量與所有穩定幣交易量的比率。作為以太坊生態系統中占主導地位的穩定幣,USDT傲居群首。自2019年中期以來,USDT幾乎沒有競爭對手:2020年5月,以太坊上79.1%的穩定幣交易量通過USDT結算,其次是USDC,BUSD,DAI,PAX,HUSD,其他的穩定幣所占比例不到1%。

圖9–以太坊網絡中穩定幣鏈上交易量的相對分布。在以太坊交易費上,穩定幣Tether的主導地位則表現得更加極端,在2020年5月,以太坊網絡中穩定幣交易產生的所有費用中有92.8%用于USDT轉移,其次是PAX,USDC和DAI。

圖10–以太坊網絡中穩定幣費用的相對分布。一個可能的原因是,USDT的波動性驅使套利者設置更高的Gas費用以獲得更大套利機會所致。此前,鏈聞曾報道,FlipsideCrypto發布報告,分析以太坊區塊鏈上Tether的活躍供應量后發現,大部分ERC20USDT都被用于幣安、火幣和Bitfinex三個交易所之間的套利投機目的。在實際操作中,套利者不會直接將代幣從一個交易所發送到另一個交易所,而是先將USDT代幣取出到自己的錢包里,然后再發送到另一家交易所進行套利。該報告推測,這可能是由于套利者希望控制交易的速度。換句話說,這樣用戶可以選擇支付比交易所默認設置更高的Gas費用,以加快轉讓,從而可搶在其他交易者前面對USDT進行套利。也就是說,套利行為有可能導致ERC20USDT轉賬交易大大多于其他ERC20代幣,且由于套利者可自行設定費用,因此導致該穩定幣占據了更大份額的gas消耗量。零值ETH交易

多年來,以太坊網絡中一直存在一種不容忽視的產生費用的交易類型,即發送零ETH到EOA賬戶的交易。實際上,當我們查看每個類別的平均費用時,我們發現這些交易是迄今為止最昂貴的。

圖11–平均交易成本。當然,我們可以理解調用智能合約時通常會進行零ETH的交易,但無法理解的是,為什么有人會向外部EOA賬戶發起零ETH轉移的交易呢?可能的解釋是:地址所有權證明礦工慈善洗錢取消交易以上這些解釋中,地址所有權證明不需要高額費用,此外,存在很多直接的方法向礦工捐款,洗錢的解釋可能牽強。最后可能的是,這些交易是用于取消先前的交易,為礦工支付更高的費用以優先處理自己的交易,并使先前的交易無效。另一個可能則是,在網絡使用率較高時和/或gas費價格波動較大時這些交易取消操作發生頻繁。

一、事件簡述 2020-06-18(文中所提及時間均為UTC時間),以太坊上的智能合約BancorNetwork被爆出存在嚴重漏洞.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:KevinHelms,譯者:Wendy,星球日報經授權發布。“埃隆·馬斯克”送比特幣的騙局仍然在Youtube上肆虐。受害者已經被騙取了價值數百萬美元的比特幣.

1900/1/1 0:00:00編者按:本文來自幣乎,直播活動整理,Odaily星球日報經授權轉載。大家好。我的名字是JackPlatts。我在Web3基金會深度參與波卡項目已經有2年多的時間了.

1900/1/1 0:00:00近日,中共中央、國務院印發《海南自由貿易港建設總體方案》。《總體方案》主要包括總體要求、制度設計、分步驟分階段安排和組織實施四部分。《總體方案》明確了海南在定位和改革創新中的兩個基本原則.

1900/1/1 0:00:00撰文|鄭嘉梁,HashKeyCapital研究總監摘要應用量化投資方法在數字貨幣市場進行投資是近年來常見的模式.

1900/1/1 0:00:00在網絡切片被不同的資源池共享的同時,計算資源也無法避免地下沉,豐富了邊緣計算霧計算的生態,為此,我們意識到通信資源并不是孤立存在的,它的背后還有著兩種更加初始并值得整合的資源,計算與能源.

1900/1/1 0:00:00