BTC/HKD-0.49%

BTC/HKD-0.49% ETH/HKD-0.97%

ETH/HKD-0.97% LTC/HKD-0.87%

LTC/HKD-0.87% ADA/HKD-1.06%

ADA/HKD-1.06% SOL/HKD-0.05%

SOL/HKD-0.05% XRP/HKD-1.06%

XRP/HKD-1.06%編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。DeFi市場熱度持續攀升,大量用戶和資本進場

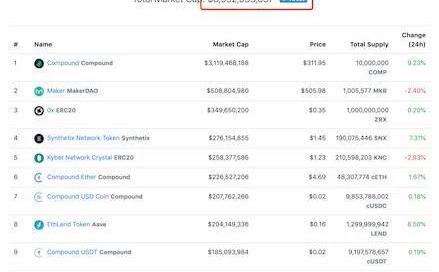

DeFi市場堪稱當前加密領域最熱的市場。自去年下半年開始,資產類、借貸類以及交易類等DeFi應用接踵而至,玩出各種新花樣,DeFi的市場熱度也始終處于高位。尤其近期去中心化借貸協議Compound的上線及其「借貸挖礦」機制的施行,極大刺激了市場對DeFi的追逐,DeFi市場吸納的資本也以肉眼可見的速度急劇攀升。據DeFiMarketCap數據顯示,市值排名前100的DeFi代幣總市值已突破65億美元。從6月初至今,半個月時間內,DeFi代幣的總市值增長了228%。其中,Compound貢獻斐然。截至6月22日12:00,Compound市值高達31.19億美元,占DeFi代幣總市值的近一半,遠遠超越了此前高居榜首的Maker,目前Maker以5.09億的市值位列第二,0x協議第三。

自6月16日Compound開始分發治理代幣COMP以來,受「借貸即挖礦」代幣分發機制的影響,Compound核心鎖倉代幣數量均呈現大幅增長態勢,一周前,Compound的總鎖定資產量還不到1億美元,而現在已經突破5億美元,CoinbasePro、FTX、Poloniex等交易所也紛紛宣布上線COMP。Compound再次引爆了DeFi市場,其狂熱程度堪比2017年的ICO市場。競相涌入的用戶也多是看中其超高的收益回報,據Dapptotal網站統計數據,Compound的7日收益率高達425%。業內人士將這類獲取代幣激勵的DeFi產品市場稱作收益礦場,而前來參與活動尋求收益的用戶稱作收益礦工。V神對高利率DeFi產品提出質疑

DeFi協議Anchor更改ANC空投規則:金色財經消息,據Terra生態DeFi協議Anchor Protocol(ANC)官方推特消息,其原生代幣ANC的最后一次空投將交給Terra(LUNA)的質押者,Anchor不會再進行空投。

所有空投無人認領的用戶需在6月1日之前進行認領,屆時該功能將被移除,合約將被遷移,Anchor空投合約中剩余的74,070,000ANC將轉移到AnchorProtocol的社區池中。[2022/4/21 14:37:21]

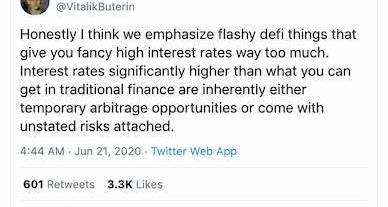

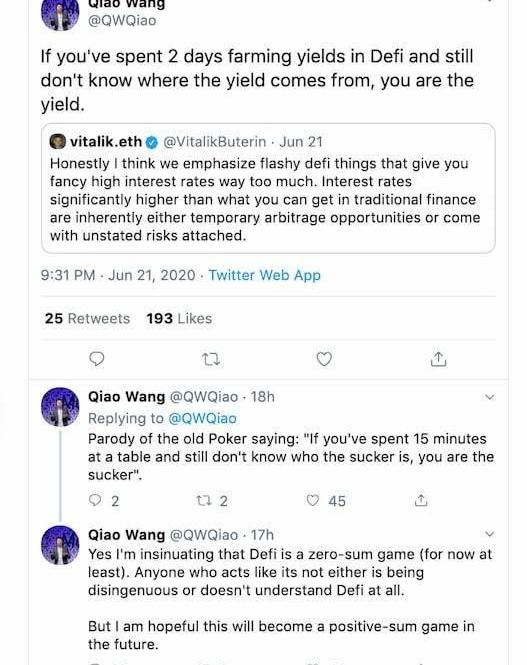

轟轟烈烈的DeFi市場引起了眾多加密從業者的關注、思考與熱烈討論。6月21日,以太坊創始人VitalikButerin發推稱,「老實說,我覺得我們過分強調那些給能帶來超高利率的花哨DeFi產品了。遠高于傳統金融體系的利率,本質上要么只是短暫的套利機會,要么伴隨著未經說明的風險。」

緊接著,Vitalik又發表了一條推特「為DeFi正名」,他表示,DeFi不應該是為了最大化收益。相反,它應該做的是,去鞏固和改進一些重要的核心組成部分,比如法幣和其他一些主要資產的合成代幣、oracle預言機、DEX、隱私保護等等。在Vitalik看來,用戶希望享受的加密技術帶來的益處再加上現有資產的金融屬性,穩定幣就能提供。

Vitalik這兩條推特引發了一系列的圍繞DeFi應用的價值和風險的討論,這些都是來自區塊鏈和加密貨幣領域一線從業者的思考,鏈聞進行梳理分析后,將其分為兩大類別:一類是分析當前DeFi市場所存在的核心問題及面臨的巨大風險。另一類則是強調DeFi類應用為加密領域所帶來的價值及其替代傳統金融機構的可觀前景;觀點一:DeFi「收益礦場」是一場高風險的零和游戲

美國進步中心金融監管主任:通過發行治理代幣募資來開發DeFi應用,這符合證券定義:12月9日消息,在美國國會舉行的加密聽證會中,美國進步中心(Center for American Progress)金融監管主任Todd Phillips表示:根據Howey測試,如果某物是一個合同,交易或計劃,一個人把他的錢投資在一個聯合投資企業,并期望利潤完全來自發起人或第三方的努力,那么它就是一種證券。基本上,如果有人通過發行治理代幣籌集資金來編寫DeFi應用程序或類似的東西,這就是一種證券并受SEC監管。這個測試很清楚,已經使用了近80年,試圖混淆這一事實是惡意的。(CoinDesk)[2021/12/9 12:59:57]

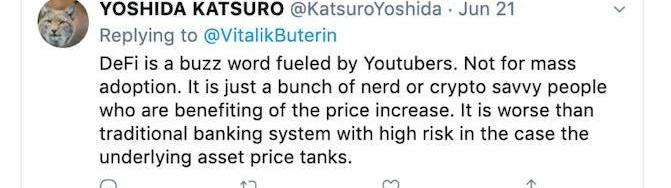

一方面,不少人在評論區表示贊同Vitalik的說法,認為當前的高收益率DeFi產品吸引的多是大量套利者的進場,并非DeFi市場的真實需求,并且這種高利率的零和游戲終究難以持續,用戶投資風險極大。加密愛好者和評論員YOSHIDAKATSURO指出,雖說DeFi現在是youtube上的熱門詞匯,但并非源于其被大規模采用,而是源于那群從價格上漲中獲利的人。但他認為,在基礎資產價格暴跌的情況下,DeFi比傳統銀行體系更糟糕,風險也更高。

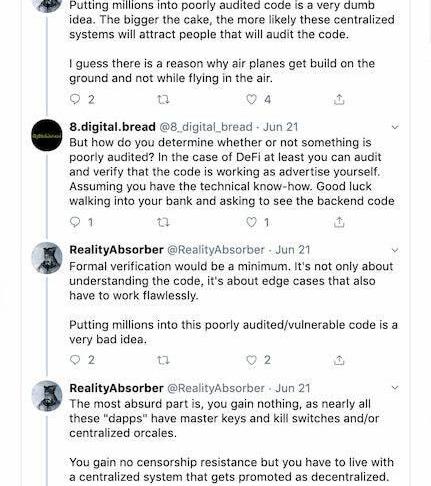

加密愛好者RealityAbsorber認為,將數百萬美元投入到一些審計不佳/易受攻擊的代碼中是非常愚蠢的想法。并且,最荒謬的是,你可能什么也得不到,因為幾乎所有這類DApp應用都有管理密鑰、死亡開關和/或中央控制器。用戶其實是在一個標榜去中心化而實際上是中心化系統的應用中操作。

DeFiBox安全提示:警惕Huobi Eco Node項目安全風險:據官方消息,DeFi門戶網站DeFiBox.com項目監測發現,一個名為Huobi Eco Node的項目正以“火幣生態節點挖礦”名義在電報群大肆傳播。項目采用的邀請推薦機制疑似違反有關規定,宣傳內容存在夸大失實且有冒用Heco生態鏈LOGO情形,經了解,目前該項目未開源且未經任何安全機構審計通過。

據DeFiBox多方溝通,該項目與火幣及Heco生態鏈無任何關系。DeFiBox.com提醒廣大用戶警惕安全風險,遠離此類未經開源審計的高危項目。[2021/3/25 19:17:38]

Web開發者Enkhmanal也補充說,Compound及其他以太坊借貸,所有這些DeFi協議都有智能密鑰,可以對智能合約進行更改,如果在協議后面有一個集中化的實體存在,那么它們其實不算DeFi。

此外,前加密數據統計網站Messari的產品負責人王啟奧轉推了Vitalik的觀點并發表了系列評論,他認為,可能很多用戶并不了解「收益礦場」及其收益的來源。如果你花了兩天時間在Defi的「收益礦場」種田,卻始終不知道收益來自哪里,那么你就是收益的來源。直到目前,DeFi都還只是一個零和游戲,如果有人宣稱它不是零和游戲,要么是不真誠,要么根本不理解DeFi。

當前DeFi借貸總量為11.78億美元:金色財經報道,據DeBank數據顯示,當前DeFi借貸總量約為11.78億美元。其中,Compound平臺約9.42億美元,占總體份額80.03%,Maker平臺約1.86億美元,占總體份額15.81%,Aave平臺約2801萬美元,占總體份額2.38%。

注:DeFi其實質是基于一套開放的賬戶體系,保證全球任何人都可以無門檻使用的一系列金融服務。這些金融服務主要由一些開源的智能合約來提供,整個服務的代碼和賬目都可以在區塊鏈上進行公開審計。[2020/7/11]

在王啟奧看來,參與這類游戲的用戶,必須要考慮自己的長期競爭優勢。對于「高產農業」來說,優勢主要來自于兩點:1)自動化;2)資金成本低。一年后,這類游戲就會被那些會編程、擁有龐大資產負債表的人給商品化。

去中心化金融DeFi和貨幣協議平臺dForce創始人楊民道從一開始就認為,Compound的「借貸挖礦」模式是一種投機套利的高風險投資行為,并就此發布了系列推文。他表示,Compound的「借貸挖礦」像預期的那樣完全變成了投機套利的場所。Compound流動性池中的套利者擠掉了實際的貸款者。這些套利者主要是被高于100%的投資回報率所吸引。他們不是DeFi的真實用戶,也沒有興趣成為DeFi協議的長期參與者,這些用戶大多每隔6-12小時就要求COMP補償并立刻賣出,他們的策略都集中在ROI和現金回報上,就像采礦池一樣。在他看來,最終,套利者很可能會超越整個Compound協議的設計者,除非Compound及時對代幣分配方案等機制做相應調整。

動態 | 創客基金會曾試圖注冊“DEFI”商標 但以失敗告終:據CoinDesk消息,據為了讓分散的金融空間遠離騙子,DeFi生態系統制造商試圖給“DeFi”注冊商標。美國專利商標局(USPTO)稱,創客基金會去年1月為DEFI注冊了商標申請。作為“分散式金融”的俚語,該商標沒有獲得批準,創客也不再尋求申請。該文件將DEFI定義為“在線貨幣市場服務,即提供數字資產交易市場”。[2019/8/24]

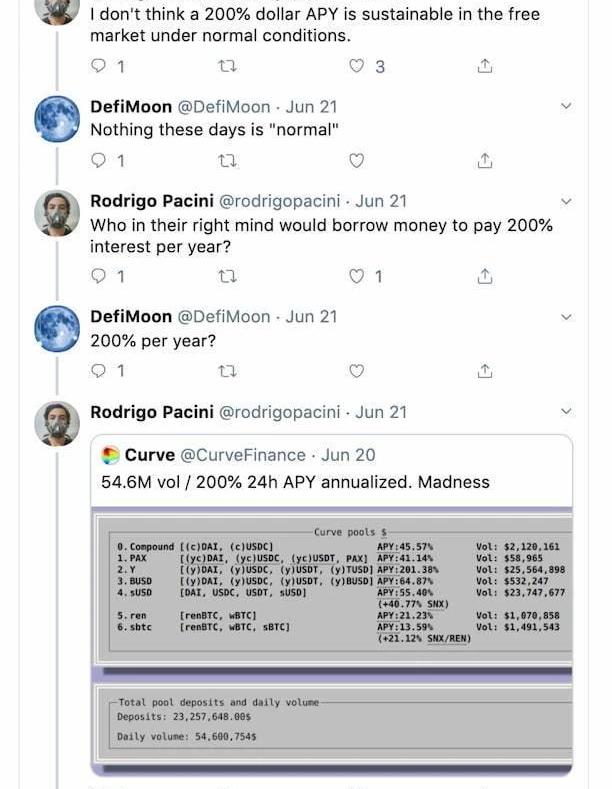

DeFi和隱私技術開發者RodrigoPacini則指出當前「收益礦場」的「高收益率」并非常態。RodrigoPacini認為,正常情況下,200%的年收益率在自由市場中是不可持續的。頭腦正常的情況下,沒人會愿意支付每年200%的利息來借錢。而目前Curve中的24小時年化收益率正是200%。

觀點二:DeFi「收益礦場」有其存在價值和可持續性

另一方面,也有不少加密愛好者肯定了此類「花哨的DeFi產品」的必要性和存在價值,并指出,與傳統金融體系相比,DeFi應用有很多天然優勢:比如跨境支付更便宜、手續費更低、允許用戶享受無邊界、無許可的金融體驗等等,還有人指出其高利率某種程度上也是自然和合理的。Gnosis產品、以太坊核心開發者eric.eth回應Vitalik稱,收益礦場允許開源項目通過代幣激勵來實現盈利。因此,雖然他認可這不應該是最終發展目標,但他認為,這是一項重要的融資實驗。

ETHGlobal、L4聯合創始人LiamHorne評論說,「但我們不能低估這類DeFi應用所創造的激勵,這為整個領域吸引了一波新的資本、開發者和想法」。對此,Vitalik很快回應稱,「同意,但我們不能依賴這類項目,并且必須注意所發生的系統性風險」。

區塊鏈開發者SHA256認為「社會需要這樣的DeFi產品」,原因是,中低產階層的人已經負擔不起像房地產這樣的大型資產。物價高居不下,通貨膨脹卻在增加,人們需要能增值的、并且買得起的東西。比特幣雖然合適,但等待太漫長,Defi剛好縮短了等待時間,允許人們有機會在一個月之內快速致富。DeFi產品是與資產和股票相對抗的一種合適的「平行經濟」,有巨大需求。

還有不少網友指出,這些「花哨的DeFi產品」為加密領域的普及做出了重要貢獻,并且是更多普通人參與加密領域的主要方式。「花哨的DeFi產品」是大規模加密采用所必須的。普通人需要的是錢,而非無聊的加密功能,加密研究和代幣激勵我都喜歡。

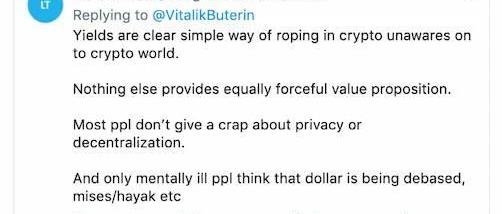

收益率顯然是一種簡單的、引導人們在不知不覺間進入加密世界的方式。沒有什么比這更能提供同樣有力的價值主張了,畢竟大多數人都不關心隱私或權力下放。

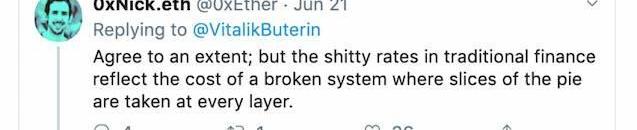

另有部分網友提出,這種「超高的利率回報」并非完全「不合理」的。加密投資者和開發者、EthereumPrice創始人表示自己只同意Vitalik所說的部分觀點,因為他認為傳統金融體系中利率很低是有原因的,反應的是整個支離破碎的體系的巨額成本,在該體系中,每一層的蛋糕都被很多人瓜分,但DeFi沒有這些。

網友「cro36」認為現在的利率「有一半是合理的」,因為DeFi能規避掉很多隱藏的銀行費用和監管規定,而這些都會導致更高的利率。

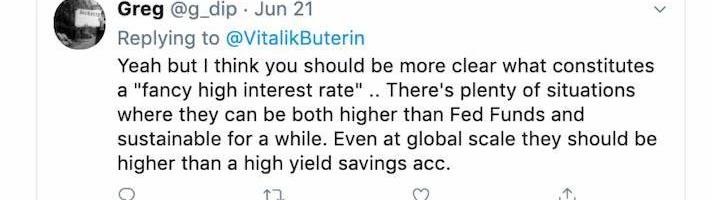

網友「Greg」更是指出這種「昂貴的高利率」并非都是曇花一現,他表示,很多情況下,利率既可以高于聯邦基金,又可以維持一段時間。即使是在全球范圍內,它們也應該高于高收益儲蓄賬戶。

DeFi「收益礦場」是新型ICO?

在討論DeFi「收益礦場」帶來的投資狂熱時,不少從業者將其視作2017年的ICO市場,并認為同樣具有泡沫破裂的高風險。加密借貸從業者表示,Defi是新的ICO,就像2017年人們都在爭相使用ICO一樣,我們在DeFi領域看到了類似的市場情緒,人們爭相進入區塊鏈項目,值得警惕的是,很多這類項目最終將崩潰,就像2017年的泡沫那樣。

區塊鏈愛好者DavidGibboms認為,2017年是貪婪+股權,而2020年是貪婪+債務,它們模式相同,都將帶來意想不到的「后果」。

不過在這一點上,原Decentraland產品負責人、知名區塊鏈博主TonySheng有不同看法。TonySheng發推稱,他認為,比起ICO交易,「收益礦場」更像是GPU挖礦。他進一步解釋說:GPUS好比資本,電力好比gas,而挖礦獎勵則好比收益率。評論區用戶贊同這一觀點并補充說「只不過礦工們不用支付大量的電費,而且報酬是按比例分配」

編者按:本文來自Cointelegraph中文,作者:OSATOAVAN-NOMAYO,Odaily星球日報經授權轉載.

1900/1/1 0:00:00本周大事記 EOS主網賬戶量已突破197萬。Block.one在周六完成了第五次節點投票,本次獲其選票的節點基本上是都是備選節點.

1900/1/1 0:00:00編者按:本文來自吉時通信,Odaily星球日報經授權轉載。歐盟委員會計劃為Libra等全球加密貨幣制定差異化的監管規則.

1900/1/1 0:00:00關鍵要點由于擔心7月1日公布的Mt.Gox計劃改變,市場波動減小Mt.Gox清算賠償時間又推遲了3.5個月,到10月15日由于央行流動性互換協議到期.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:CryptoTutorials,翻譯:子銘,Odaily星球日報經授權轉載。在短短幾個月內,Curve.fi已成為DeFi的最大參與者之一.

1900/1/1 0:00:001.今日市場概況今日市場總市值為2735億美元,相比昨日增加2.3%。交易量為712億美元,相比昨日增加22%.

1900/1/1 0:00:00