BTC/HKD+1.06%

BTC/HKD+1.06% ETH/HKD+1.65%

ETH/HKD+1.65% LTC/HKD+3.22%

LTC/HKD+3.22% ADA/HKD+3.2%

ADA/HKD+3.2% SOL/HKD+2.75%

SOL/HKD+2.75% XRP/HKD+1.79%

XRP/HKD+1.79%編者按:本文來自風火輪社區,作者:佩佩,Odaily星球日報經授權轉載。有木有發現最近貌似沒人喊灰度基金加倉的事兒了?曾經他們喊著機構一直在囤幣,但其實華爾街之狼們一直在套利,如今defi資金池鎖倉突破14億美元,總市值更是節節攀升突破40億,他們喊著defi改變金融格局,但可能這背后還有相當大一部分是在套利。

大家好,我是佩佩,如果問如何靠余額寶日入兩百?它的答案可能是需要先存進去三百萬。至于這三百萬從哪里來,沒有人告訴我們。不過,我現在可以告訴你如何在目前幣圈最靚的仔——compound的流動性挖礦中日入五萬美金。雖說它仍然需要先存進去6000萬美元,但這個錢從哪里來,還是可以知曉的,比如開一家借貸公司。真·借錢賺幣大法

21co研究總監:Uniswap暗示他們將很快推出v4:金色財經報道。21Shares母公司21.co研究總監elindinga表示,Uniswap暗示他們將很快推出v4,與第三方解決方案相比,在DEX層集成此功能更有意義。[2023/6/11 21:30:18]

Compound應該算得上是本周幣圈的明星,靠著借貸挖礦,不僅交易量一度逆襲了defi門類的老大哥——Maker,其代幣comp的夸張漲幅也是賺足了眼球,并以應該是目前最快的速度即將上線coinbasepro。前兩天我們有專門介紹過他家的借貸挖礦玩法,背景不太清楚的可以看下之前的文章:還在等幣漲?資金都去流動性挖礦去啦!存借都能翻倍,日翻N倍的網紅comp幣真的可擼嗎?其實也很簡單,就是在他家不管是存還是借,除了利息部分,都能額外分配相應的comp幣。之前我們說它是借錢也能賺,但其實對于借貸類defi來說,并不存在真正的借錢,所有的借款都需要抵押價格更大的代幣在里面,而我們今天故事的主角-NEXO,這個模式那可謂是,真·借錢挖礦,借別人的錢也能賺錢。NEXO,是一家海外專做加密資產的金融借貸平臺,昨晚爆出消息,他家錢包地址分批轉了總計6200來萬的U到compound平臺上參與借貸挖礦。地址:0x65b0bf8ee4947edd2a500d74e50a3d757dc79de0

Zhu Su:灰度若披露GBTC中BTC地址將證明他們嚴重違反美國證券交易法:金色財經報道,針對灰度(Grayscale)無法披露GBTC中BTC地址一事,三箭資本聯合創始人Zhu Su發推表示,這是因為披露地址將證明他們嚴重違反了美國證券交易法第144條的內幕/關聯人規則。[2023/1/5 9:54:01]

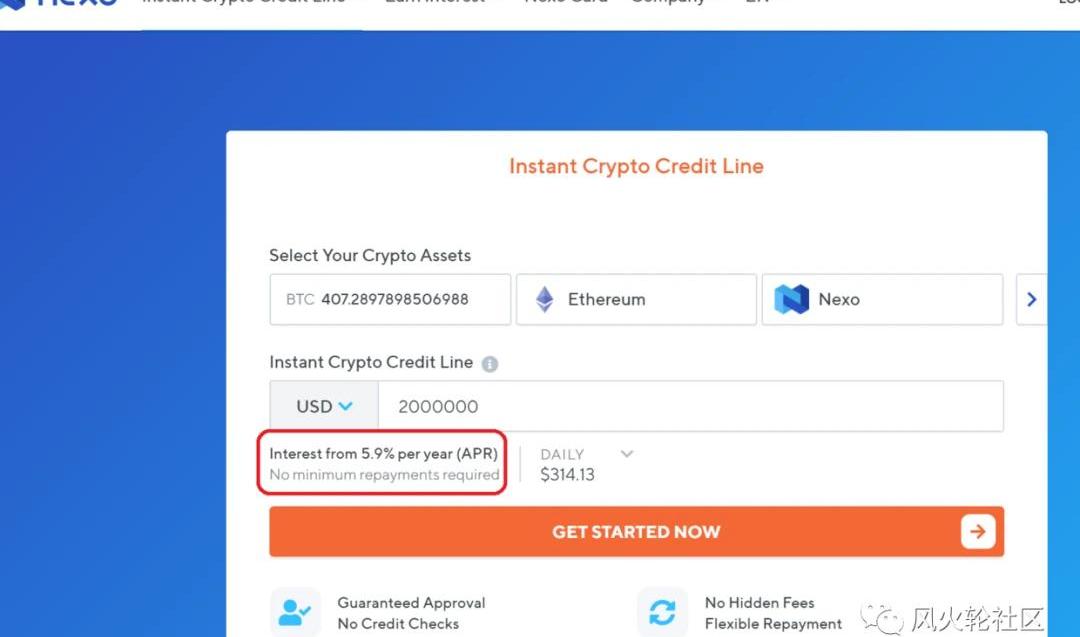

從comp地址信息來看,還算比較乖,只是將這6000萬U存入理財,并沒有做額外的套利來挖更多的幣,按今天全網的利率,他家每天能挖278個comp,如按現價200刀一枚來算,一天的收益是55000美元,這還沒有算存U的利息,目前存U的平臺年利率在9%。而據nexo官網顯示,他家給到用戶的年利率是5.9%:

Meta正在測試讓用戶使用他們的Facebook帳戶創建多個檔案資料:金色財經報道,Meta正在測試讓用戶使用他們的Facebook帳戶創建多個檔案資料。這是該公司鼓勵在其社交網絡上發帖和分享的最新嘗試,但不會改變他們計算用戶總數的方式。(彭博社)[2022/7/15 2:16:19]

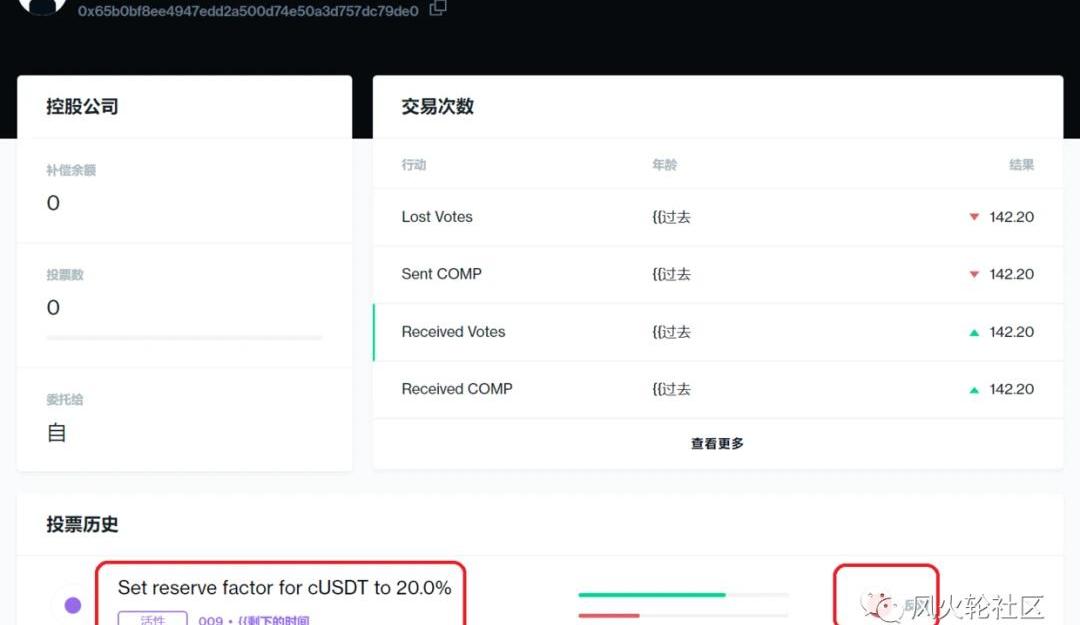

換算一下如果是6000萬,一日付息是9420美元,這個用compound自身的利率就能覆蓋。考慮到目前comp價格的高漲除開市場熱度和上coinbase利好之外,也有很大一部分原因是產出的量實在太小,私木的有投票權的又不流動,每天全部拋向市場的話,現在一天只需要50幾萬美元就能維持住目前的價格,那這個價格還可能維持一段時間,弄不好一兩個月都是有的,這樣想來,他家說不定很輕松就能套出上百萬美元。而還有一個挺有意思的事情是,nexo關聯的這個賬號在最近一期關于將抵押USDT資產的價值提升到20%的提案中投了反對票。

Kraken報告:比特幣礦工繼續保持他們的比特幣持有量:10月31日消息,Kraken 最近發布了一份名為“Shocktober”的報告表示,BTC的1年恢復供應量提供了長期持有者供應活動的詳細視圖。該指標顯示了在指定時間范圍內處于休眠狀態后變得活躍的代幣數量。從2020年第四季度到2021年上半年,少量比特幣重新進入流通。BTC的HODL Waves指標反映了BTC在特定時間內未移動的流通供應量的百分比。數據表明長期持有者沒有在9月的疲軟期間賣出,也沒有在10月的強勢期間賣出。(beincrypto)[2021/10/31 21:12:49]

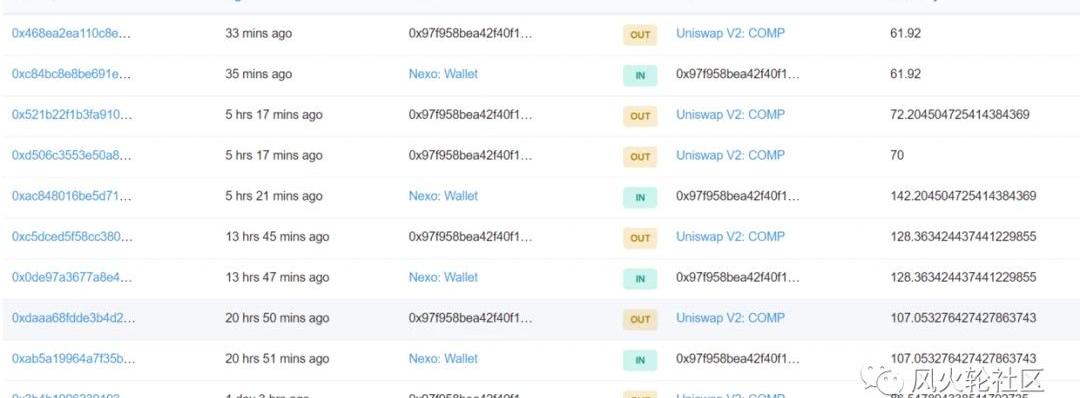

comp上原先是不能以U做抵押物,這使得它更多被借出,也導致U借貸利率居高不下,因此該網絡的“主人”們希望能增加一些U的抵押量,當然這可能會導致借U利率下降,對專注挖礦套利人士就不那么友好了(利率越高相應的挖礦占比也越大),這或許也是為啥他家投了反對票吧。之前看有分析師認為這種中心化借貸公司進入defi,更多的獲取代幣,可能是希望通過控制投票權來上幣之類的。不過看nexo的賬戶,目前還是套利為主了,擼到的基本上也都轉到uniswap之類交易平臺換出了:

一家倫敦的經紀公司與35家對沖基金機構簽署協議 幫助他們買賣比特幣期貨:一家總部位于倫敦的經紀公司正走向許多大銀行不敢涉足的地方。這家價值142億美元的公司ED&F Man Capital Markets與35家對沖基金、家族理財室和自營交易公司簽署了協議,幫助他們買賣比特幣期貨,并與至少6家以上公司進行談判。這家經紀公司正在通過為客戶結算期貨而獲利,而大銀行則在很大程度上抑制了客戶的需求。美國風險投資副總裁布魯克斯?達德利(Brooks Dudley)表示,該公司已與芝加哥商品交易所集團(CME Group inc.)合作了大約7個月,為期貨市場的開放做準備。[2017/12/13]

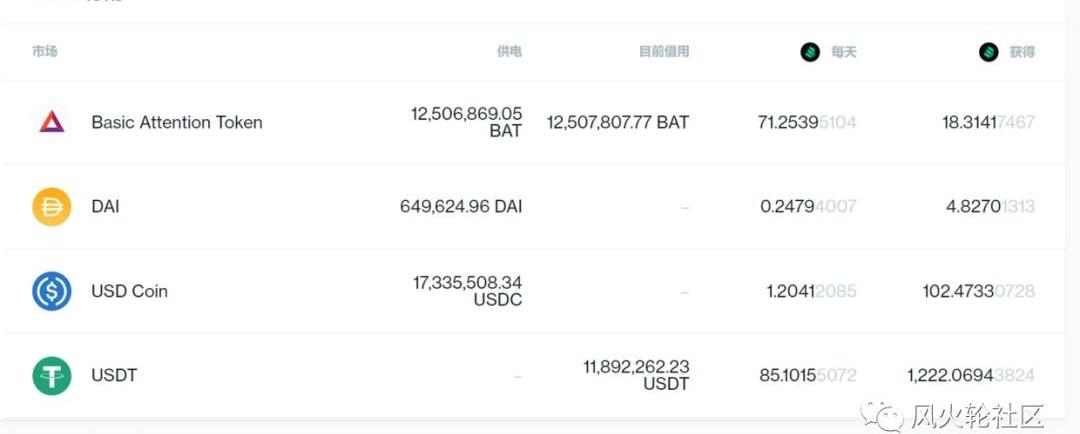

comp上現在的U存款是2億多,nexo就占了差不多三分之一,而其他的千萬美金級別套利的也不少,像下面這個地址:0x909b443761bbd7fbb876ecde71a37e1433f6af6f

這個地址在昨天是在comp挖礦數量上排第一的,看最后一欄共獲得的已經有1300多個comp(一天2880個,這才三四天不到,想想它擼了多少),看上面抵押和借出的加起來差不多有兩千萬美金,應該做了些套利,目前日入150多個comp。與nexo一樣的是,也是幾乎挖到就直接轉出交易了。不過也有一種說法,就是這挖礦的未必是nexo拿平臺資產,而是他家平臺上的大鯨自行去套利,他家官方目前也并未承認拿了用戶的資產去挖。但從鏈上數據、輿論和幣價來看,似乎大眾更偏向認為他家是把用戶存入的資產放進去套利了,甚至他家此前往maker這類平臺存過錢也是公開的秘密。對,在這個故事的最后要特別提一下,nexo是有代幣的,就叫NEXO,這個幣的用途一個是抵押可以獲得一些折扣,如果相應平臺有存款的話有個額外的利息點加成。另一個是每年有一個30%的利潤分紅,2018-2019總共發了330萬美元,今年還沒發,還沒發。。去年大概是8月份,今年不知道是不是也是如此。所以這個事情其實還把它的價格帶漲了,但這個套利是會算到他家今年的分紅里,還是選擇不要臉死不承認,咱就不知道了,咱也不敢問。結語

以上就是今天的故事,比較簡單,只是告訴你,一切沒有想象中的那么快,那些讓人們熱血沸騰的基本面數據,很可能只是一些“聰明的錢”在套利而已,別想太多了。另外這里還有兩個問題:1.中心化平臺動用用戶的存款去套利這個問題到底該怎么來看?2.之前我也是比較擔心黑客問題,但后來想想,comp也是有審計的,而且它們這個背景。。黑客總歸還是屬于極小概率的事件。我到覺得一個更容易發生的風險是一旦市場快速下跌引發的清算擠兌,每個用戶都需要想清楚,當你把資金借給defi平臺,產生的利息到底來自哪里,目前來自兩個方面,一是像comp挖礦這種借貸套利者的分潤,另一個就是上杠桿的“賭徒”。一旦他們犯錯還不起錢,質押物的價格又暴跌的時候,你也是會受損的,嚴重的就不只是沒有收益,雖然可能這種概率不是很大,但還是應謹慎,別被眼前的利息蒙蔽了雙眼,甚至哪怕對于穩定幣套利,記住,一切都是可以動態變化的。

編者按:本文來自Cointelegraph中文,作者:WILLIAMSUBERG,Odaily星球日報經授權轉載。在對比特幣價格存在拋售壓力發出警告之后,比特幣的挖礦難度出現兩年多來的最大漲幅.

1900/1/1 0:00:00DeFi無疑是當前幣圈最熱門的版塊,而作為DeFi最大動力來源的以太坊,發展略顯平淡。不少以太坊投資者都開始著急:ETH何時才能在DeFi這波猛烈勢頭中受益?DeFi市場已接近歷史高點,總鎖定價.

1900/1/1 0:00:00近日,以太坊技術開發公司ConsenSys發布了以太坊2.0Staking生態系統報告,通過調研287名以太坊持幣者.

1900/1/1 0:00:00吳說區塊鏈獲悉,近期一名南寧OTC商疑似協助電信詐騙犯罪分子洗錢,遭到調查抓獲,側面說明USDT、加密貨幣與電信詐騙在中國的結合愈加緊密,可能對普通用戶帶來更多的凍卡風險.

1900/1/1 0:00:00編者按:本文來自肖颯lawyer,作者:肖颯,Odaily星球日報經授權轉載。你是否也有很多積分?日常生活中,你是否也遇到如下情形:去商場、超市、餐廳等消費結算時,柜員多會提一句:您有會員卡嗎?.

1900/1/1 0:00:00編者按:本文來自Deribit德瑞的交易課,星球日報經授權發布。本播報由Deribit和Greeks.live聯合推出.

1900/1/1 0:00:00