BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+1.54%

ETH/HKD+1.54% LTC/HKD+0.45%

LTC/HKD+0.45% ADA/HKD+1.01%

ADA/HKD+1.01% SOL/HKD+2.16%

SOL/HKD+2.16% XRP/HKD+1.17%

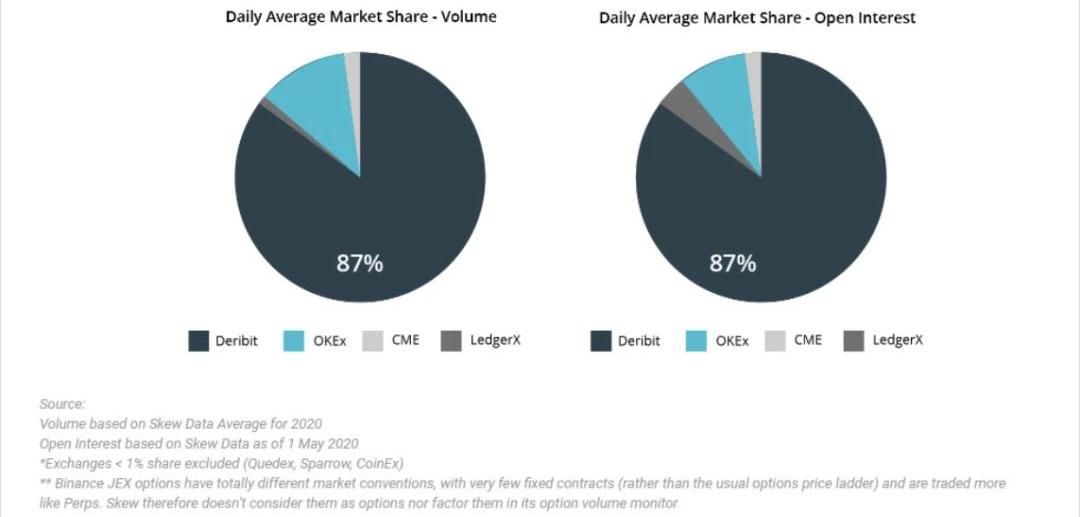

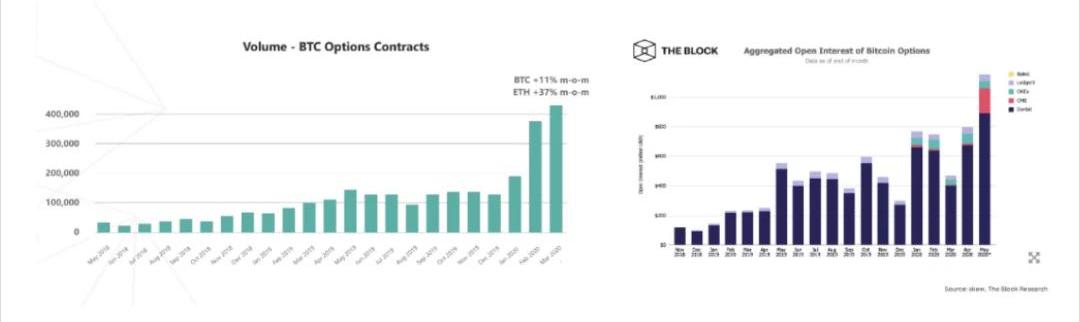

XRP/HKD+1.17%編者按:本文來自加密谷Live,作者:SuZhu&QCPCapital,翻譯:Liam,Odaily星球日報經授權轉載。隨著我們臨近2020上半年的末尾,加密貨幣期權交易在Deribit、OKex等平臺上延續著爆發性的增長趨勢。

總部位于美國的期權交易平臺有CME和LedgerX,而不在美國的平臺則是Deribit和OKex。

尤其是在2020年5月,芝加哥商品交易所掀起了一波期權交易的熱潮,使得Deribit的未平倉合約和交易量達到了歷史新高。

天橋資本創始人:預計未來加密市場將更加活躍:8月12日消息,投資管理公司SkyBridge Capital創始人兼首席執行官Anthony Scaramucci在8月12日接受CNBC Squawk Box采訪時強調,他預計未來加密市場將更加活躍,他說:“我們認為,隨著閃電網絡的改進、應用程序的增加以及比特幣交易的便利性,你將會看到更多的商業活動。”

Scaramucci還對即將到來的以太坊合并升級發表評論稱,“這將降低該網絡的交易費用”。(Finbold)[2022/8/13 12:22:21]

在基礎代幣價格橫盤這樣充滿挑戰的背景下,這種增長是尤其令人印象深刻的。造成這種增長的主要因素是什么呢?而對未來而言,這還預示著什么?人們為什么要交易期權?

穆迪前瞻美聯儲決議:加速縮減購債將提高未來加息靈活性:12月15日消息,穆迪前瞻美聯儲決議:即使FOMC宣布加快縮減購債步伐并提前結束QE,也可能強調加息時間和速度的數據依賴性。如果美聯儲宣布提早結束購債計劃(可能在2022年3月),這將更強烈地表明貨幣政策正在轉向。加速縮減購債將給予美聯儲在2022年下半年任何時候開始加息的靈活性。(金十)[2021/12/15 7:39:54]

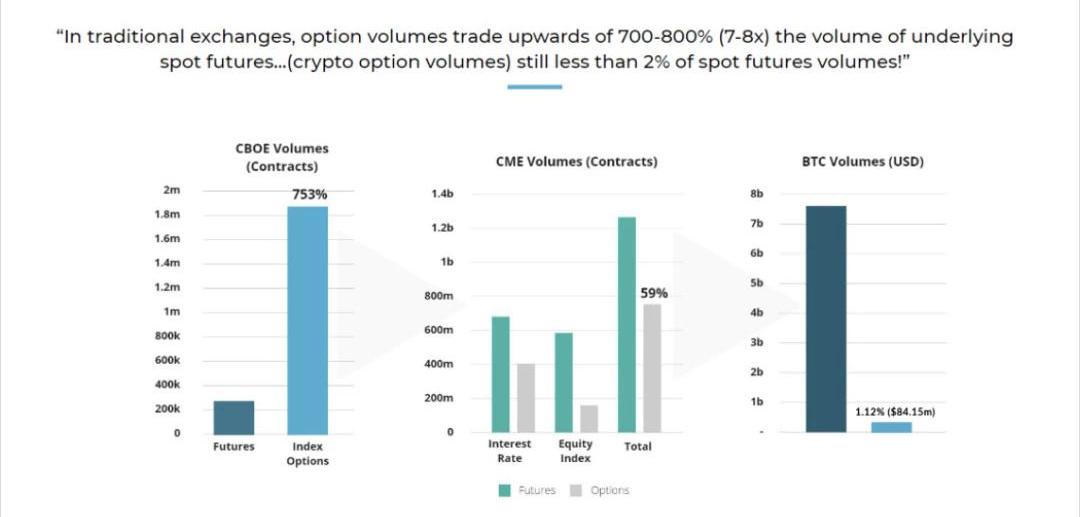

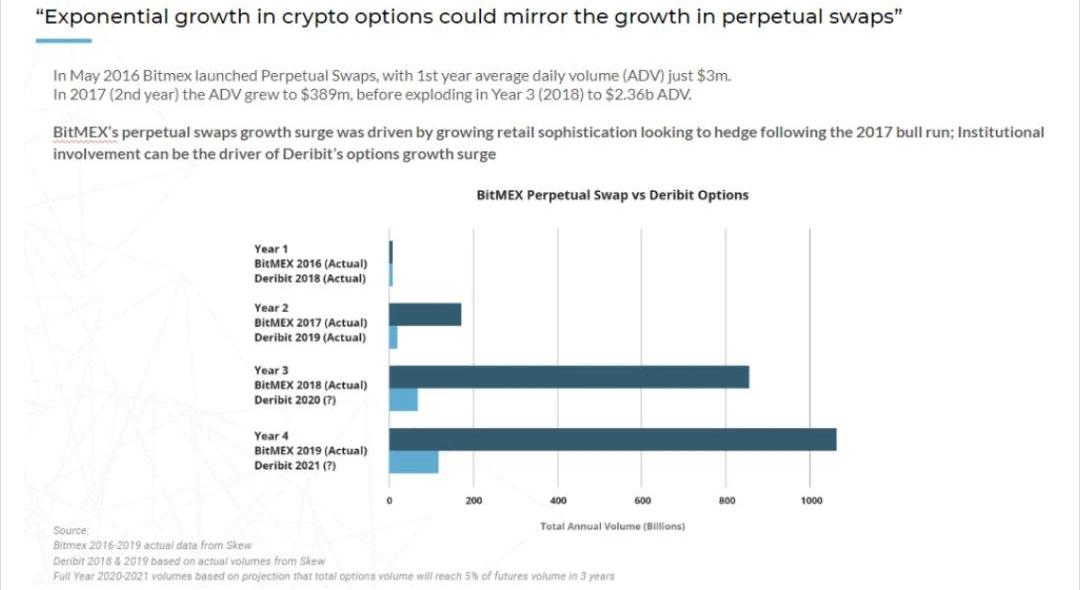

人們可能會驚訝地發現,在傳統的利率和股票指數市場中期權占了期貨總量的59%。在以波動率為主導的CBOE上,指數期權相比期貨總量的比率達到了驚人的753%。盡管今天BTC期權交易量僅為期貨和掉期合約交易量的1%,但有許多指標表明,比特幣衍生品市場將遵循類似的增長模式。

聲音 | 慢霧余弦:未來加密貨幣是絕對的剛需存在:慢霧余弦今日在微博上表示,未來虛擬世界是絕對的獨立智慧體,加密世界是絕對的大勢,加密貨幣是絕對的剛需存在,雖然這個未來還有不少距離。[2020/1/4]

人們交易股票期權的最初原因,在我之前介紹skew的文章中有所提到。即投資者尋求為之前大量的投資組合購買保險的想法。簡單來說,世界上的股票是結構性多頭,所以參與者進入股票期權市場主要是為了對沖下跌走勢。有的時候反過來說也可能是正確的。如果投資者認為他們將來會獲得更多的現金,他們可能會在有機會使用這些現金之前買入期權以對沖上漲的市場。在BlackScholes模型創立之前,人們認為期權類似于人壽或火災保險。但金融中介發現很難為客戶提供這種選擇,因為他們不知道如何定價或對沖產品。當面對想要購買看跌期權以對沖市場下跌的客戶時,他們難以在期權的整個生命周期內對期權定價。流動性也非常糟糕,這反過來使客戶更不愿購買此類保險。在BlackScholes推出之后,期權賣方意識到他們可以通過對沖delta值的策略來動態復制期權風險。例如:假設標準普爾的交易價格為3,000。如果客戶買入三個月的2,500點標準普爾看跌期權,期權賣方可以在開始時以BlackScholes規定的一定對沖比率做空標準普爾期貨。隨著市場上漲至3500點,客戶看跌期權的盈利的機率會下跌,那么期權賣方則無需進行對沖。當市場跌至2500點時,期權賣方將需要做空額外的標準普爾期貨用對沖提供利潤,以便能夠向客戶支付看跌期權。高買低賣是造成系統損失的一大原因,當然期權賣方也從客戶為看跌期權支付的初始保費中獲得了很好補償。BlackScholes將復制成本與期權本身的成本綁定在一起。交易商使用隱含波動率對期權定價,然后在動態對沖的同時承受底層證券的已實現波動率。如果市場的波動遠小于他的預期,那么他會盈利。如果市場變動變大,則會虧損。這些投資組合套期保值者的出現使大量有經驗的參與者能夠進入市場。如果投資組合對沖者結構性地從交易商那里購買期權,那么這會抬高隱含波動率,相對于實際波動率而言在結構上更昂貴。然后這會吸引備兌看漲期權和看跌期權參與者進入市場。一個自然的掩護性看漲期權的比特幣賣方會是一個已經做多BTC或以BTC計價的人,但盡管如此,隨著市場上漲他們仍希望將一些BTC賣成美元。他們可以用已經擁有的代幣賣出看漲期權,通過愿意在這個價位上放出代幣而獲得報酬。一個自然的備兌看跌期權賣方將是一個有大量美元的人,他們不介意在市場下跌的時候購買BTC。他們有大量的美元為購買提供資金,并通過愿意在低值購買而獲得報酬。最終,各種各樣的參與者發現可以通過期權來方便且經濟的達成自己的觀點和對沖需求:貨幣持有者賣出有擔保看漲期權,看漲的投機者買入看漲期權,礦工買入看跌期權,現金充裕的機構投資者賣出看跌期權。結論

加拿大央行副行長:未來加密資產會影響到金融穩定性:據thestar消息,加拿大央行副行長Carolyn Wilkins今天在多倫多大學羅特曼管理學院的一次危機經驗教訓會議上表示,加密世界正在快速發展,而且基本上沒有受到審查,這肯定會引起人們對投資者保護,市場完整性和在非法活動中使用加密資產的擔憂。她還表示,就加密資產進行國際定義是重要的。在某種情況下,加密貨幣會變得流行起來。[2018/3/23]

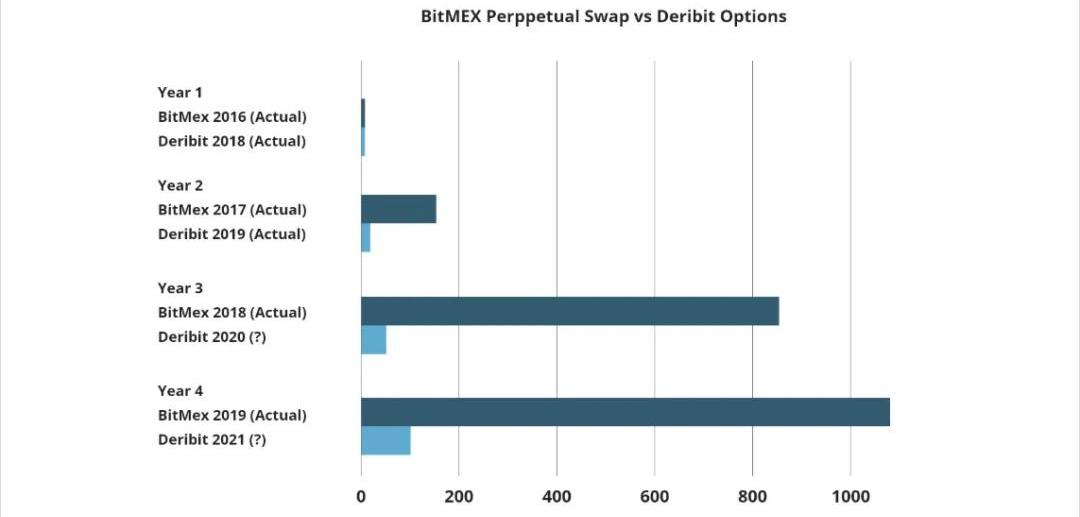

鑒于動態對沖(dynamichedging)對于期權賣方能夠定價和對沖期權的重要性,在永續合約市場經歷一段指數式增長和成熟之后,最近的期權交易的增長就顯得不足為奇了。現在衍生品市場具有足夠的流動性來保證在動蕩條件下進行一些激進的對沖,金融市場對期權交易的欲望也已經在加密貨幣中釋放出來。實際上,加密貨幣期權已經具有足夠的流動性,一些結構化產品開始出現。在傳統市場中,這些產品遍布全球規模達到萬億。特別是在亞洲和歐洲,它們巨大的流動主導了潛在波動率和隱含波動率的變化。雖然今天仍處于起步階段,但第一批大型結構化加密貨幣期權基金已經組建起來了,并且可能會是下一波期權交易量指數增長的動力。期權市場之美在于其正和的內在性質(positive-sumnature)。正如我們在CME和OKex上看到的那樣,進入該領域的每一個新參與者都會擴大整體市場。

本系列文章將默認你是一個EOS社區成熟用戶,理解EOS基本邏輯和使用同時默認你是一個DeFi小白,完全不懂DeFi概念.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC突破9500美元重回上升形態:據火幣BTC永續合約行情顯示,截至今日17:00(GMT+8),BTC價.

1900/1/1 0:00:00最近Filecoin市場的走向越來越奇怪了。我們前段時間說過Filecoin是下半年需要重點關注的項目,但目前看來有越演越烈的架勢,主網還沒上線,市場就已經將其推向風口浪尖,這對項目的發展似乎并.

1900/1/1 0:00:00文章概述:1、從2013年開始,在區塊鏈行業里總計發生了129筆兼并收購交易,交易規模約合26億美元;2、加密交易類產品和加密交易所的交易規模占到總兼并收購報告交易價值的48%.

1900/1/1 0:00:00上周以太坊鏈上連續發生三起天價手續費轉賬,引來吃瓜群眾的圍觀。其中,0xcdd6a2b開頭的神秘地址在兩天內“揮霍”掉3700萬元,創造了以太坊鏈上史上最高手續費記錄.

1900/1/1 0:00:00吳說區塊鏈從多個渠道獲悉,吉比特創始人雷太國遭到舉報暫時失聯,疑似遭到調查。礦圈對雷太國比較熟悉,有行業老人感慨:“人還不錯,但誤入歧途”.

1900/1/1 0:00:00