BTC/HKD-0.11%

BTC/HKD-0.11% ETH/HKD-0.37%

ETH/HKD-0.37% LTC/HKD-0.25%

LTC/HKD-0.25% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD+1.02%

SOL/HKD+1.02% XRP/HKD-0.35%

XRP/HKD-0.35%

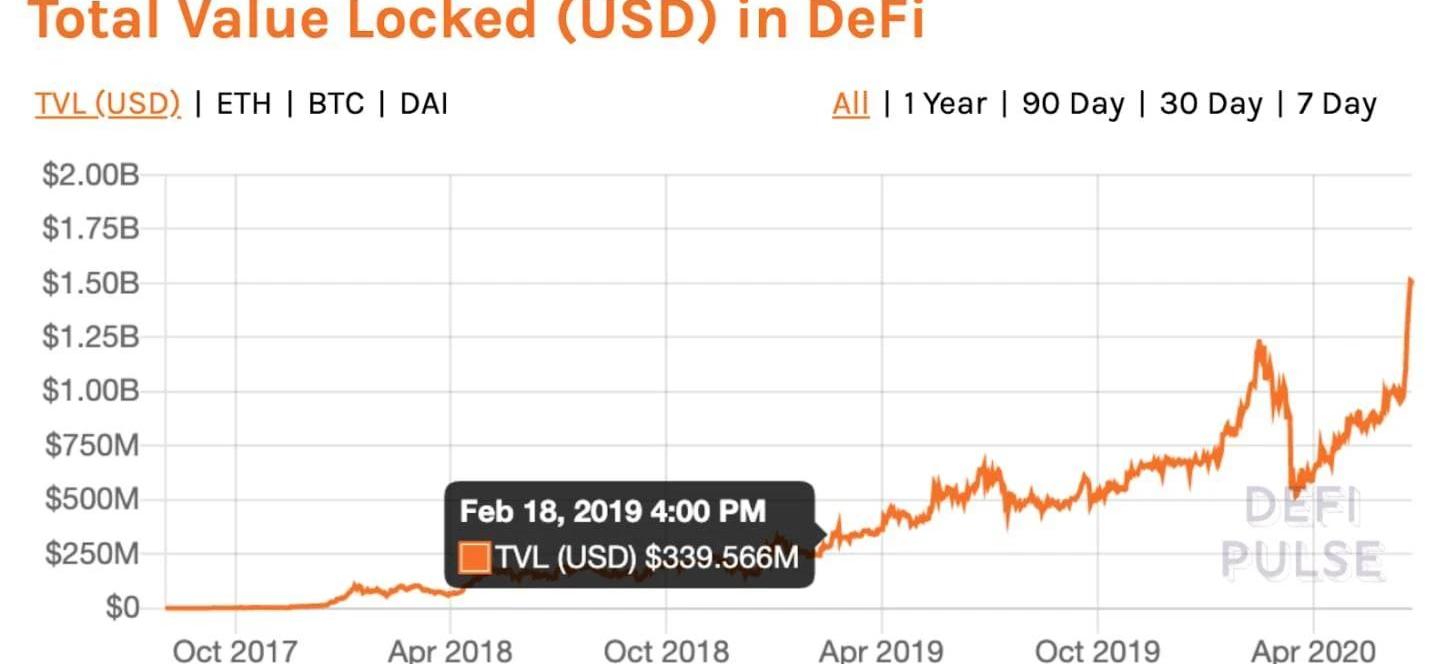

就在一年多前,在《開放式金融的超流抵押》一文當中,我就如何通過允許資產同時用于多種用途,以解決DeFi借貸協議所要求的超額抵押的資本效率低下問題,而提出了一些想法。這篇文章在標題中使用的是“開放式金融”,而不是去中心化金融,這僅僅是表明了生態當時處于的一個發展階段。而下面這兩個圖表很有意思:

(Source:DeFiPulse)

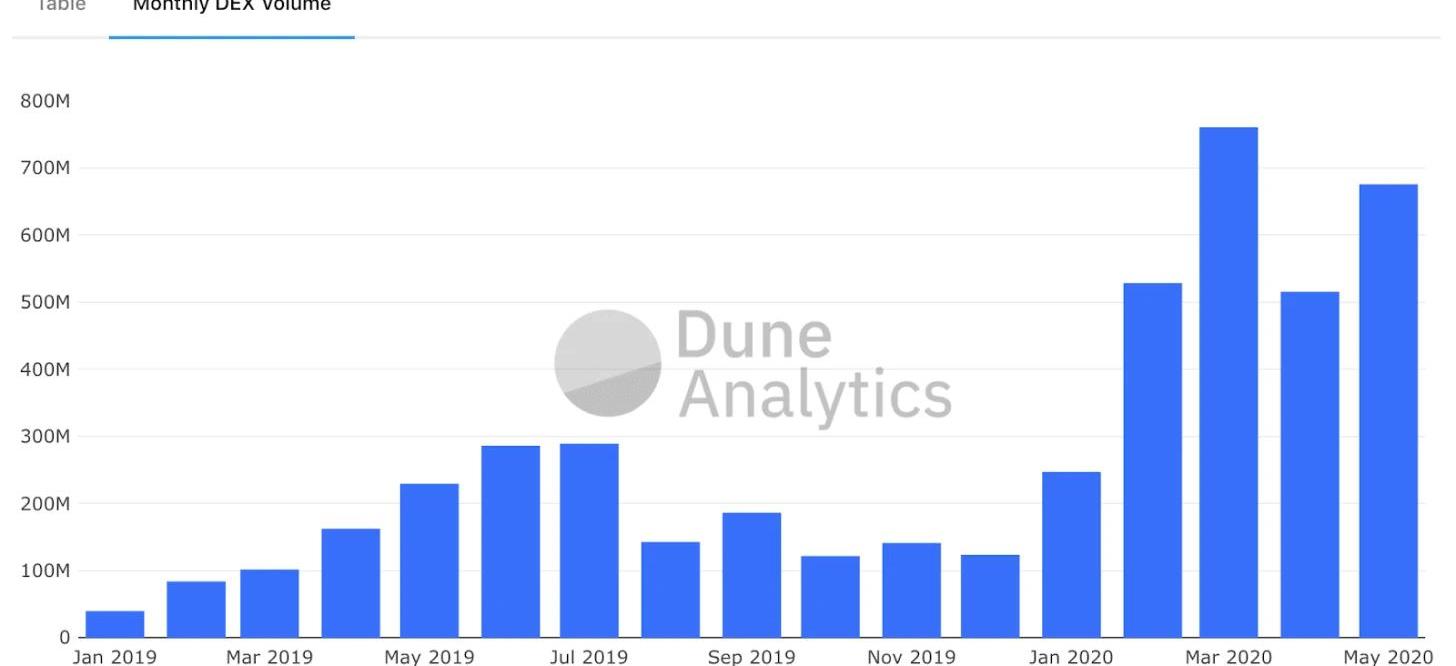

(Source:DuneAnalytics,@sassal0x)自那時起,關于超流抵押而提出的很多具體概念,已經成為了現實,包括創建CompoundcToken,在Uniswap池中使用cToken,以及使用Uniswap池股份作為借貸抵押品。也就是說,我相信我們才剛剛觸及DeFi資產中的超流動性。幸運的是,加密貨幣領域中最熱門的趨勢正變得炙手可熱,其強大的激勵機制正鼓勵那些尋求收益的人,在盡可能多的協議中最大化其資產的可用性。認識SAFG/流動性挖礦/YieldFarming(流動性農耕)

派盾:Defrost Finance被添加虛假抵押Token且惡意清算,損失超1200萬美元:12月25日消息,據派盾監測,Avalanche 生態原生穩定幣項目 Defrost Finance 協議再次出現問題,協議被添加了假的抵押 Token,并使用惡意價格預言機清算當前用戶,損失估計超過 1200 萬美元。

Defrost Finance 官方表示,已注意到 V1 出現的緊急情況,團隊目前正在調查,懇請社區等待更新,暫時不要使用 V1 或 V2。[2022/12/25 22:06:39]

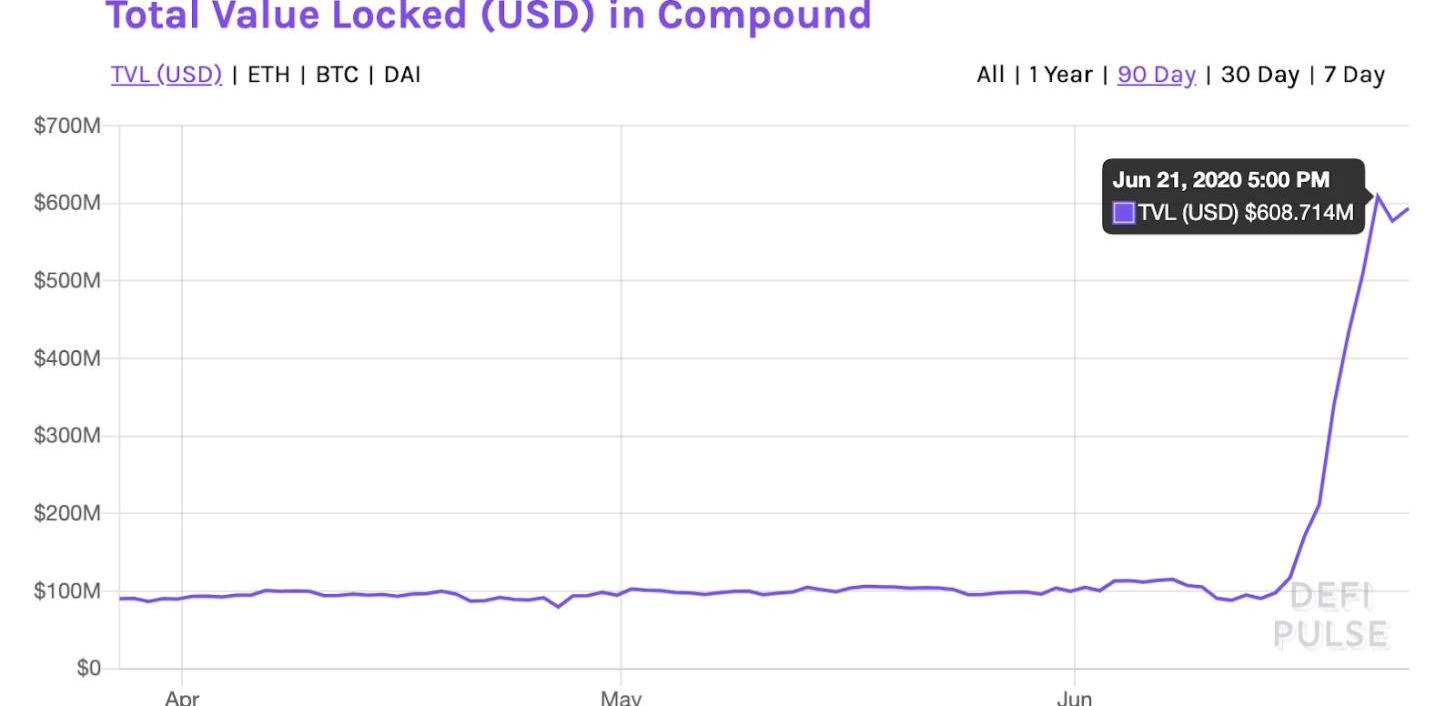

5月27日,大受歡迎的Compound借貸協議的發起方CompoundLabs宣布,他們打算在未來4年向協議用戶分發42%的COMP治理代幣,以朝著完全去中心化協議的目標邁出一大步。我的同事GavinMcDermott是第一個提醒公眾注意這種設計模式的人,在流行的SAFE和臭名昭著的SAFT結構之后,他將其稱為“未來治理簡單協議。這一概念的核心,是根據協議用戶提供或使用的流動性數量,將治理代幣分發給協議用戶,期望這既能鼓勵用戶使用協議,又能將所有權分發給活躍的涉眾。這是一個簡單、合理、意圖良好的概念。然而,理論上的工作方式和實踐上的工作方式似乎并不完美匹配。在我們迄今所看到的案例中,所分發的治理代幣的價值,遠遠超過了各種形式活動的現有市場利率,以至于有數億美元的資金投入到這些協議中來利用這一機會。這種現象被稱為“流動性挖礦”,或日益流行的“yieldfarming”(流動性農耕)。HenryHe在COMP分配開始之前就預測到了這種行為,他指出,Compound上一輪私募報告的估值意味著每天的初始分配補貼為4.3萬美元,這是之前所有市場支付的每日利息的25倍以上。正如Henry預期的那樣,這些激勵措施很快就失去了控制,收益率較高的yieldfarmer從借款資產中獲得的回報,要高于放貸資產,這一問題在接下來的一周變得更為極端,因為COMP代幣價格上漲了1000%以上。盡管代幣持有者和治理代表,現在正努力解決Compound貸款市場造成的一些極端扭曲,但不可否認的是,這對Compound協議資產增長的影響是巨大的,鎖定在協議中的資產價值在增長,在第一周就增長了6倍,達到了6億美元。

DeFi初創公司Teller Protocol 與Tower Fund Capital 達成合作:金色財經報道,DeFi初創公司Teller Protocol 與Tower Fund Capital 達成合作。兩家公司表示,該合作伙伴關系允許 DeFi 流動性提供者通過 Tower Fund Capital 使用 USDC 穩定幣賺取利息,Tower Fund Capital 是一家證券交易委員會 (SEC)-Reg D 私人貸方,用于提供 1.4 億美元債務基金的房地產投資貸款。[2022/6/22 4:44:01]

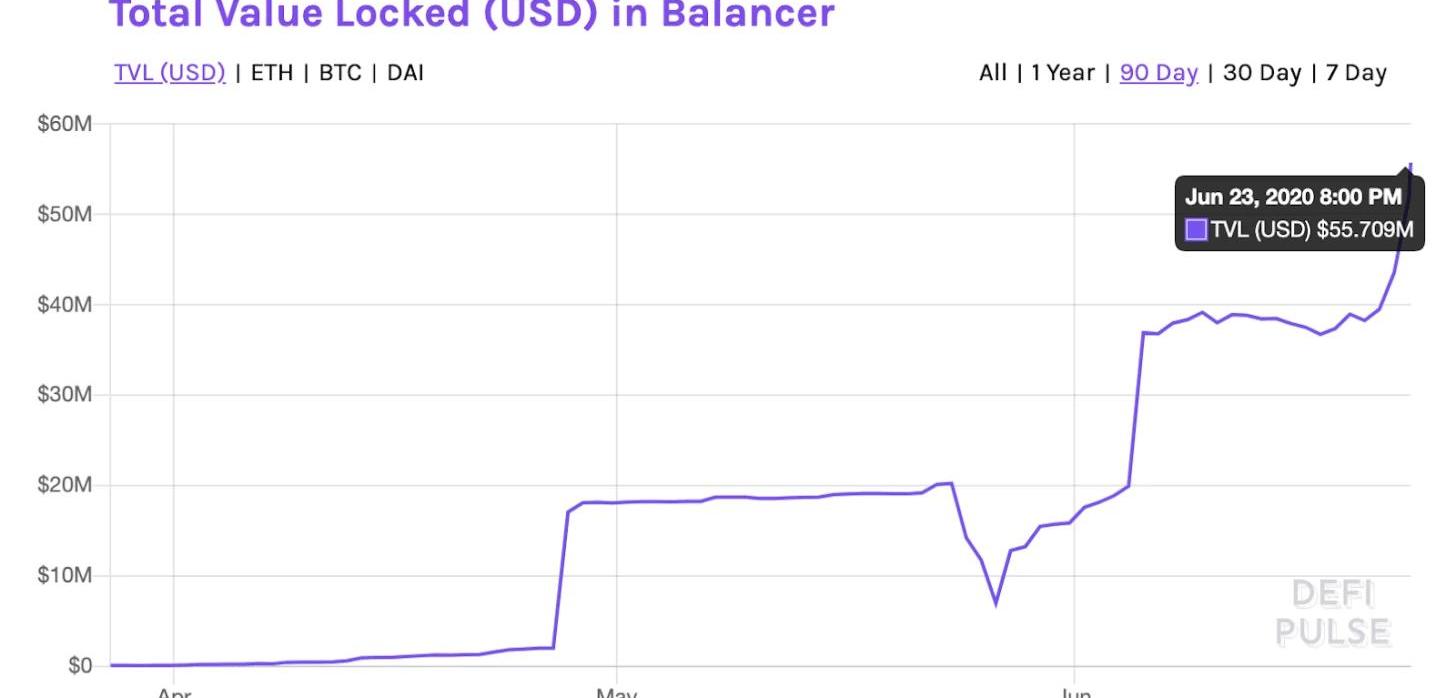

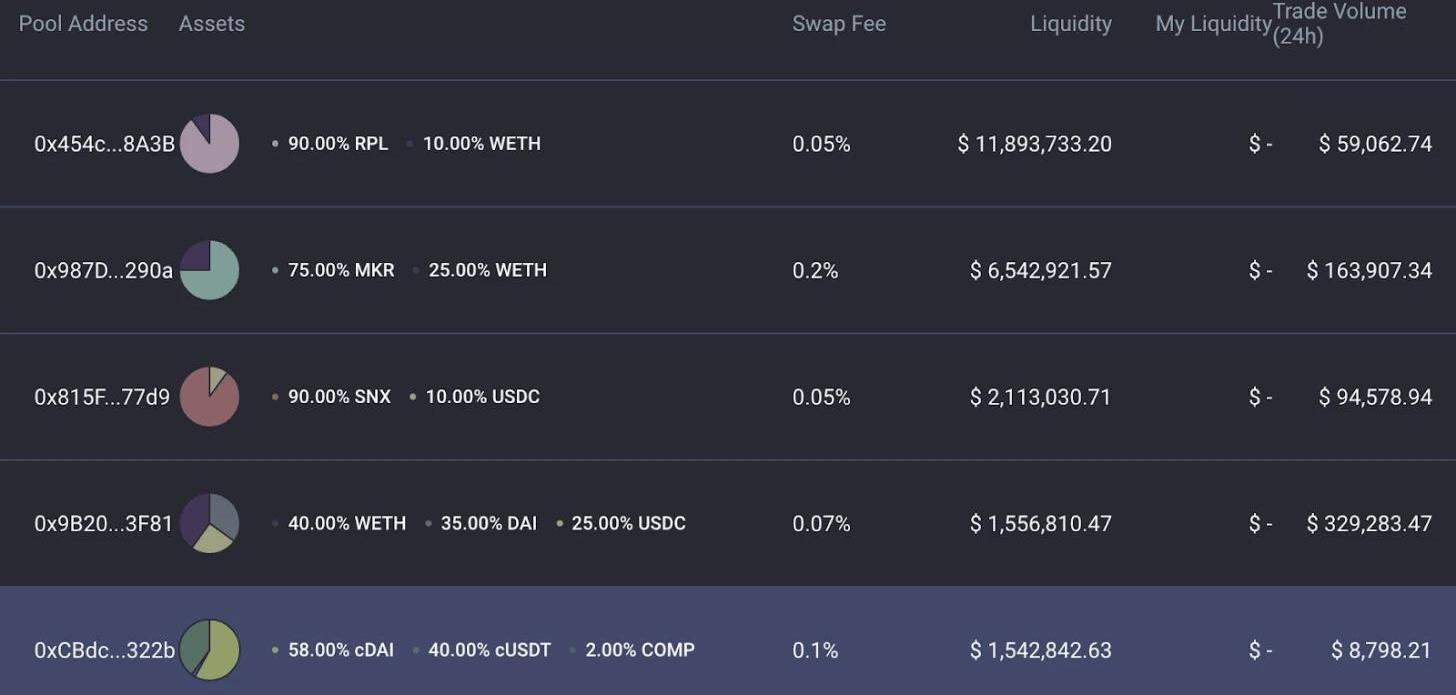

(Source:DeFiPulse)Compound并不是我們所擁有的推動協議增長的yieldfarming力量的唯一例子:早在4月份,一個提供高達20倍杠桿率的去中心化期貨交易所協議Futureswap就推出了alpha協議,其中包括向協議用戶分發其治理令牌FST。他們在三天內吸引了超過1700萬美元的交易量,隨后提前結束了alpha,以確保用戶資金的安全,同時完成了新一輪的審計。Balancer是一個類似Uniswap的交易所協議,其支持任意配置的多達8種資產的流動性池,在3月31日發布后不久,該項目方宣布,他們將根據用戶向池中提供的流動性分發其治理代幣BAL。在不到三個月的時間里,Balancer的流動性從零增加到超過5500萬美元。

ABEYCHAIN 準備通過推出XSWAP改變DeFi:金色財經報道,多層區塊鏈協議ABEYCHAIN希望通過推出 XSWAP 來擴展現有的DeFi創新。目前超過 400 億美元被鎖定在幾個 DeFi 協議中。DeFi 改變人們對金融的看法,并使散戶投資者能夠獲得僅限于機構的金融機會。XSWAP 是下一代去中心化交易所,它利用高速和可擴展的 ABEYCHAIN 網絡來促進交易。XSWAP 通過使用自動做市商模型解決了這個問題。該模型根據平臺內的市場需求和供應跟蹤資產價格。(Dailyhodl)[2021/8/29 22:43:53]

顯然,我們正進入一個全面爭奪流動性的階段,其基礎是以治理代幣形式提供絕對巨額的補貼,而他們的持有者,可能會在某一天,決定使用這些治理權力,使自己能夠通過各自的協議獲取一些價值。這是零和博弈嗎?在這個博弈中,流動性提供者將需要選擇將資產存放在哪里,并根據他們能夠獲得最高補貼收益的地方,從一個協議到另一個協議靈活地搖擺不定?當補貼逐漸減少到可持續發展的狀態時,精明的流動性提供者是否會溜走,然后留下一些可憐的家伙?這種現象是否有更近期的發展趨勢,并且還可能產生足夠的無補貼資本效率,以長期留住這些協議中的資產?我認為某些現代農民可能特別適合回答這個問題。“魚菜共生”的概念

FLM延期DeFi挖礦 重啟時間不早于9月26號:公告顯示,由于NeoLine出現技術問題,FLM團隊決定暫停并延期DeFi挖礦,重啟的時間不會早于北京時間2020年9月26日21:00。[2020/9/26]

在我20多歲的時候,有一段時間,我迷上了“城市農業”的概念。它以布魯克林RedHook農場等社區花園的想法開始,然后發展為垂直農業,以提供健康的本地種植食品,同時在稠密的市區有效利用空間。尤其是“魚菜共生”的概念引起了我的注意。水培系統將水產養殖與水培法結合在一起。這兩種活動是共生的,水產養殖系統產生的廢物,被分解成營養物質,供水培系統使用,然后被凈化的水循環回水產養殖系統。將這兩種過程結合起來,對兩者都有好處。此外,水培系統為農民提供了兩種收入來源,既增加了收入又使他們的潛在收入多樣化。我想,你應該能想要我要說什么……借貸和交易所協議,特別是那些利用儲備池流動性和自動做市商的協議,天然是共生的。Compound和Aave之類的借貸協議,希望將大量資產存儲在其流動性池中,以在最大程度地降低借貸成本的同時,最大程度地利用貸款。而Uniswap和Balancer之類的交易所協議,希望將大量資產存儲在其流動性池中,以最大程度地擴大潛在交易的規模和交易量,同時最大程度地減少滑點,它們不在乎池中的資產是否是貸款抵押品的收據,只要貸款池中有足夠的未使用流動性,以便根據需要提款。在正常情況下,流動性提供者從基于資產借用時間長短的借貸協議中獲得費用,并根據交易的資產量從交易所協議中獲取費用。由于流動性池中的兩種或更多資產,在可用于放貸時很少會獲得相同的利率,而其他所有條件都相同,因此它們在池中的比率自然會偏離其目標。這為套利者提供了機會,他們可以進來將資金池交易回平價,從而產生交易費用。因此,在正常情況下,貸款收益鼓勵交易收益,隨后交易收益可用于貸款……這是一種良好、合理、自然共生的關系。但這不是一個好的、合理的、自然的時代。這將是一個由超級工業化,轉基因生物推動,直升機補貼的瘋狂時代。在這個新的加密農業時代剛剛經歷的一周里,yieldfarmer就已開始流行。查看流動性最強的Balancer池之一:

當前DeFi協議中鎖定資產總額約合96.6億美元:金色財經報道,據歐科云鏈OKLink數據顯示,截至今日11時30分,當前以太坊DeFi協議鎖定資產總額約合96.6億美元。其中鎖定資產總價值前五位的分別是:Aave 14.9億美元(-3.84%)、Maker 12.5億美元(+1.81%)、Uniswap 11.3億美元(+47.65%),Curve 10.8億美元(-0.13%)以及Yearn 7.6億美元(-2.45%)。[2020/9/14]

是的,這是cDAI和cUSDT,代表DAI和USDT在Compound中的存款。做得好!“魚菜共生”并不容易

請注意,借貸協議和交易所協議有時是以不利于“魚菜共生”的方式設計的。例如,精明的讀者可能已經注意到,上面的儲備池包含2%的COMP分配。為什么?Balancer上的標準公共池在啟動時會固定其資產分配,并且沒有管理控制器。如果儲備池中不包含COMP作為其組成部分之一,則任何應計COMP都將不可恢復地鎖定在合約中。在Balancer上,這可以通過使用智能池來解決,但這會引入額外的攻擊面,目前無法通過Balancer接口進行管理。同時,在Curve上,所有累積到現有儲備池的COMP將永遠被卡住,沒有任何方式可被LP或Curve的創建者/管理員提取。雖然我聽說他們正努力在將來的升級中解決此問題,但這表明了在協議交叉點可能出現的意外挑戰類型。如果你想了解這些跨協議的yieldfarming機會有多瘋狂,請查看這個可能由Synthetix策劃的OGliquiditysubsidizers流動性農耕池。它在以太坊上推出了三種比特幣錨定幣,并為四種“作物”提供了yieldfarming(流動性農耕)的機會。嫉妒吧,孟山都!接下來會發生什么?

記住,共生可以有多種形式。短期內,yieldfarming(流動性農耕)確保借貸和交易所協議之間的兼容性是互惠的,由于資產的堆積,這兩種協議都會受益。一旦yieldfarming(流動性農耕)的補貼下降到更可持續的水平,則尚不清楚這種聯系是否會被證明是共生的,或者會是寄生的,從而使一種類型的協議受益,另一種類型協議則會被犧牲。從長期來看,我懷疑,有能力這樣做的協議,可能會演變成包含借貸和交易在內的協議,以便創建一種DeFi主經紀協議,在這種協議中,資產通過同時為各種機會提供,為給定的風險狀況產生最大可能的收益。如果我愿意把固定比例的資產放在錢包里,希望它們被動地產生盡可能高的回報,為什么我不把它們都推到一個私人Balancer儲備池中賺取交易費用呢?如果這個儲備池包含ETH、DAI、REP和ZRX,為什么我不愿意借出這些資產中的任何一個,前提是貸款與構成我資金池的其他資產進行了超額抵押?當然,池中的資產是否也可以用于支付小筆貸款的短期貸款?或許我愿意接受多一點的風險,因此也可以將它們提供給希望為20倍杠桿永久掉期提供資金的交易者?如果這種類型的主要經紀協議方法,確實成為一種可行的主導策略,那么在未來幾年中最值得關注的一個故事,將是Balancer是否可更容易地扮演Compound的角色,或者Compound能否更容易扮演Balancer的角色。Farming不適合膽小之人

讓我明確一點:我認為,我們幾乎肯定會進入一個投機狂熱時期。基于代幣的估值,我們將看到數十億美元的資本farming,其會達到不可持續的水平,而“魚菜共生”的yieldfarming則將事情推向更高的水平。期間,可能會發生黑客攻擊、跑路騙局、短期資產價格操縱導致的清算級聯,還有一大堆其他方式讓人們損失很多錢。由于許多協議的自然相互關聯性,再加上流動性挖礦的巨大財務激勵,使它們盡可能深入地疊加在一起,整個過程很可能會崩潰。即使這樣,它也會重建。真正開放、無許可的金融服務的承諾太偉大了,它不會消亡。就目前來看,對于參與者而言,你可以選擇在陽光普照的情況下制作干草,或者,如果你真的有野心,請跳過干草,并利用流動資金從事水培流動性農耕。對于構建者:盡一切努力競爭和生存,但不要忘記你的長遠眼光。建立新的金融基礎設施,是一場長達數十年的馬拉松。在我們跨過起跑線之前,不要濫用興奮劑。行動步驟探索水培流動性農耕的機會聽第18期Bankless的內容:COMPGrowthHackingDeFi,作者DanElitzer閱讀《開放式金融的超流抵押》

2020年已過半。礦工們在礦機大范圍迭代的背景下又逢疫情,艱難挨過“黑天鵝”和“減半”,穿過重重硝煙,進入“中場戰事”。減半主線軸推動與疫情籠罩,礦工們感慨進入了加密礦業“活久見”的一年.

1900/1/1 0:00:00如何理解這個參考系和錨呢,比如說,當前系統發行出100萬JIN,抵押了150萬EOS,說錨的話,可以表示1JIN背后有1.5EOS為錨,從參考系看,可以說1JIN背后有3USD價值的抵押物.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。COMP把DeFi推向一個新的高度,從市場的氛圍來說,大家都在尋找下一個COMP,而新項目是來去沖沖,比如波場上最熱的OKS,在形式一片.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:MuyAsk|CryptoTruthLexicon,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00編者按:本文來自互鏈脈搏,作者:元尚,Odaily星球日報經授權轉載。合肥火了,因先后賭對了面板產業、集成電路產業,據說浮盈數千億被譽為最佳創投。如今合肥正在押注新能源汽車產業.

1900/1/1 0:00:00編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。對于DeFi項目,個人邏輯是,先看經過時間檢驗的頭部產品,接著看有實力團隊做的頭部仿品,再看創新型產品,最后是邊緣的DeFi產品.

1900/1/1 0:00:00