BTC/HKD+5.73%

BTC/HKD+5.73% ETH/HKD+8.45%

ETH/HKD+8.45% LTC/HKD+3.92%

LTC/HKD+3.92% ADA/HKD+7.31%

ADA/HKD+7.31% SOL/HKD+8.27%

SOL/HKD+8.27% XRP/HKD+8.95%

XRP/HKD+8.95%編者按:本文來自加密谷Live,作者:MatteoLeibowitz,翻譯:Liam,Odaily星球日報經授權轉載。要點概括DeFi借貸協議Compound在6月15日開始分發其治理代幣COMP市場價格約為200美元,COMP每天為借款人和貸款方提供近60萬美元的補貼。由于投機者尋求參與到此次發行,未償債務的供應和債務分別增長了210%和470%以上盡管該協議的關鍵性能指標全面提高,但尚不清楚隨著競爭協議開始提供類似的補貼,這種勢頭能否持續下去通往COMP的道路

Compound成立于2018年,并獲得著名的風險投資基金AndreessenHorowitz和Paradigm的支持。Compound是一個基于以太坊的貨幣市場協議,其中利率是根據特定時刻的供求情況通過算法設置的。從項目的一開始,Compound的創始人羅伯特·萊什納就表示,他打算通過從CompoundLabs的核心開發中移除管理控制的特權,逐步鼓勵對協議進行“去中心化”,鼓勵個人和實體社區去設定市場清單,定價曲線,風險參數以及其他功能。這種結構性轉變有兩個主要目的。首先,它消除了關鍵人員風險(key-manrisk),同時開放了獲取深入操作和各類群眾積極參與的渠道。其次,開放業務利益相關方的范圍,提供一定程度的監管保護,允許在沒有明確的KYC/AML程序的情況下將協議促成的金融活動貨幣化。Compound新推出的治理代幣COMP實現了這兩個目的,既可以用于表決機制,也可以用作類似股權的金融工具。CompoundLabs團隊已發行了1000萬個COMP,其中57.71%將或已經分配給了團隊成員,創始人,投資者以及合作伙伴。追隨合成資產發行平臺Synthetix的腳步,剩余的42.29%將在4年的時間內以大約每天2,880個COMP的速度分配給協議流動性提供者和用戶。這種分配方式將50%留給了供應方,其余的50%將分配給借款方。分配根據應計市場利息按比例進行。舉個例子:如果USDT市場在某一天產出協議利息的95%,則1,368COMP將按比例分配給USDT借方和貸方(2880/2*0.95)。COMP市場

Uniswap Labs:Base在3天內成為Uniswap上交互次數最多的鏈之一:金色財經報道,Uniswap Labs發布推文稱,在短短3天內,Base成為Uniswap應用程序上交互次數最多的鏈之一。

金色財經此前報道,Uniswap于8月8日部署至Base,集成上線一天之內,Uniswap(特別是V3)就在Base上記錄了超過11,700筆交易和約365萬美元的交易量。[2023/8/11 16:19:39]

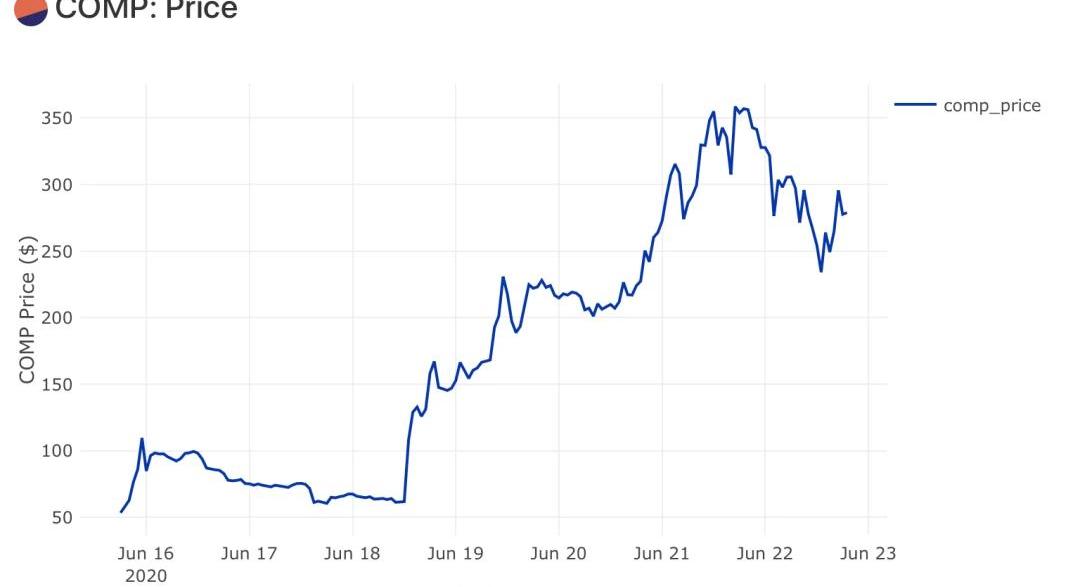

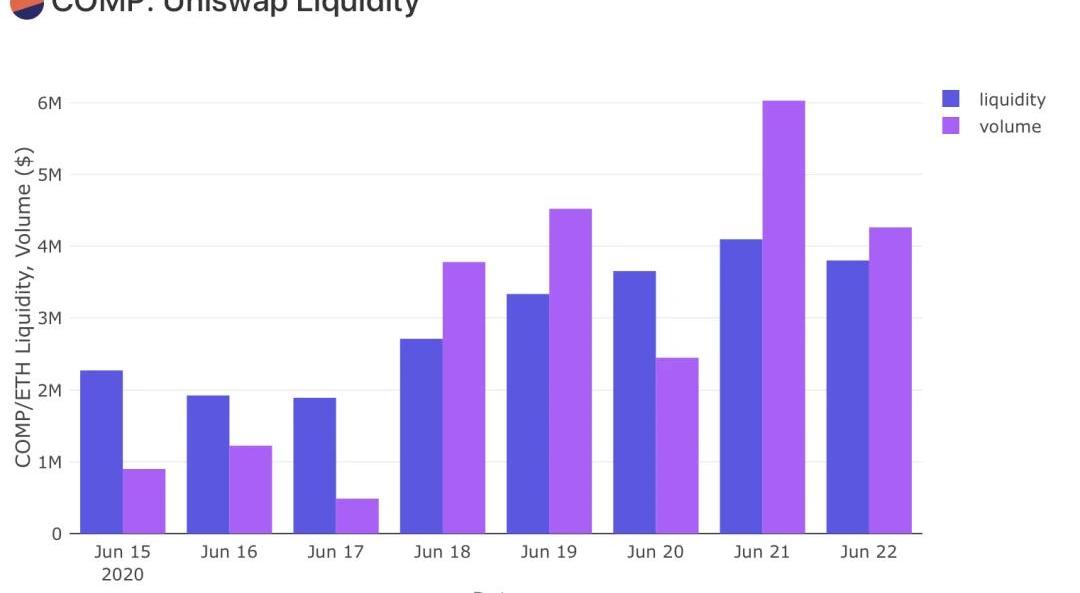

COMP的推出對6月15日的Compound協議活動產生了重大影響,這可能是由于COMP/ETH市場在Uniswap上隨即推出造成的。Uniswapv2池中以18.50美元的標價了存入25,000個COMP和2,000個ETH。在此后僅三天,COMP價格便升至145.10美元,這可能是受CoinbasePro宣布打算從6月22日開始上市COMP影響而造成的。

相對于其他Uniswap上的市場而言,COMP交易量相當之大:相比之下,第二大的ETH/USDC交易量在過去24小時內的不足80萬美元。

Dash預計將于3天后進行減產:5月31日消息,據Tokenview數據顯示,達世幣Dash預計將于3天12小時后在區塊高度1,681,920減產,區塊獎勵將由2.67 DASH減至2.49 DASH。[2022/5/31 3:53:16]

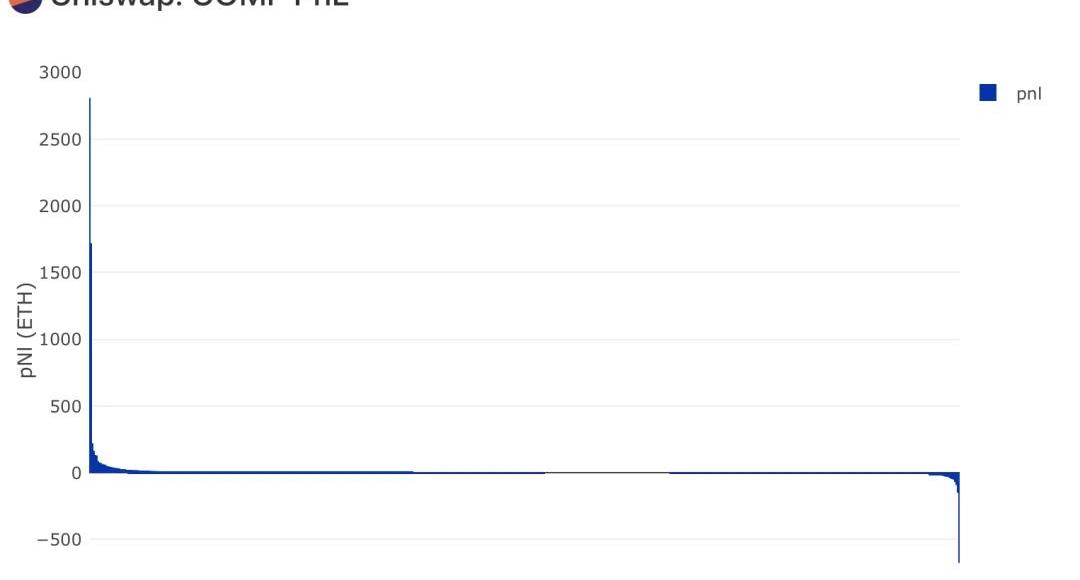

正如IUO(InitialUniswapOfferings)上存在的趨勢一樣,少數的投資者能通過在早期購買COMP代幣獲得不成比例的高額收益。不過,買過COMP的人中,60%的人都有賬面收益。

超高的利率

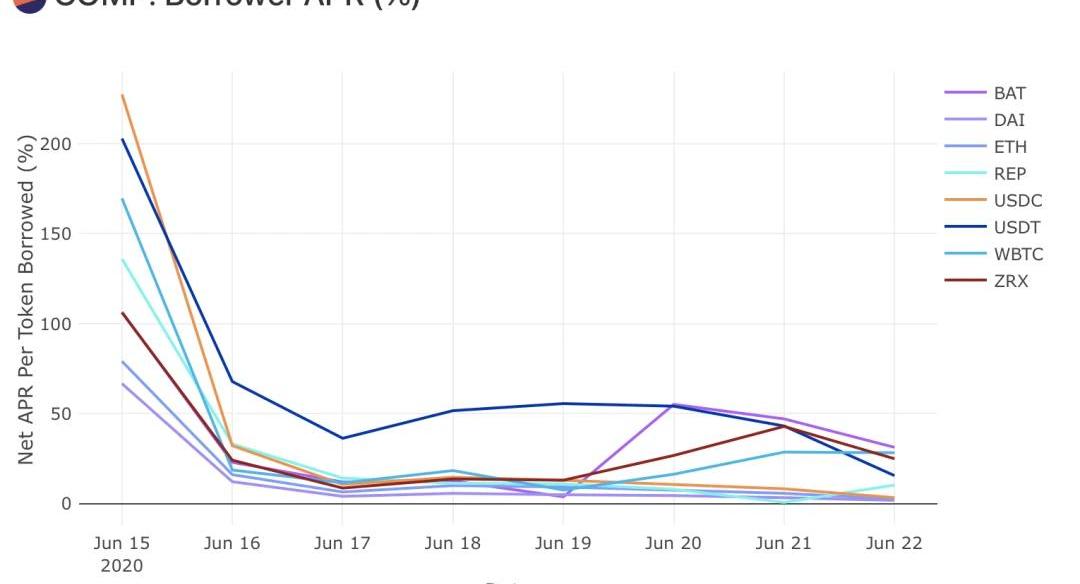

盡管僅占總供應量的0.25%,但初始流動性的準備和由此產生的價格行為,已經為COMP分配設立了一個明確的市場價格,從而使目標貸方和借方可以量化補貼對其收益的影響。從總基數(grossbasis)上看,我們發現分發的前四天平均每日COMP收入累計超過25萬美元。COMP的分發越來越偏向于USDT市場,該市場將于6月18日帶來超過價值32.5萬美元的COMP。這種傾向是由于USDT利率曲線的形狀造成的,該曲線相對于其他資產而言被設定得很高。每一美元的USDT被借入或貸出都會比其他資產產生更多的利息,因此為USDT在COMP分配競賽中提供了系統上的優勢。隨后,一項建議已經向Compound協議的利益相關者提出,如果實施該建議,10%的USDT市場參與者利益和報酬將被轉移到保險基金中,從而減弱曲線形狀的影響。下面我們看到每個市場每天供應商的年化收益率。截至6月18日,USDT年化貸款利率高達58.43%,在6月15日達到峰值170.18%。在目前MakerDAO的Dai儲蓄利率為0.00%的情況下,Compound上DAI的利率也值得注意,為5.22%。相反,由于COMP在市場兩邊平均分配,并且從定義上講,在任何給定時間借出的美元都少于供給的美元,因此在貸資產證明比簡單借出貸款更有利可圖。下面我們看到每個市場每天借款人的年化收益。自6月15日以來,利率有所下降,當時USDC和USDT的年化收益率都在200%以上,不過借USDT的年化收益率仍然超過50%。

過去3天銷毀了1.431億枚Shiba Inu代幣:金色財經報道,在過去的三天里,Shiba Inu 社區的成員已經銷毀了超過 1.431 億枚Shiba Inu 代幣。

截至 2 月,兩家承諾銷毀 SHIB 代幣的企業已經銷毀了8.87 億枚Shiba Inu。

到目前為止,根據網站公布的數據,1萬億代幣的初始供應已經銷毀了410,303,115,608,069個SHIB。目前質押 41,017,938,837,733 SHIB。(u.today)[2022/2/20 10:03:40]

協議活動

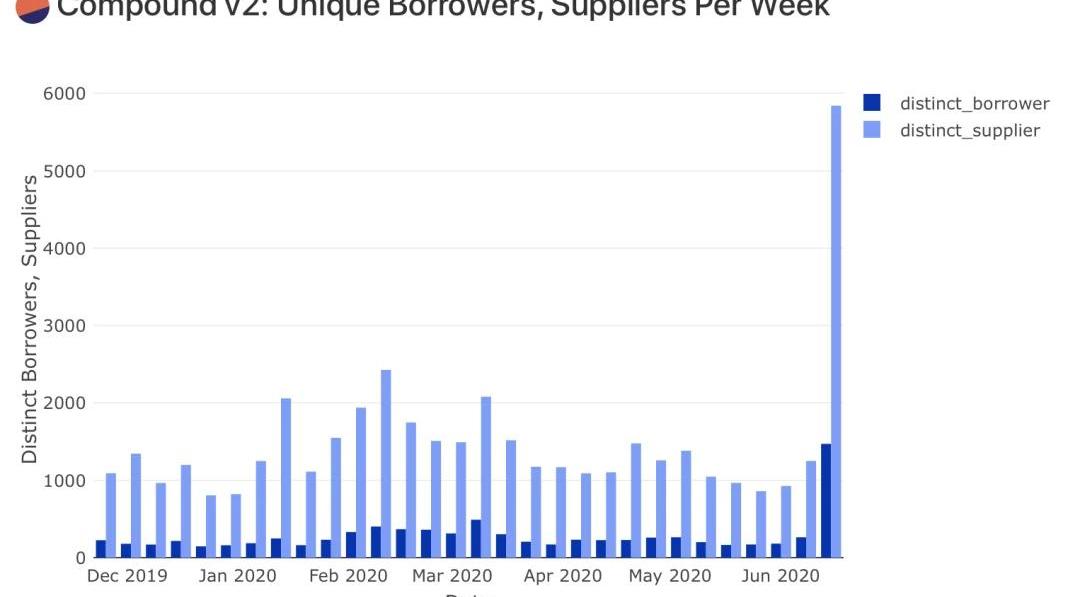

這些空前的回報激起了空前的活動行為。Compound市場每周的唯一供應商數量周環比增長了200%,唯一借款人數量增長了238%。

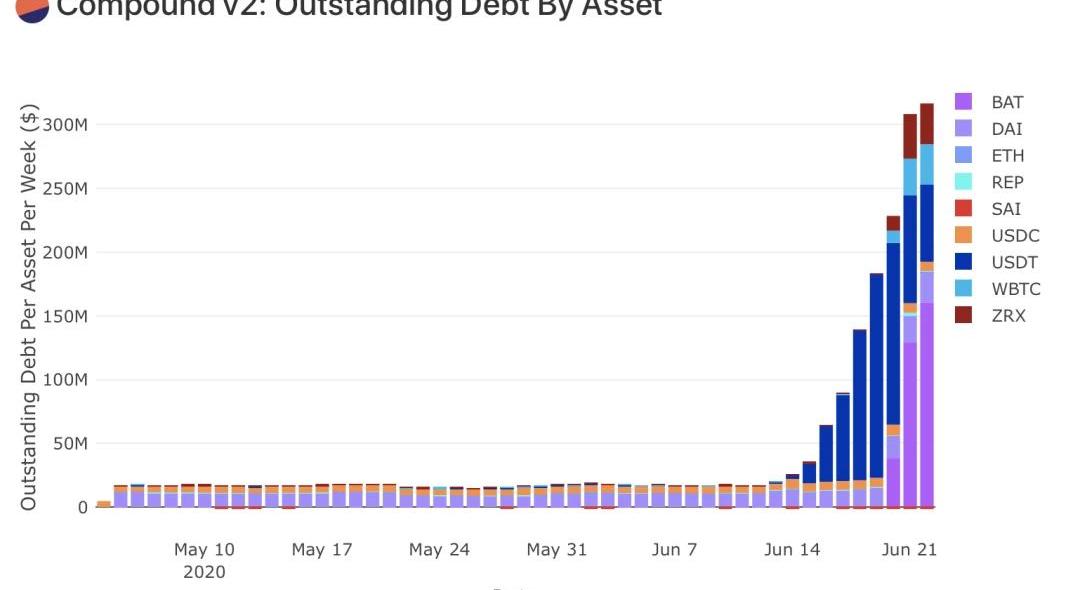

自6月15日以來,未償還的累計債務增長了470%達到1.37億美元,其中84.80%以USDT計價。

加密分析師:比特幣距離上一次產生最高點的周期還有333天:加密分析師Ceteris Paribus剛剛發推稱,2011年比特幣從峰值最高回撤92%,返回歷史高點(ATH)花了622天;2013年從峰值最高回撤85%,返回ATH花了1181天;2017年開始到目前已從峰值回撤84%共計848天,距離2013-2017年產生最高點的周期還有333天。[2020/4/13]

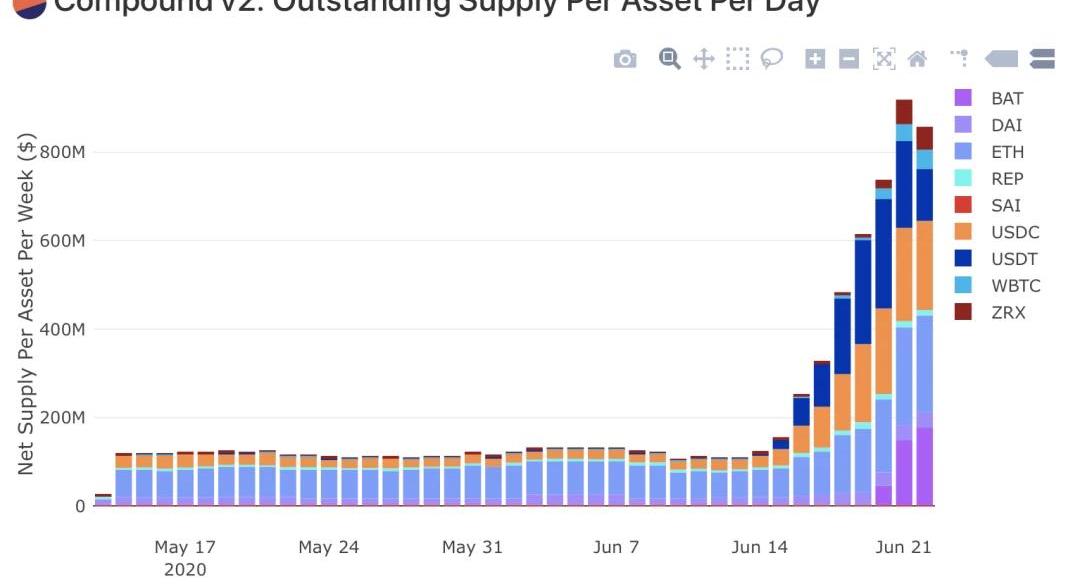

同樣,自6月15日以來,未清供應量增長了212%達到4.8億美元。但是,供應市場份額在USDT,USDC和ETH之間分配相對平均。這種供應方的分布可能是幾個因素的作用。USDT的貸款利率最具競爭力,但用戶無法以其USDT抵押品進行借貸,因此無法利用資金進行大額風險投資。ETH仍然是所有平臺上最受歡迎的抵押品類型,許多開放金融的用戶會自然地選擇其用作抵押品,以在保持風險敞口的同時長期使用。對于規避風險的投資者而言,USDC可能是首選的抵押品:通過向USDC抵押品借入USDT,用戶可以避免清算風險并通過繼續出售其借入的USDT以獲得更多USDC來使用資產。

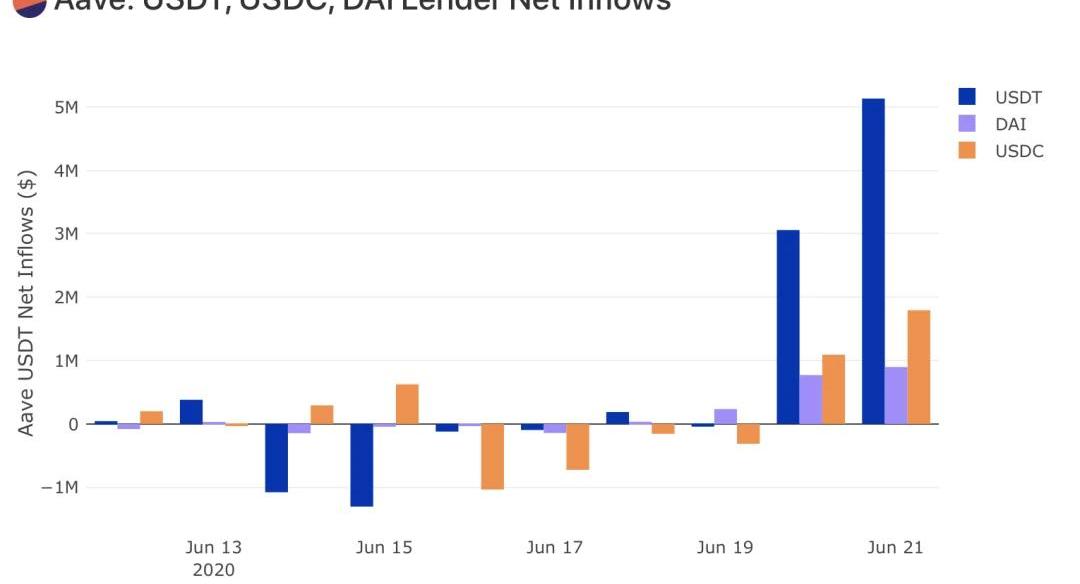

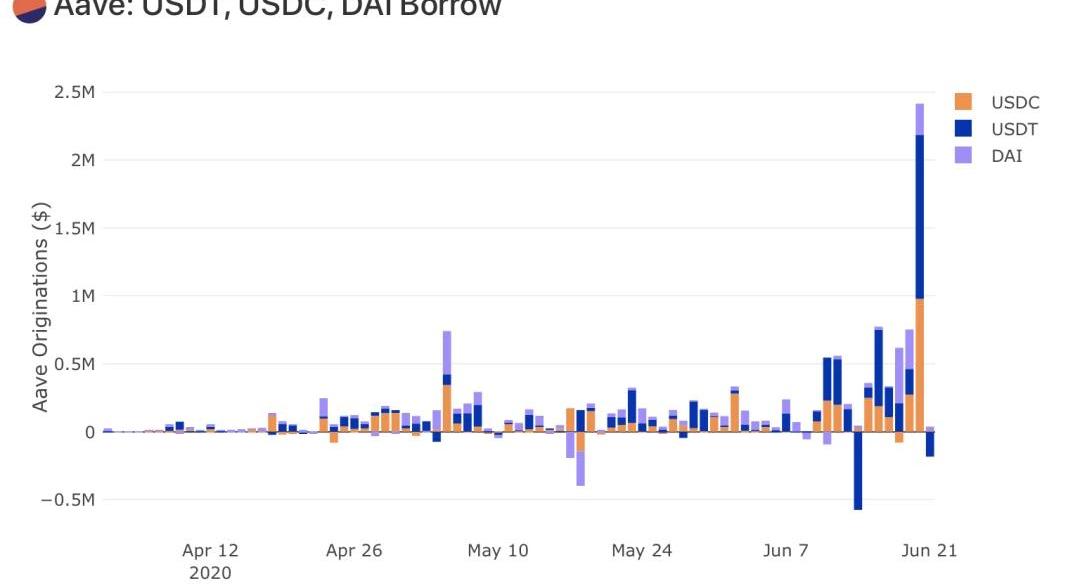

初步數據表明在競爭激烈的流動性池中,人們已經感受到了Compound的COMP分發帶來的影響。借貸協議Aave連續兩天從貸方中流出100萬美元以上的USDT,隨后在COMP發行計劃啟動后又連續兩天出現大量USDC流出。

動態 | 重慶推出區塊鏈政務服務平臺,最快3天注冊企業:據新華社消息,近日,重慶區塊鏈政務服務平臺正式上線,這是重慶首次將支付寶區塊鏈應用于政務服務領域。借由該平臺,在重慶注冊公司的時間可從十幾天縮短到最快只要3天。[2019/6/23]

類似的,Aave的凈資產發起量在緩慢的4月份之后有所回升,這可能也是因為有將資產存入Compound的需求。

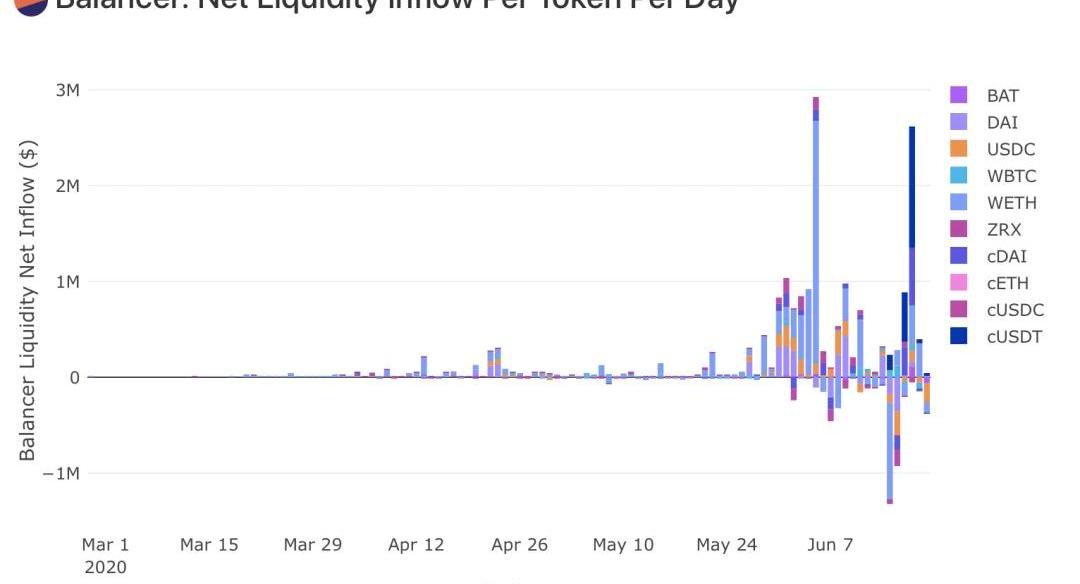

即使是上個月剛推出自己的治理代幣的Balancer也未能幸免于資金外流的情況,在6月15日有超過100萬美元的ETH離開該協議。然而在此后,Balancer又出現了這兩個cDAI和cUSDT的凈流入,因為Compound貸方尋求獲得兩種協議分發的治理代幣。

Compound能保持這種勢頭嗎?

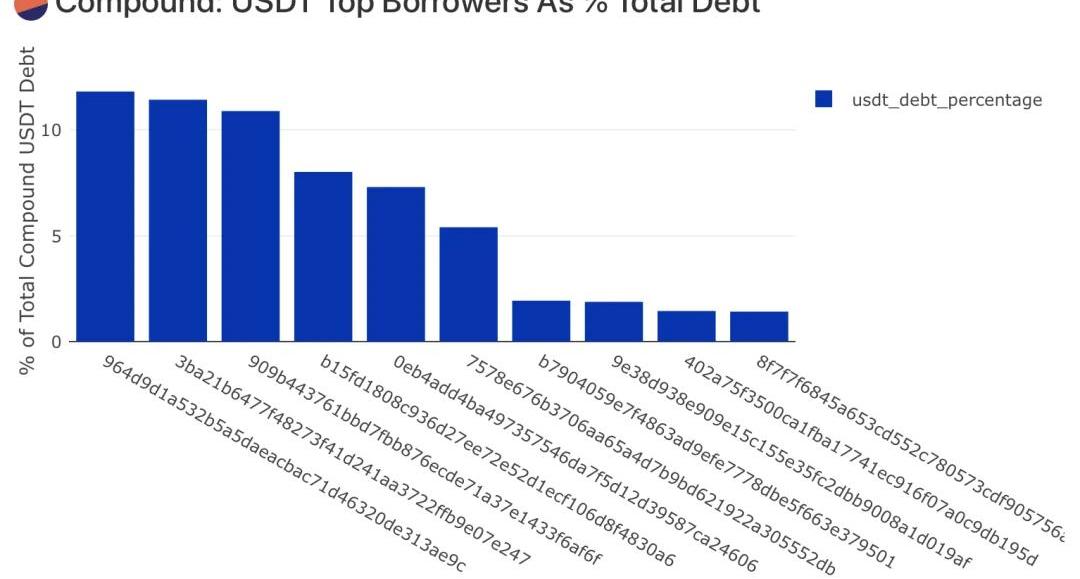

從表面上看,COMP的引入是開放金融短期歷史上取得的巨大戰略成功之一。包括唯一用戶,未償債務和應計利息在內的關鍵表現指標在推出前不到100小時內都提高了百分之幾百。在完全稀釋的基礎(fullydilutedbasis)上,COMP本身的市值達到了14.5億美元,是MakerDAO的MKR的三倍多。然而,要確定COMP的中長期結果仍是相當困難的。Compound的預期目標有兩個:一是產生和增加收入,這總是需要未償債務的增長。二是以公平的方式分配COMP,從而建立不受監管干預的“去中心化”治理結構。盡管關鍵指標有所提高,但由于杠桿的廣泛使用,實際交易量可能會低得多。此外,很難說近期的協議活動是純市場化的:現在資本顯然在追逐那些高得不正常的風險調整收益。在此之后問題就會變成在分發周期結束后,Compound是否可以保留這群用戶。為此,Compound審慎地制定了一個四年統一發行的安排。然而該協議仍然受到機會成本的支配:隨著治理代幣的分配變得越來越普遍,流動資產將在協議之間無縫流動,可能導致利率異常地波動。在這種情況下,Compound可能會意識到客戶的獲取預算已被套利者用盡。此外,Compound的流動資金現在與COMP的市場價格不成比例地掛鉤。目前,市場不僅為未來的現金流定價,而且還為將賦予COMP以可量化的貨幣價值的應計費用部分的實施定價。目前仍不清楚這些費用從何而來:目前,僅以過去12個月的清算基金應計費用為基礎的市盈率得出3,600倍。迄今為止,COMP得益于正反身性(reflexivity):隨著COMP市場價格的上漲,補貼的價值增迄今為止,COMP受益于正反射性:隨著COMP市場價格的升值,補貼價值增加,帶動更多的流動資金流入,最終提升協議收益。同時,Compound也面臨著負反射性:如果COMP價格下跌,補貼價值降低,導致流動性流出,推動COMP價格進一步下跌。由于Uniswap目前是主要的二級市場,而流通的總供應量占比又如此之小,這種情況的出現似乎并不是不可能,尤其是當出借人和借款人開始對其持有的COMP實現收益時。公平分配從來都不是加密貨幣行業的強項,盡管盡了最大努力,COMP也不例外:USDT市場上排名前10位的借款人占USDT債務總額的61%以上。

在實際生活中資本也不是平均分配的,因此我們應該預期某種程度的冪律分配,并且有合理的論據認為,那些對協議做出最大貢獻的人應該在治理中擁有更高的發言權。話雖這么說,一個有意義且廣泛的COMP分布可能是不現實的,并且代幣在少數實體手上集中可能會使協議面臨著監管的壓力。無論如何,COMP代幣分配實驗是一個宏偉且令人振奮的實驗,并且很可能為將來的治理代幣分配設定標準。此外,通過將利率補貼到如此高的程度,COMP可能會對那些歷史上避免與加密貨幣生態系統互動的資本起到強大的拉動作用,尤其是在低利率的宏觀環境下。

編者按:本文來自PeckShield,Odaily星球日報經授權轉載。北京時間06月29日凌晨02時03分起,最近因“借貸即挖礦”模式而備受關注DeFi平臺Balancer上的STA和STONK.

1900/1/1 0:00:002020年第25周區塊鏈二級市場報告2020年6月14日-2020年6月22日本期報告重點內容:本周大盤走勢:橫盤縮量盤整.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:JackyLHH,Odaily星球日報經授權轉載。鯨魚是地球上最大的哺乳動物,它們通常生活在海洋深處,平時很難見到,當它們浮出海面換氣時,往往會在海面上掀起巨浪.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,撰文:日曜,星球日報經授權發布。意大利銀行協會發布試行數字歐元的10項指南隨著歐洲貨幣監管機構對央行數字貨幣的興趣日益濃厚,歐洲各國中央銀行及相關金融機構.

1900/1/1 0:00:00編者按:本文來自以太坊愛好者,作者:ChrisBurniske,翻譯&校對:閔敏&阿劍,Odaily星球日報經授權轉載.

1900/1/1 0:00:00據成都鏈安『安全態勢感知系統』數據監測顯示:在過去的6月中,區塊鏈安全形勢依然嚴峻,整個區塊鏈生態共發生超19起較典型的安全事件.

1900/1/1 0:00:00