BTC/HKD-0.5%

BTC/HKD-0.5% ETH/HKD-2.17%

ETH/HKD-2.17% LTC/HKD-2.37%

LTC/HKD-2.37% ADA/HKD-1.09%

ADA/HKD-1.09% SOL/HKD-2.02%

SOL/HKD-2.02% XRP/HKD-2.8%

XRP/HKD-2.8%編者按:本文來自鏈聞ChainNews,撰文:殷耀平,星球日報經授權發布。手握大資金,心懷大愿景,投資也總是大手筆——在區塊鏈這個新興領域的投資賽道中,硅谷那些傳統風險投資機構究竟是大韭菜,還是大贏家?隨著硅谷風險投資界的傳奇機構AndreessenHorowitz在第一季度末宣布成立資金規模超過5億美元的第二支加密資產投資基金,這樣的問題再次被不斷問起。在傳統互聯網投資領域,a16z因其投資歷史上的輝煌戰果、不拘一格的投資理念及大膽創新的投資決策成為硅谷創投界的傳奇。在加密貨幣世界,a16z也是早期冒險者。該公司硅谷辦公室墻上掛著中本聰撰寫的比特幣白皮書全文,在加密領域的布局已有近7年時間,「長線投資」和「全天候投資」是其針對加密領域而設定的投資理念,正如其在此前漫長熊市中堅持踐行的那樣,不管市場和行情如何,都「堅定看好加密貨幣和區塊鏈領域」。a16z在加密資產和區塊鏈領域一路布局,一路搶跑,是時候梳理其在加密領域的投資歷史、投資邏輯和最新投資業務版圖,來看看,a16z如何試圖在加密領域續寫其過往的投資神話,以及思考這些問題:傳統風險投資機構究竟應該如何在區塊鏈這樣的全新領域布局?他們成功的幾率有多大?

全球經濟放緩,a16z的加密投資業務卻加速擴張

在a16z的企業文化里,語言是空洞的,重在行動。Acultureisnotasetofbeliefs.It’sasetofactions.文化并非一系列的信仰,而是一連串的行動。自打進入加密投資領域這條賽道,a16z也一直在以實際行動證明它對這個新興科技領域的看重和持續投入。2019年底,研究機構X-Order和鏈聞推出的「ProofofValue區塊鏈風投基金排行榜」報告顯示,在300多支涉及加密貨幣一級市場投資的風投基金中,a16z在總榜單中排名第一,這表明,過去幾年內,a16z在投資活躍度、投資持續性以及資深從業者的口碑等指標的綜合加權得分最高。該報告還顯示,a16z是眾多加密基金中最熱衷于領投的。領投的基金通常在投資交易中更具話語權,也有可能獲得更好的交易價格,但領投也意味著其在先期投資金額上占比更大,同時需要在后續相關事務處理上承擔更多主導作用,因此,頻繁的領投充分展示出了a16z對加密領域的投資決心和魄力。不止如此,我們還注意到,2020年開年以后,當全球還籠罩在經濟嚴重放緩和加密市場疲軟的陰影中時,a16z就新動作不斷,絲毫未放慢其在加密領域的布局,甚至明顯加快了擴張節奏。高調推出第二支加密基金、擴大加密投資業務版圖

新成立規模高達5.15億美元的第二支加密基金,讓a16z在加密投資賽道的野心和決心暴露無遺。4月30日,a16z的兩位普通合伙人ChrisDixon和KatieHaun聯合發文宣布這支加密基金的成立,并表示,新基金將繼續專注于區塊鏈及加密貨幣業務,還重點提到了a16z正在關注的五大加密資產領域:下一代支付系統、比特幣、DeFi、基于加密貨幣的新商業的模式以及Web3.0。至此,a16旗下累計管理著的8.65億美元規模的加密基金。重磅打造加密貨幣創業學校,深化創投服務

嘻哈傳奇人物Snoop Dogg與電音先驅青木合作發布NFT EP:5月20日消息,據Snoop Dogg官方社交媒體,這位嘻哈傳奇人物與已經電音先驅 Steve Aoki 合作發布了首張 NFT EP《Alpha Doggz Da Da EP》,其中第一首歌將在 5 月 23 日空投給 Snoop Stashbox Token 持有者,其他歌曲將空投給 A0K1VERSE Passport 持有者。[2022/5/20 3:29:51]

a16z成為投資圈神話不僅緣于其驚人的投資戰果,還在于其獨到且優質的創投服務以及由此累積的行業影響力。去年10月,a16z首次宣布推出「加密創業學校」計劃,這是一項針對加密貨幣新貴的免費為期七周的教育計劃,教學內容為「如何構建加密企業」。換言之,a16z希望利用自身成功的創業和管理經驗以及豐富的資源來幫助更多加密初創企業成長壯大。加密創業學校的演講嘉賓多是該領域的優秀企業家、投資者和運營商。包括a16z普通合伙人ChrisDixon和顧問DanBoneh,以及來自Paradigm、UnionSquareVentures、GalaxyDigital、Facebook的Calibra以及Coinbase等知名風投和技術公司的高管。今年2月底到4月中旬,a16z從數千名申請者中挑選出45名學生參加了該批加密創業學校,與此同時,a16z聯合科技媒體TechCrunch開放了線上加密貨幣創業者學校的課程,從5月中旬至6月中旬累計更新了14個在線課程視頻。算力衍生品平臺Honeylemon的創始人甄天虹是入選的學員之一,她告訴鏈聞,課程的編排既有區塊鏈和加密貨幣基礎,也包括如何創業的分享。「整個的項目設計以科普理念、啟發創新和自由組隊協作為主。課程主要內容是邀請數字貨幣業界專家舉辦講座,或者展開對談,也有學員和導師之間的互動。課程有線下,也有線上。在遠程課堂中,學員們以工作坊的方式進行設計思維導向的頭腦風暴,也會一起分享項目進展,互相解答問題。」這些學員背景分散,有不少是來自谷歌這樣的互聯網巨頭,還有不少是硅谷及世界各地創業項目的創業者,更有很多來自Coinbase、0x、Handshake、Numerai這樣的知名區塊鏈項目的核心開發者和密碼學家。甄天虹說,她在a16z組織的這個項目中最大的收獲是找到了很多志趣相投的小伙伴。她當時帶著自己的去中心化算力衍生品創業項目Hashedge參加的課程,其中意外結識并網羅到了Hashedge項目核心產品Honeylemon的骨干成員,有兩位a16z學員的學員加入了Hashedge項目的第二期工作。持續擴充投資組合及人才隊伍

今年在宣布旗下第二支加密基金完成5.15億美元募資之后,a16z又宣布對區塊鏈項目NEARProtocol領投2160萬美元,其他參投方還包括既有投資者PanteraCapital和Electric、以及Libertus、Blockchange、AnimalVentures等40家機構。此外,今年3月,a16z還完成了對主打永久存儲服務的區塊鏈存儲協議Arweave的追加投資,本輪融資規模共計830萬美元,投資方除a16z外,還包括UnionSquareVentures、CoinbaseVentures。而a16z還領投了去年底Arweave的上一輪500萬美元融資。除此之外,a16z的人才隊伍也正在不斷壯大。今年3月,加密貨幣和數字資產的投資基金AutonomousPartners的創始人兼董事總經理AriannaSimpson宣布將正式加入a16z擔任合伙人。AriannaSimpson于2018年創立AutonomousPartners,并從Coinbase首席執行官BrianArmstrong、UnionSquareVentures等處籌集上千萬美元的資金。在這之后,AutonomousPartners曾與a16z投資過很多相同的創始人和企業,AriannaSimpson認為此次與a16z的聯合將「非常有意義」。于此同時,a16z的「校友」網絡也在外擴。最近a16z前合伙人JesseWalden成立了一個全新的風險投資公司VariantFund,致力于建立由加密貨幣驅動的「所有權經濟」。JesseWalden表示,將在早期階段與企業家和社區進行合作,目前已經得到了a16z的普通合伙人ChrisDixon和MarcAndreessen、UnionSquareVentures和Compound創始人兼首席執行官RobertLeshner的支持,并已經進行了投資。積極籌備人才基金,加速吸納創業人才

傳奇投資者Jeremy Grantham:加密貨幣就像“皇帝的新衣”:金色財經報道,傳奇投資者、資產管理公司Grantham, Mayo, & van Otterloo (GMO) 聯合創始人 Jeremy Grantham 在一份報告中表示,加密貨幣就像“皇帝的新衣”。他寫道:“加密貨幣讓我越來越覺得自己是一個看著裸體皇帝列隊經過的那個男孩。如此多的重要人物和機構都在欣賞他那‘華麗’的外套,這件外套在技術上如此復雜和優越,以至于普通人根本無法理解,只能選擇信任它,而我不會。在這種情況下,我學會了寧愿回避而不是信任”。 Grantham給投資者的建議是避開美國股票,投資估值較低的日本和新興市場股票。另外,配置一些現金以換取靈活性,以及黃金和白銀。(新浪)[2022/1/22 9:05:33]

a16z還專門推出了一支針對創業者的人才基金,不過這支基金并未說明專注于哪些投資領域。6月3日,a16z正式宣布推出「人才x機會基金」,該項基金是專門針對那些有才華、有動力、有想法但缺乏背景和資源的企業家,a16z不僅可以為其提供種子基金,還將通過培訓計劃等方式提供a16z公司的知識網絡和商業網絡。通過投資換取企業的股權,與此同時,100%的投資回報又會繼續留在該基金中進行其他投資。為籌備該專項基金,a16z已進行了六個月的研究,包括構建原型模型,制定培訓計劃,做研究,尋找硅谷的隱形天才等等。TxO基金將由a16z的合伙人NaitJones領導,目前該基金已經收到來自a16z合伙人的220萬美元捐款,TxO計劃在第一年投資一小組種子階段的初創公司,并在未來幾年逐漸擴大規模。a16z投資神話的開始

a16z是少數涉足加密貨幣的風險投資巨頭之一,其對加密貨幣和區塊鏈領域的大手筆布局,緣于其在傳統互聯網風投中摘得的輝煌戰果,更緣于其在近十年的飛速崛起中沉淀出的前瞻性和預見力。想要了解a16z驚人的果敢和決斷,就需要了解這個傳奇風投的背景和發展歷史。和大部分美國知名風投一樣,a16z也是由成功的企業家轉身而來。a16z全稱「AndreessenHorowitz」正是得名于兩位創始人MarcAndreessen和BenHorowitz的姓氏。

MarcAndreessen和BenHorowitzMarcAndreessen是典型的技術天才,9歲開始接觸計算機,自學Basic語言。1994年4月,大學剛畢業的Andreessen就與美國計算機科學家JamesClark聯合創辦了Mosaic通訊公司,數月后,由Andreessen主導開發的Mosaic網絡瀏覽器成功占據瀏覽器市場80%以上的份額,Mosaic通訊公司也隨后在1995年8月成功上市,市值一度高達30億美金,不過網景最終在第一次瀏覽器大戰中敗給了微軟,在1998年被迫出售給美國在線,但其留下的JAVA、SSL、cookie等技術一直為行業所沿用,Andreessen也由此被譽為「因特網的點火人」。在這之后,1999年,Andreessen又與之前在網景當項目經理的BenHorowitz創立了Loudcloud,主要提供互聯網基礎架構服務,是公認的最早進入云服務領域的企業,但Loudcloud沒能沖出彼時的互聯網泡沫,后轉型為軟件服務業Opsware,并在2008年以16億美元的價格成功出售給惠普。2009年7月,MarcAndreessen和他的老搭檔BenHorowitz聯手創辦風投基金AndreessenHorowitz,正式從創業圈進入投資圈。彼時金融危機剛過,投資行業一片萎靡,兩位創始人依舊逆勢募集到3億美元左右的基金,憑借多年成功的創業經驗、極高的技術敏銳性、以及在硅谷的聲譽,開始搭建屬于自己的投資帝國。AndreessenHorowitz簡稱「a16z」,首字母「a」、尾字母「z」以及中間的16個字母組合而得名。事實證明,a16z的到來,很快便掀起了整個行業的變革。a16z帶來了別具一格的投資理念。不投資「主題」,不按某個行業預設的理論進行投資,而是投資那些具有突破性創意和革新性的技術公司,兩位創始人對前沿科技、新興行業以及時代趨勢都有極高敏銳性和獨到見解。很快,a16z就因投中Facebook、Twitter、Skype、Groupon等知名企業迅速打響名氣,并讓早期投資人獲得了豐厚回報。2010年11月,《紐約時報》報道中這樣描述它:以a16z為代表的「新一代風險資本家」正試圖「撼動一個需要改變的行業」。短短幾年內,a16z不斷增加其投資頻率與數量,幾乎每一個重要投資案例中都占有一席之地,資產從最初的3億啟動資金積累至40多億美元,投資了大眾熟知的Skype、Airbnb、Jawbone、Buzzfeed、Foursquare、Groupon、Pinterest、Zynga等90多家公司,躍居頂級投資機構行列,與Accel、Benchmark、Greylock、Kleiner和Sequoia等老牌風險投資機構齊名。在a16z前三年的180筆投資當中,約120筆是種子期的,a16z不但投資諸多高估值企業,而且是在這些企業尚未出名就果斷投資,可以說是初創企業真正的伯樂。a16z投資加密賽道的本心、野心和決心

傳奇影業將于9月22日推出電影《沙丘》系列NFT收藏品《沙丘:未來神器》:9月11日消息,傳奇影業宣布將于9月22日推出其即將公映的電影《沙丘》主題系列NFT收藏品《Dune:FutureArtifacts》(沙丘:未來神器)。據悉,該系列NFT將在以太坊生態的NFT平臺MakersPlace上發售,同時傳奇影業表示,鑄造該系列NFT產生的碳排放將使用Aerial平臺進行抵消,以達到環保要求。《沙丘》是由傳奇影業、華納兄弟公司聯合出品,改編自美國作家弗蘭克·赫伯特的同名小說,講述了天賦異稟的少年保羅·厄崔迪被命運指引,為了保衛自己的家族和人民,決心前往浩瀚宇宙間最危險的星球,開啟一場驚心動魄冒險的故事,暫定于10月22日在美國上映。[2021/9/11 23:17:24]

投資人最重要的能力莫過于對未來的判斷力和預見力。a16z是最早進入加密科技領域的風投公司之一,他們敏銳地捕捉到這一新興領域的巨大潛力并迅速撥動資源投身其中。

從2013年開始,a16z的投資觸角就伸入了加密領域,相繼投資了Ripple和Coinbase,高調投入2500萬美元參與Coinbase的B輪融資。2014年,在比特幣還充滿爭議和懷疑時,a16z又果斷投資了2500萬美元。2018年6月,a16z正式推出高達3.5億美元的專項加密基金「a16zcrypto」,專注于區塊鏈領域內的企業、代幣和技術協議等方面的投資。而這支基金的掌舵人有兩位:一位是眾望所歸的ChrisDixon,他加密貨幣領域非常知名的意見領袖和投資專家,長期專注于加密貨幣領域投資的資深專家,在a16z內部也一直是區塊鏈領域的投資帶頭人,曾主導了該公司對加密貨幣交易所Coinbase和加密貨幣基金PolychainCapital的投資。另一位則是KathrynHaun,值得一提的是,這位女性聯合掌舵人是前美國司法部聯邦檢察官,她對a16z公司來說是新人,更是a16z公司九年歷史中第一位女性合伙人。ChrisDixon和KathrynHaun兩位掌舵人都是a16z公司的普通合伙人,均有資格出席公司合伙人會議,并從公司提取酬勞。「a16zcrypto」的成立,很大程度上彰顯了a16z扎根加密領域的決心,單獨成立一支加密基金將允許a16z繞開美國法律所允許的投資上限,且便于以多種形式參與加密貨幣領域的投資。a16z認定加密貨幣會是新趨勢之一,其官網上也清晰描述了投資區塊鏈與加密領域的內在邏輯:我們相信新時代的三大趨勢,會像上個時代的三大趨勢一樣,相互交叉彼此增強。a16zcrypto掌舵人ChrisDixon曾多次公開談及對區塊鏈的看好。他認可區塊鏈技術,因為區塊鏈讓互聯網治理原則從「不作惡」重新變成「無法作惡」。在他看來,「區塊鏈技術最有意思的地方在于它能提供更豐富、更高級的協議。它們有Web1.0最棒的特征——去中心化的治理:規則都是固定的,人們可以在此基礎上創造、投資。」a16z將其在將傳統風投的成功經驗帶到了加密世界,同時又在不斷適應這個新興領域所帶來的變革。2019年4月,a16z宣布放棄VC基金公司的身份,全部150名員工注冊為財務顧問,這是a16z的一次重大轉型。一方面,從VC向FA的轉變將幫助a16z繞開監管限制,獲許投資更高比例的「高風險資產」。根據美國SEC規定,VC在加密貨幣、二級市場股票等高風險資產上的投資不能超過其全部基金規模的20%,而FA在加密貨幣上的投資比例可達50%,注冊成投資顧問制,a16z介入高風險加密數字貨幣的野心和決心可見一斑。另一方面,轉型后的a16z能在很大程度上擺脫VC商業模式的種種限制,選擇多樣化的盈利方式。通過FA的身份,a16z可以:直接在自己的投資組合公司之間進行證券交易,參與數字貨幣/token資產的買賣;自己進行證券投資;向投資組合公司推薦證券和投資產品。此舉無疑為a16z在加密領域的加碼投資鋪平了道路,a16z不再是傳統的VC,而更像是一家華爾街投行。因為a16z意識到,未來會有越來越多的區塊鏈創企,而它們的籌資方式更多不再是傳統VC的股權融資,a16z必須轉變身份,才能參與到更多更激進、風險更高的多樣化投資活動當中。據《福布斯》報道,經此轉變,a16z將能在加密貨幣或其他數字資產等風險更高的投資上投入多達10億美元。2020年4月,a16z推出5.15億美元的第二支加密基金,并坦言將重點關注5大加密領域分支,包括下一代支付系統、比特幣、Defi、基于加密token的新商業模式以及Web3.0。至此,a16z旗下管理的加密基金累計達8.65億美元,這為其進一步擴張加密投資版圖拉開了序幕。a16z最新的加密投資組合

傳奇沖浪者Kelly Slater計劃推出加密貨幣:金色財經報道,被稱為有史以來最偉大的沖浪者的Kelly Slater透露,他正在考慮推出自己的加密貨幣,以追蹤其木材回收公司的價值。此前在6月, Slater曾表示,特斯拉首席執行官埃隆馬斯克對加密貨幣“不利”。[2021/7/20 1:03:25]

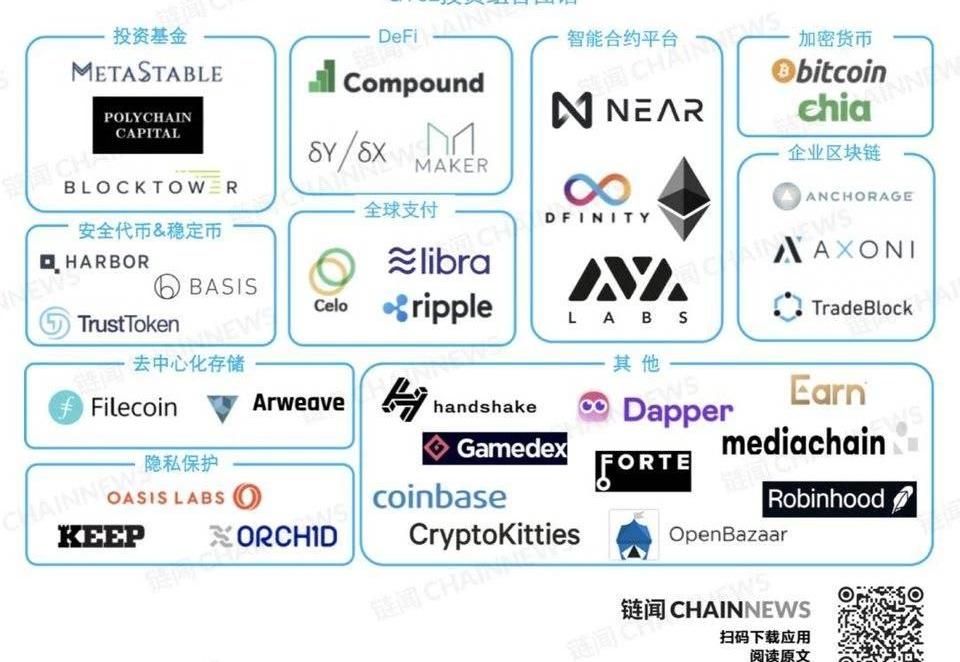

入局加密領域投資賽道后的近7年時間內,a16z已經投資了不下40個區塊鏈項目。投資階段包括從種子基金、風險投資以及成長階段基金多個階段,覆蓋公鏈、穩定幣、交易所、支付等領域,既包括比特幣、以太坊、MakerDAO、Coinbase等早期區塊鏈項目、也包括Compound、Celo、OASISLabs等后起之秀。鏈聞對a16z在加密領域的投資情況進行了梳理,并制作了其投資組合圖譜。

a16z在加密領域的部分投資案例從上面的投資組合中可以看出,除投資少量加密基金外,在加密領域,a16z的投資對象大多數是基礎設施類項目,尤其是那些專注區塊鏈底層協議和智能合約平臺類的大型項目,包括以太坊智能合約平臺、公鏈NearProtocol、去中心化計算平臺Dfinity、去中心化服務平臺AVALabs、去中心化域名服務平臺Handshake,以及企業級區塊鏈平臺Anchorage、Axoni和TradeBlock等,此外還有像Filecoin、Arewave這類去中心化存儲協議項目。此外,a16z也較為青睞錨定未來金融服務領域的區塊鏈項目,其投資組合中有三類項目屬于這一領域:首先是DeFi應用類的借貸協議Compound、Maker以及dYdX,它們也分別代表了當前最流行的三種借貸協議模式:流動池交易模式、穩定幣模式以及p2p撮合模式。其次是瞄準全球支付領域的三個重磅項目:分布式支付協議Ripple、Facebook推出的數字貨幣項目Libra以及金融應用開源平臺Celo。最后還包括代幣證券化平臺Harbor以及穩定幣項目TrustToken。a16z似乎甚少直接投資區塊鏈應用,但也并非完全不涉及應用類項目,2018年,a16z曾投資過著名的DApp應用CryptoKitties的開發企業DapperLabs,不過目前DapperLabs也在向平臺型企業轉型;此外,a16z還于2019年3月投資了區塊鏈游戲平臺Forte。a16z獨特的加密投資服務邏輯

在硅谷十余年的闖蕩歷程中,a16z似乎一直在擁抱變化并推動變化,而在無數次的轉型和變革之中,a16z又表現出了自身獨特而穩定的投資風格和投資邏輯。不知不覺間,a16z其實已經在創投圈內留下了鮮明的投資形象。鏈聞查閱諸多資料后,總結出了a16z在加密投資賽道上表現出的以下投資特點。

堅持「長線」投資與「全天候」投資

長線投資和全天候投資是a16z曾多次公開強調過的投資理念。a16z官網上,赫然寫著:我們是長期、有耐心的投資者,我們對加密資產的投資已超過5年,但從未出售/套現過此類投資,近期也不打算出售,我們組建a16z加密基金,是希望能夠進行持有10年以上的投資。的確,如其所言,他們并沒有在市場的高點套現這些區塊鏈項目,而是一直持有著,并同這些區塊鏈創業企業一同成長。此外,a16z還強調,他們的加密基金是「全天候」基金,不管市場狀況和加密行情如何,都將在這段時間內持續投資。即使在「加密寒冬」,也將繼續積極投資。自2018-2020年漫長的加密熊市期間,a16z都在持續性擴張其加密投資業務版圖,高調成立兩支加密基金,累計管理超8億美元規模,先后投資不下40個區塊鏈與加密貨幣項目。青睞技術流硬核區塊鏈項目,不惜重金尋求「黑馬」

傳奇投資者吉姆·羅杰斯:對自己多年前不購買比特幣感到遺憾:3月3日消息,傳奇投資者吉姆·羅杰斯(Jim Rogers)向投資者發出警告稱,熱門股票炒作和零售投資激增,美國股市正趨向泡沫化。他也預言黃金和白銀兩大避險貴金屬,將會持續繁榮發展。

他表示,美國債券目前正處于泡沫中,預測黃金和白銀的價格將會飆升,并表示對自己多年前不購買比特幣感到遺憾。他說道:“美國目前有大量的鈔票被印出來,建立工廠還需要花費時間,但只要花費10秒鐘時間,你就能在網絡上進行投資。很多資金正涌入世界各地的市場,而我無法看見趨勢停止的原因。我看到泡沫正在形成,但是我還沒有看到股市中成熟的泡沫。”(新浪財經)[2021/3/3 18:12:08]

也許由于a16z創始人本身是技術創業出身,在互聯網技術領域浸潤多年,a16z的加密投資組合,也尤其青睞基礎設施類和技術流硬核區塊鏈項目。例如Dfinity、Oasislabs、NEARProtocol、Handshake、Ripple、Libra等,他們都具有十分出色的技術團隊與創新性的技術理念。此外,傳統創投圈內,不少風投公司一直抱怨a16z在投資中出手太過「闊綽」,當其想要投資一家公司時似乎不在乎價格,導致其他創投競爭者不得不跟著提高價格,久而久之,業界將此類情況稱作「AndreessenHorowitz效應」。傳統互聯網投資領域,「AndreessenHorowitz效應」曾震動整個硅谷VC界。不少人注意到,在AndreessenHorowitz作為領投方完成的一些關注度較高的交易中,估值普遍較高,例如Airbnb在2011年的B輪融資獲投1.12億美元、Foursquare在2012年的5000萬美元融資、Fab的B輪4000萬美元融資等等。此外,2011年7月,a16z一家就投入1億美元完成了Github的融資。其它風投公司認為這些交易都是a16z出價過高的典型例證。a16z則回應稱,其實這些交易都很劃算,并犀利地指出「說到底,每家說我們投多了的風投公司其實心里都希望自己當初有做過同樣的投資」。在加密領域的投資似乎也是一樣,或許是因為a16z投中的很多項目本身實力強大,又或許是在風投的競爭中推高了實際估值。一個典型的例子就是Dfinity。2018年初,a16z領投Dfinity首輪規模為6100萬美元的融資,當時該項目估值高達19億美元。鏈聞注:關于ChrisDixon下注Dfinity的原因可閱讀《市場在下滑,信心在崩塌,為什么a16z卻大膽下注?》進一步了解。a16z加密基金的掌舵者ChrisDixon表示,Dfinity團隊是該基金作出投資選擇的最重要因素。Dfinity團隊中包括前谷歌及Uber工程師和多名耶魯大學博士,其中包括WebAssembly的聯合設計者之一的AndreasRossberg,而WebAssembly是目前主流互聯網瀏覽器采用的加速技術。Dixon指出,WebAssembly可能是最近10年最重要的技術之一。此外,Dixon認為,考慮到Dfinity未來面對的數萬億美元規模的巨大商用市場,之前一輪融資中近20億美元的估值是合理的。很快,幾個月后,a16z再次領投了Dfinity第二輪規模為1.02億美元的融資,該輪具體估值未做披露。在a16z的投資策略背后有一個基本論斷,即,無論哪一年,超90%的投資回報都只會來自15家公司。他們深知,好的風投公司,不是失敗的投資案更少,而是能獲得巨大成功的投資案更多,因此,a16z往往會不計代價地尋找并進入這樣的潛力企業。追投占比高,持續加注潛力項目

也許是a16z樂于在自己看中的項目上持續加碼,熱衷于扶持自己曾看好的項目,近幾年a16z的投資案例中一半以上都屬于追加投資。鏈聞查詢整理了a16z的8個追投案例的相關數據:

Coinbase是a16z早期成功的加密投資案之一,而在Coinbase這個項目上,a16z的追投風格可以說也是展現地淋漓盡致,2013年先后參與Coinbase的A輪和B輪融資后,又分別在2015年和2018年相繼追投規模為7500萬美元和3億美元的C輪和E輪融資。在區塊鏈游戲開發平臺DapperLabs和去中心化電商平臺OpenBazzar上亦是如此,2018年3月,a16z參與了DapperLabs的A輪融資,繼而又在2018年11月和2019年9月領投后續兩輪規模為1500萬和1100萬的融資。OpenBazzar的兩輪種子輪以及A輪融資也都有a16z的身影。此外,a16z還對很多其他項目進行過兩輪以上的投資,包括MakerDAO、Compound、Dfinity、Arweave、Anchorage等知名項目。將投后管理與服務做到極致

a16z的投資愿景是「支持那些大膽的企業家通過技術去創造未來」,而他們所提供的支持,不僅僅是資金支持,更包括對企業管理和經營的持續性支持,一直以來,他們都在把投后增值服務作為公司的核心競爭力來打造。在a16z加密基金的掌門人ChrisDixon看來,投資只是風投工作中很小一部分,風投的主職應該是服務,設法幫助那些他們所投資的創業者。某種程度上,a16z改變了硅谷的游戲規則。他們創建了一套為創業公司服務的新標準,不僅僅是投入資金,而是設立專門的團隊幫所投企業變得更好。在這一點上,傳統互聯網領域是如此,加密領域亦如此。a16z官網上特別強調了,加密與非加密領域「共享a16z相同的80多人的運營團隊」。而a16z的運營團隊在高管和技術招聘、監管事務、溝通和營銷以及諸多創業管理方面都有深厚的專業知識,建立該團隊的初衷就是,利用他們既有的成功經驗、人脈資源和產業關系網絡對其投資的項目進行高效的投后管理和指導。據官方公布,a16z團隊累計約200人,專門負責投資的僅占四分之一,其余人員各具專長,為創業者提供從戰略規劃、人才招聘到市場拓展、渠道建設等一系列企業運營全方位的指導意見。此外,a16z還維護著外部專家數據庫,為其投資組合中的創企提供充足的關系資源。據鏈聞了解,a16z單獨的加密團隊有25人,各類人才皆配備齊全:包括5名投資人、3名市場開發、3名市場營銷、3名技術人才、1名高管人才、3名企業發展人才、2名普通合伙人、2名運營、2名人力資源、1名編輯。

a16z加密團隊部分成員小結

了解過a16z的人,無不驚嘆于其龐大的投資組合以及豐碩的投資戰果,并希望能深析其投資邏輯和成功秘訣。其實,多年以來,a16z所堅持做的,不過是風險資本一個最簡單的初衷,那便是:盡力讓創新者更容易地將其創新思維推向市場。投資機構靠業績說話,而打造業績的最佳方式,恰恰是幫助創業企業的CEO打造出最好的企業,由此風投方才有望獲取高額回報。a16z深知這個道理,因此在一次次的「大手筆」投資之后,它們堅持為其投資組合內的企業提供細微卻又強大的增值服務。傳統互聯網領域,a16z已然成為廣為傳頌的投資神話。而加密領域,我們已經從其持續的投入和業務擴張中看到了a16z的野心和決心,值得欣慰的是,a16z所擅長并持續踐行的這種全方位投資、管理和服務理念,對于發展尚不成熟,項目團隊和創業者普遍年輕化的加密領域而言,尤為珍貴。或許不久的將來,我們就能看到,a16z在加密領域續寫更驚人的投資神話。

發布方:XBITRUST&PaiclubCapital作者:蘇文杰摘要:本文淺談了盜取比特幣的黑客技術,并在此基礎上運用編程和一些工具對自有網站和主機進行了攻擊實踐.

1900/1/1 0:00:00編者按:本文來自LongHash區塊鏈資訊,作者:NickChong,Odaily星球日報經授權轉載。在經歷了一次大熊市之后,以太坊已經再次流行起來.

1900/1/1 0:00:00最近的一些小幣種很是火爆,有些雖然不是主流貨幣,卻是當前很火項目的代幣,在初始上線的時候成為了市場的熱點,受到了很多資本關注。在這個過程中,也伴隨著原本不足以支撐其實際價值的泡沫.

1900/1/1 0:00:00在剛剛過去的這半年里,幣圈發生的很多事我都已經淡忘,但是3月12日那天,比特幣價格如瀑布般飛流直下,我至今還記得。。

1900/1/1 0:00:00編者按:本文來自Cointelegraph中文,作者:FELIPEERAZO,Odaily星球日報經授權轉載。韓國國會將于7月10日舉辦一場題為“如何提高加密貨幣交易的透明度”的演講.

1900/1/1 0:00:00文|棘輪比薩進入2020年,越來越多的炒幣者被凍結了銀行卡。被凍卡的原因如出一轍:參與OTC交易,遇到了來路不明的“黑錢”。7月2日,有消息稱,幣圈大佬、OTC場外交易大戶趙東被帶走.

1900/1/1 0:00:00