BTC/HKD-1.23%

BTC/HKD-1.23% ETH/HKD-2.71%

ETH/HKD-2.71% LTC/HKD-2.26%

LTC/HKD-2.26% ADA/HKD-2.8%

ADA/HKD-2.8% SOL/HKD-2.92%

SOL/HKD-2.92% XRP/HKD-3.27%

XRP/HKD-3.27%編者按:本文來自加密谷Live,作者:Citadel.One,翻譯:Liam,Odaily星球日報經授權轉載。去中心化金融(DeFi)在過去幾周成為了一個熱門話題,有人猜測我們會看到類似2017年ICO的漲勢。DeFi市場的用戶和交易量都在快速增長,尤其是借貸領域。出現了一個新的趨勢——"流動性挖礦"——在DeFi協議上出借代幣,或者成為做市池的一部分,以賺取高額回報,往往比一般的商業銀行儲蓄賬戶的利率高出許多倍。這一趨勢吸引了很多人的關注,已經有一些指南指導如何在不同平臺上"出租"不同資產,例如,Maker,Compound,Curve,RenProtocol,Curve,Synthetix,Balancer等等。DeFi流動性挖礦通過利用多個協議的杠桿,通過平臺原生代幣的借貸獲得獎勵,從而進行復利。在某些項目的代幣增長迅速的情況下,DeFi領域的利率看起來非常有吸引力,有的情況下,用戶可以參與多個DeFi平臺,進一步提高自己的APY。當然,我們現在看到的利率是市場不成熟的結果,隨著市場規模和體量的增長,利率會隨著時間的推移而下降。我們現在看到的DeFi市場的快速增長可以歸因于以下幾個因素:3月中旬以來,DeFi市場的穩定增長。Coinbase宣布未來支持許多DeFi項目。Compound代幣發行。市場成長

BendDAO流動性正在接受測試,ETH儲備下降:金色財經消息,由于ETH水平似乎處于壓力之下,BendDAO的流動性正在接受壓力測試。在消息發布時,BendDAO ETH儲備已得到補充,并處于800ETH以上,然而,流動性中僅為5ETH,依舊處于危險的低水平。

此前報道,BendDAO已回應表示,在設置初始參數時,低估了熊市中NFTs的流動性不足程度,并向DAO提出了一項緊急建議,以改善流動性參數。這包括調整拍賣期限、利率基礎、清算門檻,以及繼續圍繞解決壞賬展開會談,這次方案極大可能通過投票并實施。(Bitcoinist)[2022/8/23 12:42:27]

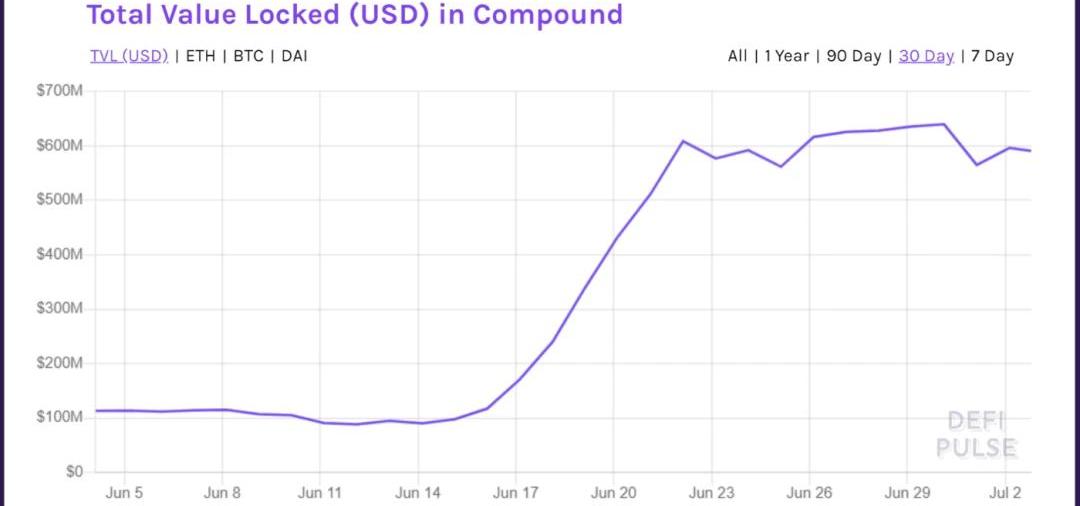

過去幾年,去中心化金融已經成為區塊鏈社區中一個重要且備受重視的方向。根據DeFipulse,2月份DeFi項目的總鎖定價值首次突破10億美元,但在比特幣暴跌后,價值在次月回落。然而,在過去的一個月里,DeFiTVL打破了之前的記錄,如今達到16.7億美元。雖然以傳統金融行業和加密市場的標準來看,這是一個相對較小的數額,但這也清楚地表明,市場看到了DeFi行業的潛力。

AssetMantle:216號提案獲批,OSMO/MNTL流動性池將提供更多OSMO獎勵:金色財經報道,NFT互操作平臺AssetMantle發推稱,關于Osmosis的216號提案的治理投票已經高票通過。根據該提案,OSMO/MNTL流動性池將提供更多OSMO代幣獎勵。[2022/5/8 2:58:44]

以太坊繼續在DeFi領域占據主導地位,大多數主要的DeFi協議都是建立在以太坊上的,而且新的項目一直在推出。此外,與DeFi相關的復雜交易在過去兩年中增加了5倍。以太坊分析公司Covalent預測會發生"動蕩"事件,即DeFi交易超過普通的ETH轉賬。市場業績

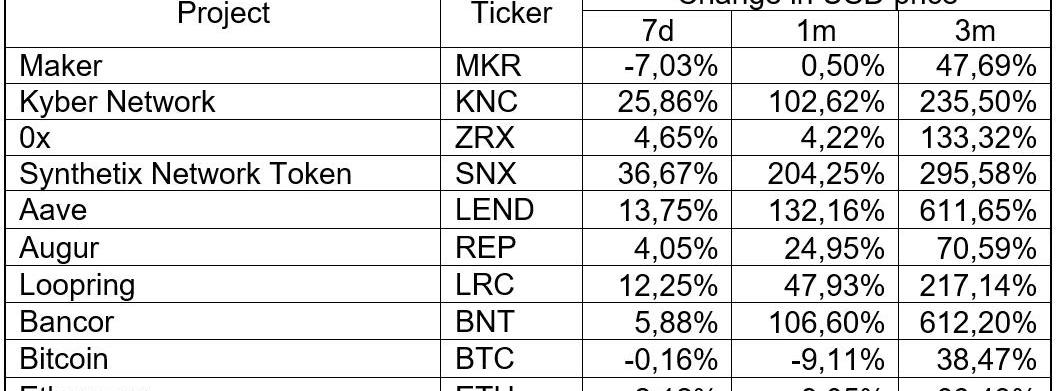

從上表可以看出,KyberNetwork、0x、Synthetix、Aave、Loopring、Bancor等DeFi項目在周度、月度和3個月時間段的表現都大幅優于以太坊和比特幣。DeFi一直是加密世界發展快速的領域,雖然DeFi生態系統的市場份額遠不及一般的加密市場,但新的借貸和盈利方式讓他們備受關注。人們的興趣體現在這一領域的幾個新舊項目的爆發式增長上。Coinbase公告

YouSwap將于5月27日14:00新增COW/USDT流動性挖礦:據最新消息,YouSwap將于5月27日14:00(UTC+8)于BSC鏈聯盟區新增開啟COW/USDT流動性挖礦?,用戶可以通過質押以上幣對的LP來挖礦YOU。

截至5月27日9:00,YouSwap累計交易總額達49,195,219USDT,YOU總銷毀數量達272,012,累計挖礦總產值2,814,714USDT![2021/5/27 22:48:32]

6月10日,Coinbase透露,他們正在探索增加18種新加密貨幣的可能性。Aave(LEND)、Bancor(BNT)、Compound(COMP)、Numeraire(NMR)、KeepNetwork(KEEP)、Ren(REN)和Synthetix(SNX),這些都是去中心化金融領域的一部分。雖然交易所的公告中說他們只是在評估是否上線那些代幣,但在該公告發布后,上述資產都經歷了上漲。僅在公告當天,部分代幣就上漲了10%,交易量快速增長。這些代幣受益于眾所周知的"Coinbase效應"——被交易所提及或上市的幣種,暫時上漲,這也反映了市場上投資者的"情緒"。雖然Coinbase上市或提及的幣種在炒作風波停息后,其交易量會與行業其他幣種接軌,并出現回調,但這仍是市場的刺激因素之一。Compound代幣發行

xToken與Kyber協議合作 引入xKNC用于質押和流動性策略:7月3日,xToken團隊宣布將與Kyber協議合作,引入xKNC用于質押和流動性策略,正好與7月7日到來的Katalyst升級(包括Kyber DAO)同步。xKNC可以在錢包間傳遞,與流動性池合作,并被當作抵押品。他們還引入了Synthetix的xSNX。這兩個質押流程將在未來幾天上線。(CryptoTicker)[2020/7/4]

幾天后,在Coinbase給DeFi提供了一個小小的助力后,基于以太坊的Compound和Balancer公開發布了他們的原生代幣。而此次發布活動產生了相當大的交易量,并進一步進行了圍繞DeFi項目的宣傳。投資者們積極搭上宣稱的“列車”,開始參與協議,試圖從這個蓬勃發展的市場中獲取盡可能多的利潤。

Compound成為了最受歡迎的DeFi借貸協議,并在總鎖定價值上超過了MakerDAO,總鎖定價值超過了1億美元。到6月16日協議的治理和獎勵代幣COMP推出時,Compound的TVL急劇上升。6月23日,該代幣價格在CoinbasePro上從90美元迅速爆漲到400多美元,不過目前已經回調到180美元左右。Compound的流通供應量約占其總供應量的25%,即使如此,也足以在市值上也超過MakerDAO。與2017年的差異

動態 | 加密貨幣流動性提供商B2C2聘請華爾街外匯專家負責美國業務的擴張:據coindesk消息,總部位于倫敦的加密貨幣流動性提供商B2C2聘請了在華爾街工作了25年的資深人士Rob Catalanello負責該公司在美國的擴張。Catalanello曾在法國農業信貸銀行、高盛和摩根大通工作。[2019/3/21]

現在有大量業內人士表示擔心,這次DeFi的炒作與2017年的"ICO泡沫"一樣。我們認為,有必要概述一些明顯的差異。大多數DeFi項目都是傳統企業的去中心化對標項目,它們所迎合的市場存在已久,而且它們相對于加密領域的比例是巨大的。我們有理由認為,DeFi項目可以搶占該現有市場的一部分,因為它們提供的是類似的服務。另一方面,許多ICO都在試圖創造新的市場,他們的用例并不那么簡單。DeFi協議中涉及到了真實的資產,雖然它們是數字資產,但它們仍然被鎖定在智能合約中,代表著貸款的抵押品,與鎖定資產提供流動性一樣。它們并不是純粹靠投機性的激勵來產生收益,但它們是項目運作的必要“齒輪”。DeFi產品通常不會吸引不合格的投資者,因為它們中的大多數都有實用代幣,一般不會被視為投機性資產類型。以太坊

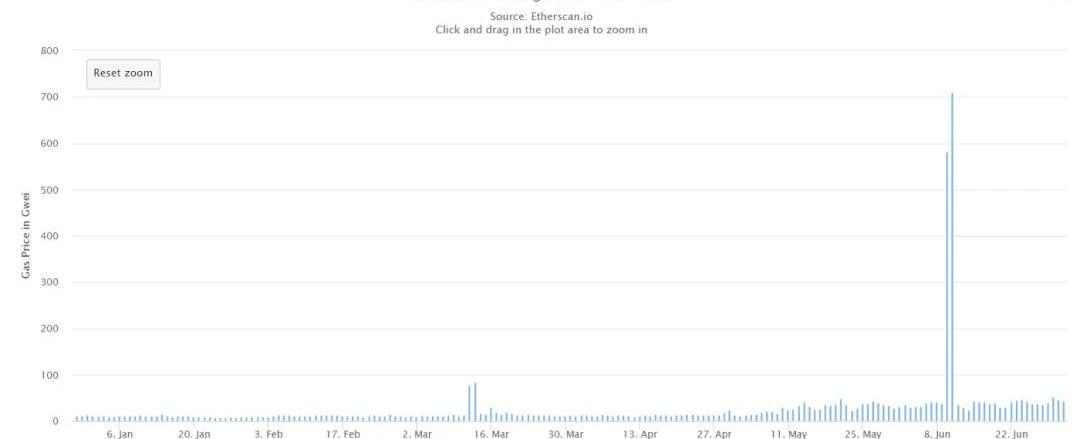

我們可以從目前的情況中學到什么?在以太坊上推出的DeFi項目越多,我們就越明白PoW可能會成為此類項目的障礙。在過去的一個月里,我們看到交易成本急劇上升,這是區塊鏈行業的原生條件。隨著用戶及其交易量的增長,交易成本也在增長,這可能會大大減緩采用的速度。低價值的交易變得實在是太貴了。從下圖可以看出,6月10日和11日就是異常昂貴的日子。

而再次,以太坊~13秒的區塊時間的限制,使得區塊鏈開發者無法構建需要高tps的DApp。對于DApps來說是一個潛在的瓶頸。以太坊2.0將能夠解決這些問題,使面向金融的DApps能力更強,消除區塊時間和高GasPrice的限制。

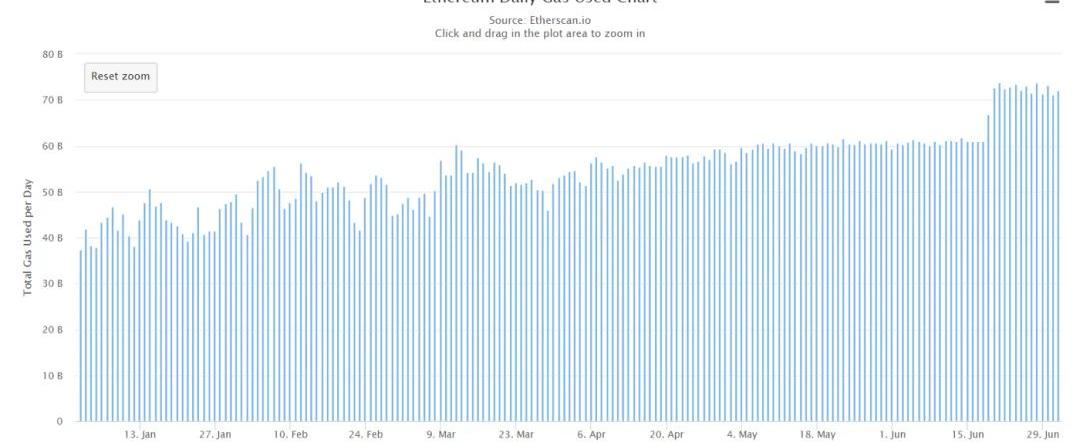

從2020年開始,全網Gas量穩步上升,6月份更是出現大幅增長。

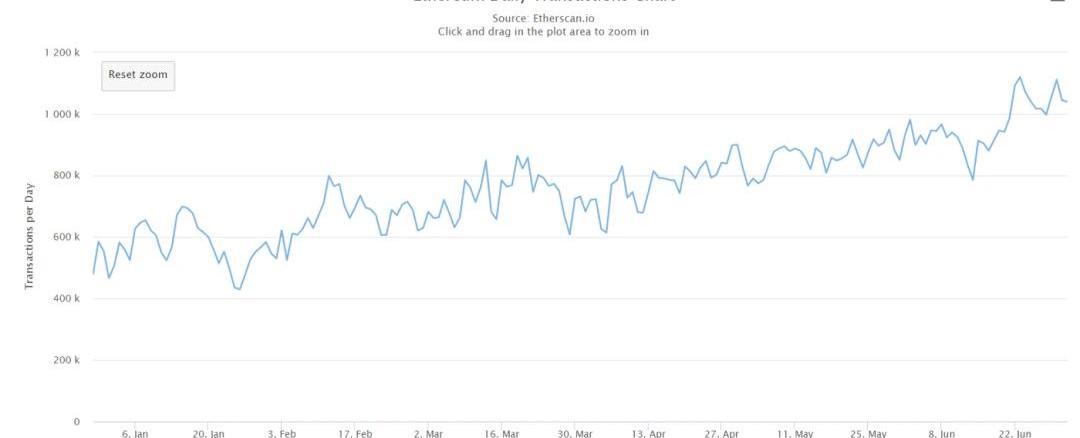

盡管DeFi的炒作大多涉及ETH類項目,但交易量也在穩步增長,不過仍未達到1,349,890的ATH。6月份交易量的大幅增長,主要歸功于DeFi用戶數量的增長。加密魔力市場上有一些不尋常的使用案例:可以用一種資產作為抵押品,借出另一種資產,交換后再次借入該資產,實際收益率為負,但同時由于COMP的急劇增長而獲得正收益價格。這是一種相當詭異的情況,用戶可以創造出具有一定風險的復雜方案來賺錢,因為"高風險高回報"的全球心態與加密行業持久相連。這在任何傳統的銀行背景下都是行不通的。只是因為COMP的投機性太高,才會奏效。財務吸引力如果加密技術應用的趨勢繼續下去,貨幣到加密技術的網關將進一步發展,那么與傳統金融市場相比,DeFi項目將極具吸引力。像Compound這樣的借貸平臺在提供相同服務的同時,其利率比大多數一線銀行高得多。Balancer漏洞據Coindesk報道,DeFi流動性提供商BalancerPool在6月29日凌晨承認,它已經成為一個黑客攻擊的受害者,該黑客利用一個漏洞,欺騙釋放了價值50萬美元的代幣。在一篇博客文章中,BalancerCTOMikeMcDonald表示,攻擊者從dYdX閃借了價值2300萬美元的WETH代幣,這是一種適合DeFi交易的以太坊支持代幣。然后,他們與Statera進行交易,這是一種使用通行費模型的投資代幣,每次交易都消耗其價值的1%。攻擊者在WETH和STA之間進行了24次交易,耗盡了STA的流動性池,直到余額幾乎為零。因為Balancer認為它有相同數量的STA,所以它釋放了相當于原始余額的WETH,讓攻擊者每完成一次交易都可以獲得更大的保證金。除了WETH,攻擊者還使用WBTC、LINK和SNX進行了同樣的攻擊,都是針對Statera代幣。黑客的身份仍然是個謎,但去中心化交易所聚合商1inchexchange的分析師表示,黑客已經很好地掩蓋了他們的蹤跡。用于支付交易費用和部署智能合約的以太幣是通過TornadoCash進行洗錢的。1inch在其關于此次違規事件的博客文章中表示,"這次攻擊的幕后黑手是一位非常老練的智能合約工程師,他對領先的DeFi協議有著廣泛的知識和理解。"接下來是什么?

DeFi的炒作會如何發展,炒作周期結束后DeFi市場會有多大的回調,這將是一個有趣的問題。很難說這一時期究竟會對全球加密市場產生怎樣的影響。會不會像"ICO泡沫"一樣,導致開發者為了創建DeFi項目而創建?我們會不會看到DeFi"流動性挖礦"帶來的一些負面后果?黑客的系統性風險威脅比以往任何時候都要高,我們可能會看到類似于DAO破壞性后果的情況。如果一個借貸平臺的智能合約遭到重大黑客攻擊或利用,可能會引發連鎖反應,造成不同DeFi協議的一系列倉位清算,導致市場情緒對DeFi高度嫉恨和謹慎。另一個有趣的話題是DeFi部門將如何與Stake部門競爭,因為DeFi的一部分是以被動收益率為中心,它主要涉及Ethereum2.0計劃,因為大多數項目都是基于ETH的。這一切都將取決于項目提供的激勵措施,因為大多數投資者會追隨更高的APY,這讓我懷疑DeFi的"流動性挖礦"是否會影響ETH2.0的經濟模式。此外,是否會有主要的DeFi項目建立在以太坊以外的網絡上,也是令人好奇的。

作者:Tornado.Fund譯者:李意翻譯機構:DAOSquare今天我們宣布推出Tornado基金,這是一個旨在投資TornadoCash的DAO.

1900/1/1 0:00:00前言整體而言數字資產交易市場第二季度表現不如第一季度,主要原因在于六月一整個月市場波動極小,長時間處于橫盤狀態。比特幣減半帶來的市場情緒被消耗殆盡,賺錢效應較低的情況下,整個市場交易都較為冷清.

1900/1/1 0:00:00編者按:本文來自頭等倉區塊鏈研究院,作者:PeterJack,Odaily星球日報經授權轉載。如今,交易加密貨幣或外匯聽起來就是個發家致富之路.

1900/1/1 0:00:00*本文轉載自《國際金融雜志》,原作者:◎郭為民朱大磊奚士佳吳朋澔摘要業界普遍認為,區塊鏈可以有效提升供應鏈管理的效率以及信息交互的真實性和有效性,在供應鏈領域具有非常廣闊的應用前景.

1900/1/1 0:00:00編者按:本文來自巴比特資訊,作者:隔夜的粥,星球日報經授權發布。北京時間2020年7月16日凌晨三點左右,著名社交網站推特陷入了一場震驚全球的黑客風暴,包括比爾·蓋茨、埃隆·馬斯克、奧巴馬、拜登.

1900/1/1 0:00:00作者:MeltemDemirors譯者:FrauYang翻譯機構:DAOSquare我愿即我造,我造即我最近,我每次都花一點點時間,一直在探索紐約的另一面,這個我在過去六年里稱之為家的城市.

1900/1/1 0:00:00