BTC/HKD+0.36%

BTC/HKD+0.36% ETH/HKD+0.4%

ETH/HKD+0.4% LTC/HKD+0.25%

LTC/HKD+0.25% ADA/HKD+0.95%

ADA/HKD+0.95% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD+0.32%

XRP/HKD+0.32%編者按:本文來自加密谷Live,作者:MartinYoung,翻譯:凌杰,Odaily星球日報經授權轉載。在迅速擴張的去中心化金融世界中,出現了一個新的玩家,吸引了尋求高收益的流動性礦工(即通過為DeFi提供流動性賺取收益的人)。YearnFinance是最新的DeFi寵兒,其YFI代幣正在獲得大量關注。DeFi市場已經達到了總價值鎖定30億美元的里程碑。這一成就比大多數人預期的要快得多,因為許多加密行業的人都預測2020年才會達到20億美元。新的流動性挖礦代幣和DeFi平臺的快速發布,造成了海嘯般涌入這些協議的抵押品。最近幾周,似乎沒有一天不出現新的DeFi代幣價格呈拋物線,或者平臺在抵押品鎖定量上創下新高。就連DeFi中鎖定的Ethereum數量也飆升至390萬ETH的歷史新高,相當于總供應量的近3.5%。今天DeFi的寵兒是YearnFinance,因為它的"無價"代幣一直在吸引流動性礦工。

ETH過去30天的年化波動率與納斯達克指數接近:金色財經報道,據IntoTheBlock數據,ETH目前幾乎和納斯達克一樣穩定,過去 30 天ETH的年化波動率目前僅為23%。根據資本市場指標,納斯達克指數在整個2023年的30天年化波動率一直在20%左右。[2023/5/29 9:48:01]

YFI年收益率達到四位數

最新上市的DeFi治理代幣是Yearn的YFI,發行方自己也給它貼上了"無價值"的標簽。總結這個行業的雛形狀態,價格從一開始就暴漲,收獲了1.5億美元的存款。平臺自稱是借貸平臺的收益率撮合者,在合約交互過程中為最高收益率進行再平衡。YearnFinance日前發布了治理代幣,稱其將用于治理理平臺,并表示對治理平臺"不感興趣的人請遠離"。Yearn補充說,它已經發布了零價值token,以進一步放棄對平臺的控制。“我們再次重申,它的經濟價值為0。沒有預售,沒有銷售,你不能買它,不,它不會在Uniswap上。不,不會有拍賣。我們沒有任何東西。”這并不足以阻止數字淘金熱,因為流動性礦工在治理代幣上“挖礦”,大概是為了獲得投票權,但更有可能是為了獲得每年高達1000%的利息收益。據CamilaRusso最新的Defiant通訊,YFI在那些向yEarn池存入資金的人中分發。就像其他DeFi代幣一樣,其目的是鼓勵流動性提供者。“代幣分發開始三天后,這就是他們所做的:存款猛增超過1.5億美元,超過2.8億美元。”

加密貨幣交易平臺Bullish2月年化交易收入9700萬美元:3月9日消息,Block.one旗下加密貨幣交易平臺Bullish宣布,2022年2月該交易所平均日交易量為2.13億美元,年化月交易收入為9700萬美元。自該平臺于2021年11月24日在受許可的司法管轄區面向特定機構客戶開放,并于2021年12月下旬向公眾開放以來,該交易所的總交易量已超過140億美元。目前,該平臺提供5個交易對,預計今年將有更多的代幣上線。

此外,Bullish 還宣布,他們已同意將一項業務合并協議項下的外部終止日期從 2022 年 3 月 8 日延長至 2022 年 5 月 9 日,以促進業務合并的完成。據了解,2021年 7 月 8 日Bullish與 Far Peak 簽訂的一項業務合并協議中,規定了 Bullish 將尋求在紐約證券交易所公開上市,該業務合并預計將于2022年第二季度完成。[2022/3/9 13:45:57]

Gene.Finance開啟流動性挖礦,當前年化收益為72284%:Gene.Finance于10月24日新增GENE/USDT饕餮礦池,開啟流動性挖礦,并在以太坊區塊高度11119571時提高GENE的出塊獎勵,產出每個區塊1000個GENE的代幣,按比例分給Uniswap的GENE/USDT池的流動性提供者以及在儲蓄池中鎖定代幣的投資者,目前GENE/USDT饕餮礦池收益最高,年化收益為72284%。

Gene.Finance是元界DNA開發的創新型DeFi聚合平臺。并利用元界DNA作為Layer2解決方案來支持可延展性。Gene.Finance將陸續推出NFT代幣激勵模式,訂單簿和AMM結合的DEX以及去中心化借貸服務等。[2020/10/25]

避免DeFi災難

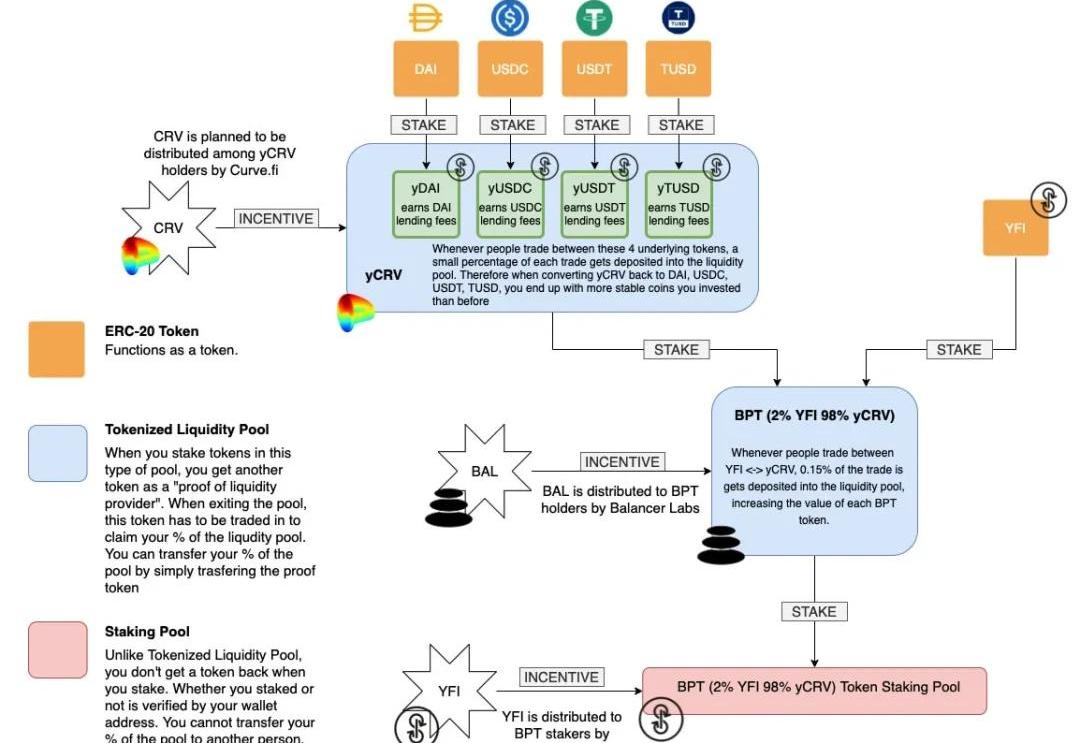

在CooperTurley撰寫的Defiant文章中,太坊社區成員指出,YFI發行人的控制權仍然落在yEarn創始人AndreCronje的手中。從理論上講,使用簡單的Solidity代碼,Cronje可以鑄造數百萬個代幣以耗盡DAI/YFI池,該池當時包含約6000萬美元的資產。CurveFinance協議的抵押品很快就飆升至超過1億美元,這些都是基于YFI的智能合約。如果意圖是惡意的,這可能導致另一次大規模的DeFi攻擊,不幸的是,事實并非如此。昨天,通過將YFI令牌的控制置于多重簽名中來解決了這種潛在的風險,這需要9名參與者中的6名同意更改。但是,這似乎仍然有些中心化,因為只需很少的投票者就可以使用錢包。YFI只能通過使用yEarn平臺來賺取,其總供應量僅為30,000個代幣,這些代幣將使用流動性池分配給放款人。在撰寫本文時,根據Uniswap的價格為1,140美元。對于“無價值”的代幣而言,這是一個巨大的增長。目前,與Curve和Balancer合作的共有四個池,最近通過了前三個治理建議,以便在YFI中產生回報。張貼此多方面的圖像是為了解釋Yearn池的運行方式:

Aave創始人:受BASED流動性挖礦影響,Aave平臺USDC年化利息高達52%:Aave創始人兼首席執行官Stani Kulechov發推稱,受DeFi流動性耕種項目BASED挖礦影響,Aave平臺上穩定幣USDC年化利息已高達52%。[2020/8/14]

吸引人之處是其中一些池所提供的高額的年收益率。Turley觀察到;“LP的峰值價格剛剛超過$2,000/YFI,因此他們希望將上述任何一個池中的APY定位在1,000%以上。”他補充說,這些是需求激增帶來的短期回報。始終保持四位數字的APY是不可持續的,但是,yEarn一直為其YearnFinance貸款池提供約10%的年回報率,YearnFinance貸款池基于當時的最高回報率,在Compounds,Aave和dYdX之間自動調整。Turley在該項目的一個中等職位上詳細闡述了治理建議,結論是;“如果你還沒有發現,YFI正在進入一個未知的領域。如果你已經走到了這一步,你就是少數幾個已經知道如何在迄今為止最遠的DeFi“兔子洞”中導航的人之一。”DeFi有多少增長空間?

DeFi生態系統最新的30億美元里程碑,是在TVL達到20億美元之后的僅二十天便達到了。今年到目前為止,就鎖定的加密貨幣作為抵押品而言,DeFi領域已取得了令人矚目的350%的增長。自然地,如果以太坊價格上漲,TVL的數字就會繼續增加。

以目前的增長速度,每天都有更多的增漲機會,在接下來的30天內,TVL的下一個里程碑將達到40億美元。根據DeFiPulse的數據,Aave是過去24小時內表現最好的平臺,抵押品鎖定飆升至4.8億美元的歷史新高,當天上漲11%。在YFI的賺錢效應的影響下,CurveFinance也飆升。在過去的幾天里,該流動性平臺上的抵押資產增長了280%,達到2.88億美元的峰值。這將Curve推到了DeFi項目的第五位,超越了Balancer和InstaDApp。

Tags:EFIDEFDEFIANCAurusDeFiDeFi WarriorParadise DefiLibera Financial

點差一直是困擾期權交易者的一個難題,尤其是虛值期權,點差是交易中必須考慮的問題。一般而言,主要交易價格區域的點差比較小,比如目前比特幣價格為9150左右,一般8500到9500這個價格范圍的買一.

1900/1/1 0:00:00在加密世界里,黑客猶如幽靈般幾乎無處不在。從交易所到智能合約再到類DApp以及現在的DeFi領域,黑客們已然把加密世界當成提款機,總是在離熱點和離錢最近的地方肆意妄為.

1900/1/1 0:00:00區塊鏈應用平臺,這是以前的官網對以太坊表述。改版后的官網更注重開放的哲學,不再重點強調一些大而泛的標語,諸如世界計算機,區塊鏈應用平臺等,而多了一些務實.

1900/1/1 0:00:00編者按:本文來自加密谷Live,作者:ChainalysisTeam,翻譯:Liam,Odaily星球日報經授權轉載.

1900/1/1 0:00:00關鍵要點因以太坊2.0升級,以太坊/比特幣價格發生突破。Nimbus信標鏈評估啟動,將在4個月內完成。以太坊通脹率可能會從4.3%大幅下降至0.55%左右.

1900/1/1 0:00:00編者按:本文來自DeepChain深鏈,作者:不二做,Odaily星球日報經授權轉載。前兩篇文章,DeepChain深鏈已經為讀者深度解析了Filecoin期貨和云算力兩種投資方式的特點和雷區.

1900/1/1 0:00:00