BTC/HKD-1.29%

BTC/HKD-1.29% ETH/HKD-3.22%

ETH/HKD-3.22% LTC/HKD-4.79%

LTC/HKD-4.79% ADA/HKD-3.94%

ADA/HKD-3.94% SOL/HKD-4.25%

SOL/HKD-4.25% XRP/HKD-3.95%

XRP/HKD-3.95%作者|如仔出品|奔跑財經由于DeFi市場發展迅速,無論是金融產品還是去中心化交易所都吸引了大批資金,DEX甚至主導了傳統交易所的上幣方向,此前高高在上的傳統交易所不得不緊跟趨勢抓住DeFi的潮流,而ETH在DeFi和ETH2.0的雙重預期下,更是有望引領一波“牛市”,市場氛圍欣欣向榮。

可能很多用戶只關心比特幣,卻在不知不覺中錯過了屬于DeFi板塊的牛市,但是不用擔心,市場從來不缺機會,只要時刻保持關注行業的發展動態,學習最新的概念技術,一切皆有可能,現在的區塊鏈仍然和當年早期的互聯網時代類似。什么是聚合器/聚合協議

當前DeFi全網鎖倉量(TVL)達2533.6億美元:金色財經報道,據defillama數據,當前DeFi全網鎖倉量(TVL)達2533.6億美元,創歷史新高。其中,以太坊鏈上鎖倉量1578.7億美元,Terra鎖倉量196.5億美元,BSC鎖倉量166.3億美元,Avalanche鎖倉量121.8億美元。Solana鎖倉量116.6億美元,Polygon鎖倉量56億美元。[2022/1/3 8:21:50]

聚合這個詞很多用戶第一次聽說應該是聚合交易所,所謂聚合交易所,就是聚合了眾多交易所流動性的交易所,比如OKEx有1萬枚比特幣的買盤、火幣有1萬枚、幣安有1萬枚,那么聚合交易所就可以將三家交易所的深度匯聚到一起,使得整個聚合市場買盤有3萬枚。聚合協議或者聚合器也是一樣,它本質上是一個聚合服務的提供商,只不過我們指的聚合器是去中心化聚合器,主要是聚合DeFi領域的產品,因為DeFi領域的產品相對比較缺乏流動性,入門門檻也比較高,所以聚合器在DeFi領域可以發揮巨大的作用。聚合器的價值

NFT游戲AxieInfinity上周收入760萬美元,大幅領先其它DeFi應用:NFT游戲AxieInfinity過去一周的收入達到760萬美元,大幅超過排名其后的MetaMask(210萬美元)、PancakeSwap(190萬美元)、Synthetix(130萬美元)、MakerDAO(120萬美元)和Curve(80萬美元)的過去一周收入,相當于這5個DeFi應用上周收入之和。[2021/7/5 0:27:05]

DeFi自從火了之后,各種類型的產品層出不窮,你是否被專業的金融玩法弄的暈頭轉向,很多人覺得DeFi可以引領一場牛市,可是牛市意味著增量資金,面對如此復雜專業的金融產品,即使是業內人士有些都無法完全理解,更不要期待著圈外人去花時間研究了,在外人眼里,能明白比特幣是怎么回事就不錯了。聚合器看到了這個問題,所以聚合的意義就是降低用戶門檻,比如面對市場上眾多的DeFi借貸產品,如果讓你自己去找一個借貸利率最低的產品,你可能需要找半天,而聚合器則可以幫你選擇最符合你需要的產品;再比如你想在DEX交易某個代幣,但是你不清楚在哪一家DEX交易滑點最小,所以聚合器可以幫你匯集多個DEX的深度,來為你提供最佳成交價格的交易服務。YFI是什么

DeFi 概念板塊今日平均漲幅為4.76%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為4.76%。47個幣種中33個上漲,14個下跌,其中領漲幣種為:LBA(+37.78%)、BNT(+34.36%)、AST(+20.47%)。領跌幣種為:HOT(-6.16%)、IDEX(-4.03%)、SUSHI(-3.79%)。[2021/2/19 17:29:00]

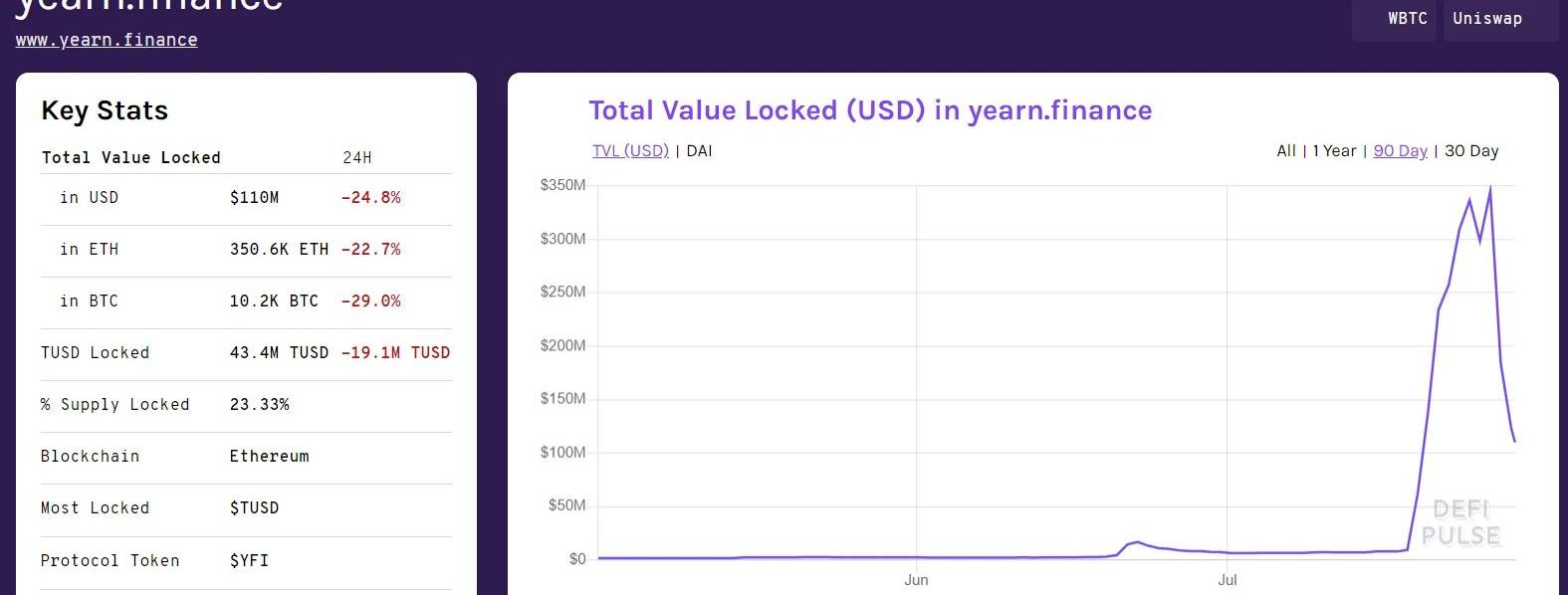

yearn.finance是一個借貸聚合協議,是一個針對不同產品利潤產出數據的聚合平臺,它是為去中心化貸款平臺服務的,它通過重新平衡數據得出合約交易互動中最高利潤的產出選項,YFI是yearn.finance的治理代幣,YFI本身沒有實際的金融價值,它只能夠決定YFI協議的發展方向,為社區治理投票。舉一個例子會比較容易理解它。假如一個用戶持有了大量USDT,他想用這些USDT做去中心化理財獲得一些利息收入,而他面對眾多的DeFi產品不知道該選擇什么,此時就可以將USDT在YFI協議中轉換為YUSDT,YFI協議會尋找市場上最優質的DeFi理財產品,幫助你獲得最高的利息,這一切都是通過算法實現的,完全去中心化。YFI還設有流動性挖礦,在指定的流動池存入穩定幣,即可獲得質押代幣,然后就可以進行抵押挖礦,而且是完全無預挖,團隊、機構都沒有任何份額的挖礦,所以YFI也被人稱為DeFi版“比特幣”。最開始YFI加入Balancer流動池時,價格約為3美元,而僅僅一周時間,YFI最高價格達到4500美元,最高漲幅1500倍,足夠瘋狂。

DeFi 概念板塊今日平均跌幅為1.15%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為1.15%。47個幣種中17個上漲,30個下跌,其中領漲幣種為:TRB(+5.94%)、JST(+5.47%)、ANT(+5.07%)。領跌幣種為:KCASH(-16.86%)、AMPL(-7.35%)、HDAO(-6.17%)。[2020/12/7 14:23:05]

但是目前YFI的流動性挖礦已經結束,隨之而來的是YFI鎖定資產大幅下降,此前一共開啟了三個流動性挖礦池,分別是YFI-yCRV池、Curve上的ypool、Balancer上的YFI-DAI池,早期參與流動性挖礦的用戶平均收益高于1000%。目前,YFI已經被中國社區分叉出YFII,雖然曾短暫的被Balancer誤封,但是國產DeFi崛起的聲音還是在社群里開始蔓延,奔跑財經想提醒大家,不是可靠團隊推出的產品,還是謹慎為好。聚合器的缺陷

聚合器并非只有優點,它的缺陷其實也是DeFi產品最大的問題,也就是安全性。DeFi除了智能合約代碼層面的安全性之外,還有金融邏輯層面的漏洞,各個金融產品之間邏輯嵌套的漏洞,代碼還可以與安全公司進行合作審計,而金融邏輯漏洞只能靠設計完善了。在6月29日時就曾發生過一起針對DeFi產品邏輯漏洞的黑客攻擊,此次攻擊涉及了dYdX、Uniswap、Balancer等多個DeFi產品,很難防范,而YFI這類的聚合器,同樣會涉及到大量的其他DeFi產品,只要其中一個出了問題,那么聚合器就會受到牽連。除此之外,聚合器并不一定能把用戶留住,一旦用戶學會使用了各類DeFi產品,有了更深入的了解,或者其他DeFi產品的套利機會足夠吸引人,那么用戶可能會直接參與到具體的某個應用當中,而不是使用聚合器。結語

聚合理論更常見于一些巨頭公司,比如騰訊、谷歌、阿里等在各自行業領域有壟斷地位的機構,幣安可能是目前區塊鏈領域比較類似的一家公司,坐擁全球眾多用戶,積極布局各類產品,本質上就是一個大的聚合器。不過DeFi的聚合器有別于此,因為它是完全去中心化的,所以它一般也只應用于DeFi產品中,與巨頭公司們相比,它是小眾的,但是它也是開放的,開放就意味著這個領域很難出現一家獨大的情況。聚合器更像是一個入口,它對于復雜的DeFi產品提升是顯而易見的,比如借貸產品過多無法選擇、DEX流動性較差等,聚合器的目標是提高用戶體驗,使得用戶受眾群體更加廣泛,為整個DeFi帶來新增用戶,這也是目前區塊鏈行業最需要做的事。

編者按:本文來自小吒閑談,Odaily星球日報經授權轉載。DeFi中別具一格的“三無產品”AMPL崩盤了,無資產抵押、無固定總量、無穩定性的穩定幣,一天之內價格跌了60%,在uniswap中的資.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | BTC維持9300美元上方震蕩,結構穩定:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),B.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00編者按:本文來自區塊記,星球日報經授權發布。每年都會有一些你永遠不會忘記的日子。有時是一些令人興奮的事件,有時是一些讓人害怕的事情,有時是因為噪音和行為凝聚成一種認識:有些事要變天了.

1900/1/1 0:00:00編者按:本文來自鏈聞ChainNews,星球日報經授權發布。撰文:SamDoctor,數字資產金融服務公司BitOoda首席戰略師編譯:PerryWang比特幣挖礦是比特幣網絡的基礎,也是比特幣.

1900/1/1 0:00:00DeFi和Link引起的預言機熱潮有多火?看看這個DOS就知道了。3月內漲幅達到近3000%,30天漲幅1832%,近7天漲幅59.6%.

1900/1/1 0:00:00