BTC/HKD+0.45%

BTC/HKD+0.45% ETH/HKD+0.04%

ETH/HKD+0.04% LTC/HKD+0%

LTC/HKD+0% ADA/HKD+0.48%

ADA/HKD+0.48% SOL/HKD+1.48%

SOL/HKD+1.48% XRP/HKD-0.15%

XRP/HKD-0.15%編者按:本文來自加密谷Live,作者:DeribitInsightMarketResearch,翻譯:Edward,Odaily星球日報經授權轉載。介紹

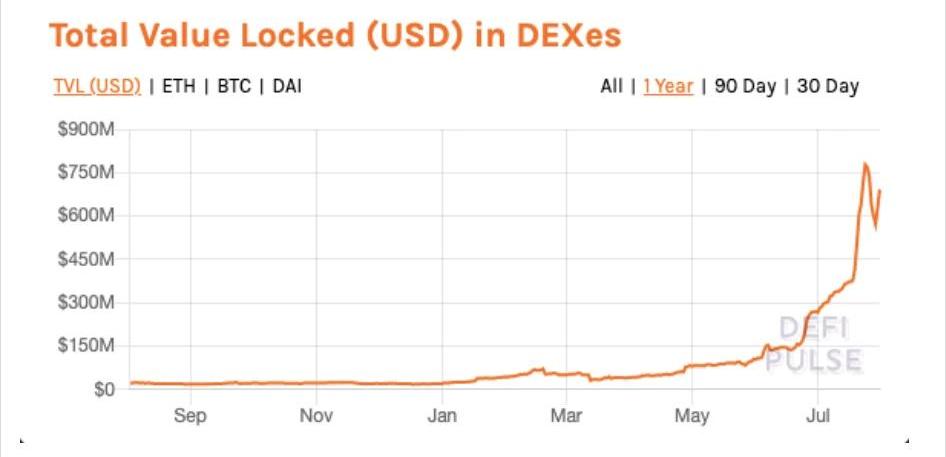

去中心化金融在最近幾個月爆發式增長,自動做市商DEX已經成為新興DeFi生態系統中不可或缺的一層。在過去一年的大部分時間里,AMMs的總流動性遠低于1億美元,這個數字在幾周內已經增長到近7億美元。

Source:DeFiPulse這種增長確實令人震驚。然而,AMM仍然面臨著一些障礙,難以被廣泛采用--其中最嚴重的是AMM流動性提供者遭受的一種獨特的"損失",這種損失被稱為"無常性損失"。本文首先回顧了無常性損失及其給流動性提供者帶來的成本。然后探討了BancorV2,一個旨在減少無常性損失的新AMM協議。如果成功,BancorV2--計劃在未來幾天內推出--可能會引起AMMs的模式轉變。流動資金規定:虛假承諾

Chainalysis:硅谷銀行崩潰后加密用戶轉向DEX,且DEX上的USDC購買量激增:金色財經報道,硅谷銀行(SVB)的倒閉導致中心化交易所(CEX)資金大量流向去中心化交易所(DEX)。區塊鏈分析公司Chainalysis在3月16日的博客文章中解釋說,當市場動蕩時,中心化交易所的資金外流通常會激增,因為用戶可能擔心在交易所倒閉時無法使用他們的資金。

Chainalysis數據顯示,在硅谷銀行被加利福尼亞監管機構關閉后不久,3月11日,從 CEX到DEX的每小時資金流出量飆升至3億美元以上。去年加密交易所FTX倒閉期間觀察到類似的現象,人們擔心這種蔓延可能會蔓延到其他加密貨幣公司。但來自區塊鏈分析平臺Token Terminal的數據表明,在這兩種情況下,大型DEX的日交易量激增都是短暫的。[2023/3/17 13:09:52]

AMMs聲稱為代幣持有者提供了一個黃金機會:通過押注自己已經擁有的代幣,成為流動性提供者,這些代幣可以隨時解押,同時在這個過程中賺取交易費。當然,任何投資者都希望能從自己的代幣上賺取一小部分利息,而不是讓它們閑置。對不對?沒那么美好。在大多數情況下,這個承諾是一個虛假的承諾--而且,對于沒有經驗的投資者來說,這是一個危險的承諾。在流動性提供的表面下,潛藏著一個隱藏的成本:無常性損失。了解無常性損失

網友爆料:BCHA鏈上打空塊霸屏的礦工已開始正常打包:11月25日,微博網友“BCH愛好者BruceLee”爆料稱,BCHA鏈上那個打空塊霸屏的礦工開始正常打包了,現在打出來一連串4M的區塊,未確認交易正逐漸被清空。今天是25號,聯想一下他在區塊coinbase里面的留言 \"Nov 25th 2020: bcha dump\"。該網友表示,他的用意基本明朗,前幾天一直打空塊,不讓用戶的交易獲得確認。然后今天正常打包,讓積壓的未確認交易集中到賬,這樣用戶可能會在交易所集中砸盤。[2020/11/25 22:04:07]

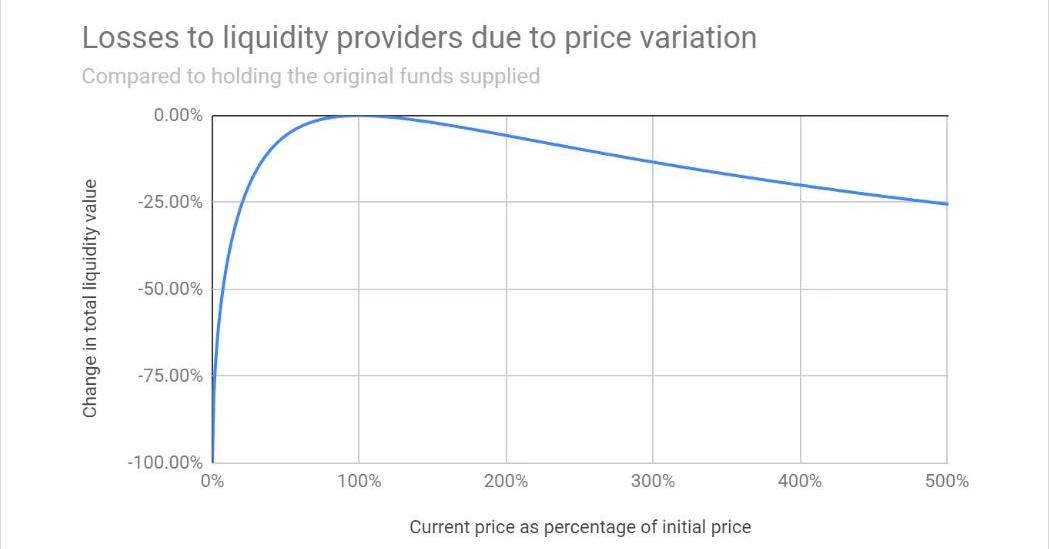

為了理解什么是無常性損失以及為什么會發生,有必要了解現有AMM的一個重要限制。在目前的形式下,大多數AMMs依靠"恒定函數"來確定內部代幣價格。這種模式對于交易來說已經足夠好了。問題是,AMMs沒有辦法自動更新以反映外部市場價格變化。這種"天真"給流動性提供者帶來了嚴重的后果。當一個代幣的外部市場價格發生變化時--比如在Coinbase或Binance這樣的中心化交易所,精明的交易者有一個很小的機會窗口,可以買入AMM中現在相對折價的哪一個代幣。例如,如果ETH的價格在中心化交易所上飆升了50%,套利者就能以原價從AMM中買入ETH,然后在其他地方賣出該代幣以獲得利潤。當ETH下跌50%時,則會發生相反的情況:快速交易者可以以虛高的價格將他們的ETH出售給AMMs。在這兩種情況下,明顯的贏家是套利者。輸家呢?流動性提供者。如下圖所示,持續的價格波動使流動性提供者無法充分實現其押注的代幣的價格升值,它加劇了價格貶值。

Hubble Chain獲白沙控股3億美金戰略投資 ?:據官方消息,2020年2月28日,在正在舉行的Hubble Chain共識星系亞洲論壇上,白沙控股宣布對新加坡Hubble Chain基金會進行長期戰略投資。總投資為3億美金,每年投資1億美金,分3年連續發放。

據悉,這批資金將用于Hubble Chain美國硅谷技術研發中心相關研發工作,全面助力Hubble Chain核心技術的自主研發。

白沙控股集團是集酒店餐飲、商業貿易、地產開發、商鋪出租、旅游發展等為?體的大型連鎖經營企業。

Hubble Chain是擁有去中心化交易系統的公鏈,以智能挖礦、智能中心、智能孵化器三步戰略為核心,打造全球區塊鏈金融生態。HB是Hubble Chain主網上發行的原生通證,發行總量為6.78億枚。[2020/2/28]

Source:Medium在實踐中,當流動性提供者去提取他們的代幣時,他們往往會遇到一個不愉快的驚喜:比他們最初押注的代幣更少。這種損失被稱為無常性損失。無常性損失有多"無常"?

動態 | 美國FBI正在調查Long Blockchain 因懷疑其利用內幕交易拉升股價:據QZ 7月25日消息,一份法庭記錄顯示,因為懷疑區塊鏈公司Long Blockchain利用復雜的內幕交易操作來拉升股價,美國當局仍在調查該公司。根據搜查令,美國聯邦調查局(FBI)正在尋找Long Blockchain股票與內幕交易、證券欺詐相關聯的證據,并將注意力集中在該公司的兩位負責人身上:Oliver Lindsay和Gannon Giguiere,兩人因涉嫌參與一家獨立公司證券欺詐而被捕。 據悉,Long Blockchain原名為Long Island Iced Tea Corp.(長島冰茶公司),曾于2017年12月21日宣布改名并轉型為區塊鏈公司,當時其股價應聲飆升近300%。2018年4月12日,由于未滿足持續上市標準中的股票市值條件,且公司通過更名方式,借助區塊鏈概念炒作股票,Long Blockchain Corp最終被納斯達克要求強制退市,并受到兩家美國金融監管機構的調查。[2019/7/25]

這個詞本身就有誤導性。如果一個AMM內代幣的相對價格恢復到該流動性提供者開始押注時的價格,則該流動性提供者的損失確實是"無常"的。然而,對于流動性提供者來說,完全恢復"無常"損失的情況很少發生--尤其是那些為波動性資產提供流動性的流動性提供者。對大多數人來說,"無常的損失"往往是痛苦的永久性損失。問問那些在LINK史詩般的牛市期間為Uniswap的LINK/ETH池提供流動性的投資者吧。

金色財經現場報道 ChainPlus.One聯合創始人曹明修:希望創意占據更大投資份額:金色財經現場報道,在“2018聯盟鏈的未來暨瑞鏈科技區塊鏈產品發布會”上,進行以《聯盟鏈的未來》為題的圓桌論壇,ChainPlus.One聯合創始人曹明修指:我們已經服務了很多海外的項目方,包括南美洲、墨西哥等。中國一級市場和二級市場的投機屬性大于投資屬性。未來希望讓創意占據投資的更大份額,而不是讓媒介占據更大的服務份額。[2018/5/31]

Source:BancorNetwork現有的解決方案

對于尋求限制無常性損失的流動性提供者來說,有一些戰略性的變通方法。首先,由于無常性損失是由價格波動引起的,因此流動性提供者可以通過在穩定幣池中押注來完全避開這個問題。但這種解決方案顯然無法幫助那些希望接觸自由浮動資產的流動性提供者。其次,正如HaseebQureshi在一篇優秀的文章中所指出的那樣,擁有高度相關的自由浮動資產的AMMs往往在一定程度上更不容易受到無常性損失。然而,假設代幣價格沒有完美地同步變動,這些AMMs的流動性提供者仍然會遭受無常性損失。此外,擁有高度相關、自由浮動資產的AMM只占AMM的一小部分;流動性提供者可能仍然希望將代幣押注在不相關或負相關的資產池中。第三,一些快速發展的代幣協議為了吸引流動性,采取了提供人為的高額押注獎勵。這些"流動性挖掘"的激勵措施抑制了,有時甚至完全抵消了流動性提供者所遭受的無常性損失。但是,正如AndrewKang在一個富有洞察力的Twitter帖子中指出的那樣,流動性挖礦充其量只是一個臨時性的解決方案,即使對于單個的、快速增長的代幣來說,維護成本也很高,更不用說AMM協議作為一個整體了。如果AMMs能夠消除或至少顯著減輕無常性損失,那么它們對流動性提供者的價值主張將發生巨大變化。BancorV2:范式轉變?

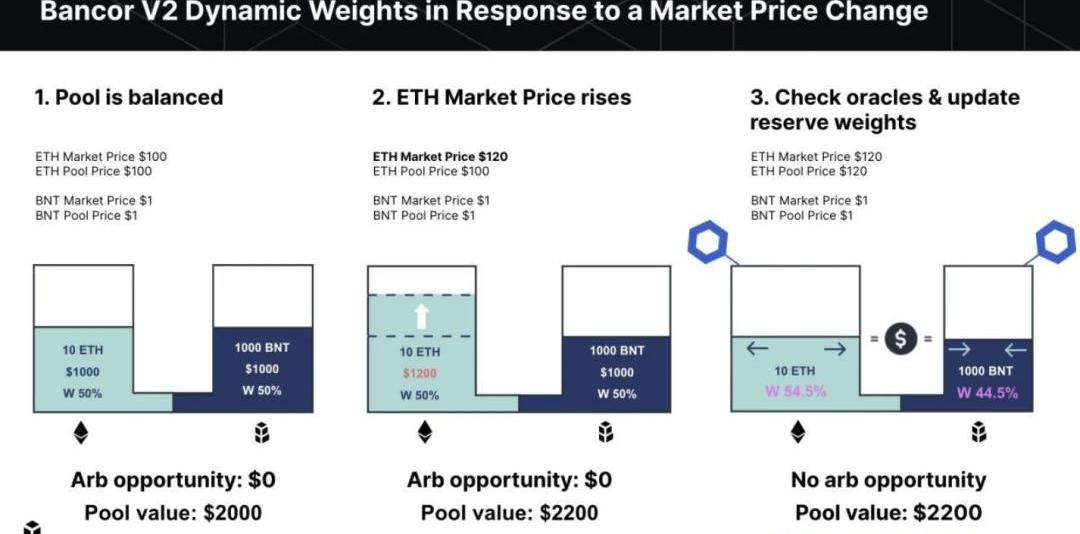

Bancor在7月底推出V2AMMs。更新后的協議的核心目標之一是減少流動性提供者的無常性損失。與現有的AMM不同--如上所述,AMM對市場價格變化是"天真"的--Bancor的V2AMM是"智能"的,這要歸功于與Chainlinkoracles的關鍵整合。當一個代幣的價格變化時,Oracle會向BancorAMMs發送更新。AMMs會相應調整,在仲裁者從差價中獲利之前鎖定新價格。這種價格調整是通過AMM常量函數中的代幣比率的動態重新加權來實現的。

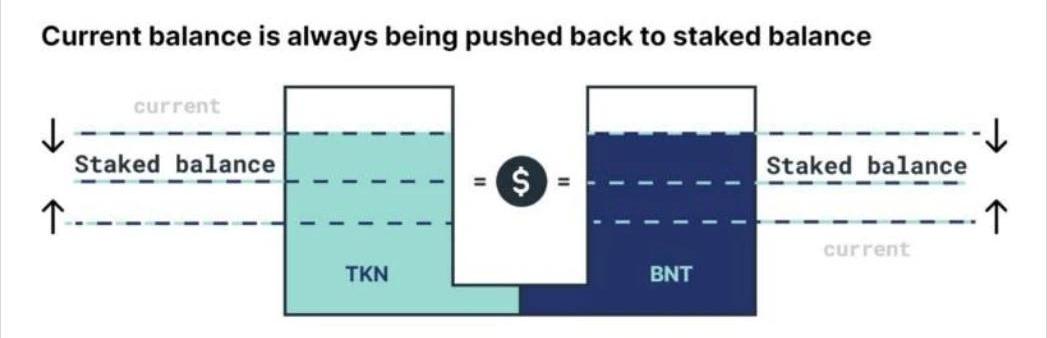

Source:ChainLink儲備權數的調整幅度由兩個額外參數決定。(1)可供流通量提供者提取的代幣的"當前余額",以及(2)流通量提供者最初提供給AMM的代幣的"定點余額"。AMM使用數學公式調整儲備權重,旨在不斷將AMM的"當前余額"返回到其"定額余額"。

Source:BancorCommunityCallAMMs如何將當前余額"推回"至定值余額?由于BancorV2AMMs允許提供單一代幣的流動性--這是協議的另一個獨特功能--AMMs必須分別跟蹤和平衡TKN和BNT儲備的當前余額。使用動態權重調整,AMMs將TKN的價格設定在誘導套利者補充TKN虧空和買入TKN盈余的水平。這些誘因將TKN的當前余額"推"回了“錨定余額”。TKN流動性提供者通過動態權重重新調整所產生的套利激勵機制避免了不穩定的損失,而BNT流動性提供者則受到協議基本靜態的費用結構的保護。盡管V2AMMs具有動態儲備權重,但交易費用總是在TKN和BNT流動性提供者之間平分。因此,當AMM的動態權重從50/50比例調整時,將有動力回到50/50平價,因為資金池的一方將以較低的資金量賺取整個資金池交易費的一半。與任何協議一樣,BancorV2對流動性提供者來說有一些潛在的風險。第一種可能是,價格Oracle可能會失敗。當這種情況發生時,依賴Oracle的AMM將暫時恢復到V1狀態,在沒有動態調整權重的情況下運行,使流動性提供者面臨不穩定的損失。另一個潛在的問題是暫時的非流動性狀態。由于權重調整過程是動態的,因此會有流動性提供者的當前余額低于押注余額的時刻,這意味著流動性提供者將無法提取其全部初始股權。該團隊聲稱,這些非流動性狀態將是短暫的--但這是協議推出后需要注意的一件事。總結

BancorV2希望吸引那些被持有的代幣賺取被動收入的前景所吸引,但又擔心屈服于無常性損失的投資者。Bancor的AMMs流動性激增--再加上滑點減少、交易量增加,以及最終為BNT持有者提供SNX式的獎勵計劃--可能會催生AndrewKang所說的"流動性黑洞"。當然,無法保證BancorV2協議能按計劃運行。但就目前的情況來看,無常性損失是阻礙大量流動性墻流入AMMs,以及更廣泛地流入DeFi的大壩。如果成功,BancorV2可能會撬開閘門。

昨天,整個市場繼續普跌,并且跌幅進一步加大。整個市場的情緒開始悲觀,有不少投資者開始抱怨“不是說好是牛市的嗎”、“為什么連主流幣都跌”……我還是再次和大家強調:無論這輪行情會發展到什么地步,至少.

1900/1/1 0:00:00本文來自CNBC,作者:HughSonOdaily星球日報譯者|余順遂摘要:高盛上個月任命MathewMcDermott為新的全球數字資產負責人,其原本是負責該投資銀行內部資金運營的董事總經理.

1900/1/1 0:00:00文|秦曉峰編輯|郝方舟出品|Odaily星球日報 問:一個投資項目的預期年化收益達到1000%,靠譜嗎?“騙子”、“傳銷”,是兩個月前絕大多數幣圈人的第一反應.

1900/1/1 0:00:00Overview概述本文將簡單介紹beta中性策略并建模回測其在加密貨幣市場應用情況下的真實收益.

1900/1/1 0:00:00本文來自:哈希派,作者:哈希派分析團隊,星球日報經授權轉發。金色財經合約行情分析 | 下午市場普跌,成交保持低迷:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報9.

1900/1/1 0:00:00編者按:本文來自白話區塊鏈,作者:一棵楊樹,Odaily星球日報經授權轉載。據TheBlockResearch統計,去中心化交易協議Uniswap在7月份新增57976名用戶,環比增加132%,

1900/1/1 0:00:00