BTC/HKD-0.33%

BTC/HKD-0.33% ETH/HKD-1.82%

ETH/HKD-1.82% LTC/HKD-1.73%

LTC/HKD-1.73% ADA/HKD+0.23%

ADA/HKD+0.23% SOL/HKD-0.81%

SOL/HKD-0.81% XRP/HKD-2.01%

XRP/HKD-2.01%文|王也編輯|郝方舟出品|Odaily星球日報

從銷毀平臺幣到跟風IEO,過去幾年,“長尾”交易所們一直在復刻頭部交易所的展業路線。這兩個月,風向變了。DeFi火熱,DEX吸金,資本熱錢紛紛押注去中心化交易所賽道,“三大”在內的CEX也紛紛投身DeFi,成立專項基金,尋找下一個爆火良機。從前“做下一個幣安”的愿景已不太可能實現,“做超越Uniswap的DEX”則看上去更加可行。畢竟Uniswap自身也有許多備受詬病的問題,如果DeFi熱潮持續,新的DEX崛起可期。7月27日,中心化衍生品交易平臺FTX宣布推出基于Solana公鏈的DEX——Serum。8月4日,HakkaFinance發布去中心化穩定幣閃兌工具BlackHoleSwap白皮書,BlackHoleSwap對標目前大火的去中心化穩定幣兌換平臺Curve。8月8日,DeFiLabs創始人代世超在2020以太坊技術及應用大會上宣布去中心化交易所DODO將上線ETH/USDC交易對。8月11日,鏈上聚合交易平臺1inch推出自動做市商Mooniswap,支持用戶以去中心化和非托管的方式在代幣之間切換。頭部跨鏈協議Cosmos也入局了,8月14日,IRISnet研究總監JeffreyHu在推特上表示,Cosmos即將推出類似Uniswap的平臺Coinswap。其它在過去始終未能俘獲大眾的老牌DEX也紛紛發力。8月1日,BancorV2上線,新增了多項亮眼功能,其提供單個代幣流動性的做法,顯然也是在解決Uniswap的痛點。8月7日,去中心化交易所IDEX宣布完成250萬美元的種子輪融資,由G1Ventures和BorderlessCapital領投,計劃下個月發布2.0版本。上述例子都是積極的探索,也為幣圈從業者開辟了新的業務方向。流動性挖礦的東風打破了DEX多年的流量困局,AMM通過存入代幣在去中心化資金池的方式提高流動性。據TheBlock,DEX在7月的交易量超過40億美元,創歷史新高;同時,DEX與中心化交易所交易量的占比增加至近3.95%,而年初這個數字還是0.1%。從模式進化到數據表現,DEX前景逐漸明朗。但DEX仍處于混戰時期,競爭格局不確定,各具特色的新玩家層出不窮,每家都有可能突圍而出。本文中,Odaily星球日報將先普及一些關于DEX的入門知識,呈現DEX在撮合方式上的演變路徑,最終討論DEX未來的進化方向。從訂單簿到AMM的范式革命

數據:巨鯨地址于1小時前將15.7萬枚LINK轉至Binance:金色財經報道,據Spot On Chain數據顯示,某巨鯨地址于1小時前將157,453枚LINK轉移至Binance(約合113萬美元),此前持倉時長已有5個月。據悉,該巨鯨地址于2022年11月至12月期間囤積613,394枚LINK,預估成本為458萬美元,平均買入價為7.46美元,若現在拋售(現報價7.2美元),或將承受一定虧損。[2023/4/11 13:55:19]

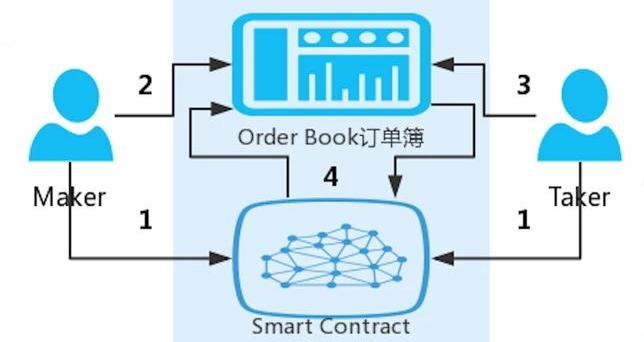

DEX按撮合方式可以分為訂單簿、自動做市商和聚合器三種。本文我們主要介紹最常見的訂單簿和AMM。在正式介紹之前,我們首先要了解什么是做市商(MarketMaker)。據MakerDAO中國區負責人潘超介紹,做市商不同于普通交易者,他們是風險中性的,一手持有股票,一手持有現金。在訂單簿模式下,會同時布上買單和賣單,中間為價差。類似的,柜臺模式的做市商會在客戶詢價時給出有利可圖的報價。做市商是流動性的來源,高流動性市場需要做市商,同時也吸引規模化的做市商參與。下面我們分別看看訂單簿下和AMM模式下做市商是如何工作的。訂單簿幣安、火幣、OKEx等中心化交易所的撮合都基于訂單薄模型。在訂單簿中包含了買單和賣單列表,并列出了在每個價格點出價或要價的數量。在訂單簿式交易所中,需要做市商通過掛單來提供流動性。如果訂單簿交易所沒有流動性,會出現想買買不到、想賣賣不出的情況,因此流動性是衡量一個交易所的重要指標,流動性越好,成交越便捷。在DEX中,訂單簿又可分為鏈上訂單簿和鏈下訂單簿。鏈上訂單簿鏈上訂單簿模式,指所有的買賣掛單都存儲在區塊鏈上,訂單簿中的訂單會根據設定的買賣盤條件進行訂單撮合和交易結算。早期的基于以太坊的去中心化交易所EtherDelta采用的這種模式,用戶的充值、掛單、交易結算、提現等全部由智能合約來完成。由于沒有訂單自動撮合的機制,其上的每筆交易均需要在鏈上確認。其訂單模式如下圖所示:

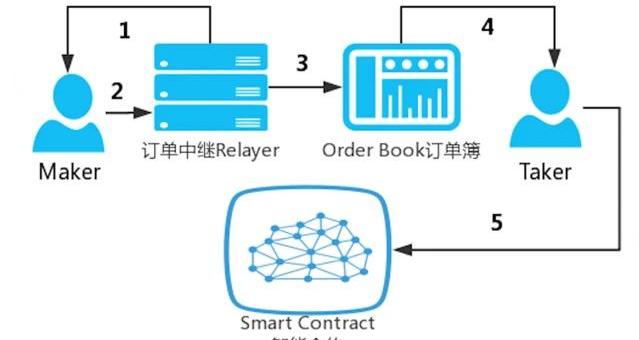

Maker填寫訂單請求,并用私鑰簽名后提交到區塊鏈上鎖定,Taker從鏈上訂單簿中選擇希望交易的訂單,并發起一筆交易,然后由智能合約對Maker和Taker的交易需求進行匹配,交易成功后在鏈上進行結算。鏈上訂單模式的優點是直接通過錢包交易,透明度和安全性較高,但其交易流程都在鏈上,交易速度較慢,確認時間較長,影響用戶體驗。同時訂單交易深度較差,并且交易費用較高,也可能因為鏈上的一些擁堵、Gas等原因導致交易失敗等情形的發生。鏈下訂單簿與鏈上訂單簿相比,鏈下訂單簿模式最大的特點是:鏈下訂單撮合+鏈上結算。0x、IDEX1.0等屬于此種模式。0x是一個可以在以太坊區塊鏈上進行ERC20代幣對等交易的開放式協議。該協議在技術上引入了Relayer的概念。Relayer負責在鏈下收集用戶訂單、初步撮合后提交到鏈上進行結算。0x的訂單流程如下圖:

以太坊信標鏈ETH質押APR跌至3.6%,過去三個月持續下降:2月28日消息,據以太坊官方網站數據顯示,以太坊信標鏈ETH質押APR(年回報率)再次下降,當前已降至3.6%,過去三個月一直處于下降態勢。歷史數據顯示,該指標于2022年11月14日跌破4%并于11月28日降至3.8%,之后又在2023年1月23日跌至3.7%。此外,當前以太坊信標鏈驗證者總量突破53萬,達到530,726個。[2023/2/28 12:34:39]

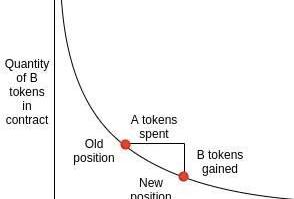

由Relayer對外提供訂單簿服務,主持和維護一個鏈下訂單。Maker和Relayer以無需信任的方式談判交易費用、訂單,然后由Relayer將訂單提交給訂單簿,Taker對選中的訂單進行填充,并廣播至以太坊區塊鏈上,由智能合約完成最后的清算流程。以0x為代表的“鏈下訂單Relayer匹配+鏈上結算”的混合設計模式,將狀態通道的效率與即時結算的鏈上訂單相結合,大大降低了市場交易雙方的摩擦成本,結算速度加快,消耗費用降低。今年7月正式上線的Augur2.0版本的預測市場也采用了由0x協議支持的鏈下訂單簿,然而用戶對Augur新版本的反響似乎并不熱烈。基于Relayer的訂單薄技術可以是中心化的也可以是非中心化的,在一定程度上犧牲了部分去中心化特性,但與中心化的交易所相比,用戶體驗、交易速度上仍偏弱。總得來說,訂單簿模式下的DEX寄生于CEX的流動性:無法共享流動性,并且重運營,獲取流量成本較高。AMM模式下:套利商賺差價,做市商分紅今年6月,去中心化借貸平臺Compound創新的流動性挖礦模式讓AMM得以大火,目前市面上比較火熱的DEX幾乎都是用的AMM。AMM交易所不需要提供訂單簿來展示買賣雙方想要成交的價格,而是將流動性匯集到一起,并根據某種特定數學算法實現做市。以Uniswap為例,其定價曲線數為經典的X*Y=K,恒定常數乘積。X是新幣的數量,Y是ETH數量,K是常數。新幣的發型方以一定的比例創建交易池,同時也確定了新幣的上幣價格,即X與Y的比例。由于X與Y是構成恒定乘積的關系,X和Y是此消彼長的關系,有人在該合約中購買新幣X,那Y的數量就會增加。

以太坊核心開發者會議:2月初為上海升級啟動公測網,3月啟動主網升級:1月8日消息,以太坊開發人員在1月5日召開2023年首次全核心開發人員(ACD)會議,目前以太坊開發者的目標是在2月初為上海升級啟動公共測試網,并暫定于2023年3月的某個時間啟動上海升級主網。

開發人員同意從上海升級中移除與EOF實施相關的代碼更改,還同意拒絕來自上海升級的任何其他以太坊改進提案(EIP)來代替EOF EIP,主要是為了確保質押ETH提款的時間表不會延遲。作為上海升級唯一的主要代碼更改,抵押的ETH提款正在以開發人員為中心的測試網絡上進行測試。此外,開發者同意將上海升級之后的Cancun升級專注于EIP-4844。

據金色財經此前報道,以太坊新聞周刊創始人Evan Van Ness發推稱,以太坊質押提款Devnet測試網已于近日啟動。相關提款功能即將推出,可能在明年第一季度末。以太坊基金會成員parithosh評論稱,“我們很快就會有一個更公開的測試網供大家提款。”[2023/1/8 11:00:57]

下面我們來舉個例子讓大家理解x和y此消彼長的關系。投資者小明想為Uniswap中的ETH/DAI交易對提供流動性,假設1ETH=400DAI,Uniswap的公式就是1*400=400。如果小明想要購買價值50DAI的ETH,在ETH/DAI池子里面注入50DAI的流入量,同時減少ETH,那么為了保證乘積還是常數400,池子里面還留下的ETH的數量=400/=0.89,最后小明能拿到的ETH數量=1-0.89=0.11。通過小明為Uniswap中ETH/DAI交易對提供流動性的例子,我們可以看到為了維持X*Y的乘積固定,隨著注入的DAI的不斷增多,池子中剩余的ETH減少。DODOCMO代世超向Odaily星球日報表示,X*Y=K定價機制決定了買入哪一邊的數量多,與之相應的幣種價格就會上升。所以,在這個池子中,只要有人買入新幣X,就會推動它的價格一直上漲。如果小明想要再買50DAI的ETH,他又需要繼續向池子中注入50DAI的流入量。注意,此時ETH/DAI池子里剩下0.89ETH和450DAI,小明再次向池子中注入50DAI之后,為了保證K值維持在400,這時候池子里還留下的ETH數量=400/=0.8,這次小明能拿到的ETH數量=0.89-0.8=0.09。我們可以清晰地看到,同樣是購買50DAI的ETH,小明第二次拿到的ETH明顯變少了,也就是說DAI的單價變貴了,這就是用函數來定價的一個特點:X被買走的越多,X越貴;X被賣的越多,X越便宜。這樣的滑點也會引來套利者的注意。小明第二次以0.09ETH的價格賣出了50DAI,按照X*Y=K的關系,如果這時候套利者買入50DAI,就只需要花費0.09ETH,這就與第一次買入50DAI的價格形成了價差。潘超將Uniswap比作一個特殊的自動售賣機,只要有人買走商品,該商品的價格就會提高,且取的越多,價格飆升越快,直到做市商和套利商補貨。在訂單簿模式下,做市商賺交易費和價格差這兩個部分的錢;在AMM中,做市商,或者說流動性提供者只賺交易費這一個部分的錢,而套利者則賺價格差這一部分的錢,即AMM模式下套利商賺差價,做市商分紅。因此,DEX采用AMM模式,是DeFi從0到1的創新,降低了普通用戶成為做市商的門檻,開辟了“人人皆可做市”的時代。AMM模式的缺陷在哪里?

CertiK:Project Shojira項目Discord服務器遭到攻擊:金色財經報道,據CertiK監測,Project Shojira項目Discord服務器遭到攻擊。請社區用戶不要點擊鏈接,鑄造或批準任何交易。[2022/10/22 16:35:31]

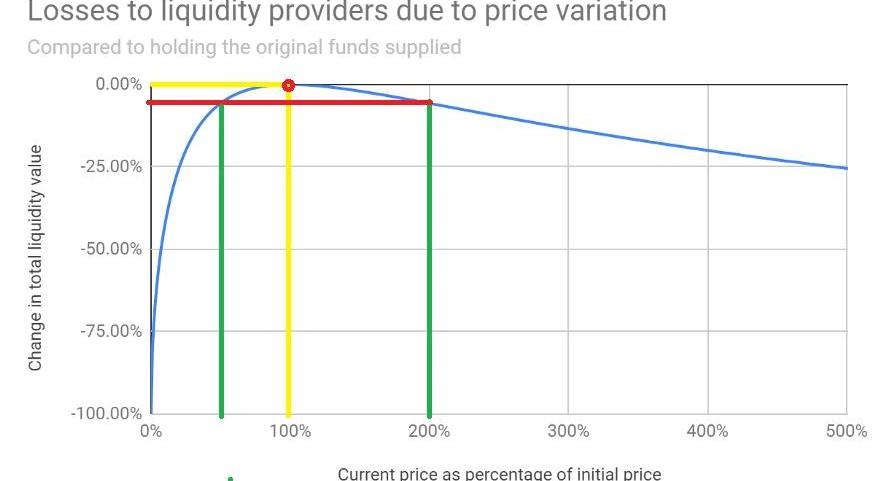

相較于傳統訂單簿模式,AMM具有自動化、低成本和高效的優勢,但在定價權、無常損失、滑點等方面存在一定的問題。無法獨立定價根據歐科云鏈研究院的分析,AMM因缺少價格發現功能而無法對新幣進行獨立定價。做市商的收益主要來源于買賣差價,在對市場進行做市時,以收益最大化為目標。這要求做市商必須充分利用市場信息,提出報價。與此同時,投資者根據做市商的報價做出投資決策,并將自己的交易信息及時反饋給做市商,隨后做市商再根據手上的資產頭寸和價格差異調整報價。因此,在做市商與投資者的共同推動下,市場可以發現真實的交易價格。然而,AMM模式下并沒有價格發現的功能。比如在某一資產的交易上,用戶A掛出的是5美元/手的買單,用戶B掛出的是10美元/手的買單,在競價制度或做市商制度下,B會先實現交易,但Uniswap平臺無法保證B先成交。因為AMM的價格是靠流動性驅動的,交易價格由儲備池的資產情況決定,而非訂單價格決定,即AMM只能產生交易價格,卻不能發現市場價格。為此,AMM不得不引入套利者這一重要角色:一旦AMM平臺上的價格與市場公允價格不同,就會出現套利空間,并將價格拉回正軌。歐科云鏈研究院認為金融市場交易制度的核心是發現價格功能,AMM這種無法發現價格的交易制度注定無法成為主流。代世超也認為,AMM模式下,新幣的發行價格過度受制于項目方自己。“在新發行的場景下,不同于已有的加密資產交易,其分散度是很低的,新幣的籌碼都集中在項目發行方的手中。這就導致DEX的流動性池子幾乎只能由項目方自身注入,缺乏普遍參與的流動性提供者。同時,多市場套利的機制可能就失效了,項目方向流動性池子中注入代幣的數量和時機都會直接影響價格。”代世超告訴Odaily星球日報。首先來說注入的數量問題,由于DEX定價曲線的特征,注入代幣的數量越多,其交易滑點越低,也就是說買入單位新幣的價格變化就越小,所以,代幣池的總量和比例直接決定了價格。所以,當注入池子中的幣很少的時候,往往要注意。同時,由于Uniswap的定價曲線理論上希望提供無限的流動性,那么當某個幣在池子中被買的只剩很少的時候,其邊際價格會變動非常的大。其次是注入時機的問題。如果要多次注入,那么每一次注入代幣對整體價格影響都是非常大的。無常損失:挖款收益沒有跑贏持幣收益無常損失是AMM池當前對于流動性提供商最不利的地方,也是DEX發展的最大阻力之一。首先我們要明白什么是無常損失:相較于只是簡單地持有代幣,向AMM提供流動性的用戶可能會看到其質押的代幣在損失價值,這種風險被稱為“無常損失”。簡單來說,假設你為ETH/DAI代幣池提供流動性,但如果ETH漲得很快,為了維持K乘積的固定值,那么你持有的DAI就會變多,ETH的數量變少,你手中原本低價買入的ETH被套利者用DAI悄悄換走了,那么你為代幣池提供流動性獲得的收益,可能還不如直接持有ETH帶來的收益。我們曾在一次流動性挖礦中切身體會到無常損失,因為質押的代幣價格在流動性挖礦期間翻了三倍,導致挖礦收益沒有跑贏持幣收益,最后我們索性退出質押挖礦,直接持有代幣。從本質上來說,無常損失實際上來源于套利行為。AMM的交易價格與市場公允價格是脫軌的,為此需要套利者進來購買被低估的資產或賣出高估的資產,直到AMM提供的價格跟外部市場匹配。因此,套利者的利潤實際上來自于流動性提供者。如果無常損失超過了流動性收益,那么流動性提供者將不再提供流動性。因此無常損失的大小是決定AMM類DEX能否正常運營的關鍵。下圖展示了代幣價格變化和無常損失之間的關系:

加密衍生品交易所PowerTrade為機構期權交易推出RFQ:金色財經報道,加密貨幣衍生品交易所PowerTrade正在為期權市場推出詢價(RFQ)模式,這將通過反映傳統金融中廣泛使用的做法來迎合機構投資者。該交易所可作為移動和網絡應用,是最新推出的詢價模式。機構投資者往往更喜歡以多種RFQ的形式進行期權交易,因為它們允許投資者大量購買和出售資產。

PowerTrade表示,其投資者包括Pantera Capital、Ledger Prime和QCP Capital。(coindesk)[2022/10/6 18:40:32]

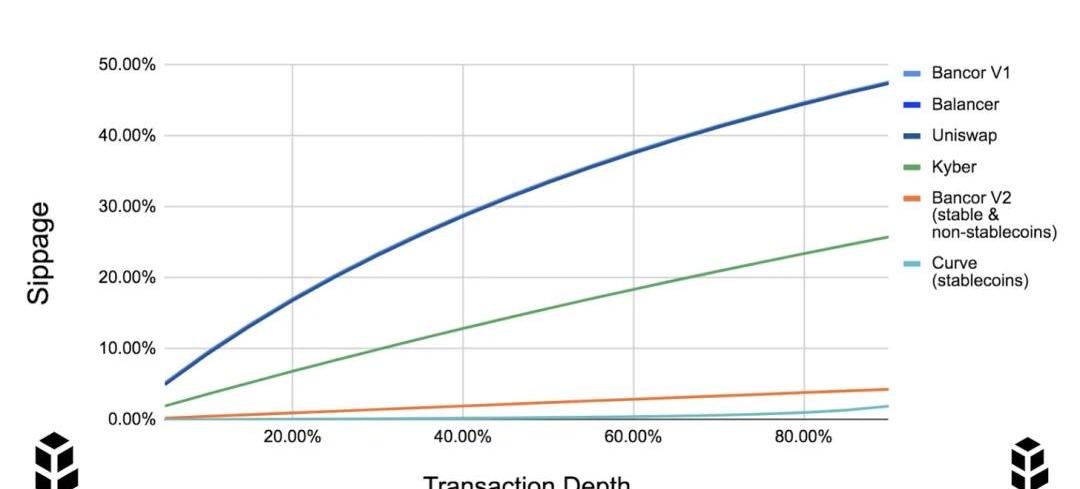

圖片來源于:機械鐘以三個點為例子:黃線與藍線的交叉點是當外部價格沒有發生變化時,無常損失為零;綠線與藍線的交叉點分別是當價格跌了50%后,以及價格漲了100%后,無常損失都為-5.7%,不難發現無常損失與價格變化的幅度有關,與代幣漲跌方向無關。滑點太高,AMM類DEX只適用于日常小額兌換經常有用戶抱怨在Uniswap中的交易滑點太高,不劃算。確實如此,除了少數流動性池的流動性比較可觀之外,多數代幣的流動性池并不適合較大額度的交易。滑點過高的問題也是阻礙機構投資者和新用戶進入AMM類DEX的一大原因。在文章第一部分我們已經舉例解釋了滑點出現的背后邏輯,滑點是DEX用函數來定價的一大缺點,也引來了套利者的進場,而套利行為又帶來了無常損失的出現。有趣的是,滑點和無常損失間存在一些互斥關系,減少滑點追逐的是一種價格的穩定,減少無常損失追逐的是一種價格的變化,優化一邊可能會損失另一邊。所以從某種程度上來說,對于AMM類DEX來說,無常損失和滑點也可以看作自動做市商身體的一部分,只能調整和改善節奏,而不可強行驅逐。“無滑點”和“消除無常損失”的說法至少在目前看來都是不可信的,因為滑點的降低和無常損失的減少必然都是以對方的增加為代價的。誰會成為下一個Uniswap?

雖然滑點和無常損失是不可消除的,但是可以在可控范圍內提前調控。前文我們提到了滑點與DEX選擇的定價函數有關,以Uniswap為代表的AMM為例,從模型上看,由于其采用恒定乘積模型,導致其滑點過高。那么什么樣的模型可以降低滑點呢?——恒定總和模型。還是以小明為ETH/DAI池子中注入流動性為例,假設池子里最初有50ETH和50DAI,那么K就恒定在100,小第一次拿5ETH可以換得5DAI,第二次依舊可以用5ETH換得5DAI,K始終維持在100。但是該函數有一個致命的缺點,就是很容易耗盡儲備池的資產。假如在這個市場外1ETH買不到1DAI,,就會有另一種套利者來該市場買走所有的DAI,讓交易池里只剩下100ETH。因此,一種理想的方式是構建一種混合函數,如果兩種資產的價格相對穩定,就可以降低函數中的滑點值;當儲備池中的資產流動性不足時,則迅速提高價格,實現理論上的無線流動性。Curve就為此構建了一個復雜的函數,恒定函數模型StableSwap:

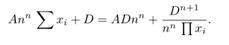

x是每種資產的儲備量,n是資產的種類,D是一個不變量,代表儲備中的價值,A是“放大系數”,即一個可調的常數,提供一種類似杠桿的作用,影響資產價格的范圍,并影響流動性提供者的利潤空間。當投資組合比較均衡時,這個函數作為一個恒定總和函數而發揮作用,當投資組合變得更不均衡時,它轉換為一個恒定乘積函數,由此實現了滑點與流動性的兼顧。BancorV2通過使用預言機引入外部世界的價格,從而降低交易池與外部世界價格不一致的風險,減少無常損失。BancorV2采用預言機喂價,來調整代幣兩邊的權重,也就是X代幣數量*X價格不必等于Y代幣數量*Y價格,把套利機會用預言機給磨平了。而對于如何降低滑點,BancorV2則是通過放大流動性來降低滑點,此舉BancorV2借鑒了Curve,引入stablecurve機制。BancorV2的曲線介于Curve和Uniswap之間,代數公式上介于X*Y=K和X+Y=K之間。利用更平滑的曲線,去減少滑點。簡單理解就是比Uniswap同樣流動性下放大了20倍。

擁有100,000美元儲備的AMM將在10,000美元交易中產生10%的滑點。但是,如果引入BancorV,流動性就被放大20倍,則同一筆交易的滑點將減少到1%。除了這些老牌DEX在降低滑點和減少無常風險上不斷摸索,新興的DEX也提出了一些解決方案。比如對標Curve的穩定幣兌換平臺BlackHoleSwap。雖然Curve的混合函數模型在?部分情況下提供很好的穩定幣交易深度,但是?旦單邊的儲備接近耗盡時,仍會出現巨大的滑點。對此,BlackHoleSwap設計了一個新系統,允許系統擁有負數的存貨,通過整合借貸協議的方式,抵押量多的幣,借出不足的幣,可以處理遠超過儲備的成交量。BlackHoleSwap將儲備貨幣存入借貸平臺,當交易對中其中種貨幣的存貨耗盡,而市場仍有需求時,BlackHoleSwap會以另?種貨幣做為抵押,從借貸平臺中借出需求貨幣以完成交易。因此,BlackHoleSwap不會受限于的存貨量,可以在保持低滑價的同時無須擔心存貨耗盡。1inch.Exchange推出的Mooniswap是具有虛擬余額的自動做市商,流動性提供商能夠獲取套利者原本可以獲取的利潤。借助Mooniswap,1inch計劃通過引入5分鐘延遲來降低套利者的利潤率,從而降低流動性提供商的短期損失。通過延遲價格更新,做市商將為套利者創造一個高度競爭的環境,迫使他們以利潤較低的價格進行交易,這反過來將增加流動性提供者的價值。1inch預計Mooniswap為流動性提供商帶來的收入將比UniswapV2高出50-200%。還有文章開篇我們提到的基于主動做市商算法的去中心化交易所DODO。DODO借鑒了BancorV2,通過Oracle引入市場中間價,將大部分資金聚集在市場中間價附近。DODO可以在資金池規模與Uniswap類似的情況下,流動性超過Uniswap十倍》李畫:《以邏輯為工具輕松看懂DeFi:DEX篇》藍狐筆記:《為什么自動做市商可能會虧錢?》林明:《BancorV2技術深度講解—林明FirstPool》

本文來自:Crunchbase,作者:ChristineHallOdaily星球日報譯者|Azuma加密資產借貸平臺BlockFi宣布完成5000萬美元的C輪融資.

1900/1/1 0:00:00在昨天的文章中,我列舉了目前幾個比較知名的去中心化交易所項目。在我看來,在這一輪DeFi大潮中,去中心化交易所將有可能脫穎而出,出現一個或者幾個沖進市值前20甚至前10名.

1900/1/1 0:00:00今天DeFi的小崩盤帶蹦了比特幣,在YAM爆出升級失敗后,先是自身極速暴跌。 然后再是順帶著大部分DeFi項目開始下跌,當然,這里面跌的最多的還是與YAM有所關聯的項目.

1900/1/1 0:00:00文/王巧編輯/獨秀鋅鏈接作為首個提出產業區塊鏈的機構媒體,一直積極推動產業區塊鏈落地。通過深度報道直戳行業痛點,通過分享會聆聽行業聲音,通過周報呈現行業大觀,通過評論展現獨特產業觀察視角.

1900/1/1 0:00:00DeFi流動性挖礦熱潮持續,越玩越大。 今日,有個名叫Spaghetti(意大利面)的DeFi火速上線,部分folkYAM的代碼,合約也未經審計,團隊不露面,就迅速吸引了總計2.03億美元的投注.

1900/1/1 0:00:00文|Carol編輯|畢彤彤出品|PANews金融的核心功能之一是解決激勵問題,DeFi的出現和發展為進一步實現這一功能提供了新的思路和可能.

1900/1/1 0:00:00